Бухгалтерские проводки при списании недостачи в случае наличия или отсутствия виновных лиц

Содержание:

- Нормы естественной убыли

- Счет 94. Недостачи и потери от порчи имущества

- Виды ответственности за недостачу

- Решения для бизнеса

- Как отразить недостачу в бухгалтерии

- Счет 94 в бухгалтерском учете

- Проводки по излишкам и недостачам при инвентаризации

- Что делать в случае недостачи при инвентаризации в 2021 году

- Бухучет: уценка

- Пересортица: проводки

- Недостача на упрощенке

- Особенности учета потерь и недостач

- Что это такое?

- Инвентаризация в 1С 8.3

- Заключение или акт по итогам служебного расследования

Нормы естественной убыли

Правильное применение норм естественной убыли при выявлении недостачи играет важную роль, поскольку в конечном итоге влияет на решение вопроса об источнике погашения недостачи: из средств виновных лиц или за счет организации.

Приказ №95 Минэкономразвития от 31/03/03 г. устанавливает общие правила определения таких норм. Он характеризует естественную убыль как естественную потерю массы ТМЦ при сохранении их потребительских свойств. Такая потеря должна происходить в рамках нормативов, закрепленных документально. Иными словами, это допустимая величина потерь при перевозке и хранении ценностей.

Не относят к убыли естественного характера потери от брака, технологические, образовавшиеся в ходе хранения (транспортировки) в условиях нарушений правил.

В ст. 254 п. 7-2 НК РФ, которой руководствуются в целях БУ и НУ одновременно, написано, что порядок определения норм устанавливается на уровне правительства (пост. №814 от 12/11/02 г.). В постановлении идет речь об ответственности различных министерств и ведомств за разработку конкретных нормативов. Таких документов достаточно много, и члены инвентаризационной комиссии должны быть с ними ознакомлены: в зависимости от вида деятельности фирмы, контролируемых ценностей и прочих нюансов.

Так, нормы потерь при перевозке алкоголя регулируются Постановлением Госснаба СССР от 18/12/87 г. №153, кондитерских товаров при хранении — приказом Минпромторга от 01/03/13 г. №252, комбикормов — приказами Минсельхоза от 06/04/07 г. №198 (хранение), Минсельхоза №569, Минтранса №164 от 19/11/07 г. (перевозка) и т.д.

Счет 94. Недостачи и потери от порчи имущества

Счет 94 «Недостачи и потери от порчи имущества» предназначен для обобщения информации о движении сумм по недостачам и потерям от порчи материалов, товаров, иных запасов, основных средств и другого имущества, выявленным в процессе его заготовления, хранения и реализации, кроме потерь имущества в результате стихийных бедствий.

Суммы потерь имущества в результате стихийных бедствий отражаются на счете 91 «Прочие доходы и расходы».

Фактическая себестоимость (в организациях, осуществляющих торговую, торгово-производственную деятельность, — стоимость по розничным ценам при ведении бухгалтерского учета товаров по этим ценам) недостающих или полностью испорченных материалов, товаров, иных запасов отражается по дебету счета 94 «Недостачи и потери от порчи имущества» и кредиту счетов 10 «Материалы», 41 «Товары» и других счетов учета соответствующих запасов.

Остаточная стоимость недостающих или полностью испорченных основных средств отражается по дебету счета 94 «Недостачи и потери от порчи имущества» и кредиту счета 01 «Основные средства».

Суммы недостач и потерь от порчи поступившего от поставщиков имущества в пределах норм естественной убыли, выявленные при его приемке, отражаются покупателями по дебету счета 94 «Недостачи и потери от порчи имущества» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками». Суммы недостач и потерь от порчи поступившего от поставщиков имущества сверх норм естественной убыли, предъявленные поставщикам или транспортным организациям, отражаются по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-3 «Расчеты по претензиям») и кредиту счета 60 «Расчеты с поставщиками и подрядчиками». Суммы, ранее отнесенные в дебет счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-3 «Расчеты по претензиям»), при вынесении судебного постановления об отказе в удовлетворении требований о взыскании с поставщиков или транспортных организаций денежных сумм отражаются по дебету счета 94 «Недостачи и потери от порчи имущества» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-3 «Расчеты по претензиям»).

Суммы недостач и потерь от порчи запасов в пределах норм естественной убыли, выявленные при их заготовлении, отражаются по дебету счета 10 «Материалы» и других счетов учета соответствующих запасов и кредиту счета 94 «Недостачи и потери от порчи имущества».

Суммы недостач и потерь от порчи имущества в пределах норм естественной убыли, выявленные при его хранении или реализации, отражаются по дебету счетов 20 «Основное производство», 23 «Вспомогательные производства» и других счетов учета затрат на производство, 44 «Расходы на реализацию» и кредиту счета 94 «Недостачи и потери от порчи имущества».

При установлении виновных лиц суммы недостач и потерь от порчи имущества сверх норм естественной убыли отражаются по дебету счета 73 «Расчеты с персоналом по прочим операциям» (субсчет 73-2 «Расчеты по возмещению ущерба») и кредиту счета 94 «Недостачи и потери от порчи имущества».

При отсутствии виновных лиц, а также при вынесении судебного постановления об отказе в удовлетворении требований о взыскании с виновных лиц денежных сумм суммы недостач и потерь от порчи имущества сверх норм естественной убыли отражаются по дебету счетов 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы» и кредиту счетов 94 «Недостачи и потери от порчи имущества», 73 «Расчеты с персоналом по прочим операциям» (субсчет 73-2 «Расчеты по возмещению ущерба»).

Разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью недостающего имущества, отраженной на счете 94 «Недостачи и потери от порчи имущества», отражается по дебету счета 73 «Расчеты с персоналом по прочим операциям» (субсчет 73-2 «Расчеты по возмещению ущерба») и кредиту счетов 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы».

(в ред.

постановления Минфина от 20.12.2012 N 77)

Суммы недостач имущества, выявленных в отчетном году, но относящихся к прошлым отчетным периодам, признанных виновными лицами или присужденных к взысканию с них судом, отражаются по дебету счета 94 «Недостачи и потери от порчи имущества» и кредиту счетов 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы». Одновременно эти суммы отражаются по дебету счета 73 «Расчеты с персоналом по прочим операциям» (субсчет 73-2 «Расчеты по возмещению ущерба») и кредиту счета 94 «Недостачи и потери от порчи имущества».

(в ред. постановления Минфина от 20.12.2012 N 77)

Счет 94 «Недостачи и потери от порчи имущества» имеет следующие субсчета:

Счет 94 «Недостачи и потери от порчи имущества» корреспондирует со счетами:

Виды ответственности за недостачу

- Полная материальная ответственность. Подразумевает возмещение всей недостающей суммы за счет кассира. Если сумма, которую нужно возместить, не больше, чем среднемесячная зарплата виновника, то он должен ее возместить по распоряжению руководства, изданному не позже месяца со дня обнаружения недостачи. Большие суммы взыскиваются только судебным порядком. Для обращения в суд по этому поводу у работодателя есть год.

ВНИМАНИЕ! В суд придется подавать иск, если кассир не согласен добровольно выплатить средства, а также по истечении установленного срока в месяц

Административный штраф. Кассир своим действием, бездействием или небрежностью нарушил порядок работы с наличностью, значит, может быть подвергнут и административной ответственности. Должностные лица могут заплатить 4–5 тыс. руб., а юридические – 40–50 тыс. руб. – это помимо возмещения самой суммы недостачи.

Дисциплинарное взыскание. Может быть наложено работодателем также, помимо компенсации ущерба. Нерадивому кассиру можно сделать замечание, объявить выговор, а в некоторых случаях без пощады уволить.

Уголовная ответственность. Грозит тем должностным лицам, в отношении которых был доказан умысел их действий. Такими виновными действиями признаются:

- кража – тайное присвоение чужого;

- мошенничество – приобретение права на чужие средства вследствие злоупотребления доверием или обмана;

- растрата – похищение вверенного имущества или средств и последующая реализация, употребление, передача третьим лицам;

- присвоение – неправомерное удерживание в своем пользовании вверенных активов.

Эти действия наказываются, в зависимости от степени тяжести, возможности рецидива и категории виновного сотрудника, либо штрафом, либо обязательными или исправительными работами, либо ограничением свободы, арестом или тюрьмой. Конкретные сроки зависят от вида виновного действия.

Уголовная ответственность за недостачу денег в кассе

| № | Вид правонарушения | Санкция | Срок, сумма |

| 1. | Кража | Штраф | До 80 000 руб. или в размере зарплаты или дохода за полгода |

| Обязательные работы | До 180 часов | ||

| Исправительные работы | От полугода до года | ||

| Ограничение свободы | До 2 лет | ||

| Арест | От 2 до 4 месяцев | ||

| Лишение свободы | До 2 лет | ||

| 2. | Мошенничество | Штраф | До 120 000 руб. или в размере годичной зарплаты или других доходов |

| Обязательные работы | До 180 часов | ||

| Исправительные работы | От 6 месяцев до года | ||

| Ограничение свободы | До 2 лет | ||

| Арест | От 2 до 4 месяцев | ||

| Лишение свободы | До 2 лет | ||

| 3 | Растрата, присвоение | Штраф | До 120 000 руб. или в размере годичного дохода |

| Обязательные работы | До 120 часов | ||

| Исправительные работы | До полугода | ||

| Ограничение свободы | До 2 лет | ||

| Лишение свободы | До 2 лет |

ВАЖНАЯ ИНФОРМАЦИЯ! За любое деяние, предусматривающее уголовную ответственность, виновного можно уволить по инициативе работодателя.

Решения для бизнеса

магазины

одежда, обувь, продукты, игрушки, косметика, техника Подробнее

склады

материальные, внутрипроизводственные, сбытовые и транспортных организаций Подробнее

маркировка

табак, обувь, легпром, лекарства Подробнее

производство

мясное, заготовительное, механообрабатывающее, сборочно-монтажное Подробнее

rfid

радиочастотная идентификация товарно-материальных ценностей Подробнее

егаис

автоматизация учётных операций с алкогольной продукцией Подробнее

Перерасчету подлежат все материальные ценности, к которым можно отнести мебель и бытовую технику, документы и даже канцелярию. В зависимости от того, подготовлена ли была организация, ревизия может быть плановой (по расписанию, раз в месяц) и внеплановой. Чтобы составить план, распишите график, согласно которому ответственные лица производят перерасчет.

Причины, которые могут повлиять на проведение внеплановой инвентаризационной сверки:

- любое стихийное бедствие – пожар, наводнение, разрушение, а также возгорание или затопление по вине трудящихся;

- продажа фирмы или вступление в долю, появление нового соучредителя – любые изменения на уровне руководства могут привести к потребности узнать точный баланс;

- кража, подозрение на хищение, судебное или следственное разбирательство.

Таким образом, проверка может быть инициирована по разным поводам. Но обязательным остается одно – для процедуры должен выписываться приказ с уточнением даты и ответственных лиц.

Как отразить недостачу в бухгалтерии

192 ГК РФ). Согласно ст.

200 ГК РФ течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права. И прерывается, согласно ст. 203 ГК РФ при предъявлении иска в установленном порядке, а также при совершении обязанным лицом действий, свидетельствующих о признании долга (например, подписания акта сверки, соглашения о реструктуризации и т.д.). После перерыва течение срока исковой давности начинается заново и время, истекшее до перерыва, не засчитывается в новый срок.

Если организация создала резерв по сомнительным долгам, то суммы списываемой задолженности относятся на счет средств резерва сомнительных долгов иначе — на финансовые результаты.

Признание дебиторской задолженности убытком из-за неплатежеспособности должника не является аннулированием задолженности. Списанная дебиторская задолженность должна учитываться в течение пяти лет на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» с целью контроля за изменением имущественного положения должника. Аналитический учет по счету 007 ведется по каждому контрагенту, чья задолженность списана в убыток, и каждому списанному в убыток долгу.

Списание дебиторской задолженности. Типовые проводки

С помощью приведенных ниже типовых проводок отражаются результаты инвентаризации расчетов с дебиторами в бухгалтерском учете организации.

Счет Дт Счет Кт Описание проводки Сумма проводки Документ-основание

Порядок отражения инвентаризации расчетов с дебиторами в случае, если в организации создан резерв по сомнительным долгам

63 62 Отражаем списание дебиторской задолженности при наличии в организации резерва по сомнительным долгам Сумма списанной задолженности Бухгалтерская справка-расчет

Акт сверки с контрагентом

Отражаем списанную дебиторскую задолженность на забалансовом счете для дальнейшего контроля Сумма списанной задолженности Бухгалтерская справка-расчет

Акт сверки с контрагентом

Порядок отражения инвентаризации расчетов с дебиторами в случае, когда резерва по сомнительным долгам нет

91.2 62 Отражаем списание дебиторской задолженности при отсутствии в организации резерва по сомнительным долгам Сумма списанной задолженности Бухгалтерская справка-расчет

Акт сверки с контрагентом

Отражаем списанную дебиторскую задолженность на забалансовом счете для дальнейшего контроля Сумма списанной задолженности Бухгалтерская справка-расчет

Акт сверки с контрагентом

Порядок отражения сумм, поступивших в порядке взыскания ранее списанной в убыток задолженности

51 91.1 Отражаем поступление взысканной задолженности на расчетный счет Сумма взысканной задолженности Банковская выписка

007 Списываем поступившую сумму задолженности с забалансового счета Сумма взысканной задолженности Бухгалтерская справка-расчет

Список счетов, участвующих в бухгалтерских проводках:007 — Списанная в убыток задолженность неплатежеспособных дебиторов

51 — Расчетные счета

62 — Расчеты с покупателями и заказчиками 63 — Резервы по сомнительным долгам

91 — Прочие доходы и расходы

91.1 — Прочие доходы

91.2 — Прочие расходы

Date: 2015-09-02; view: 274; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

По результатам инвентаризации комиссия оформляет сличительные ведомости, инвентаризационные описи, акты: Оформляем результаты инвентаризации в проводках Заключительным этапом инвентаризации выступает приведение в соответствие данных бухгалтерского учета, при этом часто возникает необходимость списать недостачи или, напротив, оприходывать излишки ценностей. Как отразить в проводках выявленную недостачу при инвентаризации Недостачу необходимо отразить на сч.94 в корреспонденции со счетом учета списываемого имущества:

Далее действуем одним из двух способов: 1) Виновные не установлены (не найдены). Можно списать недостачу в пределах утвержденных норм естественной убыли на расходы по основному виду деятельности.

Счет 94 в бухгалтерском учете

При выполнении контрольно-ревизионных мероприятий, а также инвентаризационных проверок деятельности любого экономического субъекта выявляются несоответствия данных бухучета и фактических показателей. О том, как правильно отразить в учете предприятия выявленные недостачи, расскажем в нашей статье.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

В соответствии с Приказом Минфина № 94н, все выявленные недостачи от порчи имущества следует отражать на специальном счете 94. Для отнесения таких операций на спецсчет 94, в первую очередь факт потери или недостачи активов предприятия необходимо подтвердить документально. Например, составить инвентаризационную опись, в которой будут отражены расхождения, либо составить специальный акт. Затем размер определенного ущерба относят на виновных лиц, если они были установлены, либо на расходы предприятия, если виновные лица установить невозможно.

Рассмотрим, как закрыть счет 94 в конце года, а также определим, какими проводками отражать операции по потерям, ущербу.

Как закрыть 94 счет

При оформлении списания выявленных потерь с 94 счета, как закрывается период проведения контрольно-ревизионных мероприятий, следует составить соответствующие бухгалтерские записи. Однако проводки, куда закрывается 94 счет, будут зависеть от вида и причин образования потерь, а также от способов их покрытия.

Типовые проводки по списанию:

| Операция | Дебет | Кредит | Примечания |

| Списаны недостачи, потери в пределах норм, закрепленных в договоре поставки | 1041 | 94 | Следует включать в себестоимость готовой продукции или сырья, используемого в производстве (изготовлении товара) |

| Списаны потери сырья в пределах норм естественной убыли | 202644 | 94 | Следует относить на счета основных или вспомогательных производств или же включать в состав расходов по продажам |

| Недостачи, потери по МПЗ сверх норм естественной убыли | 91 | 94 | Включаются в состав прочих расходов, то есть расходов компании, не связанных с основными видами деятельности |

| Сумма недостачи списана на виновное лицо | 73 | 94 | Отражается исключительно по фактической стоимости |

Проводки по излишкам и недостачам при инвентаризации

ИнфоОформление и утверждение результатов Бух.справка Приведение в соответствие данных бух.учета фактическому наличию. Списание недостачи или оприходывание излишков Причинами проведения инвентаризации, помимо ежегодной обязанности, могут стать:

- Смена материально ответственного лица;

- Факт хищения или порчи;

- Стихийное бедствие;

- Причины организационного характера (смена руководителя, реорганизация и пр.):

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Результатами инвентаризации могут быть: Для проведения инвентаризации на предприятии формируется комиссия в составе не менее трех человек.

Что делать в случае недостачи при инвентаризации в 2021 году

Иногда результатом проведенной в организации инвентаризации становится недостача ценностей или излишек.

Если в случае с излишком предстоит оприходование ценностей, то при выявлении недостачи потребуется выявить виновных лиц, а также правильно оформить списание. Независимо от того в какой организации проводится инвентаризация, существуют ее основные виды и правила проведения. К основным видам инвентаризации относят:

- плановую;

- внеплановую.

Плановую организацию должны проводить все компании в конце года, перед тем как составить годовую ответственность.

Внеплановая инвентаризация проводится в тех случаях, когда возникает срочная необходимость в ней. Например, при выявлении факта хищения, при смене материально-ответственного лица или при ликвидации фирмы

По итогам проведенной инвентаризации материальных ценностей может быть выявлена недостача или излишки.Важно!

Под недостачей понимают выявленную при полном или частичном пересчете какой-либо группы товаров разницу между данными бухучета и фактическим остатком на текущий момент времени.

Согласно данного документа, первоначальными действиями инвентаризационной комиссии при получении результатов являются:

- Установить степень ответственности каждого причастного лица.

- Получить пояснения по факту недостачи.

- Истребовать дебиторскую задолженность, которая находится под сомнением, осуществить перевод незавершенного бартера и имеющихся долгов.

- Составить опись ценностей, признанных непригодными, либо неподлежащими восстановлению.

- Выявить причины излишков или недостачи.

Все дальнейшие действия после выявления недостачи будут зависеть от того, есть ли виновные лица или нет.

Основным документом, регламентирующим порядок действий при инвентаризации является распоряжение Минфина № 49.

Все действия работодателя и работников предусмотрены законодательными и иными нормативными документами.

Бухгалтерский учет недостачи основных средств, выявленной при инвентаризации, на примере

» 22.08.2021 (ОС) выполняется в любой организации с определенной периодичностью.

Если виновных лиц нет или вина их не доказана, то выявленная при инвентаризации недостача списывается по соответствующим счетам как финансовые результаты.

Регулярное проведение подобных ревизий способствует повышению качества учетной деятельности на предприятии. Кроме того, основные средства, как правило, относятся к категории ценных активов внеоборотного характера. Соответственно, грамотный учет данных объектов в существенной мере предопределяет финансовое благополучие компании.

Однако проверка количественного и качественного состояния ОС на предприятии должна осуществляться в строгом соответствии с нормативными инструкциями – только так можно обеспечить достоверность итогов проведенной ревизии.

Надо отметить, что выявление фактов недостачи ОС нередко происходит по результатам регламентированной инвентаризации.

Подобные ситуации должны вызывать адекватную реакцию руководства соответствующей организации.

Прежде всего, необходимо выяснить причины обнаруженной недостачи, попытаться установить обстоятельства и реальных виновников произошедшего. Кроме того, любой факт несоответствия между сведениями бухучета основных средств и фактическим положением дел в этой области должен быть документально зафиксирован и надлежащим образом проведен через учетную систему предприятия. Следует детально рассмотреть, что считается недостачей ОС, как должен реагировать руководитель, если таковая выявлен по итогам совершенной инвентаризации, каким образом учитывается и списывается стоимость ненайденных (утерянных) объектов.

Результаты проводимой инвентаризации иногда обнаруживают, что объекты ОС, которые формально числятся на балансе организации, фактически отсутствуют. Иными словами, между данными учета и реальным положением дел выявляются расхождения отрицательного характера. Такие ситуации принято называть недостачами.

Практика показывает, что они возникают не только по товарно-материальным ценностям, но и по некоторым категориям внеоборотных активов.

Если говорить о недостачах основных средств, то на каждом конкретном предприятии они могут быть вызваны совершенно разными причинами.

Бухучет: уценка

Если организация планирует уценить испорченные товары, то в учете сделайте следующие проводки:

Дебет 94 Кредит 41

– отражена стоимость испорченных товаров (на основании акта по форме № ТОРГ-15);

Дебет 94 Кредит 42

– сторнирована торговая наценка, приходящаяся на испорченный товар (если учет товаров ведется по продажным ценам).

Для удобства отражения уценки товаров к счету 41 откройте отдельный субсчет, например, «Товары, подлежащие уценке».

Дебет 41 субсчет «Товары, подлежащие уценке» Кредит 94

– оприходованы товары, подлежащие уценке (по рыночной стоимости с учетом их физического состояния);

Дебет 44 Кредит 41 субсчет «Товары, подлежащие уценке»

– переданы образцы испорченных товаров на экспертизу (если для продажи испорченных товаров необходима экспертиза);

Дебет 44 Кредит 60

– отражены расходы по проведению экспертизы (если для продажи испорченных товаров необходима экспертиза);

Дебет 62 Кредит 90-1

– отражена выручка от продажи товаров с уценкой;

Дебет 90-2 Кредит 41 субсчет «Товары, подлежащие уценке»

– списана себестоимость уцененных товаров (стоимость, по которой они были оприходованы);

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с реализации уцененных товаров (если организация является плательщиком НДС);

Дебет 90-2 Кредит 44

– включены в себестоимость продаж расходы, связанные с реализацией (если для продажи испорченных товаров необходима экспертиза).

Если испорченные товары не могут быть в дальнейшем использованы (проданы), в бухучете их стоимость отразите на счете 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетами учета имущества (счет 41). При этом если учет товаров ведется по продажным ценам, то одновременно с отражением факта порчи товаров на счете 94 торговую наценку, приходящуюся на испорченные товары и ранее учтенную на счете 42, нужно сторнировать. Об этом говорится в указаниях по применению Плана счетов (счет 94, 41, 42). При отражении факта порчи товаров в учете сделайте проводки:

Дебет 94 Кредит 41

– отражена порча товаров;

Дебет 94 Кредит 42

– сторнирована торговая наценка, приходящаяся на испорченный товар (если учет товаров ведется по продажным ценам).

Такой порядок отражения порчи товаров в бухучете отражен в подпункте «б» пункта 29 приказа Минфина России от 28 декабря 2001 г. № 119н.

Пересортица: проводки

Иногда бывает, что в ходе проверки были выявлены как излишки, так и недостающие товары или материалы. Это пересорт, но только в том случае, если материальные ценности одного вида или они находились на ответственном хранении у одного лица. В этом случае разрешается провести так называемый перезачет в бухучете. То есть перекрыть недостачу за счет излишков. Для этого существуют разные проводки.

Пример 1. Стоимость недостающих ценностей оказалась выше стоимости неучтенных ценностей, оказавшихся в излишке. Например, при ревизии склада обнаружено 100 кг риса вместо 150 кг и 200 кг пшена вместо 175 кг. Рис дороже пшена и по весу его недостаток больше, чем излишек пшена. Бухгалтер сделал по итогам инвентаризации такие проводки:

В рассматриваемой ситуации виновником недостачи, которая появилась в результате зачета, оказался кладовщик. Была сделана такая проводка на сумму, которую с него надлежит взыскать:

Если взыскать убыток не получится или суд признает кладовщика невиновным, бухгалтер спишет сумму разницы на издержки обращения и производства.

Пример 2. Рассмотрим ту же ситуацию, но поменяем рис и пшено местами, в результате чего у нас окажется, что сумма товара, который следует оприходовать, больше той, которой не хватает на складе. Проводки по результатам инвентаризации будут выглядеть так:

Недостача на упрощенке

По общему правилу, доходы единоналожников (физлиц и юрлиц) включают доходы (п. 292.1 НКУ), полученные в течение отчетного периода в денежной форме (наличной/безналичной), а также (в случаях, определенных п. 292.3 НКУ) в материальной или нематериальной форме. Поступления, которые не включаются в состав «единоналожного» дохода, перечислены в п. 292.11 НКУ.

Как видим, в любом случае, в периоде списания недостачи «единоналожного» дохода не будет, поскольку отсутствует факт получения дохода в денежной, а также в материальной или нематериальной форме. То есть такая операция не вписывается в рамки пп. 292.1, 292.3 НКУ.

А вот когда выявлено виновное лицо (признан доход в бухучете) и такой виновник компенсирует плательщику убытки, связанные с недостачей товара предприятие, действительно, получает доход в денежной форме. Причем такое денежное поступление не входит в «исключающий» перечень доходов (п. 292.11 НКУ). Следовательно, полученная от виновного лица компенсация убытков в связи с выявленной недостачей облагается единым налогом.

Вместе с тем, как приписывает п. 292.15 НКУ, доход, полученный в качестве компенсации (возмещения) по решению суда за любые предыдущие (отчетные) периоды, не учитывается в предельном объеме дохода, дающем право субъекту хозяйствования зарегистрироваться плательщиком единого налога и/или находиться на упрощенке в следующем налоговом (отчетном) периоде.

Такую же позицию высказывают налоговики в отношении юрлиц-единоналожников (см. 108.01.02 БЗ). При этом относительно физлиц-упрощенцев они упоминают исключительно п. 292.15 НКУ (см. 107.04 БЗ). Хотя, полагаем, что аналогичный вывод, в части включения полученной компенсации в объект обложения единым налогом, вполне подойдет для физлиц-упрощенцев на 3 группе единого налога (подробнее см. с. 46).

Для закрепления информации приведем пример списания сверхнормативных потерь в табл. 2.

Таблица 2. Учет сверхнормативных потерь, выявленных при инвентаризации

|

№ п/п |

Содержание хозяйственной операции |

Бухгалтерский учет |

Сумма, грн. |

|

|

дебет |

кредит |

|||

|

До момента установления виновного лица |

||||

|

1 |

Списана сумма ТМЦ, недостача которых выявлена |

947 |

281 |

3000 |

|

2 |

Начислена сумма НДС согласно п. 198.5 НКУ |

949 |

641/НДС |

600 |

|

3 |

Отражена сумма сверхнормативной недостачи на забалансовом счете |

072 |

— |

3600 |

|

Виновное лицо установлено |

||||

|

4 |

Установлены виновные, и начислена сумма компенсации |

375 |

716 |

3600 |

|

5 |

Списана сумма сверхнормативной недостачи с забалансового учета |

— |

072 |

3600 |

|

6 |

Получена компенсация от виновных лиц |

311 |

375 |

3600 |

Особенности учета потерь и недостач

Факт недостачи товаров, материалов и прочих ценностей, которые являются собственностью организации, может быть выявлен по результатам проведенной инвентаризации, а также при проверке количественного наличия ТМЦ, полученных от поставщика. Потери ценностей, установленные по факту проведения инвентаризации, могут быть выявлены в связи с:

- естественной убылью ТМЦ;

- злоупотреблением должностных лиц организации;

- форс-мажорными ситуациями (стихийные бедствия, аварии и т.п.).

Недополучение ценностей от поставщика может быть связано с некорректным оформлением документов, а также с нарушениями, которые были допущены при отпуске и приемке товара.

Для отражения обобщенной информации о суммах потерь и недостач, выявленных по факту приемки товара от поставщика или после проведения инвентаризации, используют счет 94. Списание ТМЦ (по фактической себестоимости), ОС (по остаточной себестоимости) и частично испорченных ценностей (по сумме фактических потерь) проводится по Дт 94. Также по Дт 94 отражается стоимость ТМЦ, недополученных от поставщиков.

Основанием для отражения операций по счету 94 является инвентаризационная ведомость. В случае выявления недостачи по приобретенному товару, ее сумма отражается в учете согласно первичных документов (расходные/приходные накладные, акты приема-передачи товара).

Недостача денежных средств

Бухгалтер ООО «Одуванчики»сформировал следующие проводки по счету 94:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки | Документ-основание |

| 16.12.2016 | 94 | 50.01 | 5 000,00 | Отражена недостача в учёте | |

| 20.12.2016 | 73.02 | 94 | 5 000,00 | Недостача списана на виновное лицо |

Что это такое?

Результаты проводимой инвентаризации иногда обнаруживают, что объекты ОС, которые формально числятся на балансе организации, фактически отсутствуют.

Такие ситуации принято называть недостачами. Практика показывает, что они возникают не только по товарно-материальным ценностям, но и по некоторым категориям внеоборотных активов.

Если говорить о недостачах основных средств, то на каждом конкретном предприятии они могут быть вызваны совершенно разными причинами.

Банальные ошибки и сбои в системе бухучета, халатность ответственных лиц, злонамеренные действия отдельных сотрудников организации или сторонних субъектов – все это может привести к ситуациям, при которых имущественные объекты, фигурирующие в учетных регистрах, на самом деле не будут обнаружены при инвентаризации.

Как правило, подобные случаи в организации считаются экстраординарными, поскольку речь идет об основных средствах, имеющих значительную стоимость.

Их утрата может очень дорого обойтись собственникам компании.

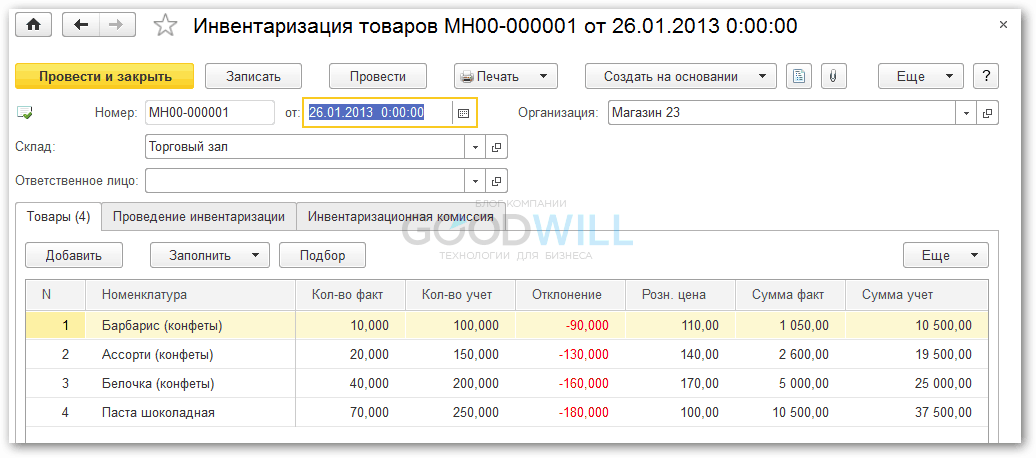

Инвентаризация в 1С 8.3

Видеоинструкция по инвентаризации в 1С:

Инвентаризацию в программе 1С Бухгалтерия 8.3 можно оформить с помощью одноименного документа Инвентаризация:

Документ можно предварительно заполнить по учетным данным по кнопке «Заполнить — По остаткам на складе».

Из него можно распечатать необходимые первичные документы документы:

- ИНВ-3;

- ИНВ-19;

- ИНВ-22.

Сам по себе документ не делает никаких проводок и является лишь фактом проведенной инвентаризации.

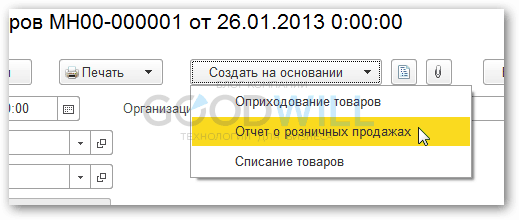

После завершение инвентаризации, что бы сделать проводки, необходимо нажать кнопку «Создать на основании»:

Программа 1С предложит три варианта:

- Оприходование товаров — если были обнаружены излишки;

- Списание товаров — если есть недостача товара.

- Отчет о розничных продажах — способ списать товары по продажной цене в не автоматизированной торговой точке (НТТ).

Как списать или оприходовать товары в 1С:

Заключение или акт по итогам служебного расследования

По итогам служебного расследования комиссии надо составить заключение или акт.

Так как на сегодня нет стандартного унифицированного образца акта или заключения, то документ можно быть составить в произвольной форме или по шаблону, действующему внутри организации.

Вот какие сведения нужно обязательно отразить в таком документе:

1. Дата, номер и место написания, название организации.

2. В основной части документа следует:

-

описать причиненные имуществу повреждения;

-

указать наименование и количество пострадавших товарно-материальных ценностей;

-

оценить приблизительную сумму ущерба.

3. Также нужно внести:

-

информацию о виновнике: его должность, фамилию-имя-отчество; и

-

причины, по которым произошла порча или утрата имущества (этот пункт очень важен для определения точной степени вины и вынесения наказания).

4. Далее в документе следует написать выводы о последствиях нанесенного имуществу вреда: можно ли это имущество починить или его нужно списать.

Отметим, что работодатель не обязан самостоятельно знакомить сотрудника с материалами служебного расследования. Однако, согласно ст. 247 ТК РФ, он должен предоставить их подчиненному по его требованию.