Бухгалтерские проводки по процентам по займу

Содержание:

- Процентные займы между компанией и физическим лицом

- Последовательность передачи займа

- Письмо Федеральной налоговой службы от 13 мая 2019 г. № БС-4-11/8846@ О возврате сумм НДФЛ, удержанного с доходов в виде материальной выгоды от экономии на процентах за пользование заемными (кредитными) средствами, израсходованными на приобретение жилья

- Выдаем займы сотрудникам

- Пошаговая инструкция

- Компания в роли заемщика

- Учет займов у заимодавца — проводки по выдаче займов

- Условия, влияющие на порядок учета займа

- Как рассчитать проценты по полученному займу (кредиту)

- Учет займов в 1С 8.3 Бухгалтерия

- Определяем ключевые условия

- Бухгалтерский учет расходов по кредитам

- Иные виды вложений

- Способы возврата средств

Процентные займы между компанией и физическим лицом

Заемщик не является работником предприятия

Проводки по такому виду долгового обязательства аналогичны записям по заемным контрактам между организациями, т.е. используется счет 58.

Предоставление ссуды организацией своему сотруднику

Ст. 808 ГК РФ утверждает, что если займодавцем выступает организация, сделка должна заключаться исключительно в письменном виде.

Подтверждением исполнения условий сделки займодавцем могут выступать:

- РКО, при выдаче наличных денег;

- банковская выписка о списании денег с расчетного счета кредитора;

- акт приема-передачи имущества или другой документ при предоставлении ссуды в натуральной форме.

Выдача ссуды отражается:

Дт 73 К 51 (50) – сотруднику выданы заемные средства.

Размер начисленного дисконта по соглашению в бухучете признается в составе операционных доходов предприятия и отражается:

Дт 73 К 91 – учтена доля от прибыли по заемным средствам.

Погашение долга отражается:

Дт 50 (51) Кт 73 – работником погашен долг по контракту.

Налогообложение у заемщика и займодавца

Физическое лицо, извлекающее материальную выгоду от экономии на дисконте за использование заемных средствами получает прибыль, которая подлежит налогообложению. Выгода появляется в случае получения лицом кредита с процентной ставкой ниже, чем действующая учетная ставка.

Приобретенная материальная выгода (разница между ¾ учетной ставки ЦБ РФ и общим размером дисконта, уплаченного по долговому обязательству) подлежит обложению налогом на доход в размере 35%.

Заемщик имеет право доверить компании-займодавцу уплату НДФЛ с полученной выгоды. Для этого компании необходимо выдать нотариальную доверенность на исполнение указанных действий.

Дисконтные средства, которые причитаются предприятию от должника должны быть включены во внереализационные доходы и облагаются налогом на прибыль.

Физическое лицо предоставляет заем организации

Физлицо, которое предоставило ссуду фирме, может являться ее учредителем, работником или независимым лицом. Процедура предоставления и погашения долгового обязательства останется неизменной.

Для подтверждения сделки и ее условий может быть оформлена расписка заемщика или любой другой документ, подтверждающий передачу денег или иного имущества. Но безопаснее будет подписание соглашения с указанием всех необходимых условий выдачи и погашения кредитного обязательства.

Проводки у организации-заемщика по основному долговому обязательству и дисконтным платежам аналогичны проводкам по соглашению между двумя организациями.

Такие платежи приравниваются к санкциям за неисполнение условий договоренности. Они учитываются в числе внереализационных расходов и относятся на счет 91:

Дт 91 Кт 76 — задолженность организации по уплате финансовых санкций.

Налогообложение у сторон сделки

У компании-заемщика дисконт по долговым обязательствам принимается для налогообложения как внереализационные расходы.

Предприятие-должник исполняет роль налогового агента, т. е. должно удержать и заплатить государству НДФЛ, при условии, что кредитор не зарегистрирован как индивидуальный предприниматель или лицо, которое ведет частную практику.

Проценты по займам рассчитываются преимущественно классическим способом. Они отображаются в бухучете в числе внереализационных доходов и облагаются налогом на прибыль у фирмы-заимодавца. У фирмы-заемщика, напротив, проценты входят в состав внереализационных расходов и уменьшают базу по данному налогу. Если компания берет кредит у физлица, она становится налоговым агентом по НДФЛ.

Последовательность передачи займа

Заимодавцем может быть:

- учредитель компании;

- работник компании;

- любой посторонний человек.

Между физлицом и организацией заключается письменный договор о займе, в котором присутствуют все основополагающие моменты. Типового договора о займе физлица юрлицу не существует.

Поэтому сторонам необходимо придерживаться общих положений, установленных соответствующими статьями Гражданского Кодекса. Соглашение считается вступившим в силу, когда произошла полная передача средств заемщику.

Заемщик вправе передать организации необходимую сумму двумя способами:

- Внесением наличности в кассу предприятия.

- Перечислением денег на расчетный счет предприятия.

Наличными через кассу

Одним из способов передачи денег является внесение суммы наличными в кассу предприятия. При передаче средств в кассу составляется приходно-кассовый ордер установленной формы (КО – 1), подписанный уполномоченным представителем компании и главным бухгалтером.

Фото: бланк ордера по форме № КО-1

Заимодавец получает на руки квитанцию, в которой в обязательном порядке прописываются:

- полученная предприятием сумма, написанная цифрами и прописью;

- дата внесения денег;

- основание передачи денег (в данном случае основанием считается получение кредита).

Квитанция заверяется подписями кассира, совершившего операцию и главного бухгалтера, а так же печатью организации.

Все приходно-расходные кассовые операции отображаются в кассовой книге, хранящейся у кассира и на кредитовом счете 50 «Касса» предприятия.

На расчетный счет

Другим способом передачи займа физического лица юридическому лицу может являться денежный перевод необходимой суммы на расчетный счет предприятия или организации, получающей займ.

Для осуществления перевода физическому лицу надо:

- открыть свой счет в ранее выбранном банке;

- внести денежную сумму, необходимую для перевода на заранее открытый банковский счет, с которого можно выполнять операции по переводу средств;

- заполнив соответствующий документ выполнить перевод оговоренной в договоре денежной суммы на расчетный счет получателя.

Для осуществления перевода средств плательщику необходимо надлежаще заполнить платежные документы, форма которых устанавливается банком.

Основные пункты договора беспроцентного займа между физическим лицом и ИП, рассматриваются в статье: договор займа между физическим лицом и ИП. Пример договора займа между физическими лицами с залоговым обеспечением, представлен здесь.

В этом документе в обязательном порядке должны присутствовать следующие разделы:

- наименование документа (в рассматриваемом случае документ будет носить название платежное поручение);

- дата создания документа или дата оформления платежного поручения, состоящая из числа, месяца и года;

- реквизиты плательщика, которые состоят из фамилии, имени, отчества, номера обслуживаемого счета и ИНН;

- реквизиты банка плательщика (здесь должно находиться название банка, в котором открыт счет, адрес организации обслуживающий счет, БИК, присвоенный банку и корреспондентский счет организации);

- реквизиты получателя. Заполняются как и реквизиты отправителя платежа. В обязательном порядке присутствуют: название организации получателя, ИНН, присвоенный компании и номер счета, на который должны поступить денежные средства;

- реквизиты банка получателя, в котором обслуживается расчетный счет организации получающей платеж (соответственно название и адрес банка, сотрудничающего с компанией получателя, корреспондентский счет и БИК);

- назначение платежа (в рассматриваемом случае – передача займа);

- переводимая сумма (во избежание возможных ошибок указывается как цифрами, так и прописью);

- личная подпись плательщика.

Фото: платежное поручение

Письмо Федеральной налоговой службы от 13 мая 2019 г. № БС-4-11/8846@ О возврате сумм НДФЛ, удержанного с доходов в виде материальной выгоды от экономии на процентах за пользование заемными (кредитными) средствами, израсходованными на приобретение жилья

20 июня 2019

Федеральная налоговая служба в связи с участившимися запросами налогоплательщиков и налоговых органов направляет для сведения и использования в работе разъяснения по вопросу возврата сумм налога на доходы физических лиц, удержанного с доходов в виде материальной выгоды от экономии на процентах за пользование заемными (кредитными) средствами, израсходованными на приобретение жилья, согласованные с Министерством финансов Российской Федерации (письмо от 21.03.2018 N 03-04-07/17855).

В соответствии с абзацем пятым подпункта 1 пункта 1 статьи 212 Налогового кодекса Российской Федерации (далее — Кодекс) материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами, предоставленными на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них, а также материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами, предоставленными банками, находящимися на территории Российской Федерации, в целях рефинансирования (перекредитования) займов (кредитов), полученных на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них, освобождаются от налогообложения при условии наличия права у налогоплательщика на получение имущественного налогового вычета, установленного подпунктом 3 пункта 1 статьи 220 Кодекса, подтвержденного налоговым органом в порядке, предусмотренном пунктом 8 статьи 220 Кодекса.

Документом, подтверждающим право налогоплательщика на получение имущественных налоговых вычетов по налогу на доходы физических лиц, установленных подпунктами 3 и 4 пункта 1 статьи 220 Кодекса, является уведомление о подтверждении права налогоплательщика на имущественные налоговые вычеты, предусмотренные подпунктами 3 и 4 пункта 1 статьи 220 Кодекса, форма которого утверждена Приказом ФНС России от 14.01.2015 N ММВ-7-11/3@.

Вместе с тем в целях освобождения от налогообложения доходов налогоплательщиков в виде материальной выгоды от экономии на процентах за пользование заемными (кредитными) средствами в соответствии с положениями статьи 212 Кодекса может использоваться справка, выданная налоговым органом для представления налоговым агентам, форма которой рекомендована письмом ФНС России от 15.01.2016 N БС-4-11/329@.

На основании пункта 1 статьи 231 Кодекса излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога на доходы физических лиц подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика.

Порядок применения норм статьи 231 Кодекса не зависит от налогового периода, в котором производится возврат излишне удержанного налога.

При этом общий порядок зачета или возврата сумм излишне удержанного налога установлен статьей 78 Кодекса.

Согласно пункту 7 статьи 78 Кодекса заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

Доведите данное письмо до нижестоящих налоговых органов.

| Действительный государственныйсоветник Российской Федерации2 класса | С.Л. Бондарчук |

Выдаем займы сотрудникам

При отражении операций по выдаче активов в долг сотрудникам организации, будь то обычные работники или учредители организации, допустимо использовать те же счета бухучета, что и при кредитовании юридических лиц. Либо допустимо применить один специальный счет 73 «Расчеты с персоналом по прочим операциям». В договоре займа в реквизитах должны быть указаны кроме ФИО и данных паспорта действительный адрес и телефон работника.

Отметим, что выбор — выдавать займ или нет — остается за компанией. Однако свое решение, какой счет будет использован в бухгалтерском учете, следует закрепить в учетной политике.

|

Операция |

Дебет (Дт) |

Кредит (Кт) |

|

Выдан займ сотруднику, проводки по беспроцентному договору |

76 73 |

50 51 52 01 10 41 |

|

Отражена выдача займа сотруднику, проводки по процентному договору |

58 73 |

Для отражения операции «выдача займа учредителю» проводки аналогичные. Возвращение денег или ценностей, взятых в долг, отражают обратной проводкой, где по дебету (доход) отражаются бухсчета 50, 51, 01, 10, а по кредиту (расход) — 76, 58, 73.

ВАЖНО!

Предоставляя беспроцентный заем сотруднику организации, налоговики могут признать получение материальной выгоды за сотрудником. В таком случае на экономию по процентам может быть начислен НДФЛ по ставке 35 %.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Получение займа от контрагента | |||||||

| 01 ноября | 51 | 67.03 | 450 000 | 450 000 | Получение займа от контрагента | Поступление на расчетный счет — Получение займа от контрагента | |

| Отражение в учете начисленных процентов по займу за ноябрь | |||||||

| 30 ноября | 91.02 | 67.04 | 5 363,01 | 5 363,01 | 5 363,01 | Начисление процентов | Операция, введенная вручную — Операция |

| Уплата основного долга по займу за ноябрь | |||||||

| 30 ноября | 67.03 | 51 | 25 000 | 25 000 | Уплата основного долга | Списание с расчетного счета — Возврат займа контрагенту | |

| Уплата процентов за ноябрь | |||||||

| 30 ноября | 67.04 | 51 | 5 363,01 | 5 363,01 | Уплата процентов | Списание с расчетного счета — Возврат займа контрагенту | |

| Отражение в учете начисленных процентов по займу за декабрь | |||||||

| 31 декабря | 91.02 | 67.04 | 5 414,38 | 5 414,38 | 5 414,38 | Начисление процентов | Операция, введенная вручную — Операция |

| Уплата основного долга по займу за декабрь | |||||||

| 31 декабря | 67.03 | 51 | 25 000 | 25 000 | Уплата основного долга | Списание с расчетного счета — Возврат займа контрагенту | |

| Отражение в учете начисленных процентов по займу за декабрь | |||||||

| 31 декабря | 67.04 | 51 | 5 414,38 | 5 414,38 | Уплата процентов | Списание с расчетного счета — Возврат займа контрагенту |

Компания в роли заемщика

Начисление процентов по договору займа: проводки, если компания в роли заемщика. Теперь разберем, какие проводки сделать в учете и как рассчитывать налоги, если компания получает заем от кредитора.

Получение займа

Поступившие денежные средства в виде займа в доходы не включайте (подп. 10 п. 1 ст. 251 Налогового кодекса РФ ).

В бухучете для займов, срок которых не превышает года, используйте счет 66. Если же денежные средства ваша компания получила на период более 12 месяцев, их сумму учитывайте на счете 67. Таким образом, проводка будет следующей:

ДЕБЕТ 51 (50) КРЕДИТ 66 (67) субсчет «Расчеты по основной сумме займа» — получен заем.

Начисление процентов по договору займа: проводки

В налоговом учете проценты по займам относите на внереализационные расходы. Но в пределах лимита. Его размер равен ставке рефинансирования, увеличенной на коэффициент 1,8 (п. 1.1 ст. 269 Налогового кодекса РФ ). Это мы по умолчанию берем самый распространенный случай: вы нормируете проценты по обязательствам, ориентируясь на ставку Банка России, и заем получили в рублях.

Учитывать проценты в расходах нужно ежемесячно, а также на дату, когда ваша компания возвращает заем контрагенту. Такие правила установлены в пункте 8 статьи 272 кодекса.

Если вы выплачиваете проценты учредителю или другому физлицу, удерживайте НДФЛ по ставке 13 процентов.

Для целей бухучета начисленные проценты отражайте в составе прочих расходов. Это следует из пункта 7 ПБУ 15/2008. Начисление процентов по договору займа проводки:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 66 (67) субсчет «Расчеты по процентам по займу» — начислены проценты по договору займа;

ДЕБЕТ 66 (67) субсчет «Расчеты по процентам по займу» КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — удержан НДФЛ (если компания выплачивает проценты физлицу);

ДЕБЕТ 66 (67) субсчет «Расчеты по процентам по займу» КРЕДИТ 51 (50) — уплачены проценты по договору займа.

Исключением являются займы, которые ваша компания получает, чтобы приобрести или построить инвестиционный актив. Проценты по ним нужно включать в стоимость этого имущества. Впрочем, малые предприятия вправе относить на прочие расходы проценты по любым займам.

Возврат займа

Сумму займа, которую ваша компания перечислила контрагенту, в расходы включать не нужно. В бухучете возврат денег отразите следующим образом:

ДЕБЕТ 66 (67) субсчет «Расчеты по основной сумме займа» КРЕДИТ 51 (50) — возвращена сумма займа контрагенту.

Дорогой коллега, в августе «Главбух» стоит дешевле!

Успейте оформить подписку на журнал «Главбух» выгодно, осенью цены вырастут !

Быстрее нажимайте на кнопку «Распечатать счет»

Учет займов у заимодавца — проводки по выдаче займов

Если фирма выдает заем другой организации, то проводки будут такие:

Дебет 58 Кредит 51 (50, 52, 40 …) – проводку по выданному займу.

Как видно из проводки, заем может быть предоставлен не только в виде денежной суммы, но и в виде имущества (материалов, ОС и т.д.). Сумма, которая будет учитываться в данном случае – стоимостное выражение товаров/материалов и т.д.

При выдаче беспроцентного займа юридическому лицу сумму учитывают по дебету 76 счета и кредиту счета выдачи средств или имущества (50, ,10, и т.д.).

Возврат займов оформляется проводкой:

Дебет 51 (50, 40…) Кредит 58 (76).

Что касается обложением займов налогом НДС, есть две противоположенные точки зрения. Первая основывается на том, что происходит передача права собственности, которое является реализацией (ст. 39 НК РФ). Реализация облагается НДС. Обратная точка зрения: при получении и возврате кредита в виде товаров не возникает объекта налогообложения НДС.

Проводки по учету НДС по займам в натуральной форме:

- Дебет 91.2 Кредит 68 НДС – при выдаче займа

- Дебет 19 Кредит 58 (76) – учет входного НДС при возврате займа.

Выдача займа работнику организации оформляется проводкой:

Дебет 73 Кредит 50 (51).

Возврат оформляется обратной проводкой.

Пример:

Проводки по выдаче займа:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 76 | Выдача беспроцентного займа | 320 000 | Платежное поручение исх. | |

| 76 | Возврат займа | 320 000 | Выписка банка |

Условия, влияющие на порядок учета займа

Заем — это передача денежных средств (или иных средств платежа) в долг, происходящая между физлицами или юрлицами, а также между юрлицом и физлицом. В этой процедуре никогда не участвует кредитная организация, поскольку операции с ее участием, несмотря на тот же характер взаимоотношений, носят иные названия: кредит и вклад (для физлица) или депозит (для юрлица). Бухгалтерские проводки возникают только у юрлиц, которые могут как брать средства в долг у юридических или физических лиц, так и давать их этим же субъектам, но характер бухгалтерских записей не зависит от того, с кем именно (юридическим или физическим лицом) заключен договор заимствования. Вместе с тем есть моменты, влияющие на применяемую в этих записях корреспонденцию счетов.

Для организации, дающей в долг, имеет значение:

- процентным или беспроцентным является заем;

- к числу каких видов деятельности (обычных или прочих) относится для нее этот процесс.

Для получателя средств важно:

- на какой срок они взяты: меньше или больше года;

- вкладываются ли заемные средства в создание инвестиционного актива.

Каждое из указанных условий повлияет на выбор корреспонденции счетов в записи операций, выполняемых в связи с займом.

Подборку форм для оформления договора займа в различных ситуациях вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Как рассчитать проценты по полученному займу (кредиту)

Размер процентов

Размер процентов по займу (кредиту) можно указать в договоре. Если такой оговорки нет, организация должна выплатить заимодавцу (кредитору) проценты по ставке рефинансирования, действующей на дату возврата займа (или его части).

Заем может быть предоставлен без условия об уплате процентов (в отличие от кредитов). Если заимодавец предоставил беспроцентный заем, это условие должно быть прямо указано в договоре. Исключение – займы, предоставленные в натуральной форме. По умолчанию они являются беспроцентными. Но если заимодавец намерен получить с организации %, их размер и порядок уплаты следует предусмотреть в договоре.

Порядок уплаты

Порядок уплаты можно указать в договоре. Но если это условие отсутствует, организация должна выплачивать % ежемесячно до полного погашения займа (кредита). Это следует из положений статей 809, 819 и 822 Гражданского кодекса РФ.

Таким образом, размер и периодичность уплаты процентов полностью зависят от условий, на которых организация и заимодавец (кредитор) заключили договор займа (кредита).

Форма уплаты процентов

По договору займа проценты можно заплатить как в денежной, так и в натуральной форме (п. 1 ст. 809 ГК РФ). Аналогичное правило распространяется на товарные кредиты (ст. 822 ГК РФ). По кредиту в денежной форме предусмотрена уплата % только деньгами (безналичным способом) (п. 1 ст. 819 ГК РФ, п. 3.3 Положения ЦБ РФ от 26 июня 1998 г. № 39-П).

Расчет процентов по займу

Проценты по займу рассчитывают стороны сделки, исходя из условий договора (п. 1 ст. 809 ГК РФ). Чтобы рассчитать начисление процентов по договору займа, определите:

— сумму, на которую начисляются проценты; — ставку (годовую или месячную); — количество календарных дней в периоде, за который начисляются проценты.

Как правило, в расчете нужно учесть действительное число календарных дней в году – 365 или 366 и, соответственно, в месяце – 30, 31, 28 или 29 дней. Проценты следует начислить со дня, следующего за днем предоставления займа, по день его возврата включительно. Такой порядок подтвержден пунктом 3.14 Положения ЦБ РФ от 4 августа 2003 г. № 236‑П. Для организаций он не является обязательным, поэтому в договоре можно предусмотреть и другой порядок (например, установить фиксированную сумму процентов).

Величину процентов определите так:

Проценты по полученному займу = { Заем, на который начисляются проценты × Годовая ставка процентов : 365 (366) дней } × Количество календарных дней в периоде, за который начисляются проценты

Пример расчета % по денежному займу, полученному от сотрудника

31 января в связи с нехваткой денег на выдачу зарплаты единственный учредитель (он же – генеральный директор) ООО «Торговая фирма Гермес» А.В. Львов предоставил организации процентный заем в сумме 200 000 руб. Заем предоставлен наличными под 20 % годовых. Изменение процентной ставки по займу не предусмотрено. По договору организация обязана вернуть заем наличными 16 апреля этого же года и одновременно выплатить Львову всю сумму начисленных процентов.

В бухучете проценты начисляются ежемесячно. Сумма составила:

– за февраль: 200 000 руб. × 20% : 365 дн. × 28 дн. = 3068 руб.;

– за март: 200 000 руб. × 20% : 365 дн. × 31 дн. = 3397 руб.;

– за апрель: 200 000 руб. × 20% : 365 дн. × 16 дн. = 1753 руб.

Расчет процентов по кредиту

Проценты по кредиту рассчитает банк (кредитная организация) (п. 3.5 Положения ЦБ РФ от 26 июня 1998 г. № 39-П). Порядок начисления процентов по выданным кредитам установлен Положением ЦБ РФ от 26 июня 1998 г. № 39-П.

Данным Положением предусмотрены четыре способа начисления процентов:

— по формуле простых процентов; — по формуле сложных процентов; — с использованием фиксированной процентной ставки; — с использованием плавающей процентной ставки.

Способ начисления % должен быть прописан в кредитном договоре.

Учет займов в 1С 8.3 Бухгалтерия

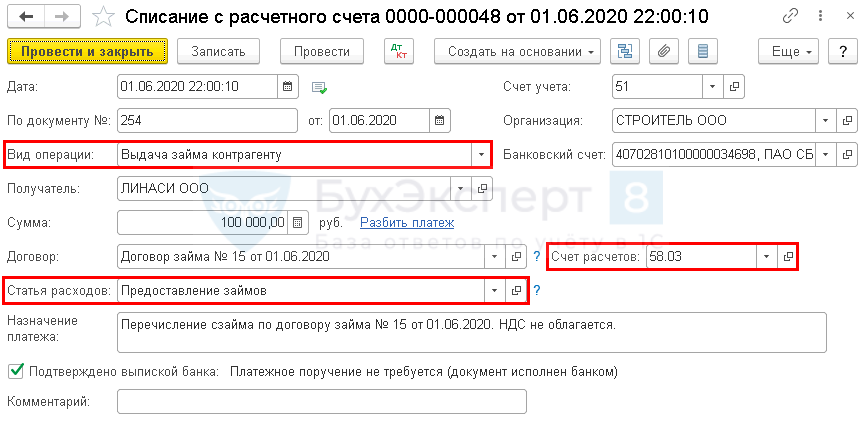

Выдача займа

Перечисление займа контрагенту отразите документом Списание с расчетного счета вид операции Выдача займа контрагенту в разделе Банк и касса — Банковские выписки — кнопка Списание.

Укажите:

- Счет дебета — 58.03 «Предоставленные займы»;

- Получатель — заемщик по договору, выбирается из справочника Контрагенты;

-

Договор — договор с заемщиком, по которому начисляются проценты, выбирается из справочника Договоры

Вид договора — Прочее;

:

-

Статья расходов — предопределенная статья из справочника Статьи движения денежных средств — Предоставление займов

Вид движения — Приобретение долговых ценных бумаг, предоставление займов другим лицам.

:

Выдача займа контрагенту: проводки в 1с 8.3

Документ формирует проводку:

Дт 58.03 Кт 51 — перечисление займа.

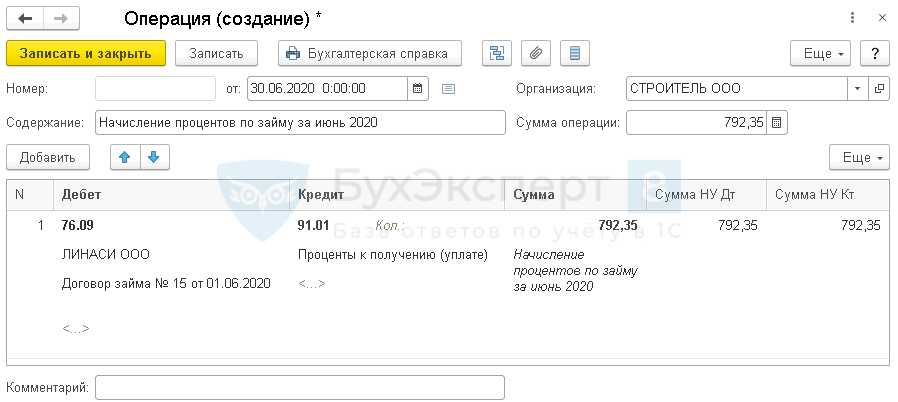

Начисление процентов по займу

Рассчитайте самостоятельно сумму причитающихся процентов за каждый месяц действия договора.

Отражение начисления процентов по займам в 1с 8.3 зависит от частоты данной операции:

- Если организация предоставляет много процентных займов, и требуется автоматическое заполнение раздела 7 декларации по НДС, смотрите подробнее материал об автоматическом заполнении Как заполнить автоматически формирование записей Раздела 7 при выдаче займов?

- Если операция разовая, начислить проценты по займу в 1с 8.3 можно документом Операция, введенная вручную в разделе Операции — Операции, введенные вручную — кнопка Создать — Операция.

Особенности заполнения документа Операция, введенная вручную по нашему примеру:

- Дебет — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Субконто 1 — заемщик по договору, выбирается из справочника Контрагенты;

- Субконто 2 — договор с заемщиком, выбирается из справочника Договоры;

- Кредит — 91.01 «Прочие доходы»;

-

Субконто 1 — Проценты к получению (уплате)

Вид статьи — Проценты к получению (уплате);

:

- Сумма, Сумма НУ Дт, Сумма НУ Кт — сумма начисленных процентов.

Аналогично отразите начисление процентов по займам в 1С 8.3 за остальные месяцы.

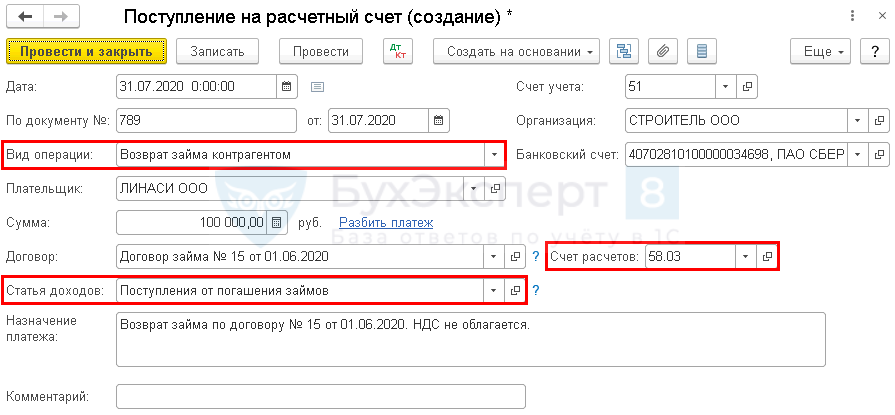

Возврат займа и перечисление процентов

Шаг 1. Поступление на счет суммы займа отразите документом Поступление на расчетный счет вид операции Возврат займа контрагентом в разделе Банк и касса — Банковские выписки — кнопка Поступление.

Укажите:

- Плательщик — заемщик по договору;

- Счет расчетов — 58.03 «Предоставленные займы»;

-

Статья доходов — предопределенная статья из справочника Статьи движения денежных средств Поступления от погашения займов

Вид движения — Поступления от погашения займов, от продажи долговых ценных бумаг.

:

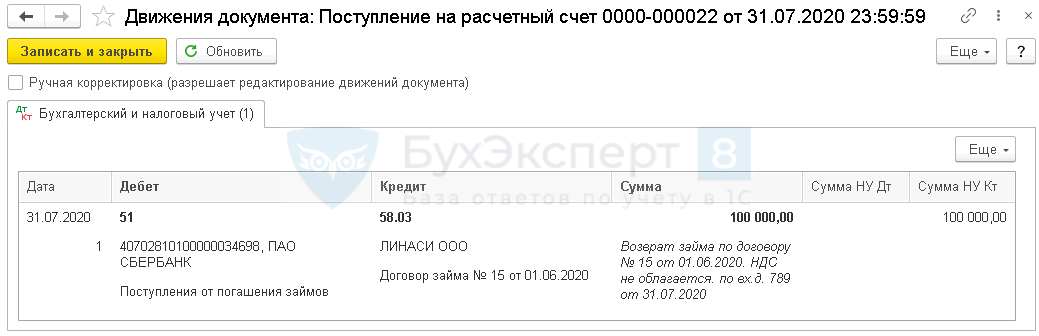

Проводки по документу

Документ формирует проводку:

Дт 51 Кт 58.03 — поступление на счет суммы займа.

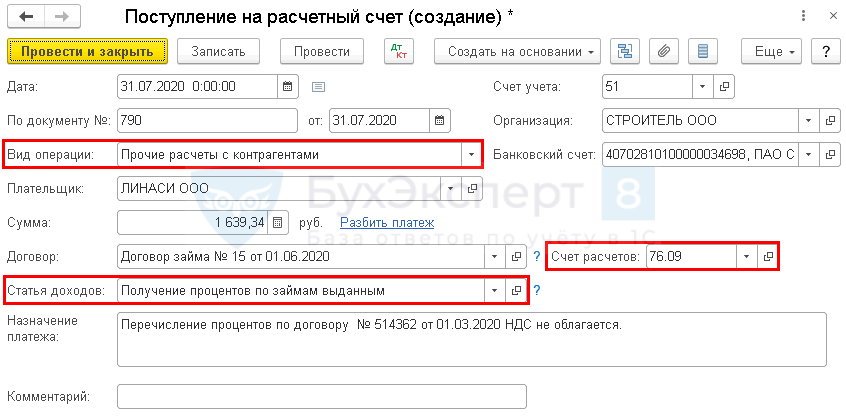

Шаг 2. Поступление на счет процентов отразите документом Поступление на расчетный счет вид операции Прочие расчеты с контрагентами в разделе Банк и касса — Банковские выписки – кнопка Поступление.

Укажите:

- Плательщик — заемщик по договору;

- Сумма — сумма начисленных процентов по договору;

- Счет расчетов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

-

Статья доходов — статья из справочника Статьи движения денежных средств

Вид движения — Поступления от дивидендов, процентов по долговым финансовым вложениям.

:

Проводки по документу

Документ формирует проводку:

Дт 51 Кт 76.09 — поступление на счет процентов.

Отражение выдачи займа контрагенту в отчетности

В отчете о финансовых результатах проценты по займу отражаются:

стр. 2320 «Проценты к получению». PDF

Отчет о движении денежных средств

В отчете о движении денежных средств сумма займа и проценты отражаются: PDF

- стр. 4210 «Поступления — всего»:

- стр. 4213 «от возврата предоставленных займов….» — возврат депозита банком;

- стр. 4214 «дивидендов, процентов…» — полученные проценты.

- стр. 4220 «Платежи — всего»:

- стр. 4223 «в связи с приобретением долговых ценных бумаг…» — выданный займ;

- стр. 4200 «Сальдо денежных потоков от инвестиционных операций» — полученные проценты.

Декларация по налогу на прибыль

В декларации по налогу на прибыль проценты по договору займа отражаются в составе внереализационных доходов:

- Лист 02 Приложение N 1:

Декларация по НДС

Если организация одновременно осуществляет операции, облагаемые и необлагаемые НДС, то она должна вести раздельный учет (абз. 5 п. 4 ст. 170 НК РФ).

В декларации по НДС начисленные проценты отражаются:

- Раздел 7:

Раздел 7 заполняется:

- автоматически: см. Как заполнить автоматически формирование записей Раздела 7 при выдаче займов?

- вручную — при отражении начисления процентов документом Операция, введенная вручную.

Определяем ключевые условия

Прежде чем отразить получение займа проводками в бухгалтерском учете компании, следует определиться с основными условиями предоставления заемных активов

Обратите внимание на следующее:

- Срок, на который предоставлены финансовые и материальные активы во временное пользование. Если активы переданы в пользование на срок менее 12 месяцев, то отражать такие поступления следует на счете 66 «Расчеты по краткосрочным кредитам». Если же организация планирует использовать кредитный капитал более одного года, то проводки по полученным займам следует составлять с применением счета 67 «Расчеты по долгосрочным кредитам».

- Плата за пользование кредитным капиталом. Большинство компаний, обращаясь за финансовой помощью к собственникам или акционерам, планируют получить беспроцентный кредит. Однако в условиях договора может быть оговорен некий процент — плата за пользование чужими денежными или материальными активами. Если такое условие закреплено в соглашении, придется составить дополнительные бухгалтерские записи.

- Цель, на которую планируется потратить сумму кредита. Если деньги планируют направить на приобретение, разработку или создание инвестиционного актива, то бухгалтерские записи по начислению процентов составляются с использованием счета 08 «Капитальные вложения». В остальных случаях проводки составляются в обычном порядке.

Отметим, что получение заемных денег или материальных активов необходимо оформить соответствующим договором, в котором и следует закрепить вышеуказанные условия.

Бухгалтерский учет расходов по кредитам

Данное направление бухучета регулируется ПБУ 15/2008 (приказ Минфина России от 06.10.2008 №107н). Полученные по кредитному договору деньги не учитываются в доходах, а являются кредиторской задолженностью организации.

При отражении операций по краткосрочным кредитам формируются следующие проводки:

Дт 51 Кт 66.Осн. — получен краткосрочный кредит;

Дт 91.2 Кт 66.Проц. — начислены проценты по кредитному договору.

Проценты учитываются отдельно от суммы кредита (п. 4 ПБУ 15/2008) и в общем случае отражаются в бухгалтерском учете в составе прочих расходов (п. 7 ПБУ 15/2008).

Как отражать операции по договору поручительства в бухучете у должника и кредитора, узнайте в Готовом решении КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе бесплатно.

Обычно в кредитном договоре предусматривается ежемесячное начисление и уплата процентов.

Размер процентов за период рассчитывается следующим образом: сумма кредита умножается на ставку процентов, делится на количество дней в году, в котором предоставляется кредит, и умножается на количество дней пользования заемными средствами в периоде.

Пример

Организация 19 марта 2020 года получила краткосрочный кредит в сумме 1 003 750 руб. на пополнение оборотных средств на срок 6 месяцев под 20% годовых.

Договором предусмотрено, что уплата процентов производится ежемесячно.

Сумма займа должна быть возвращена 18 сентября 2020 года.

Сумма процентов за март составит 1 003 750 руб. × 20% / 365 дней × 12 дней (с 20 по 31 марта) = 6 600 руб.

Проводки в марте:

Дт 51 Кт 66.Осн. — 1 003 750 руб. — получен кредит;

Дт 91.2 Кт 66.Проц. — 6 600 руб. — начислены проценты;

Дт 66.Проц. Кт 51 — 6 600 руб. — уплачены проценты.

За период с апреля по август проводки по начислению и уплате процентов будут аналогичными сделанным в марте.

В сентябре помимо уплаты процентов (с 1 по 18 сентября) нужно будет отразить погашение основной суммы долга:

Дт 66.Осн. Кт 51 — 1 003 750 руб. — возвращены деньги банку.

Иные виды вложений

Если финпомощь поступила в виде ОС, то в балансе эта операция оформляется такими проводками:

- Д-т 08 К-т 98 – рыночная стоимость полученного оборудования.

- Д-т 01 К-т 08 – введение имущества в эксплуатацию.

- Д-т 20 К-т 02 – начисление амортизации.

- Д-т 98 К-т 91 – стоимость ОС списана в прочие доходы.

Рассмотрим, как оформляется финпомощь в виде материалов:

- Д-т 10 К-т 98 — рыночная стоимость полученных материалов.

- Д-т 20 К-т 10 – израсходованные материалы списаны в прочие доходы.

Финпомощь может также направляться на погашение убытков организации. Рассмотрим детальнее. Как эту операцию отразить в балансе на конкретном примере.

По итогам года фирма получила убыток в 1 млн руб. Учредители Иванов и Петров, до утверждения отчетности, приняли решение покрыть убыток за счет собственных средств. Иванов внес на счет Фирмы 520 тыс. руб., а Петров — 480 тыс. руб.

|

Д-т |

К-т |

Сумма, тыс. руб. |

Операция |

|

75 |

84 |

520 |

Частичное погашение убытка Ивановым А. А. |

|

480 |

Частичное погашение убытка Петровым Б. Б. |

||

|

51 |

75 |

520 |

Поступление средств от Иванова |

|

480 |

Поступление средств от Петрова |

Вот как отражается финансовая помощь в бухгалтерском балансе.

Способы возврата средств

Способ возврата займа должен быть прописан в соглашении между сторонами. Рассмотрим самые распространенные варианты.

Товаром

Возможность возвращать задолженность товаром оговорена в статье 409 ГК РФ. Погасить заем можно следующими видами продукции:

- Товаром, произведенным в компании.

- Продукцией, приобретенной фирмой для дальнейшей реализации.

Товар, в рамках закона, – это собственность ЮЛ. Поэтому при ее передаче сделка будет считаться реализацией и с выручки придется платить подоходный налог.

ВАЖНО! Как определять количество продукции для погашения займа? Обычно при расчетах используется закупочная стоимость

С расчетного счета на карту

Нужная сумма может перечисляться кредитору прямо на банковскую карту. Управленец фирмы-дебитора должен составить документ с указанием соответствующей транзакции и ее цели (возврат займа). Перевод с РС может быть проведен не только на карту, но и на РС займодателя. Выбор варианта платежей зависит от удобства для обеих сторон.

ВАЖНО! Перевод обязательно нужно подтверждать документами. Требуется это для бухгалтерских и налоговых целей, а также доказательства перевода средств

Имуществом компании

Погашение займа собственностью организации подлежит тем же правилам, что и покрытие долга товаром. Придется уплачивать налог на прибыль с каждого платежа, так как сделка официально будет считаться реализацией.

Для совершения платежей можно пользоваться любыми основными средствами, находящимися в собственности предприятия:

- Оборудование, инструменты для изготовления продукции.

- ТС.

- Недвижимые объекты.

Соотношение суммы займа с основным средством, которым планируется погашать задолженность, определяется совместно обеими сторонами соглашения. К примеру, дебитор может передать учредителю авто, стоимость которого, с учетом амортизации, приблизительно равна сумме долга.

ВАЖНО! Нужно не забыть оформить сделку документально. В частности, требуется оформить документ о списании ОС с баланса предприятия в счет покрытия займа

Также придется уплатить налог, а потому после проведенного платежа подается декларация о полученной прибыли.