Реестр документов к декларации за 2021г

Содержание:

- 3-НДФЛ для налогового вычета — скачать декларацию 2021

- Когда оформляется опись вложения?

- Составляем опись документов в налоговую — образец

- Для чего нужен реестр документов?

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Как подавать документы на возврат подоходного налога

- Опись документов для налоговой: образец заполнения бланка

- Образец описи документов для сдачи в налоговую | ОКБУХ

3-НДФЛ для налогового вычета — скачать декларацию 2021

- стандартные (персональные или детские) или социальные по расходам на лечение, обучение, если человек не воспользовался ими по месту работы;

- социальные (на благотворительность, по взносам в негосударственный пенсионный фонд или дополнительным взносам в ПФР), которые предоставляет только ИФНС;

- инвестиционный (по ценным бумагам), если он не использован в полном размере у налоговых агентов;

- имущественные (по продаже имущества, получению компенсации за недвижимость, покупке жилья и процентам по ипотеке), в отношении части которых сдача декларации в ИФНС является обязательной.

Всегда ли нужно заполнение 3-НДФЛ на имущественный вычет?

Установленных законодательно сроков сдачи декларации по вычетам не существует. Сдать ее можно не только на протяжении всего года, непосредственно следующего за отчетным, но и в течение 2 последующих лет, пока не истечет срок давности для возврата налога (3 года).

- сведения в 3-НДФЛ и реестре не должны противоречить друг другу;

- в реестре должны быть перечислены все необходимые документы, а также указано точно число листов в них;

- если документ отмечен в реестре, но не прилагается к 3-НДФЛ, то документы будут возвращены налоговыми органами плательщику.

Поскольку одной из функций реестра выступает контроль за подлинностью представленных документов, то число страниц в приложенных бумагах должно точно соответствовать указанной в реестре цифре.

Когда оформляется опись вложения?

Опись вложения – это задокументированный список содержимого почтового отправления. Она составляется отправителем письма по унифицированному шаблону Ф 107, разработанному и утвержденному Приказом ФГУП «Почта России» № 114-п от 17.05.2012.

Соответственно, такая документальная форма применяется исключительно для ценных почтовых отправлений, высылаемых физлицами или юрлицами через Почту России в пределах территории РФ.

Как известно, ценным отправлением считается такая разновидность почтового отправления, в отношении которого отправителем указывается так называемая объявленная ценность, прописываемая в отдельной графе описи вложения для каждой позиции содержимого.

К ценным отправлениям, совершаемым через Почту России, относятся посылка, бандероль, а также ценное письмо.

Ценное письмо с прикреплением описи вложений обычно отправляется, когда необходимо переслать адресату какие-либо документы, представляющие особую важность и имеющую объявленную (названную) ценность. Например, если высылается налоговая отчетность или официальные бумаги, заверенные нотариусом

Принимая у отправителя ценное письмо для его последующей пересылки указанному адресату, операционный сотрудник Почты России выполнит следующие действия:

- Проверит соответствие между содержимым отправления и представленной описью (отправитель передает сотруднику почты письмо с прикрепленной описью в открытом виде).

- Проставит на бланке ф 107 соответствующий штамп, содержащий текущую дату (то есть дату отправки), и личную подпись. Ее наличие позволяет отправителю избежать санкций, начисляемых за несвоевременное представление тех или иных документов. Например, при подаче налоговой отчетности, направляемой ценным письмом с описью вложения, дата его принятия Почтой России будет считаться датой представления налоговой отчетности в ФНС.

- Первый экземпляр подготовленной описи вкладывается операционным сотрудником почты в отправляемое письмо, а второй — сразу же возвращается отправителю с надлежащим штампом почты.

Следует также знать, что наличие описи вложения в ценном отправлении позволяет адресату – получателю – потребовать, чтобы сотрудник почты перед выдачей вскрыл данное письмо для проверки содержимого. Если вдруг выяснится, что содержимое пришло к адресату не в должном объеме, операционный сотрудник оформит необходимый акт и передаст его в вышестоящую структуру для расследования ситуации и выплаты отправителю (адресату) надлежащих компенсаций.

Единственное отличие между этими двумя разновидностями писем, пересылаемыми с помощью Почты России, состоит в том, что ценное отправление предусматривает обязательное указание так называемой объявленной ценности, в то время как заказное — вовсе не подразумевает данной необходимости.

Как заполнить ф 107 при отправке письма Почтой России?

Бланк описи вложения, оформленный по шаблону Ф 107, можно взять в любом почтовом офисе абсолютно бесплатно. Как вариант, отправитель скачивает эту форму в интернете, а затем распечатывает её. Ниже дана ссылка, по которой можно скачать актуальный бланк ф 107 в формате word.

Бланк заполняется отправителем самостоятельно в двух равноценных экземплярах.

Шаблон описи вложения, используемой при отправке ценного отправления через Почту России, предусматривает указание следующих сведений:

- Таблица с перечнем содержимого. Для каждого вложенного предмета указываются порядковый номер, название, количество, а также объявленная ценность, которая исчисляется в рублях и определяется на усмотрение самого отправителя (например, в соответствии с рыночной ценой предмета). Чем больше объявленная (названная) ценность, тем дороже будет стоить его отправка.

- Общее количество отправляемых предметов (в штуках) – это суммарный итог по графе количества предметов (проставляется цифрами).

- Совокупная объявленная ценность (стоимость) письма в рублях – это суммарный итог (вносится цифрами)

- ФИО физлица-отправителя (или название юрлица-отправителя).

- Подпись физлица-отправителя (или уполномоченного представителя юрлица-отправителя).

- Операционный сотрудник почты отражает на этом бланке информацию о проверке, указав свои ФИО, должность и подпись. Здесь же – в нужной графе – проставляется штамп почты с датой приема и индексом офиса почты.

Корректировать внесенные сведения нельзя.

Если одного бланка не хватает для указания содержимого, отправитель может брать дополнительные, прописывая на каждом его номер по порядку и совокупное количество всех взятых бланков (например, «Лист 1 из 3»).

В незаполненных ячейках формы разрешается проставлять прочерки.

Составляем опись документов в налоговую — образец

Оно утверждено приказом Федеральной Налоговой Службы и прикрепляется к основному Регламенту. Главная задача, которую выполняет реестр к декларации 3 НДФЛ, это указание бумаг, предоставляющих данные по доходу и расходу денежных средств предпринимателя.

Как заполнить реестр подтверждающих документов при представлении декларации 3-НДФЛ

Информация, которая в 2021 году вносится в Раздел 1, с 2021 отражается в начале бланка. Подробная информация о доходах и налоговых вычетах указывается в специальном приложении. Договор о приобретении недвижимого имущества в различной форме (купля или продажа, дарственное, наследство, и другое).

Он позволяет проверяющим инспекторам получить более полное представление о деятельности и прибыли предприятия. Необходимо учесть, что это не считается обязательным для налогоплательщика, но является его правом.

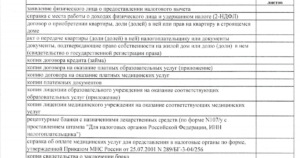

Реестр подтверждающих документов 3-ндфл (бланк)

- образец новой формы 3-НДФЛ понадобится и тем, кто получил в 2021 году принадлежавшего им на праве собственности имущества, в связи с чем возникла необходимость заплатить в бюджет налог;

- образец бланка 3-НДФЛ по новой форме оформляется гражданами, претендующими на возмещение подоходного налога путем применения (стандартного, социального, имущественного).

- 3-НДФЛ (новая форма) за 2021 год заполняется лицами, которые получают доход и самостоятельно производят расчет и уплату налоговых обязательств по НДФЛ – частные предприниматели, нотариусы и адвокаты, занимающиеся частной практикой;

- о введении нового соцвычета за прохождение оценки квалификации работника;

- предоставлении физлицам инвестиционного вычета в величине положительной разницы от продажи ценных бумаг;

- установлении обновленных правил исчисления налога с доходов физлиц, полученных от продажи недвижимости, согласно которым налогооблагаемый доход по недвижимости, купленной после января 2021 года, не может быть меньше 70% от кадастровой стоимости.

- Во-первых, она сократилась. Теперь вместо 20 листов необходимо заполнить всего 13.

- Во-вторых, буквенные обозначения листов (А,Б и т.д.) изменились на пронумерованные приложения. Их всего 8 и 2 расчета к приложениям 1 и 5.Так например, доходы предпринимателя теперь нужно показывать не на листе В, а в приложении 3.

- В-третьих, налоговики удалили / добавили некоторые строки и перераспределили сведения, которые необходимо отобразить в декларации. Теперь, например, нет строки для указания выплат по трудовым договорам для ИП, не нужно фиксировать величину начисленных авансовых платежей, а вот для расчета профессиональных вычетов появилась отдельная строка.

- В четвертых, произошли технические изменения, такие как нумерация строк и изменения штрихкодов.

Декларация по налогу на доходы физических лиц за 2021 год

- скорректированы штрихкоды;

- приведены в соответствие с НК РФ поля 071 — 073 приложения 2 к декларации, в которых нужно отражать доходы по КИК, освобождаемые от НДФЛ;

- при расчете стандартного вычета в отдельной строке указывается сумма, уплаченная за лекарства;

- при отражении имущественного вычета по расходам на недвижимость (приложение 7) нужно указать код «1», если речь идет о затратах на новое строительство, или «2», если объект был куплен.

- паспорта;

- свидетельства о постановке физического лица на учет в налоговом органе по месту жительства на территории Российской Федерации;

- справки 2-НДФЛ с места работы за прошедший год (например, в 2021 году за 2021 год);

- любые подтверждения доходов.

Но реестр подтверждающих документов при представлении декларации 3 НДФЛ, образец бланка которой можно посмотреть здесь, существенно упростит общение с уполномоченным органом в случае спорной или конфликтной ситуации.

Вычет на лечение и покупку лекарств (социальный вычет)

- от предпринимательской деятельности;

- от продажи недвижимости, авто и т.д.;

- от сдачи недвижимости в аренду;

- посредством получения имущества в подарок;

- от выигрыша в лотерею;

- от дополнительной работы, с которой налоги ранее не удерживались.

Скачать форму. Налоговое законодательство не предусматривает специальной формы заявления для подачи декларации 3-НДФЛ, но можно подготовить сопроводительное письмо с перечнем подтверждающих доходы или расходы документов. Официально форма установлена для оформления заявления на возврат налога по декларации.

Для чего нужен реестр документов?

Список реестра документов для вычетов

- Для чего нужен реестр документов?

- Заполнение описи

- Список реестра документов для вычетов

- Имущественный вычет

- Бумаги для 3-НДФЛ по социальному вычету (опись для налоговой)

- Бумаги для вспомогательного письма

Ведь вычет предоставляется только вместе с подтверждающими бумагами. Разберемся во всех особенностях документации и реестра для вычетов разных видов. Имущественный вычет Список документов, необходимых для предоставления в налоговую инспекцию бланка 3-НДФЛ, не определен для обычного налогоплательщика.

Опись документов для налоговой: образец заполнения бланка

Опись документов представляет собой бланк, в которой указывается полный перечень заявлений и других бумаг, подтверждающих предоставленную информацию. Подача такой документации в Налоговую службу в преимущественном большинстве случаев осуществляется для оформления имущественного вычета и возврата по нему налога на доход физических лиц.

Проблемы с прилагаемыми к декларации обоснованиями связаны с тем, что универсального или фиксированного перечня не существует. Каждая ситуация индивидуальна и для неё будет требоваться уникальный набор подтверждавших фактов. Здесь и кроется вся загвоздка: для заявителя, знающего историю изнутри, ситуация очевидна, в то время как уполномоченное лицо может посчитать представленные документы недостаточными для логического обоснования требования представления льготы.

- Свидетельство на получение образования ( оригинал и копия).

- Договор на лечение в клинике на внебюджетной основе (его ксерокопия дополнительно).

- Документы, подтверждающие все совершенные перечисления в благотворительные организации.

- Документы о совершенных платежах.

- Различного вида чеки на медпрепараты.

- Разрешение, выданное обучающим заведением (ксерокопия).

- Разрешение, выданное медицинским учреждением (ксерокопия).

- Выписки о получении медицинских рецептов и их реализации.

- Документ, который может подтвердить, что претендент состоит в родстве с человеком, получившим лечение или обучение.

- Справка 2-НДФЛ.

- Если требуется, нужно предоставить документ, подтверждающий информацию об очной форме обучения.

Опись к декларации 3-НДФЛ: реестр документов

- 3-НДФЛ ;

- справку 2-НДФЛ ;

- контракт на лечение;

- справку из медучреждения об оплате лечения;

- платежные документы, подтверждающие расходы на лечение (квитанции, чеки, платежки и т.д.);

- документ, подтверждающий родство (по вычетам для близких родственников);

- свидетельство о заключении брака (по вычетам для мужа или жены);

- заявление на возврат (если опись и заявление не обобщены).

Бланк заполняется только физическим лицом, подающим документацию в отделение ФНС. Отдельно разбираются вопросы, связанные со штрафами, отказом в принятии бумаг. Найти их можно в Арбитражном процессуальном Кодексе государства.

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Как подавать документы на возврат подоходного налога

Декларация вместе с документами подается ИФНС по месту постоянной регистрации физлица. Это можно сделать, придя в инспекцию и сдав документы лично, при этом нужно распечатать для себя второй экземпляр декларации, на которой поставят отметку о принятии.

Можно отправить весь комплект ценным письмом с описью

Обратите внимание, что реестр прилагаемых документов к 3-НДФЛ, бланк которого мы рассматривали выше, такой описью считать нельзя — она заполняется на специальном почтовом бланке, где проставляется штемпель с датой отправки и подпись сотрудника почты

Оформление документов для возврата подоходного налога и отправка декларации возможно электронно, для чего потребуется наличие у налогоплательщика ЭЦП. Прилагаемые документы, предварительно отсканированные, загружаются в виде файлов и отправляются в ИФНС через «Личный кабинет налогоплательщика» на сайте ФНС.

Срок подачи декларации на вычет по НДФЛ не ограничен — ее можно подавать в течение всего года за 3 предыдущих налоговых периода. Если же, помимо вычета, физлицо заявляет о своих доходах, ему нужно уложиться в срок до 30 апреля (в 2021 г. декларацию за 2021 г. подают не позднее 3 мая).

Опись документов для налоговой: образец заполнения бланка

Технический прогресс модернизирует систему делопроизводства, но в государственных структурах «бумажный кодекс» по-прежнему имеет существенный вес. Среди множества канцелярских премудростей к важным составляющим относится опись.

Перечень справок и квитанций не только подтверждает факт предоставления, но и исключает их дублирования в будущем по запросу компетентных органов.

О том, как грамотно составить опись документов для налоговой, образец ее заполнения и особенности подачи — читайте далее.

Опись документов для налоговой: образец

Целесообразность составления описи

Каждый поступивший в ИФНС документ необходимо фиксировать с целью учета документооборота.

Опись содержит информацию о наименовании документов, их количестве и дате предоставления. Она систематизирует хранение поступающих бумаг и является главным справочным пособием по поиску.

Сотрудники налоговой инспекции наделены полномочиями затребовать у налогоплательщика пакет подтверждающих документов для осуществления контроля за калькуляцией суммы налога к удержанию.

Составление описи выгодно для обеих сторон процесса, т.к. избавляет от необходимости словесно доказывать наличие или отсутствие документа в деле

НК РФ предусмотрено применение штрафных санкций за непредоставление документов:

- налоговый — 200 рублей за каждый непредъявленный документ;

- административный — от 300 до 500 рублей.

В последнем случае взыскание надлежит уплатить должностному лицу компании единоразово.

Чтобы избежать обвинений в непредъявлении документов или повторной отправки, необходимо в обязательном порядке составлять опись бумаг.

Бланк для заполнения

Представители налоговых органов обязаны хранить поступающие к ним документы, осуществлять проверку и вести учет.

Стандартизированного бланка для составления описи не разработано: реестр разрешено заполнять на обычном листе А4. В правом верхнем углу вносятся данные о получателе — начальнике ИФНС, а в основной части документа перечисляются наименования документов.

Скачать бланк для заполнения

Рядом с каждым документом следует обозначить:

- количество листов и экземпляров;

- копия или оригинал;

- наличие печати.

Завершает опись подпись налогоплательщика

Желательно попросить расписку, заверенную подписью сотрудника, получившего документы.

Скачать заполненный образец по имущественному вычету

Отправка документов по почте

Контролирующие органы допускают передачу налоговой документации по почте.

Бухгалтеры часто прибегают к почтовым услугам при подаче деклараций и прочих бумаг. С целью защиты документов разработан официальный бланк описи «ф-107», используемый для ценных писем. Для отправки понадобятся 2 заполненных без ошибок и исправлений экземпляра.

Скачать бланк формы

В пустующие графы необходимо внести следующие данные:

- тип отправления: ценное письмо;

- имя и адрес получателя: ФИО руководителя ИФНС с указанием ее административной принадлежности;

- полный перечень документов, количество и оценочная стоимость;

- подписи налогоплательщика и принявшего бумаги сотрудника с указанием ФИО и должности;

- печать почтового отделения.

Один экземпляр остается у отправителя, а второй прикрепляется к пакету документов

Таблица 1. Порядок отправки документов по почте

| Шаг 1 | Конверт принимается в открытом виде. |

| Шаг 2 | Работник почты инспектирует содержимое на предмет соответствия реестру, указанному в описи. |

| Шаг 3 | Курьер проверят корректность заполнения графы адрес, подписывает и проштамповывает бланк. |

| Шаг 4 | Ввиду того, что опись вложения предусмотрена исключительно для ценных писем, обязательным пунктом является указание стоимости содержимого. Оценивать следует каждый документ в отдельности. С итоговой суммы будет удержан страховой взнос в размере от 3 до 4%. Налогоплательщику предоставляется возможность поставить прочерк в графе «Стоимость» и не оплачивать страховку, но в случае потери письма по вине почтового отделения, отправителю не удастся получить компенсацию. |

Средняя стоимость отправки ценных писем равняется 20 рублям за 10 г документации.

— Правильная почтовая опись

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 110-68-15 (Москва) +7 (812) 317-72-80 (Санкт-Петербург)

Это быстро и бесплатно!

Образец описи документов для сдачи в налоговую | ОКБУХ

Опись документов в налоговую — образец этой формы понадобится, если в налоговую представляется целый пакет документов. Существует ли регламент, по которому должна быть составлена опись бумаг, передаваемых налоговикам, или ее можно составить в свободной форме, расскажем в нашей статье.

Бланк описи документов для налоговой — утвержден или нет?

Опись документов для налоговой к 3-НДФЛ — образец по социальному вычету

Опись документов к декларации 3-НДФЛ — образец по имущественному вычету

Бланк описи документов для налоговой — утвержден или нет?

В нашей стране доходы физлиц облагаются подоходным налогом. Этому налогу отведена гл. 23 НК РФ. В кодексе также можно найти список вычетов (стандартные, социальные, имущественные и пр.), которые уменьшают доход, учитываемый при расчете налога.

Заявляя право на вычет, представляя 3-НДФЛ налоговикам, физическое лицо должно представить подтверждающие документы. Передаваемые бумаги должны сопровождаться описью. В НК РФ не приведен конкретный ее бланк. Есть инспекции, рекомендующие своим налогоплательщикам определенный формат описи.

Приведем возможный образец описи документов в налоговую на примерах чаще всего заявляемых налогоплательщиками вычетов — имущественном и социальном.

Опись документов для налоговой к 3-НДФЛ — образец по социальному вычету

Как же может выглядеть опись документов в налоговую, если физлицо претендует на социальный вычет?

С целью получения такого вычета физлицом должны быть представлены документы, свидетельствующие, что им были понесены соответствующие траты. Так, вычет на учебу ребенка подтверждается комплектом бумаг:

- декларация 3-НДФЛ;

- справка формы 2-НДФЛ;

- копия паспорта;

- копия договора с вузом;

- копия лицензии вуза;

- документы, фиксирующие плату за учебу;

- копия свидетельства о рождении;

- справка из учебного учреждения, выданная ребенку, что он учится очно.

Опись документов в налоговую — образец для передачи приведенных выше документов:

|

№ п/п |

Документ, дающий право на социальный вычет |

Номер и дата документа |

Количество страниц |

|

1 |

Декларация 3-НДФЛ |

б/н от 10.03.2017 |

5 |

|

2 |

Справка 2-НДФЛ за 2016г. |

№ 6 от 05.03.2017 |

1 |

|

3 |

Копия паспорта |

— |

3 |

|

4 |

Копия договора на обучение |

№ 32 от 10.08.2016 |

3 |

|

5 |

Копия лицензии учебного заведения |

№ ОИ-2658 от 12.01.2013 |

1 |

|

6 |

Выписка из банка |

От 12.09.2016 |

1 |

|

7 |

№ СИ-126589 от 01.02.1998 |

1 |

|

|

8 |

Справка из образовательного учреждения |

№ 26 от 05.03.2017 |

1 |

|

9 |

Заявление на возврат социального вычета |

б/н от 21.03.2017 |

1 |

|

Итого |

17 |

Опись документов к декларации 3-НДФЛ — образец по имущественному вычету

Для подтверждения имущественного вычета, например на покупку квартиры, у физлица должен быть почти такой же комплект бумаг, как при заявлении на социальный вычет, но приложенные документы должны свидетельствовать о расходах, понесенных на покупку недвижимости.

Итак, в ИФНС надлежит подать:

- декларацию;

- справку о доходах;

- документы, фиксирующие плату за квартиру;

- договор купли-продажи квартиры и акт приема-передачи.

Физлицо должно заполнить соответствующее заявление на возврат положенных сумм, если оно намеревается вернуть налог из бюджета. Для получения уведомления (впоследствии передаваемого работодателю) заявление на возврат не требуется.

Образец описи документов в налоговую в этом случае может быть составлен по типу предыдущего примера. В описи необходимо перечислить наименования всех передаваемых документов, с указанием их номеров (если есть), дат и страниц, в конце лучше отразить общее количество передаваемых в ИФНС страниц.

***

Передача документов в налоговые органы сопровождается описью этих бумаг. Законодательно утвержденной формы описи нет, но есть общие рекомендации по ее составлению.

Опись документов в налоговую — образец этой формы понадобится, если в налоговую представляется целый пакет документов. Существует ли регламент, по которому должна быть составлена опись бумаг, передаваемых налоговикам, или ее можно составить в свободной форме, расскажем в нашей статье.

Continue reading