Всем‑всем: сдаём отчётность в росстат за 2020 год

Содержание:

- Содержание

- Обязательная статотчётность для индивидуальных предпринимателей

- Раздел 1. Общие сведения о вашем бизнесе

- Отчетность в Росстат для организаций

- Как заполнить № 1-предприниматель

- Как заполнить отчет в Росстат

- Как узнать обязательные формы для предприятия

- Пошаговая инструкция, как заполнить 1-предприниматель за 2020 год

- Ответственность за нарушение порядка ведения КУДИР

- Алгоритм заполнения отчета 1-предприниматель

- Предназначение формы КО-1

- Отчетность в Росстат для ИП

Содержание

- Нормативное регулирование отчетности

- Нужно ли ИП сдавать отчетность в статистику

- Как узнать о том, что нужно сдать отчет

- Как сдаются отчеты

- Какую отчетность ИП сдает в статистику

- Содержание бланков отчетности

- Как заполнять отчетность правильно

- Отчетность ИП в котором нет работников

- Подробнее о сроках

- Штрафные санкции

- Заключение

Ежегодно Росстат собирает и анализирует данные о деятельности компаний в РФ. Поэтому предприниматели предоставляют информацию об итогах своей работы. Но это обязанность не всех , окончательное решение принимает Росстат. Нужно ли это делать вашей компании и как происходит составление отчетности, поговорим сегодня.

Обязательная статотчётность для индивидуальных предпринимателей

Главные формы статотчётности:

- Форма 1 ИП–сведения о деятельности ИП. Форму требуется сдавать раз в год, до 2 марта года, последующего за отчётным. Это форма для предоставления всеми предпринимателями, кроме тех, кто занимается сельским хозяйством. Бланк 1 ИП можно в Excel, заполнить и предоставить в отделение Госстата.

- Форма 1 ИП торговля –предоставление информации о хозяйственной практикеИП в рознице. Посредством этой формы отчитываются ИП, занятые торговлей в розницу и предоставлением услуг. Подавать следует до 17 октября, следующего за отчётным года. Можно также 1 ИП торговля , заполнить и подать в отделение Федеральной службыстатистики. Чтобы правильно составить отчётность, шаблон 1 ИП торговля, образец, как пример заполнения, находится в отделениях Росстата.

- Форма ПМ пром–подача данных малым предприятием о производстве продукции. В том случае, когда ИП принадлежит к субъектам малого бизнеса, ежемесячно, до 4 числа последующего месяца, нужно подавать даннуюотчётность в отделение статистики.

Также можно узнать, какие формы отчётности нужно предоставлять в Росстат, направив запрос. Федеральная служба государственной статистики сама присылает все необходимые бланки и инструкции.

Раздел 1. Общие сведения о вашем бизнесе

Отметьте крестиками соответствующие поля:

- работали ли вы как ИП в 2020 году. Если не работали и проставили знак «Х» в поле «НЕТ», вам нужно сразу перейти в раздел 3 и ответить только на вопросы 7 и 8, остальное заполнять не нужно;

- были ли вы наемным работником у другого ИП или фирмы;

- количество месяцев, которые вы осуществляли предпринимательскую деятельность.

Если в каком-то месяце вы работали хотя бы один день, он тоже считается за полный месяц.

В пункте 2 укажите адрес, по которому ведёте бизнес. Таких адресов может быть несколько — в этом случае укажите только один, где получили наибольшую выручку в 2020 году.

Например, у вас 2 магазина по разным адресам. Указывайте адрес того магазина, который в 2020 году принёс больше выручки. Если выручка по всем адресам одинаковая или её вообще не было, указывайте тот адрес, где большая численность сотрудников.

Если ведёте бизнес без привязки к адресу (например, ИП-программист не имеет офиса и работает откуда угодно), укажите адрес прописки.

В пункте 3 отметьте системы налогообложения, на которых работали в 2020 году. Если их было несколько, отметьте все.

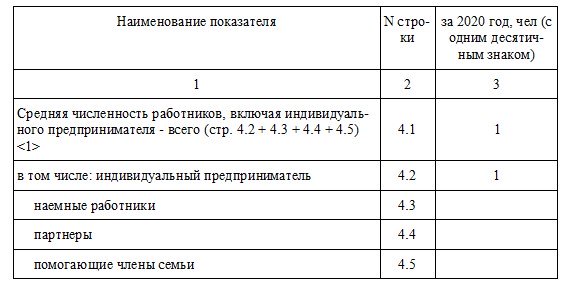

В пункте 4 укажите, сколько в среднем человек было задействовано в вашем бизнесе. Причём считать нужно не только самого ИП и наёмных работников, но и партнёров и помогающих родственников.

Например, ИП занимается поставкой и монтажом видеокамер. Жена помогает ему вести бухгалтерию, оформлять документы и сдавать отчёты, а сына-студента ИП на каникулах привлекает к монтажным работам. Ни жена, ни сын не оформлены как сотрудники, но в отчёте они должны фигурировать как помогающие члены семьи.

Чтобы посчитать среднюю численность, сложите, сколько человек в каждой категории (наёмные работники, партнёры, члены семьи) работало в каждом календарном месяце, и поделите на 12. Возьмите целое число с одним десятичным знаком.

Например, с января по апрель у ИП было 3 наёмных сотрудника, а с мая по декабрь — 5.

Средняя численность наёмных работников по строке 4.3 будет равна ((4 х 3) + (8 х 5)) / 12 = 4,3.

В расчёт нужно брать всех сотрудников, которые числились у ИП, даже если они были в отпусках или на больничном. Если бизнес функционировал неполный год, значения всё равно нужно поделить на 12.

По строке 4.2 «в том числе: индивидуальный предприниматель» всегда будет стоять единица. В строке 4.1. укажите общую среднюю численность за год. Для этого сложите показатели строк с 4.2 по 4.5.

Отчетность в Росстат для организаций

В рамках сплошного наблюдения организации малого и среднего бизнеса представляют в Росстат форму № МП-сп «Сведения об основных показателях деятельности малого предприятия за 2020 год», утв. приказом Росстата от 17.08.2020 № 469 (приложение 1).

В форму включаются сведения в целом по организации. То есть по всем филиалам и структурным подразделениям независимо от их местонахождения. В том числе в форму включаются сведения по зарубежным филиалам организаций, работающим за пределами РФ.

В разделе 1 формы организация указывает количество месяцев в 2020 году, в течение которых она осуществляла свою деятельность. Причем сюда включаются даже те месяцы, в течение которых организация осуществляла свою деятельность хотя бы один полный рабочий день.

Также здесь указываются применяемые системы налогообложения и адрес места осуществления деятельности, где была наибольшая выручка от реализации товаров, работ и услуг за 2020 год. Если выручка во всех местах осуществления деятельности была одинаковой, то указывается адрес места осуществления деятельности, где была наибольшая численность работников.

Если деятельность осуществлялась без привязки к определенному адресу, то в отчетности указывается просто адрес регистрации организации.

В разделе 2 отчета указывается среднесписочная численность работников и начисленные работникам за 2020 год с учетом НДФЛ и других удержаний денежные выплаты. В общую численность работников включаются сотрудники, работавшие по трудовому договору хотя бы один день и более, а также работавшие собственники предприятий, получавшие зарплату.

Сотрудники, работавшие по гражданско-правовым договорам, самозанятые, а также сотрудники, находившиеся на протяжении всего 2020 года в отпусках, в отчетности не указываются.

Наряду со сведениями о сотрудниках и фонде оплаты труда в разделе 2 отчета необходимо указать выручку от реализации товаров, работ и услуг за 2020 год в целом по организации и по каждому виду фактически осуществляемой экономической деятельности.

В разделе 3 отчета организации раскрывают сведения об имеющихся у них основных средствах (с указанием их стоимости) и инвестициях в основной капитал по видам основных фондов.

Здесь раскрывается стоимость имеющейся недвижимости, оборудования, транспортных средств, а также затраты на строительство ОС, приобретение транспорта, производственного и хозяйственного инвентаря.

По основным средствам указывается как их полная учетная стоимость (первоначальная стоимость, с учетом ее изменения в результате переоценки, достройки и модернизации), так и остаточная балансовая стоимость. Остаточная стоимость определяется как разница полной стоимости и накопленного износа с начала эксплуатации.

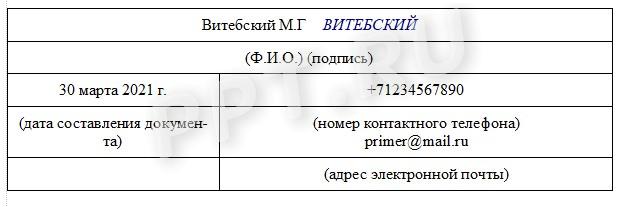

В последней таблице отчета проставляется дата его составления, контактные данные организации (номер телефона и адрес электронной почты), а также указывается ФИО должностного лица, ответственного за представление первичных статистических данных, и ставится его подпись.

Если при заполнении формы были допущены какие-либо ошибки, то их разрешается исправить. Для этого потребуется зачеркнуть ошибочную запись и сверху написать уже исправленный показатель.

Как заполнить № 1-предприниматель

Выше мы уже выяснили, кто сдает эту отчетность, теперь переходим к порядку заполнения.

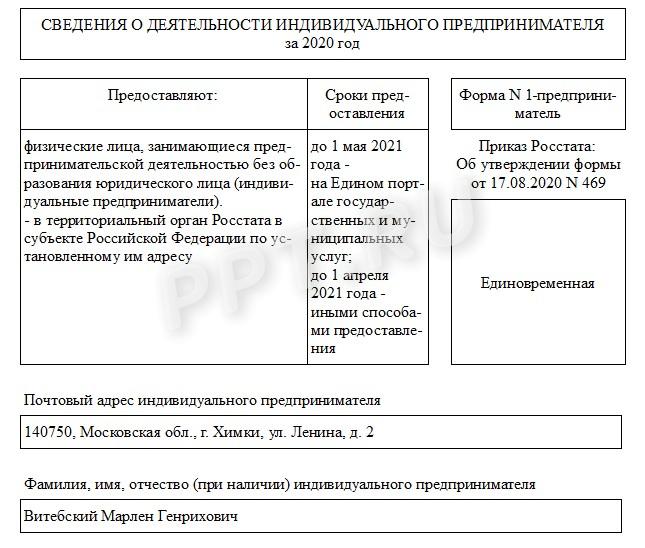

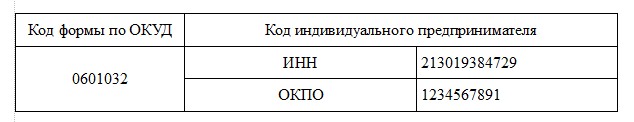

Сначала укажите почтовый адрес (он необязательно должен совпадать с пропиской) и полное имя предпринимателя. Ниже впишите коды ИНН и ОКПО. Далее заполняем отчет по разделам.

Раздел 1

В первом же пункте отметьте, вели ли вы деятельность в отчетном году. Если нет, переходите к заполнению раздела 3. Остальные ИП заполняют следующие поля.

В пункте 1.2 надо ответить на вопрос, совмещали ли вы предпринимательскую деятельность с работой по найму. Никаких подробностей сообщать не требуется, только «Да» или «Нет».

В пункте 1.3 укажите количество месяцев (в том числе, неполных) отчетного года, в течение которых вы вели деятельность в качестве ИП.

Впишите в пункт 2 адрес ведения бизнеса. Если таких мест было несколько, воспользуйтесь подсказкой ниже: выбирайте адрес, по которому получена максимальная выручка или наибольшая численность работников (при одинаковой выручке или ее отсутствии).

В пункте 3 отметьте значком «Х» систему налогообложения, на которой работал ИП. При совмещении нескольких режимов отмечайте все из них.

В последнем пункте надо указать количество работников, партнеров и помогающих членов семьи. И если по поводу статуса работников все понятно, то с партнерами и членами семьи возникают вопросы. Ведь ИП – это физическое лицо, у него не может быть официальных участников. На этот случай в приказе приводится такое толкование:

- партнеры – это лица, которые вложили в бизнес предпринимателя свое имущество или деньги, а также выполняют в этом бизнесе какие-то важные функции;

- помогающие члены семьи — это граждане, которые выполняют определенную работу без получения заработной платы.

Самого предпринимателя включают в общую численность работников.

Бесплатное бухгалтерское обслуживание от 1С

Раздел 2

Сначала ответьте, оказывали ли вы платные услуги населению: проставьте «Х» в поле 5.1, если ответ положительный, или в поле 5.2, если ответ отрицательный.

В пункте 6 есть таблица для указания размера выручки за товары, работы, услуги. По каждому виду деятельности, который осуществлял ИП, укажите код ОКВЭД и сумму полученных денег.

Выручка рассчитывается по правилам налогового учета выбранной системы налогообложения.

Раздел 3

В этом разделе отражают стоимость основных средств, а также инвестиции в капитал (при наличии). Поскольку ИП не обязаны вести бухучет, здесь же приводится расшифровка понятия основных средств.

Если вы сомневаетесь в точности самостоятельного подсчета, рекомендуем обратиться по этому вопросу к бухгалтеру, потому что предприниматель несет ответственность за достоверность заявленных сведений.

Пункт 8 заполняют ИП, у которых есть грузовой транспорт: собственный, арендованный, взятый в лизинг или принадлежащий его работникам.

Как заполнить отчет в Росстат

Для тех, кто решил заполнить отчёт самостоятельно: чтобы не пришлось читать приказ с указаниями, мы постарались понятно рассказать про показатели, которые требуют чуть больше расчётов и могут вызывать вопросы.

В отличие от налоговой, Росстат не будет начислять вам налог или взносы, поэтому и к цифрам в отчёте относится не так строго. Данные нужны Росстату только для статистики, да и сам отчет больше похож на анкету.

Информация о работниках

Индивидуальные предприниматели указывают сотрудников в пункте 4. Он считается так: нужно сложить всех сотрудников за каждый день месяца (даже тех, кто болел, был в отпуске и т п.) и разделить на общее число дней в месяце. Затем, количество сотрудников за все месяцы разделите на 12, в том числе если вы зарегистрировались в середине года. По порядку заполнения следует рассчитать партнёров и членов семьи, которые участвуют в бизнесе, но мы рекомендуем не подвергать риску эту информацию и упростить себе заполнение отчётности без этих данных.

Для ООО нужно заполнить среднее количество сотрудников по трудовым договорам (кроме женщин в декрете и тех, кто в учебном отпуске), сотрудников по договорам ГПХ и внешних совместителей.

Общее количество всех сотрудников складывается из трех показателей:

-

Сначала рассчитайте среднее количество внешних совместителей. Отработанные часы за каждый месяц нужно разделить на количество рабочих часов в день (если у вас стандартная пятидневка, то на 8). Например, сотрудник принят на 3,2 часа:

3,2/ 8 = 0,4.

Полученное число нужно умножить на дни, отработанные сотрудником, и разделить на количество рабочих дней в месяце. Например, сотрудник работал 10 дней по 3,2 часа, а в месяце было 22 рабочих дня:

0,4 x 10 / 22 =0,18

Так следует рассчитать за каждый месяц, результаты сложить и разделить на 12. -

Сложите сотрудников по договорам ГПХ за каждый день месяца и разделите на количество дней в месяце. Затем общее число за все месяцы разделите на 12.

-

Прибавьте количество сотрудников из отчёта РСВ в налоговую.

В фонд зарплаты включаются оклад, премия, оплата отпусков без вычета НДФЛ. Не нужно учитывать больничные и пособия, страховые взносы, дивиденды, расходы на командировки, а также вознаграждения за услуги самозанятых и ИП.

Распределение выручки по ОКВЭД

Общую сумму выручки нужно взять из отчёта в налоговую:

- на УСН «Доходы» — строка 113 из раздела 2.1;

- на УСН «Доходы минус расходы» — строка 213 из раздела 2.2;

- на ЕНВД — фактический доход;

- на патенте — доход из книги учёта доходов.

Дополнительно всю выручку необходимо распределить по ОКВЭДам.

Основные фонды (средства)

Сначала напомним, основные средства — это товары или имущество, которые используются для бизнеса со сроком использования дольше года и стоимостью дороже 40 000 рублей. Например, офис, оборудование, автомобиль, инвентарь, не предназначенные для перепродажи.

Индивидуальным предпринимателям нужно указать:

- стоимость приобретения всего имущества, которое было на конец 2020 года;

- cтоимость приобретения имущества, купленного в 2020 году.

Для ООО придётся посчитать больше данных:

-

Для графы 3 посчитайте стоимость приобретения всех основных средств, которые были на конец 2020 года.

-

Для графы 4 рассчитайте амортизацию основных средств, оставшихся на конец 2020 года, как описано в статье. Амортизацию нужно рассчитать за всё время использования, и вычесть эту сумму из стоимости приобретения. В итоге вы получите стоимость основных средств с учётом износа.

-

Если у вас были затраты на строительство здания, покупку автомобиля или создание другого основного средства, которое ещё не использовали, заполните эти данные в графе 5. Учитываются затраты из своих средств и в виде кредитов, займов, субсидий.

Статья актуальна на 04.02.2021

Как узнать обязательные формы для предприятия

Если вы не знаете, какие отчетные бланки вам предстоит направить в статистику в этом году, позвоните в территориальное отделение статистического ведомства или проверьте информацию на официальном сайте Росстата по основным реквизитам организации. Проверка осуществляется по ИНН, ОКПО или ОГРН. Вот как узнать по ОКПО или ИНН, какой отчет по статистике для ООО в 2021 году обязателен:

- Переходим на — системы сбора отчетности.

- Вводим код по общероссийскому классификатору предприятий и организаций (ОКПО), ИНН или ОГРН. Индивидуальные предприниматели вводят ОГРНИП.

- Нажимаем кнопку «Получить».

В результате вам откроется полный перечень обязательных для предприятия форм со сроками их сдачи.

Пошаговая инструкция, как заполнить 1-предприниматель за 2020 год

Форма состоит из 4 разделов. Заполняют их последовательно, вписывая корректную информацию. Из других требований: все данные должны касаться только осуществляемой предпринимательской деятельности. Если ИП совмещал в 2020 году еще и работу по трудовому договору или получал доходы по иного рода договорам, сведения об этом он не указывает.

Это самый простой раздел. В него вписывают почтовый адрес и Ф.И.О. отчитывающегося лица.

Шаг 2. Общие сведения о бизнесе

В Росстате требуют сообщить следующую информацию:

- ИНН и ОКПО предпринимателя;

- адрес осуществления деятельности (при заполнении этого поля смотрите сноски, они помогут корректно вписать нужные сведения);

- продолжительность работы в течение года (от 1 до 12 месяцев, включая те, когда ИП работал хотя бы 1 день);

- наличие заключенного трудового договора (ставьте знак Х в той клетке, которая подходит);

- применяемую систему налогообложения (выбирайте из предложенных — одну или несколько, если совмещаете режимы);

- количество наемных сотрудников или помощников.

В отчете есть ссылки на приказ Росстата и подробный порядок заполнения полей формы 1-предприниматель. К примеру, представлен алгоритм расчета средней численности лиц (строки 4.3-4.5). В нашем примере у ИП нет наемных сотрудников или помощников. Но если у вас такие есть, сделайте следующее:

- Определите, сколько человек вам помогали в каждом отработанном месяце, даже если они фактически не работали — пребывали в отпуске или на больничном.

- Сложите их.

- Сумму разделите на 12.

Допустим, у ИП Воронова А.В. в январе-апреле работали 5 человек, включая его самого, а с мая по декабрь трудились 7 человек. Чтобы определить среднюю численность (п. 4.1), считаем так:

Это значение и надо вписать в поле 4.1 отчета.

Шаг 3. Основные показатели бизнеса

Следующий раздел посвящен непосредственно предпринимательской деятельности. В форме требуется уточнить, оказывал ли ИП услуги населению. Чтобы респондентам разъяснить, что понимать под платными услугами населению, в Росстате разработали такую табличку:

|

Учитываем: |

Не учитываем: |

|---|---|

|

услуги бытовые:

|

торговля (в том числе на рынках) |

|

общественное питание |

|

|

игорные заведения |

|

|

оказание услуг:

|

|

|

услуги, оплаченные из средств бюджетов всех уровней, внебюджетных фондов, добровольных пожертвований |

|

|

финансовые и страховые услуги |

|

|

транспортные перевозки |

обязательное медицинское страхование |

|

почтовая связь и курьерские услуги |

оформление таможенных деклараций |

|

телекоммуникационные услуги |

реализация лотерейных билетов |

|

жилищные и коммунальные услуги |

ломбарды |

|

услуги культуры и образования |

|

|

туристская деятельность |

|

|

услуги физической культуры и спорта |

|

|

медицинские и ветеринарные услуги |

|

|

гостиницы и аналогичные средства размещения |

|

|

уход за пожилыми и инвалидами |

|

|

юридические услуги |

|

|

прочие виды услуг |

Ориентируясь по представленной табличке, определите, оказывали вы услуги населению или нет. В зависимости от этого поставьте Х в нужной клетке.

Еще один вопрос в разделе 2 касается выручки ИП по итогам года в разрезе каждого вида бизнеса. Для заполнения понадобятся документы о доходах. Вписывайте код ОКВЭД, затем выручку по каждому коду. В завершении укажите общие показатели.

Обязательно проверьте, все ли правильно: сумма цифр по строкам 6.2 равна показатели из строки 6.1.

Шаг 4. Инвестиции в основной капитал

Здесь от предпринимателей ждут информации о вложениях в развитие бизнеса. Если их нет (как в нашем примере), ничего заполнять не надо. Если какие-то деньги вкладывались, укажите, в какой форме и объеме. Правильно ответить на вопросы 7 и 8 помогут разъяснения в бланке отчета 1-предприниматель за 2020 год.

Ответственность за нарушение порядка ведения КУДИР

Грубые нарушения требований по учету доходов, расходов, а также объекта налогообложения, регламентируются статьей 120 Налогового кодекса РФ. Установлены следующие виды штрафов: 10 000 рублей — штраф за грубое нарушение, осуществленное в течение одного налогового периода; 30 000 рублей — штраф за то же деяние, произведенное в течение более одного налогового периода; 20% от суммы неуплаченного налога, но не менее 40 000 рублей — штраф за нарушение, которое повлекло занижение налоговой базы.

Автор статьи: Екатерина Могучая

Работайте в облачном сервисе для малого бизнеса Контур.Бухгалтерия: здесь есть простой учет, зарплата, налоги и отчетность через интернет. Работайте бесплатно первые 14 дней и узнайте обо всех возможностях сервиса.

Алгоритм заполнения отчета 1-предприниматель

Отчетная форма объемная и имеет вид анкеты с встроенной инструкцией по заполнению. Предпринимателю указывают, какие данные писать и где их взять. Это делает заполнение формы №1-предприниматель максимально доступным.

Начинается форма с заполнения данных предпринимателя:

- почтового адреса;

- фамилии, имени, отчества.

Далее следует указать индивидуальные коды: ИНН, ОКПО, ОКУД.

Раздел 1. Сведения о бизнесе

В первом разделе формы ИП предлагается ответить на пять вопросов. Первый из них о том, велся ли вообще бизнес в 2020 году. Правильный ответ просто отмечайте крестиком. Следующий вопрос о том, работал ли ИП за этот период наемным работником у другого работодателя (законодательство это позволяет). Затем информация о том, в течение какого времени осуществлялась предпринимательская деятельность в 2020-м (указать количество месяцев).

Далее требуется указать точный адрес осуществления деятельности. Если у ИП есть несколько магазинов или производственных помещений, складов или офисов, необходимо указать места с наибольшей выручкой за 2020 год. При одинаковой выручке ориентироваться следует на численность работников. Если деятельность не привязана к конкретному месту, указывают адрес регистрации.

Следующий вопрос касается применяемых в отчетном периоде системах налогообложения. ИП предлагают отметить крестиком одну или несколько.

Следующий вопрос о работниках. Здесь следует указать не только тех людей, с которыми заключен трудовой договор, но и партнеров и помогающих членов семьи.

ВАЖНО!

В графе «в том числе: индивидуальный предприниматель» всегда ставится цифра «1».

Эта часть одна из самых сложных в отчете 1-предприниматель, так как в ней следует вычислять среднесписочную численность. В указания в форме сказано, как это делать:

Раздел 2. Основные показатели бизнеса

Во втором разделе предпринимателю предстоит указать данные о хозяйственной деятельности. Первый вопрос об оказании или неоказании платных услуг. При положительном ответе (его выбирают уже привычным крестиком) потребуется указать полученную за отчетный период выручку в разрезе по видам деятельности.

ВАЖНО!

Потребуются коды ОКВЭД, указанные в регистрационных документах. Указывать коды, которых там нет, нельзя!

Раздел 3. Основные средства и инвестиции

В заключительном разделе ИП рассказывает о своем имуществе и активах. Речь идет о недвижимости и транспорте, используемых в предпринимательской деятельности. Если такие объекты недвижимости есть, требуется указать их стоимость. По автомобилям указывают их количество, за исключением сданных в аренду и лизинг.

В конце ИП заверяет информацию личной подписью, указывает дату заполнения, адрес электронной почти и номер телефона для связи.

Предназначение формы КО-1

Форма КО-1, именуемая приходным кассовым ордером или ПКО, используется с целью оформления прихода наличных средств в кассу фирмы. Источником соответствующих финансовых поступлений может быть как штатный сотрудник компании, так и внешний субъект (например, контрагент). Форму КО-1 вы можете скачать на нашем сайте:

ПКО подлежит оформлению в 1 экземпляре. Он должен быть подписан бухгалтером либо сотрудником, имеющим соответствующие полномочия, а также кассиром. Бухгалтера может заменять руководитель фирмы. Последний может быть единоличным субъектом ведения кассы, и в этом случае требуется только его подпись (п. 4.3 указаний Банка России № 3210-У от 11.03.2014). В структуре формы КО-1 присутствует основная часть и квитанция. Первый элемент остается в кассе, второй отдается на руки человеку, который принес в кассу средства.

Заполненный образец формы КО-1 вы можете найти в материале «Как заполняется приходный кассовый ордер (ПКО)?»

Подробнее об учете ПКО и иных документов, используемых при ведении предприятием кассы, читайте в статье «Журнал регистрации приходных и расходных кассовых ордеров».

Отчетность в Росстат для ИП

В ходе сплошного наблюдения ИП представляют в Росстат отчет по форме № 1-предприниматель «Сведения о деятельности индивидуального предпринимателя за 2020 год». Эта форма приводится в приложении 2 к приказу Росстата от 17.08.2020 № 469. Крайний срок представления отчета тот же самый, что установлен для организаций, – 1 апреля 2021 года.

Сама отчетность, за рядом исключений, схожа с той, что представляют организации.

В разделе 1 отчета указывается количество месяцев в 2020 году, в течение которых осуществлялась предпринимательская деятельность, и адрес места осуществления такой деятельности. Если деятельность велась без привязки к определенному адресу, то указывается адрес регистрации в качестве ИП.

Также здесь указываются системы налогообложения, которые применялись ИП в 2020 году.

В средней численности сотрудников следует учесть не только наемных работников, но и всех помогающих ИП членов его семьи, включая самого ИП. Для этого следует сложить число лиц, работавших с ИП в каждом календарном месяце, включая временно отсутствующих, и разделить на 12.

В разделе 2 отчета ИП должны указать выручку от реализации товаров, работ и услуг в целом по всем видам деятельности, а также по каждому виду предпринимательской деятельности с учетом НДС, акцизов и других аналогичных обязательных платежей. Причем здесь имеется в виду именно предпринимательская деятельность.

Доходы от иной деятельности в отчете не указываются.

Если оплата товаров, работ и услуг поступила не денежными средствами, то величина выручки определяется исходя из цены сделки. Если цена сделки не определена, то выручка определяется по стоимости полученных товаров, исчисляемой по их рыночным ценам.

ИП, применяющие НПД, определяют свою выручку исходя из суммы всех выданных за 2020 год чеков.

В разделе 3 указываются сведения об основных средствах (их стоимости), используемых для предпринимательской деятельности (полностью или частично) и принадлежащих ИП или членам его семьи.

ИП не указывают в отчете следующие объекты:

- предметы, служащие 1 год и менее, независимо от их стоимости;

- предметы стоимостью ниже 40 000 рублей независимо от срока службы;

- животные, выращенные на убой, включая домашнюю птицу, многолетние насаждения, выращиваемые в питомниках в качестве посадочного материала, деревья, выращиваемые с целью получения древесины;

- растительные насаждения и животные, выращивание которых не завершено и они еще не готовы к продаже или реализации;

- жилые здания и транспортные средства, которые не используются ИП в предпринимательской деятельности;

- земельные участки.

Что касается транспорта, то в отчете указываются только грузовые автомобили, пикапы и легковые фургоны. Автомобили, конструкция которых не предназначена для перевозок грузов, и легковые автомобили, включая такси и служебные автомобили, указывать также не нужно.

В конце отчета ставится дата его составления, подпись ИП и приводятся его контактные данные – номер телефона и адрес электронной почты.