Заявление о зачете встречных однородных требований

Содержание:

- Инструкция по заполнению заявления на зачет переплаты

- Как третьим лицам перечислять платежи

- Соглашение по взаиморасчетам. Соглашение о взаимозачете между тремя организациями — скачать образец

- Как зачесть или вернуть переплату в 2020 году

- Как составить бумагу

- Отображение долга документально

- Что делать, если образовалась переплата по налогу?

- Условия осуществления взаимозачета

- Соглашение о взаимозачете между организациями (образец)

- Зачет излишне уплаченных сумм налога

- Условия проведения взаимозачетов

- Образец письма о взаимозачете между организациями

Инструкция по заполнению заявления на зачет переплаты

Покажем пошагово, как заполняется форма заявления о зачете излишне уплаченного налога. В унифицированной форме необходимо отразить следующую информацию:

- для начала заполняются ИНН и КПП;

- далее необходимо дать порядковый номер документу (учет ведется с начала текущего года);

- код территориальной ИФНС, в которую предоставляется обращение;

- приводится полное наименование бюджетной организации;

- отмечается регламентирующая статья НК РФ — статья 78>;

- основание зачета — переплата налога, превышение суммы взыскания или налог, подлежащий к возмещению;

- сумма излишне перечисленных денежных средств цифрами;

- проставляется период, в котором образовалась переплата по налогам (в инструкциях формы указаны правила заполнения этой ячейки): год (ГД), полгода (ПЛ), квартал (КВ), месяц (МС);

- уточняются коды БК и ОКТМО завышенного платежа (можно узнать на официальном сайте ИФНС);

- указывается код территориальной инспекции ФНС, в которой зачтен платеж;

- ставится цифра, соответствующая дальнейшему действию: либо погашение недоимки (1), либо зачет в качестве будущих платежей (2);

- коды БК и ОКТМО;

- период, в котором просите зачесть излишнюю налоговую уплату;

- указывается точное количество листов унифицированной формы и всего предоставляемого пакета документов;

- информационные данные о самом заявителе, его Ф.И.О. и телефон, статус в организации и наличие доверенности.

Бланк заполняется либо рукописно печатными буквами (знаки не выходят за пределы ячеек), либо электронно. Пустые клетки либо не заполняются, либо оформляются прочерками.

К подаваемой документации в обязательном порядке прикладывается подтверждающий образовавшийся излишек документ, заверенный руководителем учреждения или ИП.

Если бланк предоставляет физическое лицо, то ему необходимо заполнить ИНН на титульной странице, а на странице 3 указать актуальные паспортные данные и адрес места жительства.

Как третьим лицам перечислять платежи

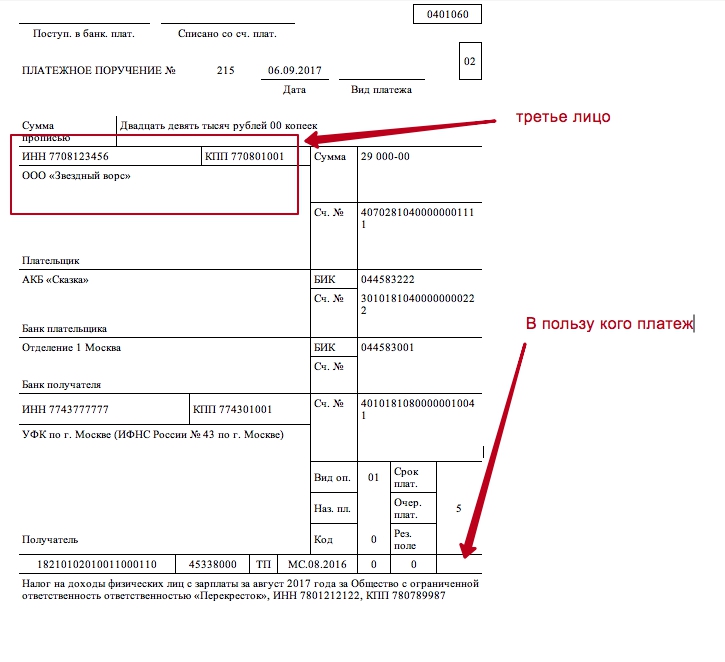

Если кто-то захочет уплатить налоги, сборы или страховые взносы за других, то, скорее всего, возникнет вопрос о том, как заполнять платежные поручения на такую уплату. Поясним.

Налог, сбор или страховые взносы будут считаться уплаченными в тот день, когда третье лицо предъявит в банк платежное поручение на перечисление денег со своего расчетного счета на счет Казначейства России. При этом на расчетном счете должно быть достаточно денег для такого платежа.

Разумеется, что платежное поручение должно быть правильно заполнено. Третьи лица должны заполнять его в соответствии с Правилами, утвержденными Приказом Минфина России от 12.11.2013 № 107н. Это следует из абзаца первого пункта 7 статьи 45 НК РФ. По нашему мнению, в платежном поручении третье лицо должно указать информацию о себе как о плательщике. Сведения о плательщике указываются в полях 8 «Плательщик», 60 «ИНН» и 102 «КПП». Однако в назначении платежа потребуется указать, что пользу какой организации, ИП или физического лица осуществляется платеж. Приведем образец заполнения.

Однако стоит заметить, что, возможно, правила платежек в 2017 году скорректируют и предусмотрят особый порядок заполнения платежных поручений третьими лицами. Также, возможно, появится дополнительные разъяснения о порядке заполнения платежных поручений при уплате платежей третьими лицами.

Соглашение по взаиморасчетам. Соглашение о взаимозачете между тремя организациями — скачать образец

Гражданский кодекс определяет взаимозачет как погашение встречных однородных требований, то есть аннулирование обязательств по договорам поставки, услуг, работ.

Взаимозачет можно провести путем направления контрагенту заявления о взаимозачете (См. “ “. Но есть и другой вариант – составить акт. О нем и пойдет речь в данной статье.

При равнозначных требованиях сторон обязательства считаются взаимно выполненными.

Правила проведения взаимозачета

При проведении взаимозачета необходимо выполнить следующие требования:

- взаимозачет проводится организациями, участвующими в двух и более обязательствах, по которым возникли встречные требования;

- требования обязательно должны иметь встречный характер. То есть каждая из сторон должна являться по одному требованию дебитором, а по другому – кредитором;

- требования должны быть однородными. Это значит, что для возможности взаимозачета объект требований должен совпадать, чаще всего это денежные средства;

- факт возникновения требований.

Существует несколько видов требований, по которым проведение взаимозачета запрещено

Согласно ГК нельзя провести взаимозачет по следующим требованиям:

- если требование одной из сторон имеет срок исковой давности, и это срок закончился;

- требования возмещения вреда, причиненного жизни и здоровью;

- требования о взыскании алиментов;

- пожизненное содержание;

- прочие требования, установленные законодательством.

Для выявления случаев взаимных требований с дебиторами и кредиторами в организации должен вестись аналитический учет дебиторской и кредиторской задолженности по каждому контрагенту.

Согласно законодательству проведение взаимозачета возможно, если об этом заявит одна из сторон. Но на практике решение о взаимозачете принимают обе стороны.

Это решение может быть оформлено одним из документов:

- акт сверки взаимной задолженности;

- договор о взаимозачете;

- соглашение о зачете требований.

После согласования суммы задолженности стороны подписывают акт о взаимозачете между организациями.

На основании этих документов контрагенты отражают проведение зачета требований в бухгалтерском учете.

Заполнение акта взаимозачета

Образец акта взаимозачета можно найти на бухгалтерских сайтах.

При его заполнении должны быть отражены следующие сведения:

- реквизиты документов, являющихся основаниями появления задолженности;

- сумма общей задолженности сторон с выделенным НДС;

- сумма задолженности, погашаемая путем зачета взаимных требований с выделенным НДС.

Акт взаимозачета подписывается ответственными лицами сторон

Если подписание акта двумя сторонами невозможно, то одна сторона направляет другой уведомление о зачете требований с указанием основания задолженности, даты и суммы проведения взаимозачета.

Обязательное уведомление другой стороны о взаимозачете обусловлено следующими причинами:

- на основании акта факт взаимозачета отражается в бухгалтерском учете;

- взаимозачет должен быть отражен в учете двух сторон для того, чтобы впоследствии при проверке не возникали проблемы с налоговыми органами;

- если контрагент не уведомлен о зачете требований, он может взыскать сумму задолженности в судебном порядке.

При заключении трехостороннего соглашения о взаимозачете

Нередко случаются ситуации, когда во взаимозачете участвуют не две, а три и более стороны.

В этом случае фигурируют не встречные требования, а круговые.

Для составления трехстороннего акта взаимозачета необходимы следующие отношения сторон:

- компания А является дебитором компании В и кредитором компании С;

- компания В является дебитором компании С и кредитором компании А;

- компания С является дебитором компании А и кредитором компании В.

Для проведения взаимозачета с тремя и более сторонами обязательным условием является цикличность обязательств

Для оформления взаимозачета между тремя организациями за образец можно взять стандартное соглашение о проведении зачета требований.

В этом соглашении также нужно отразить основания возникновения задолженностей сторон, суммы общей задолженности дату проведения и сумму взаимозачета.

В отличие от стандартного двустороннего соглашения образец соглашения о множественном взаимозачете должен включать

- список участников зачета,

- список дебиторских и кредиторских задолженностей участников до проведения зачета,

- утвержденные акты сверок участников,

- суммы дебиторской и кредиторской задолженности после поведения зачета.

После подписания документального решения о проведении зачета, эту операцию следует отразить в учете.

Как зачесть или вернуть переплату в 2020 году

Чþñà÷ðÃÂõÃÂÃÂàøûø òõÃÂýÃÂÃÂàÿõÃÂõÿûðÃÂõýýÃÂù ýðûþó, ýÃÂöýþ ÿþôðÃÂàò ýðûþóþòÃÂàøýÃÂÿõúÃÂøà÷ðÃÂòûõýøõ ÿþ ÃÂþÃÂüõ, ÃÂÃÂòõÃÂöôõýýþù ÿÃÂøúð÷þü äÃÂá àþÃÂÃÂøø þà14 ÃÂõòÃÂðûà2017 óþôð â ÃÂÃÂÃÂ-7-8/182. ÃÂóþ üþöýþ ÿþôðÃÂàò ÃÂõÃÂõýøõ ÃÂÃÂõàûõàÃÂþ ôýàÃÂÿûðÃÂàôðýýþù ÃÂÃÂüüà(ÿ. 7 ÃÂÃÂ. 78 ÃÂààä).

ÃÂñÃÂðÃÂøÃÂõ òýøüðýøõ

áÃÂþú ÿþôðÃÂø ÷ðÃÂòûõýøù ø ýð ÷ðÃÂõÃÂ, ø ýð òþ÷òÃÂðàÿõÃÂõÿûðÃÂÃÂ, þôøý â ÃÂÃÂø óþôð àôðÃÂàø÷ûøÃÂýõù ÃÂÿûðÃÂàýðûþóð. ÃÂÃÂûø ÃÂõÃÂàøôõàþ òþ÷òÃÂðÃÂõ ÿõÃÂõÿûðÃÂàø÷-÷ð ÿÃÂõòÃÂÃÂõýøàðòðýÃÂþòÃÂàÿûðÃÂõöõù ú ÃÂÃÂüüõ ýðûþóð ÷ð óþô, ÃÂÃÂø óþôð þÃÂÃÂÃÂøÃÂÃÂòðÃÂàÃÂþ ôýàÿþôðÃÂø óþôþòþù ôõúûðÃÂðÃÂøø (ÿ. 7 ÃÂÃÂ. 78 ÃÂààä).

àõÃÂõýøõ þ ÷ðÃÂõÃÂõ ýðûþóþòðàøýÃÂÿõúÃÂøàôþûöýð ÿÃÂøýÃÂÃÂàò ÃÂõÃÂõýøõ 10 ôýõù àüþüõýÃÂð ÿþûÃÂÃÂõýøà÷ðÃÂòûõýøÃÂ. áÃÂþú ÿÃÂøýÃÂÃÂøàÃÂõÃÂõýøàþ ÷ðÃÂõÃÂõ ÿõÃÂõÿûðÃÂàÿÃÂø ÿÃÂþòõôõýøø úðüõÃÂðûÃÂýþù ÿÃÂþòõÃÂúø ñÃÂôÃÂàþÃÂÃÂÃÂøÃÂÃÂòðÃÂÃÂ:

- ÿþ øÃÂÃÂõÃÂõýøø 10 ôýõù ÃÂþ ôýÃÂ, ÃÂûõôÃÂÃÂÃÂõóþ ÷ð ôýõü ÷ðòõÃÂÃÂõýøàÿÃÂþòõÃÂúø, øûø ôýÃÂ, úþóôð þýð ôþûöýð ñÃÂûð ÷ðúþýÃÂøÃÂÃÂÃÂÃÂ;

- ÃÂþ ôýÃÂ, ÃÂûõôÃÂÃÂÃÂõóþ ÷ð ôýõü òÃÂÃÂÃÂÿûõýøàò ÃÂøûàÃÂõÃÂõýøàÿþ ÿÃÂþòõÃÂúõ, òÃÂÃÂòøòÃÂõù ýðÃÂÃÂÃÂõýøÃÂ.

àòþàòþ÷òÃÂðÃÂð ýðûþóð ÿÃÂøôõÃÂÃÂàöôðÃÂàôþûÃÂÃÂõ â ýðûþóþòÃÂü øýÃÂÿõúÃÂþÃÂðü ýð ÃÂÃÂþ ôðõÃÂÃÂàüõÃÂÃÂààüþüõýÃÂð ÿþûÃÂÃÂõýøà÷ðÃÂòûõýøÃÂ. ÃÂÃÂûø ÿõÃÂõÿûðÃÂð òÃÂÃÂòûõýð ÿþ ÃÂÃÂþÃÂýõýýÃÂü ôõúûðÃÂðÃÂøÃÂü, öôøÃÂõ ôõýõó ò ÃÂõÃÂõýøõ üõÃÂÃÂÃÂð ÿþÃÂûõ þúþýÃÂðýøàúðüõÃÂðûÃÂýþù ÿÃÂþòõÃÂúø (ÿ. 6 ÃÂÃÂ. 78 ÃÂààä).

ÃÂðûþóþòðàøýÃÂÿõúÃÂøàüþöõàø þÃÂúð÷ðÃÂàò òþ÷òÃÂðÃÂõ ýðûþóð. àÃÂÃÂþü ÃÂûÃÂÃÂðõ þýð ôþûöýð ÃÂþþñÃÂøÃÂàþ ÃÂòþõü ÃÂõÃÂõýøø, ÃÂúð÷ðò ÿÃÂøÃÂøýàþÃÂúð÷ð.

ÃÂÃÂúð÷ ò òþ÷òÃÂðÃÂõ øûø ÷ðÃÂõÃÂõ üþöýþ þñöðûþòðÃÂàÃÂýðÃÂðûð ò òÃÂÃÂõÃÂÃÂþÃÂÃÂõü ýðûþóþòþü þÃÂóðýõ, ð ÷ðÃÂõü ò ÃÂÃÂôõ (ÃÂÃÂ. 137, ÿÿ. 1, 2 ÃÂÃÂ. 138 ÃÂààä). ÃÂðûþñàüþöýþ ÿþôðÃÂàò ÃÂõÃÂõýøõ óþôð àüþüõýÃÂð, úþóôð òàÃÂ÷ýðûø øûø ôþûöýàñÃÂûø ÃÂ÷ýðÃÂàþ ýðÃÂÃÂÃÂõýøø ÃÂòþøàÿÃÂðò.

Как составить бумагу

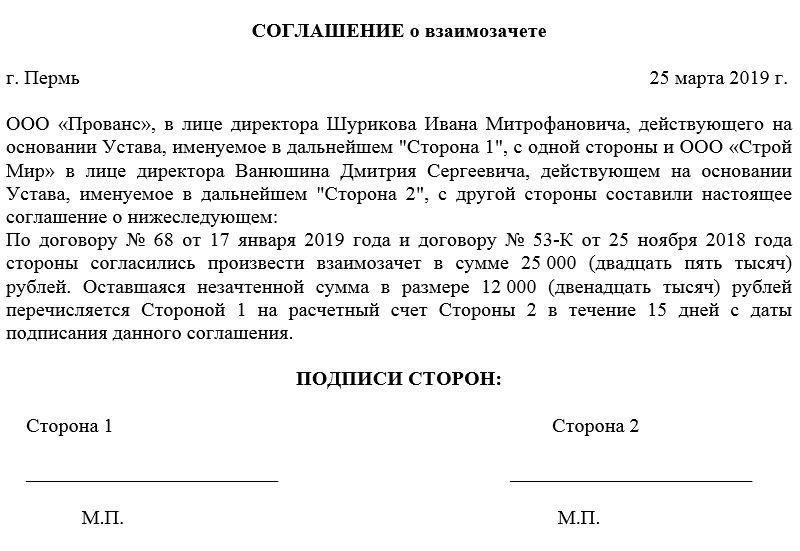

Соглашение о взаимозачете не имеет унифицированной единой формы, поэтому представители предприятий и организаций могут писать его в произвольном виде или по образцу, разработанному и утвержденному внутри фирмы.

Главное, чтобы по своей структуре данный документ соответствовал определенным нормам делопроизводства, кроме того, в плане содержания он должен включать некоторые обязательные сведения. К ним относятся:

- наименование организаций, между которыми формируется соглашение, их реквизиты;

- место и дата составления бланка.

В основной части документа следует обязательно зафиксировать:

- факт достигнутого соглашения;

- ссылку на договоры, по которым оно проводится.

Если есть какие-то дополнительные условия или документы, которые прилагаются к данному соглашению, их необходимо отметить отдельным пунктом.

Отображение долга документально

Перед началом составления двустороннего договора-зачета с контрагентом необходимо составить и подписать соответствующий акт сверки. Документ не является обязательным, однако благодаря ему можно легко доказать наличие долга, в том числе если ранее он был частично погашен, а также исключить будущие споры с партнером.

Все справки подобного типа составляются в произвольной форме и вступают в силу с момента постановки печати и подписи.

В документации перечисляются следующие данные:

- реквизиты документа-основания по наличию задолженности с номером и датой;

- указание точного размера долга в установленной форме для исчисления с фиксированным НДС;

- рекомендуемая сумма для уплаты с налогом на добавленную стоимость.

Если участников больше двух, то в перечне должны быть указаны все названия компаний, точные затраты для каждого, акты сверок, а затем документ подписывается всеми уполномоченными представителями, а именно: бухгалтерией и руководителями.

Что делать, если образовалась переплата по налогу?

Переплата по налогу может возникнуть в двух случаях:

- вы ошиблись – это излишне уплаченный налог;

- ошибся налоговый орган – это излишне взысканный налог.

Во втором случае – сумма излишне взысканного налога подлежит возврату с процентами (со дня, следующего за взысканием по день возврата или зачета по ставке рефинансирования Банка России, действовавшей в этот период).

Образовавшуюся переплату можно:

- зачесть в счет имеющейся задолженности по налогам (штрафам, пеням);

- зачесть в счет предстоящих платежей;

- вернуть на расчетный счет.

Процедура «зачета» переплаты более проста, чем возврат, как правило, на зачет налоговые органы идут охотнее. Но зачет возможен только между налогами одного уровня (см. следующий пункт темы).

Если есть задолженность по налогам (пеням, штрафам), которую можно зачесть, – сначала будет проведен зачет в счет их погашения, оставшейся суммой можно распорядиться по своему усмотрению.

При наличии долгов, возможных к зачету, налоговики могут и самостоятельно направить образовавшуюся переплату на погашение задолженности, без вашего заявления, известив вас «по факту». Но такую самостоятельность они проявляют не всегда. Поэтому можно не ждать ФНС и проявить инициативу: быстрее пройдет зачет – меньше пени.

Если переплата является излишне взысканной суммой, долги по налогам отсутствуют, и вы хотите зачесть суммы в счет будущих платежей – может возникнуть вопрос, поскольку в Налоговом кодексе нет прямого указания на возможность такого зачета (прописано только про возврат таких сумм). Утвержденные формы заявлений для такой «опции» требуют незначительной корректировки. Однако налоговые органы могут на это пойти (внутренние регламенты им позволяют подобный зачет). Но лучше все-таки предварительно проконсультироваться в инспекции.

Для возврата или зачета переплат по налогам необходимо направить в ФНС заявление. Формы заявлений утверждены Приказом № ММВ-7-8/09 (см. далее).

Условия осуществления взаимозачета

Взаимозачет не является, согласно закону, сделкой. Его осуществление предполагает соблюдение следующих условий:

- Предприятия инициировали минимум две операции, в результате которых появились их задолженности друг перед другом.

- Обязательства являются встречными. То есть, каждый участник взаимозачета является и дебитором, и кредитором.

- Требования являются аналогичными. То есть, сумма одной задолженности равна сумме другого долга. Однако часто долги не являются полностью однородными. В этом случае происходит взаимозачет на сумму наименьшего долга. Остаток большей задолженности может быть выплачен денежными средствами. Сумма к оплате рассчитывается на основании Акта сверки взаиморасчетов.

Как зачесть встречные требования на основании одностороннего уведомления?

ВАЖНО! Если задолженность перед компанией оплачивается путем предоставления товаров на аналогичную сумму, такая операция взаимозачетом являться не будет. Это бартер, предполагающий иной порядок учета

ВНИМАНИЕ! Взаимозачет не применяется при возмещении ущерба или выплате алиментов. Рассмотрим базовые правила взаимозачета:

Рассмотрим базовые правила взаимозачета:

- Рассматриваемым методом можно погасить задолженность с различным сроком погашения: наступившим, не наступившим, неопределенным. Если срок выплаты долга прошел, требуется покрыть его в течение недели после предъявления требований.

- Обычно в операции участвуют две стороны. Однако во взаимозачете могут принимать участие три и более компании. В этом случае имеют место быть круговые требования.

Учет осуществляется в зависимости от нюансов конкретного взаимного расчета.

Как оформить взаимозачет?

Соглашение о взаимозачете между организациями (образец)

Соглашение о взаимозачете (образец)

Отечественные акты нормотворчества предусматривают возможность прекращения встречных требований взаимозачетом. Допустимыми способами указанного варианта исполнения обязанностей являются:

- подписание соглашения о зачете взаимных требований;

- составление акта взаимозачета;

- заявление одной из сторон о таком способе прекращении обязательств.

Прекращение обязательств зачетом

По общему правилу, установленному гражданским законодательством России, все предприятия должны исполнять свои обязательства и не могут их изменить или отказаться от выполнения.

При этом положения ГК РФ допускают прекращение обязанности предприятия по соглашению о взаимозачете. Для этого заинтересованным компаниям необходимо оформить документ, содержащий следующие сведения:

- наименования сторон;

- ФИО руководителей, основания возникновения полномочий;

- указание обязательств, их вид, сущность, размер первоначальных требований и сумму зачета;

- отметку о сроках исполнения требований;

- реквизиты сторон взаимозачета.

Следует отметить, что образец соглашения о зачете взаимных требований 2017 года, доступный для ознакомления по тексту ниже, содержит подписи уполномоченных лиц и места для проставления оттисков печатей. Последнее не является обязательным условием для законности взаимозачета, так как необходимость наличия штампа у организации нормативно не установлена.

Однако согласно сложившейся практике оттисками печатей удостоверяются подписи на всех соглашениях с участием организаций, в том числе и в договоре взаимозачета.

При заключении сделки о прекращении взаимоотношений договаривающимся предприятиям следует учесть:

- необходимость однородности и взаимности требований;

- факт наступления срока исполнения обязательств;

- отсутствие оснований, перечисленных в ст. 411 ГК РФ.

В случае соблюдения указанных предписаний решение контрагентов о заключении соглашения о зачете встречных однородных требований будет соответствовать закону.

Соглашение о взаимозачете

Нормы отечественного законотворчества, устанавливая право компаний прекратить обязательства зачетом, не предусматривают какой-либо определенной формы, в которой такое соглашение совершается.

В силу общих предписаний ГК РФ решение о зачете может быть как обличено в форму договора, так и оформлено в виде акта, заявления, доп. соглашения о взаимозачете.

Конкретное название формуляра определяют его стороны.

Учитывая тот факт, что соглашение о зачете является сделкой, к нему применяются те же требования и правила законодательства РФ, что предусмотрены и для договоров.

Скачать соглашение о взаимозачете

Следует отметить, что отечественные нормы гражданского законодательства не содержат каких-либо требований к размеру взаимных обязательств. Более того, они допускают заключение договора взаимозачета между организациями, образец которого приведен по тексту выше, даже если объем встречных обязанностей не равен друг другу. В указанном случае часть непогашенных взаимных требований будет исполняться должником в первоначальном порядке.

Надо отметить, что отечественными актами законотворчества не разработан и не введен в оборот образец соглашения о зачете встречных требований, а потому предприятия вправе применять произвольные варианты формуляров, но при условии наличия в них всей обязательной информации.

Зачет излишне уплаченных сумм налога

Зачет суммы излишне уплаченного налога осуществляется:

-

в счет предстоящих платежей налогоплательщика по этому или иным налогам ( НК РФ);

- в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию, в случаях, предусмотренных НК РФ ( НК РФ).

Что здесь имеется в виду? Формулировка «по соответствующим видам» означала, что зачет федеральных налогов мог осуществляться только в отношении федеральных налогов, региональных – в отношении других региональных налогов, соответственно, местные налоги шли в зачет исключительно местных налогов.

Например, к федеральным налогам относятся НДС, НДФЛ, налог на прибыль организаций, водный налог (ст. 13 НК РФ), к региональным – налог на имущество организаций, транспортный налог (ст. 14 НК РФ), к местным – земельный налог (ст. 15 НК РФ). Таким образом, переплату по какому-либо федеральному налогу можно было зачесть в счет уплаты либо по тому же налогу (авансовым платежам), либо по любым другим налогам из перечня, приведенного в ст. 13 НК РФ. Допустим, переплату по НДФЛ можно было зачесть в счет уплаты налога на прибыль и наоборот.

Теперь (с 01.10.2020) правило о зачете налогов «внутри вида» не применяется и налог можно зачесть в счет уплаты другого налога любого вида, а также сборов, страховых взносов, пеней и штрафов.

Зачет в счет погашения недоимки по иным налогам

Зачет суммы излишне уплаченного налога в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных НК РФ, осуществляется налоговыми органами самостоятельно не более чем за три года со дня уплаты указанной суммы налога ( НК РФ).

Решение о зачете излишне уплаченных сумм в счет погашения недоимки по иным налогам должно быть принято налоговым органом в течение 10 дней:

-

со дня обнаружения им факта излишней уплаты налогов;

-

со дня подписания им и налогоплательщиком акта совместной сверки расчетов с бюджетом (если она проводилась);

-

со дня вступления в силу решения суда (если налогоплательщик обращался в суд).

При этом положение НК РФ не препятствует налогоплательщику представить в налоговый орган письменное заявление о проведении зачета.

Форма заявления о зачете суммы излишне уплаченного налога (сбора, пеней, штрафа) приведена в приложении 9 к Приказу ФНС РФ от 14.02.2017 № ММВ-7-8/182@.

Заявление может быть представлено в электронной форме с усиленной квалифицированной электронной подписью по ТКС или через личный кабинет налогоплательщика.

В таком случае решение налогового органа о зачете суммы излишне уплаченного налога в счет погашения недоимки принимается в течение 10 дней:

-

со дня получения заявления налогоплательщика;

-

со дня подписания налоговым органом и налогоплательщиком акта совместной сверки уплаченных им налогов (если она проводилась).

Согласно НК РФ налоговый орган обязан сообщить налогоплательщику о принятом решении о зачете сумм излишне уплаченного налога или об отказе в зачете в течение пяти дней со дня принятия соответствующего решения.

Например, проведя сверку расчетов с бюджетом, учреждение выявило переплату по налогу на прибыль в размере 100 000 руб. Оно обратилось в налоговую инспекцию с заявлением о зачете переплаты в счет погашения недоимки по налогу на имущество, которая к моменту обращения составляла 150 000 руб. В течение 10 дней с момента подписания акта сверки ИФНС приняла решение о зачете излишне уплаченного налога на прибыль в размере 100 000 руб. в счет погашения недоимки по налогу на имущество.

Зачет в счет предстоящих платежей по этому или иным налогам

Если у налогоплательщика нет недоимки по другим налогам (сборам, пеням, штрафам), то переплату можно зачесть в счет предстоящих платежей в бюджет. На основании письменного заявления налогоплательщика такое решение принимает налоговая инспекция. Решение должно быть принято в течение 10 дней со дня получения заявления от налогоплательщика или со дня подписания акта совместной сверки ( НК РФ).

Налоговый орган обязан сообщить налогоплательщику о принятом решении о зачете (об отказе в зачете) сумм излишне уплаченного налога в течение пяти дней со дня принятия соответствующего решения ( НК РФ).

Условия проведения взаимозачетов

В ст. 410 ГК РФ определено, что обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования. Таким образом, для проведения взаимозачета необходимо соблюдение следующих обязательных условий.

Условие первое. Требования, являющиеся предметом зачета, должны быть встречными. То есть его участники одновременно должны быть по отношению друг к другу и должниками, и кредиторами.

Условие второе. Требования, являющиеся предметом зачета, должны быть однородными, то есть качественно сопоставимы. Для целей взаимозачета это означает однородность предмета требований, но не однородность оснований возникновения этих требований. Таким образом, любые требования, выраженные в денежной форме, признаются однородными.

Условие третье. Требования, являющиеся предметом зачета, не должны быть досрочными. Зачет возможен только в отношении тех требований, срок исполнения которых наступил или их исполнение может быть востребовано в любой момент.

Условие четвертое. Необходима действительность и бесспорность предъявляемых к зачету требований на момент заявления о зачете. При этом действительность требования означает, что если кредитор уступил право требования долга третьему лицу, то он теряет право на проведение взаимозачета. А бесспорность означает, что на момент заявления о зачете требования ни одной из сторон не оспариваются. Зачет невозможен, если хотя бы одно из требований не бесспорно. Например, в случае осуществления зачета требования по уплате неустойки по заявлению одной из сторон могут возникнуть проблемы в части определения размера требования, поскольку сумма неустойки может быть оспорена контрагентом либо снижена судом в соответствии со ст. 333 Гражданского кодекса.

Примечание. Если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку (ст. 333 ГК РФ).

Условие пятое. Законом или договором не должно быть предусмотрено ограничений либо запретов на прекращение обязательств зачетом. Перечень обязательств, требования по которым не подлежат зачету, установлен в ст. 411 ГК РФ и является открытым. Так, не допускается зачет требований:

- если по заявлению другой стороны к требованию подлежит применение срока исковой давности и этот срок истек;

- о возмещении вреда, причиненного жизни или здоровью;

- о взыскании алиментов;

- о пожизненном содержании;

- в иных случаях, предусмотренных законом или договором.

Примечание. Организация зачесть кредиторскую задолженность перед контрагентом дебиторской задолженностью этого контрагента не вправе, если она не направила данному контрагенту соответствующее заявление или направила, но тот его не получил.

Условие шестое. Для зачета взаимных обязательств достаточно заявления одной стороны (ст. 410 ГК РФ). Таким образом, заявление одной либо обеих сторон о зачете является не только достаточной, но и непременной предпосылкой его проведения.

Для прекращения обязательства зачетом указанное заявление должно быть получено соответствующей стороной (п. 4 Информационного письма Президиума ВАС РФ от 29.12.2001 N 65). То есть одного лишь направления заявления о зачете без подтверждения факта получения его другой стороной недостаточно для прекращения обязательства зачетом. А наличие встречных однородных требований, срок исполнения которых наступил, само по себе не свидетельствует о прекращении обязательств зачетом.

Пример 1. У ООО «Василек» (должник) образовалась кредиторская задолженность перед ООО «Ромашка» (кредитор) по оплате услуг. По устной просьбе кредитора в целях погашения долга ООО «Василек» отгрузило ему товар на общую сумму, равную величине задолженности.

Вместе с тем ни ООО «Василек», ни ООО «Ромашка» о зачете денежного требования не заявляли. В подобной ситуации обязательства сторон не могут быть прекращены по основаниям, предусмотренным ст. 410 Гражданского кодекса.

Обзор практики разрешения споров, связанных с прекращением обязательств зачетом встречных однородных требований (далее — Обзор), приведен в Информационном письме Президиума ВАС РФ от 29.12.2001 N 65. Проанализируем особенности проведения взаимозачета на основе данного Обзора.

Образец письма о взаимозачете между организациями

Строго регламентированной формы письма о взаимозачёте не предусмотрено. Однако есть определенный список требований, которые следует отразить в содержании. Так, в документе следует указать:

- место и дату заключения;

- название организаций;

- ФИО и должности представителей, а также их полномочия в таких вопросах;

- информацию о долговых обязательствах, погашаемых данным зачетом (реквизиты контракта, суть долговых обязательств и размер задолженности), нужно как можно точней отразить (кто из контрагентов должник, а кто кредитор и по какой задолженности);

- дату вступления в силу зачета;

- адреса и реквизиты каждой из сторон.

Часто взаимозачет может классифицироваться как один из вариантов расчета. Это объясняется тем, что подобные операции отражаются в бухгалтерии по тому же принципу, что и денежные.

В то же время взаимозачет обладает рядом отличительных особенностей. Это довольно комплексная и трудная операция. В ее осуществлении должны участвовать не только бухгалтерские и финансовые отделы, но также юридический, отдел снабжения и прочие. Только так можно будет добиться правильного проведения операции.

Рекомендуем к прочтению: Сопроводительное письмо в суд о направлении документов образец

Взаимозачет между двумя компаниями должен быть осуществлен в полном объеме. Однако в действительности так бывает не всегда. В случае, когда требования неравнозначны, то, которое больше, погашается частично в размере равном величине наименьшего. Оставшаяся часть большего обязательства сохранится, а меньшее будет прекращено целиком.

Например, долг одной компании перед второй составляет 500 рублей. А вторая должна первой 300 рублей. При проведении взаимозачета долг в 300 рублей будет погашен целиком. А обязательство перед первой организацией сохранятся, но уже в размере 200 рублей. По такому же принципу возможен взаимозачет между тремя организациями.