Счет 52 в бухгалтерском учете: проводки, примеры операций по валютному счету

Содержание:

- Как учитывать операции по счету 57

- Особенности проведения операций с валютой

- Законодательные нормы учета валютных операций

- Процедура приобретения иностранных денег

- Бухучет валютных операций в РФ

- Возврат неиспользованной суммы от приобретения валюты

- Продажа иностранной валюты проводки с использованием счета 76

- Счет 57 — проводки по переводам в пути

- Перевод валюты с транзитного на текущий счет

- Как определить дату?

- Покупка и продажа валюты: проводки с примером

- Выводы

Как учитывать операции по счету 57

Если ваша организация осуществляет перевод денег, который займет более одного дня, сделайте проводку по дебету счета 57.

При зачислении денежных средств по назначению на основании соответствующих документов сделайте запись по кредиту счета 57.

Если ваша организация сдала наличные деньги в вечернюю кассу банка или инкассаторам, на основании копии сопроводительной ведомости с отметкой инкассатора о приеме денег сделайте проводку:

ДЕБЕТ 57 КРЕДИТ 50

– наличная выручка сдана в вечернюю кассу банка (инкассаторам).

Затем на основании выписки банка (как правило, на следующий банковский день) вы сможете отразить зачисление денег на расчетный счет вашей организации:

ДЕБЕТ 51 КРЕДИТ 57

– учтено поступление денег на расчетный счет.

Пример. Поступление денег на расчетный счет

Торговая выручка, поступившая в кассу магазина ООО «Продукты», составила 100 000 руб. Бухгалтер магазина сделал проводку:

ДЕБЕТ 50 КРЕДИТ 90-1

– 100 000 руб. – отражена сумма поступившей выручки.

По договору с банком магазин сдает наличную выручку ежедневно, пользуясь услугами инкассаторов. Факт передачи наличных денег инкассатору надо отразить так:

ДЕБЕТ 57 КРЕДИТ 50

– 100 000 руб. – сданы деньги инкассатору для зачисления на расчетный счет.

На следующий день на основании выписки банка, подтверждающей зачисление денег на расчетный счет магазина, бухгалтер сделает запись:

ДЕБЕТ 51 КРЕДИТ 57

– 100 000 руб. – деньги зачислены на расчетный счет.

Перевод средств с одного счета вашей организации на другой вы должны отразить на основании выписок обслуживающих банков, где у вас открыты счета:

ДЕБЕТ 57 КРЕДИТ 51 (52, 55)

– отражено списание средств для перевода с одного счета на другой;

ДЕБЕТ 51 (52, 55) КРЕДИТ 57

– учтено поступление средств на счет согласно выписке банка.

Если ваша организация переводит денежные средства в иностранной валюте, за время перевода официальный курс этой валюты может измениться.

В этом случае на счете 57 образуется курсовая разница, которую нужно отнести на счет 91 «Прочие доходы и расходы»:

ДЕБЕТ 57 КРЕДИТ 91-1

– учтена положительная курсовая разница;

ДЕБЕТ 91-2 КРЕДИТ 57

– учтена отрицательная курсовая разница.

Подробнее о курсовых разницах смотрите счет 91 «Прочие доходы и расходы» → .

Пример. Перевод средств с одного счета организации на другой

АО «Актив» переводит со своего текущего валютного счета в банке «Коммерческий» 1000 долларов США на валютный счет в банке «Кредитный». Курс доллара на дату списания средств со счета в банке «Коммерческий» – 28 руб./USD, на дату поступления в банк «Кредитный» – 28,1 руб./USD.

Бухгалтер «Актива» должен сделать проводки:

ДЕБЕТ 57 КРЕДИТ 52-1

– 28 000 руб. (1000 USD × 28 руб./USD) – списаны средства со счета в банке «Коммерческий»;

ДЕБЕТ 52-2 КРЕДИТ 57

– 28 100 руб. (1000 USD × 28,1 руб./USD) – зачислены средства на счет в банке «Кредитный»;

ДЕБЕТ 57 КРЕДИТ 91-1

– 100 руб. – отражена положительная курсовая разница.

Особенности проведения операций с валютой

Организация, которая осуществляет продажу товара (материала, услуг) иностранным покупателям или приобретает товар (материал, услуги) у иностранных поставщиков, производит следующие операции: покупка, продажа, регистрация сделки в иностранной валюте.

Для расчетных операций организация открывает валютный счет в банке. Банк для компаний открывает в большинстве случаев, два валютных счета — текущий и транзитный:

- Текущий валютный счет используется для отражения зачисленных валютных средств, за экспортную реализацию товаров (материалов, услуг);

- Транзитный валютный счет используется для исполнения продажи валютной выручки, перечисленной контрагентам, которые не являются резидентами РФ, в оплату товара (материла, услуг). Остаток валюты, после перечисления, банк с транзитного счета перечисляет на текущий валютный счет.

При проведении операций с иностранной валютой, необходимо учитывать следующие нормы законодательства:

Важно отметить, что валютные операции учитываются только в рублях, так как курсы иностранной валюты постоянно меняются

Нужно особое внимание уделить дате перерасчета ин.валюты в рубли. В ПБУ 3/2006 указаны основные аспекты использования счета 52:

Получите 267 видеоуроков по 1С бесплатно:

При перерасчете могут возникнуть положительные (увеличивающие прибыль) или отрицательные (уменьшающие прибыль) курсовые разницы, которые включаются к внереализационным расходам или доходам. В бухгалтерском учете внереализационные расходы и доходы отражаются на счете 91 «Прочие доходы и расходы».

Изменения, вступившие с 2015 года, по учету курсовых разниц при валютных операциях, позволяют пересчет активов и обязательств выполнять на последнюю дату текущего месяца. Закон от 24.04.2015г. №81-ФЗ позволяет приравнять курсовые разницы в бухгалтерском учете к курсовым разницам в налоговом учете.

Законодательные нормы учета валютных операций

Если у компании появляется необходимость проводить какие-либо сделки в иностранной валюте, ей нужно открыть валютный счет в банке. Выписки банка и прилагаемые к ним расчетные документы (заявления на перевод, заявки на продажу/покупку валюты и т. п.) показывают движение валюты и являются основанием для учета валютных расходно-приходных операций. В бухгалтерском учете счет 52 — это отражение валютных денежных операций. Оно имеет свои особенности, и их надо исполнять.

Для правильного ведения бухгалтерского учета на счете 52 — Валютные счета принято несколько законодательных нормативов: План счетов и Инструкция по его применению (приказ Минфина от 31.10.2000 № 94н), закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, ПБУ 3/2006 «Учет активов и обязательств в валюте», закон «О валютном регулировании и валютном контроле» от 10.12.2003 № 173-ФЗ, Положение ЦБ РФ «О порядке покупки и выдачи иностранной валюты для оплаты командировочных расходов» от 25.06.1997 № 62 и пр.

Процедура приобретения иностранных денег

В РФ иностранная валюта покупается организациями согласно следующим правилам:

- Операции покупки тщательно регулируются официальными органами власти (Правительство РФ, Центробанк РФ).

- Отсутствуют ограничения по денежным суммам валютных операций, совершаемых между субъектами.

- Сделки в зарубежной валюте не проводятся между российскими резидентами (определенные исключения из данного правила предусматриваются отдельными нормами актуального законодательства – 173-ФЗ, статья 9, пункт 1, подпункты 1-24).

- Покупка валютных денег может выполняться исключительно через уполномоченные кредитно-финансовые учреждения (банки).

- Открытие валютных счетов в соответствующих банках является обязательным условием для резидентов, желающих как покупать валюту, так и продавать её. Какие-либо ограничения при открытии таких счетов отсутствуют для большинства резидентов.

- Сведения об открытии и закрытии банковского счета в зарубежной валюте, а также об изменении его реквизитов, обязательно передаются резидентами в налоговую службу на протяжении месяца.

- Банковские валютные счета без ограничений открываются нерезидентами в российских кредитно-финансовых учреждениях.

- В отношении валютных средств организации необходимая переоценка выполняется на дату формирования финансовой отчетности, на дату совершения валютной транзакции, а также в тех случаях, когда курс соответствующей валюты меняется.

Общий алгоритм покупки иностранной валюты выглядит так:

- Для приобретения необходимого количества иностранной валюты банку передается соответствующая денежная сумма (в рублях) с расчетного банковского счета организации.

- Перечисленные средства временно фиксируются в бухгалтерском учете на специальном транзитном счете.

- Когда финансовое учреждение все же выполнит клиентское поручение (через какое-то время), приобретенная валюта заносится на валютный счет юрлица с одновременным закрытием транзитного бухсчета.

- Воспользовавшись деньгами, перечисленными с расчетного банковского счета клиента, финансовое учреждение приобретает для хозяйствующего субъекта необходимое количество иностранной валюты, зачисляя её на счет организации в зарубежной валюте. В бухучете валютные средства всегда фиксируется в рублях, соответствующий пересчет выполняется по актуальному курсу Центробанка РФ.

- Бухгалтерский учет поступления приобретенной валюты с пересчетом в отечественные рубли по актуальному курсу Центробанка РФ и надлежащим отражением положительной и отрицательной курсовой разницы.

- Средства, которые остались на транзитном (временном) счете после покупки нужного количества зарубежной валюты, возвращаются обратно, то есть снова зачисляются на его счет в банке.

- Покупая конкретное количество иностранной валюты по клиентской заявке, обслуживающий банк, как правило, взимает (удерживает) с заявителя соответствующую комиссию. Такая комиссия часто оплачивается перечислением с расчетного банковского счета хозяйствующего субъекта.

Все перечисленные действия надлежащим образом фиксируются в бухучете организации. Если ранее предусматривалась обязательная продажа определенной части имеющейся купленной валюты, то в настоящее время такое требование уже не действует.

Бухучет валютных операций в РФ

Финансово-хозяйственная деятельность, которую ведут организации-резиденты, подразумевает использование национальной валюты — российского рубля.

Финансовые операции, для которых используется покупка валюты (проводки с примером и комментариями собраны в таблице), включают следующие аспекты:

- оплата командировочных в случае отправки работника за границу;

- денежные средства, размещаемые на банковских валютных депозитарных счетах;

- торговля товарами, работами и услугами в иностранной валюте;

- гашение сумм по кредитам, займам и образовавшимся процентам в иностранной валюте.

Регламентируют учетную деятельность по отражению покупки и продажи валюты следующие нормативно-правовые документы:

- 173-ФЗ от 10.12.2003 «О валютном регулировании и валютном контроле».

- Положения по бухгалтерскому учету — ПБУ 3/2006, 9/99, 10/99.

- Приказ Минфина № 122н от 30.05.2018 об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Влияние изменений курсов иностранных валют».

Описание бухгалтерского учета внешнеэкономической деятельности и операций с иностранными валютами имеет ряд особенностей. Связано это с тем, что абсолютно по любым финансово-хозяйственным действиям, включая и проводки продажи валюты, записи ведутся в национальной валюте — рублях. При составлении бухгалтерских записей необходимо произвести пересчет валюты в рубли, используя текущий курс валют, утвержденный Центробанком, или учесть условия о курсе и о банковской комиссии, прописанные в договорных отношениях с кредитной организацией (п. 5 ПБУ 3/2006, приложение к Письму Минфина России от 28.12.2016 № 07-04-09/78875). Перевод должен быть исполнен непосредственно в день совершения операции с валютой.

В результате перевода образуется определенный финансовый результат, именуемый курсовой разницей. Его также надлежит отразить в бухучете. Как покажет дальнейший пример, проводки по валютным операциям записываются на счете 91 либо как прочие доходы при образовании положительного остатка, либо как прочие расходы, если образовался отрицательный остаток.

Предприятия, производящие операции по экспорту и импорту, должны в обязательном порядке завести в банке операционного обслуживания валютные счета, причем для каждой валюты открывается отдельный счет. Для бухгалтерского учета таких процессов в организациях применяется 52 счет. Бухучет операций в иностранных валютах может также осуществляться и через счета 62, 76, 51 и 57.

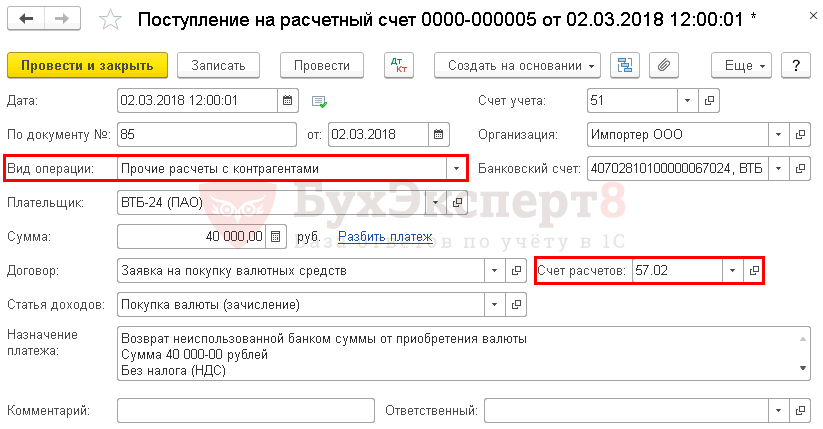

Возврат неиспользованной суммы от приобретения валюты

Если часть рублевой суммы, перечисленной на покупку валюты, осталась неиспользованной, то обслуживающий банк должен вернуть остаток рублей на расчетный счет Организации.

Возврат банком неиспользованной суммы на приобретение валюты оформляется документом Поступление на расчетный счет вид операции Прочие расчеты с контрагентами в разделе Банк и касса – Банк — Банковские выписки –кнопка Поступление.

- Плательщик – обслуживающий банк, у которого приобретается валюта;

- Сумма – излишек рублевой суммы, перечисленной на приобретение валюты;

- Договор — основание для приобретения валюты, Вид договора — Прочее;

- Счет расчетов — 57.02 «Приобретение иностранной валюты»;

- Статья доходов — Покупка валюты (зачисление), Вида движения Прочие поступления по текущим операциям.

Продажа иностранной валюты проводки с использованием счета 76

Подобный обособленный учет операций на валютном счете упрощает ведение контрактов с иностранными партнерами и помогает осуществлять их анализ. Для совершения операций с иностранной валютой организация должна открыть валютный счет в банке. В бухгалтерском учете движение средств отражается на счете «Валютные счета» (52).

При работе с различными валютами к этому счету открываются дополнительные субсчета. Проводки по валютным операциям подробнее разберем на операциях по покупке и продаже иностранной валюты. Чтобы осуществить покупку, необходимо перевести на рублевый счет в банке требуемую сумму. Для этого может использоваться субсчет 57.

2 «Денежные средства для приобретения валюты» или субсчет счета 76, предназначенного для учета взаимодействия с дебиторами и кредиторами.

Покупка и продажа валюты: проводки с примером

Суммовые разницы могут рассчитываться только в отношении обязательств, но не в отношении имущества, и возникают только при взаиморасчетах между резидентами, когда реально иностранная валюта не используется.

Основным нормативным документом, регламентирующим бухгалтерский учет валютных операций, является ПБУ 3/2000 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте».

Покупка иностранной валюты Покупка иностранной валюты может осуществляться с разными целями — это покупка валюты для импорта материальных ценностей и покупка валюты, не связанная с импортом материальных ценностей.

При покупке валюты для импорта материальных ценностей делаются следующие проводки:

- дебет сч. 57 «Переводы в пути», кредит сч. 51 «Расчетные счета» — перечисление денег с расчетного счета в целях покупки иностранной валюты;

- дебет сч. 52-1-3 «Валютные счета», кредит сч.

Продажа и покупка валюты: проводки

- Основные понятия бухучета

В этой статье мы разберем, как ведется учет операций по валютному счету, как происходит покупка и продажа валюты, что такое курсовые разницы, и как они учитываются в бухгалтерии предприятия. Для учета валюты используется счет 52 «Валютные счета». В данной статье мы разберем какие операции отражаются на валютном счете и как их учитывать, какие существуют ключевые проводки, субсчета и корреспондирующие счета.

Учет иностранной валюты имеет некоторые особенности, связанные с тем, что бухгалтерский учет в России ведется в денежных единицах — рубли. В связи с чем возникает необходимость учитывать иностранную валюту также в рублях. Для учета операций на сч. 52 берется курс Центрального банка России.

Внимание В связи с этим в бухгалтерском учете сделки по продаже валютных средств отражаются на субсчетах 91-1, 91-2 в корреспонденции со счетами 57, 76. Комиссия составила 2800 р

В бухгалтерии предприятия операция оформляется проводками, указанными ниже

Комиссия составила 2800 р. В бухгалтерии предприятия операция оформляется проводками, указанными ниже.

Счет 57 — проводки по переводам в пути

Счет 57 «Переводы в пути» предназначен для обобщения информации о движении денежных сумм предприятия. По движениям на этом счете можно получить много информации о деятельности организации, поэтому аудиторы внимательно его проверяют.

Не все организации используют этот счет, но методически более правильно задействовать его. Например, когда процесс зачисления на банковский счет занимает дольше одного дня.

Использование 57 счета

Ведение деятельности без использования 57 счета не всегда может достоверно отражать финансовую ситуацию на предприятии. Деньги могут не быть использованы по назначению и возвращены в кассу предприятия. Или потеряны или украдены после передачи ответственному лицу или инкассатору.

Именно поэтому ведение учета с использованием счета 57 является методически более правильным.

Счет 57 «Переводы в пути» является активным балансовым счетом, по Дт отражается поступление, по Кт — списание средств.

Счет используется как транзитный в случаях:

- передачи денег в конце дня из кассы или инкассаторам;

- движения денежных средств между валютными счетами одной организации или валютными и расчетным счетами;

- корпоративная пластиковая карта одного банка со счетом в другом банке, и др.

Пример типовых проводок

ООО «Галакси» занимается розничной торговлей. Дневная выручка в сумме 45000 рублей была выдана инкассаторам для передачи в банк. При разборе наличности инкассатором была обнаружена фальшивая купюра в 1000 рублей. Поэтому на следующий день на счет магазина поступила сумма 44000.

Проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 57 | 50 | Денежные средства переданы инкассатору | 45000 | Препроводительная ведомость, РКО |

| 51 | 57 | ДС переданы инкассатором на счет в банке | 44000 | Выписка банка |

| 94 | 57 | Зафиксирована сумма недостачи | 1000 | Бухгалтерская справка |

Проводки при необходимости конкретизации покупателя

| Дт | Кт | Описание операции | Сумма | Документ |

| 57 | 62 | Получение оплаты от покупателя | 1500 | Кассовый чек |

| 51 | 57 | Поступление выручки на расчетный счет | 1500 | Выписка банка |

| 91 | 51 | Списана комиссия банка-эквайера | 9 | Выписка банка |

Использование счета 57 в валютных операциях

Если операции списания рублей со счета, продажа валюты и зачисление выручки занимают по времени больше одного дня, 57 счет использовать необходимо.

Пример проводок при покупке валюты

Проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 57 | 51 | Перечислены ДС для покупки валюты | 600000 | Выписка банка |

| 52 | 57 | Приобретенная валюта зачислена на счет (10000 USD * 58 руб. за USD) | 580000 | Выписка банка |

| 91 | 57 | Отражена разница между курсом ЦБ и курсом приобретения ((60 руб за USD -58 руб. за USD)*10000) | 20000 | Выписка банка |

Пример операции при продаже валюты

ООО «Мастер» 1 октября подала в банк поручение продать 2 октября 1000 долларов. Курс доллара Центробанка на 2 октября составляет 60 рублей/USD. 2 октября банк продал валюту по курсу 61 рубль/USD.

Проводки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 57 | 52 | Списана подлежащая продаже валюта (по курсу Центробанка) | 60000 | Выписка банка |

| 51 | 57 | Зачислена сумма продажи по курсу банка (1000 * 61 рубль/USD) | 61000 | Выписка банка |

| 57 | 91 | Отражен прочий доход (курсовая разница) | 1000 | Выписка банка |

Когда счет 57 не используется

Счет 57 не используют организации:

- с небольшой выручкой, не превышающей лимит кассы;

- не использующие кассу, а только расчетный счет;

- использующие денежные средства только для текущих расчетов с сотрудниками или контрагентами.

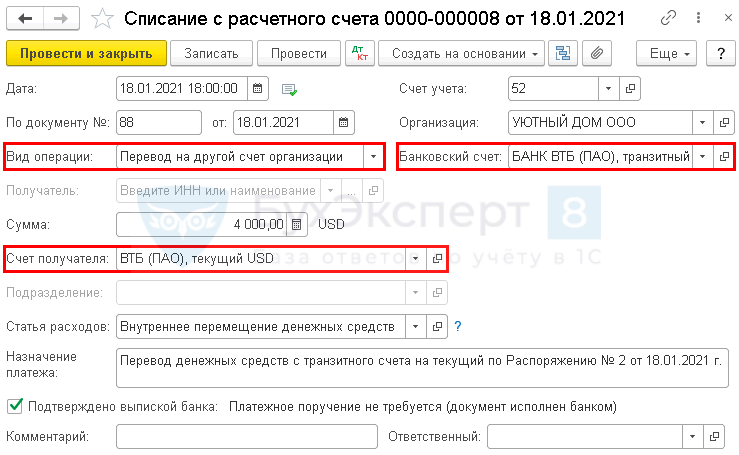

Перевод валюты с транзитного на текущий счет

Если операции по переводу, приобретению и продаже валюты проводятся:

- регулярно, то рекомендуем включить опцию по через Главное —Учетная политика — установить флажок Используется счет 57 «Переводы в пути» при перемещении денежных средств; PDF

- разово, то можно ограничиться выбором вручную счета 57.02 «Приобретение иностранной валюты» либо 29 «Прочие расчеты с разными дебиторами и кредиторами (в валюте)» в поле Счет расчетов в документе Списание с расчетного счета (Поступление на расчетный счет).

Перечисление денежных средств на перевод валюты с транзитного счета на текущий отражается документом Списание с расчетного счета вид операции Перевод на другой счет организации в разделе Банк и касса —Банковские выписки — кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по нашему примеру.

- Счет учета — «Валютные счета»;

- Банковский счет – транзитный валютный счет, с которого списана валюта;

- Сумма – сумма в валюте по выписке банка, которая переведена на текущий валютный счет;

- Счет получателя – текущий валютный счет;

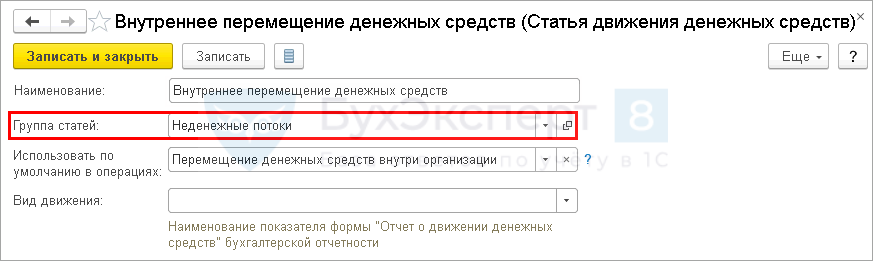

- Статья расходов – статья движения денежных средств Внутреннее перемещение денежных средств Вид движения не заполняется.

Изучить подробнее

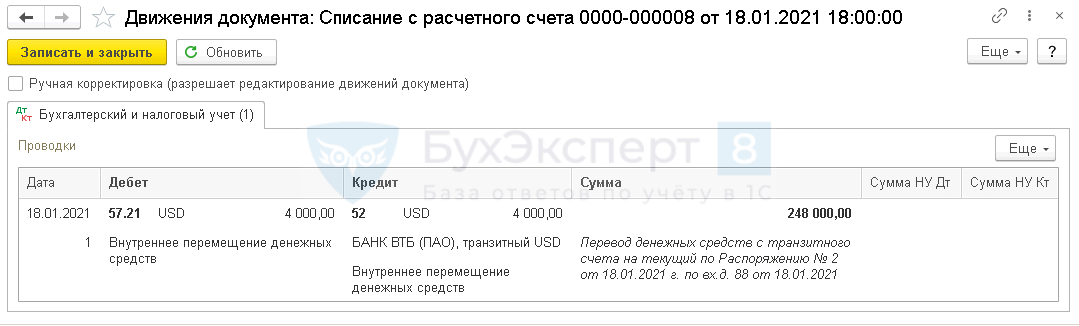

Документ формирует проводку:

Дт 57.21 Кт 52 — перевод валюты с транзитного на текущий счет.

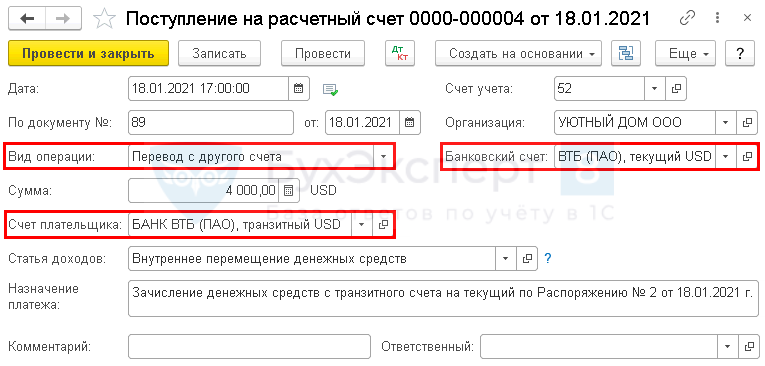

Зачисление валюты с транзитного счета на текущий отражается документом Поступление на расчетный счет вид операции Перевод с другого счета в разделе Банк и касса — Банковские выписки — кнопка Списание.

Рассмотрим особенности заполнения документа Поступление на расчетный счет по примеру.

- Счет учета — «Валютные счета»;

- Банковский счет – текущий валютный счет, на который зачислена валюта;

- Сумма – сумма в валюте по выписке банка, зачисленная на текущий валютный счет;

- Счет плательщика – транзитный валютный счет, с которого произведено списание валюты;

- Статья доходов – статья движения денежных средств Внутреннее перемещение денежных средств Вид движения не заполняется.

Как определить дату?

В ФЗ-402 (ст.12) говорится, что все объекты БУ в учете и отчетности должны выражаться исключительно в рублях, а активы, рассчитанные в иностранной валюте, должны пересчитываться в рубли. Согласно ПБУ, такой пересчет осуществляется по курсу Центробанка либо по соглашению сторон сделки.

Валютный курс любой денежной единицы постоянно колеблется, следовательно, определить правильную дату пересчета – одна из главных задач бухгалтера.

ПБУ устанавливает дату в зависимости от характера операции:

- кассовые, банковские объемы валюты – в момент совершения операций и на отчетную дату, а также вслед за изменением курса (при необходимости);

- для составления отчетности всю валюту: безналичную, наличную, пересчитывают на отчетную дату;

- НМА, ОС, МПЗ, иные неденежные активы – на дату операции и постановки их на учет;

- валютные доходы и расходы – на дату признания (командировочные расходы в валюте пересчитываются по дате подписания авансового отчета);

- затраты на ВНА – на дату признания затрат, определяющих эти активы, их стоимость.

Кроме того, при получении валютной предоплаты или задатка сумма учитывается по курсу на момент ее получения, а при уплате – на дату, когда прошел платеж.

Согласно ПБУ, п. 10, внеоборотные и иные активы, кроме денежных, а также авансы, предоплаты после отражения в учете пересчету в связи с курсовыми колебаниями не подлежат.

Важно! Если официальный курс валюты меняется несущественно и имеет место большое количество однородных валютных операций, можно применять для пересчета усредненный курс за месяц или за меньший период (п. 6 ПБУ 3/2006)

Покупка и продажа валюты: проводки с примером

Предприятиями в процессе их деятельности, помимо расчетов в отечественной валюте, может использоваться иностранная валюта. Рассмотрим на примерах с проводками как отразить покупку и продажу валюты в бухгалтерском учете.

Проведение валютных операций в России

Операции по покупке и продаже валюты возникают в организациях, если производится:

- Осуществление торговых операций в иностранной валюте;

- Оплата командировочных расходов на заграничные командировки;

- Размещение средств на валютных депозитах;

- Погашение валютных кредитов и займов и процентов по ним, и др.

На территории Российской Федерации запрещены валютные операции между резидентами, за исключением нескольких случаев:

- Операции с кредитами и займами, начисление и выплата процентов и пеней и штрафов;

- Банковские вклады;

- Купля-продажа валюты за рубли физическими лицами;

- Операции с векселями, и т.д.

Резиденты — физлица могут применять применять валюту для:

- Дарения и завещания;

- Приобретения для целей коллекционирования;

- Перевода средств без открытия валютного счета, и т.д.

Для операций между двумя нерезидентами на территории России разрешены все операции, не нарушающие требования российского антимонопольного законодательства.

Одним из условий валютного контроля можно считать то, что все валютные операции в стране проводятся через банки. Для учета этих операций создается счет 52 «Валютные счета».

Также в операциях покупки и продажи валюты используются счета учета расчетов контрагентами (62, 76) и счета учета денежных средств: 51 «Расчетные счета», 57 «Переводы в пути».

Покупка иностранной валюты — проводки, типовые корреспонденции

Получите 267 видеоуроков по 1С бесплатно:

Сумма, перечисляемая на счет 57 для покупки валюты, должна превышать сумму по курсу ЦБ. Это вытекает из того обстоятельства, что банки покупают валюту на бирже — в основном, по более высокому курсу.

При покупке валюты для оплаты операций по импорту, сумма комиссии банка отражается проводкой:

| Дт | Кт | Описание операции |

| 08(07,10,15 и т.д.) | 51 | Комиссия банка |

То есть, в этих случаях расходы на выплату комиссионного вознаграждения относятся на стоимость закупаемого товара.

Покупка валюты, пример с проводками

Компания «Марена» приобретает в банке валюту на сумму 5 000 долларов. С этой целью банку перечислено 300 000 руб. Утвержденный Центробанком курс доллара на этот день равен 58,50 руб., курс банка — 58,90 руб. за доллар. Размер комиссии банка — 1 500 руб.

Бухгалтер «Марены» делает бух проводки при покупке валюты в банке:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 57 | 51 | Перечисление средств в банк | 300 000 | Платежное поручение |

| 52 | 57 | Перевод валюты на валютный счет (5 000*58,9) | 294 500 | Выписка банка |

| 91.2 | 57 | Отражение банковской комиссии | 1 500 | Выписка банка |

| 91.2 | 57 | Отражена отрицательная курсовая разница((58,9-58,5)*5 000)) | 2 000 | Бухгалтерская справка |

| 51 | 57 | Отражение возврата неизрасходованных средств(300 000 — 294 500 — 1 500) | 4 000 | Выписка банка |

Продажа валюты, пример с проводками

ООО «Развитие» поручило банку продать со своего валютного счета 7 000 евро. Курс ЦБ для евро в этот день — 65,5 руб. за евро. Курс банка — 65 руб. за евро. Комиссия банка составила 2 500 руб.

Бухгалтер ООО «Развитие» формирует бух проводки при продаже валюты:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 57 | 52 | Отражено перемещение ДС с валютного счета (7 000*65,5) | 485 500 | Платежный ордер, выписка банка |

| 51 | 91.1 | Перечислена выручка от продажи валюты (7 000*65) | 455 000 | Бухгалтерская справка |

| 91.2 | 51 | Комиссия, удержанная банком | 2 500 | Бухгалтерская справка |

| 91.2 | 57 | Отражение отрицательной курсовой разницы ((65,5 -65)*7 000) | 3 500 | Бухгалтерская справка |

| 91.2 | 57 | Отражено списание стоимости валюты (7 000*65,5) | 485 500 | Бухгалтерская справка |

Финансовый результат от операции можно отразить проводкой:

| Дт | Кт | Описание операций | Сумма, руб. | Документ |

| 99 | 91.9 | Убыток от продажи (455 000 — (485 000 + 2 500 + 3 500)) | 36 000 | Бухгалтерская справка |

Выводы

Реализация валютных средств организацией осуществляется исключительно через кредитно-финансовые учреждения, официально уполномоченные на совершение подобных действий.

Движение валютных средств, обусловленное их продажей, фиксируется бухучетом по 52-счету и 57-счету.

Реализационная выручка и позитивная разница курсов показываются в прочих (иных) доходах компании-продавца.

Списанная стоимость реализованной валюты, уплаченные комиссии и негативная разница курсов – в прочих (иных) затратах хозяйствующего субъекта. Использование валютного банковского счета является обязательным требованием при продаже компанией зарубежной валюты.

Соблюдение законодательства, банковского регламента и правил документооборота также имеет огромное значение.