Кто такой бенефициар и принципал в банковской гарантии

Содержание:

- Процедура оформления

- Как работает банковская гарантия

- От чего зависит стоимость банковских гарантий — ТОП-3 фактора, влияющих на цену

- Как получить банковскую гарантию

- Преимущества сделок с предоставлением гарантий кредитных учреждений

- Типы обеспечения

- Классификация

- Как работает банковская гарантия

- В чем разница между выгодоприобретателем и бенефициаром?

- Этапы оформления гарантии

- Какие документы потребуются

- Обязательства принципала перед бенефициаром и гарантом

- Кому нужны данные о бенефициарных владельцах

- Оформление

- Бенефициарный владелец для целей AML/CFT в России

- Субъекты правоотношений

- В каких случаях оформлять БГ обязательно

- Срок действия банковской гарантии по 44-ФЗ

- Какие необходимо иметь документы

- Общие сведения

- Какие требования предъявляются к банку?

- Сроки действия и выдачи гарантий

- Образец договора и гарантии

Процедура оформления

Процедура оформления состоит из таких этапов:

- само желание заключить такую сделку;

- поиск исполнителем (принципиалом) непосредственного гаранта в виде банка;

- оформление заявления для получения гарантии;

- представление в банк-гарант пакета всех необходимых документов;

- проведение действий по проверке клиента на его платежеспособность;

- непосредственное заключение самого соглашения между принципиалом и гарантом;

- само оформление договора.

Поиск банка-гаранта можно осуществлять как самостоятельно, так и через брокера. Проще даже будет обратиться в банк, который работает напрямую без посредников, а именно в Сбербанк.

Как работает банковская гарантия

Схема работы такого финансового инструмента выглядит следующим образом:

- Принципал заключает контракт на поставку партии товара, выполнение определенных работ или оказание услуг с бенефициаром, который является заказчиком, покупателем или потребителем услуг.

- Бенефициар требует гарантий, что условия заключенного договора будут неукоснительно выполнены – товар прибудет в срок.

- Для этого исполнитель контракта привлекает третью сторону – гаранта.

- Исполнитель контракта ищет гаранта, который согласится предоставить обеспечение на условиях, устраивающих обе стороны.

- После проверки платежеспособности принципала, заключается соглашение о предоставлении гарантий.

- Банк, выступающий в роли гаранта, за плату берет на себя финансовые обязательства выплатить бенефициару оговоренную сумму и выдает гарантию.

- За услуги, оказанные гарантом, принципал уплачивает вознаграждение.

Что происходит при наступлении гарантийного случая?

Если исполнитель не справился со взятыми на себя по контракту обязательствами, заказчик направляет гаранту письменное требование (с 2018 года возможно выставить электронное требование) выплатить средства по гарантии. В зависимости от вида оформленной гарантии (условная или безусловная) банк-гарант производит расчет сразу же после предъявления документов, подтверждающих нарушение условий договора. Порядок выплат оговаривается в гарантии.

Регрессные требования

Исполнив требование бенефициара, банк выставит регрессное требование к принципалу о возмещении уплаченной им по гарантии суммы. Если гарантия была покрытой, гарант может компенсировать свои расходы за счет покрытия или реализации предоставленного залога.

От чего зависит стоимость банковских гарантий — ТОП-3 фактора, влияющих на цену

Цена гарантий, как и других услуг, зависит от спроса и предложения на рынке.

Каждая компания устанавливает цену, исходя из условий на рынке и собственного взгляда на стоимость.

Фактор 1. Размер гарантийной суммы

Банковскую гарантию чаще всего оплачивают с помощью комиссионных. На размер комиссии влияет размер гарантийной суммы — комиссия составляет от двух до десяти процентов от неё. Именно компания, которая берёт на себя гарантийные обязательства, решает, по какой процентной ставке считать сумму комиссионных.

Фактор 2. Наличие/отсутствие обеспечения

Гарант заинтересован в возвращении своих денег. А потому наличие или отсутствие обеспечения серьёзно повлияет на стоимость услуги. Если обеспечения нет, то стоимость серьёзно вырастет, причём вырастут как тарифы на гарантии для покрытия рисков, так и комиссионные.

Если обобщить, то гарантия без обеспечения стоит в среднем в два раза больше.

Фактор 3. Срок действия гарантии

Нельзя не учесть и то, что вид гарантии и срок её действия тоже влияют на размер комиссионных. В целом чем дольше гарантия действует, тем дороже она стоит. Ведь длительность срока увеличивает шансы на требование исполнить финансовые обязательств.

Как получить банковскую гарантию

Оформление банковской услуги – это вопрос строго индивидуальный, у каждой кредитной организации своя внутренняя политика, на основании которой действуют условия банковской гарантии. Некоторые кредитные учреждения предъявляют лояльные требования к своим клиентам, и при этом увеличивают комиссию за пользование посредническими услугами. Другие банки, напротив, минимизируют свои риски, и выдвигает жесткие требования к заявителям, плата за их услуги соответственно будет не ниже.

Некоторые банки предпочитают сотрудничать только с проверенными юридическими лицами и индивидуальными предпринимателями. Например, теми, кто имеет расчетные счета в банке. У кредитной организации, таким образом, появляется возможность проверить финансовую состоятельность предприятия, его деловую репутацию и сделать прогноз. Кроме всего прочего, к клиенту есть ряд основных требований:

- ведение деятельности не менее одного года;

- наличие депозитного и расчетного счета в банке;

- стабильная финансовая ситуация внутри предприятия;

- наличие имущества в собственности предприятия, которое может выступать залогом.

Что касается документов, то индивидуальный предприниматель обязательно должен предоставить паспорт, выписку из Единого государственного реестра индивидуальных предпринимателей, справку о постановке на налоговый учет. К этим документам от юридического лица потребуется устав, назначение руководителя, принятое советом директоров, личные документы и карточки с образцами подписей и печатей учредителей.

Если подвести итог, то поручительство со стороны кредитной организации для предпринимателей называется банковская гарантия. Что это такое и для чего она нужна мы уже выяснили. Единственное, что хочется добавить, что такой формат сотрудничества с банком можно считать скорее страхованием рисков. А сама по себе сделка делает бизнес более безопасным, предоставляет дополнительные возможности для субъектов малого и среднего бизнеса.

Преимущества сделок с предоставлением гарантий кредитных учреждений

Банковские гарантии предоставляют довольно много преимуществ:

- Финансовые риски практически сводятся к минимуму;

- Повышается прозрачность заключения сделок;

- Увеличивается ответственность исполнителей;

- Минимизируется негативное влияние любых заранее непредвиденных неприятных обстоятельств;

- Повышает эффективность работы бизнеса;

- Появляется большее доверие между партнерами.

Заключая контракт на большую сумму, в случае не выполнения контракта, заказчик может не только понести большие финансовые потери, но даже разориться.

Заключая с банком договор гарантии, он страхуется от недобросовестных поставщиков и подрядчиков. Заказчику гораздо выгоднее заключить договор гарантии с банком, с чем со страховой компанией, которая потребует платить комиссионные и не очень малые.

Исполнитель, принимая на себя дополнительные обязательства по гарантии банка, более ответственно относится к работе. Он понимает, что в случае нарушения контракта, потребуется заплатить значительную сумму неустойки. При больших обязательствах и срыве контракта, он может даже разориться. Поэтому он всячески старается выполнить свои обязательства в установленный срок и с высоким качеством работы.

Договор гарантии выгоден и самому банку. Он с исполнителя контракта взимает комиссионные за оказанные услуги.

Типы обеспечения

В зависимости от условий выдачи гарантийных средств, различают несколько типов гарантии:

- Безусловная – средства выдаются по первому требованию.

- Условная – банк платит бенефициару по выставленному платежному требованию. Для запуска процесса нужны доказательства о неуплате принципала.

Банковское гарантирование, чтобы претендовать на надежность, должно быть безотзывным и срочным.

Отказать бенефициару в выплате банк не может в одностороннем порядке. Принцип работы отзывной гарантии вызывает опасения у заемщиков, поэтому она не пользуется особой популярностью.

Для того чтобы финансовая организация приняла решение о предоставлении гарантийного поручительства, компания, его запрашивающая, должна иметь источники для погашения гарантии, а также всех расходов, связанных с ее выдачей и процентов за оказание данной услуги. В некоторых случаях требуется наличие активов на балансе предприятия, за счет которых возможно провести погашение.

Если принципал предоставляет гаранту требуемое финансовое обеспечение, которое можно использовать при исполнении гарантии, имеет место покрытая гарантия. Покрытием может выступать открытый депозит или приобретенный принципалом вексель, стоимость которых соответствует размеру обязательств по обеспечиваемому контракту.

Если обеспечение не предоставляется, такая гарантия будет непокрытой. Как правило, она нуждается в залоге.

Классификация

Как уже говорилось выше, банковская гарантия регулируется на законодательном уровне. По ФЗ-44 она должна носить безотзывной характер. Кроме всего прочего, на законодательном уровне определен перечень требований к гарантам, срок исполнения контрактов и закупок. Но все же условия сотрудничества регламентируют кредитные организации, в зависимости от специфики сотрудничества контрагентов и целей контракта.

Классифицировать банковскую гарантию можно в зависимости от способов оформления целей. В зависимости от способов оформления банковской услуги, можно выделить несколько видов:

- Безотзывная банковская гарантия. Что это такое? В соответствии с действующим законодательством это гарантия, при которой гарант ни при каких обстоятельствах не вправе отказаться от обслуживания клиента.

- Гарантия по первому требованию позволяет принципалу получить возмещение средств по своему первому требованию. Такой договор не дает банку возможности урегулировать ситуацию другими способами.

- Подтвержденной гарантией называется договор, при котором солидарную ответственность несет и другое кредитное учреждение.

- Условной гарантией называется договор, при котором наступление гарантийного случая связано с конкретными событиями, указанными в соглашении.

- Синдицированные гарантии заключаются в объединение нескольких кредитных организаций, предоставляющих обеспечение крупным корпорациям. Как правило, в такой сделке участвуют несколько коммерческих банков, один из которых является основным гарантом. При наступлении гарантийного случая в принятии решения участвуют все объединенные банки.

- Можно выделить еще одну разновидность банковской гарантии по способу оформления – это контргарантийная.

- То есть, когда в качестве обеспечения выступает не ликвидное имущество принципала, а поручительство другого банка.

- Срочная гарантия – это договор, который имеет срок действия в течение определенного периода.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, что банковская гарантия распространяется и на участие индивидуальных предпринимателей и юридических лиц в тендерах для обеспечения государственных и муниципальных нужд. Такое сотрудничество является более выгодным, так как плата за банковскую услугу не превышает 1,5%

![]()

Также банковскую гарантию можно разделить по целям. Их всего несколько:

- Платежная — она позволяют оградить исполнителя от неуплаты его услуг.

- В зависимости от исполнения условий договора одним из контрагентов, банковская гарантия позволяет возместить убытки в том случае, если были нарушены какие-либо параметры соглашения, например, сроки, цена, качество, объем.

- Гарантия возврата платежа защищает контрагента в том случае, если по условиям договора был предоставлен аванс, который будет гарантированно возвращен заказчику в том случае, если работа не будет выполнена.

- Гарантия возврата займов позволяет другим финансовым учреждениям получить обеспечение в виде поручительства другого банка.

- Таможенная гарантия предприятия позволяет забрать товар с таможни до окончания его оценки, банк ответит, если окончательная оценка не будет произведена вовремя.

Как видно, банковская гарантия – это понятие довольно обширное, оно имеет свои нюансы. Все стороны договора могут регулировать свои отношения в письменном виде самостоятельно, в зависимости от многих обстоятельств. Главное, чтобы их условия не противоречит действующему законодательству, и одновременно защищали интересы всех сторон сделки.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, если в гарантии требуются для обеспечения государственного контракта, то его оформление регулируется Федеральным Законом номер 44. По нему действуют отлагательные условия

В банковской гарантии – это пункт (раздел), являющийся неотъемлемой частью договора. Он вступает в силу только в случае наступления случая, который указывается в соглашении.

Как работает банковская гарантия

Разберем на простом примере торговой сделки, как работает банковская гарантия и каков порядок действий принципала и бенефициара после подписания документа.

- Принципал обращается в банк для оформления гарантии на оплату партии товаров с отсрочкой 3 месяца.

- Банк проверяет финансовое состояние принципала, запросив бухгалтерскую отчетность и учредительные документы.

- Подготовленный документ направляется на рассмотрение принципалу. В случае согласия принципал оплачивает банку комиссию (стоимость гарантии), и документ направляется бенефициару для подписания.

- Если все условия бенефициара устраивают, то последний производит отгрузку товара в пользу принципала.

- Если в течение 3 месяцев принципал оплатил товар, то ничего не происходит, и поручительство банка признается недействительным по истечении указанного в нем срока.

- Если же обязательства по оплате не выполнены, бенефициар направляет в банк требование об оплате вместе с перечнем подтверждающих документов. Этот перечень должен содержаться в гарантии. К подтверждающим документам относят: договор поставки, платежные поручения (если оплата была произведена частично), акты сверок и др.

- После проверки документов гарант перечисляет принципалу указанную в документе сумму. Если какой-то документ отсутствует и невозможно подтвердить долг, банк освобождается от выплаты.

- Банк обращается к принципалу для компенсации выплаченной суммы.

Обратите внимание, что банк обязан выплатить бенефициару оговоренную сумму независимо от исполнения принципалом своих обязательств. Таким образом, обязанность проверки наличия факта и размера задолженности целиком и полностью лежит на специалистах кредитной организации

В случае если недобросовестные действия бенефициара будут выявлены в ходе судебного разбирательства, компания, получившая от банка компенсацию, обязана возместить средства с процентами. В этом случае сумма возмещения выплачивается принципалу, если последний уже перечислил компенсацию в банк, или гаранту, если оплата от принципала еще не поступила.

В чем разница между выгодоприобретателем и бенефициаром?

До недавнего времени рассматриваемые понятия являлись синонимами, однако понятие выгодоприобретатель в полной мере не раскрывает задачу выявления всей цепочки владения и контроля клиентом, т.о. законодателем было предложено включить в оборот словосочетание «бенефициарный владелец».

В Европейском законодательстве нет различия между бенефициаром и выгодоприобретателем, потому как эти общие понятия объединяются в одно.

В Российском же законодательстве есть некоторые отличия, оба понятия раскрываются в 115 ФЗ от 7 августа 2001 года «О противодействии легализации (отмыванию) доходов, полученных преступном путем, и финансированию терроризма».

Так, выгодоприобретатель — это лицо, к выгоде которого действует клиент, в том числе на основании агентского договора, договоров поручения, комиссии и доверительного управления, при проведении операций с денежными средствами и иным имуществом.

Бенефициарный владелец, как я уже говорил, это— физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) клиентом — юридическим лицом либо имеет возможность контролировать действия клиента. Бенефициарным владельцем клиента — физического лица считается это лицо, за исключением случаев, если имеются основания полагать, что бенефициарным владельцем является иное физическое лицо.

Различия между бенефициаром и выгодоприобретателем

Таким образом, выгодоприобретатель – это может быть физическое лицо или юридическое, которое получает выгоду от определенной сделки, на основании договора с клиентом.

Бенефициарный владелец это обязательно только физическое лицо, которое имеет контроль над деятельностью клиента, или же, которое имеет более 25% доли в капитале. Бенефициарный владелец получает выгоду от самой деятельности клиента.

Для более углубленного изучения рассматриваемого вопроса предлагаю ознакомиться с информационным сообщением службы по финансовому мониторингу.

Этапы оформления гарантии

Оформление гарантий происходит в несколько основных этапов:

- Возникновение необходимости в обеспечении контракта;

- Исполнитель контракта ищет гаранта (обычно он обращается в несколько коммерческих банков);

- После того, как исполнитель подобрал наиболее подходящий по условиям предоставления гарантии банк, он подает туда заявление о выдаче ему гарантии;

- Подача необходимых документов в банк;

- Банк проверяет исполнителя, в том числе и его платежеспособность;

- Заключение соглашения о предоставлении гарантии между гарантом и принципалом;

- Выдача письменной банковской гарантии, оплата стоимости услуг гаранта.

Перед выдачей банковской гарантии, кредитные учреждения обычно тщательно проверяют клиента, который обратился за подобной услугой. В ходе этого, оценивается бизнес клиента, его имущество, его платежеспособность, обязательства по договору.

Какие документы потребуются

Для организаций стандартный перечень документов такой:

- Устав.

- Выписка из ЕГРЮЛ.

- Документы о назначении руководителя.

- Протокол о создании организации.

- Паспорта руководителя и главного бухгалтера.

- Карточка с образцами подписей.

- Бухгалтерская отчетность – баланс и отчет о финансовых результатах за последний год с отметкой ФНС о принятии.

- Справка из налоговой об отсутствии задолженности перед бюджетом.

- Лицензия (для лицензируемых видов деятельности).

Для ИП перечень более краткий:

- Паспорт предпринимателя.

- Выписка из ЕГРИП.

- Справка из ФНС об исполнении обязанности по уплате налогов и сборов.

- Налоговые декларации или книга учета доходов и расходов за последний отчетный период.

- Выписка со счета.

Обязательства принципала перед бенефициаром и гарантом

Лица, являющиеся принципалом и бенефициаром по договору БГ, прежде всего, связаны между собой основным обязательством (договор об оказании услуг, выполнении работ, поставке товаров и т. д.), в обеспечение которого и предоставляется БГ.

Таким образом, обязательства лица, выступающего в роли принципала по договору БГ, перед гарантом состоят в следующем:

- Уплата вознаграждения за предоставление БГ. С 2015 года в гражданском законодательстве отменено требование о возмездности предоставления независимой гарантии. Однако, поскольку гарант является коммерческой организацией, вероятность оказания данной услуги бесплатно невелика.

- Возмещение суммы, выплаченной гарантом бенефициару по БГ, если это не противоречит условиям соответствующего договора (п. 1 ст. 379 ч. 1 ГК). Например, решение АС Москвы от 21.08.2015 по делу № А40-66746/15.

Обязательство принципала как должника по основному обязательству перед бенефициаром как кредитором по основному обязательству состоит в выполнении надлежащим образом условий основного договора. В этом договоре среди прочего может быть прямо предусмотрено обязательство по предоставлению должником банковской гарантии.

В рамках договора БГ роли названных лиц перераспределяются иначе: должником в данном случае становится гарант. Важный момент: гарант обязан выплатить бенефициару по требованию установленную денежную сумму, а не выполнить за принципала действия, которые последний обязан осуществить в рамках своего основного обязательства. Ответственность гаранта не является ни солидарной с принципалом, ни субсидиарной.

Кому нужны данные о бенефициарных владельцах

Информация запрашивается для противодействия следующим правонарушениям:

- Легализация денег, приобретенных незаконным путем.

- Финансирование террористических структур, преступных группировок.

- Неправомерный вывод денег на иностранные счета.

Информация может запрашиваться также частными ЮЛ. К примеру, это могут быть финансовые учреждения, предоставляющие кредиты. Для выдачи займа учреждение запрашивает информацию о бенефициарах. Эти сведения позволяют оценить репутацию фирмы, а также проанализировать риски кредитования. Финансовые компании, в свою очередь, предоставляют соответствующую информацию Росфинмониторингу. Под финансовыми компаниями понимаются следующие субъекты:

- Представители рынка ценных бумаг.

- Страховые организации.

- Ломбарды.

- Лизинговые фирмы.

- Кредитные учреждения.

Информация о бенефициарах должна передаваться следующим структурам:

- Уполномоченные органы.

- Налоговые структуры.

- Федеральные подразделения исполнительной власти.

- Различные государственные и муниципальные структуры.

- Коммерческие фирмы, связанные с государственными структурами.

Если фирмы отказываются предоставить нужные сведения, на них накладывается штраф. Данные о бенефициарном владельце запрашиваются при заключении контрактов, касающихся государственных закупок. Фирма в ответ на запрос должна отправить документ, включающий в себя информацию о собственниках, в том числе физических лицах, которые считаются учредителями.

Оформление

Поручителем может быть только банк или иное кредитное/страховое учреждение.

Так как эта «бумага» представляет кредитный продукт, ее нельзя получить без предоставления залога.

При заключении договора им могут быть ценные бумаги, депозиты, оборудование, здания, товары в обороте, квартиры, транспорт, прочие активы, поручительства со стороны других организаций/граждан.

После предоставления обеспечения учреждение оценивает его стоимость. При этом реальная стоимость снижается до цены, по которой имущество реализуется в непредвиденной ситуации.

Если фирма не выполнит своих обязанностей, учреждение продает материальные ценности или обращается к поручителю. После оценки обеспечения банк и организация заключают соглашение.

В «бумаге» указываются лица, которому (принципал) и в чью пользу (бенефициар) она выдается, комиссия, сумма, вид залога, срок действия.

Компания, получившая этот документ, отдает его своему партнеру – контрагенту. Если предприятие выполняет возложенные обязанности, учреждение освобождает его имущество, снимая с него всякие ограничения.

Бенефициарный владелец для целей AML/CFT в России

В России понятие «бенефициарный владелец» используется в основном в контексте «антиотмывочного» законодательстве. Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее – Закон № 115-ФЗ) даёт следующее определение:

Бенефициарный владелец – это физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25% в капитале) клиентом — юридическим лицом либо имеет возможность контролировать действия клиента.

Пример. Единственным участником российского ООО является компания, зарегистрированная на Кипре. 100-процентным акционером указанной кипрской компании является компания, зарегистрированная на Британских Виргинских Островах, 100-процентным акционером которой является гражданин N. В рассматриваемом случае гражданин N. является бенефициарным владельцем российского ООО.

В каких же случаях требуются данные о бенефициарах?

1. Во-первых, статья 6.1 Закона № 115-ФЗ обязывает юридических лиц располагать информацией о своих бенефициарных владельцах и принимать меры по установлению сведений о них, а также регулярно обновлять, документально фиксировать и хранить такую информацию не менее 5 лет. Данное требование вступило в силу с 21 декабря 2016 года.

Cведения, которые юридическое лицо должно установить в отношении бенефициара, включают:

- фамилию, имя, отчество (при наличии);

- гражданство;

- дату рождения;

- реквизиты документа, удостоверяющего личность;

- данные миграционной карты, документа, подтверждающего право иностранного гражданина или лица без гражданства на пребывание (проживание) в РФ;

- адрес места жительства (регистрации) или места пребывания;

- идентификационный номер налогоплательщика (при наличии).

Юридическое лицо обязано представлять имеющуюся документально подтвержденную информацию о своих бенефициарных владельцах либо о принятых мерах по установлению сведений о них по запросу уполномоченного органа (Росфинмониторнга) или налоговых органов.

Неисполнение юридическим лицом указанных обязанностей влечет ответственность (статья 14.25.1 КоАП РФ) в виде административного штрафа на должностных лиц от 30 000 до 40 000 руб., на юридических лиц – от 100 000 до 500 000 руб.

2. Во-вторых, организации, осуществляющие операции с денежными средствами или иным имуществом (а именно – банки, брокеры, страховые компании, управляющие компании инвестиционных фондов, риелторы, ломбарды и ряд других), обязаны принимать обоснованные и доступные им меры по идентификации бенефициарных владельцев своих клиентов.

В случае, если в результате принятия указанных мер бенефициарный владелец не был выявлен, таковым может быть признан единоличный исполнительный орган (напр., генеральный директор) клиента.

Кроме того, банки (и прочие организации, работающие с денежными средствами) обязаны обновлять информацию о бенефициарных владельцах своих клиентов не реже одного раза в год, а в случае возникновения сомнений в достоверности и точности ранее полученной информации – в течение 7 рабочих дней, следующих за днём возникновения таких сомнений.

Наконец, банки обязаны предоставлять в уполномоченный орган (Росфинмониторинг) по его запросу имеющуюся у организации информацию о бенефициарных владельцах клиентов в порядке, предусмотренном Положением ЦБ РФ от 20.09.2017 № 600-П.

Субъекты правоотношений

В предоставлении банковской гарантии участвуют несколько сторон. Участниками правоотношений являются:

- Принципал — это юр. лицо, которое будет исполнять обязательства. Он выступает инициатором БГ и должен исполнить условия договора в оговоренном качестве.

- Гарант — это лицо, выдавшее документ, как правило, банковская организация.

- Бенефициар — заказчик товаров, работ или потребитель услуг.

Принципал и бенефициар связаны друг с другом условиями договора, обеспечением по которому является банковская гарантия.

Кто такой аппликант

В сфере экономических отношений, помимо трех ключевых сторон сделки, можно встретить и четвертую – аппликанта. Это понятие встречается исключительно во внешнеторговых сделках.

Кто это такой и каков его статус в правоотношениях? Аппликант – лицо, которому непосредственно требуются средства для реализации какого-либо проекта. Его права и обязанности схожи с принципалом. Зачастую он и является выгодоприобретателем. По сути, аппликант и бенефициар – одно и то же лицо.

В экспортных сделках, обеспеченных банковской гарантией, может появиться еще один субъект – банк, расположенный в стране аппликанта. Он выступает агентом и наделен обязанностью передать гарантию банку, расположенному в стране бенефициара.

В каких случаях оформлять БГ обязательно

Вместо того, чтобы взять кредит для оплаты товара, покупатель может предложить продавцу банковскую гарантию, а оплату произвести позднее из собственных средств. Такое замещение одного банковского продукта другим оправдано соображениями экономии. Стоимость БГ зависит от финансового положения принципала, наличия залога, риска неисполнения обязательств и других факторов.

Вознаграждение Сбербанка по продукту «Бизнес-гарантия» составляет от 2,66%, а процентная ставка по кредитам для бизнеса – от 11% годовых, что сравнимо с показателями потребов Сбербанка. Некоторые финучреждения, например Альфа-Банк, устанавливают размер вознаграждения индивидуально, в зависимости от финансового состояния конкретного клиента и его потребностей. При этом банк декларирует, что использовать гарантию выгоднее, чем брать кредит.

В каких случаях оформление БГ обязательно? Короткий ответ – если этого требует одна сторона для обеспечения по сделке, в которой другая заинтересована и не хочет её упустить. Есть и законодательно установленные требования о предоставлении БГ. Прежде всего это ст. 44-45 федерального закона от 05.04.2013 №44-ФЗ «О контрактной системе в сфере закупок…».

Государственное (муниципальное) предприятие вносит в конкурсную документацию требование на обеспечение заявок при начальной стоимости контракта от 5 млн рублей. Участник тендера на исполнение госзаказа предоставляет в обеспечение заявки деньги или банковскую гарантию. Воспользовавшись, к примеру, услугами Абсолют Банка, участник торгов может в течение 1 дня получить БГ сроком до 762 дней на сумму до 40 млн рублей.

Срок действия банковской гарантии по 44-ФЗ

Еще раз повторюсь, что БГ в рамках 44-ФЗ может быть предоставлена участником закупки в качестве обеспечения заявки и в качестве обеспечения исполнения контракта. В связи с этим и сроки действия таких гарантий должны быть разными.

Согласно части 3 статьи 44 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения заявки, должен составлять не менее чем два месяца с даты окончания срока подачи заявок.

Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта не менее чем на один месяц.

Какие необходимо иметь документы

Каждый банк, который решил взять на себя гарантийное обязательство, в первую очередь рискует своими средствами. Последние расходуются, если наступил случай. Возмещение средств по договору должно поступить от клиента, обязующегося их оплатить.

Для этого перед заключением сделки банк потребует представить следующий пакет документов, а именно:

- само заявление на предоставление гарантии;

- копии ИНН, выписка из ЕРГЮЛ, которая должна быть выдана не позднее 30 дней;

- копия протокола учредительного собрания и копия свидетельства о регистрации, которые обязательно должны быть заверены у нотариуса;

- действительный список всех участников ООО, а также копии их паспортных данных;

- копии сертификатов и лицензий;

- имеющиеся договора аренды или документы, подтверждающие право собственности;

- копии документов, которые подтверждают полномочия руководителя и главного бухгалтера, а также их паспортных данных;

- копия самого проекта, на который хотят взять гарантию;

- полный бухгалтерский отчет за год по доходам и расходам;

- отчетность по финансам за полгода;

- при упрощенной системе налогообложения необходимо представить декларацию о доходах и расходах за год, а при ЕНВД, нужно представить соответствующую декларацию о налогах;

- предъявить справку, подтверждающую отсутствие долгов;

- отчет о проведенной аудиторской проверке.

https://www.youtube.com/watch?v=FSfMt42Ufxw

Общие сведения

В данной статье простыми словами излагается суть понятия «банковская гарантия» и основные сферы его применения. С точки зрения закона понятие представлено в Гражданском Кодексе Российской Федерации, а именно в 368-380 статьях ГК РФ.

В ситуации, когда предпринимателю необходимо гарантировать своему партнёру (клиенту, заказчику) выполнение каких-либо работ, оказание услуг или их компенсацию, он может пойти двумя путями:

- Предоставить под залог собственные средства, что крайне неэффективно, так как выводит из оборота до 30% денежных средств. Эти средства почти всегда необходимы для работы по контрактам, а значит выгоднее использовать другой способ.

- Предоставить заказчику банковское поручительство. Это довольно выгодно, так как затраты на неё составят всего 2% от всей суммы обеспечения. Выдачу таких документов предлагает большинство банков напрямую или через посредников (в том числе, без открытия счёта).

Независимая банковская гарантия — это обязательство банка обеспечить компенсацию невыполнения клиентом каких-либо своих обязательств перед заказчиком. То есть, если клиент нарушит срок или порядок условий контракта, окажет услуги ненадлежащего качества, банк восполнит заказчику все убытки.

Термин банковская гарантия широко используется во многих сферах бизнеса, а также в системе государственных закупок

Термин банковская гарантия широко используется во многих сферах бизнеса, а также в системе государственных закупок

Какие требования предъявляются к банку?

Обсуждаемая нами банковская услуга активно применяется не так давно. Стимулом для неё стало принятие Федерального закона №44-ФЗ “О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд” от 05 апреля 2013 года.

Разумеется, гарантом может стать не каждый банк. Предъявляются такие требования:

- продолжительность работы на финансовом рынке не менее пяти лет;

- уставной капитал объёмом не менее 1 000 000 000 рублей;

- отсутствие нарушений в деятельности;

- отсутствие признаков банкрота.

Такой подход вселяет уверенность и в участников процедуры, т.к. финансовая мощь банка гарантирует защиту их интересов.

Сроки действия и выдачи гарантий

Любое действие должно быть регламентировано законом. В частности, рассматриваемая процедура регламентирована ФЗ-44 «О контрактной системе». Часто подписание гарантии основано на предоставлении обеспечения исполнителя контакта.

Подписание необходимо произвести заранее, перед тем, как будет подписан контракт. Началом его действия становится дата подписания.

Обратите внимание: бывают нестандартные ситуации, к которым стоит отнестись с особой внимательностью. Часто они происходят при пользовании услугами недобросовестных банков

В ФЗ-44 прописана информация о вступлении в силу закона при недобросовестности банковской гарантии.

должен вступить в силу сразунеобходимо знать заранее

В статье 96 указаны сроки прекращения БГ. Устанавливается он на усмотрения заказчика, и должен быть не менее одного месяца. Сроки окончания можно изменить в следующих ситуациях:

- изменения срока государственного контракта;

- условия выполнены ранее, чем указано в документе;

- в случае если заключение документации было сроком на несколько лет, то финансовая организация может выдвинуть требование с ограничением на один год.

Обратите внимание: большое количество подводных камней не всегда позволяет их изучить, поэтому, чтобы не возникло проблем стоит обратиться к профессионалам, которые не первый раз заключают контракт на предоставление.

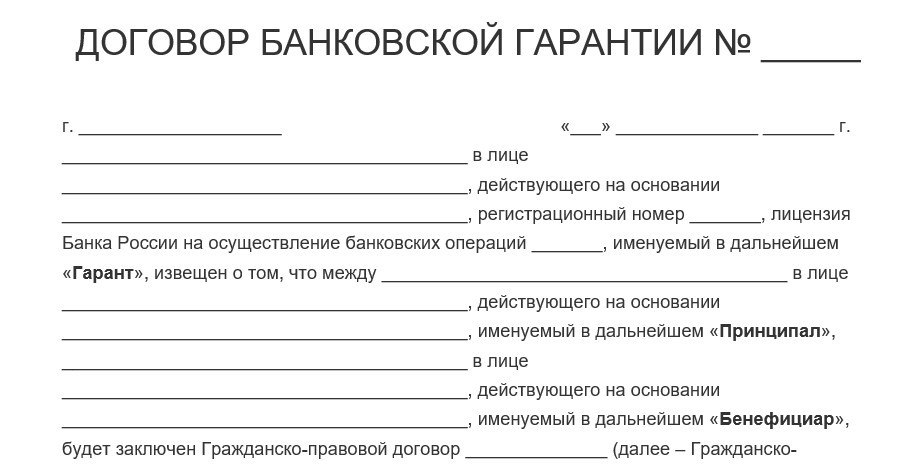

Образец договора и гарантии

Договор о предоставлении банковской гарантии заключается письменно и является независимым документом. Четкой формы его составления не существует. Стороны вправе включать в соглашение любые условия, если они не противоречат действующему законодательству. В обязательном порядке в него должны входить следующие условия:

- Срок действия и условия прекращения.

- Сумма, которая гарантированно обеспечивает сделку.

- Сумма, которая выплачивается гаранту за предоставление финансовых услуг.

- Условия безотзывности.

- Меры ответственности и условия, на которых ее обеспечивает гарант.

Чтобы представить, как выглядит заполненный договор, приводим его пример.

Скачать образец

Образец гарантии выглядит следующим образом.

Смотреть пример

Банковская гарантия является серьезным подспорьем для бизнеса во многих сферах экономики. Если документ оформлен правильно, он служит страховым полисом для кредитора и играет роль верительной грамоты для заемщика, демонстрируя его добропорядочность и платежеспособность.

Опубликовано:

Добавить комментарий

Вам понравится