Как в налоговом учете создать резерв на оплату отпусков, выплату вознаграждений

Содержание:

- Порядок формирования резерва на оплату отпусков

- Методики создания резерва в бухучете

- Бухгалтерский учет резервов

- Компенсация ежегодного отпуска в бухгалтерском и налоговом учете

- Отражение в учете

- Методика расчета резерва

- Налоговый учет отчислений в резерв

- Учет заработной платы на предприятиях оборонно-промышленного комплекса на 1С:ERP 2.4

Порядок формирования резерва на оплату отпусков

Как уже отмечалось, алгоритм расчета суммы резерва прописывается в учетной политике, это связано с тем, что ПБУ 8/2010 не содержит формул и методик, позволяющих получить значение резерва.

На практике организации для оценки обязательств принимают за основу одну из следующих сумм по:

- фонду оплаты труда (далее — ОТ);

- средней дневной заработной плате;

- отпускным, выплаченным за календарный год, предшествующий году, для которого создается резерв.

Порядок расчета суммы резерва осуществляется следующими этапами:

- определение средней дневной заработной платы, фонда оплата труда или отпускных;

- формирование резерва.

Рассмотрим на примерах использование каждого из способов.

Пример 1

ООО «Молния» в учетной политике отражено создание резерва на оплату отпусков на 2015 год исходя из ОТ. Формулу для расчета резерва организация использует следующую:

(ОТ + страховые взносы) / 28 × 2,33,

где 28 — количество дней отпуска за год на каждого сотрудника;

2,33 — количество дней отпуска за 1 отработанный месяц.

Резерв формируется на конец каждого месяца. В резерв не включаются выплаты сотрудникам, не полностью отработавшим месяц. Сумма резерва на 2014 год — 0 руб. Значения ОТ на 2015 год представлены в графе 2 таблицы 1. Страховые взносы — 30,2% (в т. ч. взносы на травматизм).

Таблица 1. Расчет резерва

|

Месяц |

ОТ |

Страховые взносы (ОТ × 30,2%) |

Резерв (ОТ + страховые взносы) / 28 × 2,33 |

|

Январь 2015 |

100 000 |

30 200 |

10 835 |

|

Февраль2015 |

110 000 |

33 220 |

11 918 |

|

Март 2015 |

120 000 |

36 240 |

13 001 |

|

Апрель 2015 |

100 000 |

30 200 |

10 835 |

|

Май 2015 |

130 000 |

39 260 |

14 085 |

|

Июнь 2015 |

90 000 |

27 180 |

9 751 |

|

Июль 2015 |

108 000 |

32 616 |

11 701 |

|

Август 2015 |

111 000 |

33 522 |

12 026 |

|

Сентябрь 2015 |

120 000 |

36 240 |

13 001 |

|

Октябрь 2015 |

100 000 |

30 200 |

10 835 |

|

Ноябрь 2015 |

101 000 |

30 502 |

10 943 |

|

Декабрь 2015 |

100 000 |

30 200 |

10 835 |

|

Итого |

1 290 000 |

389 580 |

139 765 |

На конец каждого месяца ООО «Молния» отразит в учете начисление резерва 2015 года: Дт 26(44,20) Кт 96 в сумме из графы 4, т. е. на 31.01.2015 — 10 835, на 28.02.2015 — 11 918 , на 31.03.2015 — 13 001 и т.д.

ВАЖНО! Суммы резерва находят свое отражение в бухбалансе в составе показателей строки 1540 «Резервы предстоящих расходов». О ставках по взносам на травматизм см

статью «Действующие тарифы “на травматизм” планируют сохранить до 2020 года»

О ставках по взносам на травматизм см. статью «Действующие тарифы “на травматизм” планируют сохранить до 2020 года».

Пример 2

ООО «Молния» формирует резерв 2015 года раз в год, исходя из среднего заработка и оставшихся неиспользованных дней отпуска 2015 года.

Зарплата за 2015 год — 5 000 000 руб.

Остаток отпуска 2015 года — 40 дней.

Среднее количество дней в месяце в 2015 году — 29,3 дня.

Расчет резерва:

Средний дневной заработок = 5 000 000 / 29,3 / 12 = 14 220,71 руб.

Страховые взносы = 14 220,71 × 30,2% = 4 294,65 руб.

Резерв = (14 220,71 + 4 294,65) × 40 = 740 614,40 руб.

На 31.12.2015 ООО «Молния» отразит в учете резерв по отпускам 2015 года в сумме 740 614 ,40 руб. В бухбалансе 2015 года указанное значение будет отражаться по строке 1540.

Об особенностях расчета средней заработной платы при индексации см. публикацию «Минтруд разъяснил, как индексировать средний заработок при двойном повышении зарплаты».

Пример 3

ООО «Молния» в учетной политике зафиксировало создание резерва раз в год, исходя из оплаты отпусков предыдущего года. По данным бухгалтерского учета данные расходы − 960 000 руб.

Расчет резерва:

Страховые взносы = 960 000 × 30,2% = 289 920 руб.

Резерв = 960 000 + 289 920 = 1 249 920 руб.

Использование резерва производится за счет:

- отпускных;

- компенсации за неиспользованный отпуск;

- страховых взносов, начисленных с вышеуказанных выплат.

Методики создания резерва в бухучете

По пункту 15 ПБУ 8/2010, создать оценочное обязательство необходимо как минимум один раз в год по состоянию на 31 декабря (то есть отчетную дату).

Мнение эксперта

Лебедев Сергей Федорович

Юрист-практик с 7-летним опытом. Специализация — гражданское право. Большой опыт в защите в суде.

В таком случае на 31 декабря единовременно резервируется сумма отпускных, которая будет выплачена в будущем году, одной проводкой. Например, можно взять объем отпускных выплат, аналогичный выплатам за отчетный год.

Такой принцип формирования является наиболее простым для учета, но некорректен для признания расходов, поскольку на отчетную дату у компании еще нет обязательств к выплате отпускных сумм сотрудникам. Они могут уволиться, компания может набрать новых сотрудников и оценка окажется неверной.

Более правильным является равномерное признание расходов на формирование резерва в течение всего года. Если использовать такой метод, то необходимо оценить сумму неотгулянных отпусков по состоянию на 31 декабря и ежемесячно определять стоимость накопленных отпусков и делать доначисление резервируемых сумм. Как вариант, возможно оценить возможную сумму накоплений на будущий год и включать эту величину равномерно:

- ежемесячно (разделив на 12);

- ежеквартально (разделив на 4).

Бухгалтерский учет резервов

Для обобщения информации о состоянии и движении сумм зарезервированных средств применяется счет 040 160 00 000 «Резервы предстоящих расходов» (п. 302.1 Инструкции № 157н).

При этом согласно п. 308 названной инструкции при совершении операций в отношении резервов предстоящих расходов одновременно отражаются бухгалтерские записи по санкционированию расходов на соответствующих счетах аналитического учета счета 0 502 99 000 «Отложенные обязательства на иные очередные годы (за пределами планового периода)».

Аналитические счета по учету резервов на оплату отпусков необходимо предусмотреть в рабочем плане счетов.

|

Номер счета |

Наименование счета |

|

0 401 61 211 |

Резерв на оплату отпусков за фактически отработанное время в части выплат персоналу |

|

0 506 90 211 |

Право на принятие обязательств на иные очередные годы (за пределами планового периода) в части выплат персоналу |

|

0 502 99 211 |

Отложенные обязательства на иные очередные годы (за пределами планового периода) в части выплат персоналу |

|

0 401 61 213 |

Резерв на оплату отпусков за фактически отработанное время в части оплаты страховых взносов |

|

0 506 90 213 |

Право на принятие обязательств на иные очередные годы (за пределами планового периода) в части оплаты страховых взносов |

|

0 502 99 213 |

Отложенные обязательства на иные очередные годы (за пределами планового периода) в части оплаты страховых взносов |

Для отражения в бухгалтерском учете операций по формированию и использованию резервов применяются следующие корреспонденции счетов (с учетом вышеприведенной детализации счетов):

|

Содержание операции |

Дебет |

Кредит |

|

Сформирован резерв на оплату отпусков за фактически отработанное время: |

||

|

– по выплатам работникам |

0 109 60 211 0 401 20 211 |

0 401 61 211 |

|

– по страховым взносам |

0 109 60 213 0 401 20 213 |

0 401 61 213 |

|

Отражены в учете отложенные обязательства по формированию резервов на оплату отпусков: |

||

|

– по выплатам работникам |

0 506 90 211 |

0 502 99 211 |

|

– по страховым взносам |

0 506 90 213 |

0 502 99 213 |

|

Начислена оплата отпускных за отработанное время (компенсация за неиспользованный отпуск) за счет резерва: |

||

|

– по выплатам работникам |

0 401 61 211 |

0 302 11 000 |

|

– по страховым взносам |

0 401 61 213 |

0 303 хх 000 |

|

Начислена оплата отпускных за отработанное время (компенсация за неиспользованный отпуск) в случае, если сумма резерва меньше суммы начисленных отпускных (на сумму превышения начисленных отпускных над суммой резерва): |

||

|

– по выплатам работникам |

0 109 61 211 0 401 20 211 |

0 302 11 000 |

|

– по страховым взносам |

0 109 61 213 0 401 20 213 |

0 303 хх 000 |

|

Отражены в учете принятые обязательства за счет ранее сформированных отложенных обязательств: |

||

|

– по выплатам работникам |

0 502 99 211 |

0 502 11 211 |

|

– по страховым взносам |

0 502 99 213 |

0 502 11 213 |

Корректировка (уменьшение) начисленных резервов и отложенных обязательств по оплате отпусков (выплате компенсации за неиспользованный отпуск) отражается методом «красное сторно».

Пример 2.

Воспользуемся данными примера 1: сумма начисленного резерва по неиспользованным отпускам в 2018 году равна 737 550 руб., размер ежемесячных отчислений в резерв в 2019 году составит 194 458 руб.

При этом изменим некоторые условия. В автономном учреждении на конец отчетного периода (на 31.12.2018) имеется неиспользованный остаток резерва на оплату отпусков в сумме 798 332 руб. Все расчеты произведены в отношении приносящей доход деятельности.

В целях упрощения примера операции по страховым взносам не приводятся.

Поскольку остаток резерва, не использованного в 2018 году, больше начисленного (исходя из расчета), в бухгалтерском учете необходимо сторнировать сумму превышения, а именно 60 782 руб. (798 332 — 737 550).

В бухгалтерском учете отражены следующие операции:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

На 31.12.2018 |

|||

|

Скорректирован (уменьшен) резерв на оплату отпусков за фактически отработанное время (методом «красное сторно») |

2 109 60 211 |

2 401 61 211 |

-60 782 |

|

Скорректированы (уменьшены) обязательства по формированию резервов на оплату отпусков (методом «красное сторно») |

2 506 90 211 |

2 502 99 211 |

-60 782 |

|

На 31. 01.2019 (и далее на последнее число месяца) |

|||

|

Начислен резерв на оплату отпусков за фактически отработанное время |

2 109 60 211 2 401 20 211 |

2 401 61 211 |

194 458 |

|

Отражены отложенные обязательства по формированию резервов на оплату отпусков |

2 506 90 211 |

2 502 99 211 |

194 458 |

Компенсация ежегодного отпуска в бухгалтерском и налоговом учете

Если организация формирует оценочные обязательства и резервы по отпускам, то порядок отражения начисленных отпускных в бухгалтерском и налоговом учете может отличаться. Об этом, а также об инвентаризации резервов по отпускам, мы писали в «БУХ.1С» №9 на стр.16.

Рассмотрим теперь, как в программных продуктах «1С:Предприятия 8» автоматизирован учет компенсации за неиспользованный отпуск в связи с увольнением работника.

Пример 1

В ООО «Современные Технологии» с 1 января 2015 года работают сотрудники Любавин П.П. и Краснова Р.З. с окладами 25 000 руб. и 30 000 руб. соответственно. Оценочные обязательства по отпускам формируются методом обязательств (МСФО), а резервы в налоговом учете — нормативным методом. Согласно смете, утвержденной локальным актом организации, ежемесячный процент отчислений в резерв составляет 8% от ФОТ, а предельная сумма отчислений в год не должна превышать 65 000 руб.

Организация находится на общей системе налогообложения и применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль». Совокупный тариф страховых взносов составляет 30%, ставка взносов в ФСС НС и ПЗ — 0,2%.

На основании заявлений сотрудника Красновой Р.З. ей были предоставлены отпуска с 13 по 15 апреля и с 1 по 31 июля. 17 августа сотрудник Любавин П.П. увольняется.

В августе 2015 года документом Увольнение в программе «1С:Зарплата и управление персоналом 8» (ред. 3.0) сотруднику Любавину П.П. в межрасчетный период начисляется заработная плата за отработанные дни августа в сумме 13 095,24 руб. и компенсация за неиспользованный отпуск из расчета 18,66 дней в сумме 15 921,46 руб.

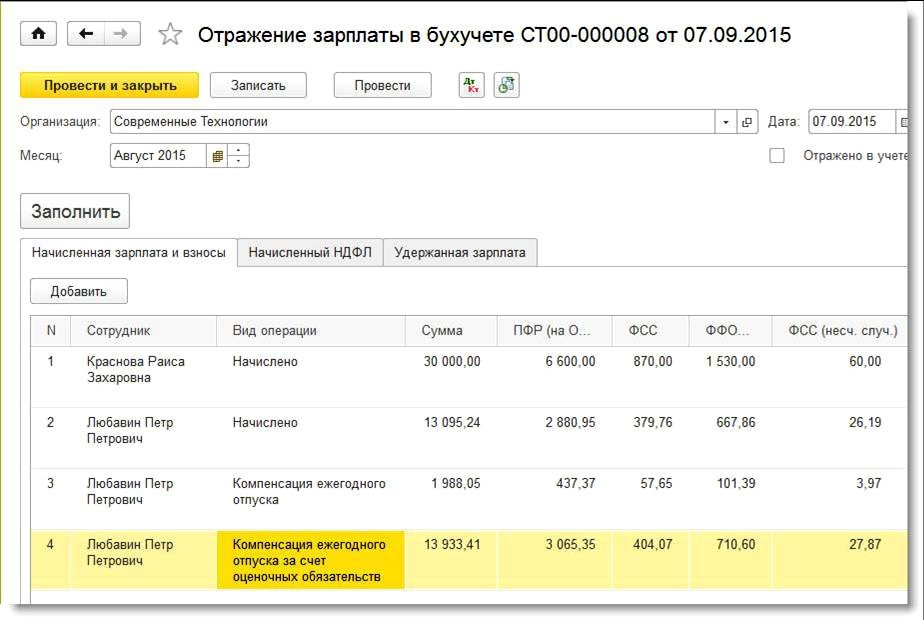

При заполнении документа Отражение зарплаты в бухучете за август сумма компенсации распределяется по видам операций следующим образом (рис. 1):

- Компенсация ежегодного отпуска в размере 1 988,05 руб.;

- Компенсация ежегодного отпуска за счет оценочных обязательств в размере 13933,41 руб.

Рис. 1. Документ «Отражение зарплаты в бухучете» за август

По этим видам операций распределяются и страховые взносы с начисленной компенсации. Рассмотрим подробнее смысл этих операций.

В бухгалтерском учете накопленная сумма оценочных обязательств по отпускам Любавина П.П. на начало августа составляет 13 933,41 руб. Накопленной суммы оценочных обязательств недостаточно для покрытия начисленной суммы компенсации, поэтому недостающая разница в сумме 1 988,05 руб. отнесена на счета учета затрат. Страховые взносы, относящиеся к этой части компенсации, также напрямую относятся на счета учета затрат, а не на счета оценочных обязательств по страховым взносам.

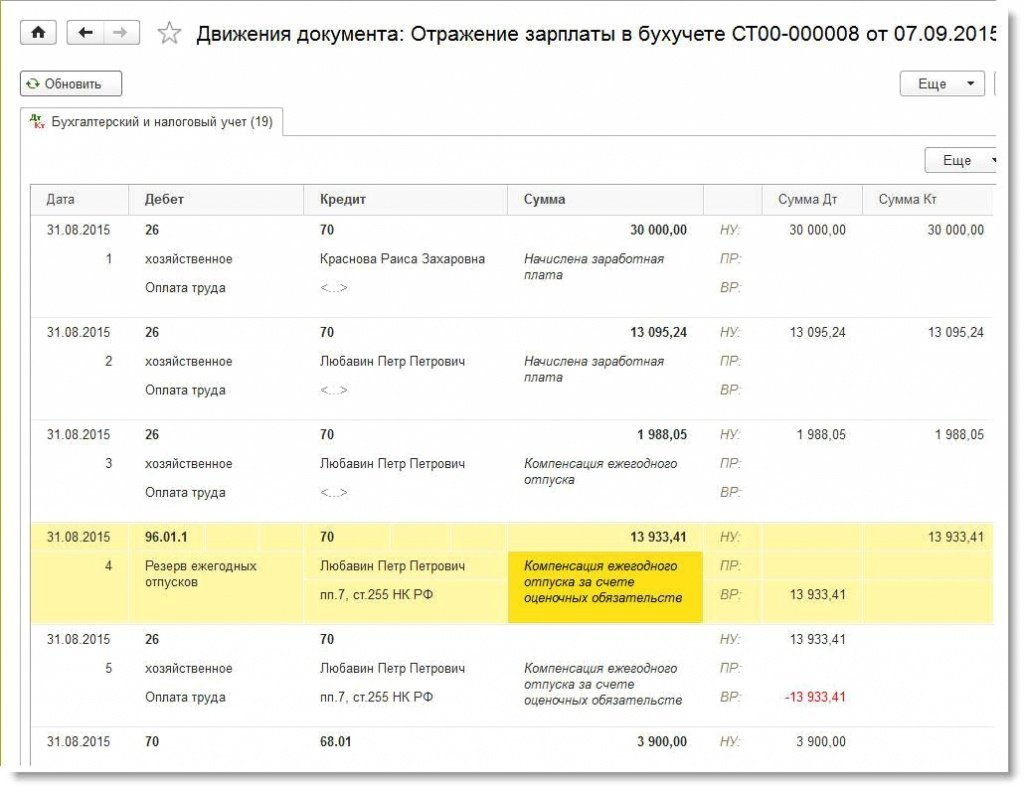

Напоминаем, что в налоговом учете суммы компенсации за неиспользованный отпуск, выплачиваемые работникам при увольнении, учитываются в составе расходов на оплату труда на основании пункта 8 статьи 255 НК РФ и не уменьшают сумму созданного резерва. Поэтому вся начисленная компенсация при увольнении Любавина П.П. в сумме 15 921,46 руб. относится на расходы для целей налогового учета. На рис. 2 представлены движения документа Отражение зарплаты в бухучете за август из программы «1С:Бухгалтерия 8» (ред. 3.0). Из проводок видно, что в части компенсации в сумме 13 933,41 руб. на счетах 26 «Общехозяйственные расходы» и 96.01 «Оценочные обязательства по вознаграждениям работникам» возникают временные разницы. Также они возникают и по страховым взносам, относящимся к этой части компенсации.

Рис. 2. Проводки по начислению компенсации за неиспользованный отпуск

Начиная с августа, оценочные обязательства и резервы по отпускам сотрудника Любавина П.П. перестают формироваться в связи с его увольнением. При этом оценочные обязательства по отпускам сотрудника Красновой Р.З. до конца года также начисляться не будут, так как у нее не осталось неиспользованных дней отпуска. Резервы по отпускам Красновой Р.З. в налоговом учете продолжают формироваться до конца года.

Напоминаем, что нормативный метод предусматривает исчисление резервов как произведение заработка с учетом страховых взносов и Ежемесячного процента отчислений от ФОТ до тех пор, пока не будет превышена Предельная сумма отчислений в год.

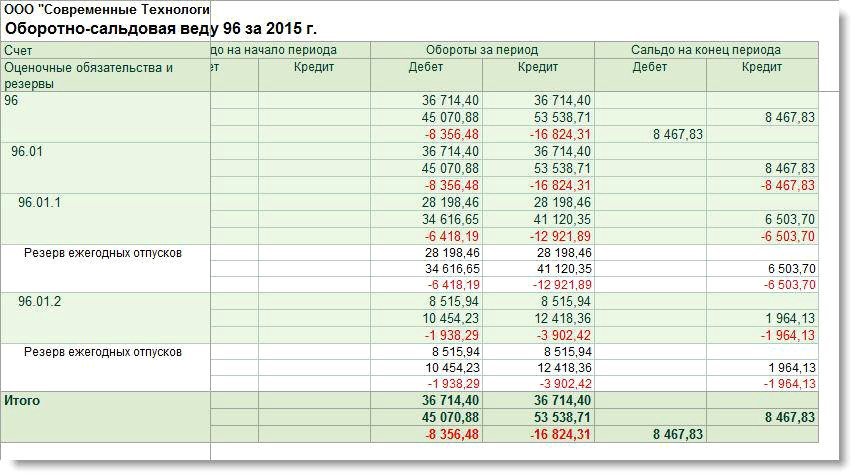

Таким образом, на конец декабря в бухгалтерском учете накопленных оценочных обязательств нет, а в налоговом учете остаются неиспользованные суммы резервов. Оборотно-сальдовая ведомость по 96 счету за 2015 год наглядно отражает (рис. 3):

- сумму признанных оценочных обязательств;

- начисленные суммы резервов;

- суммы отпускных и компенсации при увольнении за счет оценочных обязательств;

- суммы отпускных за счет резервов;

- временные разницы между данными бухгалтерского и налогового учета.

Рис. 3. ОСВ по счету 96 за 2015 год (пример 1)

Отражение в учете

Операции с резервом на оплату отпуска проводятся в согласовании с положениями ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы».

В соответствии с пунктом 4 ПБУ 8/2010, обязательство по оценке является таковым для организации с неопределенной величиной и периодом выполнения, которое может появиться, исходя из нормативных и законодательных актов.

В силу ст. 114. 122 ТК РФ организация-работодатель должна предоставлять персоналу ежегодный отпуск при сохранении места работы (должности) и среднего заработка. Платежи за предоставление ежегодного оплачиваемого отпуска являются одним из случаев, когда работодатель предоставляет гарантии, которые выполняются за счет его средств.

Так как данные затраты являются обязательством работодателя, которые были установлены трудовыми нормативно-правовыми актами, резерв на оплату отпуска признается в качестве оценочного обязательства. Оно признается в бухгалтерских отчетах организации в размере, который отражает более надежную денежную оценку затрат, необходимых для его расчета.

В согласовании с пунктом 8 ПБУ 8/2010 учет резервов по отпускам отражается на счете 96 «Резервы предстоящих расходов». Если оценочное обязательство признается в зависимости от его характера, сумма относится на затраты по обычной деятельности компании. Есть еще вариант их включения в цену актива.

Самая надежная оценка затрат представляет собой сумму, необходимую для погашения обязательства на отчетную дату либо для передачи его другому лицу.

Установленная процедура признания и способ определения стоимости (в соответствии с ПБУ 8/201) не установлены. На базе п. 4 и 7 ПБУ 1/2008 «Учетная политика организации» компания без помощи других разрабатывает и устанавливает в собственной учетной политике способ расчета оценочного резерва по отпускам и порядок его признания (один раз, каждый квартал, каждый месяц).

Расчет стоимости оценочного обязательства для праздничных дней должен выполняться с учетом начисления страховых премий.

Организация обязана предоставить документальные подтверждения обоснованности оценки данного показателя.

Расчет резерва отпусков и отражение положения о предоставлении этого периода для сотрудников в бухгалтерских отчетах следует составлять на каждую отчетную дату. В согласовании с действующими требованиями законодательства бухгалтерский баланс составляется один раз в год 31 декабря.

Однако, более точно и вернее (в основном, для управленческого учета) будет формировать резервы для отпуска на ежемесячной базе, так как данный тип затрат зависит от количества служащих и отпускных каникул. Эти значения могут изменяться часто.

Ежемесячный расчет резерва отпусков занимает большое количество времени. Организации необходимо самостоятельно вычислить желаемую частоту проведения такой работы.

В бухгалтерском учете запись счета 96 создается для отражения информации о резервах на оплату отпуска. Он аккумулирует все намеченные затраты компании. Для каждого их вида открывается специальный субсчет.

Методика расчета резерва

Ни ПБУ, ни другой регламентационный акт не содержит указания применять конкретную методику резервирования средств. Решение остается за хозсубъектом.

В случае принятие решения о формировании резерва организация составляет специальную смету и отражает фактические суммы отчислений в соответствующем налоговом регистре. Структура и содержание сметы законодательством не регламентируется, поэтому она формируется в произвольной форме, после чего в обязательном порядке подшивается в Учетную политику как приложение. Вместо этого она может утверждаться отдельным распоряжением управленца.

Каким бы оно не было, прежде всего, нужно сгруппировать работников по принципу отражения их зарплаты на учетных счетах (20,25,26,44). Потом можно приступить к расчету, использовав один из трех выделяемых на практике способов.

1 СПОСОБ

Расчетная база – усредненная ежедневная зарплата каждой штатной единицы.

На отчетную дату реализуются следующие процедуры:

- определяется количество незатребованных сотрудниками той или иной группы отпускных дней (как основного, так и дополнительного компенсируемого отпуска);

- в общем порядке рассчитывается усредненная ежедневная зарплата каждого члена группы;

- определяется размер отпускных сумм (РОС), полагающихся конкретной штатной единице, входящей в группу.

- При этом учитываются страховые взносы, уплачиваемые за нее. Используется такая формула:

РОС = Незатребованные отпускные дни подчиненного * Среднедневное трудовое вознаграждение работника *(1+ Процентная ставка взносов за подчиненного / 100%)

полученные величины по каждому члену группы суммируются. Итоговое значение будет считаться отпускным резервов по группе за отчетную дату.

Сумма итоговых показателей всех групп должна быть идентичной значению, указанному по Кт сч. 96.

2 СПОСОБ

Модификация предыдущего способа. В качестве базиса используется средний заработок всех членов группы.

Для определения резерва:

- на конкретную дату рассчитывается объем неиспользованных членами группы отпускных дней;

- определяется групповой усредненный заработок за период. Формула имеет следующий вид:

Групповой среднедневной заработок = объем начисленного всем участникам группы трудового вознаграждения за текущий период / Соответствующее ему количество дней / количество членов в группе

по каждой группе рассчитывается резервируемая сумма средств:

Резерв по группе = (Групповой среднедневной заработок + … + Групповой среднедневной заработок + Суммарный тариф взносов) * Общее количество дней отпуска, на которое вправе претендовать участники одной группы

полученные по каждой группе резервы суммируются.

3 СПОСОБ (налоговый)

Организации, применяющие данную методику, определяют норматив отчислений в резерв, рассчитываемый по данным прошлого отчетного периода. Норматив равен доле расходов на выплату отпускных подчиненным каждой группы в общей величине годовых зарплатных издержек.

Он остается неизменным на протяжении всего отчетного периода, даже при условии ежемесячной или ежеквартальной корректировки резервной.

Алгоритм действий следующий:

определение по состоянию на 31.12 предыдущего отчетного периода норматива отчислений (НО) для каждой группы:

НО = Отпускные издержки рабочей группы за предыдущий период / Объем зарплатных издержек рабочей группы за этот же период

Суммы должны быть очищены от взносов в фонды.

расчет суммы резервных отчислений в каждой рабочей группе на каждую отчетную дату текущих 12 месяцев:

Групповое резервное отчисление = (Объем зарплатных издержек рабочей группы в текущем периоде + Объем начисленных в этом же периоде страховых взносов за каждого участника группы) * Групповой НО

суммирование итогов каждой группы для определения окончательной величины резерва.

Налоговый учет отчислений в резерв

Ежемесячную сумму отчислений в резерв учтите при расчете налога на прибыль в составе расходов на оплату труда (п. 24 ст. 255 НК РФ).

Момент включения суммы отчислений в налоговую базу зависит от того, к прямым или косвенным расходам относятся выплаты, для покрытия которых создан тот или иной резерв (п. 1 ст. 318, п. 2 ст. 324.1 НК РФ). Организации могут самостоятельно устанавливать в своей учетной политике перечень прямых расходов, связанных с производством товаров, выполнением работ или оказанием услуг (п. 1 ст. 318 НК РФ).

Соответственно, решение о том, к каким именно расходам (прямым или косвенным) относить отчисления в резерв, бухгалтер вправе принять самостоятельно. Например, расходы на формирование резерва на оплату отпусков сотрудников, непосредственно занятых в процессе производства, можно отнести к прямым расходам, если согласно учетной политике их зарплата включается в состав прямых расходов. Вместе с тем, бухгалтер вправе выбрать и другой порядок. Например, включать все отчисления в резерв в состав косвенных расходов независимо от того, на оплату чьих отпусков он формируется – сотрудников, занятых в производстве, или людей, непосредственно не связанных с производственным процессом.

Такие выводы следуют из письма Минфина России от 16 сентября 2013 г. № 03-03-06/1/38134.

Отчисления в резерв, которые относятся к прямым расходам, учтите при расчете налога на прибыль по мере реализации продукции (работ, услуг), в стоимости которой они учтены (абз. 2 п. 2 ст. 318 НК РФ). Отчисления в резерв, которые относятся к косвенным расходам, учтите при расчете налога на прибыль в момент начисления (п. 2 ст. 318 НК РФ).

Если организация оказывает услуги, то прямые расходы, как и косвенные, можно учесть в момент их начисления (абз. 3 п. 2 ст. 318 НК РФ).

В торговых организациях отчисления в резерв предстоящих выплат сотрудникам признаются косвенными расходами (абз. 3 ст. 320 НК РФ). Поэтому учтите их при расчете налога на прибыль в момент начисления.

Если при формировании и использовании резерва данные бухгалтерского и налогового учета различаются, организация обязана вести отдельный налоговый регистр. Его форму разработайте самостоятельно. В частности, в регистре укажите:

название регистра;

учетный период;

ежемесячную сумму фактических расходов на оплату труда;

процент отчислений в резерв;

ежемесячную сумму отчислений в резерв;

израсходованную сумму резерва.

Регистр должен быть подписан бухгалтером, ответственным за его ведение.

Если данные бухгалтерского и налогового учета совпадают, то затраты в налоговом учете можно отражать на основании бухгалтерских регистров.

Такие правила установлены статьей 313 Налогового кодекса РФ.

Ситуация: можно ли создать резерв расходов на выплату вознаграждения по итогам года в конце налогового периода? В учетной политике создание резерва предусмотрено, но размер ежемесячных отчислений не установлен.

Нет, нельзя.

Резерв предстоящих расходов на выплату вознаграждения по итогам года создается именно для равномерного, а не для единовременного учета таких отчислений. Создание резерва в текущем налоговом периоде должно быть закреплено в учетной политике для целей налогообложения прибыли. При этом в учетной политике нужно зафиксировать не только сам факт создания резерва, но и указать:

способ резервирования (порядок расчета ежемесячных отчислений, состав расходов, учитываемых при формировании резерва, и т. д.);

ежемесячный процент отчислений в резерв;

предельную годовую сумму отчислений в резерв.

Такой порядок установлен пунктами 1 и 6 статьи 324.1 Налогового кодекса РФ.

Если при составлении учетной политики организация не утвердит все элементы, необходимые для расчета резерва, налоговая инспекция может оспорить законность решения о его создании и исключить отчисления в резерв из состава расходов, уменьшающих налогооблагаемую прибыль.

Таким образом, резерв предстоящих расходов на выплату вознаграждения по итогам года должен формироваться в течение всего налогового периода. Возможность единовременного формирования резерва (например, в декабре) законодательством не предусмотрена. Такая возможность противоречила бы цели создания резерва – равномерному распределению расходов в течение налогового периода (п. 1, 6 ст. 324.1 НК РФ).

Кроме того, законодательство не предусматривает возможности вносить изменения в порядок создания резерва в течение года и на этом основании начинать его формирование в последнем месяце налогового периода (ст. 313 НК РФ).

Учет заработной платы на предприятиях оборонно-промышленного комплекса на 1С:ERP 2.4

За последние годы на предприятиях оборонно-промышленного комплекса (далее по тексту – ОПК) ужесточились требования к ведению учета, участились проверки. Одним из учетных разделов, которые проверяются особенно тщательно была и остаётся заработная плата.

В этой статье поговорим про опыт Внедренческого центра «Раздолье» в автоматизации расчета и учета заработной платы, налогов и резервов на отпуск на крупных промышленных предприятиях с учетом требований раздельного учета, которые установлены 47м постановлением (постановление Правительства РФ №47 от 19.01.1998 «О правилах ведения организациями, выполняющими государственный заказ за счет средств федерального бюджета, раздельного учета результатов финансово-хозяйственной деятельности») и 275-ФЗ (закона от 29.12.2012 №275 «О государственном оборонном заказе»).