Ндфл: изменения в 2021 году

Содержание:

- НДФЛ с доходов по ставке 30%

- Какие доходы будут облагаться по ставке 15%?

- Владельцам движимого и недвижимого имущества не придется платить больше положенного

- Электронная отчетность по НДФЛ

- Как считать налог по повышенной ставке?

- НДФЛ с доходов по ставке 13%

- Доходы, по которым не идет уплата НДФЛ

- Ставка для расчета НДФЛ

- Письмо Федеральной налоговой службы от 14 сентября 2021 г. № БС-4-11/13022@ “О налогообложении доходов физических лиц”

- Новые правила налоговых проверок

- Освобождение от налогообложения

- Налог на имущество

- Что говорит Минтруд

- По какой ставке уплачивается налог на доходы физических лиц

- Доходы от операций с ценным имуществом

- Изменение ставок в 2020 году

- Социальная справедливость

- Сбор за земельный участок

- Срок уплаты НДФЛ в 2020 году: таблица

- Имущественный вычет

- С каких доходов нужно платить ндфл по прогрессивной ставке 15% в 2021 году | контур.ндс+

НДФЛ с доходов по ставке 30%

Ставку 30% применяется к доходам, полученным по ценным бумагам, кроме дивидендов, которые выпустили российские организации, в следующих случаях:

-

доходы по ценным бумагам учитывают на счете депо иностранного номинального держателя, иностранного уполномоченного держателя или на счете депо депозитарных программ;

-

получатель дохода не предоставил налоговому агенту информацию в соответствии с требованиями ст. 214.6 кодекса.

Исключения для применения ставки 30% для подоходного налога закреплено в пункте 8 статьи 214.6 Налогового кодекса.

Также ставку НДФЛ 30 процентов применяют к доходам нерезидентов. При условии, что для доходов нерезидентов не ввели ставки 13 или 15 процентов. Налог рассчитывают по каждой выплате отдельно, вычеты не применяют (п. 4 ст. 210, п. 3 ст. 226 НК).

Какие доходы будут облагаться по ставке 15%?

С доходов до 5 млн руб. нужно будет платить по стандартной ставке 13%. Повышенная ставка действует только для доходов свыше этого лимита.

Для резидентов в доходы включают зарплату, премии, больничные и т.п., а также доходы:

- От долевого участия.

- В виде выигрышей, полученных от участия в азартных играх и лотереях.

- По различным операциям с ценными бумагами и производными финансовыми инструментами.

- От участия в инвестиционном товариществе.

- В виде прибыли контролируемой иностранной компании.

Для нерезидентов РФ в доходы включают (п. 3 ст. 224 НК РФ):

- Доходы иностранцев, которые работают по патенту.

- Доходы высококвалифицированных иностранных специалистов.

- Доходы участников госпрограммы по переселению соотечественников.

- Доходы членов экипажей судов, плавающих под государственным флагом РФ.

- Доходы иностранцев, признанных беженцами или получивших временное убежище в РФ.

Владельцам движимого и недвижимого имущества не придется платить больше положенного

Ранее если налоговые органы допускали ошибку при расчете транспортного налога, они выставляли к доплате недополученные суммы. Причем перерасчет можно было осуществить за три предшествующих налоговых периода. Теперь же будет действовать запрет на перерасчет транспортного налога, ухудшающий положение налогоплательщика.

Изменился порядок исчисления транспортного налога в случае уничтожения транспортного средства в результате пожара, аварии, стихийного бедствия и т.д. Исчисление налога будет прекращено с 1-го числа месяца, в котором транспортное средство было уничтожено. Ранее автовладельцы вынуждены были уплачивать налог до даты снятия ТС с учета.

Кроме того, сумма налога исчисляется налоговыми органами в том числе на основании сведений о недвижимом имуществе, которые представляют органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество6. Эти данные передаются в налоговые органы в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости.

Электронная отчетность по НДФЛ

Одновременно Федеральным законом от 29.09.2019 № 325-ФЗ пересматривается численность персонала работодателей, которая обязывает их представлять электронную отчетность по НДФЛ. В настоящее время машиночитаемые формы 6-НДФЛ и 2-НДФЛ на распечатанном бланке могут сдавать все налоговые агенты (организации и ИП), численность получателей дохода от которых за год составила меньше 25 человек. Все остальные налоговые агенты (с численностью получателей дохода от 25 человек и больше) обязаны сдавать отчетность в электронной форме.

С 1 января 2020 года данный порядок меняется. Сдавать 2-НДФЛ и 6-НДФЛ в электронной форме будут все работодатели с численностью сотрудников более 10 человек (абз. 6 п. 19 ст. 2 Федерального закона от 29.09.2019 № 325-ФЗ).

Несоблюдение электронной формы повлечет взыскание штрафа в размере 200 рублей за каждый расчет/справку (ст. 119.1 НК РФ).

Как считать налог по повышенной ставке?

Давайте на примере проведем расчеты и покажем, сколько именно придется заплатить тем или иным гражданам.

Сергей заработал за год 4,5 млн рублей. У него размер дохода не дотягивает до планки, поэтому нужно будет, как обычно отдать 13% с дохода и все.

Дмитрий получил за год 6 млн рублей. У него доход вышел за установленные рамки. С того дохода, что укладывается в пределы 5 млн рублей, он должен заплатить по старинке 13%, а с того, что выше – 15%.

Таким образом, получается, что Дмитрий отдаст государству 650 тыс. рублей (13% от 5 млн) + 150 тыс. рублей (15% от 1 млн). Итоговая сумма налога составит 800 тыс. рублей. По старым правилам он бы отдал налог в размере 780 тыс. рублей.

НДФЛ с доходов по ставке 13%

Ставка 13% считается основной ставкой НДФЛ. Ее применяют ко всем доходам налоговых резидентов РФ, за исключением специальных ставков из п. 1 ст. 224 НК РФ.

Доходы, облагаемые по ставке 13% по НДФЛ, получают в виде зарплат, премий, дивидендов. К таким доходам применяют и налоговые вычеты. Причем сначала применяют вычеты, затем применяют налоговую ставку и получают рассчитанный размер НДФЛ к уплате.

Доходы нерезидентов России рассчитывают отдельно в отношении каждой выплаты и не уменьшают на вычеты. Ставка НДФЛ равна 13% в следующих случаях:

-

физлицо получает доходы от трудовой деятельности в России;

-

физлицо работает в качестве высококвалифицированного специалиста;

-

физлицо – участник Государственной программы переселения в РФ соотечественников, проживающих за рубежом, а также близких родственников таких физических лиц, совместно переселившимися в Россию;

-

иностранные граждане или лица без гражданства, которые являются беженцами или получили временное убежище на территории РФ, получают доходы от трудовой деятельности;

-

доходы членов экипажей судов, которые плавают под Государственным флагом Российской Федерации.

С 1 января 2021 года Президент РФ предложил изменить ставку налога на доходы с 13 до 15 процентов для тех, кто зарабатывает больше 5 млн рублей в год и облагать НДФЛ доходы граждан с депозитов, если сумма сбережений превысит 1 млн руб. Для узаконивания предложений Президента был принят Закон № 372 –ФЗ от 23.11.2020, который вступил в силу 1 января 2021 года.

Законом установлен переходный период в отношении доходов полученных в 2021 или 2022 году, по которым исчисление и уплату осуществляет налоговый агент: в 2021-2022 годах налоговый агент при исчислении налога на доходы физических лиц применяет прогрессивную налоговую ставку к каждой налоговой базе отдельно.

Обычную ставку в 13 процентов не перестанут применять. Ставка НДФЛ 15% будет актуальна только для тех граждан, кто получает высокие доходы свыше 5 000 000 рублей в год. В среднем, это более 416 000 рублей в месяц. То есть доходы до этой суммы посчитают по ставке 13 процентов, а свыше этой суммы – по ставке 15 процентов.

Покажем на примере, как рассчитывать НДФЛ 15% с зарплаты в 2021 году, и что делать с обычной ставкой налога на доходы 13%.

Работник получает доход в виде заработной платы в размере 630 000 рублей в месяц. С января по сентябрь 2021 года доход директора составит 5 670 000 рублей (630 000 х 9 мес.).

За 9 месяцев НДФЛ директора составит:

-

5 000 000 х 13% = 650 000 рублей – сумма НДФЛ до превышения доходов в 5 млн рублей по ставке 13%;

-

670 000 х 15% = 100 500 рублей – сумма НДФЛ с дохода свыше 5 млн рублей по ставке 15%.

За оставшийся период с октября по декабрь 2021 года НДФЛ с зарплаты директора нужно считать только по ставке 15%. Ежемесячная сумма налога составит 94 500 рублей (630 000 руб. х 15%).

Всего за 2021 год директор получит доход в размере 7 560 000 рублей (630 000 руб. х 12 мес.). А общая сумма НДФЛ за год, которую с него удержат и перечислят в бюджет, составит 1 034 000 рубля.

Остается только пожелать всем своим читателям, получать такую заработную плата, которая указана в примере.

Доходы, по которым не идет уплата НДФЛ

Законодательство предусматривает отсутствие НДФЛ для следующих типов доходов:

- госпособия (за исключением специальной выплаты по болезни или иной временной нетрудоспособности);

- государственные пенсии, включая накопительные;

- разовые выплаты или материальная помощь со стороны работодателя в случае выхода на пенсию, смерти, рождения ребенка и так далее;

- студенческие стипендии;

- доходы от ведения КФХ или продажи продуктов, выращенных на личном хозяйстве;

- доходы в виде унаследованных средств или имущества;

- подарки от близких, полнородных и неполнородных родственников;

- призы, полученные спортсменами;

- материнский капитал;

- взносы на накопительную добровольную часть пенсии.

Полный перечень позиций, по которым не взимается НДФЛ приведен в статье 217 Налогового кодекса.

Ставка для расчета НДФЛ

Стандартная ставка в России уже много лет составляет 13%, что делает ее одной из самых низких в Европе. Одновременно с 2021 года была введена повышенная ставка в 15% для людей с доходом от 5 миллионов рублей за год. Расчет НДФЛ по повышенной ставке ведется не для всей прибыли, а для суммы сверх этого лимита.

По оценкам ФНС, повышенный налог платят менее 1% населения России, а основная доля таких граждан проживает в Москве, Санкт-Петербурге, Казани, нефтяных регионах ХМАО и ЯНАО.

Дополнительно повышенная ставка НДФЛ 35% действует для следующих видов доходов:

- стоимость призов и выигрышей, полученных в разных рекламных мероприятиях в части, которая превышает 4000 рублей;

- процентные ставки по банковским депозитам, которые превышают ставку рефинансирования ЦБ РФ плюс 5%;

- экономия на кредитных процентах по займам в части, которая превышает размер, приведенный в статье 212 Налогового кодекса;

- использование средств участников кредитного общества в части, которая превышает ставку рефинансирования ЦБ РФ, повышенную на 5%.

Стандартная ставка в 30% распространяется на налоговых нерезидентов в отношении любых доходов. Исключением станут следующие типы:

- дивиденды, полученные за счет участия (долевого) в работе предприятия (здесь действует 13%);

- ведение трудовой деятельности, где доходы законодательно облагаются налогом по плоской шкале в 13%;

- работы в качестве квалифицированного специалиста, в отношении которого установлена ставка в 13%;

- работа в рамках государственной программы по переселению на ПМЖ соотечественников (здесь действует ставка на уровне 13%);

- работа в экипаже судна под российским флагом (здесь действует ставка в 13%);

- работа в статусе беженца или с временным убежищем (здесь действует ставка в 13%);

- получение дивидендов по ценным бумагам от публичных международных компаний, в отношении которых действует сниженная до 5% ставка.

Письмо Федеральной налоговой службы от 14 сентября 2021 г. № БС-4-11/13022@ “О налогообложении доходов физических лиц”

20 сентября 2021

Федеральная налоговая служба в связи с участившимися запросами налогоплательщиков и налоговых органов направляет для сведения и использования в работе разъяснения по вопросу порядка налогообложения доходов физических лиц в виде материальной выгоды, полученной от приобретения ценных бумаг.

В соответствии с подпунктом 3 пункта 1 статьи 212 Налогового кодекса Российской Федерации (далее — Кодекс) доходом налогоплательщика, полученным в виде материальной выгоды, является материальная выгода, полученная от приобретения, в частности, ценных бумаг, с учетом исключений, предусмотренных указанным подпунктом.

Пунктом 4 статьи 212 Кодекса предусмотрено, что при получении налогоплательщиком дохода в виде материальной выгоды, указанной в подпункте 3 пункта 1 статьи 212 Кодекса, налоговая база по налогу на доходы физических лиц определяется как превышение рыночной стоимости, в частности, ценных бумаг над суммой фактических расходов налогоплательщика на их приобретение.

При налогообложении доходов от продажи ценных бумаг следует учитывать, что согласно пункту 12 статьи 214.1 Кодекса в целях статьи 214.1 Кодекса финансовый результат, в частности, по операциям с ценными бумагами определяется как доходы от операций за вычетом соответствующих расходов, указанных в пункте 10 статьи 214.1 Кодекса.

Согласно пункту 10 статьи 214.1 Кодекса в целях указанной статьи расходами, в частности, по операциям с ценными бумагами признаются документально подтвержденные и фактически осуществленные налогоплательщиком расходы, связанные с приобретением, реализацией, хранением и погашением ценных бумаг.

При этом согласно положениям абзаца девятого пункта 13 статьи 214.1 Кодекса, если налогоплательщиком были приобретены в собственность (в том числе получены на безвозмездной основе или с частичной оплатой, а также в порядке дарения или наследования) ценные бумаги, при налогообложении доходов по операциям реализации (погашения) ценных бумаг в качестве документально подтвержденных расходов на приобретение (получение) этих ценных бумаг учитываются суммы, с которых был исчислен и уплачен налог при приобретении (получении) данных ценных бумаг.

Таким образом, при реализации ценных бумаг, которые были получены в собственность, в том числе на безвозмездной основе или с частичной оплатой, а также в порядке дарения или наследования, в составе расходов на их приобретение при определении финансового результата в соответствии с пунктом 12 статьи 214.1 Кодекса, может быть учтена сумма полученной от их приобретения материальной выгоды, с которой был исчислен налог на доходы физических лиц в соответствии с пунктом 4 статьи 212 Кодекса, при условии, что данный налог был фактически уплачен в бюджет.

В ситуации, когда в одном налоговом периоде налогоплательщиком был получен рассматриваемый налогооблагаемый доход в виде материальной выгоды от приобретения ценных бумаг и налогооблагаемый доход от реализации таких ценных бумаг (их части), в налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), представляемой не позднее 30 апреля года, следующего за истекшим налоговым периодом, суммы материальной выгоды могут быть учтены в качестве расходов, связанных с приобретением этих ценных бумаг, при условии:

отражения в налоговой декларации дохода, полученного в виде такой материальной выгоды от приобретения ценных бумаг и подлежащего налогообложению по соответствующей ставке;

самостоятельной уплаты физическим лицом суммы налога с такого дохода в виде материальной выгоды от приобретения ценных бумаг до представления налоговой декларации формы 3-НДФЛ.

Доведите настоящее письмо до нижестоящих налоговых органов.

| Действительный государственныйсоветник Российской Федерации2 класса | С.Л. Бондарчук |

Новые правила налоговых проверок

Условия и сроки проведения фискальных проверок упрощены. Теперь камеральная ревизия по декларации НДС должна проводиться в течение не более двух месяцев. Однако если налоговики найдут ошибки, то срок камералки могут продлить до трех месяцев.

Предмет повторной выездной ревизии инспекции конкретизирован. Суть изменения: если налогоплательщик подал корректирующую налоговую декларацию, в которой налог к уплате заявлен в меньшем объеме, чем в первоначальной отчетности, налоговики вправе инициировать повторный выезд. Цель выездной проверки — контроль над правильностью исчисления фискальных обязательств.

Также чиновники уточнили порядок действий налогоплательщика, если ФНС требует представить подтверждающие документы повторно. Новый алгоритм закреплен в п. 5 .

Освобождение от налогообложения

1. Освободили от НДФЛ законодательно предусмотренные компенсационные выплаты, связанные с:

- бесплатным предоставлением физлицам жилых помещений, топлива или соответствующего денежного возмещения;

- оплатой стоимости или выдачей натурального довольствия, а также с выплатой денежных средств взамен этого довольствия.

2. Расширен перечень сумм, освобожденных от налогообложения.

С 1 января 2021 г. ст. 217 НК РФ дополнена следующими необлагаемыми налогом выплатами:

- доходы работников медорганизаций, стационарных отделений, организаций социального обслуживания и иных лиц, подвергающихся риску заражения коронавирусом;

- возмещение расходов на уплату курортного сбора сотрудника, направленного в командировку;

- единовременная выплата работодателями сотрудникам в случае установления опеки над ребенком. Такая выплата не включается в базу по НДФЛ, если в сумме не превышает 50 тыс. руб. на ребенка в течение первого года после установления опеки над ним. Заметим, что подобные суммы не облагаются НДФЛ, если выплачиваются при рождении, усыновлении или удочерении ребенка (абз. 7 п. 8 ст. 217 НК РФ);

- оплата выходных дней для ухода за детьми-инвалидами родителям (опекунам, попечителям), сотрудникам органов внутренних дел, органов принудительного исполнения РФ, военнослужащим, служащим по контракту.

Тут поясним: п. 78 ст. 217 НК РФ предусматривает освобождение от НДФЛ среднего заработка за выходные, которые предоставляются сотрудникам для ухода за детьми-инвалидами на основании ст. 262 ТК РФ. При этом дополнительные выходные дни упомянутым выше категориям физлиц предоставляются не по ТК РФ, а в соответствии с иными федеральными законами: сотрудникам органов внутренних дел – на основании п. 12 ст. 53 Федерального закона от 30 ноября 2011 г. № 342-ФЗ; сотрудникам органов принудительного исполнения – на основании п. 11 ст. 53 Федерального закона от 1 октября 2019 г. № 328-ФЗ; военнослужащим, в том числе проходящим службу по контракту, – на основании п. 2 ст. 32 Указа Президента РФ от 16 сентября 1999 г. № 1237.

3. Разъяснен порядок удержания НДФЛ с оплаты северянам проезда к месту отпуска за границей.

Еще до принятия последних налоговых поправок не облагалась налогом оплата работодателями сотрудникам, проживающим и работающим в районах Крайнего Севера и приравненных к ним местностях: стоимости проезда в пределах территории России к месту отпуска и обратно, стоимости провоза багажа весом до 30 кг. Также освобождается от налогообложения стоимость проезда и провоза багажа неработающих членов семей таких работников (п. 1 ст. 217 НК РФ). Указанная оплата в базу по НДФЛ не включается, если осуществляется не чаще одного раза в два года (ст. 325 ТК РФ).

В случае использования отпуска за пределами России не подлежит налогообложению стоимость проезда или перелета работника и неработающих членов его семьи (включая стоимость провоза багажа весом до 30 кг), рассчитанная от места отправления до пункта пропуска через государственную границу РФ, в том числе международного аэропорта, в котором работник и члены его семьи проходят пограничный контроль в пункте пропуска через госграницу РФ.

4. Уточнены условия освобождения от НДФЛ доходов от продажи недвижимости, приобретенной на стадии строительства.

Уже несколько лет действует правило, согласно которому доход от продажи имущества освобождается от НДФЛ, если недвижимость находилась в собственности физлица в течение минимального предельного срока владения имуществом. Такой срок зависит от основания приобретения права собственности и категории недвижимости. Он составляет: три года – по объектам, соответствующим требованиям п. 3 ст. 217.1 НК РФ; пять лет – по иным объектам (п. 4 ст. 217.1 НК РФ). При этом региональным законом для всех или отдельных категорий физлиц либо в отношении определенных объектов недвижимости указанный срок может сокращаться до нуля (п. 6 ст. 217.1 НК РФ).

Налог на имущество

Имущественный налог в Российской Федерации подразумевает ежегодную плату за недвижимость, находящиеся в собственности. С полным списком объектов, которые ФНС признает недвижимым имуществом, можно ознакомиться в статье 401 НК РФ.

Сумма платежей зависит от таких вещей, как ставка и налоговая база. Под последним понимается стоимость объекта недвижимости. Но в расчет берут не ту сумму, которая указана в договоре купли-продажи, а кадастровую стоимость, установленную госорганами.

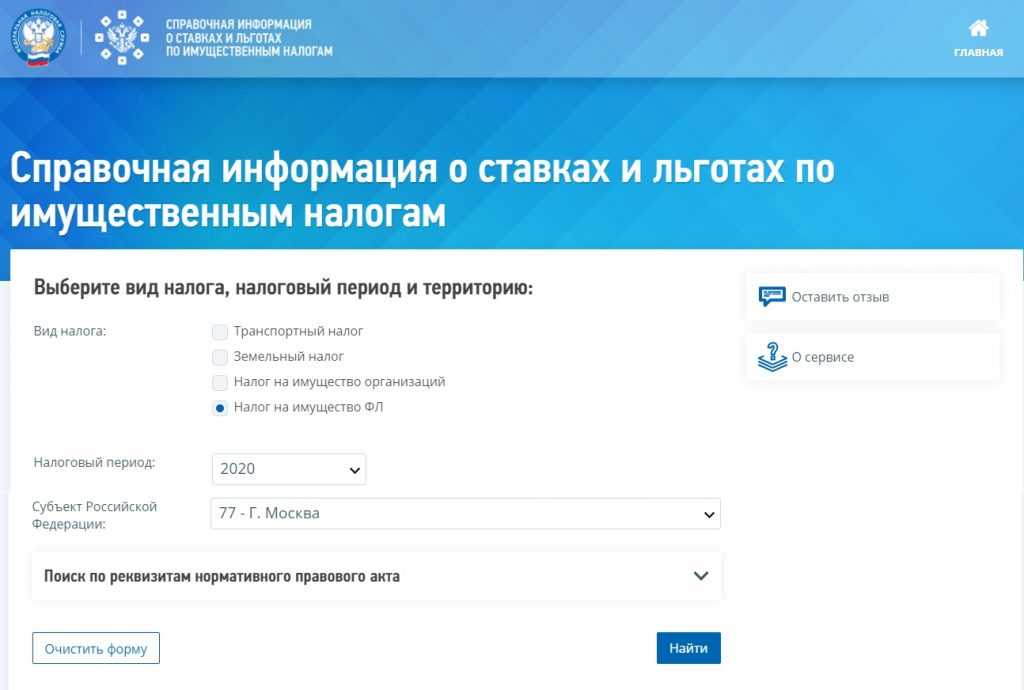

Но разбираться с этим самостоятельно не нужно, так как каждый регион страны устанавливает его самостоятельно, но не выше 2%. Чтобы узнать, какой процент применяется в вашем случае, достаточно зайти на справочную страницу ФНС, выбрать вид налогооблагаемого объекта и регион России. Гражданство и статус иностранца на размер суммы не влияют.

Нажав «Найти», вы попадете на страницу с информацией о законодательном акте, действующем в вашем регионе. Если нажать «Подробнее» — откроется таблица ставок. Скриншот страницы официального сайта.

Нажав «Найти», вы попадете на страницу с информацией о законодательном акте, действующем в вашем регионе. Если нажать «Подробнее» — откроется таблица ставок. Скриншот страницы официального сайта.

Обратите внимание: Ставка в 2% применяется для объектов дороже 300 миллионов рублей. Для остальных этот показатель варьируется в пределах 0,1-0,5%

Сбор, уплачиваемый при продаже недвижимости относится к НДФЛ, а значит, определяется наличием резидентства. Если вы владеете недвижимостью в нашей стране, но не живете здесь постоянно (183 дня в году), то при продаже придется заплатить 30%. Однако налог не уплачивается совсем, если недвижимость была куплена 5 лет назад или получена в дар/наследство 3 года назад.

Со многими государствами у России заключены договоры об избежание двойного налогообложения. Это сделано для того, чтобы пошлина от продажи квартиры, уплаченная в РФ, была засчитана в государстве гражданской принадлежности иностранца, и ему не пришлось платить дважды.

Что говорит Минтруд

Что касается порядка расчета зарплаты сотрудников за время майских каникул, то, как , неработающим в это время работникам нужно выплатить зарплату в том же размере, как если бы они полностью отработали все нерабочие дни. В частности, работникам необходимо выплатить должностной оклад, компенсационные и стимулирующие выплаты, если они установлены в организации.

Если сотрудники в период с 4 по 7 мая продолжают работать, то оплата их труда производится в обычном, а не повышенном размере. Это объясняется тем, что указанный период не относится к нерабочим праздничным дням или выходным.

Если же работники работают в период с 1 по 3 или с 8 по 10 мая включительно, то зарплата им выплачивается в двойном размере.

Кроме того, в Минтруде подчеркнули, что наличие в мае нерабочих дней не является основанием для снижения заработной платы сотрудникам, работающим сдельно. Таким сотрудникам за указанные нерабочие дни должна выплачиваться денежная компенсация в размере, определяемом локальным нормативным актом работодателя. Суммы расходов на эти цели относятся к расходам на оплату труда в полном размере.

По какой ставке уплачивается налог на доходы физических лиц

Существует так называемая основная ставка НДФЛ, которая равна 13% от суммы доходов и выплачивается каждый месяц. Она актуальна для резидентов РФ, которые получают прибыль следующими способами:

- любая трудовая деятельность (в налоговую базу включена как зарплата, так и премия и надбавки);

- дивиденды, полученные от деятельности различных организаций или роста стоимости ценных бумаг;

- продажа имущества (в зависимости от срока владения налог может отменяться).

В первом случае, если резидент РФ осуществляет трудовую деятельность по договору, составлять налоговую декларацию не нужно. Налоговым агентом выступает организация-работодатель. Специалисты этой компании (налоговый учет касается обязанностей бухгалтеров) составляют отчетность и выплачивают подоходный налог 13% в течение необходимого срока. Точно так же не нужно подавать декларацию при получении доходов в виде дивидендов от деятельности компании. Организация, акционером которой является физическое лицо, сама должна перечислить 13% от денежных средств в налоговую в день выплаты дивидендов индивиду.

Подавать налоговую декларацию самостоятельно необходимо только в последнем случае

Важно учесть, что при продаже недвижимости, которая находилась в собственности более трех лет, декларация не требуется

НДФЛ составляет 13 процентов и для некоторых нерезидентов РФ. Согласно текущему Налоговому кодексу, иностранцы могут выплачивать налоги по данной ставке с заработной платы, если они соответствуют одной из следующих категорий:

- беженцы, которые имеют официально признанный статус;

- иммигранты безвизового типа (из стран, с которыми установлен безвизовый режим);

- сотрудники, которые подтвердили высокий уровень навыков в своей трудовой области при помощи учебных сертификатов, дипломов или в результате участия в различных конкурсах и грантах (регулируется 115-ФЗ);

- граждане Европейского экономического союза, официально осуществляющие трудовую деятельность на территории РФ.

Важно: налогообложение в размере 13% для перечисленных категорий актуально только при получении прибыли в виде заработной платы, премий, авансовых платежей и надбавок за переработки. В остальных случаях действует другой процент НДФЛ

В отношении индивидов, получающих доход от нетрудовой деятельности, ставка 13% актуальна только для людей, получающих выплаты от государства по программе переселения соотечественников.

Доходы от операций с ценным имуществом

Продав ценное имущество, нужно уплатить подоходный налог 13%. При условии, что сроки владения не превышают трех лет, указанных в Налоговом кодексе. Если жилье продано по истечении трех лет после приобретения в собственность, то НДФЛ не платят. Повысятся ли ставки на подобные операции? Нужно ли ставить в известность бухгалтера на работе для корректировки в расчетах НДФЛ с заработной платы?

Допустим, Ткачев С.С. – начальник подразделения, он получает 150 000 рублей ежемесячно. Он решил продать квартиру, которую купил годом ранее. Стоимость жилья 4 миллиона рублей. Жилплощадь продалась в июне. Получается, что в этом же месяце доход Ткачева перевалил за 5 миллионов. Следует ли Ткачеву С.С. уведомить об этом свое руководство? Будут ли с него удерживать НДФЛ по повышенной ставке? Или ему нужно самому доплатить налог на доход «сверху» при отчете в ФНС в конце года?

Пока неясно, надо подождать поправок в НК России.

Изменение ставок в 2020 году

Процентные ставки подоходного налога в 2020 году в России не повышались. Тем не менее, в порядке исчисления, уплаты, отчетности по НДФЛ были внесены изменения:

- Нерезиденты освобождены от уплаты налога при продаже недвижимости, находившейся в собственности более трех или пяти лет. Аналогичное право появилось и у ИП. Ранее такая льгота предоставлялась только физлицам-резидентам.

- Увеличен перечень необлагаемых доходов: больше не нужно платить налог при продаже макулатуры, образующейся в быту.

- Изменен порядок определения доходов при продаже облигаций в иностранной валюте: пересчет в рубли производится по курсу на дату погашения.

- При работе в полевых условиях НДФЛ облагаются только суммы, превышающие 700 руб.

- Освобождается от налогообложения единовременная соцвыплата на приобретение или строительство жилого помещения.

- До конца 2020 года граждане, осуществляющие деятельность по уходу за детьми и пожилыми, репетиторству, уборке помещений, имеют право не регистрироваться в качестве ИП, но обязаны уведомить о своей деятельности ФНС.

- Теперь установлены две справки о доходах: форма 2-НДФЛ сдается в ИФНС, а новая справка о доходах выдается работнику.

Социальная справедливость

Согласно официальной версии, повышение НДФЛ даст возможность не увеличивать налоговую нагрузку для граждан, которые единоразово получили доход свыше 5 млн рублей (например, после продажи недвижимого имущества). И в Минфине считают, что такой подход полностью соответствует текущим реалиям, когда нужно поддержать малообеспеченных граждан. В противном случае пришлось бы увеличить налоговую нагрузку для россиян, имеющих сравнительно небольшие доходы. Подобное решение властей – вынужденная мера, призванная решить вопрос социального неравенства.

К примеру, если бы новая ставка применялась ко всем видам доходов, гражданину с низкой зарплатой пришлось бы отдавать больше средств государству, что отразилось бы на уровне его жизни. Фактически налоговое бремя перекладывается на более обеспеченных в материальном плане россиян. Но ужесточение фискальной политики – это не всегда оправданная мера, в текущей ситуации это может иметь негативные последствия.

Основная цель повышения НДФЛ – увеличение объема налоговых отчислений. Но в таких условиях граждане будут пытаться скрывать свои доходы, не желая делиться с государством. И вместо увеличения поступлений Минфин может столкнуться с обратным эффектом – с их сокращением, чему будет всячески способствовать усиление кризисных явлений в экономике страны.

- Налоговый календарь на 2021 год: сроки сдачи

- Налоги с зарплаты в 2021 году в процентах: таблица

- Налог на прибыль в 2021 году в России

Сбор за земельный участок

Размер земельного налога не зависит от гражданства его владельца. Налогоплательщиками признаются все, кто обладает землей на праве собственности, бессрочного пользования или пожизненного наследуемого владения. Арендаторы земли такой сбор не вносят.

Оплата происходит один раз в год, в срок до 31 декабря. В качестве исходной базы берется кадастровая стоимость участка, а ставка устанавливается местными муниципальными органами. Однако, она не может превышать:

- 0,3% в отношении сельскохозяйственных земель, участков для ведения личного подсобного хозяйства, садоводства или огородничества, участков, занятых жилищным фондом и инфраструктурой;

- 1,5% в отношении иных земель.

Срок уплаты НДФЛ в 2020 году: таблица

Сроки перечисления для налога, уплачиваемого налогоплательщиком самостоятельно, и налоговых агентов установлены различные. По общему правилу, налоговый агент перечисляет средства не позднее следующего дня за днем выдачи вознаграждения за труд сотруднику или иной выплаты. Но есть исключения. Чтобы не запутаться, используйте наш справочный материал.

Сроки перечисления НДФЛ в 2020 году (таблица).

Доход

Срок перечисления

Зарплата, в том числе аванс за первую половину месяца

Не позднее для, следующего за днем перечисления оплаты труда за вторую половину месяца сотруднику

Окончательный расчет

На следующий день после выплаты расчета при увольнении

Отпускные, оплата больничных листов и иных пособий

Не позднее последнего дня месяца, в котором была произведена выплата сотруднику

Иные перечисления, по которым работодатель является налоговым агентом

Не позднее следующего за днем выплаты дня

Доходы, по которым налог уплачивается непосредственно налогоплательщиком

До 15 июля, следующего за годом получения дохода

Имущественный вычет

Именно «вычет», а не «вычеты», так как этой льготой можно воспользоваться 1 раз в течение года, если ваши деньги связаны с:

- куплей-продажей авто;

- покупкой или продажей недвижимости или доли в ней, а также земельного участка;

- выплаты % по ипотечному кредиту;

- строительства жилья;

- отделки или ремонта дома, квартиры.

ВАЖНО! Если недвижимость приобретается или продается родственникам или другим созависимым лицам, например, сделка происходит с работодателем, право на вычет утрачивается. Сумма, с которой может быть списан имущественный вычет, ограничивается 2 млн

руб., то есть максимальная льгота может составить 13% от 2 млн. – 260 тыс.руб

Сумма, с которой может быть списан имущественный вычет, ограничивается 2 млн. руб., то есть максимальная льгота может составить 13% от 2 млн. – 260 тыс.руб.

Пример 2. Рассчитаем НДФЛ для сотрудника-резидента РФ Стольникова П.П. Заработная плата Стольникова П.П. составляет 12 тыс. руб. в месяц, в последние три месяца оклад был повышен до 15 000 руб. Он воспитывает 2 детей: сына 3 лет и 20-летнюю дочь – студентку «очницу», обучающуюся на платной основе за 10 тыс. руб. в год. Начальство выделило ему материальную помощь в размере 5000 руб. Вычислим НДФЛ, который должен уплатить П.П.Стольников.

Заработная плата Стольникова П.П. за год составит 12000 Х 9 + 15 000 Х 3 = 153 тыс. руб. Приплюсуем 1000 руб., на которую материальная помощь превышает не облагаемый налогом лимит. Доход за год – 154000 руб. – меньше 200 тыс.руб., так что стандартные вычеты полагаются. За каждого ребенка, в том числе и дочь, так как она учится очно, вычитаем по 1400 руб: 154000 – 2800*12 = 120400 руб. Вычисляем 13% по резидентской ставке: 15652 руб. Это сумма подоходного налога для Стольникова П.П. Он может возвратить себе часть этого налога по социальной льготе (обучение дочери) на сумму 13% от 10 000 руб., то есть 1300 руб., подав налоговоую декларацию с копией контракта на обучение.

С каких доходов нужно платить ндфл по прогрессивной ставке 15% в 2021 году | контур.ндс+

С начала 2021 года введена прогрессивная ставка для расчёта НДФЛ, зависящая напрямую от размера налогооблагаемого дохода. Наряду с ранее удерживаемым налогом в размере 13% применяется повышенная ставка — 15% с налоговой базы, превышающей 5 млн руб.

Дифференцирование коснулось как резидентов, так и нерезидентов, а исключения сделаны для единовременных и нерегулярных доходов (доходов от продажи имущества (за исключением ценных бумаг), и (или) доли (долей) в нем, доходов в виде стоимости имущества (за исключением ценных бумаг), полученного в порядке дарения, а так же доходов, полученных в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению).

Плательщики прогрессивной ставки по НДФЛ

Вследствие вступления в силу Федерального закона от 23.11.2020 № 372-ФЗ, внёсшего нововведения в налоговую «энциклопедию» (гл. 23 НК РФ), порядок расчёта НДФЛ кардинально изменился. Налогоплательщики в зависимости от общей суммы налогооблагаемого дохода, полученного с начала отчётного года, для удержания НДФЛ обязаны применять две ставки (п. 1 ст. 224 НК РФ):

- 13% — если доход в денежном выражении находится в пределах 5 млн рублей.

- 650 тыс. рублей (5 000 000 Х 0,13) и 15% — с базы налогообложения превышающей 5 млн рублей.

Рассчитывать, удерживать у источника выплаты и перечислять НДФЛ в бюджет по прогрессирующей шкале обязаны следующие категории налогоплательщиков (п. 1 ст. 226 НК РФ):

- российские юридические лица и обособленные подразделения иностранных компаний при начислении заработной платы наёмному персоналу и приравненных налогооблагаемых доходов

- физические лица — индивидуальные предприниматели, избравшие общую систему налогообложения, при получении доходов от осуществляемой деятельности

- адвокаты и нотариусы при получении денежных средств от потребителей услуг в результате занятия частной практикой

- граждане без предпринимательского статуса, обязанные декларировать полученные доходы и рассчитывать налог самостоятельно или уплачивать в дополнительном размере в соответствии с полученными уведомлениями от налогового органа

Налоговые агенты при определении предельного граничного показателя должны учитывать только доходы, выплаченные ими лично. Собирать справки и контролировать выплаты, полученные физическими лицами из других источников, не требуется.

Налогообложение резидентов и нерезидентов

В зависимости от наличия или отсутствия резидентского статуса налогообложение физических лиц в части удержания НДФЛ различается.

Кроме дифференцированной ставки по отношению к резидентам предусмотрен перечень доходов, к которым прогрессивную шкалу не применяют.

Облагать в прежнем порядке без учёта предельного пятимиллионного ограничителя необходимо доходы по стандартным ставкам (п. 1.1,2, 5,6 ст. 224 НК РФ):

Для резидентов:

- 13% — от продажи принадлежащих на правах собственности движимых и недвижимых активов или получения даров, доходов в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению

- 35% — от стоимости любых выигрышей и призов ,полученной выгоды от экономии на процентах при использовании заемных (кредитных) средств в части превышения размеров, указанных в пункте 2 статьи 212 Налогового кодекса