Основные виды страхования в российской федерации

Содержание:

- Страхование жизни

- Как и когда производятся выплаты

- Какие могут быть объекты страхования имущества

- Ответы на вопросы

- Виды личного страхования

- Какие бывают виды страхования на производстве

- Виды автострахования

- Какие бывают виды личного страхования – 4 основных вида

- Имущественное страхование

- Виды страхования рисков

- Подотрасли личного страхования

- Создание и реализация

- От чего зависит стоимость страхования? – 5 основных факторов

- Права и обязанности работодателя как гаранта страхования на производстве

Страхование жизни

Этот вид страхования можно отнести к долгосрочным страховым программам. Как правило, договор заключается на срок от 5–10 лет. Страхование жизни позволяет защитить самое ценное чем обладает человек – его собственную жизнь. Такая страховка будет весьма полезна в случае получения каких-либо тяжких травм, инвалидности и различных опасных заболеваний. Также эта услуга поможет поддержать финансовое состояние ваших родных и близких людей в случае непоправимой ситуации. Еще страхование жизни позволяет накопить финансовый резерв при выходе на пенсию или же просто насобирать определенный капитал для реализации ваших устремлений.

Здесь стоит подробно описать 3 основных разновидности страхования жизни.

- Накопительное страхование — этом случае количество, частота и сам размер взносов в основном определяется желаниями и возможностями страховика. Отчисления разделяются на две части. Первая идет непосредственно самой компании страхования, а вторая зачисляется на счет клиенту. Выплату или же несколько выплат можно назначить на конкретную дату и срок. Вне зависимости от общей суммы осуществленных вложений, застрахованное лицо их получит.

- Пожизненное страхование — в этом виде страхования полный размер выплаты средств производится в случае смерти или же гибели страхователя. В отдельно оговоренных случаях держатель полиса может прекратить отчислять деньги, расторгнуть действие контракта и получить деньги наличными. Причем такая форма страхования считается накопительной, так как фирма не просто забирает себе средства, но еще и копит их с применением капитализации. При регулярных взносах компания, как правило, гарантирует минимальную выплату страхователю вне зависимости от той прибыли, что получила сама. Но здесь стоит учитывать, что если не уплачен хотя бы один взнос, то фактически возмещение теряется.

- Страхование на конкретный срок — самая распространенная и наиболее доступная форма страхования. Оформляется на конкретно оговоренный с фирмой срок и позволяет накапливать сбережения. После смерти страхователя (если она наступила в срок действия страховки) страховая компания обязуется выплатить условленную сумму родным и близким. Также в контракте можно оговорить различные условия по выплате долгов застрахованного лица, например, ипотеки. Альтернативой этому является возобновляемый полис, который обходится дороже, но зато предоставляет отличную возможность быть фактически всегда застрахованным.

Как и когда производятся выплаты

Страховая выплата назначается страховщиком в случае наступления страхового случая. Для этого рассматривается заявление, составленное страхователем и клиентом в письменной форме.

К заявлению о выплате полиса страхования прилагается ряд документов: справка лечебного учреждения, страховой полис, больничный лист, заключение судебно-медицинской экспертизы, свидетельство о смерти, а при необходимости, другие документы, подтверждающие наличие страхового случая.

Деньги по страховке выплачиваются только после того, как произошедшее событие признано страховым: установлены причины, обстоятельства, последствия от этого события и составлен соответствующий страховой акт.

Выплата страховки осуществляется единовременно в течение периода, оговоренного в договоре, за исключением договора ЛС с выплатой ренты, аннуитетов. Общая сумма выплат клиенту не может превышать размер суммы полиса страхования, установленного в договоре.

Какие могут быть объекты страхования имущества

.jpg)

Страхование имущества позволяет застраховать движимые и недвижимые объекты, находящиеся с собственности физического или юридического лица. Рассмотрим основные объекты и подобъекты, которые могут быть обложены страховым договором:

- Частный дом, квартира, дачный домик. Речь идет о полном помещении, включая его конструкционные особенности: дверные и оконные проемы, стены, напольное покрытие.

- Элементы интерьера и экстерьера: материал отделки для пола и стен, бетонные стяжки и наполнение дверных или оконных проемов.

- Типичное и нетипичное, кухонное и санитарно-техническое оборудование: газовые котлы, умывальники, кухонные плиты и пр.

- Инженерно-технические коммуникации: система канализации и отопления, водоснабжение и вентиляция, телефонные и интернет-сети.

- Движимое имущество: телевизор, бытовые электроприборы.

.jpg)

Важно понимать, что страхование подразумевает обязательный денежный взнос в фонд, определенный некой периодичностью. От вида имущества, его особенностей и ценности будет зависеть как обязательный платеж, так и размер страховой компенсации

Выделим основные критерии, по которым строится калькуляция страхового полиса:

- Тип недвижимости: квартира, дача, частный дом или коттедж. Каждая из этих подкатегорий определяет стоимость страхового взноса.

- От технических и конструкционных характеристик недвижимости: материал стен и напольного покрытия, наличие ремонта и его качество, этажность сооружения и пр.

- Место расположения недвижимости: близость водоемов, архитектурных объектов или производств с опасными видами деятельности.

- Тип страховки: стандарт, престиж или страховка на индивидуальных условиях.

- Срок страхования и реальный размер франшизы.

После того как аналитики страховой организации определят все вышеописанные нюансы сооружения, можно будет точно просчитать размер обязательного платежа и сумму компенсации при наступлении страхового случая. Период страхования выбирает сам клиент. Минимальный порог – 1 месяц, но договор чаще заключается периодом на один год и более. Помесячное продление не очень выгодно как в плане финансовой части, так и времени.

Ответы на вопросы

Какие виды автострахования применяются в России чаще всего?

Самым востребованным видом автострахования справедливо считается ОСАГО. В этом нет ничего удивительного, так как он является обязательным. Далее по популярности следуют два добровольных – КАСКО и ДСАГО.

Какой полис обойдется дороже – ОСАГО, ДСАГО или КАСКО?

На итоговую стоимость каждого из перечисленных видов автостраховки влияет множество факторов. Но в общем случае при равных стартовых условиях самым дорогим наверняка окажется полис КАСКО. ОСАГО занимает промежуточное место, а ДСАГО, если не включать слишком большое количество рисков, потребует наименьших расходов.

Какие виды страховки являются обязательными, а какие – добровольными?

В России к числу обязательных относится только один вид автострахования – ОСАГО. Также страховка потребуется и во время заграничной поездки. Например, по системе Зеленая карта при въезде в страны Шенгенского соглашения. Все остальные разновидности автостраховки являются добровольными.

Кто контролирует рынок услуг автострахования в России?

Регулятором отечественного рынка страховых услуг, в том числе в части автострахования, выступает Центробанк страны. Серьезную роль в управлении конкретным сегментом играет РСА – Российский Союз Автостраховщиков.

Виды личного страхования

Жизнь и здоровье

Самый распространенный вид добровольного страхования, на который компании делают огромную ставку. К каналам сбыта таких программ подключены все возможные ресурсы: агенты, партнерские сети, офисы, интернет-ресурсы. Наверняка вам знакома ситуация, когда приходишь в банк совершить операцию по карте или вкладу, а тебе начинают вдобавок «предлагать» застраховать жизнь и здоровье, а то кирпич на голову упадет и жизнь под откос пойдет. Да, все методы продаж хороши, если дают результат, даже навязывание. В основном это напрягает и даже бесит, ведь цель визита была по другому вопросу. Но иногда стоит задуматься о реальной пользе предложения.

Нас действительно окружают опасности, буквально на каждом шагу. Включите телевизор или новостную ленту поисковиков и ужаснитесь. Аварии, несчастные случаи, взрывы и обрушения. Кровь стынет в жилах, но это правда жизни. Нельзя предугадать, не случится ли с тобой подобное. Почему ты не можешь быть следующим?

Несчастные случаи и иные беды ведут к финансовым потерям, в основном, на дорогостоящее лечение и препараты. Личный и семейный бюджет начинает трещать по швам. А у тебя планы по покупке машины, дорогой техники, поездкам заграницу на годы вперед. Вот и все порушилось.

Тут и выходит на передний план выгода страхования жизни и здоровья. Страховая компания возьмет издержки на себя в пределах страховой суммы, твоего кошелька ничего не коснется. Нужно только заранее подготовиться и приобрести годовой полис, заплатив сущие копейки. При этом набор возможных рисков к выбору настолько велик, что можно подготовиться даже к концу света.

В 1991 году в России принят закон «О медицинском страховании», по которому каждый гражданин получил право на бесплатную базовую медицинскую помощь от государства. К 2019 году эта система трансформировалась в Обязательное медицинское страхование (ОМС) и гарантирует владельцу полиса бесплатную скорую, амбулаторную и стационарную помощь, а также льготные лекарства и профилактические мероприятия.

Впрочем, бесплатной такую медицину вряд ли можно считать по совести, ведь мы регулярно платим 5,1% из заработной платы на ее содержание в виде налогов.

Мало у кого появятся сомнения в неэффективности политики правительства РФ в области медицины. Больницы закрываются, новые строятся в недостаточном количестве, зарплата у врачей минимальная, оборудование устаревшее, плюс бушующая коррупция на местах оставляют в уме пост апокалиптическую картину. О каком качественном оказании медицинских услуг может идти речь? За собственные жизнь и здоровье становится, мягко говоря, страшновато. Бесплатная медицина во всей красе. А налоги мы продолжаем платить в том же размере. Это факт!

Хочешь бережного отношения?

Существует другая сторона медали. Частные клиники с квалифицированными кадрами, дорогими приборами и заоблачными ценами. Уровень жизни среднестатистического россиянина и лечения в таких учреждениях никак не могут пересечься ни в какой плоскости. Слишком разорительно. Вот для этого и придуманы альтернативные добровольные программы, призванные улучшить качество предоставляемых медицинских услуг и сэкономить кучу денег потребителю. Схема работы следующая:

- Обращаемся в страховую компанию, подбираем продукт по нужным опциям.

- Приобретаем полис ДМС, обойдется в районе 20000-50000 рублей в год.

- При проблемах со здоровьем обращаемся в клиники-партнеры, одобренные страховой компанией, за лечением.

Дорого ли это или дешево решит каждый сам для себя. Все зависит от располагаемого бюджета. Преимущества на лицо: сокращения временных издержек (не приходится стоять в очереди и ждать записи на прием) и получение надлежащей профессиональной помощи (СК стараются как можно тщательней производить фильтрацию мед. учреждений, производя постоянный мониторинг поставляемого сервиса).

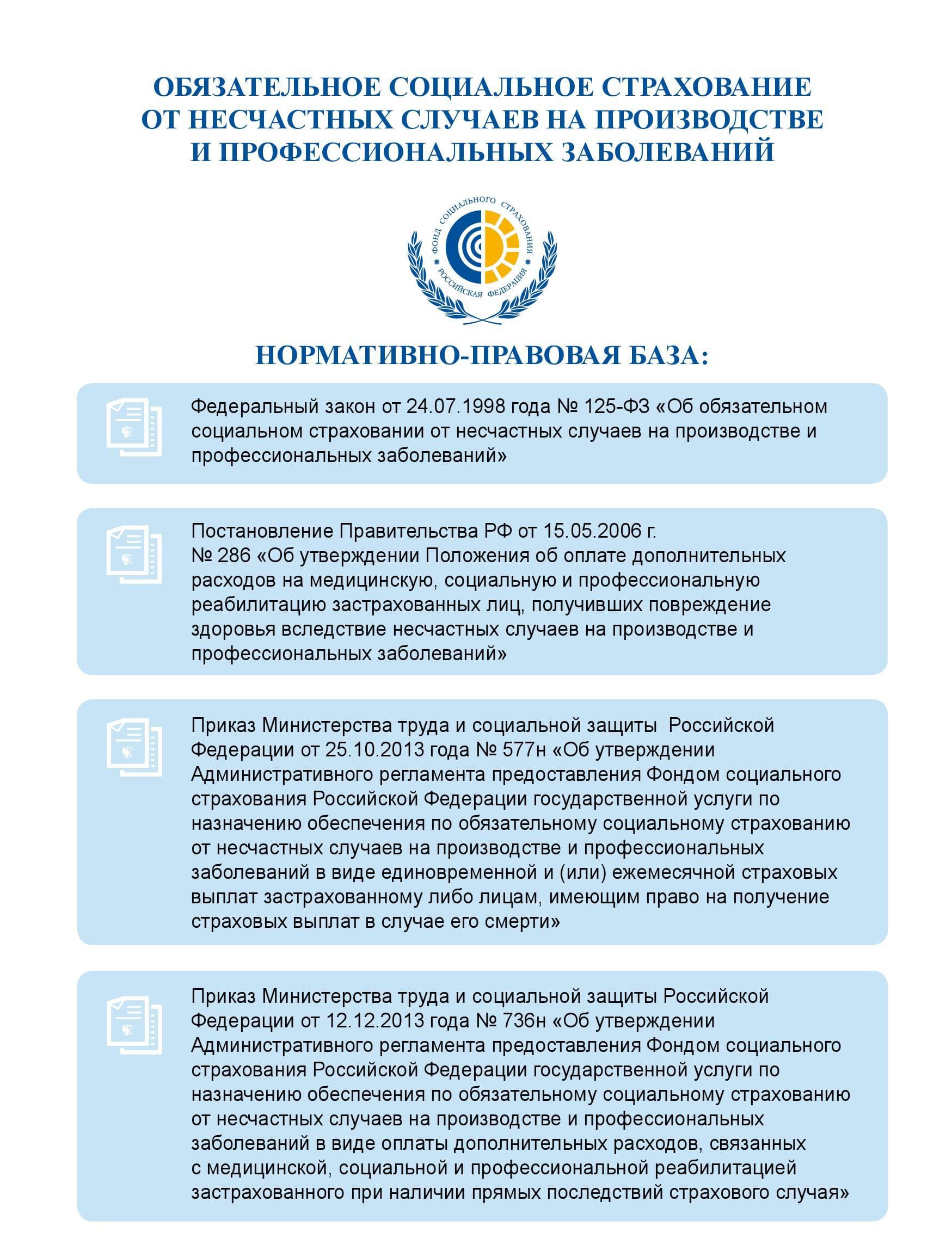

Какие бывают виды страхования на производстве

Каждый процесс производства в определенной степени сложен и опасен. Использование технического оборудования всегда связано с вероятным риском травмирования обслуживающего его персонала. Вот почему страхование на производстве так необходимо.

Наиболее распространенные виды чрезвычайных ситуаций:

- обрушение производственного помещения;

- техническая неисправность;

- стихийное бедствие, вызванное природными причинами;

- устаревший технологический процесс;

- нарушение правил безопасности, отсутствие средств индивидуальной защиты и пр.

Если сотрудник попадет в одну из указанных выше ситуаций, он может утратить свою трудоспособность или даже получить несовместимую с жизнью травму. Страхование работников от несчастных случаев на производстве и профессиональных заболеваний обеспечивает социальную защиту граждан, стабильно или временно потерявших работоспособность в результате наступления описанных выше обстоятельств. Если из-за чрезвычайной ситуации сотрудник погибнет, то благодаря любому виду страхования его иждивенцы и другие лица, обладающие правом получить финансовую помощь при потере кормильца, получат материальную поддержку.

В Федеральном Законе №125 говорится об обязательном виде страхования. Но там также упоминается возможность руководителя защититься. Ведь если его сотрудник получит травму (даже приведшую к кратковременной нетрудоспособности), для собственника предприятия это будет очень неприятно и невыгодно. Основные виды страхования:

- Обязательное (социальное) – распространяется на всех лиц, имеющих постоянное место работы (вне зависимости от формы собственности компании-работодателя на время оформления).

- Добровольное (дополнительное) – этот вид услуги предоставляется по желанию клиента.

Первый вариант позволяет сотруднику получить гарантию на получение денежных выплат, если он утратит трудоспособность либо на материальное обеспечение его семьи (иждивенцев), если он погибнет из-за аварии на производстве. Оформляя в свой штат сотрудника, руководитель предприятия берет на себя обязанность ежемесячно отчислять за него страховые взносы.

Когда наступает страховой случай (техническая поломка, авария или иное чрезвычайное происшествие), приводящий к профессиональному заболеванию или травмированию трудящегося, тот получает денежное пособие. А если же он погибнет, то право обратиться за финансовыми выплатами переходит к его родственникам. Только для этого им нужно будет предоставить страховой компании определенный пакет документов.

Добровольный вид страхования – это дополнительная мера, которая иногда применяется работодателями (к примеру, для повышения престижа фирмы или проявления заботы о своем персонале). При этом у работника появляется возможность получить более крупную компенсацию, потому что рамки страховых случаев здесь существенно расширяются.

Обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний защищает интересы трудящихся при:

- смертельном исходе;

- ухудшении здоровья;

- невозможности трудиться.

Оно предназначено для лиц:

- осужденных и выполняющих работы;

- получивших ущерб здоровью или травму;

- работающих по трудовому соглашению.

Согласно законодательству РФ, страхователями считаются:

- Российские и зарубежные организации, действующие в России.

- Индивидуальные предприниматели, заключающие договоры и соглашения со своими работниками.

Виды автострахования

Наиболее распространенными на сегодняшний в день в России считаются такие виды страхования автомобиля – один обязательный (ОСАГО) и два добровольных (ДСАГО и КАСКО). Особенности каждого из них имеет смысл рассмотреть подробнее.

ОСАГО

Оформление полиса ОСАГО позволяет застраховать гражданскую ответственность автовладельца. Наличие страховки выступает одним из обязательных условий для управления любым транспортным средством на дорогах страны.

Документ защищает водителя автомобиля в случае, если он становится виновником ДТП. В подобной ситуации компенсация пострадавшей стороны выплачивается страховой компанией, оформившей полис. Законодательством установлена предельная сумма выплаты. Она достигает полумиллиона рублей при нанесении вреда здоровью или жизни других людей и равняется 400 тыс. рублей, если речь идет об ущербе транспортному средству.

Это касается и правил расчета стоимости обязательной страховки. Она определяется путем умножения базового тарифа (коридор между минимальной и максимальной ставкой – устанавливается Центробанком России) на несколько коэффициентов, значения которых учитывают несколько параметров:

- категория и мощность транспортного средства;

- правовой статус собственника техники;

- возраст и стаж водителя;

- тяжесть и частота ДТП, виновником которых он стал, и т.д.

ДСАГО

Полис ДСАГО также страхует гражданскую ответственность автовладельца, но на добровольных началах. Фактически выступает дополнением к ОСАГО, позволяя увеличить величину страховой компенсации. Максимальное значение выплаты равняется 3 млн. рублей, что позволяет возместить практически любой ущерб, нанесенный транспортному средству.

Конкретное значение компенсации определяется договором, заключенным со страховой компанией. Допускается назначение любой суммы в пределах указанного выше лимита. Порядок оформления полиса ДСАГО и правила расчета стоимости страховки разрабатываются непосредственно автостраховщиком. Контроль над этими процессами со стороны регулятора рынка намного менее жесткий, чем по отношению к ОСАГО.

КАСКО

Еще одна разновидность добровольного автострахования. В этом случае объектом страховки становится автомобиль. Наличие полиса позволяет получить компенсацию ущерба, нанесенного транспортному средству – как во время движения, так и в случае противоправных действий третьих лиц, например, угона.

Перечень страховых рисков определяется по согласованию сторон и перечисляется в полисе КАСКО. Он выступает, наряду с характеристиками автомобиля, ключевым фактором, влияющим на итоговую стоимость страховки. Правила расчета цены, как и другие нюансы оформления автострахования КАСКО, определяются конкретной страховой компанией.

Какие бывают виды личного страхования – 4 основных вида

Есть несколько критериев классификации видов ЛС. Уже было сказано, что личное страхование бывает обязательным и добровольным.

Обязательное подчинено федеральному законодательству. Согласно закону, лицензированные страховые фирмы не имеют права отказывать гражданам, обратившимся к ним по поводу оформления обязательной страховки. Тарифы на услуги устанавливаются государством.

Добровольное осуществляется на основании волеизъявления гражданина. Такие страховки – платные, их стоимость определяет сам страховщик. Он же имеет право отказать клиенту в выдаче полиса, если сомневается в его благонадёжности.

Страхование бывает также краткосрочным (до года), среднесрочным (1-5 лет), долгосрочным (более 5 лет).

И главный критерий классификации – объекты страхования. Рассмотри основные разновидности ЛС по объектам страховой защиты.

Вид 1. Страхование жизни

Такой договор по определению заключается на длительные сроки. Помимо защиты, страхование жизни может выполнять накопительную функцию. Страховой термин «дожитие» означает достижение страхователем установленного договором срока.

По договору страховыми ситуациями считаются:

- смерть;

- инвалидность;

- наступление нетрудоспособности.

Страховые суммы, как правило, солидные и исчисляются сотнями тысяч или даже миллионами.

Страхователь вправе избрать и более позитивные события в качестве страховых ситуаций по накопительному полису – бракосочетание, поступление в вуз, выход на заслуженный отдых.

По вопросу страхования жизни на сайте есть отдельная статья.

Вид 2. Страхование от несчастных случаев и болезней

Страховая ситуация, предусмотренная таким договором, вызвана, как правило, внешними причинами кратковременного свойства.

Если такая причина приводит к инвалидности, временной или постоянной потере трудоспособности, страхователю выплачивается определенная денежная сумма.

В эту категорию попадают производственные и бытовые травмы, увечья, вызванные ДТП, отравления, другие ситуации, повлекшие за собой серьёзное нарушение здоровья.

Читайте подробную публикацию на нашем ресурсе «Страхование от несчастных случаев».

Вид 3. Медицинское страхование

Медстрахование бывает двух видов – обязательное и добровольное.

Полис ОМС должны иметь все граждане – без него вам запросто могут отказать в приёме в любой государственной поликлинике.

Документ даёт право на получение базовых медицинских услуг – их список регламентируется федеральными и региональными структурами. Полис получают бесплатно. Ограниченного срока действия у этого договора нет.

Добровольная медстраховка предполагает медицинские услуги повышенного качества. Обладатели полисов ДМС имеют право на дополнительные диагностические и терапевтические процедуры, особый уход и лечение при поступлении в стационар, посещение частных медицинских учреждений, санаториев и курортов. Период действия документа ограничен.

Вид 4. Страхование личного имущества

Всё, чем мы владеем, можно застраховать от порчи, хищения, полного уничтожения. Каждый тип собственности страхуется отдельно либо в совокупности с другим имуществом.

С точки зрения страховых специалистов имущественное страхование не относится к личному. Однако на взгляд рядового гражданина и здоровье, и собственность – это то, чем мы обладаем лично, а потому не упомянуть об этой разновидности страховой защиты в рамках настоящей статьи никак нельзя.

В таблице информация по видам страхования представлена в наглядном и компактном виде:

| № | Виды | Основные характеристики |

| 1 | Страхование жизни | Помимо защитной, выполняет накопительную функцию |

| 2 | Страхование от несчастных случаев | Обеспечивает защиту в случае производственных и бытовых травм |

| 3 | Медстрахование | Бывает добровольным и обязательным, даёт право на стандартные и дополнительные медицинские услуги |

| 4 | Имущественное страхование | Защищает все виды собственности |

Страхованию имущества посвящена отдельная развернутая публикация нашего блога.

Имущественное страхование

Во второй группе выделяют следующие виды:

Страхование наземного транспорта. Наиболее популярными из этого вида являются полное и частичное КАСКО. С оформлением КАСКО у людей могут возникнуть проблемы. Во-первых, оно очень дорогое, и не все машины подойдут, так как страховые компании устанавливают свои лимиты возраста и стоимости автомобиля. Если транспортное средство старше (в основном не берут, если более 7 лет) либо слишком дорогое, то не все страховщики захотят заключить с вами договор на свои услуги.

Защита воздушного транспорта. Так как воздушный транспорт является не таким распространённым, не все страховщики берутся давать финансовые гарантии на такое средство передвижения. Суммы платежей по договорам на страхование воздушного транспорта значительно выше, чем в случае с автомобильным.

Страхование водного транспорта. В основном такой вид оформляют владельцы суден, которые хотят защитить себя на случай его крушения.

Защита грузов. Является очень популярным видом услуг, которым активно пользуются при грузоперевозках

Очень важно быть уверенным в том, что при неудачной транспортировке ценного груза страховая компания возьмёт на себя обязательства и выплатит компенсацию.

Виды страхования рисков

Очень частым явлением в современном мире стало страхование рисков разного рода. Пользователями таких рисков зачастую являются банки, финансовые компании, крупные торговые и производственные предприятия, импортёры и экспортеры.

Страхование финансовых и специфических рисков можно выделить в три основных пункта:

- Массовое страхование – подразумевает одновременное страхование стразу нескольких рисков или объектов. Особенностью такого продукта является, как правило, целый пакет страховок. К примеру от пожара, стихийного бедствия, финансовых рисков или т.д.

- Страхование крупных рисков – основной областью использования подобного продукта является инвестиционная деятельность. При вложении в тот или иной бизнес больших сумм инвестор страхует возможный их не возврат.

- Страхование редких событий – как правило, характеризуется редкими наступлением страхового случая с одной стороны, и большими суммами выплат при его наступлении с другой.

Характерной особенностью всех видов рискового страхования является малая вероятность наступления страхового случая и большие суммы выплат.

Подотрасли личного страхования

Существует несколько подотраслей личного страхования, каждая из которых защищает человека от конкретных событий и предусматривает свои нормы.

Защита жизни

Данная подотрасль обозначает два вида страховых случаев:

- смерти застрахованного лица;

- дожития застрахованного лица до прописанной в договоре даты.

При страховке на случай смерти составляется договор, который может быть пожизненным или срочным. Страховка на пожизненный срок действует до момента смерти застрахованного лица. Срочный же договор заключается сроком от 1 года до 20 лет.

Если же застрахованный дожил до указанной в договоре даты, то он получит страховые выплаты. Получить их может и выгодоприобретатель, который был назначен застрахованным лицом.

Как правило, данный вид страховки заключается на долгий срок, так как жизнь расценивается как продолжительное состояние и момент смерти предвидеть невозможно.

Во время действия защиты жизни страховая компания обязуется выплатить застрахованному указанную в соглашении сумму в случае его смерти или наступления определенного события. До этого момента страхователь должен выплачивать страховые взносы. Выплачивать их можно как единовременно, так и периодически. Из страховых взносов и формируется бюджет для страхового возмещения.

Страхование от несчастных случаев и болезней

Данная подотрасль предусматривает определенные выплаты в случае наступления ситуации, которая негативно отразилась на здоровье или жизни человека. Полисом покрываются только состояния, обозначенные в договоре. Особенность данного вида в том, что можно выбрать любой список рисков (например, с учетом определенных видов спорта) и любое покрытие в соответствии с финансовыми возможностями.

Видами ущерба и вреда здоровью являются:

- травмы, ушибы;

- болезни;

- отравления;

- ожоги и т.д.

Специфическим видом такого страхования является страховка от клеща.

Приобрести защиту от несчастных случаев можно в СК «Ингосстрах» – оформление происходит онлайн и не занимает много времени. Рекомендуем ознакомиться с правилами защиты и таблицей выплат по несчастным случаям.

Медицинское страхование

Медицинское страхование в России является обязательным и согласно законодательству полис ОМС должен быть у каждого. Существует и добровольная форма личной страховки, она распространяется на более широкий спектр возможных страховых ситуаций.

Таким образом, данный вид личной страховки подразумевает компенсацию в виде медицинских услуг при заболеваниях и прочих недугах. Подразделяется же он на обеспечение страховки:

- при заболевании;

- при амбулаторном или стационарном лечении;

- при протезировании;

- при лечении операционными методами;

- граждан, выезжающих за пределы территории РФ.

Бывают и другие случаи, когда можно оформить страховку. Однако они производятся на добровольной основе и требуют наличие договора со страховой компанией. Читайте подробнее об условиях ДМС в 2021 году.

Пенсионное страхование

Данный вид обеспечения страховки относится как к обязательному, так и к добровольному. На основании действующего законодательства и после начала пенсионной реформы все граждане РФ являются застрахованными. Пенсионный фонд открывает каждому свой личный расчетный счет, куда помесячно начисляются взносы, которые и образуют будущие пенсионные выплаты.

Добровольное пенсионное обеспечение дает право получать выплаты дополнительно к государственной. Формируется и основывается на тех же самых принципах, что и обязательное. Самым явным отличием является право выбора клиента выгодной для него программы. Оплачивать добровольное пенсионное обеспечение можно разными способами – каждый год, месяц или каждые 3 месяца. Далее по достижении нужного возраста взносы останавливаются, и страховая компания начинает свои выплаты.

В совокупности данные методы пенсионных выплат гарантируют пожилым людям их прожиточный минимум и получение финансовых вознаграждений в соответствии с их вкладом в развитие труда в России. Интересный материал по теме ищите по этой ссылке.

Создание и реализация

Для повышения спроса на свой товар, страховщик обязан регулярно обновлять и дополнять перечень предложений. Они должны соответствовать определенным потребностям клиентов и гармонировать с их платежеспособностью

При создании услуги необходимо обращать внимание на регион, в котором размещается банк, на индивидуальные особенности населения территории, на среднюю цену похожих предложений у конкурентов

Помимо создания актуальных и востребованных СУ, следует грамотно их продвигать. Необходимо рекламировать наличие и уникальность услуг, привлекая потребителей. Для этого каждое финансовое учреждение разрабатывает собственную систему продаж страховых услуг. Здесь происходит деление на прямые и непрямые продажи (через посредников). Целостная система обеспечивает успешность продвижения и реализации продукта.

От чего зависит стоимость страхования? – 5 основных факторов

Любое страхование предполагает приобретение полиса и внесение взносов. Суммы разнятся в зависимости от объективных и индивидуальных обстоятельств.

Рассмотрим основные факторы влияния на стоимость страховки.

1 фактор. Объем рисков, которые покрывает страховой пакет

Чем больше страховых случаев предусматривает полис, тем выше его стоимость.

Одно дело – застраховаться от болезни, другое – включить в документ дополнительные риски (разбойные нападения, террористические акты, травмы, полученные во время занятий спортом).

2 фактор. Состояние здоровья

Текущее состояние здоровья напрямую влияет на стоимость полиса. Если у человека уже имеются недуги, чреватые опасными осложнениями, риск наступления страховой ситуации неизбежно повышается, а стало быть, растет и цена страховки.

3 фактор. Возраст

Чем моложе страхователь, тем ниже стоимость полиса. Это естественно, поскольку здоровые молодые люди меньше подвержены риску опасных заболеваний.

Сказанное не касается детей до 18 лет, для которых предусмотрены особые условия страхования.

4 фактор. Род занятий страхуемого лица

Чем опаснее работа, тем выше вероятность возникновения страхового случая. А значит, и ставки пропорционально увеличиваются.

Повышенные риски имеют профессиональные военные, полицейские, водители автотранспорта, пожарные, спасатели, монтажники-высотники, врачи, которые ежедневно рискуют заразиться опасными инфекциями.

5 фактор. Пол

По статистике, мужчины после достижения 40 лет подвергаются большим рискам, чем женщины того же возраста.

Отчасти связано с повышенной предрасположенностью представителей сильной половины человечества к опасным вредным привычкам – курению, употреблению алкоголя и наркотиков.

Кроме того, мужчины чаще трудятся на опасных производствах и выбирают профессии, напрямую связанные с ежедневным риском.

Права и обязанности работодателя как гаранта страхования на производстве

Обязанности по оформлению обязательной страховки для сотрудников и внесению отчислений в ФСС полностью лежат на работодателе. Застрахованные работники, а также их руководители вправе предпринимать следующие действия:

- Подавать заявления и отстаивать свои интересы в суде.

- Получать документы для проверки расходов.

- Запрашивать информацию из ФСС.

Помимо прав, у работодателя также есть ряд обязанностей:

- Уведомлять своего подчиненного о возможности самостоятельного обращения в страховой фонд.

- Регулярно и в полном объёме производить отчисления в ФСС за всех застрахованных штатных сотрудников.

- Извещать ФСС о любых изменениях в сфере деятельности компании (новые трудовые условия и пр.).

- Оповещать ФСС о произошедших авариях и чрезвычайных ситуациях.

Своевременное страхование работников от несчастных случаев на производстве – это важная и ответственная сфера. Данная процедура позволяет обеспечить безопасность и создать необходимые условия труда на производстве. Кроме того, благодаря ей действительно уменьшается число профессиональных недугов и аварий.