Тариф взносов на травматизм для генподрядчика

Содержание:

- Общие сведения

- Как определить класс профессионального риска по ОКВЭД

- Как узнать класс риска и тариф взносов

- По какому тарифу считать взносы

- Методика расчета

- Какие бывают надбавки и скидки к тарифам

- Виды опасных рабочих мест

- Как определить класс профессионального риска по ОКВЭД

- Страховые тарифы по классам

- Отдельные случаи страхования

- Процедура оценки

- Что из себя представляют классы риска

- Класс профессионального риска — 2018

- Карта оценки рисков

Общие сведения

Обеспечение безопасности на предприятии — важнейшая задача каждого руководителя. При условии ее успешной реализации никто не застрахован от несчастных случаев. Работодатель обязан предоставить своим сотрудникам определенные гарантии, в том числе — за счет специальных выплат.

Страховые взносы — это обязательные платежи, рассчитываемые по специальному тарифу, которые все работодатели должны ежемесячно перечислять страховщику. Это денежная компенсация, призванная защитить интересы работника в случае получения им травмы на производстве или профессионального заболевания. Страховые платежи носят регулярный характер, вносятся за каждого работника индивидуально и выплачиваются только после наступления страхового случая.

Страхователями являются работодатели, с которыми сотрудник заключил трудовой договор — это могут быть как индивидуальные предприниматели, так и юридические лица. Если же персонал работает по гражданско-правовому договору, то обязанность по уплате страховых взносов снимается, за исключением случаев, когда договор предусматривает такое условие.

Страховые отчисления на травматизм делают со следующих поступлений:

- заработная плата;

- премии и надбавки;

- отпускные.

При этом единовременная материальная помощь, больничные, выходные пособия, расходы на переподготовку и целевые выплаты от государства никакими отчислениями не облагаются (статья 20.2 №125-ФЗ).

Ежегодно Правительство пересматривает нормативы страховых взносов и принимает решения о внесении изменений или сохранении прежних показателей. 12 декабря 2020 года Госдума приняла в третьем чтении законопроект № 556366-7 «О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2020 год и на плановый период 2020 и 2021 годов», которым установила, что взносы исчисляются и уплачиваются по тарифам, указанным в ФЗ от 22.12.2005 № 179-ФЗ.

Как определить класс профессионального риска по ОКВЭД

Почти любой труд так или иначе влияет на здоровье человека. И большинство видов профессиональной деятельности могут иметь определённую степень риска для самочувствия и общего здоровья человека. А потому любой бизнесмен должен понимать, с какими проф. заболеваниями может встретиться его сотрудник и чем он рискует.

Основой определения профессионального риска является вероятность, с которой на работе может произойти непредвиденная ситуация или случай. Причём именно в процессе своей обозначенной договором работы на месте или в командировке. Также сюда относят профессиональное заболевание, которое может работник компании получить в ходе своей работы.

Поэтому важно знать особенности этих определений

Виды профессионального риска

В первую очередь нужно знать, что все категории бизнеса имеют свой порядковый номер. Доступны они в Общероссийском классификаторе видов экономической деятельности.

И каждый из этих видов отнесёт по принципу опасности для человека. Все таких классов опасности тридцать два. Соответственно, чем выше номер, тем больше риск для здоровья.

Например, тому предпринимателю, который планирует заниматься издательством, или же полиграфией, нужно искать свою нишу в первом классе градации ОКВЭД. А если фирма хочет занять место в сфере лесозаготовок, где опасность в разы больше и ощутимее, то предприниматель должен смотреть на класс номер 21.

От того, к какому классу относится деятельность напрямую зависит расчёт выплат в фонд соцстраха (ФСС).

Регламентирующим законодательным актом тут будет Приказ Министерства труда Российской Федерации №625 от 25 декабря 2012 года.

Как определить класс риска по классификатору

Если ваша фирма занята в конкретном виде бизнеса, то достаточно будет обратиться к таблице классификатора, чтобы определить к какому уровню риска для сотрудника относится деятельность.

Однако часто бывает так, что фирма занята хоть и в смежных, но разных сферах предпринимательского дела. В этом случае, главным будет считаться тот код ОКВЭД, который вы обозначили при регистрации в качестве основного.

Соответственно, расчёты взносов в фонд социального страхования будут вестись согласно ему.

Головное значение кодировки определяется исходя из того, какую долю в получении прибыли будет играть именно этот вид деятельности. Чтобы вычислить удельный вес этого значения, нужно поделить его доход на общую выручку по всем предпринимательским ответвлениям фирмы.

- Заявление.

- Справка, в которой будет отмечен главный вид вашей предпринимательской деятельности.

- Копия пояснительной записки по бух.балансу за прошлый год.

- Копия лицензии. В том случае, если сфера деятельность подразумевает лицензирование.

Важно! Если есть возможность (наличие ЭЦП), всю процедуру можно провести не выходя из офиса с помощью сайта госуслуг. Подробнее, о том, как пользоваться порталом, вы можете прочитать здесь

Подробнее, о том, как пользоваться порталом, вы можете прочитать здесь.

Вся документация должна быть подана до 15 апреля. А сам фонд соцстраха в течение 14 дней после того, как вы подали документы сообщит вам личную ставку по страховому взносу.

Нюансы

- С начала 2017 года действует так называемый ОКВЭД 2014. Дело в том, что до этого все регистрации проходили по старому классификатору 2001 года.

- В 2017 году внесение страховых взносов не претерпело изменений. Делается это до 15 числа следующего месяца.

Страховые тарифы по классам

Нужно понимать, что взносы, которые вы платите в страховой фонд не просто «ещё одна сумма в никуда».

В случае, если работник вашей организации получает профессиональное заболевание, или если происходит непредвиденная ситуация, которая влечёт за собой настоящую травму на производстве, ФСС оплатит сотруднику, пострадавшему при исполнении своих обязанностей больничный, а также процесс реабилитации, если до этого дойдёт.

Но есть ряд критериев, по которым предприниматель вносит оплату в фонд. Всё зависит от:

- Заработной платы сотрудников.

- Тарифа, который определяется как раз исходя из степени риска в рабочем процессе. То есть именно категория риска по ОКВЭД будет определяющим фактором при формировании ставки по взносу в ФСС.

- Также в учёт идут различного рода надбавки, или же наоборот снижения оплаты. Формируются они самим фондом социального страхования.

Ставка может быть разной. Обычно она «плавает» от 0,2 процента до 8,5 процента. Естественно зависеть всё будет от категории риска.

Согласно Федеральному закону № 362 от 14.12.15 ставка эта будет браться непосредственного заработка работника.

Как узнать класс риска и тариф взносов

Информация такого рода всегда находится в уведомлении ФСС о присвоении ставки страховых взносов. Его получают впервые на этапе регистрации, а также ежегодно, поскольку каждый объект предпринимательства должен подтверждать основной вид экономической деятельности, им используемый.

Именно для данной цели ежегодно до 15 апреля каждый предприниматель подает документы на подтверждение основного вида деятельности, на базе которого и устанавливается тариф.

Рассматривая страховые взносы и классы рисков, необходимо упомянуть, что на принадлежность к особому классу влияет основной вид деятельности, то есть приносящий наибольший доход.

Класс профессионального риска по ОКВЭД 2016 будет отличаться от того, который может быть присвоен в новом году, поскольку произошли нововведения по классификатору деятельности. Единственным действующим считается ОКВЭД-2, а все остальные потеряли свою силу, что стало причиной пересмотра законодательными органами классификатора риска прошлого года и создание нового его варианта, адаптированного к новому классификатору по экономическим видам предпринимательства.

Итак, профессиональный риск зависит от того, к какому классу относится данная деятельности, собственно, от этого же будет зависеть и размер взносов, непосредственно основывающийся на процентной ставке.

По какому тарифу считать взносы

Верховный суд РФ в определение от 30 октября 2015 г. № 306-КГ15-13736 встал на сторону компании. Так как пришел к выводу, что тариф взносов на травматизм надо определять по реальной деятельности подрядчика.

Спор вызвала следующая ситуация.

Для бурения скважин подрядчик привлекал субподрядчиков, которым перечислял часть выручки. Своих работников и оборудования для таких работ у него не было. Арбитры указали, что в этом случае тариф устанавливают по управленческой деятельности подрядчика.

Суд исходил из того, что организация фактически оказывала услуги по управлению юридическими лицами. А также генподрядные услуги: искала заказчиков, заключала договоры генподряда и т. д. Компания подтвердила это контрактами о передаче ей соответствующих полномочий.

То есть ее фактическая деятельность – это управление финансово-промышленными группами и холдинг-компаниями (код ОКВЭД 74.15). Что относится к 1-му классу профриска с тарифом 0,2 процента.

А непосредственно бурением генподрядчик не занимался, скважины не сооружал. Он не мог этого делать – у него не было специалистов, техники и оборудования.

Но фонд установил компании тариф для буровых работ – 0,4 процента исходя из справки-подтверждения. В ней было показано, что наибольший удельный вес в общем объеме занимает «предоставление услуг по бурению…» (код ОКВЭД 11.20.1). Это 3-й класс риска.

Аналогичные данные компания привела и в пояснениях к балансу. В них она указала, что доходы от управления составили 515,7 тыс. руб. А доходы от услуг по бурению – 14 965,8 тыс. руб. Данная информация и позволила фонду сделать вывод, что основной вид деятельности компании – «предоставление услуг по бурению». И установить соответствующий тариф – 0,4 процента.

На самом деле выручка 14 965,8 тыс. руб. складывается из суммы субподрядных работ – 14 690,5 тыс. руб. и суммы генподрядных услуг – 275,3 тыс. руб.

Таким образом, по мнению арбитров, фонд неправомерно определил вид основной деятельности как бурение скважин. Суд отметил, что кроме справки он должен учитывать особенности фактической деятельности.

Такую позицию поддерживает и Президиум ВАС РФ. В постановлении от 5 июля 2011 г. № 14943/10 он указал, что в пункте 5 Порядка № 55 речь идет об осуществляемых видах деятельности. Поэтому фактический вид нельзя определять лишь по документам, в которых приведены сведения о видах деятельности. Фонд должен исследовать конкретные обстоятельства.

Методика расчета

Страховые взносы от несчастного случая в 2021 рассчитываются бухгалтером ежемесячно путем умножения базы по взносам на тарифную ставку.

База взноса – это количество денег, которое получил работник за отчетный месяц. Сюда может входить не только заработная плата, но и другие денежные вознаграждения, рассмотренные выше. Рассчитывается как разница между выплатами по трудовому договору и не облагаемыми взносами.

Пример. Предприятие «Красный луч» занимается добычей кобальтовой руды – 07.29.22. Это 32 класс риска. Для этой группы присвоен тариф 8,5, так как это опасный вид деятельности, травмы, полученные на работе, могут иметь серьезные последствии, тянущие за собой большие финансовые траты. Фонд зарплаты работников в марте 2021 года – 2,4 млн. руб. Отдельным работникам была выплачена материальная помощь в размере 17 тыс. рублей. Исходя из этого:

- база взноса=2400000-17000=2383000 руб.;

- сумма отчислений=2383000*8,5%=202555 руб.

Полученная сумма отчисляется компанией на специальный счет в ФСС.

Какие бывают надбавки и скидки к тарифам

Фонд соцстраха вправе повысить или понизить тариф. Методика для точного расчета надбавки или скидки прописана в приказе Минтруда от 01.08.2012 № 39н, ею пользуются территориальные отделения Фонда.

Для расчета точной ставки ФСС сравнивает отраслевые показатели безопасности труда и показатели вашей компании. Это число страховых случаев на 1000 сотрудников, число дней болезни на страховой случай, отношение расходов Фонда на выплату компенсаций работникам компании и суммой уплаченных взносов по этой компании. Еще Фонд учитывает сведения о медосмотрах и результаты спецоценки условий труда. На 2021 год ФСС утвердил показатели постановлением от 25.06.2020 № 107.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Виды опасных рабочих мест

Управление профессиональными рисками является одним из процессов управления охраной труда организации. Управление риском — это действия работодателя, по результатам которых оценивают уровень воздействия опасных факторов на работников.

- выявить опасность;

- оценить уровень профриска;

- снизить уровень профриска.

В методике, утвержденной приказом № 33н, Минтруд определяет перечень опасностей и рисков на рабочем месте, которые угрожают жизни и здоровью работника:

|

№ п/п |

Наименование вредного и (или) опасного фактора производственной среды и трудового процесса |

|---|---|

|

1 |

Физические факторы |

|

1.1 |

Микроклимат |

|

1.1.1 |

Температура воздуха |

|

1.1.2 |

Относительная влажность воздуха |

|

1.1.3 |

|

|

1.1.4 |

Тепловое излучение |

|

1.2 |

Аэрозоли преимущественно фиброгенного действия (АПФД) |

|

1.3 |

Виброакустические факторы |

|

1.3.1 |

Шум |

|

1.3.2 |

Инфразвук |

|

1.3.3 |

Ультразвук воздушный |

|

1.3.4 |

Общая и локальная вибрация |

|

1.4 |

Световая среда |

|

1.4.1 |

Освещенность рабочей поверхности |

|

1.4.2 |

Прямая блескость |

|

1.4.3 |

Отраженная блескость |

|

1.5 |

Неионизирующие излучения |

|

1.5.1 |

Переменное электромагнитное поле (промышленная частота 50 Гц) |

|

1.5.2 |

Переменное электромагнитное поле радиочастотного диапазона |

|

1.5.3 |

Электростатическое поле |

|

1.5.4 |

Постоянное магнитное поле |

|

1.5.5 |

Ультрафиолетовое излучение |

|

1.5.6 |

Лазерное излучение |

|

1.6 |

Ионизирующие излучения |

|

1.6.1 |

Рентгеновское, гамма- и нейтронное излучение |

|

1.6.2 |

Радиоактивное загрязнение производственных помещений, элементов производственного оборудования, средств индивидуальной защиты и кожных покровов работника |

|

2 |

Химический фактор |

|

2.1 |

Химические вещества и смеси, измеряемые в воздухе рабочей зоны и на кожных покровах работников, в том числе некоторые вещества биологической природы (антибиотики, витамины, гормоны, ферменты, белковые препараты), которые получают химическим синтезом и (или) для контроля содержания которых используют методы химического анализа |

|

3 |

Биологический фактор |

|

3.1. |

Микроорганизмы-продуценты, живые клетки и споры, содержащиеся в бактериальных препаратах |

|

3.2. |

Патогенные микроорганизмы — возбудители особо опасных инфекционных заболеваний |

|

3.3. |

Патогенные микроорганизмы — возбудители высококонтагиозных эпидемических заболеваний человека |

|

3.4. |

Патогенные микроорганизмы — возбудители инфекционных болезней, выделяемые в самостоятельные нозологические группы |

|

3.5. |

Условно-патогенные микроорганизмы (возбудители оппортунистических инфекций) |

|

4. |

Тяжесть трудового процесса |

|

4.1 |

Физическая динамическая нагрузка |

|

4.2 |

Масса поднимаемого и перемещаемого груза вручную |

|

4.3 |

Стереотипные рабочие движения |

|

4.4 |

Статическая нагрузка |

|

4.5 |

Рабочая поза |

|

4.6 |

Наклоны корпуса тела работника |

|

4.7 |

Перемещение в пространстве |

|

5. |

Напряженность трудового процесса |

|

5.1 |

Длительность сосредоточенного наблюдения |

|

5.2 |

Плотность сигналов (световых, звуковых) и сообщений в единицу времени |

|

5.3 |

Число производственных объектов одновременного наблюдения |

|

5.4 |

Нагрузка на слуховой анализатор |

|

5.5 |

Активное наблюдение за ходом производственного процесса |

|

5.6 |

Работа с оптическими приборами |

|

5.7 |

Нагрузка на голосовой аппарат |

Установленный действующим законодательством полный перечень рисков на производстве включает 45 позиций.

Как определить класс профессионального риска по ОКВЭД

Почти любой труд так или иначе влияет на здоровье человека. И большинство видов профессиональной деятельности могут иметь определённую степень риска для самочувствия и общего здоровья человека. А потому любой бизнесмен должен понимать, с какими проф. заболеваниями может встретиться его сотрудник и чем он рискует.

Основой определения профессионального риска является вероятность, с которой на работе может произойти непредвиденная ситуация или случай. Причём именно в процессе своей обозначенной договором работы на месте или в командировке. Также сюда относят профессиональное заболевание, которое может работник компании получить в ходе своей работы.

Поэтому важно знать особенности этих определений

Страховые тарифы по классам

Нужно понимать, что взносы, которые вы платите в страховой фонд не просто «ещё одна сумма в никуда». В случае, если работник вашей организации получает профессиональное заболевание, или если происходит непредвиденная ситуация, которая влечёт за собой настоящую травму на производстве, ФСС оплатит сотруднику, пострадавшему при исполнении своих обязанностей больничный, а также процесс реабилитации, если до этого дойдёт.

Но есть ряд критериев, по которым предприниматель вносит оплату в фонд. Всё зависит от:

- Заработной платы сотрудников.

- Тарифа, который определяется как раз исходя из степени риска в рабочем процессе. То есть именно категория риска по ОКВЭД будет определяющим фактором при формировании ставки по взносу в ФСС.

- Также в учёт идут различного рода надбавки, или же наоборот снижения оплаты. Формируются они самим фондом социального страхования.

Ставка может быть разной. Обычно она «плавает» от 0,2 процента до 8,5 процента. Естественно зависеть всё будет от категории риска.

Согласно Федеральному закону № 362 от 14.12.15 ставка эта будет браться непосредственного заработка работника.

Скидки по тарифу страхования

Каждому предпринимателю важно знать, что можно запрашивать у ФСС скидки. Это регламентируется постановлением №524 от 30.05.2012

И позволяет работодателю сэкономить на выплате.

Важно! Размер скидки или надбавки не может превышать 40 процентов. На скидку имеют право только те работодатели, у которых нет долгов перед ФСС

Что нужно:

Отправить заявку на предоставление скидки до 1 ноября этого же года. Скидка при такой структуре действий предоставляется только на будущий год. А решение, которое будет вынесено фондом соцстраха, сообщается вам до 1 декабря.

Что влияет на решение

- В первую очередь показатели вашей работы с фондом за три года. В эти показатели входят:

- Отношение суммы выплат по страховке к сумме взносов в фонд.

- Количество страховых случаев за этот период.

- Продолжительность больничного работника за один страховой случай.

Также важно, чтобы фирма, которая запрашивает скидку сама была ответственна за проведение оценки рабочего места. Будут учтены как медосмотры работников, так и условия труда

Надбавки к тарифу по ФСС

Здесь регламент позиционируется постановлением ФСС №11 от 05 февраля 2002 года.

За основу также берутся перечисленные выше показатели.

И если у вас как у работодателя хотя бы один из них будет выше нормы (установленной также ФСС), то вам светит надбавка, что конечно же неприятно.

Особые случаи

Так как видов деятельности много, то и частных случаев расчёта взносов и выплат, а также особенностей взаимодействия с фондом социального страхования не меньше.

Так, к примеру, ниша ЧОП признаётся видом деятельности с высоким показателем рискованности. И поэтому, предпринимателя, нанимающего работников в эту сферу ждёт не только выплата периодических взносов в ФСС, но и необходимость обращаться отдельно в страховую компанию, чтобы застраховать каждого своего сотрудника отдельно (ФЗ-230 от 13.07.15).

Отдельные случаи страхования

Но это общие правила для работодателей. Вплотную занимаясь тем или иным бизнесом, вы, конечно же, столкнетесь с особенностями конкретной деятельности. Например, частная охранная деятельность считается классом с очень высоким риском (и физическая, и пультовая охрана). Поэтому, помимо взносов в ФСС, бизнесмен должен страховать каждого работника в страховой компании от несчастного случая («Закон о частной детективной и охранной деятельности» от 13.07.2015, № 230).

Итак, развитие вашего бизнеса зависит не только от таких показателей, как прибыль и расходы, но и от безопасности тех условий труда, в которых работают ваши сотрудники. Если вы внимательно относитесь к вопросам охраны труда, то можете очень сильно сэкономить на скидках по страховым взносам. А вот ваша безответственность перед безопасностью работников может ударить по карману (получите надбавку ко взносам от ФСС да и просто рискуете деловой репутацией). Поэтому будьте внимательны к условиям безопасности вашего бизнеса.

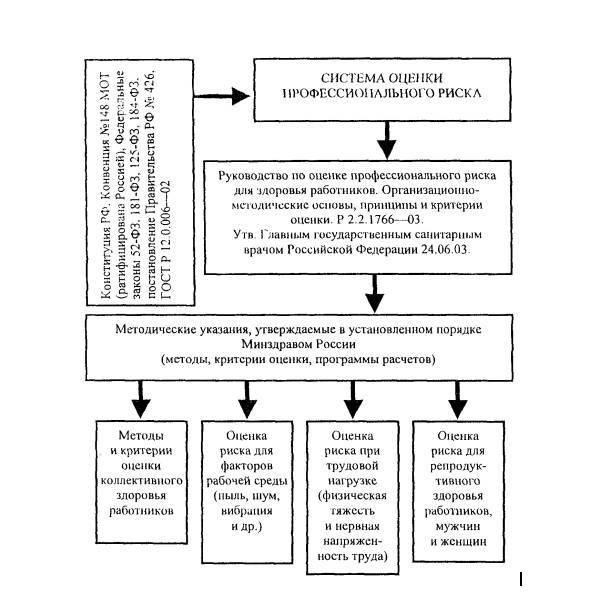

Процедура оценки

Шаг 1. Провести оценку и определить класс условий работы. Идентифицировать опасности по имеющимся рабочим местам в соответствии со структурой учреждения. Для оценки привлечь специалистов экспертной спецорганизации.

Шаг 2. Провести анализ процессов, материалов. Сформировать перечень рабочих мест с идентифицированными опасностями и оценить уровень опасности как предполагаемый (категория 1Б).

Шаг 3. Проанализировать уровень профзаболеваний.

Шаг 4. Изучить итоги периодических медосмотров.

Шаг 5. Провести с применением спецпрограмм исследование заболеваемости, вследствие которой наступили:

- временная утрата способности работать;

- инвалидность;

- смерть.

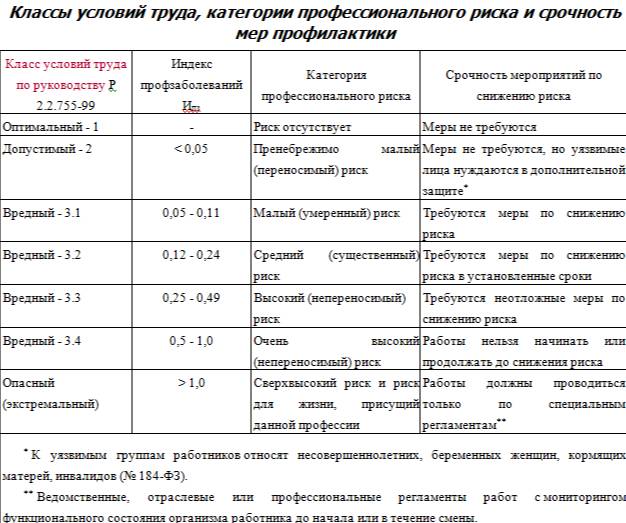

Шаг 6. Определить, к какому классу вредности/опасности относятся условия работы. Включение опасности в конкретный класс основано на степени отклонения фактических результатов замеров от установленных норм.

Шаг 7. Рассчитать индекс профзаболеваемости.

Шаг 8. Провести анализ данных, полученных на шаге 5, применив шкалы для подсчета уровней.

Шаг 9. Определить уровень риска.

Шаг 10. Оценить уровень.

Шаг 11. Оформить результаты.

Шаг 12. Сформировать план действий по уменьшению или исключению профрисков. Документ содержит перечень профессиональных рисков на рабочих местах и алгоритмы их нейтрализации. План утверждает руководитель предприятия. В его зоне ответственности исполнение плана в полном объеме, контроль мероприятий и корректировки при необходимости.

Что из себя представляют классы риска

Предприниматель, который желает взять в помощь сотрудников на свой предпринимательский объект, обязательно столкнется с необходимостью уплачивать за них страховые взносы. И будут они не только медицинского и пенсионного назначения, но и социального. Причем для определения ставки взносов предпринимателю обязательно придется определить класс риска работы, а он зависит от того, какой ОКВЭД указал предприниматель при осуществлении регистрации, так как классификация по классам происходит именно на основании этого кода.

Всего классов риска существует 32, и именно от них зависит процентная ставка, которая будет применяться данным предпринимательским объектом для страхования сотрудников и самого предпринимателя. Стоит отметить, что такой деятельности, которая не относилась бы к одному из классов риска, просто не существует, так как классификатор составлен на базе рассматриваемого в нынешнее время ОКВЭД.

На принадлежность к особому классу влияют такие факторы:

- Опасность выполняемых работ на определенном предпринимательском объекте.

- Частота травматизма в подобных условиях.

- Повышение сумм страхования, выделяемых на лечение пострадавших работников вследствие профессиональной деятельности.

В различные классы объединяются виды деятельности, которые имеют схожесть величины рисков и частоты травматизации работников, занятых в этой сфере, а также в похожих видах. Именно это становится причиной того, что в классификаторе по экономической принадлежности деятельности видов неисчислимое множество, а классов риска всего 32.

Класс профессионального риска — 2018

Страховые взносы — это обязательные платежи, рассчитываемые по специальному тарифу, которые все работодатели должны ежемесячно перечислять страховщику.

Это денежная компенсация, призванная защитить интересы работника в случае получения им травмы на производстве или профессионального заболевания.

Платежи носят регулярный характер, вносятся за каждого работника индивидуально и выплачиваются только после наступления страхового случая.

Страхователями являются работодатели, с которыми сотрудник заключил трудовой договор — это могут быть как индивидуальные предприниматели, так и юридические лица. Если же персонал работает по гражданско-правовому договору, то обязанность по уплате взносов снимается, за исключением случаев, когда договор предусматривает такое условие.

Отчисления на травматизм делают на следующие поступления:

- заработная плата;

- премии и надбавки;

- отпускные.

При этом единовременная материальная помощь, больничные, выходные пособия, расходы на переподготовку и целевые выплаты от государства никакими отчислениями не облагаются (статья 20.2 №125-ФЗ).

Изменения 2018 года

Перераспределение функций по приему взносов привело к тому, что теперь их приходится отчислять в две инстанции:

- в ФСС части, касающиеся больничных и материнства;

- в ПФР и ФОМС по-прежнему переводятся деньги индивидуальными предпринимателями за себя.

Законодательно порядок расчетовзакреплен в особой главе Налогового кодекса. Это привело к тому, что данные взносы теперь приравнены к движению бюджетных средств, то есть подчиняются соответствующим требованиям:

- в части правил оформления;

- в том числе, использования специальных реквизитов.

Куда перечислять

Все взносы, описанные в НК, плательщики обязаны вносить на счета соответствующего отделения ФНС:

- по месту регистрации;

- по месту нахождения филиала, ведущего отдельную бухгалтерию;

- ИП ориентируются на адрес прописки.

Платежки следует оформлять по каждому виду взноса отдельно (как ранее). Однако в 2018 году нужно использовать реквизиты, предусмотренные для бюджетных взносов. Сбор по травматизму перечисляется по старым правилам:

- в отделение ФСС, в котором зарегистрирован плательщик;

- по месту нахождения обособленного филиала;

- по месту жительства ИП (только благотворительные).

Изменились ли сроки

Согласно нормативным требованиям «несчастный» сбор должен попасть на счет ФСС до 15 числа месяца, следующего за отчетным.

Определение класса профессионального риска (страхового тарифа организации)

Размер страхового тарифа непосредственным образом связан с классом профессионального риска. Для того чтобы определить, какую ставку по травматизму необходимо вносить, нужно знать основной вид деятельности организации (ОКВЭД). Таковым является:

- тот, по которому компания производит наибольший объем товаров и услуг;

- в рамках которого занято наибольшее количество персонала.

Действующее законодательство выделяет 32 класса, которые отражают уровень производственного травматизма, профессиональной заболеваемости и, соответственно, расходов на обеспечение по страхованию (ст.

3 закона № 125-ФЗ). Чем выше этот уровень, тем больше платеж: так, размер страхового тарифа (1-й класс профессионального риска) облагается самым низким взносом.

В 2018 году тарифы ФСС рассчитываются в диапазоне от 0,2 до 8,5 %.

Стоит отметить, что присвоенный тариф может уменьшаться и увеличиваться с течением времени за счет скидок или надбавок, установленных действующим законодательством. Например, в ФСС установлены льготы:

- для работодателей, которые нанимают инвалидов;

- для общественных организаций инвалидов или субъектов, чей уставной капитал на 100% принадлежит такой организации.

В статье 427 НК РФ определены пониженные ставки для:

- компаний, которые занимаются благотворительностью, строительством, работают в сфере образования или здравоохранения (если их годовой доход не больше 79 млн. рублей);

- предприятий, которые ведут финансовую деятельность в свободных экономических зонах;

- IT-компаний;

- аптечных организаций;

- и др.

Таких категорий большое количество — для них ставка колеблется от 0 до 2%.

Несмотря на то что сведения о виде деятельности изначально указываются в регистрационных документах, страхователь обязан ежегодно подтверждать эту информацию. Для этого в органы соцстрахования необходимо направить:

- заявление (Приложение № 1 к Порядку, утвержденному Приказом Минздравсоцразвития от 31.01.2006 N 55);

- подтверждающую справку (Приложение № 2);

- расшифровку баланса за предыдущий период (требование не обязательно для представителей малого бизнеса).

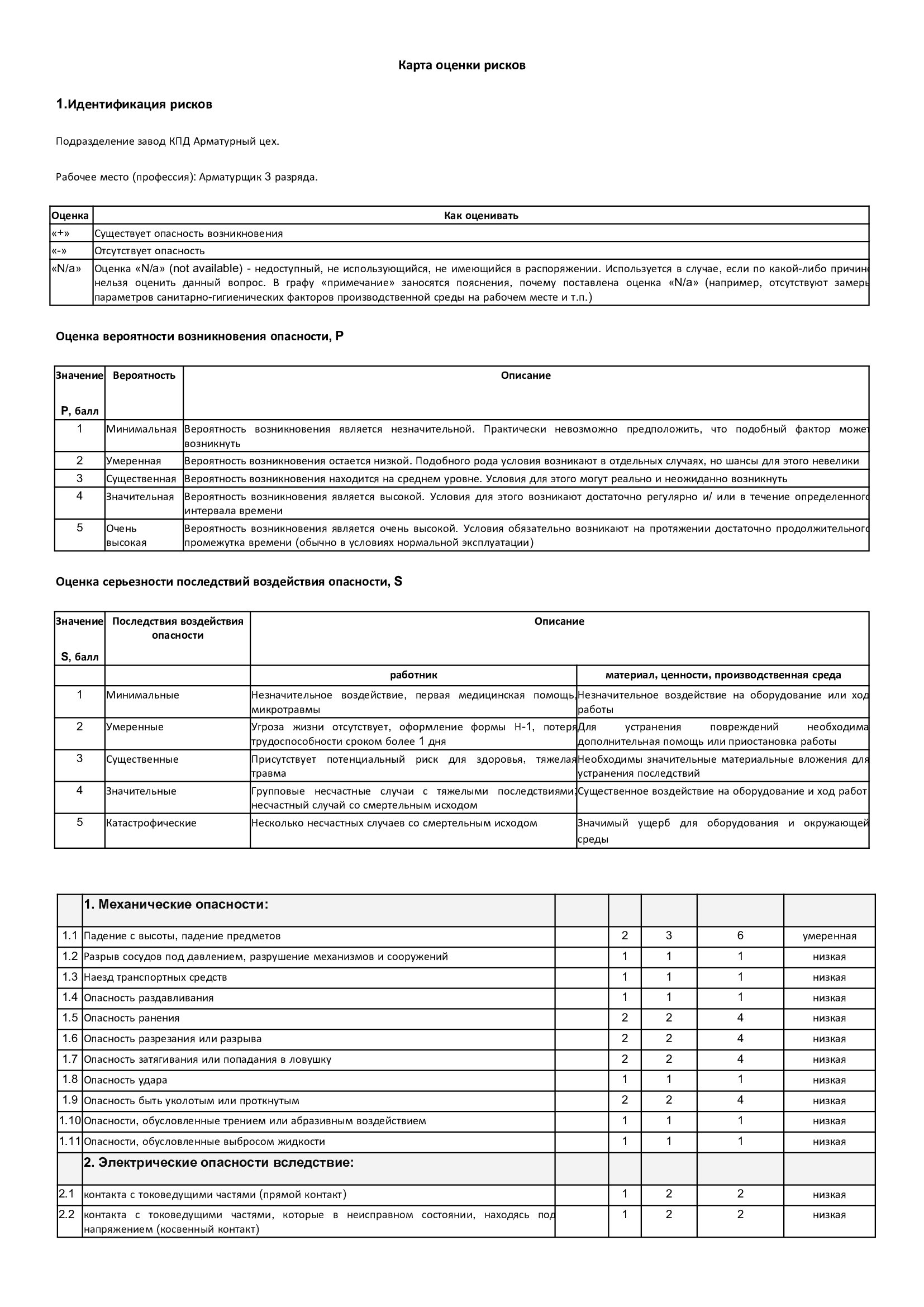

Карта оценки рисков

Карта риска — это перечень возможных опасностей на предприятии. Документ отражает характерные для учреждения опасные факторы, наглядно демонстрирует их вероятность, дает общую оценку, примеры рисков на предприятии и включает перечень мер по недопущению реализации рисков.

Законодатель не установил единое определение для термина. В итоге, карта представляется как совокупность отчетов о рисках:

-

предприятия в целом;

-

по направлениям и подразделениям;

-

по процессам.

Вот пример документа с анализом опасностей.

Разработка карты риска позволяет наглядно определить опасность и разработать перечни мер по ее уменьшению.