Что такое ликвидационная стоимость квартиры

Содержание:

Факторы ликвидационной стоимости

Какие факторы могут влиять на такой показатель, как ликвидационная стоимость предприятия в целом и на самый проблемный элемент формулы их исчисления — корректировочный коэффициент?

Прежде всего это желательные сроки продаж соответствующих активов. Во многих случаях их длительность прямо пропорциональна выставляемой цене объектов, реализуемых предприятием. Ликвидационная стоимость — это показатель, зависящий от характеристик активов. Если это недвижимость, то учитывается материал ее изготовления, тип, месторасположение, год постройки.

Существуют внешние факторы ликвидационной стоимости. Прежде всего это уровень спроса и предложения на рынке в том сегменте, к которому принадлежит реализуемый объект. Ко внешним относится также политический фактор — он может иметь значение с точки зрения размера рынка, на котором предполагается продажа актива предприятия. Вполне возможна ситуация, что приобрести объект не смогут представители определенных государств. Или же предприятие, в свою очередь, не будет иметь возможности предложить свои активы на тех или иных зарубежных рынках.

Методика расчета и оценки ликвидационной стоимости объекта ОС

В основе методики расчета ликвидационной стоимости ОС – положение о предельной величине ликвидационной стоимости любого продукта (имущества), которая обеспечивает его моментальную продажу. К примеру, публичный торг никак не станет фактором мгновенной продажи. Все потому, что созданные законодательством регламентированные сроки огласки будущего торга не позволят заключить и закончить сделку купли-продажи ранее фактической даты аукциона.

Определяют несколько методов для оценки ликвидационной стоимости объекта:

- Прямой метод – базируется на сравнениях подобных продуктов с конкретным. Часто применяют и корреляционно-регрессионный анализ – расчет зависимости окончательной рыночной стоимости от периода пользования, учитывая данные за прошедшее время или по таким же данным аналогичных продуктов. В результате, фиксируется формула-уравнение, по которому и рассчитывается ликвидационная стоимость основных средств.стоит отметить, прямой метод не очень распространен.

- Косвенный метод предназначен для расчета ликвидационной стоимости, использую математические формулы. Окончательная стоимость продукта считается функциональной, – стоимость зависит от периода эксплуатации, рыночной оценки и времени на продажи. Таких формул существует несколько вариантов, но все они, в конце концов, покажут одинаковый результат расчета.

Трудности расчета и оценки ликвидационной стоимости путем любого метода:

- уровнем ликвидности продукта напрямую управляет развитие рынка продаж;

- факторы, отображающие падение предполагаемой цены, если сокращается необходимый срок продаж –экспозиция рыночных торгов;

- привлекательность продукта к инвестициям;

- величина торговой стоимости объекта с конкурирующими продуктами;

- конъектурные данные о рынке на момент продажи продукта;

- маркетинговый уровень и рынка, и продаваемого продукта;

Пример расчета.

Эффективным примером расчета ликвидационной стоимости будет наглядный пример по оценке недвижимости.

В данном примере объект исследования предлагается банку как залог оплаты взятого кредита.

Период кредитования – 1,5 года (n).

Процентная ставка – 3% ежемесячно (i).

Тип кредитования – равнодольные платежи (n-t).

Рассчитываем ликвидационную стоимость по формуле:

СЛ= [(N-t)/N] * /(1 + i)1+n+m

Переведя все в цифры, получится:

СЛ = 1 * /(1 + 0,03)1+1+6

СЛ = 12 529 082 рублей

В конце, расчетные результаты округляются к большему числу:

12,5 миллионов рублей.

Учитывая те факты, что стоимость дома на следующие полгода останется неизменной, банк снизит требования к заемщику по выплатам, имея в залоге оцененную недвижимость.

Понятие ликвидационной стоимости

Сначала нужно разобраться, что же представляет собой сама ликвидационная стоимость.

Это оценка объекта в денежном выражении, сниженная на издержки, которые будут возникать в связи с его реализацией (комиссия, расходы на рекламную кампанию, оформление и прочие). В основном, эти затраты возникают тогда, когда возникает необходимость продать объект в кратчайшие сроки.

Эту стоимость рассчитывают в случае банкротства компании или необходимостью рассчитаться с долгами активами компании или ее отдельными составляющими.

- Продать компанию по ликвидационной стоимости можно и при реализации компании в целом или внедрения инновационных технологий. Ведь стоит сказать о том, что устаревшие технологии могут привести к снижению выручки.

- Расчет ликвидационной стоимости могут минимизировать с той целью, чтобы в скорейшем времени ввести в производство какие-либо инновационные технологии, что позволит в дальнейшем получать больше прибыли, так как продукция будет производиться по новейшим технологиям.

- Срочная продажа части активов может возникнуть и в том случае, если владелец желает начать работу в совершенно ином направлении и для этого ему требуются наличные деньги. Продажа части активов может быть значительно выгоднее для владельца, нежели взять кредит под большие проценты и выплачивать его еще несколько лет.

Вообще ликвидационная стоимость, в основном, всегда ниже рыночной цены на те же самые активы. Однако при правильно проведенном менеджменте данная цена может быть сравнима со стандартными ценами на рынке.

Если же продажа активов происходит во время высокого спроса на данную категорию товара, то его можно продать и более выгодно, то есть даже выше рыночной стоимости подобного товара в период спада спроса.

Особенности ликвидационной и остаточной стоимости основных средств в 2018 году

При определении ликвидационной стоимости, в отличие от определения рыночной стоимости, учитывается влияние чрезвычайных обстоятельств, вынуждающих продавца продавать объект оценки на условиях, не соответствующих рыночным.

Основой возникновения ликвидационной стоимости является наличие чрезвычайных или условно чрезвычайных обстоятельств, приводящих к нарушению рыночных факторов. К таким обстоятельствам относится фактор ограниченности времени продажи и фактор вынужденности продажи.

При ликвидации имущества возникает необходимость в уменьшении сроков экспозиции (предпродажных мероприятий и самой продажи), которые сильно ограничены в силу необходимости достаточно быстрого освобождения от активов. Именно вопрос наличного времени играет в данном случае решающую роль в величине стоимости (при прочих равных условиях).

В свою очередь продолжительность временного периода определяется условиями каждого конкретного случая ликвидации. При этом необходимо иметь в виду, что само решение о ликвидации может быть как добровольным (то есть имеет место запланированная акция), так и вынужденным.

Факторы, определяющие величину «ликвидационной» скидки, представлены в следующей таблице:

Таблица 18.1.

| Факторы | Рыночная стоимость | Ликвидационная стоимость при планомерной ликвидации | Ликвидационная стоимость при вынужденной ликвидации | ||

| Продавец | Покупатель | Продавец | Покупатель | ||

| Добровольность продажи/покупки | Добровольно | Добровольно | Добровольно | Вынужден продать | Добровольно |

| Срочность продажи/покупки | Не срочно | Срок ограничен | Срок ограничен | Срочно | Срочно |

| Информированность | Информированы | Информирован | Возможность получения информации | Информирован | Недостаток информации |

| Достаточность маркетингового периода | Достаточен | Недостаточен | Недостаточен | Недостаточен | Недостаточен |

Специалисты говорят, что быстрая продажа квартиры – это когда в течение месяца с момента заключения договора с агентством сделка совершается, и продавец получает за свой объект деньги.

При этом самый простой и действенный способ обратить внимание на свою квартиру – это скидка. Оптимальный ее размер поможет высчитать опытный риэлтор, но обычно это не менее 10-15% от среднерыночной стоимости аналогичного жилья

Бывают и экстренные случаи, когда квартиру нужно продать немедленно, в течение нескольких дней. Такие обращения в агентства достаточно редки. Обычно они связаны с ситуациями, когда продавец уезжает на постоянное место жительства за границу и распродает имущество, чтобы получить за него деньги срочно, не заботясь о максимальной выгоде. Поскольку стандартная процедура продажи жилья занимает не менее 2-3 месяцев, решением проблемы может стать срочный выкуп, при котором сделка с агентством недвижимости заключается в течение 3-4 дней, и уже через 2 недели (стандартный срок регистрации сделки в УФРС) продавец получает на руки деньги. Однако скидка при такой срочной продаже составит уже не 15, а все 30%. К тому же с наступлением кризиса число таких сделок резко сократилось, и сегодня на эту авантюру идут уже далеко не все агентства»

Таким образом, средняя величина скидки на ликвидность (10% + 30%)/2 = 20%

Таблица 18.2

| Наименование | Скидка на ликвидность | Ликвидационная стоимость, руб. |

| квартира, общей площадью 43, 8 кв.м., этаж 5, адрес объекта: Пермский край, г. Пермь, Индустриальный район, ул.Сивкова, д.1, кв.58 | 20% | 1 707 000 |

Таким образом, ликвидационная стоимость квартиры, общей площадью 43, 8 кв.м., этаж 5, адрес объекта: Пермский край, г. Пермь, Индустриальный район, ул.Сивкова, д.1, кв.58, по состоянию на 20.10.2015 г. составляет (округленно):

Дата добавления: 2015-10-29; просмотров: 472;

Балансовая стоимость имущества

По сути, балансовая стоимость — это цена имущества на конкретную дату, отраженная в бухгалтерском балансе компании.

Обычно, если речь идёт о балансовой стоимости, то имеется в виду первоначальная и (или) остаточная. Остаточная стоимость имеет больше всего практического применения. Теперь поподробнее разберемся с этими понятиями.

БАЛАНСОВАЯ СТОИМОСТЬ — стоимость такого имущества, как основные средства и нематериальные активы, по которой они принимаются к бухучету. Первоначальная стоимость основных средств предприятия и нематериальных активов, купленных за денежные средства.

Балансовая стоимость включает суммы действительно произведенных затрат на:

- приобретение или изготовление (постройку) имущества;

- транспортировку (включая затраты на перевозку);

- строительно — монтажные работы (монтаж, наладка оборудования и техники, фундамент…) и другие работы, связанные с вводом их в действие;

- стоимость погрузочных и разгрузочных работ;

- государственные пошлины;

- а также суммы, выплачиваемые организациями за консультационные и информационные услуги, вызванные покупкой основных средств и нематериальных активов;

- сборы, уплаченные для регистрации имущества;

- и другие похожие платежи за исключением налога на добавленную стоимость имущества и других возмещаемых платежей (кроме случаев, предписанных законодательством РФ).

Основные фонды в балансе предприятия оцениваются и используются такие понятия, как первоначальная, восстановительная и инвентарная стоимость.

Восстановительная балансовая стоимость основных средств предприятия — это стоимость приобретения, воспроизводства, т. е. строительства или ремонта на определенную дату и по рыночным ценам на это число, по которой они принимаются к бух. учету. Эту стоимость можно определить экспертным путем отталкиваясь из существующих рыночных цен или с использованием коэффициентов инфляции. Восстановительной считается и стоимость, посчитанная в итоге переоценки основных средств и осуществляемая по решению Правительства РФ.

Оценка основных фондов

Для более точного учета балансовой стоимости используется понятие амортизация:

1. Имущество и другие ценности могут быть приняты на баланс компании по первоначальной и по восстановительной стоимости. Первоначальная балансовая стоимость будет включать расходы на приобретение, строительство, ввод в эксплуатацию новых производственных или непроизводственных помещений и других активов.

2. Под восстановительной стоимостью подразумевается стоимость покупки имущества по действующим рыночным ценам на определенную дату. Если сумма первоначальной стоимости определяется как сумма затрат, то восстановительная стоимость рассчитывается, учитывая средние рыночные цены. Восстановительную стоимость необходимо корректировать почаще в результате переоценки.

3. Балансовая стоимость регулярно корректируется и уточняется, в связи с тем, что имущество компании изнашивается, т.е. пересчитывается его амортизация

4. В акционерных обществах есть необходимость определения балансовой стоимости имущества. Если сделка, связанная с передачей или приобретением ценностей, составляет более 25 % стоимости балансового имущества предприятия, она считается крупной. По такой сделке решение принимается на собрании директорами или общим собранием акционеров. Сделка может посчитаться недействительной в случае неправильного определения балансовой стоимости.

5. Необходимо учитывать, что балансовая стоимость активов компании должна назначаться на дату совершения сделки. В акционерных обществах обычно довольно сложно составить баланс на промежуточную дату, т.к. большинство сделок совершается в конце отчетного периода. Поэтому законодательством РФ предусмотрено, в целях принятия решения о размере сделки, определение балансовой стоимости активов на последнюю отчетную дату (месяц или квартал).

Что такое ликвидационная стоимость основных средств

На современном этапе развития экономики Законодательство России не обозначает ликвидационную стоимость основных средств как единое понятие из-за проблемы конкретного обозначения этого понятия.

Правильное комплексное понятие ликвидационной стоимости требуется для того, чтобы правильно начислять амортизацию финансового учета. Для амортизации используются самые распространенные методы:

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

- Как рассчитать ликвидационную стоимость основных средств

- Формула

- Методика расчета и оценки ликвидационной стоимости объекта ОС

- Ликвидационная и остаточная стоимость основных средств

1. Кумулятивный – определяется через сравнение стоимости амортизации к кумулятивному коэффициенту. Количество лет, оставшиеся до истекания срока пользования объектом свободных средств делятся на общую сумму лет его пользования:

Kk = N-ост. : n-сум.,

Kk – коэффициент;

n-ост. – остаточный период до истечения срока пользования продукта;

n-сум. – число лет применения продукта;

окончательная сумма за год рассчитывается так: A = (п.с. – л.с.) * Kk;

п.с.- исходная цена вложенных средств;

л.с.–цена ликвидации за предыдущий год эксплуатации продукта;

Kk – коэффициент.

2. Производственный – сумма амортизации за месяц вычисляется через фактическое производства продукта за месяц, произведенное на ставку амортизации:

A = o.п.x*п;

A- стоимость амортизации (за предыдущий месяц, квартал, год);

o.п.ф.–цельный объем произведенного продукта (за месяц, квартал, год);

п.–ставка амортизации от производства.

или п. = (п.c –л.c.)/o.п.o,

o.п.o–объем продукта за весь период эксплуатации.

3. Прямолинейный – сумма амортизации за прошедший год вычисляется через деление стоимости амортизации на период использования продукта ОС. А месячная сумма определяется делением суммы за год на 12.

A = (п.c. – л.c.)/C

п.c.–исходная цена на продукт;

л.c.–предположительная стоимость на ликвидацию;

C–период эксплуатации;

A–сумма амортизации за конкретный период.

В основном, предприятия определяют ликвидационную стоимость, полагаясь на ожидаемую рыночную стоимость продукта. В финансовых учетах налоговой такое понятие не числится и не употребляется вовсе.

Подразделения ликвидационной стоимости основных средств:

- Упорядоченная ликвидационная стоимость – распространение акций за должный период (для большей выручки от продаж активов), особенно если продукт на рынке новый.

- Принудительная ликвидационная стоимость – распространение свободных акций в критически короткие сроки (зачастую, на едином аукционе).

- Ликвидационная стоимость, обозначающая остановку реального наличествования акций предприятия. То есть, акции производителя просто списывается или подлежат уничтожению. А на освободившемся месте создается новое экономическое или социальное предприятие.

Ликвидационная стоимость недвижимости в оценке: что это?

Определений существует множество, суть их всех сводится в отношении объектов недвижимости к следующему: ликвидационная стоимость недвижимости в оценке — это рыночная стоимость, которую можно получить при кратчайших сроках реализации объекта.

Такие шаги предпринимаются в отношении объектов недвижимости в таких случаях:

- получить хоть какую-то выручку от малоперспективного «долгостроя», когда здание только разрушается, а его назначение, планировка и иные характеристики потеряли за время многолетнего простоя свою актуальность;

- бизнес, привязанный к зданию, перестал быть доходным, и логичнее продать его, чем усугублять положение, продолжая убыточную деятельность;

- перед тем, как выставлять на торги объект, принадлежащий государству;

- в исполнительном производстве с предприятиями-банкротами;

- при необходимости срочной продажи недвижимости по приватным мотивам, и пр.

Если строение обветшавшее или никому не интересно,как здание, то ликвидационная стоимость может включать цену строительных материалов, оборудования, конструкций, которые образуются при разборке, и земельного надела.

Обычно долго прицениваются,выискивают варианты,прежде чем сбагрить объект, и стараются приукрасить его, чтобы повысить впечатление от внешнего вида ради получения большей выручки. В случае с ликвидационной оценкой никакие маркетинговые шаги не предпринимаются, чтобы не вкладывать средства, так как цель иная– как можно быстрее реализовать имущество.

Ликвидационная и остаточная стоимость основных средств

Для бухгалтерских учетов средства обозначаются по разной стоимости:

- ликвидационная;

- первоначальная;

- восстановительная;

- текущая;

- остаточная.

Особого внимания стоят ликвидационная и остаточная стоимость рыночного продукта.

Под остаточной стоимостью продукта подразумевается сумма первоначальной и восстановительной цены вместе с вычиткой собранной суммы амортизации. То есть, это разница суммы восстановительной (первоначальной) стоимости продукта (объекта) и зачисленной амортизацией. Данные остаточной стоимости фиксируются в бухгалтерском балансе.

Ликвидационная стоимость рассчитывается исходя из осуществимых продаж продукта в случае разорения или ликвидации производителя (продукта) путем свободных торгов и открытых распродаж по неизменяемой стоимости рынка.

Это может быть та сумма выручены средств за продажу продукта или актива за весь срок службы по максимуму.

Бухгалтерская расчетная программа ликвидационной стоимости основных средств включает в себя расчет автоматических зачислений амортизованных средств. В конце программа выбирает из всего списка основные средства, которые еще не закончили срок своей службы , и вычисляет для них проводки на будущее.

>Ликвидационная стоимость

Поэтапный порядок оценки

А сама ликвидационная стоимость будет считаться, как разница между этими двумя показателями. Но, прежде чем получить все эти цифры, потребуется выполнить следующее:

- первый этап – анализ данных бухгалтерского учета. На его основе делается вывод о балансовой оценке имущества; проводится ревизия наличия активов. Кроме того, на этом же этапе осуществляется оценка ЛС, по которой данное имущество может быть реализовано (или уничтожено). Обычно для этого используется сравнительный метод, позволяющий выявить реальную рыночную оценку актива;

- второй этап – формирование величины расходов, которые предприятие понесет в связи с реализацией (уничтожением) объектов и хранением их до момента их выбытия. На этом же этапе происходит обоснование экономической выгоды продажи или уничтожения активов. Если по расчетам выполнить указанные процедуры действительно выгодно, то приступают к следующему этапу;

- третий этап – разработка графика ликвидации для каждой группы активов отдельно. Не стоит забывать, что труднореализуемые активы всегда сложнее и дольше продавать;

- четвертый этап – на основании ликвидационного графика рассчитывается для отдельных групп активов возможная скидка на вынужденную продажу;

- пятый этап – организация мероприятия по продаже или уничтожению активов.

Стоит отметить, что расчет ЛС должен опираться не на быструю продажу активов, а на максимальное извлечение дохода от их выбытия, которое позволит решить все поставленные задачи или их большую часть.

Методы определения ликвидационной стоимости

На практике используют два метода установления ликвидационной стоимости:

- прямой;

- косвенный.

Прямой метод предусматривает использование методик:

- сравнения продаж, т. е. сопоставления рассматриваемого объекта с рыночными аналогами;

- корреляционного анализа, т. е. определения уровня влияния на ликвидационную стоимость различных факторов.

Косвенный метод – это расчет стоимости на основе рыночной цены, скорректированной на факторы вынужденной продажи. В этом случае неизбежен риск в определении величины корректировки (скидки), поскольку она зависит от множества условий — сроков продажи, привлекательности объекта, его характеристик и реалий рынка на текущий момент. Как правило, корректирующая скидка в среднем составляет 10-35%, достигая иногда и 50% от стоимости актива.

Методика расчета и оценки ликвидационной стоимости объекта ОС

В основе методики расчета ликвидационной стоимости ОС – положение о предельной величине ликвидационной стоимости любого продукта (имущества), которая обеспечивает его моментальную продажу. К примеру, публичный торг никак не станет фактором мгновенной продажи. Все потому, что созданные законодательством регламентированные сроки огласки будущего торга не позволят заключить и закончить сделку купли-продажи ранее фактической даты аукциона.

Определяют несколько методов для оценки ликвидационной стоимости объекта:

- Прямой метод – базируется на сравнениях подобных продуктов с конкретным. Часто применяют и корреляционно-регрессионный анализ – расчет зависимости окончательной рыночной стоимости от периода пользования, учитывая данные за прошедшее время или по таким же данным аналогичных продуктов. В результате, фиксируется формула-уравнение, по которому и рассчитывается ликвидационная стоимость основных средств.стоит отметить, прямой метод не очень распространен.

- Косвенный метод предназначен для расчета ликвидационной стоимости, использую математические формулы. Окончательная стоимость продукта считается функциональной, – стоимость зависит от периода эксплуатации, рыночной оценки и времени на продажи. Таких формул существует несколько вариантов, но все они, в конце концов, покажут одинаковый результат расчета.

Трудности расчета и оценки ликвидационной стоимости путем любого метода:

- уровнем ликвидности продукта напрямую управляет развитие рынка продаж;

- факторы, отображающие падение предполагаемой цены, если сокращается необходимый срок продаж –экспозиция рыночных торгов;

- привлекательность продукта к инвестициям;

- величина торговой стоимости объекта с конкурирующими продуктами;

- конъектурные данные о рынке на момент продажи продукта;

- маркетинговый уровень и рынка, и продаваемого продукта;

Пример расчета.

Эффективным примером расчета ликвидационной стоимости будет наглядный пример по оценке недвижимости.

В данном примере объект исследования предлагается банку как залог оплаты взятого кредита.

Период кредитования – 1,5 года (n).

Процентная ставка – 3% ежемесячно (i).

Тип кредитования – равнодольные платежи (n-t).

Рассчитываем ликвидационную стоимость по формуле:

СЛ= [(N-t)/N] * /(1 + i)1+n+m

Переведя все в цифры, получится:

СЛ = 1 * /(1 + 0,03)1+1+6

СЛ = 12 529 082 рублей

В конце, расчетные результаты округляются к большему числу:

12,5 миллионов рублей.

Учитывая те факты, что стоимость дома на следующие полгода останется неизменной, банк снизит требования к заемщику по выплатам, имея в залоге оцененную недвижимость.

Что такое балансовая стоимость компании?

Балансовая стоимость компании – это сумма всех ее активов за вычетом нематериальных (НМА) и всех обязательств (задолженностей, кредитов и так далее). Ее также часто называют чистыми активами предприятия, акционерным капиталом или собственным капиталом. Балансовая стоимость может быть отрицательной, если долги компании превышают стоимость имущества организации.

Общая стоимость активов в зарубежной отчетности отображается как Total Assets, а общая задолженность как Total Debt или Total Liabilities. Найти нужную компанию можно на сайте Пример:

Часто балансовую стоимость предприятия упрощенно считают как все активы компании минус ее пассивы, но это не полностью корректно. Более точно отдельно вычитать нематериальные активы, однако в примере выше их доля относительно Total Assets мала (Intangibles, 6237 против 284 086 млн. $). Такое соотношение часто встречается у «классических» компаний, чей бизнес связан с переработкой сырья.

Расчет производят следующим образом:

- Берут итоговую сумму активов. В бухгалтерском учёте ее также называют валютой баланса;

- Из этой суммы вычитают стоимость нематериальных активов;

- Далее из полученной суммы вычитают все заёмные средства: итоговые суммы по четвертому и пятому разделам баланса российской формы отчета. Но если в пятом разделе баланса отражены доходы будущих периодов, то их вычитать не следует.

Важно знать!

Все крупные российские компании выпускают два вида отчетности:

- РСБУ (Российские стандарты бухгалтерского учета);

- МСФО (Международные стандарты финансовой отчетности)

РСБУ используется только в пределах Российской Федерации. Их особенность – строгие правила учета всех операций, но для оценки инвестиционной привлекательности компании она весьма неудобна.

Международные стандарты имеют более гибкий подход. При составлении отчетности по МСФО мнение бухгалтера является ключевым для многих операций, в том числе для определения срока полезного использования. Тем не менее именно на эту отчетность ориентируются все зарубежные и большинство российских инвесторов, из нее считаются финансовые коэффициенты. Подробнее о различиях РСБУ и МСФО читайте здесь.

Пример расчета балансовой стоимости компании (РСБУ)

Проведем расчет балансовой стоимости ПАО «Лукойл»:

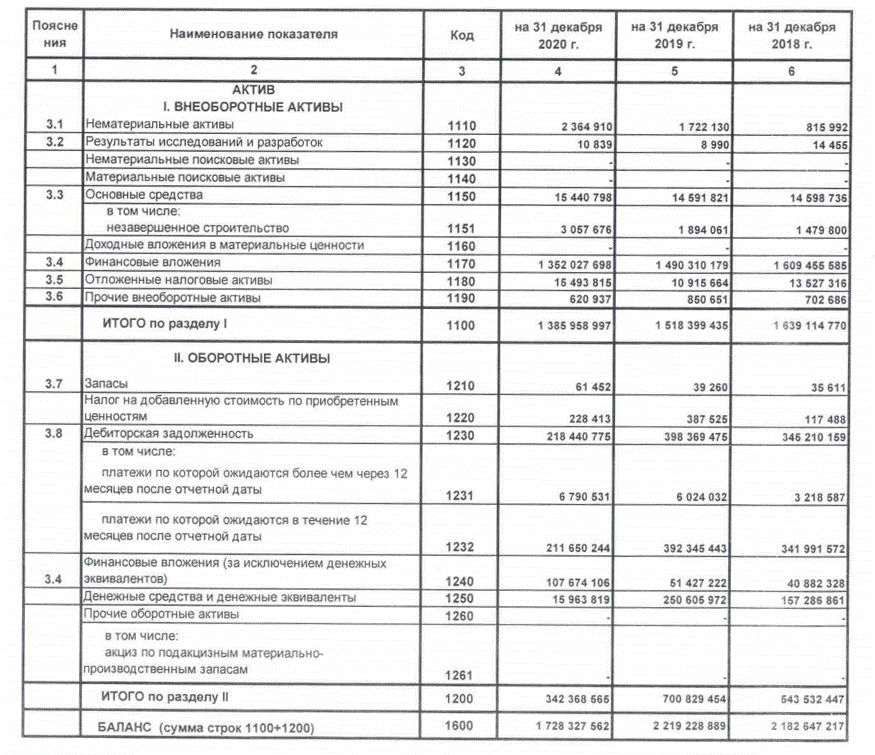

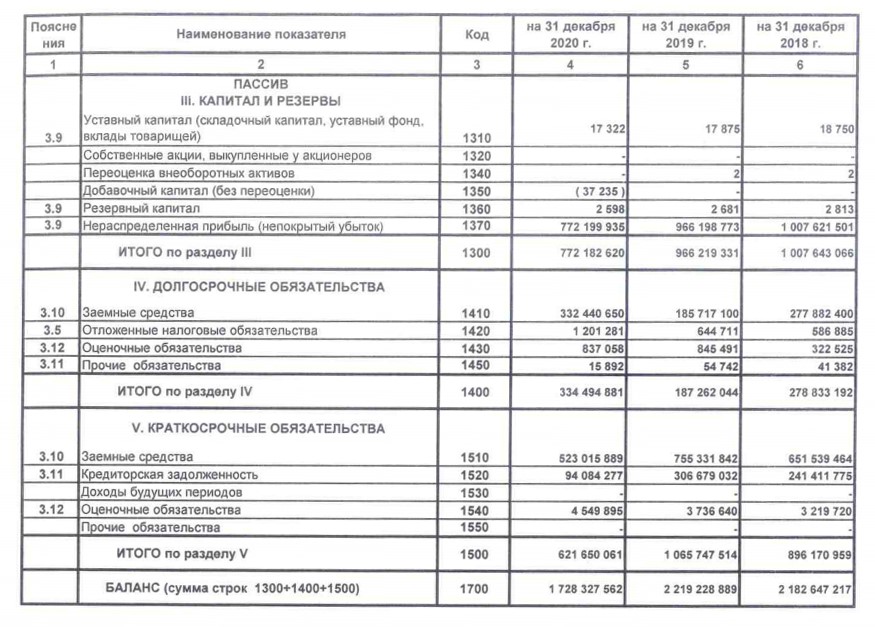

1. Сначала скачиваем с их официального сайта бухгалтерскую отчетность по итогам 2020 года (раздел «Инвесторы — Раскрытие информации»). Баланс находится на страницах 7-8.

2. Далее вычитаем из валюты баланса (Код 1600) нематериальные активы (Код 1110, 1120 и 1130):

1 728 327 562 – (2 364 910 + 10 839) = 1 725 951 813 (тысяч рублей)

3. Последним действием вычитаем из полученной выше суммы все обязательства организации (Код 1400 и 1500):

1 725 951 813 – (334 494 881 + 621 650 061) = 769 806 871 (тысяч рублей)

Таким образом, балансовая стоимость компании «Лукойл» на 31 декабря 2020 года по российской системе учета составляет 769 806 871 тысяч рублей.

Расчет балансовой стоимости по МСФО

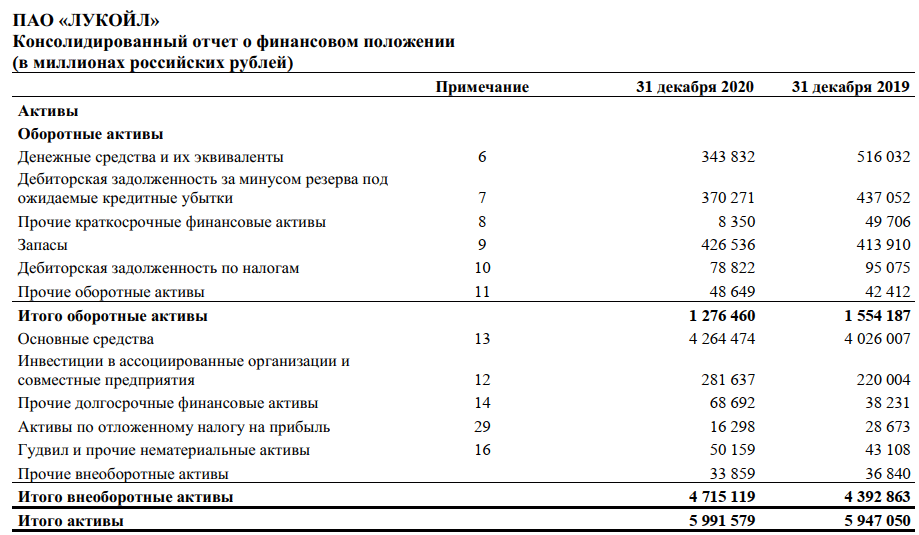

Рассмотрим расчет для той же компании Лукойл:

1. В данном отчете бухгалтерский баланс назван «Консолидированным отчетом о финансовом положении», файл отчетности находится в разделе «Инвесторы — Финансовые результаты». Код позиции тут отсутствует, а цифры даны не в тысячах, а в млн. рублей.

При этом общая сумма активов по МСФО почти в четыре раза больше той, что указана в РСБУ – 5 991 579 000 т. р. (против 1 728 327 562 т. р.)

2. Вычитаем из этой суммы нематериальные активы:

5 991 579 – 50 159 = 5 941 420 (млн. руб.)

3. А теперь убираем обязательства организации:

5 941 420 – 1 860 813 = 4 080 607 (млн. руб.)

Сравним показатели в двух видах отчетностей:

| Показатель | Сумма по РСБУ, млн. руб. | Сумма по МСФО, млн. руб. |

| Валюта баланса (сумма активов) | 1 728 328 | 5 991 579 |

| Нематериальные активы | 2 376 | 50 159 |

| Обязательства | 956 145 | 1 860 813 |

| Балансовая стоимость | 769 807 | 4 080 607 |

| Рыночная капитализация | 3 590 430 (с сайта Московской биржи на 30.12.2020) |

Как можно видеть в таблице, расхождение более, чем в 5 раз (!) В первом случае рыночная капитализация заметно выше, а во втором немного ниже балансовой стоимости. Как уже говорилось выше, предпочтительной считается оценка по МСФО.