Составляем отчет о финансовых результатах за 2014 г

Содержание:

- Проводки + документы 1С 8.2

- Прочие – это какие?

- Заполнение отчета о финансовых результатах при УСН

- Что это такое?

- Учет затрат и расходов в целом в бухучете

- Что представляют собой операционные расходы

- Коммерческие расходы. Строка 2210

- Анализ материальных затрат

- Сведения, используемые для заполнения строчки «2350»?

- Общие положения об Отчете

- Какие расходы относятся к прочим в бухучете

- Что относится к прочим доходам организации

Проводки + документы 1С 8.2

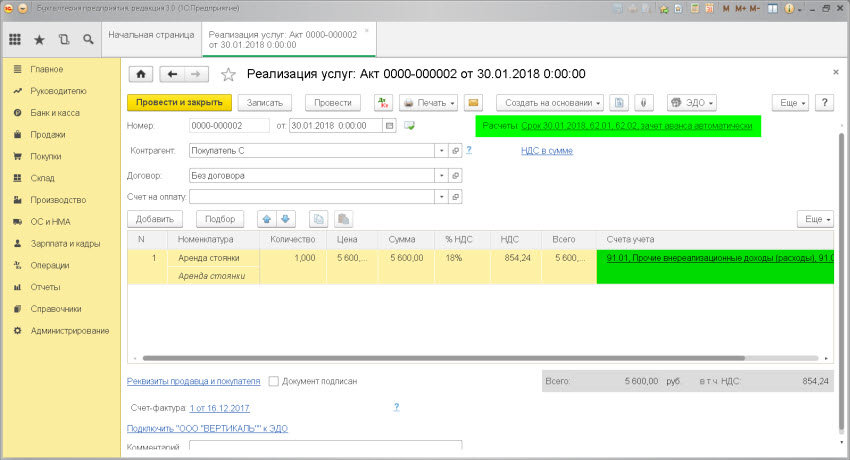

ДОХОД от сдачи в аренду

Проводка:Д. 62 «Расчеты с покупателями» — К.91 «Прочие доходы и расходы»

Описание: проводкой мы фиксируем «информацию» о возникновении «обязательства» у покупателя перед нашей организацией и проводкой мы фиксируем «информацию» о возникновении «прочего внереализационного» дохода в сумме реализации.

Сумма: сумма реализации

Документ 1С 8.3: Реализация товаров и услуг.

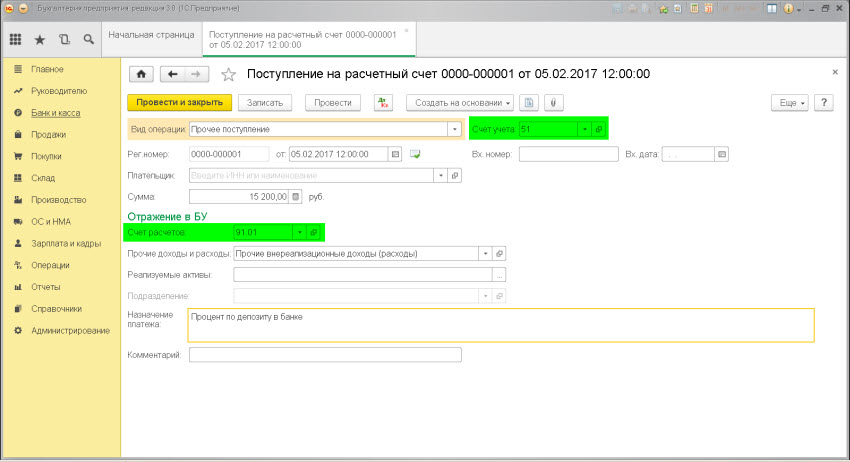

ДОХОД от процента по депозиту в банке

Проводка:Д. 51 «Расчетные счета» — К.91 «Прочие доходы и расходы»

Описание: проводкой мы зафиксировали «информацию» о поступлении денежных средств на расчетный счет (счет 51) и проводкой мы зафиксировали «информацию» о возникновении «прочего внереализационного дохода» (счет 91) в результате полученных процентов по депозиту в банке.

Сумма: сумма поступления.

Документ 1С 8.3: Поступление на расчетный счет..

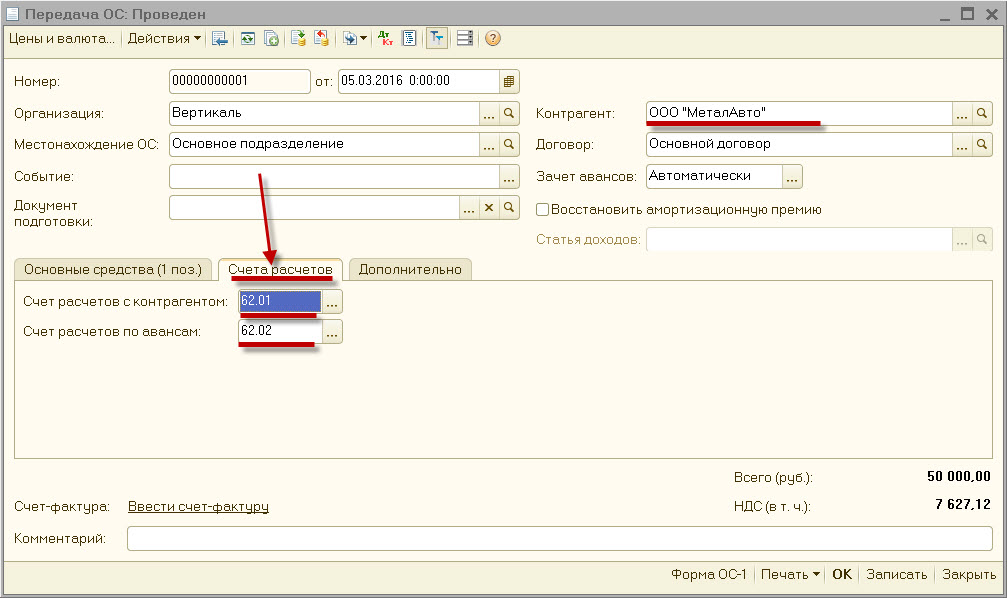

ВЫБЫТИЕ основных средств — продажа контрагенту

Проводка: Д. 62 «Расчеты с покупателями» — К. 91 «Прочие доходы и расходы»

Описание: проводкой мы зафиксировали «информацию» о возникшем «обязательстве» покупателя (счет 62) и проводкой мы зафиксировали «информацию» о возникшем прочем доходе (счет 91) в результате продажи основного средства.

Сумма: сумма выручки от продажи основного средства. Дата проводки: дата продажи или выбытия из док.»Акт списания объекта ОС», док.»Акт выбытия объекта ОС», док.Торг-12

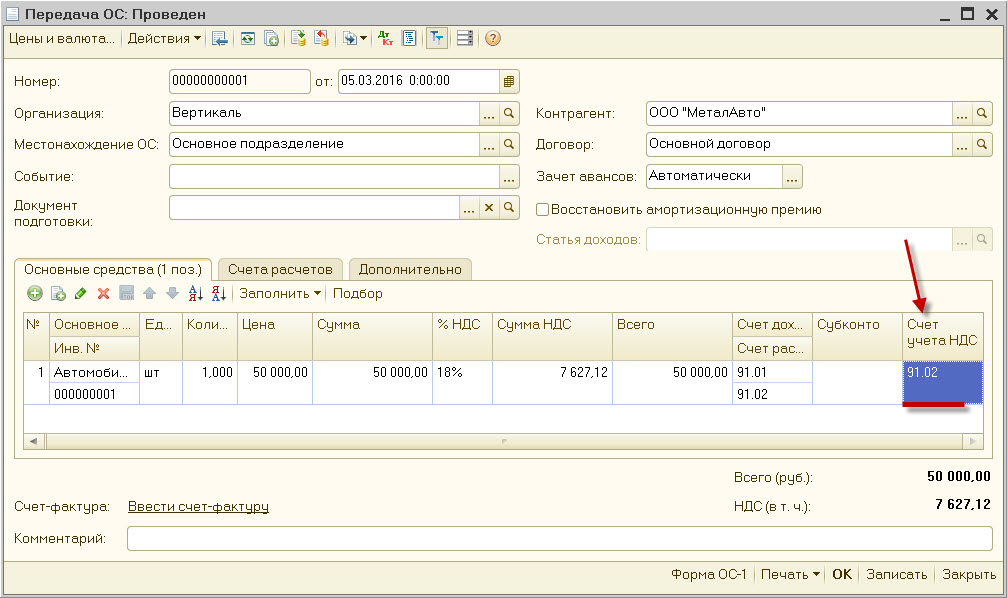

Документ 1С 8.2 создающий проводку Д.62 — К.91:

док.»Передача ОС»

— выставляем поле.Контраген, контрагента, обязательство которого отражаем на счете 62.

— закладка.Счета расчетов, выставляем «счет учета расчетов с покупателем» = счет 62.01/62.02.

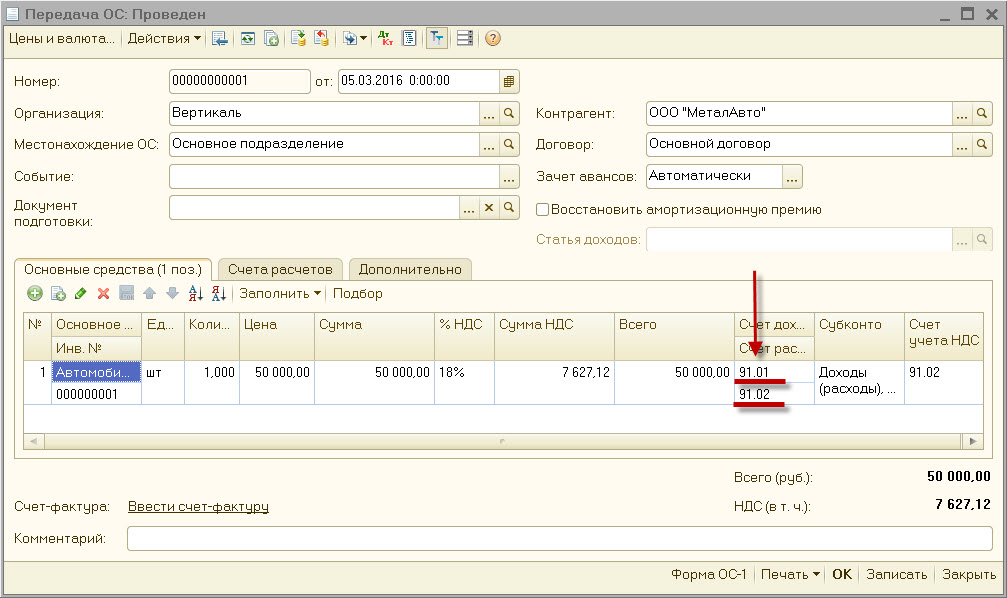

— закладка.Основные средства, выставляем «счет учета расходов» = счет 91.02

Проводка: Д. 91 «Прочие доходы и расходы» — К. 01 «Основные средства»

Описание: проводкой мы зафиксировали «информацию» о расходах, в сумме «остаточной стоимости основного средства», которые придется отнести на финансовый результат (счет 91) и проводкой мы зафиксировали «информацию» о выбытие объекта объекта ОС из состава основных средств организации (счет 01) в результате продажи.

Сумма: «остаточная» стоимость объектаДата проводки: дата продажи или выбытия (указана в накладной или акте списания ОС)Документ: док.»Акт списания объекта ОС» или док.»Акт выбытия объекта ОС».

Документ 1С 8.2 создающий проводку Д.91 — К.01:

док.»Передача ОС»

— закладка.Основные средства, выставляем «счет учета расходов» = счет 91.02- программа знает, что ОС числиться на счете 01.01 (в док.»Принятие к учету ОС» мы указываем «счет учета объекта ОС»).Соответственно в документе необходимо выставить только «счет учета расходов», а откуда списать ОС мы указали программе ранее, в док.»Принятие к учету ОС».

Проводка: Д. 91 «Прочие доходы и расходы» — К. 68.02 «НДС»

Описание: проводкой мы зафиксировали «информацию» о расходах связанных с реализацией ОС, на выплату налога НДС (счет 91) и проводкой мы зафиксировали «информацию» о начислении «обязательства» перед бюджетом РФ (счет 68.02). При использовании разных систем налогообложения у части организацией возникает обязанность начислить налог с операции «реализация», что мы и сделали. Начисленный налог является частью расхода по операции, что мы и отразили на счете 91 (дебет 91 как раз зафиксировал расход, который связан с нашей операцией реализации).

Сумма: расчетная величина

Документ 1С 8.2 создающий проводку Д.91 — К.68.02:

док.»Передача ОС»

— закладка.Основные средства, выставляем «счет учета расходов по налогу НДС» = счет 91.02- программа знает, что с этой ячейкой всегда должен корреспондировать счет 68.02.

ВЫБЫТИЕ основных средств — в результате утери работоспособности

Проводка:Д. 91 «Прочие доходы и расходы» — К.01 «Основные средства»

Описание: проводкой мы зафиксировали «информацию» о возникшем преждевременном «расходе за период» (счет 91) и проводкой мы зафиксировали «информацию» о списании основного средства (счет 01) в результате потери работоспособности.

Сумма: сумма «остаточной» стоимости ОС. Дата проводки: дата выбытия (указана в акте списания ОС)Документ: док.»Акт списания объекта ОС».

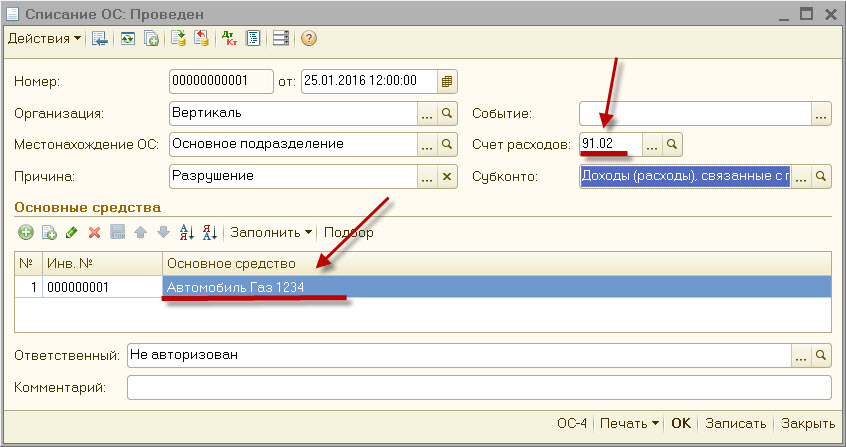

Документ 1С 8.2 создающий проводку Д.91 — К.01:

док.»Списание ОС»

— выставляем «счет учета расчетов» = счет 91.02.

— указываем «объект основных средств», который подлежит списанию.

— программа знает, что ОС числиться на счете 01.01 (в док.»Принятие к учету ОС» мы указываем «счет учета объекта ОС»).Соответственно в документе необходимо выставить только «счет учета расходов», а откуда списать ОС мы указали программе ранее, в док.»Принятие к учету ОС».

Прочие – это какие?

Связь затрат и прибылей с основными либо «прочими» видами занятий организации прослеживается на основании данных из выписки ЕГРЮЛ. В этом документе закреплены виды деятельности фирмы, указанные как основные при регистрации. Если затраты или получение денег не связаны с ведением именно этих видов деятельности, они при учете должны быть отнесены к прочим.

Что относится к прочим доходам организации?

Прочие доходы: определение

План бухгалтерских счетов 9/99 «Доходы организации» регламентирует отнесение финансов к тем или иным статьям. В главе 3 «Прочие поступления» приведен открытый перечень поступающих средств этого назначения. К ним бухгалтером принято относить:

- средства, полученные в результате реализации основных активов;

- проценты по займам, которые были предоставлены организации;

- поступления, переданные безвозмездно;

- средства, выплаченные вследствие ущерба (например, от страховиков);

- убытки по прошлым годам;

- разницы в курсах валют;

- невозвратимые кредиторские задолженности.

ОБРАТИТЕ ВНИМАНИЕ! Список открыт – можно включить в него и другие финансовые поступления, отвечающие назначению «прочие». Они должны быть предусмотрены в учетной политике организации

Примеры таких доходов – излишки, обнаруженные при инвентаризации, остатки годных материалов или запчастей после утилизации и пр.

Если предприятие занимается грузоперевозками и попутно сдает в аренду склад, доходы от аренды следует относить к прочим. Но если основное занятие фирмы – аренда складов, то прибыль от этого будет основным, а не прочим доходом.

Как заполняется строка 2350 «Прочие расходы»?

Какие расходы относят к прочим

Информация о прочих расходах содержится в упоминавшейся выше 3 главе ПБУ 9/99. Перечисление прочих расходов тоже содержится в открытом списке, это значит, что учетная политика вправе его расширить. Чаще всего приходится относить на баланс следующие виды прочих расходов:

- убытки, понесенные при продаже основных средств производства;

- проценты по получаемым займам;

- затраты, связанные с заведением и обслуживанием счета в банке;

- резервный фонд по сомнительным долгам (он должен быть в каждой организации);

- пени, штрафы, денежные санкции за нарушение обязательств перед контрагентами и налоговиками;

- убытки прошлых лет, признанные таковыми в отчетном периоде;

- дебиторские долги, сроки которых уже истекли;

- разница валют со знаком «минус».

ВНИМАНИЕ! Учетная политика вправе обосновывать отнесение к «прочим» и других видов затрат. Например, госпошлины и сумма налога на имущество прямо не указаны в списке основных расходов, их нет и в перечне «прочих», значит, предприятие самостоятельно может определить статью их учета

Заполнение отчета о финансовых результатах при УСН

Для малых предприятий, применяющих упрощенный режим налогообложения, законодатель разрешает использовать упрощенные формы отчетности, т.е. вносить сведения, не детализируя отдельные статьи. В полной мере это касается и ОФР. Заполним упрощенный отчет о финансовых результатах на основе тех же данных, учитывая, что вместо налога на прибыль «упрощенцы» платят налог при УСН.

В подобном варианте строка 2120 включает все затраты по обычной деятельности, т. е. себестоимость, управленческие, коммерческие, а в строке 2410 группируются все налоги вместе с изменениями ОНО, ОНА, а также с учетом ПНО/ПНА. В блоке прочих доходов и расходов отдельно выделяется лишь строка 2330 «Проценты к уплате», остальные доходы и затраты также не детализированы. В таблице приведен порядок заполнения отчета о финансовых результатах по строкам:

| Строка | Сумма в тыс. руб. | |

| 2110 | Кр/об 90/1 – Д/об 90/3 | 22 890 – 890 = 22 000,00 |

| 2120 | Д/об 90/2 + Д/об 90/8 | 11 885 + 252 = 12 137,00 |

| 2330 | Д/об 91/2 | 80,00 |

| 2410 | Налог при УСН | 2200,00 |

| 2400 | Стр. 2110 – стр. 2120 – стр. 2330 – стр. 2410 | 22 000 – 12137 – 80 – 2200 = 7583,00 |

Подобная форма позволяет уже в процессе заполнения ОФР провести сравнение основных показателей и проанализировать динамику развития компании.

Отчет о финансовых результатах УСН — пример заполнения 2:

Что это такое?

Совокупные траты предприятия для целей анализа безубыточности деятельности принято разделять на две основные категории:

- переменные — издержки, сумма которых напрямую зависит от объема производства и реализации услуги (в зависимости от выбранного направления функционирования компании), т. е. фактически прямо пропорциональны любым колебаниям объемов осуществляемой основной деятельности;

- постоянные — это затраты, сумма которых не изменяется в среднесрочной перспективе (год и более) и не зависит от объемов основной деятельности компании, т. е. они будут существовать даже в случае, когда деятельность будет приостановлена или прекращена.

Рассмотрев постоянные затраты на примере предприятия, легче понять их сущность и взаимозависимость с объемом основной деятельности.

Так, они включают в себя следующие статьи расходов:

- амортизационные отчисления по основным фондам компании;

- арендная плата, налоговые платежи в бюджет, взносы во внебюджетные фонды;

- банковские расходы на обслуживание расчетных счетов, кредитов организации;

- фонд оплаты труда административно-управленческого персонала;

- иные общехозяйственные расходы, необходимые для обеспечения нормального функционирования предприятия.

Таким образом, сущность постоянных затрат любой организации сводится к их функциональной необходимости для реализации деятельности. Они могут и чаще всего изменяются с течением времени, но причиной этому служат внешние факторы (изменение налоговой нагрузки, корректировка условий обслуживания в банке, перезаключение договоров с обслуживающими организациями, смена тарифов на коммунальные услуги и т. п.).

Таким образом, сущность постоянных затрат любой организации сводится к их функциональной необходимости для реализации деятельности. Они могут и чаще всего изменяются с течением времени, но причиной этому служат внешние факторы (изменение налоговой нагрузки, корректировка условий обслуживания в банке, перезаключение договоров с обслуживающими организациями, смена тарифов на коммунальные услуги и т. п.).

Внутренние факторы, влияющие на изменение постоянных затрат – это существенное изменение корпоративной политики, системы оплаты труда персонала, существенное изменение объемов или направления деятельности компании (не просто изменение объемов, а кардинальный переход на новый уровень).

Для целей учета и анализа траты предприятия принято распределять на постоянные и переменные, используя следующие способы:

- Опираясь на опыт и знания, через управленческое решение за расходами закрепляется определенная категория. Данный метод хорош, когда предприятие только начинает свою деятельность и иных способов отнесения затрат просто нет. Характеризуется высоким уровнем субъективности и требует пересмотра в долгосрочной перспективе.

- Опираясь на данные проведенной аналитической работы по поиску, оценке и дифференциации всех расходов по категориям исходя из их поведения под влиянием фактора изменения объемов основной деятельности. Является наиболее приемлемым, так как этот способ более объективен.

О том, какие из расходов в какую группу нужно определить, смотрите на следующем видео:

Учет затрат и расходов в целом в бухучете

Также следует обращать внимание на то, что учет коммерческих расходов торговых и производственных компаний различается. Торговые компании включают в расходы на продажу все виды расходов, которые касаются основного вида деятельности

А производственные организации относят к коммерческим расходам только те, которые были использованы в процессе сбыта продукции. Таким образом, можно вывести следующий перечень коммерческих расходов производственных организаций на: — затаривание и упаковка изделий на складах; — доставку продукции к месту отправления; — комиссионные сборы, которые уплачиваются сбытовым и другим посредническим организациям; — содержание помещений для хранения продукции в местах ее сбыта и оплата труда продавцов в организациях; — рекламу; — представительские расходы; — другие аналогичные по назначению расходы.

Таким образом, можно понять, чем является понятие «коммерческие расходы», если рассмотреть эти пункты.

Финансовый отчет не пригоден, если итоговые цифры делятся на 10 или на 5.

Расходы, связанные с рекламой и реализацией продукции, называются коммерческими (внепроизводственными). Вместе с производственной себестоимостью эти расходы составляют полную себестоимость продукции.

В их состав входят следующие расходы:

1. Расходы по организации сбыта (маркетинговые операции):

· оплата услуг сторонних организаций. Оплата услуг сторонних организаций по маркетингу, в случаях, когда штатным расписанием не предусмотрены соответствующие функциональные службы (изучение рынков сбыта, конкурентоспособности выпускаемой продукции и др.); затраты на оплату процентов по краткосрочным ссудам банков, связанным с операциями по сбыту продукции; комиссионные сборы и вознаграждения, уплачиваемые сбытовым и внешнеторговым организациям;

· расходы на рекламу. Затраты на разработку и издание рекламных изделий (иллюстрированных прейскурантов каталогов, брошюр, альбомов, проспектов, плакатов, афиш, рекламных писем, открыток и т.п.); на разработку и изготовление эскизов, этикеток, образцов оригинальных и фирменных пакетов упаковки и т.д.; на рекламные мероприятия (объявления в печати, передача по радио и телевидению, размещение в «Интернете»); на световую и иную наружную рекламу; на изготовление стендов, муляжей, рекламных щитов, указателей и др.; на хранение и экспедирование рекламных материалов; на оформление витрин, выставок-продаж комнат образцов; на уценку товаров, полностью или частично потерявших свое первоначальное качество при экспонировании в витринах; на проведение иных рекламных мероприятий; расходы, вызванные участием предприятия в выставках в пределах республики, аукционах, товарных биржах, в международных ярмарках и выставках за границей.

2. Транспортно-экспедиционные расходы:

· расходы на тару и упаковку изделий на складах готовой продукции. Другие операции, обеспечивающие сохранность грузов при перевозке. Услуги вспомогательных цехов или участков по изготовлению тары и упаковки, по консервации и затариванию продукции; расходы на оплату труда рабочих, занятых упаковкой, консервацией и затариванием продукции на складе готовой продукции отдела сбыта; отчисления в бюджет и внебюджетные фонды от средств на оплату труда; стоимость материалов, расходуемых при упаковке готовой продукции; стоимость тары, приобретаемой на стороне; оплата услуг сторонних специализированных организаций по затариванию и упаковке изделий;

· расходы на погрузку и транспортировку продукции. Стоимость услуг вспомогательных цехов по доставке продукции на станцию или пристань отправления и погрузке ее в вагоны и суда; оплата услуг специализированных транспортно-экспедиционных и посреднических организаций; расходы по креплению изделий на железнодорожных платформах и вагонах;

· прочие расходы по сбыту. Другие расходы, связанные с реализацией продукции.

Затраты на рекламу и маркетинговые услуги включаются в себестоимость продукции (работ, услуг) в пределах установленных норм.

Отнесение на себестоимость расходов по рекламе без подтверждающих документов запрещено. Сумма превышения расходов на рекламу сверх предельной суммы списывается за счет прибыли, остающейся в распоряжении предприятия.

По расходам на рекламу записи по счетам будут: Д-т 20 (26), 44 и К-т 50, 51 или же — Д-т 31 и К-т 50, 51, а после расчета норм — Д-т 20, 44 и К-т 31.

Не относятся к коммерческим расходам затраты по упаковке и транспортировке продукции, возмещаемые покупателями. Указанные расходы отражаются на счете 45 «Товары отгруженные».

Что представляют собой операционные расходы

Все непрямые издержки предприятия относятся к операционным расходам. Ранее существовало разделение затрат на следующие:

- внереализационные;

- чрезвычайные;

- операционные.

Начиная с 2006 года согласно Приказу 116н от 18 сентября это разделение перестало быть обязательным, но для удобства предприятия может продолжать применяться. Теперь принято делить все расходы на две большие группы.

Какие расходы относятся к прочим внереализационным расходам при расчете налога на прибыль?

Если представить весь комплекс затрат предприятия, то на одном полюсе будут средства, предназначенные непосредственно на производство продукции, а на другом – прочие расходы, к которым относятся как раз операционные затраты, то есть дополнительные траты на обеспечение капитальных.

НАПРИМЕР. Фирма приобрела аппарат для производства напитков – это капитальная затрата. Операционными, производными от нее, будут средства на закупку чая и кофе для заправки, сахара, стаканчиков, оплаты электроэнергии и обслуживания аппаратуры, а также, если аппарат покупался в кредит, деньги на выплату банковских процентов.

Итак, операционные расходы (в англоязычной литературе «operating expenses», аббревиатура «ОРЕХ») – это затраты на ежедневное поддержание функционирования деятельности предприятия.

Коммерческие расходы. Строка 2210

Оборот по дебету этого счета отражает затраты отчетного месяца, связанные с отгрузкой продукции, оборот по кредиту – суммы, списанные на реализованную в этом месяце продукцию, а сальдо по счету равно сумме произведенных расходов, приходящихся на отгруженную, но не оплаченную на начало месяца продукцию.

Расходы на рекламу списывают на счет 43 «Коммерческие расходы» по фактическим суммам, но для налогообложения принимаются в пределах установленных нормативов. (Надо иметь в виду, что организации, осуществляющие свою деятельность в сфере туристских услуг, увеличивают предельную сумму расходов на рекламу в 3 раза.)

По дебету счета 43 «Коммерческие расходы» учитывают коммерческие расходы с кредита следующих материальных, расчетных и денежных счетов:

– 10 «Материалы» – на стоимость израсходованной тары;

– 23 «Вспомогательные производства» – на стоимость услуг по отправке продукции со склада на станцию (пристань, аэропорт) отправления или на склад покупателя автотранспортом организации;

– 60 «Расчеты с поставщиками и подрядчиками» – на стоимость услуг по отправке продукции покупателю, оказанных сторонними организациями;

– 70 «Расчеты с персоналом по оплате труда» – на оплату труда работников, сопровождающих продукцию, и других счетов.

Аналитический учет по счету ведут в ведомости ф. № 15 учета общехозяйственных расходов, расходов будущих периодов и внепроизводственных расходов по указанным статьям расходов.

По истечении месяца указанные расходы списывают на себестоимость реализованной продукции. На отдельные виды продукции эти расходы относятся прямым путем, а при невозможности определения распределяются пропорционально их производственной себестоимости и объему реализованной продукции по оптовым ценам организации или другим способом.

Списывают внепроизводственные расходы следующей проводкой:

Д-т счета 46 «Реализация продукции (работ, услуг)»;

К-т счета 43 «Коммерческие расходы».

В случаях, когда в отчетном месяце реализуется только часть выпущенной продукции, сумма коммерческих расходов распределяется между реализованной и нереализованной продукцией пропорционально их производственной себестоимости или другим способом.

В балансе коммерческие расходы отдельной статьи не имеют – при составлении баланса остаток по счету 43 присоединяют к остатку по счету 45 «Товары отгруженные».

Понятие затрат является многофункциональной категорией. На предприятиях торговли различают:

— затраты на покупку товаров:

Средства на закупку товаров находятся постоянно в обороте, их вкладывают в товарные запасы за счет собственных и заемных средств.

— капитальные вложения в расширенное воспроизводство основных фондов:

Затраты на капитальные вложения носят долговременных характер и возмещаются в конечном итоге за счет прибыли.

— текущие затраты на организацию хозяйственной деятельности (транспортировка, хранение, подработка, подсортировка, упаковка, реализация товаров):

Затраты на осуществление хозяйственной деятельности в большинстве своем включаются в издержки обращения или представляют собой расходы возмещаемые за счет прибыли.

ИО – выраженные в денежной форме затраты живого и овеществленного труда, связанные с продвижением товара от производителей до потребителей.

Издержки обращения возникают у организаций, осуществляющих товарное обращение: у предприятий торговли и общественного питания, различных заготовительных систем.

По экономическому содержанию ИО являются текущими затратами и включают в себя расходы по оплате труда и материальные расходы. Однако (по экономическому содержанию) не все расходы торгового предприятия включаются в издержки обращения. Расходы, отражающие перераспределение средств (налоги, штрафы, пени) либо вызванные недостаточностью контроля и учета (списание дебиторской задолженности), а также убытки, произошедшие по случайным причинам (стихийные бедствия) и не обусловленные торговым процессом, к издержкам обращения не относятся и списываются за счет прибыли торговой организации. Кроме того, не учитываются в издержках обращения затраты подразделений неторговой деятельности, находящихся в ведении торговых предприятий.

Затраты торгового предприятия, которые относятся на издержки обращения и которые не учитываются в их составе, в совокупности образуют экономические издержки, то есть характеризуют суммарную величину затрат.

Главное отличие издержек обращения от себестоимости заключается в том, что в затратах торгового предприятия отсутствует стоимость закупаемых товаров.

Анализ материальных затрат

Материальные затраты, как одна из основных статей расходов любого производства, обычно находятся под пристальным вниманием работников планово-экономического отдела, подразделений, занятых прогнозированием издержек и анализом эффективности деятельности

Ведь мало сделать расчет материальных затрат, важно произвести анализ полученных величин в их взаимосвязи с другими показателями

Один из основных коэффициентов, рассчитываемых с использованием показателя материальных затрат, — материалоемкость.

Материалоемкость рассчитывается как отношение материальных затрат к общей величине издержек на производство продукции. Она показывает, какова доля материальных затрат в общей себестоимости готовой продукции.

Другой подход к расчету материалоемкости – определение доли материальных затрат в выпуске. В этом случае материалоемкость – это отношение материальных затрат к объему выпущенной продукции в натуральном или денежном выражении. Рост коэффициента материалоемкости свидетельствует о повышении величины материальных затрат на единицу продукции и снижении ее прибыльности. Поэтому управление материалоемкостью на предприятии – ключ к снижению издержек и повышению рентабельности производства.

Отдельно можно рассчитать и прибыль на 1 рубль материальных затрат по формуле:

ПМЗ = П / МЗ

Для расчета прибыли на рубль материальных затрат в формуле используются следующие обозначения:

- ПМЗ – прибыль на 1 рубль материальных затрат;

- П – прибыль от продажи продукции;

- МЗ – материальные затраты, приходящиеся на проданную продукцию.

Данный показатель представляет собой по сути рентабельность материальных затрат. Он показывает, сколько прибыли (в рублях) приносит 1 рубль понесенных материальных затрат.

Отношение фактических материальных затрат к плановым – это коэффициент материальных затрат. При этом плановые материальные затраты пересчитываются на фактический выпуск.

Приведем для коэффициента материальных затрат формулу:

где КМЗ – коэффициент материальных затрат;

МЗФ – фактические материальные затраты;

МЗП – плановые материальные затраты, рассчитанные на фактический выпуск.

Сведения, используемые для заполнения строчки «2350»?

Информационной базой для строчки 2350 рассматриваемого финансового документа является итоговый показатель оборота . При этом в учет не принимаются:

- счета, по которым учитываются проценты к уплате

- счета по учету налога на добавленную стоимость

- акцизы

- другие подобные обязательные финансовые средства, которые компания получает от контрагентов и граждан

Поиск данных

Показатель по Дт 91-2 корреспондирует с кредитом различных счетов: сч. 01, сч. 02, сч. 10, сч. 50, сч. 52, сч. 60, сч. 62, сч. 76.

В финансовом отчете разрешается не делать развернутое отражение прочих трат:

- Если правилами бухучета предусмотрено или не запрещено их отражение в таком виде.

- Если доходы компании и затраты, связанные с ними возникли от одного идентичного факта предпринимательских действий и не особо значимы в итоговом параметре финансового состояния предприятия.

Общие положения об Отчете

Отчет о финансовых результатах – один из основополагающих итоговых бухгалтерских документов. До 2013 года он носил название, отражающее лишь итоговый показатель предпринимательской деятельности: прибыли или убытка. Теперь из него видно, что содержание отчетного документа включает помимо достигнутого уровня прибыли или понесенного убытка иные показатели.

Бухгалтерская отчетность

По информации, представляемой в итоговой бухгалтерской отчетности, дается оценка финансово-экономического положения фирмы, уровне ее рентабельности и ликвидности, стабильности работы. Он необходим для прогнозирования дальнейшей эффективности бизнеса, поэтому используется практически всеми контрагентами: государственными структурами, банковскими учреждениями, партнерами, инвесторами.

Форма для составления финансового отчета утверждена Министерством финансов по приказу № 66 н от 2010 года и представлена в первом приложении к нему под действовавшим ранее названием «Отчет о прибылях и убытках». Сведениями из этого документа дополняется информация, включаемая в главный свод компании – бухгалтерский баланс.

Если по балансу видно наличие на конец отчетного года активных средств и обязательств у хозяйствующего субъекта, то из отчета можно узнать о достигнутом им за истекшее время объеме доходов и понесенных им в ходе предпринимательства трат, получении чистой прибыли или убытка, т.е. о результативности бизнеса за прошедший год.

Условно структура рассматриваемого отчета представляется четырьмя крупными разделами:

- Доходы фирмы и затраты по основным видам предпринимательской активности.

- Объемы дохода и затрат, отличающиеся от основных трат и выгод – прочие.

- Финансовый итог ведения бизнеса за пройденный годовой период.

- Справочные сведения.

Годовые данные

Помимо показателей отчетного года, к примеру, за 2021 год, в документе приводится информация за аналогичный предшествующий период, т.е. за 2021 год. Как следует из правила, установленного п. 10 ПБУ 4/99, если сведения за два соседствующих года получились несопоставимыми, их нужно довести до сопоставимого вида, скорректировав.

ПБУ 9/99, посвященные доходности компаний, ПБУ 10/99, регламентирующие траты, классифицируют все доходы и расходы хозяйствующих субъектов на две группы:

- от обычной (основной) деятельности

- прочие

Каждая организация сама решает вопрос отнесения тех или других затрат к первой или второй группе, отражая принятые принципы разделения во внутрифирменной политике ведения бухгалтерского учета. Это право разъяснено Минфином в письме № 07-02-06/203.

Какие расходы относятся к прочим в бухучете

Все затраты любой организации можно упрощенно разделить на те, которые связаны с ее основной деятельностью, и прочие расходы. Формировать необходимые данные о прочих расходах в бухгалтерском учете нужно на основании гл. 3 ПБУ 10/99.

Согласно п. 11 данного нормативного акта, к прочим относят расходы, возникающие:

- при сдаче во временное пользование активов организации;

- при передаче прав пользования интеллектуальной собственностью;

- от участия в уставных капиталах других организаций;

- при выбытии основных средств и других активов, за исключением денежных средств (кроме иностранной валюты), товаров, услуг;

- за пользование кредитами и займами;

- при использовании услуг кредитных организаций;

- в связи с созданием резервных фондов;

- в виде штрафов за несоблюдение условий договора;

- как убытки прошлых лет, признанные в данном году;

- из-за невозможности взыскания дебиторской задолженности за давностью лет;

- в виде курсовой разницы;

- в результате уценки активов;

- при выплате на различные благотворительные и культурно-развлекательные мероприятия;

- прочие расходы.

Для прочих расходов в бухгалтерском учете этот перечень является открытым.

Для коммерческой фирмы прочие расходы, как и затраты, связанные с ее основным видом деятельности, — это важная часть учетной системы, так как данная информация влияет на принятие правильных управленческих решений.

К расходам в бухучете предъявляются следующие требования:

- они должны быть осуществлены на основании какого-либо договора или в соответствии с законодательством;

- расходы точно определены в денежном эквиваленте;

- нет сомнения, что расходная операция приведет к уменьшению экономической выгоды.

Чтобы узнать больше об отражении результатов, не связанных с основной деятельностью, читайте статью «Бухгалтерский учет прочих доходов и расходов (нюансы)».

Что относится к прочим доходам организации

За исключением доходов, перечисленных выше и отраженных в строках 2310 «Доходы от участия в других организациях» и 2320 «Проценты к получению», к прочим доходам относятся (п. п. 4, 7 ПБУ 9/99, п. 13, абз. 3 п. 19 ПБУ 3/2006, абз. 5 п. 15 ПБУ 6/01, п. 21 ПБУ 14/2007, п. 16 ПБУ 24/2011, абз. 2 п. 20, п. 22 ПБУ 19/02, п. 21 ПБУ 13/2000, п. 45 ПБУ 14/2007, Инструкция по применению Плана счетов, п. 14 ПБУ 20/03):

— поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации (если эти поступления не признаются в составе доходов от обычных видов деятельности);

— поступления, связанные с предоставлением за плату прав на использование результатов интеллектуальной деятельности (если эти поступления не признаются в составе доходов от обычных видов деятельности);

— поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

— штрафы, пени, неустойки за нарушение условий договоров;

— активы, полученные безвозмездно, в том числе по договору дарения и в качестве государственной помощи;

— прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

— поступления в возмещение причиненных организации убытков;

— прибыль прошлых лет, выявленная в отчетном году;

— суммы кредиторской задолженности, по которым истек срок исковой давности;

— положительные курсовые разницы;

— часть добавочного капитала, соответствующая сумме положительных курсовых разниц, относящихся к прекращаемой деятельности организации за пределами Российской Федерации;

— поступления от операций с тарой;

— суммы дооценки ОС в пределах суммы уценки этого ОС в предыдущие отчетные периоды, отнесенной на прочие расходы;

— суммы дооценки НМА в пределах суммы уценки этого НМА в предыдущие отчетные периоды, отнесенной на прочие расходы;

— суммы дооценки поискового актива в пределах суммы его уценки в предыдущие отчетные периоды, отнесенной на прочие расходы;

— суммы восстановленного убытка от обесценения НМА, признанного в предыдущие отчетные периоды и отнесенного на прочие расходы;

— суммы восстановленного убытка от обесценения поискового актива, признанного в предыдущие отчетные периоды и отнесенного на прочие расходы;

— суммы дооценки финансовых вложений;

— отрицательная деловая репутация при приобретении предприятия как имущественного комплекса;

— иные доходы, квалифицируемые организацией в качестве прочих.

Для строительных организаций предусмотрены следующие особенности (п. п. 8, 12 ПБУ 2/2008):

— суммы претензий, предъявленных заказчикам и третьим лицам по договорам строительного подряда, включаются в состав доходов по обычным видам деятельности и увеличивают выручку от реализации;

— доходы от продажи излишне списанных в производство материалов и конструкций могут уменьшать расходы по договору строительного подряда (расходы по обычным видам деятельности);

— арендная плата за строительную технику, временно не используемую самой организацией для исполнения договора строительного подряда, может уменьшать расходы по договору строительного подряда (расходы по обычным видам деятельности).

Заметим, что сумма прочих доходов, как и сумма выручки, указывается в Отчете о финансовых результатах без учета НДС и акцизов (п. 3 ПБУ 9/99, примечание 5 в Приложении N 1 к Приказу Минфина России N 66н, п. 7 ПБУ 1/2008).

По вопросу отражения в Отчете о финансовых результатах вывозных таможенных пошлин см. Письмо Минфина России от 09.01.2013 N 07-02-18/01.

Прочие доходы признаются при выполнении условий, установленных п. 16 ПБУ 9/99.

Прочие доходы отражаются в бухгалтерском учете по кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы», а суммы НДС, акцизов и иных аналогичных обязательных платежей — по дебету счета 91, субсчет 91-2 «Прочие расходы».

ДОПОЛНИТЕЛЬНО по данному вопросу см. подраздел «Прочие доходы» Путеводителя по ИБ «Корреспонденция счетов».

93.79.221.197 studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock! и обновите страницу (F5)очень нужно