Прогрессивный налог. что такое прогрессивная и пропорциональная шкала налогообложения

Содержание:

- Разберемся в сути

- СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Понимание пропорционального налогообложения

- Пример пропорциональных налогов

- Плюсы и минусы пропорциональных налогов

- Сильные стороны пропорциональной системы налогообложения

- Какие еще бывают системы налогообложения

- Виды налоговых ставок и их особенности

- Пропорциональная система налогообложения в России

- Пропорциональные налоги

- Что такое пропорциональный налог?

- Особенности и преимущества – что приобретает государство

- Понимание предельной налоговой ставки

- Недостатки пропорциональной системы

- Какие налоги являются пропорциональными

- Недостатки прогрессивной системы налогообложения

- Плюсы и минусы прогрессивного налогообложения

- Основные принципы данного налогового метода, от чего зависит

- Непропорциональные налоги

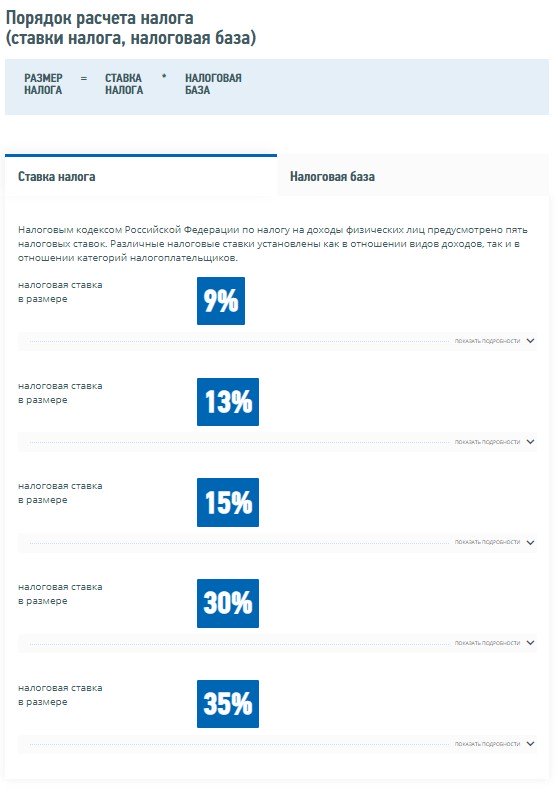

- Формирование налоговой базы в России

- Заключение

Разберемся в сути

В России действуют несколько режимов фискального обременения — прогрессивный и регрессивный, твердый и пропорциональный. Большинство налогов и сборов исчисляется по принципу пропорции — с применением установленных тарифов. Что это значит?

По нормативным правилам, пропорциональная ставка налога — это конкретное значение фискального тарифа, которое определяется в отношении определенного налогоплательщика в индивидуальном порядке и не изменяется при увеличении или уменьшении облагаемой базы.

Разберем пример пропорционального налога в России — на прибыль.

В отношении конкретного экономического субъекта в рамках одного фискального обязательства применяется одна ставка. Объем платежей прямо пропорционален объему налоговой базы. Например, налог на прибыль организаций исчисляется по ставке 20%. Если в отчетном периоде субъект получит прибыль в сумме 100 000 рублей, то платеж в бюджет государства составит 20 000 рублей.

Так как пропорциональный налог — это налог, при котором налогоплательщик перечисляет деньги в бюджет по единой ставке независимо от изменения доходности, при увеличении налогооблагаемой базы сумма платежа возрастет прямо пропорционально. К примеру, прибыль вырастет в 10 раз и составит 1 000 000 рублей. Следовательно, и сумма взноса к уплате возрастет в 10 раз и составит 200 000 рублей.

ВАЖНО!

Обратите внимание, что ставки, которые применяются по правилу пропорции, остаются неизменными, независимо от увеличения либо уменьшения налогооблагаемой базы. Пример показывает, что при увеличении суммы облагаемой прибыли в 10 раз удерживаемый государством процент налога на прибыль остался неизменным

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Кулишер И.М. Очерки финансовой науки.— Петроград, 1919—С. 186.

2. Черкаев Д. Основные принципы системы налогообложения и сборов России. – ПиЖ 2000 № 29.

3. «Налоги и налогообложение в России», Л.Н.Лыкова, «Дело», Москва, 2006г.

4. «Налоги и налогообложение», О.В.Мандрощенко, М.Р.Пинская, «Дашков и К о », Москва, 2006г.

5. «Налоги и налогообложение» А.В.Перов, Л.В.Толкулин, «Юрайт», Москва,2007г.

6. Шапкова Е.Ю. Налоги и налогообложение: Учебное пособие. – 2-е изд., перераб. и доп. – М.: Издательско-торговая корпорация «Дашков и Ко», 2007.

7. Лекции Бондаревой Н.А. по дисциплине «Методология, методика и практика исчисления налогов»

Репетиторство

Наши специалисты проконсультируют или окажут репетиторские услуги по интересующей вас тематике. Отправь заявку с указанием темы прямо сейчас, чтобы узнать о возможности получения консультации.

Понимание пропорционального налогообложения

Пропорциональный налог позволяет людям облагаться налогом в размере того же процента от их годового дохода. Сторонники пропорциональной налоговой системы предполагают, что она дает налогоплательщикам стимул зарабатывать больше, потому что они не наказываются более высокой налоговой категорией. Кроме того, система фиксированного налога упрощает регистрацию. Критики фиксированных налогов утверждают, что система ложится несправедливым бременем на низкооплачиваемых работников в обмен на снижение налоговых ставок для богатых. Критики, однако, считают, что прогрессивная налоговая система более справедлива, чем фиксированная налоговая система.

В некоторых случаях налог с продаж также можно рассматривать как вид пропорционального налога, поскольку все потребители, независимо от заработка, должны платить одинаковую фиксированную ставку.Ставка налога с продаж применяется к товарам и услугам, и доход покупателя не является частью уравнения.Другие примеры включают подушные налоги и ограниченную часть вычетов из фонда заработной платыв соответствии с Федеральным законом о страховых взносах (FICA).

Краткий обзор

Россия – крупнейшая страна в мире, которая использует фиксированный налог.В России взимается фиксированный налог на прибыль в размере 13%.С 1 января 2021 года в России введено прогрессивное налогообложение.Россияне, зарабатывающие более 5 миллионов рублей (73 000 долларов США) в год, будут платить 15% налог со всех доходов выше этого уровня.2

Пример пропорциональных налогов

В системе пропорционального налогообложения все налогоплательщики должны платить одинаковый процент от своего дохода в виде налогов. Например, если ставка установлена на уровне 20%, налогоплательщик, получающий 10 000 долларов, платит 2 000 долларов, а налогоплательщик, получающий 50 000 долларов, платит 10 000 долларов. Точно так же человек, зарабатывающий 1 миллион долларов, заплатит 200 000 долларов.

Плюсы и минусы пропорциональных налогов

Пропорциональные налоги представляют собой тип регрессивного налога, поскольку ставка налога не увеличивается по мере увеличения суммы дохода, подлежащего налогообложению, что ложится более высоким финансовым бременем на лиц с низким доходом. Налог считается регрессивным, если он имеет обратную связь, при которой средний налог оказывает меньшее влияние на физических или юридических лиц с более высокими доходами.

Противники пропорционального налога утверждали, что лица с более высоким доходом должны платить более высокий процент, чем более бедные налогоплательщики. Они считают, что система возлагает более серьезное бремя на лиц со средним доходом, которые несут большую часть государственных расходов. Хотя процент налога тот же, что можно считать справедливым, влияние после уплаты налогов для лиц с низким доходом является более обременительным, чем для лиц с высоким доходом.

Чтобы понять пропорциональную налоговую систему, важно также посмотреть, как она определяет доход. Если в системе предусмотрены щедрые вычеты, то лица с низкими доходами могут быть освобождены от налога, тем самым устраняя, по крайней мере частично, регрессивные аспекты налога

Варианты пропорционального налога включают разрешение ипотечных вычетов и установление более низкого уровня дохода.

Сильные стороны пропорциональной системы налогообложения

Главными преимуществами подхода являются следующие:

Всеобщность. Это свойство позволяет предотвратить оплату фискального сбора, другими словами, перед законом все равны.

Стабильность. Процентная ставка постоянная. Изменить её можно только на законодательном уровне. На протяжении многих лет она находится на значении 13%.

Сравнительное равенство. Лицо, которое находится на высокой должности, оплачивает такую же ставку, как и другие сотрудники. С учётом уровня зарплаты величина платежа изменяется. В этом случае прогрессивная система более предпочтительная. Это объясняется тем, что иногда сбор отменяют, если зарплата очень низкая.

Легализация заработка. Предпринимателям не нужно уходить «в тень» либо переносить деятельность за рубеж. Поскольку ставка не зависит от величины дохода и прибыли, преуспевающим бизнесменам не нужно менять налоговую гавань.

Для государства пропорциональная система также обладает достоинствами:

Уменьшение количества нарушений. В результате экономика страны получает пользу.

Бюджетоэффективность. При прогрессивной системе возможно понижение либо вообще обнуление ставки, а те, кто обязан платить по высокой ставке, стараются всеми силами избежать выполнения своих обязательств. Пропорциональная система лишена таких недостатков, благодаря ей в бюджет поступает больше налогов.

Какие еще бывают системы налогообложения

Кроме рассмотренной системы налогообложения, когда налог пропорционален доходу, применяются:

- прогрессивная — взимаемый процент растет с увеличением доходов (иной налоговой базы);

- регрессивная — процент фискального сбора снижается с увеличением доходов (иной налоговой базы).

Они могут быть одноступенчатые (изменение ставки один раз — при достижения дохода определенного лимита) или многоступенчатые. Их применение серьезно осложняет вычисления, особенно при многоступенчатом методе расчета.

Большинство налоговых систем развитых стран применяют для подоходного налога прогрессивную систему. Так, в Германии ставка подоходного налога изменяется от 0% (для минимального дохода) до 45%.

Виды налоговых ставок и их особенности

Налоговые ставки могут устанавливаться в фиксированном (твердом) размере или в процентном отношении к базе налогообложения.

Фиксированный тариф фискального сбора устанавливается в абсолютном выражении. Он не зависит от налоговой базы. Как правило, такая тарификация предусматривается для сборов, для которых сложно определить налогооблагаемую базу. В РФ к этому типу налогообложения относятся, например, госпошлины. Так, например, госпошлина за регистрацию юридического лица составляет в 2020 г. 4000 руб. Она не зависит ни от размера уставного капитала, ни от организационно-правовой формы, ни от потенциально возможного дохода, который будет получать организация в будущем.

Процентные системы налогообложения:

- пропорциональная;

- прогрессивная;

- регрессивная.

Пропорциональная ставка устанавливается в одинаковом процентном отношении к налогооблагаемой базе. Процент не изменяется в зависимости от роста или снижения полученного дохода или иного стоимостного или физического показателя. В налоговой системе РФ большинство налогов относится именно к этой группе. Например, НДС, налог на прибыль и НДФЛ.

Прогрессивный тариф предусматривает рост уплачиваемого налога при возрастании базы налогообложения. Такая система применяется во многих странах к налогообложению доходов физических лиц. Так исчисляется подоходный налог в США, Австралии, Норвегии, большинстве стран Евросоюза.

Регрессивная тарификация, напротив, предусматривает ее снижение при возрастании базы налогообложения. Такая система нечасто применяется, но все же имеет место быть в современном законодательстве о налогах и сборах.

Пропорциональная система налогообложения в России

Итак, пропорциональная налоговая система предполагает, что вне зависимости от величины базы, с которой взимается определенный налог, ставка по этому налогу будет одинакова. Соответственно рост налоговой базы приведет к пропорциональному увеличению общей суммы налоговых отчислений по ней, а ее уменьшение – к соразмерному уменьшению налогового платежа.

По такому принципу рассчитываются все основные российские налоги: налог на прибыль, НДС, налог на УСН с обоими предусмотренным законом объектами налогообложения, налог на доходы физлиц. Ставки по ним устанавливаются соответствующими главами Налогового кодекса, и могут разниться лишь в зависимости от видов дохода или операций, к которым они применяются, но никак не от общей суммы таких доходов или операций.

Выбиваются из общих принципов, когда применяется пропорциональная система налогообложения, пожалуй, только единый налог на вмененный доход и налог в рамках патентной системы налогообложения. Но отличительной особенностью данных спецрежимов является сам порядок расчета налоговых платежей. Они не зависят от размера реальной выручки, то есть ее фактический рост не приведет к изменению размера бюджетных отчислений. Но в то же время и в этих случаях к налоговой базе, рассчитанной на основании фиксированных показателей, применяются вполне однозначные ставки налога, которые не меняются в зависимости от размера этой базы. Так что и тут в целом можно говорить о том, что применяется именно пропорциональная налоговая ставка.

https://www.youtube.com/embed/

Пропорциональные налоги

Система пропорционального или фиксированного налога устанавливает одинаковую ставку налога для всех, независимо от дохода или богатства.Эта система предназначена для обеспечения равенства между предельными налоговыми ставками и средними уплаченными налоговыми ставками.С 2020 года эту систему подоходного налога используют девять штатов: Колорадо, Иллинойс, Индиана, Кентукки, Массачусетс, Мичиган, Северная Каролина, Пенсильвания и Юта.

К другим примерам пропорциональных налогов относятся налоги на душу населения, налоги с валовой выручки и налоги на профессии.

Сторонники пропорциональных налогов считают, что они стимулируют экономику , побуждая людей работать больше, потому что нет налоговых штрафов за увеличение заработка.Они также считают, что предприятия, вероятно, будут тратить и инвестировать больше при фиксированной системе налогообложения, вкладывая больше долларов в экономику.

Что такое пропорциональный налог?

Пропорциональный налог – это система подоходного налога, которая взимает одинаковый процентный налог со всех, независимо от дохода. Пропорциональный налог одинаков для налогоплательщиков с низким, средним и высоким доходом. Пропорциональные налоги иногда называют фиксированными налогами.

Напротив, прогрессивная налоговая или предельная налоговая система постепенно корректирует налоговые ставки в зависимости от дохода. Лица с низким доходом облагаются налогом по более низкой ставке, чем работники с высоким доходом.

Ключевые выводы

- Система пропорционального налогообложения, также называемая системой фиксированного налога, устанавливает одинаковую налоговую ставку для всех, независимо от дохода или богатства.

- Пропорциональное налогообложение предназначено для обеспечения большего равенства между предельными налоговыми ставками и средними уплаченными налоговыми ставками.

- Сторонники пропорциональных налогов считают, что они стимулируют экономику, побуждая людей тратить больше и больше работать, потому что нет налоговых штрафов за увеличение заработка.

Особенности и преимущества – что приобретает государство

Пропорциональная система обладает рядом важных преимуществ. Например, фиксированной ставкой, не зависящей от изменений в налоговой базе. Она считается относительно справедливой, и истоки системы родились во времена Французской революции, на которую народ поднялся из стремления к справедливости.

На схеме отображена общая суть пропорционального налогообложения

По мнению политолога Элвина Рабушка выбор стран Восточной Европы положительно сказался на развитии их экономик, и в качестве выигравших государств он приводит Россию и Словакию, а также Грузию, Украину, Латвию, Эстонию и т.д. Эксперт предполагает, что со временем преимущества пропорционального налогообложения оценят и другие страны, в частности Чехия и Польша.

В сравнении с другими системами налогообложения

На практике система считается очень эффективной, даже в сравнении с прогрессивной, при которой государство получает существенный доход за счет повышенных налогов для богатых граждан.

Дело в том, что в этом случае растет социальная напряженность, а большинство крупных предпринимателей предпочитают регистрировать компанию за рубежом, в оффшорных странах, стремясь избежать налогообложения или свести расходы к минимуму. Это же касается и регрессивной системы. При высоком уровне коррупции в России их применение могло бы быть не столь эффективным.

Понимание предельной налоговой ставки

налоговых скобки или диапазоны, которые определяют коэффициент , применяемый к налогооблагаемой прибыли налогового файлере. По мере увеличения дохода то, что заработано, будет облагаться налогом по более высокой ставке, чем первый заработанный доллар. Другими словами, первый заработанный доллар будет облагаться налогом по ставке для самой низкой налоговой категории, последний заработанный доллар будет облагаться налогом по ставке самого высокого уровня для этого общего дохода, а все промежуточные деньги будут облагаться налогом по ставке для диапазона, в который он попадает.

Предельные налоговые ставки могут быть изменены новым налоговым законодательством.Текущие предельные налоговые ставки вступили в силу в Соединенных Штатах с 1 января 2018 года с принятием Закона осокращении налогов и рабочих местах (TCJA) .Согласно предыдущему закону, семь скобок составляли 10%, 15%, 25%, 28%, 33%, 35% и 39,6%.Новый план, подписанный президентом Дональдом Трампом в декабре 2017 года, сохраняет структуру из семи скобок.Однако были внесены корректировки в налоговые ставки и уровни доходов.Согласно TCJA, новые ставки составляют 10%, 12%, 22%, 24%, 32%, 35% и 37%.1

Недостатки пропорциональной системы

Эта система налогообложения практически не имеет явных недостатков, именно поэтому она используется в России. Ряд экспертов полагают, что данная система не справедливая. Свои убеждения они доказывают тем, что если кто-то зарабатывает больше, то и перечислять в бюджет он может сумму по большей ставке.

Эта система налогообложения практически не имеет явных недостатков, именно поэтому она используется в России. Ряд экспертов полагают, что данная система не справедливая. Свои убеждения они доказывают тем, что если кто-то зарабатывает больше, то и перечислять в бюджет он может сумму по большей ставке.

Из истории пропорциональной системы налогообложения можно вспомнить то, что её родоначальницей является Франция, где данная система появилась в результате борьбы за справедливость и равенство. Очевидно, что в Российскую Федерацию она пришла из Европы.

Бизнес-портал investtalk.ru предоставляет много полезной информации о налогах России. Многих интересует код КБК, который действует для транспортного налога организаций. Прочитать о нём можно по этой ссылке. А на странице https://investtalk.ru/nalogi/nalogovyj-vychet-cherez-lichnyj-kabinet-nalogoplatelshhika идёт речь о том, как оформить налоговый вычет через личный кабинет налогоплательщика. Эта и другая информация поможет упростить и оптимизировать налоговую нагрузку.

Какие налоги являются пропорциональными

В НК РФ указано, какие налоги относятся к пропорциональным, — к таким фискальным обязательствам относится абсолютное большинство сборов и взносов, действующих на территории Российской Федерации. Основные примеры:

- НДС. Сумма фискальных платежей зависит от облагаемой базы, а ставки фиксированы. В 2021 г. максимальное значение — 20%, но для налогоплательщиков предусмотрены льготы — 10% и 0% (ч. 1, 2, 3 ). Тариф не снижается и не увеличивается при динамике облагаемого объекта.

- Прибыль — вот еще в каком налоге может быть пропорциональная ставка, действующий тариф которой составляет 20% (ч. 1 ).

- Спецрежимы: УСН, ЕСХН, ПСН, НПД. Для специальных режимов обложения установлен пропорциональный принцип действия. То есть процент удержания фиксирован и не меняется при изменении доходов. Налогоплательщики на УСН перечисляют сборы в 6% и 15% (). Платеж на ЕСХН составляет 6% (). Ставки для ПСН равны 6%, но региональные законодатели имеют возможность снижать тарифы (). Плательщики НПД оплачивают 4%, если их контрагенты — физические лица и 6% — если юридические лица (ст. 10 ).

Недостатки прогрессивной системы налогообложения

Главным недостатком данной системы налогообложения является то, что люди, старающиеся заработать большие суммы дохода вынуждены платить налоги по высоким ставка. Получается, что государство тем самым наказывает их, а это не стимулирует людей работать и зарабатывать, так как все равно с увеличением их доходов увеличатся и налоги. Многие из граждан ограничатся определенной суммой дохода и просто будут отказываться зарабатывать больше.

Повышение ставки налога в зависимости от повышения дохода приведет к уклонению от уплаты налогов. Более состоятельные лица будут считать, что просто используют и попытаются найти способы уклонения от уплаты налога по высокой ставке. Таким образом, лиц, которые будут уклоняться от уплаты налога может быть больше.

Плюсы и минусы прогрессивного налогообложения

Как писалось уже выше в России используют плоскую шкалу со ставкой 13%. Для нерезидентов используется 35% ставка. Тем не менее в последнее время обсуждается все больше вопрос введения прогрессивной шкалы. К плюсам относят следующие показатели:

- пополнение дефицита бюджета, однако отдельные примеры с Францией говорят от обратном,

- стабилизация регионального бюджета. В последнее время большинство налогов, которые покрывал местный бюджет стали отчисляться в государственный бюджет, что создает дефицит на местах. Прогрессивный налог позволил бы заполнить данную брешь.

- курс социальной справедливости. Единая ставка налога не совсем устраивает население, которое на уровне с миллионерами перечисляют в бюджет13%.

Однако помимо плюсов существуют и минусы прогрессивного налогообложения:

- Произойдет обогащение крупных региональных бюджетов, при этом обнищают отдаленные регионы, так как уплата налогов осуществляется по месту работы.

- Произойдет возврат к серым схемам уплаты заработной платы.

- Увеличится безработица на фоне отсутствия стимулирования к труду.

- Необходимость для граждан самостоятельно отчитываться в доходах со всеми административными издержками.

Основные принципы данного налогового метода, от чего зависит

Главный принцип – в одинаковой ставке налога, то есть проценте, составляемым от общего дохода физического или юридического лица. Соответственно, и сторож и топ-менеджер крупной компании будут уплачивать равный процент от дохода, что делает систему относительно справедливой.

Среди основных принципов данной системы можно выделить:

- равномерную нагрузку на всех налогоплательщиков;

- справедливость;

- всеобщность.

Соответственно, налог равнозначен и равносилен для всех плательщиков, однако, чем больше доход, тем проще уплатить его, и наоборот. Поэтому во многих странах применяется многоступенчатая система, при которой ставка равна только для налогоплательщиков с определенным уровнем дохода, и все они разбиваются на несколько категорий.

Непропорциональные налоги

До 2021 года пример пропорциональной налоговой ставки иллюстрировал налог на доходы физических лиц. Но с 01.01.2021 НДФЛ относится к непропорциональным сборам — тариф зависит от уровня доходов плательщика (). Теперь НДФЛ — прогрессивный: если доход налогоплательщика не превышает 5 миллионов рублей, он отчисляет 13% в бюджет. Как только доходность превысит 5 миллионов рублей, отчисления составляют 15%.

Кроме того, примером непропорциональных являются страховые взносы: платежи в пользу обязательного пенсионного страхования и по временной нетрудоспособности и материнству.

Эти обязательства относят к регрессивным взносам. Это значит, что при достижении определенного лимита по облагаемой базе тариф снижается. Например, тариф по страховым взносам на обязательное пенсионное страхование снижается с 22% до 10%, когда облагаемая база достигает лимита. В 2021 году он составляет 1 465 000 рублей.

Такие же правила действуют и по взносам в пользу ВНиМ. Так, при достижении лимита в 966 000 рублей в 2021 году тариф страховых взносов снижается с 2,9% до 0%.

А вот страховое обеспечение на обязательное медицинское страхование к регрессивной системе обложения уже отнести нельзя. Для этого обязательства отсутствуют определенные ограничения и лимиты. Действующий тариф в 5,1% устанавливается к облагаемым доходам независимо от их размера.

Формирование налоговой базы в России

Пропорциональная система налогообложения окончательно сформировалось в конце девяностых — начале двухтысячных годов прошлого столетия. До этого количество различных налогов и сборов насчитывалось 54. После реформы их стало 15. Тогда появился единый подоходный налог в 13 %. Власти с гордостью рапортовали, что это самый низкий в Европе сбор, так что «пора выходить из тени». Те, кто утверждает, что налогов стало много, явно забывают их количество до 2000 года. Однако проблема была не в количестве, а в качестве. Их никто не платил. Укрыться от налогов было просто, правоохранительные органы были неспособны вести жесткую борьбу с нарушителями. В 2000-х все поменялось:

- Ввелось пропорциональное налогообложение с низкими ставками.

- Увеличилась роль правоохранительных органов.

- Ужесточились наказания за уход от налогов.

Эти три фактора навели порядок в фискальной отрасли.

Главная идея, по которой вводилась именно пропорциональная система – нет смысла скрывать доходы, так как от них не зависит процент. Некоторые утверждают, что, введя прогрессивную систему, мы, наоборот, недополучим средства в бюджет, так как начнутся различного рода махинации. Сторонники же так не считают, т. к. такая аргументация позволяет расписаться в бессилии правоохранительной системы государства.

Заключение

В настоящее время налоговая система нашей страны далека от совершенства. Большим вопросом остается эффективность применения различных налоговых ставок. В России очень большая доля непрямых, косвенных налогов, которые тяжелым бременем ложатся на самую большую часть населения страны — средний класс. В конечном итоге это те же самые регрессивные налоги, доля которых в доходах малообеспеченных граждан высока. При этом существует другая, не менее важная проблема, связанная с сокрытием существенной части прибыли при декларации доходов. В такой ситуации применение регрессивной ставки налога на прибыль может быть весьма эффективным решением. Данный подход будет показывать прибыль в полном объеме, ведь по мере ее роста ставка налога снижается. Безусловно, здесь тоже имеется ряд нюансов, а также требуется повышение контроля со стороны налоговых органов.