Венчурные инвестиции что это

Содержание:

- Преимущества и недостатки

- Как привлечь венчурные инвестиции

- История венчурных фондов

- Рынок венчурных инвестиций в России и в мире

- Известные венчурные фонды в России — список + обзор ТОП-5 компаний

- Что такое венчурный фонд

- Что такое венчурный фонд?

- С какими организациями сотрудничают венчурные фонды

- Как стать венчурным инвестором

- Как вложить деньги

- Инвесторы

- Известные примеры венчурных компаний

- Где инвестору искать проекты для венчурных инвестиций

- Стартовые инвестиции

- Схемы венчурного инвестирования

- Заключение

- Заключение

- Заключение

Преимущества и недостатки

Инвестор, финансируя стартап, с одной стороны, не ожидает быстрого результата от проекта, понимая его товарную инновационность и нешаблонность бизнес-планирования. С другой стороны, такая лояльность инвестора к длительности развития бизнеса вполне объяснима. Венчур существенно приумножает капитал, порой даже в десятки раз.

Чаще всего, инвестирование в подобный проект делается с практической целью ― продать свою часть компании, когда она значительно повысится в цене. Можно сказать, что это стратегически запланированная перепродажа доли бизнеса.

Цель инвестора ― масштабировать компанию, либо запустить ее, если она находится на зачаточной стадии. Поэтому будет отлично, если и команда стартапа, и инвестор компетентны в области создаваемого бизнеса. Так, если бизнес касается IT-предпринимательства, будет большим плюсом наличие в команде стартапа «крупных игроков» в сферах программирования или интернет-маркетинга. Будет большим плюсом также, если инвестор имеет опыт работы со стартапами данной области или уже является основателем крупной IT –компании. В таком случае он инвестирует в компанию не только денежные средства, но и накопленный опыт.

Плюсы:

- Венчурный проект может привлечь нужные инвестиции для осуществления рискованных, но перспективных проектов и именно тогда, когда другие источники инвестиций недоступны;

- Инвестиции на осуществление стартапа выделяются без залогового обеспечения. Софинансирование обычно проводится в сжатые сроки;

- Вложение в венчурный инвестиционный бизнес не несет в себе выплат дивидендов, процентов и другого.

Минусы:

- Команда должна предоставить существенные конкурентные преимущества и инновационную идею;

- Инвесторам выделяют фиксированную и неоспариваемую долю в уставном капитале, которая гораздо больше, чем при модели другого инвестирования.

Как привлечь венчурные инвестиции

Из-за того, что люди, ведущие венчурный бизнес берут на себя большой риск, они с особой тщательностью выбирают проект для финансирования. Для проведения успешной презентации собственного стартапа придется позаботиться о том, чтобы:

- наглядно показать изменения, которые произойдут с бизнесом после того, как его начнут финансировать;

- на презентации не использовались сложные термины, характерные для определенной отрасли;

- инвестор понял, что именно он покупает;

- бизнес-ангел смог рассмотреть готовый продукт, а не только ознакомиться с идеей его создания.

За несколько дней до проведения презентации, стоит подготовить приветственное письмо инвестору, чтобы привлечь его внимание

Вопрос эксперту

В какие проекты вкладывается венчурный инвестор?

Лица, ведущие венчурный бизнес, готовы вкладывать денежные средства в проекты с высокой маржинальностью. Продукция таких компаний будет иметь высокую добавленную стоимость. Бизнес-модель проектов должна быть масштабируемой. Венчурных инвесторов привлекают стартапы, обладающие потенциалом экспоненциального роста. Венчурному вкладчику подойдут только те проекты, которые можно отнести к инновационной сфере.

История венчурных фондов

Первая организация, занимающаяся венчурным финансированием, появилась в США в 1946 году. Ею стала Американская корпорация исследований и развития (АКиР). В течение нескольких лет на территории США появилось несколько организаций, которые вели аналогичную деятельность.

В первое время инвестициями в новые компании занимались преимущественно частные лица. Но в 1959 году американские власти издали закон, предусматривающий лицензирование венчурных организаций. Новые нормы вводились с целью упрощения процедуры финансирования малых предприятий.

Начиная с 1960-х годов, венчурные фонды инвестировали преимущественно в технологичные проекты. Несмотря на кратковременный спад, случившийся в 1974 году, уже через четыре года этот вид деятельности только на территории США приносил порядка 750 миллионов долларов.

В 1980-е гг. из-за реформ пенсионного законодательства, а также массового выхода акционерных компаний на американские фондовые рынки доходность этого вида бизнеса находилась на сравнительно низком уровне. Компании в этот период сосредоточились в основном на сокращении собственных издержек.

В конце XX века случился бум интернет-компаний, вследствие чего большинство инвесторов начали вкладывать в IT-индустрию. В начале 2000-х стоимость акций этих фирм резко снизилась, в связи с чем многие венчурные фонды понесли серьезные потери. В результате число инвестиционных компаний сократилось примерно в два раза. Однако позднее именно сфера IT и Интернет возродили венчурную индустрию.

В России первые попытки по созданию аналогичного направления деятельности были совершены в 1993 году. Через четыре года появилась Российская ассоциация венчурного инвестирования. В то же время на отечественный рынок вышли крупные организации, аффилированные с холдинговыми компаниями и банками.

До кризиса 1998 года общий объем капитала, предназначенного для инвестирования в развивающиеся компании, в России составлял 1,5 миллиарда долларов. В начале нулевых правительство путем внедрения соответствующих законов начало регулировать деятельность инвестиционных организаций. Тогда же была разработана концепция венчурной индустрии на государственном уровне.

В дальнейшем, благодаря усилиям Минэкономразвития, появилась Российская венчурная компания с уставным капиталом в 15 миллиардов рублей, которая занимается софинансированием проектов в области нанотехнологий, природопользования, авиационной промышленности и т. д.

Рынок венчурных инвестиций в России и в мире

Само понятие венчурных инвестиций возникло в 40-х годах 20 века в США, однако на практике нашло свое применение только в 60-х годах. Причем толчком послужили новейшие разработки Советского Союза в области космонавтики – США побоялись отстать от технологического прогресса и запустили программу развития инновационных разработок при государственной поддержке. В этот момент стали появляться венчурные фонды и инвестиционные компании.

В Европе к 70-м годам также начал образовываться сектор венчурного капитала. В России первые венчурные инвестиции появились в 90-х годах 20 века.

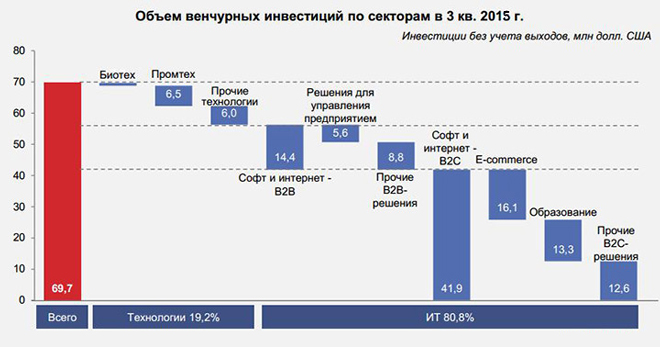

По данным исследователей в России к концу 2015 г. стоимость венчурных инвестиций снизилась на 50 %, при том, что количество сделок в инновационных отраслях возросло до 20 %.

Глядя объективно, рынок венчурных инвестиций продолжает свой рост, но убывает в денежной оценке в связи с девальвацией курса рубля и нестабильной финансовой ситуацией в стране.

Наиболее известным в России фондом по развитию инновационных проектов и венчурным инвестициям является фонд «Сколково», который объединяет в себе не только инвестиционный центр, но и самостоятельную практическую разработку и внедрение инноваций в технопарках и кластерах.

Центр «Сколково» поддерживается на государственном уровне на основании федерального законодательства, и как следствие снижается налоговое бремя и упрощаются некоторые государственные процедуры регистрации и лицензирования. «Сколково» сотрудничает со многими зарубежными центрами и фондами. Так, были заключены соглашения с сингапурскими инновационными центрами о совместной работе в форме акселерационной программы.

Центр «Сколково» часто сравнивают с Силиконовой долиной в США, которая была создана в 1970-х годах. Треть всех венчурных вложений в США получает именно этот центр. В Силиконовой долине сосредоточено множество компаний, базирующихся на развитии технологий, особенно в сфере новейших компьютерных разработок.

В 2015 г. в России зарегистрировано более 300 сделок с вложением венчурных инвестиций как фондами, так и бизнес-ангелами.

Конечно, этот показатель существенно ниже, чем в странах Западной Европы или США, но наблюдается стабильный рост венчурных инвестиций в новые разработки, не смотря на внешнеполитическую и финансовую нестабильность. 85 % всех сделок было направлено в сферу информационно-компьютерных технологий и программирования. Кроме того, львиная доля венчурных инвестиций вливается в российские разработки с начальной стадии – посева.

Помимо этого, наблюдается и рост российских венчурных инвестиций в зарубежные проекты также тесно связанные с интернет-программированием и компьютерными технологиями.

Интересный факт – около 80 % всех венчурных инвестиций преследуют неудачи, и проект не приносит прибыль.

Почему тогда сфера инновационных разработок показывает показатели роста вливаний денежных средств?

Все дело в том, что, как отмечалось ранее, новые проекты способны приносить сверхприбыль, и оставшиеся 20 – 30 % удачных стартапов с лихвой окупают все риски и приносят немалый доход.

Однако в связи с такими условиями венчурным инвестиционным фондам все сложнее финансировать новые проекты, и на помощь приходят бизнес-ангелы. Именно сделки со специалистами-инвесторами дают результат в виде успешных бизнес-идей и новейших разработок. Такая сфера как биотехнология появилась благодаря только венчурным инвестициям бизнес-ангелов.

Однако многие аналитики считают, что недавний финансовый кризис помог навести порядок в российской отрасли инновационных разработок. Из-за сокращения финансирования специалисты тщательней работают над проектами, снижают расходную часть, откладывают ненужные и сомнительные инновации.

Инвесторы же оценивают новые проекты скромнее, за счет чего не происходит неоправданного увеличения стоимости новых идей и больших финансовых потерь.

При всех сложностях и рисках, все эксперты и аналитики твердят в один голос, что будущее за венчурными инвестициями. Ведь еще немало предстоит сделать новых открытий и внедрить их в повседневную жизнь людей.

Известные венчурные фонды в России — список + обзор ТОП-5 компаний

Родиной такого рискового вида финансирование считается Америка, но в России такой вид, можно сказать, присутствовал всегда. Примером этому может служить разные разработки в сфере военно-промышленного комплекса страны. Изначально, только благодаря венчурным инвестициям эта сфера России достигла таких высот. Хотя инвестором в данном случае выступало государство, а не частные лица и компании.

Касательно остальных областей экономики, то изначально даже в наиболее перспективные проекты на территории России вкладывали денежные средства только иностранные инвесторы. Но на сегодняшний день сформировались и успешно функционируют полностью отечественные венчурные фонды.

В Российской федерации насчитывается порядка 20-ти венчурных фондов. Мы приведем список 5 лучших венчурных фондов в России:

- Runa Capital (8.5 баллов);

- ABRT (6.5. баллов);

- РВК (5 баллов);

- Russian Ventures (4.5 баллов);

- Softline Venture Partners (4 баллов).

Данные венчурные капиталисты подверглись оцениванию по следующим критериям и получили соответствующие балы:

- численность стартапов, профинансированных фондом;

- размер денежных средств, вложенных или планируемых вложить;

- средняя часть в инвестируемых проектах;

- скорость роста акций.

Оценки деятельности ТОП-5 российских венчурных фондов

Теперь рассмотрим эти отечественные венчурные фонды подробнее (сделаем краткий обзор на них).

Венчурный фонд №1. Runa Capital

Основатель фонда российский предприниматель, охотно и грамотно вкладывающий деньги в стартапы на территории Российской федерации – Сергей Белоусов. В основе успеха данного фонда лежат знания, опытность и маркетинг.

Стартапы Белоусова имеют победу в конкурсе от The Next Web.

В целом, благодаря грамотной политике и поддержке, детища этого фонда являются успешными (Rolsen, Parallels, Nginx, Jelastic, LinguaLeo).

Доля, которую фонд получает за финансирование, составляет от 20% до 40%, и инвестиции достигают 10 млн. дол.

Венчурный фонд №2. ABRT

Фонд создан в 2006 году Андреем Бароновым, Ратмиром Тимашевым и Николаем Митюшиным. Основная сфера их заинтересованности заключается в инновационных разработках в сфере программного обеспечения.

Свойствами этого фонда является его готовность инвестировать не только в стартап в процессе разработки, но и также в стадии роста и расширения.

В процессе разработки инвестируют до 4 млн. дол, забирая 20-35% акций фирмы, а в процессе роста и расширения – до 15 млн. дол в обмен на 15-30% акций.

Успешные проекты фонда — Acronis, KupiVIP, Oktogo.ru.

Венчурный фонд №3. РВК (Фонд посевных инвестиций)

Этот фонд является государственным в сфере инновационных научных открытий. Особенностью этого фонда является не слишком навязчивая политика в области управления компании, но для получения финансирования в этом фонде придется тщательно подготовить документацию, ведь он работает совместно с венчурным партнером.

Доля, которую фонд получает за финансирование, составляет 25%.

Известные проекты — Wobot, «Керамические трансформаторы», «Мембранные технологии».

Венчурный фонд №4. Russian Ventures

Фонд обоснован в 2008 году Евгением Гордеевым. Изначально этот фонд создавался в виде клубного. Основатель фонда профессионал в сфере информационных технологий и прекрасно разбирается в особенностях российского потребителя данного рынка. Стартапы, которые этот фонд подбирает для себя, адаптированы по концепции и климату к российскому рынку.

С 2011 года идет развитие нового вектора – инвестиции в проекты на стадии разработки прототипов. Выкупаемая доля составляет до 20% и сумма вложенных средств от 35 тыс. дол. до 500 тыс. дол.

Принцип работы этого фонда и его основателя – податливость и быстрота в принятии решения (до 30 минут).

Известные и успешные проекты — Pluso.ru, Okeo, Ogorod.

Венчурный фонд №5. Softline Venture Partners

Основан этот фонд в 2008 году. Его капитал составляет 20 млн. дол. И насчитывает 13 проектов. Его специализация – стартапы, рассчитанные на отечественный рынок, на начальном этапе развития, до уровня расширения.

В 2015 году фонд подписал свою самую большую по сумме сделку на 7 млн. рублей инвестиций в офлайн-сеть Business Family.

Успешные проекты — «Мираполис», ActiveCloud, Daripodarki, Magazinga, Client24.

Что такое венчурный фонд

Представляет собой разновидность инвестиционного фонда, направленного преимущественно на работу с инновационными проектами и стартапами. Доля венчурных инвестиций в их общем объеме должна превышать 90%.

Задачи:

- аккумулирование средств инвесторов;

- отбор и анализ венчурных инновационных проектов;

- финансирование и сопровождение хода реализации инновационных проектов на всех стадиях;

- косвенное (реже прямое) участие в управлении, поддержка проектной команды.

Вкладываясь в действующий венчурный инновационный фонд или создавая свой, имейте в виду следующее.

Любая организация получает много заявок на финансирование. Но только на этапе первичного отбора отсеиваются 90% из них. Причины:

- несоответствие географической, отраслевой, научно-технической или рыночной политике;

- необоснованные или ошибочные бизнес-планы;

- неграмотно составленные запросы и документы.

Оставшиеся 10% заявок переходят на стадию анализа рисков, маркетинговой и экономической целесообразности. В результате финансирование получит только 1–2% заявок.

Но и это еще не все. Фонд инвестирует в большой пул проектов (10–15), из которых 70% провалятся, и только 30% принесут прибыль.

Следовательно, венчурные компании должны обязательно придерживаться следующего правила.

Что такое венчурный фонд?

Венчурный фонд – это разновидность инвестиционного фонда, основная функция которого – это работа с инновационными проектами и стартапами. Доля венчурных инвестиций в их общем объеме должна превышать 90%.

Венчурный фонд выполняет следующие задачи:

- отбор и анализ венчурных инновационных проектов;

- аккумулирование средств инвесторов;

- косвенное (реже прямое) участие в управлении, поддержка проектной команды;

- финансирование и сопровождение хода реализации инновационных проектов на всех стадиях.

Если Вы инвестируете в существующий венчурный инновационный фонд или в создание своего, то имейте в виду, что любая организация получает много заявок на финансирование. Но 90% из них отсеиваются уже на этапе первичного отбора.

Причины, по которым это происходит:

- необоснованные или ошибочные бизнес-планы;

- несоответствие географической, отраслевой, научно-технической или рыночной политике;

- неграмотно составленные запросы и документы.

Оставшиеся 10% заявок переходят на стадию анализа рисков, маркетинговой и экономической целесообразности. В результате финансирование получит только 1–2% заявок. Но и это еще не все. Фонд инвестирует в большой пул проектов (10–15), из которых 70% провалятся, и только 30% принесут прибыль.

Следовательно, венчурные компании должны обязательно придерживаться следующего правила:

С какими организациями сотрудничают венчурные фонды

На сегодняшний день в приоритете деятельность в следующих сферах:

- ;

- здравоохранение, фармацевтика;

- промышленность;

- строительство;

- торговля, сфера услуг;

- транспорт.

В качестве объекта для инвестирования выступают:

- проекты (идеи), находящиеся на стадии разработки и нуждающиеся в дополнительной финансовой помощи для совершения исследований;

- новые компании, недавно вышедшие на рынок;

- предприятия, готовые вывести на рынок новый продукт;

- развитые предприятия, нуждающиеся в привлечении дополнительного финансирования для увеличения оборотных средств, проведения исследований или наращивания объемов производства.

Как стать венчурным инвестором

Чтобы стать венчурным инвестором, можно вложить свои сбережения в стартапы знакомых. Бизнесмен, к которому обращаются с вопросами по финансированию проектов, станет ангелом-инвестором. Стоит учитывать, что совершая венчурную сделку, будут присутствовать риски, которые связаны с отсутствием необходимых знаний при оценивании стартапа. Основная часть ангелов, не может вернуть венчурный капитал, который был вложен в развитие инновационного проекта. Чтобы добиться успеха в инвестировании, следует профессионально подойти к процессу анализа проекта.

Для распознания наиболее интересного бизнеса среди массы предложений, предприниматель должен обладать хорошими навыками. При желании можно выбирать несколько стартапов и распределять капитал на краудфандинговых платформах. Эксперты рекомендуют отдавать предпочтение объектам финансирования, в которые вкладывают свои средства инвесторы с соответствующей специализацией. Это позволит снизить степень риска.

Если у инвестора есть возможность вложить в бизнес крупную сумму, стоит обратиться в венчурный фонд, в котором можно самостоятельно выбирать компании для финансирования

Как вложить деньги

Начать инвестировать во время IPO, когда компания публично продает свои акции, либо на раннем этапе стартапа в роли бизнес‑ангела. Однако на этой стадии суммы инвестиций должны быть выше.

В основном, инвесторы вкладывают деньги через венчурные фонды. В 2020 году на них пришлось 75% финансирования стартапов. Это максимальный показатель с 2012 года. Фонды собирают деньги с нескольких инвесторов, а затем распределяют их между потенциально успешными проектами. Однако у российских организаций довольно высокий порог входа — от $500 тыс. Самыми активными фондами в России стали AltaIR Seed Fund, Day One Ventures, Runa Capital, Target Global, DST Global.

Существуют также клубы инвесторов (Московский клуб инвесторов, InvestPeople, Rusinvest), которые помогают подбирать подходящие проекты, а также курируют сделки за проценты. В таких клубах есть возможность участия в синдицированных сделках, когда объединяются несколько инвесторов. Порог входа в клуб гораздо ниже, но уровень участия в процессе намного выше, чем в случае с фондом. Оно предусматривает личные встречи, презентации, деловые поездки и бизнес-игры.

Константин Синюшин поясняет, что можно существенно снизить риски за счет синдикации сделок, то есть вкладывать, например, по $5 тыс. в проект. Инвесторы получат меньше денег на каждого, зато они смогут поделить свои вложения на несколько проектов.

«Предположим, у вас запланирован выход из десяти венчурных проектов через пять лет. Тогда ваши вложения должны за все это время утроиться исходя из нормы 25% годовых и без учета плановых потерь на девяти неудачных проектах», — объясняет эксперт. По его словам, еще одно преимущество этого метода состоит в том, что в синдикате не надо искать, куда вложиться, так как он, как правило, строится вокруг основного опытного инвестора, который уже нашел «проект мечты».

Наконец, поиском проектов можно заниматься самостоятельно на конкурсах стартапов, в акселераторах и бизнес‑инкубаторах, в соцсетях и профильных медиа.

Экономика инноваций

Как стать венчурным инвестором: пять шагов для начинающих

Синюшин выделил несколько составляющих успеха проекта:

- оригинальная бизнес идея, которая привлекает широкую аудиторию;

- удачная бизнес-модель монетизации этой идеи;

- эффективная юнит-экономика проекта, когда заработать на одной условной операции он может не менее чем в пять раз больше, чем себестоимость этой операции;

- оригинальная технология, защищающая проект от быстрого копирования;

- эффективность команды проекта, которая должна развернуть масштабный бизнес без потери качества сервиса.

Инвесторы

Как известно, две головы лучше, чем одна. В полной мере это относится к инвестированию – несколько венчурных инвесторов добьются требуемого результата (т. е. получения запланированной прибыли) гораздо быстрее. Подобные объединения инвестиционных капиталов некоторого количества ВИ называются фондами. Для каждого ВИ определена его доля в инвестиционном капитале, в соответствии с которой он впоследствии и получает часть прибыли от общего дохода, полученного в рамках деятельности венчурного фонда.

Преимущество венчурных фондов заключается в том, что они позволяют участвовать в подобном способе инвестирования даже мелким инвесторам. А другое их достоинство заключается в диверсификации инвестиций фонда – они вкладываются в несколько проектов, из которых несколько могут оказаться даже убыточными, но вот за счет остальных в целом будет обеспечена доходность.

Ну и, кончено же, венчурные фонды обладают соответствующей структурой, в которую, помимо инвесторов, входят аналитики, юристы и прочие специалисты. Такая скооперированная деятельность команды профессионалов неизбежно приведет к успеху, что и является главной целью всех ее участников.

История успеха

История успеха венчурных инвесторов берет свое начало в США. В 50-е годы прошлого века первой корпорацией, в которую вложили венчурный капитал, стала Американская научно-исследовательская корпорация (АНИК), которая прославилась благодаря своему подразделению Диджитал Эквипмент Корпорейшн. В 1959 году в подразделение были вложены средства, и уже в 1968 году акции компании стоили в десятки раз больше. Инвестированные $70 000 превратились в $37 млн, а акции компании обеспечили головной корпорации невероятную рентабельность в 101% в год.

Такие инвесторы в 60—70-х гг. XX века инвестировали в области медицины и IT. Даже знаменитый крах фондовой биржи не привел к упадку отрасли, и совокупные доходы от инвестирования венчурного капитала составляли порядка $750 млн.

Каждый тип инвесторов обладает собственным набором характеристик и признаков, присущих только ему одному. В свою очередь отличительными признаками венчурных инвесторов будут:

- повышенный уровень риска и ожидаемой прибыли от вложений

- объект инвестиций – инновационное производство, стартапы, новые компании

- долгосрочный характер финансирования

- являются катализатором развития новых технологий

- используют методы, как частного, так и коллективного инвестирования

- активно участвуют в управлении и функционировании предприятия на всём её жизненном цикле.

Давайте рассмотрим более пристально, какими способами венчурные инвесторы принимают участие в реализации инвестиционных проектов.

Это несет огромные риски для тех кто данный проект реализует. Именно в такой момент появляются венчурные инвесторы готовые предложить собственный капитал и взять на себя сопутствующие инвестиционные риски.

В большинстве случаев венчурный инвестор входит в инвестиционный проект как акционер, другими словами совладелец вновь созданной компании, а не кредитор как обычные инвесторы.

Именно поэтому венчурные инвесторы очень тщательно отбирают предлагаемые им инвестиционные идеи, досконально знакомятся с бизнес планами и стратегией развития и реализации будущего проекта. А после начала финансирования лично участвуют в управлении компанией, организации её управленческих и производственных процессов, помогают в сбыте продукции. Другими словами венчурные инвесторы самостоятельно влияют на повышение стоимости компании, что в будущем сулит им прибыль.

Чаще всего для удобства управления капиталом венчурные инвесторы создают венчурные фонды, средства которых далее инвестируют в привлекательные идеи. Делается это по целому ряду причин. Как мы сказали это гораздо удобнее, ведь капитал складывается не только из средств группы инвесторов, это могут быть и другие внешние источники (банковские кредиты, средства страховых компаний, благотворительность, средства частных лиц и т.п.).

Также венчурные фонды готовы предоставить целый ряд услуг вновь созданному проекту по финансовой и юридической консультации, а также опыт и знания в составлении стратегии и политики развития компании, услуги квалифицированных специалистов. Иногда венчурный фонд берет на себя обязанности по составлению стратегии развития компании и помогает выйти на рынок.

Известные примеры венчурных компаний

Наиболее известными венчурными компаниями являются:

- Accel – основана в 1983 году. За это время фирма проинвестировала более 1514 проектов. Доля фонда составляет 20,21%.Accel финансирует стартапы, связанные с программным обеспечением, мобильными/интернет технологиями. Наиболее успешной инвестицией является Facebook.

- Инвестиционная фирма успела вложить денежные средства в 1438 проектов. Доля SequoiaCapital составляет 21,14%. Наиболее успешным проектом стал WhatsApp.

- IndexVentures – основана в 1996 году. Компания профинансировала более 864 проектов. Доля IndexVentures равна 21,18%. Лучшим проектом стал интернет магазин

- InsightPartners – основана в 1995 году.InsightPartners стала инвестором для 486 компаний. Доля венчурной фирмы составляет 22,84%. Лучшим проектом на сегодняшний день считается Freshly.

- GoogleVentures – основана в 2009 году. Общее количество инвестиций превышает 802 компании. Доля GoogleVentures составляет 22,94%. Наиболее успешным проектом стал Uber.

Где инвестору искать проекты для венчурных инвестиций

Далеко не каждому инвестору доступно венчурное инвестирование из-за высокого входного порога. К счастью, существуют способы поиска интересных проектов для инвестирования, не требующих сотен тысяч долларов от инвестора. Перечислю способы поиска объектов инвестирования, которые мне известны:

По знакомству;

Большинство стартаперов и начинающих бизнесменов не имеют капитала для развития проекта и, что самое главное, у них нет выходов на инвесторов. Такие стартаперы обычно привлекают инвестиции через родственников, знакомых, друзей друзей и т.д. Думаю, что каждый хоть раз в жизни слышал в своем окружении, что кому-то из знакомых нужны деньги для развития бизнеса. Отличие инвестора от обычного человека в том, что он не пропустит такую информацию мимо ушей.

В прошлом году я был на общероссийском образовательном форуме «Селигер» на смене «Предпринимательство» и видел много интересных проектов (особенно у смены «Инновации»), с уровнем входа от 10-50 тыс. долларов. Также познакомился с несколькими венчурными инвесторами, которые специально приехали на форум в поисках интересных вложений. Если кого-то из читателей интересует данный вид вложений — рекомендую в апреле-мае подать заявку на участие в форуме «Селигер 2015». Возможно, я и сам туда поеду.

Биржи проектов;

Если загуглить «Биржи инвестиционных проектов» можно найти много интересных площадок с предложениями от стартаперов. Например, inproex.ru, startup.ua и пр. На подобных площадках при желании можно найти довольно интересные варианты для вложения и сотрудничества.

Биржи долей и платформы коллективных инвестиций;

В отличие от бирж инвестиционных проектов, биржи долевого участия в проектах подразумевают покупку долей (акций и пр.) проекта непосредственно на площадке. Т.е. площадка является гарантом и регулятором отношений между инвестором и проектом. К примеру, недавно на бирже vcstart.com можно стать совладельцем всем известной бигпикчи (bigpicture.ru).

P.S.

Повторюсь, что данный вид инвестирования сопряжен с огромными рисками. Поэтому перед принятием решений следует, как минимум, углубиться в юридические детали сделки, проконсультироваться со специалистами (венчурные фонды обычно делают маркетинговые исследования рынка) работающими в данной сфере бизнеса и пр. По неофициальной статистике только около 10% проектов достигают успеха и с лихвой компенсируют убытки по остальным 90%. Таким образом, для того, чтобы быть успешным венчурным инвестором нужно инвестировать как минимум в несколько проектов, бизнес процессы которых не коррелирут между собой.

Всем профита!

12.03.2015

Стартовые инвестиции

Общий капитал венчурного фонда обычно составляет 5 000 000-10 000 000 долларов, инвестиции в каждый проект не превышают 5 000 000.

Все члены акционерного общество вкладывают от 750 000 долларов в общий проект фонда. Подобные компании работают, в среднем, на протяжении 10 лет, после акции продаются, вложенные деньги и чистая прибыль делится между членами общества.

Доход приносит не только окончание деятельности фонда, но и различные премии. Выходя из сделки, полученная прибыль составляет от 20 до 40% общей суммы инвестиций.

Предприятие получает материальную и другую поддержку, запускает производство и выпускает продукт, а венчурная компания направляет свои усилия на увеличение капитала компании. Многие известные компании получили помощь от венчурного бизнеса, к примеру – Майкрософт и Интел

Важно всегда помнить, что венчур – это постоянный риск. К нему нужно относиться ответственно, обдумывать предложенные идеи, пытаться заглянуть в будущее и понять, займет ли новый продукт рынок или дело не стоит вложений

Схемы венчурного инвестирования

Ниже можно ознакомиться со схемами венчурного инвестирования.

Напрямую

В данной ситуации венчурный инвестор и компания не прибегают к помощи фонда. Вкладчик самостоятельно занимается поиском информации об авторе и его проекте. Обсудив условия, стороны приступают к заключению соглашения, в ходе которого потребуется подписать документы по типу:

- протокола разногласий по проекту;

- акта приема передачи результатов;

- договора инвестирования;

- протокола разногласий по договору.

Важно чтобы документы соответствовали образцу, принятому законодательством. Эксперты рекомендуют задействовать юриста, чтобы тот изучил все подводные камни договора

В протоколе разногласия прописывают условия расторжения договора и выход из проекта. После того, как договор будет подписан, вкладчику останется только ожидать. После проведения компанией IPO, инвестор получает возможность продать свои акции и получить прибыль.

Через венчурный фонд

Если предприниматель выбирает инвестирование через венчурный фонд, то процесс происходит следующим образом:

- Вкладчик подает заявку на участие и перечисляет денежные средства на банковский счет фонда.

- Инвестиционный комитет проводит отбор достойных проектов и финансирует их капиталом вкладчиков.Если деятельность компании будет успешной, фонд выгодно продаст ее акции на бирже.

- Деньги, которые были выручены с продажи компании, вновь поступят на счет фонда.

- Команда управляющей компании распределит прибыль – около 25% заберет себе, а оставшийся процент перечислит вкладчикам (сумма зависит от доли).

Единственным недостатком подобной схемы считается отсутствие возможности самостоятельного выбора проектов и участия в управлении ими.

Заключение

Венчурных инвесторов принято называть бизнес-ангелами, которые объединяются в фонды для реализации амбициозных, перспективных идей. К сожалению, предсказать финансовый результат новой компании, несмотря на тщательную и многоуровневую модерацию, крайне сложно.

Сотрудничество с государственными или коммерческими венчурными фондами целесообразно как для частных инвесторов, так и для команды разработчиков. С помощью ВФ возможно получить финансирование на реализацию проекта в любой отрасли (медицинские препараты, мобильные приложения и прочее ПО, новые технологии и прочие). Главное, чтоб готовая продукция пользовалась широким спросом и решала какие-либо повседневные или глобальные проблемы.

AlexTrade

Рынки не формируют дно из-за притока покупателей, они формируют дно, потому что больше нет продавцов…

Комментарии: 0Публикации: 138Регистрация: 05-11-2020

Заключение

Мы разобрали понятие венчурного капитала простыми словами, его преимущества и недостатки, примеры из истории.

Подводя итог, хотелось бы отметить, что венчурное финансирование позволяет ускорить развитие блестящих бизнес-идей и новейших технологий. В отличие от банковского кредита, венчурный капитал предоставляет бо́льшую финансовую свободу, а следовательно – повышает шанс того, что проект выживет.

Для минимизации рисков инвесторы, как правило, вкладывают средства в несколько компаний, что требует наличия солидного капитала.

Заключение

Итак, теперь вы в курсе, что собой представляют венчурные фонды и как они работают. Надеюсь, наши экспертные советы помогут вам выбрать наиболее щедрого и понимающего инвестиционного партнёра и успешно запустить свой бизнес.

Если вы только начинаете свой путь инвестора — статья «Инвестирование для начинающих» для вас!

Команда журнала «ХитёрБобёр» желает вам успеха в любых коммерческих начинаниях. Ждём оценок статьи, замечаний и комментариев по теме публикации.

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.