Порядок восстановления ндс, ранее принятого к вычету

Содержание:

- Как восстановить ранее принятый к вычету НДС

- Когда НДС не попадает в книгу продаж: примеры ситуаций

- Проводки по НДС от А до Я для чайника

- Проводки по НДС для чайников

- Когда восстановление НДС неизбежно

- Функционирование в безналоговой сфере

- Корректировка НД по НДС принятого ранее к вычету НДС от недобросовестного налогоплательщика

- Восстановление НДС при переходе на УСН

- Удешевление товаров, уже полученных покупателем

- Документ “Восстановление НДС”

- Восстановление НДС

Как восстановить ранее принятый к вычету НДС

НДС восстанавливается по-разному в зависимости от ситуации, в которой происходит это восстановление. Рассмотрим каждую из них подробно:

- Передача ТАИ в виде вклада в УК. НДС восстанавливается в том квартале, когда произведена передача. Налог надо восстановить в полном размере ранее произведенного вычета, а по основным средствам (ОС) или нематериальным активам (НМА) — только в той части, которая относится к остаточной стоимости по следующей формуле (1):

НДСвосст = НДСпв × БалСТос,нма / ПерСТос,нма,

где:

НДСвосст — НДС к уплате в бюджет;

НДСпв — НДС, принятый к вычету;

БалСТос,нма — остаточная (балансовая) стоимость ОС, НМА;

ПерСТос,нма — первоначальная стоимость ОС, НМА.

При передаче ТАИ сумму этого налога надо обязательно указать в передаточных документах для того, чтобы преемник смог принять этот налог к вычету (письмо ФНС от 05.04.2017 № 15-3-03/125, п. 11 ст. 171, ст. 172 НК РФ).

- Использование ТМУ в не облагаемых НДС операциях. НДС надо восстановить в том отчетном периоде, когда начинается использование ТМУ в таких операциях. Налог надо также восстановить во всей сумме ранее произведенного вычета, а по ОС и НМА — только в той части, которая пропорциональна остаточной стоимости (формула 1) (подп. 2 п. 3 ст. 170 НК РФ).

- Смена ОСН на спецрежимы. Здесь НДС надо восстановить уже в том квартале, который предшествует периоду смены режима налогообложения. НДС должен быть восстановлен по ТМУ, ОС, НМА и недвижимости, то есть по тем активам, которые принадлежат организации на последний день квартала перед переходом на спецрежим (письмо Минфина от 12.01.2017 № 03-07-11/236). Если в дальнейшем фирма перейдет обратно на ОСН, а далее опять на спецрежим, то восстанавливаться будет уже новый НДС, который организация приняла к вычету после повторной смены режима налогообложения. НДС по ОС и НМА восстанавливается так же, как в двух вышеприведенных ситуациях.

- Снижение цены или количества купленных ТМУ. НДС восстанавливается в том квартале, когда произошло одно из следующих событий: получен либо первичный документ на изменение цены/количества ТМУ, либо корректировочный счет-фактура на данные ТМУ.

- В случае, когда поставщик передал ТМУ, за которые ранее была переведена предоплата, либо вернул аванс, НДС восстанавливается в периоде поставки либо возврата в полном размере.

- При получении инвестиций из бюджетов всех уровней для оплаты расходов, приобретенных ТМУ или на уплату НДС при ввозе ТМУ из-за границы. Налог восстанавливается во всей сумме (если субсидия полностью покрывает вышеуказанные затраты) либо частично по следующей формуле (2):

НДСвосст = СТпс / СТп,

где:

СТпс — произведенные покупки ТМУ за счет инвестиций из бюджета;

СТп — полная стоимость покупки ТМУ.

- Использование ТМУ в операциях, которые облагаются по ставке НДС 0%. Здесь есть несколько нюансов в зависимости от изначальной цели приобретения ТМУ:

- ТМУ сразу приобретались для операций по ставке 0% НДС. Налог можно предъявить к вычету только в последний день периода, когда была собрана вся первичка для подтверждения ставки 0% (письмо Минфина от 12.09.2016 № 03-07-08/53164). Из данного правила есть исключения по ОС, купленным для использования в «нулевой» деятельности, не для перепродажи: налог надо принять к вычету сразу, в периоде принятия ОС к учету (письмо Минфина от 27.02.2015 № 03-07-08/10143).

- ТМУ купили для деятельности по ставке 10 или 18%, а в дальнейшем стали использовать в «нулевой». В том квартале, когда ТМУ использовали в «нулевой деятельности, НДС надо восстановить, а в последний день периода, когда была собрана вся первичка для подтверждения ставки 0%, принять к вычету повторно (п. 3 ст. 172, п. 9 ст. 167 НК РФ, письмо Минфина от 12.10.2017 №03-07-08/66748).

Стоит отметить, что если ТМУ после восстановления НДС стали повторно применять в «ненулевой» деятельности, то вычет ранее восстановленного НДС для организации уже невозможен (письмо Минфина от 23.06.2010 № 03-07-11/265).

Когда НДС не попадает в книгу продаж: примеры ситуаций

Прежде чем изучать, как заполнить книгу продаж при восстановлении НДС, рассмотрим еще один нюанс. Он касается ситуаций, при которых каких-либо действий с книгой продаж осуществлять не требуется, несмотря на то, что происходят хозяйственные операции, очень близкие тем, что поименованы в п. 3 ст. 170 НК РФ. Подробнее о книге продаж читайте в статье «Книга продаж – образец заполнения для».

Отметим, что ситуаций, при которых восстановленный НДС не попадает в книгу продаж, быть не может, поскольку во всех предусмотренных п. 3 ст. 170 НК РФ случаях происходит некоторое выбытие, «продажа» товара. Однако вполне допустимы сценарии, при которых налог не восстанавливается в принципе.

Дело в том, что приведенный в п. 3 ст. 170 НК РФ перечень ситуаций, при которых налог подлежит обязательному восстановлению, закрытый. Если рассматривать сценарии правоотношений, очень близких тем, что отражены в НК РФ, но при которых не требуется восстановление НДС в книге продаж — примеры могут быть следующими:

- когда происходит выбытие товара по причине уничтожения, хищения, досрочного списания вследствие поломки (постановление ФАС Поволжского округа от 10.05.2011 № А55-17395/2010);

- когда товар пущен на изготовление собственной продукции, которая признана браком (постановление ФАС Московского округа от 23.07.2012 № А40-100625/11-116-282);

- когда субсидия на товар получена за счет не федерального, а регионального или местного бюджета (письмо Минфина России от 01.02.2013 № 03-07-11/2142).

Рассмотрим теперь подробнее, каким образом документировать операции, предусмотренные п. 3 ст. 170 НК РФ, и ознакомимся с образцом заполнения книги продаж при восстановлении НДС.

Проводки по НДС от А до Я для чайника

Налог на добавленную стоимость относится к косвенным налогам. Это понятие означает, что он возникает на всех ступенях производства продукции, но платится в бюджет по мере ее реализации

Важно правильно вести учет НДС и корректно формировать проводки по НДС

НДС бывает:

- Входной — предназначен для вычета при приобретении товаров, услуг и т.д.;

- К восстановлению — суммы налога, которые продавец должен перечислить в бюджет.

Что из себя представляет НДС начисленный

НДС начисленный возникает при реализации и учитывается на счете 68 «Расчеты по налогам и сборам», по кредиту.

При реализации продукции по основной деятельности предприятия, выручка отражается на пассивном субсчете 90.1.1, а для отражения суммы налога используется активный субсчет 90.

При реализации кроме основной деятельности (например, при продаже основных средств), выручка аналогично отражается на 91 счете «Прочие доходы и расходы».

Торговая фирма «Орион» реализует приобретенный товар на сумму 236 000 руб., а также основное средство, сумма реализации — 178 000 руб.

При реализации товара начислен НДС проводка:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 62 | 90(выручка) | Отражена выручка | 236 000 | Накладная |

| 90(НДС) | 68(НДС) | Начислен НДС | 36 000 | Счет-фактура выданный |

При продаже ОС начисление НДС проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 62 | 91(выручка) | Отражен доход от продажи | 178 000 | Накладная |

| 91(НДС) | 68(НДС) | Начислен НДС | 27 153 | Счет-фактура выданный |

Ндс к возмещению

Входным НДС или Ндс к возмещению (вычету) называют сумму, уплаченную поставщику в составе купленного товара. В документах на поставку сумма налога показывается обособленно, в отдельной строке.

Та же фирма «Орион» приобретает свой товар у поставщика ООО «Панда» по оптовой цене. Предположим, была продана партия товара, купленного ранее за сумму 156 000 руб., включая НДС — 23 797 руб.

Получите 267 видеоуроков по 1С бесплатно:

Проводка по отражению НДС:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 41 | 60 | Оприходован полученный товар | 132 203 | Накладная |

| 19 | 60 | Выделен НДС к вычету | 23 797 | Счет-фактура полученный |

Принят к вычету НДС проводка:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 68(НДС) | 19 | Сумма предъявлена к вычету | 23 797 | Книга покупок |

Таким образом можно вычислить сумму налога, которую «Орион» должен заплатить в бюджет. Эта сумма вычисляется как «НДС начисленный» минус «НДС к вычету». Эта разность равна 36 000 руб. — 23 797 руб. = 12 203 руб.

Ндс с авансов полученных

ООО «Фламинго» в счет предстоящей поставки товара получило от покупателя аванс в сумме 98 000 руб. Сумма НДС, предназначенная для восстановления в бюджет: 98 000*18/118 = 14 949 руб.

НДС с авансов полученных проводки::

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 51 | 62 | Поступление аванса | 98 000 | Платежное поручение |

| 76(авансы) | 68(НДС) | Начислен НДС с аванса | 14 949 | СФ выданный |

После того как прошла реализация, то есть товар был отгружен покупателю, или после отказа от сделки и возврата аванса, этот НДС разрешено принять к вычету.

НДС с авансов проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 68(НДС) | 76(авансы) | НДС предъявлен к вычету в бюджет | 14 949 | Книга покупок |

Ндс с авансов выданных

С авансов, перечисленных в счет будущих поставок, организация имеет право получить вычет НДС, если имеется СФ и в договоре прописано условие предварительной оплаты.

Фирма «Манго» в счет предстоящего поступления оборудования перечисляет аванс компании «Триггер» в сумме 95 000 руб.

Ндс с авансов выданных проводки:

| Дт | Кт | Описание операции | Сумма, руб | Документ |

| 60 | 51 | Перечислен аванс | 95 000 | Платежное поручение исх. |

| 68 | 76(авансы) | НДС предъявлен к вычету | 14 492 | Книга покупок |

| 08 | 60 | Принято к учету оборудование | 77 900 | Накладная |

| 19 | 60 | Выделен НДС с поставки | 17 100 | СФ поставщика |

| 68 | 19 | НДС предъявлен к вычету | 17 100 | Книга покупок |

| 76(авансы) | 68 | Восстановлен НДС с аванса | 14 492 | Книга продаж |

Пени по НДС

В случае несвоевременной уплаты налога, организация обязана рассчитать и перечислить пени за задержку. Пени исчисляются из расчета 1/300 ставки рефинансирования ЦБ самостоятельно, либо в результате налоговой проверки.

Рассчитанные суммы пени по НДС в учете отображаются проводками:

| Дт | Кт | Описание операции | Документ |

| 99 | 68 | Отражена сумма пени | Бухгалтерская справка |

Ндс налогового агента

Налоговым агентом называют организацию (лицо), на которую возложена обязанность удержания налога и перечисления его в бюджет. Например, при аренде государственной собственности проводки по Ндс налогового агента выглядят так:

| Дт | Кт | Описание операции |

| 26(20,44, и т.д.) | 60(76) | Отражение услуг |

| 60(76) | 68 | Отражение НДС у агента |

| 19 | 60(76) | Входной НДС |

| 68 | 51 | Отражение перечисления налога агентом |

| 68 | 19 | Ндс к возмещению в момент перечисления налога |

Проводки по НДС для чайников

Проводки по НДС должны быть отражены соответствующим образом в бухгалтерском и налоговом учетах. В статье расскажем, как правильно отражать операции по начислению налога на добавленную стоимость, а также разберемся в некоторых особенностях бухучета НДС.

Расчеты по платежам в соответствующие бюджеты следует отражать на специальном бухгалтерском счете 68. В части расчетов по налоговому обязательству на добавленную стоимость (НО ДС) к счету 68 создают отдельный субсчет «НДС».

По кредиту счета 68 в бухучете следует отражать суммы налоговых обязательств начисленные, то есть подлежащие перечислению в соответствующий бюджет России. А по дебету данного бухсчета учитываются суммы произведенных платежей, то есть уплаченные налоги. Также в дебете сч. 68 следует отражать суммы, возмещенные из бюджета.

Помимо сч. 68, для отражения бухгалтерских проводок по НДС входному используют спецсчет 19 «НДС по приобретенным ценностям».

Входной налог образуется при приобретении товаров, продукции, работ и услуг, в стоимость которых уже включены данные налоговые обязательства.

Следовательно, по дебету счета 19 отражаются сумма налоговых обязательств ДС, учтенная в стоимости покупки. А затем налоговое обязательство предъявляется к вычету из бюджета и кредитуется в корреспонденции с 68 счетом.

Например, ООО «Весна» приобрело материалы на сумму 100 000 рублей, в том числе НО ДС 10 000 руб. В то же время ООО «Весна» реализовало продукцию на сумму 200 000 рублей. Начислен налог в размере 18 % — 36 000 руб.

Составлены записи:

|

Операция |

Дебет |

Кредит |

Сумма, руб. |

|

Отражено поступление материалов |

10 |

60 |

90 000 |

|

Отражен входной НДС |

19 |

60 |

10 000 |

|

НО ДС предъявлено к вычету из бюджета |

68 |

19 |

10 000 |

|

Начислен НДС на реализованную продукцию |

90 91 |

68 |

36 000 |

Затем бухгалтер сверяет обороты по счету 68. По условиям нашего примера, ООО «Весна» начислило НО ДС в отчетном периоде 36 000 руб, а к вычету предъявило 10 000 руб. Следовательно, к уплате в бюджет подлежит только 26 000 рублей (36 000 – 10 000).

Рассмотрим правила отражения данных налоговых обязательств подробнее.

Отражаем НДС при покупке активов

Для осуществления своей деятельности компании необходимо приобретать работы, продукцию, услуги и сырье (ГСМ, коммунальные услуги, строительные материалы, хозяйственные товары и прочее).

В стоимость некоторых материальных ценностей уже включены налоговые обязательства по ДС, следовательно, чтобы избежать многократного налогообложения товаров, покупатель вправе принять НДС к вычету, проводкой отразив операцию в бухучете.

Типовые бухгалтерские записи:

|

операции |

Дебет |

Кредит |

|

Отражен входной налог на добавленную стоимость при покупке активов и материальных ценностей (ОС, МПЗ, НМА, работы, товары, услуги) |

19 |

60 |

|

Налог на ДС списан при передаче материальных ценностей в производство, реализация которого освобождена от обложения НДС |

20 23 29 |

19 |

|

НО списано, если подтвердить входной налог на ДС не представляется возможным (счет-фактура утрачен) |

91 |

19 |

|

20 23 29 |

68 |

|

|

Налоговое обязательство принято к вычету |

68 |

19 |

Отметим, что случаи, в которых следует восстанавливать НДС, строго регламентированы в п. 1-4, 6 пункта 3 статьи 170 НК РФ. Оговорок, исключений законодательство не предусматривает.

Учет НДС с реализации: проводки

Деятельность любой коммерческой компании направлена на получение экономической выгоды — прибыли. Для достижения этой ключевой цели фирма реализует произведенную продукцию, выполняет какие-либо работы или оказывает услуги.

Операции по продажам, реализации должны включать в свою стоимость налог на добавленную стоимость. Однако есть исключения: статья 149 Налогового кодекса.

Типовые бухгалтерские проводки:

|

Операция |

Дебет |

Кредит |

|

Начислен НДС, проводка составляется при продажах товаров или реализации работ, услуг |

90 |

68 |

|

Начисление налога на добавленную стоимость с поступивших авансов за продукцию, услуги, работы |

76 |

68 |

|

Произведен зачет НДС, проводка по авансам после отгрузки товаров, подписания актов выполненных работ |

68 |

76 |

|

Отражен налог на ДС при безвозмездной передаче материальных ценностей |

91 |

68 |

|

Оплачена налоговая задолженность |

68 |

51 |

Когда восстановление НДС неизбежно

Перечисление обстоятельств, при которых налогоплательщику не удастся избежать обязательного восстановления налога, регламентировано законодательством:

- приобретенное ранее имущество переходит в состав уставного капитала иной компании;

- возникновение хозяйственных операций, не требующих начисления НДС;

- возврат предоплаты по неосуществленной поставке или покупке;

- удешевление продукции;

- выполнение экспортных действий;

- получение федеральных дотаций.

Важно: Переоценить величину НДС и произвести исправления в учетных регистрах следует в том временном промежутке, когда имущество стало использоваться в необлагаемых НДС целях

Функционирование в безналоговой сфере

При совмещении нескольких режимов налогообложения – ОСН и «упрощенки» (УСН, ЕНВД) – приобретенное имущество, по которому был произведен вычет НДС, может использоваться в различных хозяйственных операциях – как облагаемых, так и не облагаемых налогом.

В таких ситуациях «входящий» налог следует распределить по видам деятельности и восстановить ту его часть, которая пошла на операции по льготному режиму.

Период, в котором следует провести восстановление налога, зависит от того промежутка времени, когда возникли не облагаемые НДС операции.

Если это событие произошло в 1 месяце квартала, то бухгалтеру нужно вернуться в предыдущий налоговый период и произвести там корректировку по восстановлению налога. При возникновении освобождения от НДС во 2-3 месяцах квартала восстановление должно пройти этим же периодом.

Нужно помнить: Восстановленный налог должен учитываться в составе прочих расходов в корреспонденции со счетом 68.

Когда предприятие или ИП работает только по ОСНО, но в процессе деятельности возникли разовые необлагаемые операции, то на выручку по ним следует восстановить входной НДС в полном объеме в этом же отчетном периоде.

Корректировка НД по НДС принятого ранее к вычету НДС от недобросовестного налогоплательщика

- Главная

- О компании

- Статьи

- Линия консультаций

- Корректировка НД по НДС принятого ранее к вычету НДС от недобросовестного налогоплательщика

13 Апреля 2020

Вопрос клиента:

Как отразить в уточненной декларации по НДС сторно по счет-фактуре недобросовестного поставщика, ранее принятой к вычету в программе 1С: Бухгалтерия 3.0?

Ответ специалиста линии консультаций:

Бывают случаи, когда из ИФНС поступают требования о сдаче уточненной НД по НДС в связи с тем, что один или несколько поставщиков вашей компании не отражал к начислению НДС по тем счет-фактурам,

которые были приняты вашей организацией к вычету или вовсе подавал «нулевки» по НДС. Стоит заметить, что отказ в вычете НДС заказчику при наличии у подрядчика признаков

однодневки правомерен в случае, если налоговым органом будет доказано нарушение заказчиком пределов прав по исчислению налоговой базы и суммы налога, а также фиктивность проведенных операций.

Но в данной статье мы рассмотрим случай, когда «уточненку» действительно нужно подать, правомерность вычета доказать не смогли, но обоснованность расходов по учету налога на прибыль подтверждена.

1. 30.11.2017 поставщик предоставил документы по транспортным услугам: акт и счет-фактуру.

2. Вычет по счет-фактуре отражён в книге покупок датой получения.

3. 05.03.2020 пришло требование из ИФНС о предоставлении уточненной декларации за 4 кв. 2021 в связи с тем, что контрагент ООО «Невский берег» не отражал в своей налоговой декларации информацию о реализации данных услуг.

Поставщик на связь не выходит, дополнительные доказательства для ИФНС не собрано и было принято решение подать уточненную налоговую декларацию по НДС за 4 кв. 2021, убрав данный вычет.

Для этого в разделе «Операции» открываем журнал «Операции, введенные вручную» и создаем новый документ «Сторно документа». Дата операции будет датой доп. листа в Книге покупок. В качестве сторнируемого документа выбираем Счет-фактуру полученный.

Автоматический заполняются сторно по проводкам – принятие НДС к вычету, а также сторно записей по регистрам накопления «НДС покупки» и «НДС предъявленный».

4. Переходим на вкладку «НДС Покупки» — именно этот регистр накопления отвечает за наличие записей в книге покупок в декларации и отчете Книга покупок. В столбце «Запись дополнительного листа» ставим значение «Да», а «Корректируемый период» выбираем тот, в котором был принят НДС к вычету, в данном случае – 30.11.2017.

5. После того как была сделана данная сторнирующая запись, на сч. 19.04 повис остаток по НДС по данному документу поступления. Данный НДС необходимо списать на расходы организации, не принимая их к налоговому учёту.

6. Для списания НДС на расходы используем документ «Списание НДС» в журнале документов «Регламентные операции по НДС» в разделе «Операции». Заполняем документ по поступлению по кнопке «Заполнить» той же датой, что и операция «Сторно документа».

7. На вкладке «Счет списания» выбираем счет учета 91.02 и статью «Списание выделенного НДС на прочие расходы»

Обратить внимание, что данная статья не должна приниматься в расходах по налоговому учету

Обращаем внимание, что списывать НДС необходимо именно этой операцией, а не ручными записями, иначе при заполнении следующей книги покупок будет подбираться снова данный документ поступления. 8

Теперь сальдо на сч. 19.04 нет, а запись доп. листа выглядит следующим образом:

8. Теперь сальдо на сч. 19.04 нет, а запись доп. листа выглядит следующим образом:

Восстановление НДС при переходе на УСН

Восстановить нужно всю величину добавленного налога, который прежде был принят к вычету по товарным ценностям, услугам, работам, еще не использованным в налогооблагаемых операциях на начало перехода на упрощенный режим. По амортизируемым объектам восстановить нужно лишь часть налога, соответствующую их остаточной стоимости (без переоценки).

Выполнить данную процедуру следует в периоде, предшествующем дате перехода на упрощенный режим. Например, если переход на упрощенку осуществляется с начала 2016 года, то восстановить налог следует в 4 квартала 2015 года.

Восстановленный налог относится к прочим расходам.

Аналогичным образом проводится процедура восстановления, если компания меняет применяемый режим на ЕНВД и ПСН.

Проводки

| Дебет | Кредит | Операция |

| 19 | 68.НДС | Восстановлен налог, прежде предъявленный к вычету |

| 91 | 19 | Величина налога отнесена к прочим расходам |

Пример

Компания с 01.01.16 переходит на УСН. На конец 2015г. она имеет товарные ценности на 300000руб. НДС по ним прежде был предъявлен к вычету.

В 4 квартале следует восстановить НДС по этим ценностям, выполнив проводки:

- Д19 К68.НДС на сумму 100000*18% = 18000 – восстановлен налог по товарам;

- Д91 К19 на сумму 18000 – налог учтен в виде прочих расходов.

Удешевление товаров, уже полученных покупателем

Договор поставки между покупателем и продавцом может содержать пункт, по которому поставщик предоставляет скидку на товары, отгруженным в предыдущие периоды. После уменьшения стоимости продукции покупателю надлежит восстановить НДС с разницы между новой ценой и той, которая указана в отгрузочных документах.

Внимание! Новую стоимость товара с учетом предоставленной скидки необходимо зафиксировать в соглашении, которое будет основанием для корректировки НДС. Восстановление налога по уменьшенной стоимости отражают на счете 60, предназначенном для учета состояния расчетов с поставщиками

Восстановление налога по уменьшенной стоимости отражают на счете 60, предназначенном для учета состояния расчетов с поставщиками.

Документ “Восстановление НДС”

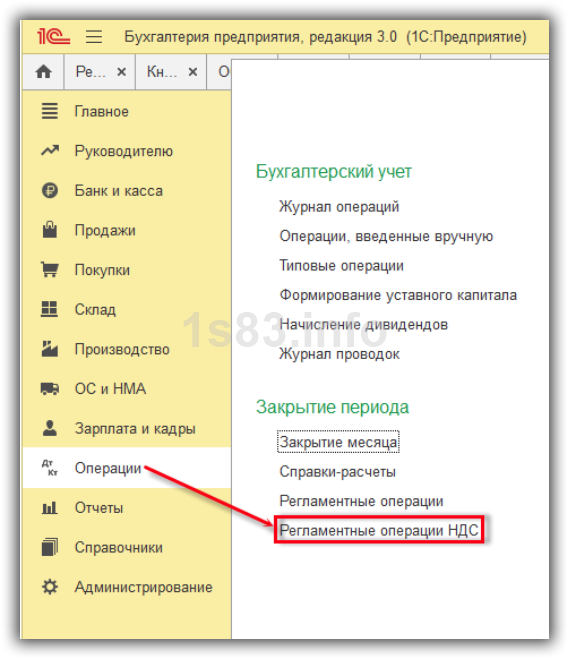

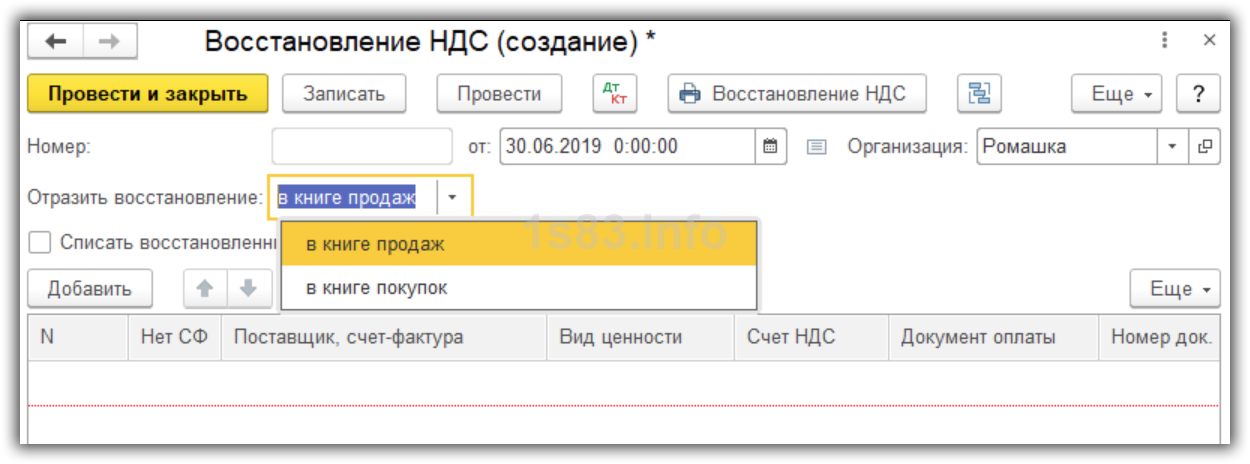

В более сложных ситуациях используется отдельный документ “Восстановление НДС”. Для создания документа нужно зайти в меню “Операции — Закрытие периода — Регламентные операции НДС”:

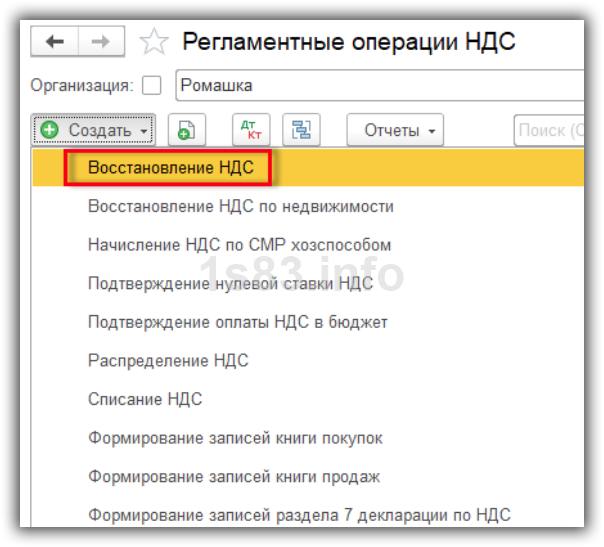

Далее по кнопке “Создать” выбрать документ:

Рассмотрим пример. Организация купила ноутбук за 60 000 р. (НДС 10 000 р.). Основное средство покупалось для деятельности, облагаемой НДС. Следовательно, НДС приняли к вычету. Со временем ноутбук начали использовать и для операций, необлагаемых НДС. Требуется восстановить НДС.

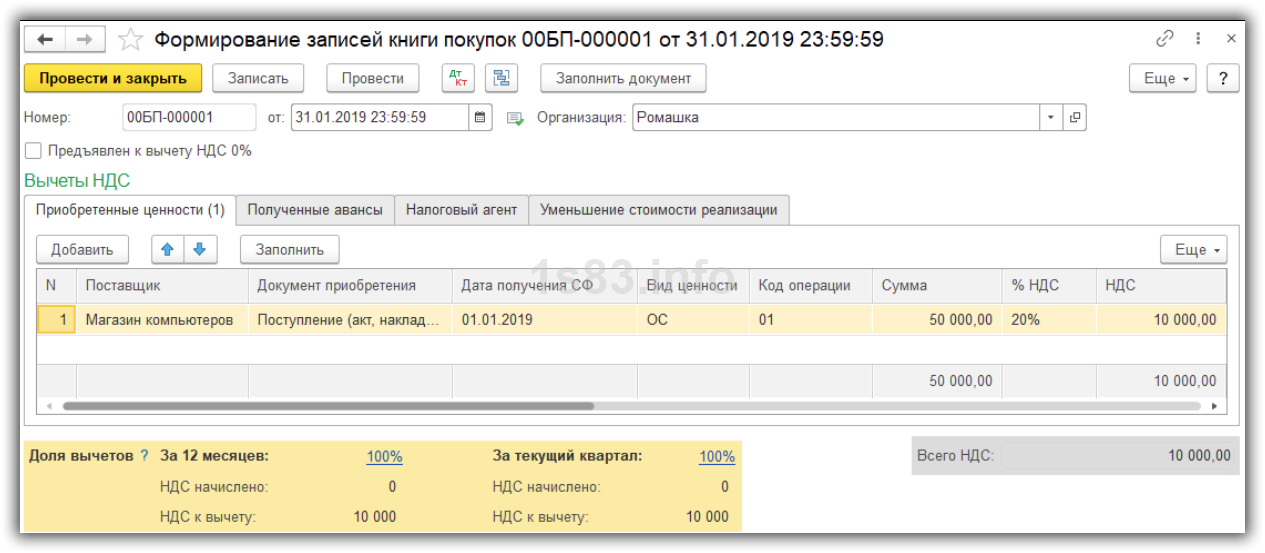

После принятия ОС к учету создадим документ “Формирование записей книги покупок” для принятия НДС к вычету:

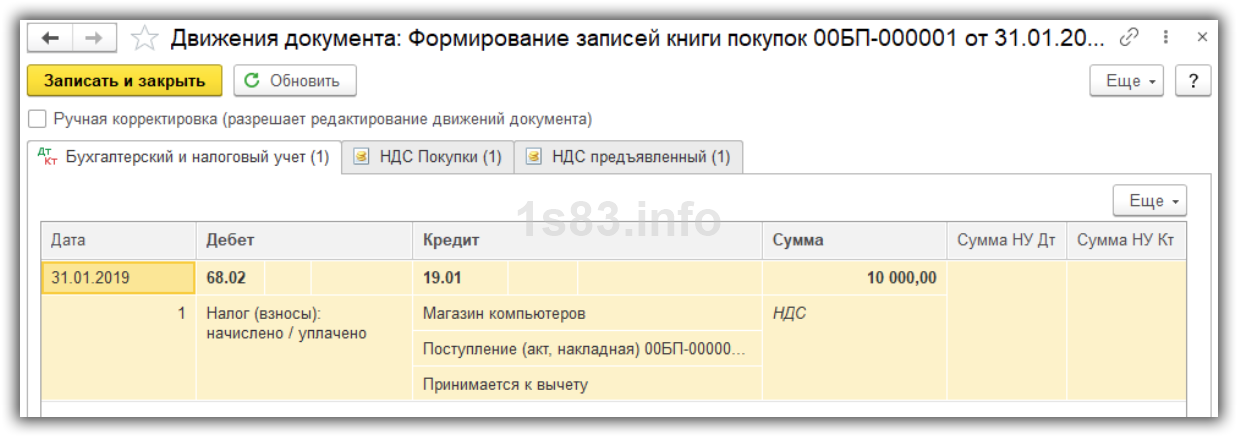

Проводки:

Создадим документ “Восстановление НДС”:

Вначале нужно определить, где будет отражаться восстановление — в Книге Покупок или Книге Продаж. В данном случае выберем второй вариант. После этого заполняется табличная часть информацией о счете-фактуре и суммах НДС.

Чтобы внести сумму НДС для восстановления, нужно ее рассчитать. Восстанавливать будем не всю сумму НДС, так как ноутбук начали использовать в необлагаемых операциях не сразу. Для этого:

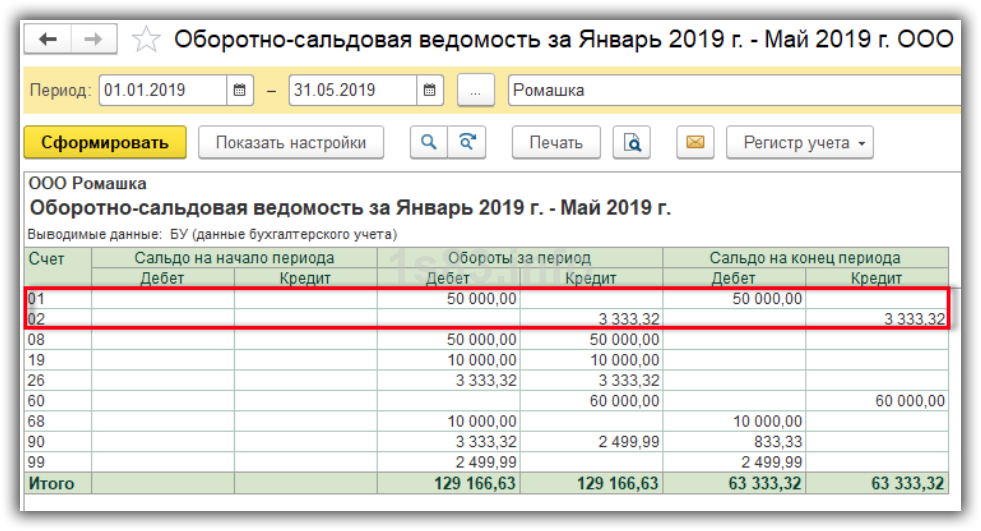

1. Посмотрим остаточную стоимость ОС. Сформируем отчет “Оборотно-сальдовая ведомость”:

Здесь из стоимости ОС вычитаем амортизацию: 50 000 — 3 333,32 = 46 666,68 р.

2. Рассчитаем НДС, который относится к остаточной стоимости ОС. Для этого стоимость умножим на 20%, получим 46 666,68 р. * 20% = 9 333,38 р.

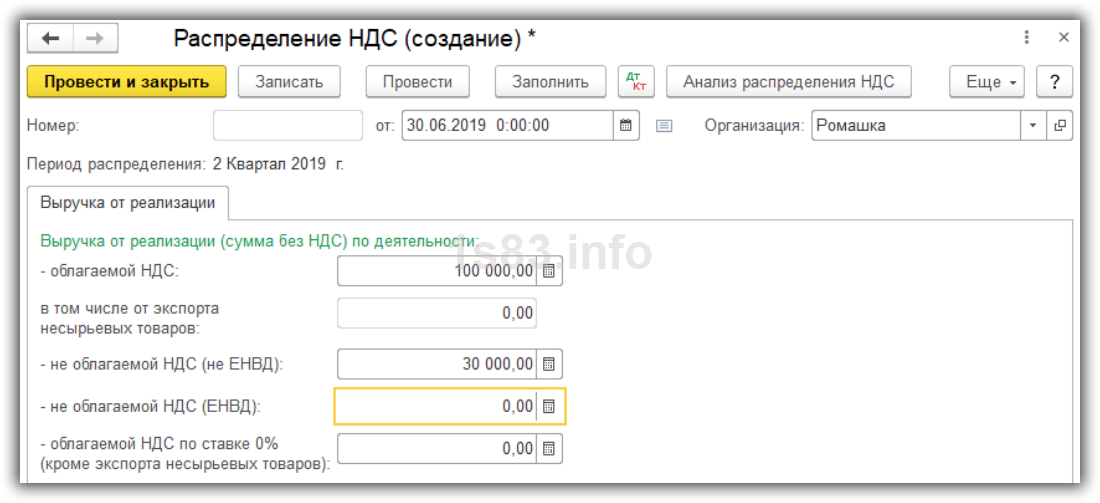

3. Определим долю использования ОС в необлагаемых НДС операциях. Для этого создадим документ «Распределение НДС» (также в разделе “Регламентные операции НДС”):

Получается: 30 000 / 130 000 * 100% = 23%.

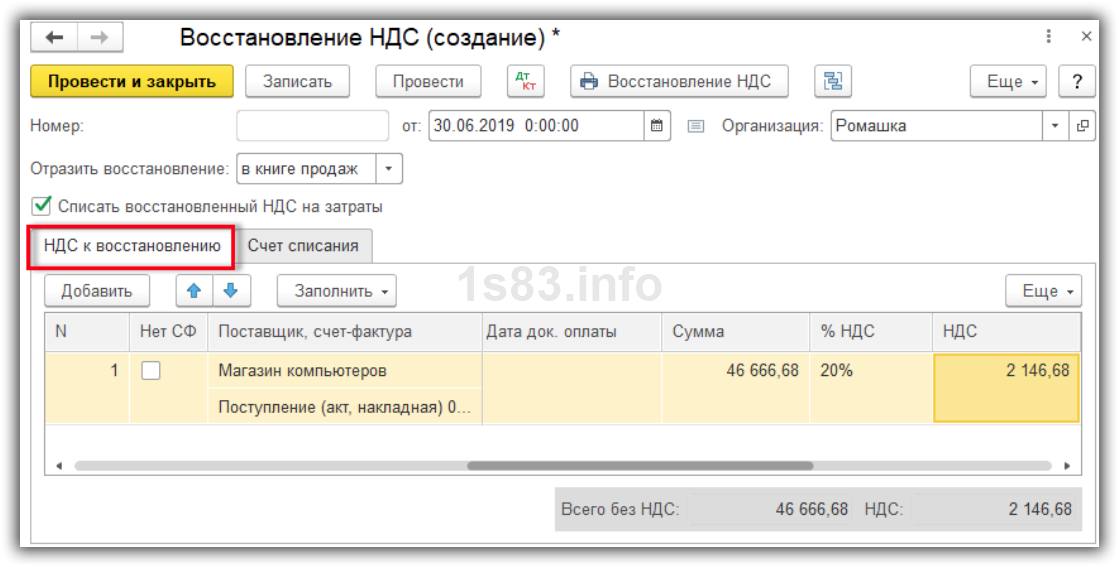

4. Наконец, умножаем 9 333,38 р. на 23% и получаем 2146,68 р. — это и будет сумма к восстановлению. Заполняем документ:

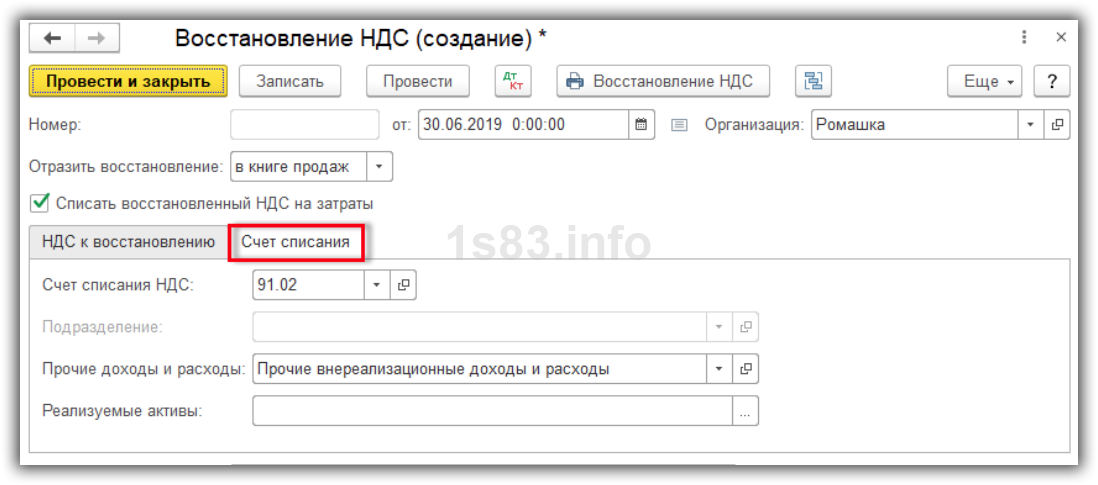

После этого установим флаг “Списать восстановленный НДС на затраты” и на закладке “Счет списания” укажем счет 91.02:

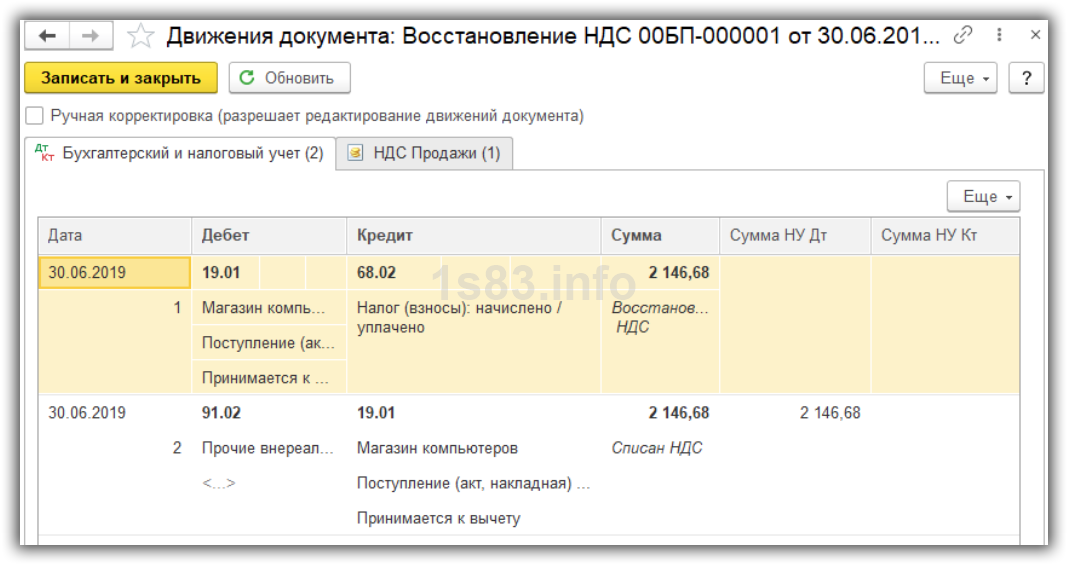

Проведем документ:

Видим, что сформировалась проводка по Кт 68.02.

Восстановление НДС

Нормативное регулирование

Перечень случаев, при которых необходимо восстанавливать НДС, перечислен в п. 3 ст. 170 НК РФ, и он закрытый. Списание ТМЦ, выявленных в результате недостачи при инвентаризации, в этом перечне прямо не поименовано. Однако контролеры долгое время придерживались позиции, что при выбытии имущества по причинам, не связанным с реализацией или безвозмездной передачей, необходимо восстанавливать НДС, ранее заявленный к вычету.

Логика их рассуждения такова. НДС, предъявленный организации при покупке ТМЦ, подлежит вычету, но только в случае их использования в операциях, признаваемых объектом обложения НДС (п. 2 ст. 171 НК РФ).

Объектом обложения НДС признается реализация товаров на территории РФ. К реализации же приравнивается безвозмездная передача права собственности на товары (пп. 1 п. 1 ст. 146 НК РФ). Но поскольку при списании недостач выявленные ТМЦ невозможно использовать в дальнейшем, то НДС, ранее принятый к вычету, нужно восстановить и заплатить в бюджет (Письмо Минфина РФ от 21.01.2016 N 03-03-06/1/1997).

В то же время, есть «революционное» Письмо Минфина РФ от 07.11.2013 N 03-01-13/01/47571, в котором он придерживается иной позиции и предписывает налоговикам в данном вопросе руководствоваться судебной практикой. А она складывалась в пользу налогоплательщиков даже на самом высоком уровне:

- Постановление АС Центрального округа от 24.02.2016 N Ф10-43/2016 по делу N А09-4959/2015.

- Постановление АС Уральского округа от 08.02.2016 N Ф09-203/16 по делу N А60-19040/2015.

- Постановление ФАС Московского округа от 15.07.2014 N Ф05-7043/2014 по делу N А40-135147/2013.

- Решения ВАС РФ от 19.05.2011 N 3943/11, от 21.10.2009 N ВАС-13771/09, от 21.06.2007 N 7016/07, от 23.10.2006 N 10652/06. Последнее из этих решений ФНС довела до сведения подведомственных инспекций Письмом от 21.05.2015 N ГД-4-3/8627@)

Примечательно, что в 2018 году вышла целая серия писем контролеров, в которых они подтверждают: если списываются ТМЦ в связи с невозможностью их дальнейшего использования, то НДС, ранее принятый к вычету, восстанавливать не нужно (Письма Минфина РФ от 02.03.2018 N 03-03-06/1/13389 и от 15.03.2018 N 03-03-06/1/15834, от 15.05.2019 N 03-07-11/34572, Письма ФНС РФ от 16.04.2018 N СД-4-3/7167@ и от 21.05.2015 N ГД-4-3/8627@).

Если вы принимаете решение восстановить НДС по недостаче, обнаруженной в результате инвентаризации, то это необходимо сделать в том налоговом периоде, в котором недостающее имущество списывается с учета:

Дт 91.02 Кт 68.02 — НДС, ранее принятый к вычету, восстановлен.

В налоговом учете суммы восстановленного НДС учитываются в составе прочих расходов (пп. 2 п. 3 ст. 170 НК РФ, Письмо Минфина РФ от 07.12.2007 N 03-07-11/617, от 29.01.2009 N 03-07-11/22).

Учет в 1С

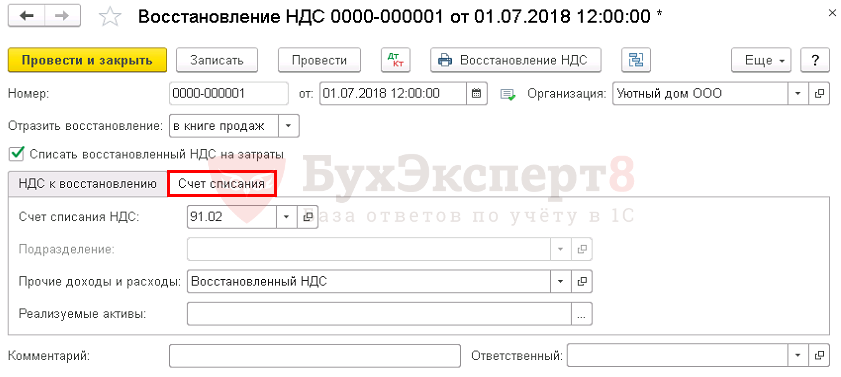

Восстановление НДС отражается документом Восстановление НДС через раздел Операции – Регламентные операции НДС. Рассмотрим особенности заполнения документа Восстановление НДС по данному примеру.

Шапка документа:

- Отразить восстановление — в книге продаж;

- флажок Списать восстановленный НДС на затраты установлен.

Вкладка НДС к восстановлению.

Табличная часть документа:

- Поставщик, счет-фактура — поставщик и документ поступления, которым отражено поступление недостающих товаров.

- Вид ценности — Товары.

- Счет НДС — 19.03 «НДС по приобретенным материально-производственным запасам».

- Документ оплаты — документ оплаты поставщику, где отражена оплата за партию товаров, в которой в последствии была выявлена недостача.

- Номер док. оплаты и Дата док. оплаты — заполняются автоматически по данным документа Списание с расчетного счета при заполнении поля Документ оплаты.

- Сумма — 2 500 руб., стоимость недостачи без НДС.

- % НДС — 20%.

- НДС — 500 руб., НДС подлежащий восстановлению.

Вкладка Счет списания.

Табличная часть документа:

- Счет списания НДС — 91.02 «Прочие расходы».

-

Прочие доходы и расходы — Восстановленный НДС, статья прочих расходов, выбирается из справочника Прочие доходы и расходы.

- Вид статьи — Налоги и сборы;

- флажок Принимается к налоговому учету установлен.

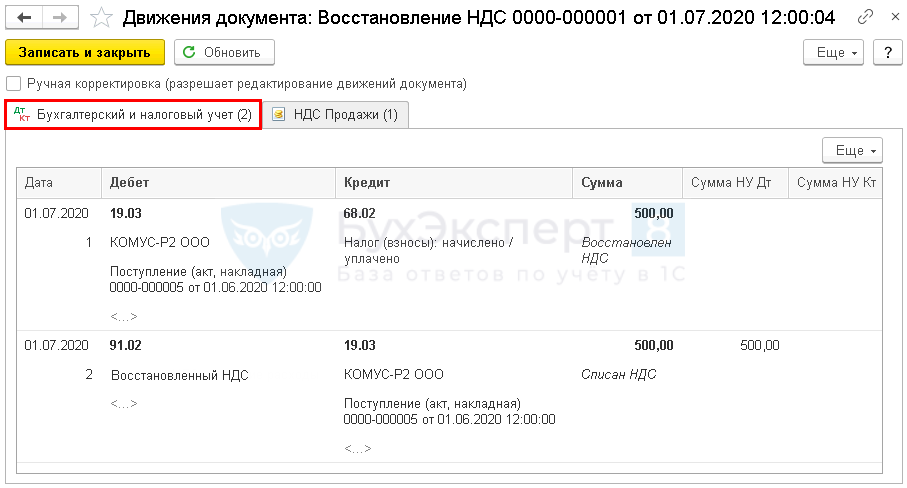

Проводки по документу

Документ формирует проводки:

- Дт 19.03 Кт 68.02 — восстановление НДС.

- Дт 91.02 Кт 19.03 — списание НДС на прочие расходы.

Отчет Книга продаж можно сформировать из раздела Отчеты – Книга продаж. PDF

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма восстановленного НДС отражают в составе косвенных расходов: PDF

- Лист 02 Приложение N 2

Декларация по НДС

В декларации по НДС сумму восстановленного НДС отражают:

- В Разделе 3 стр. 080 «Реализация (передача на территории РФ…)»: PDF

- сумма выручки от реализации, без НДС;

- сумма начисленного НДС.

- В Разделе 9 «Сведения из книги продаж»: