Как провести краткий финанализ компании

Содержание:

- Подсчет реальной стоимости активов и величины обязательств

- Горизонтальный анализ баланса предприятия

- Понятие оценки структуры баланса

- Факторный анализ: выясняем причины изменений

- Внимание — на актив баланса

- Что подразумевается под чтением документа

- Анализ активов и пассивов предприятия

- Анализ и оценка ликвидности и платежеспособности

- Вертикальный анализ баланса (анализ структуры)

- Вертикальный анализ баланса (структурный). Примеры с выводами

- Пример горизонтального анализа бухгалтерского баланса ПАО “КАМАЗ” с выводами в Excel

Подсчет реальной стоимости активов и величины обязательств

В зависимости от степени вовлеченности в производственный процесс, реальная стоимость активов может колебаться в том или ином направлении от базовой величины. Для приведения характеристики стоимости к актуальным значениям используются такие методы:

- оценка необоротных активов согласно из текущей рыночной стоимости;

- корреляция суммарной стоимости строительства, находящегося в незавершенном состоянии, на стоимость строительных объектов, относящихся к «замороженным»;

- переоценка существующей дебиторской задолженности с учетом отдельных категорий задолженностей, отнесенных к безнадежным;

- снижение стоимости незавершенного производства и запасов, если в их состав входят «замороженные» запасы, которые не будут в дальнейшем применяться в производстве.

Переоценка краткосрочных и долгосрочных обязательств нуждается в расчете их реальной величины и может уменьшаться или увеличиваться. Среди прочего, к сумме задолженности необходимо добавить штрафы, начисленные проценты и пеню, которые ранее не указывались в разделе баланса, хранящего данные о кредиторской задолженности.

Горизонтальный анализ баланса предприятия

При горизонтальном анализе сравниваются показатели баланса исходя из двух отчетных дат (периодов).

При таком подходе легко рассчитать, насколько увеличился/снизился тот или иной балансовый показатель и какова степень влияния этих изменений на конечные финансовые результаты предприятия в анализируемом периоде.

Поскольку в результате горизонтального анализа мы получаем данные о приросте или уменьшении некоторого показателя, соответствующие результаты легко уложить в некоторый ряд и тем самым отследить тенденцию (тренд) его изменений.

Отсюда другое название горизонтального анализа – трендовый.

В рамках горизонтального анализа рассчитываются три математические величины (где М – численное значение анализируемого параметра на начало отчетного периода, М1 – значение того же параметра на конец отчетного периода):

- абсолютное отклонение: ∆М = М1– М;

- относительное отклонение: ∆М = [(М1– М) / М] * 100 %;

- темп роста (индекс) показателя: ТМ= М1 / М.

Предприятие обязано кровь из носу наращивать активы и снижать объемы своих обязательств. В этом суть его экономической деятельности.

Горизонтальный анализ позволяет увидеть, насколько политика предприятия соответствует достижению этой цели.

Понятие оценки структуры баланса

Под оценкой структуры баланса подразумевается анализ активов и пассивов. Выделяют два этапа проведения оценки:

- Первоначальный. При осуществлении первого этапа проводится анализ платежеспособности фирмы. Под платежеспособностью подразумевается способность компании оплатить долги, и при этом продолжить бесперебойное функционирование;

- Второй. Исходя из результатов первого этапа, выявляется риск утраты платежеспособности либо возможность ее восстановления в будущем.

Проведение оценки структуры баланса помогает администрации компании решить ряд важных задач:

- Выявить уровень платежеспособности;

- Определить имеет ли фирма в ближайшей перспективе утратить либо восстановить платежеспособность;

- Исходя из результатов анализа, принять верные решения по укреплению платежеспособности и тем самым предотвратить банкротство.

При проведении первоначального этапа анализа необходимо вычислить следующие два показателя:

- Коэффициент текущей ликвидности (ТЛ). Данное понятие показывает возможности оплатить долги сроком до 12 месяцев с помощью оборотных активов;

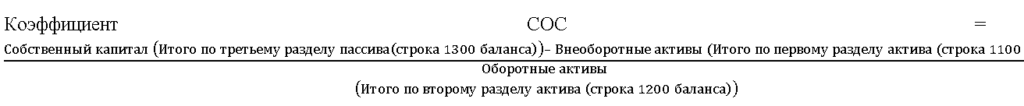

- Коэффициент обеспечения собственными оборотными средствами (СОС). Этот коэффициент показывает насколько компания устойчива, достаток (или недостаток) своих средств для бесперебойного функционирования компании.

Для каждого из вышеуказанных коэффициентов существует формула для расчета. Рассмотрим более подробно эти формулы.

Чтобы рассчитать показатель текущей ликвидности (ТЛ), применяется формула:

Этот коэффициент имеет нормальный результат, который не должен быть меньше 2,0.

Для исчисления показателя обеспечения собственными оборотными средствами (СОС) используют формулу:

Нормальный результат вышеуказанного коэффициента не должен быть меньше 0,1.

Чем ближе оказываются получаемые в ходе расчетов значения вышеуказанных коэффициентов к их нормальным значениям, тем с большей уверенностью можно утверждать, что предприятие платежеспособно.

Невыполнение хотя бы одного из нормальных значений свидетельствует о том, что организация утратила платежеспособность.

В зависимости от полученных в итоге проведенного первоначального этапа анализа результатов, необходимо приступить ко второму этапу:

- Если предприятие оказалось платежеспособным, то на втором этапе необходимо рассчитать коэффициент возможной утраты платежеспособности (УП);

- В случае если в итоге первоначального этапа, было установлено, что предприятие уже утратило платежеспособность, необходимо рассчитать коэффициент ее восстановления (ВП).

Для расчета этих показателей применяются Определенные формулы.

Коэффициент возможной утраты платежеспособности определяется таким способом:

Этот показатель указывает на возможную вероятность потери платежеспособности предприятия.

Если при расчете данного показателя результат оказался менее 1, это говорит о присутствии реальной возможности потери платежеспособности в ближайшие три месяца.

Коэффициент восстановления платежеспособности находится с помощью следующей формулы:

Данный показатель указывает на возможную вероятность возвращения платежеспособности фирмы.

Если в ходе вычислений установилось, что коэффициент составил больше 1, это значит, что исследуемая фирма имеет возможность восстановить платежеспособность в ближайшие шесть месяцев.

Факторный анализ: выясняем причины изменений

Факторный анализ позволяет оценить изменение и влияние каждого фактора на какой-либо ключевой показатель.

Например, мы хотим понять, почему у нас изменилась чистая прибыль. В мае чистая прибыль нашего детского сада выросла на 90 тыс. по сравнению с апрелем. Но за счет чего это произошло? Мы потратили больше денег на рекламу и привлекли больше клиентов? Менеджеры по продажам дожали большее количество лидов на покупку, выросла конверсия в покупателя? Или причиной роста стала сезонность?

Чтобы понять, за счет чего изменилась прибыль, нужно посмотреть, из чего она складывалась в апреле и из чего в мае.

Чистая прибыль = выручка – себестоимость продаж – коммерческие расходы – управленческие расходы. Мы берем все эти данные по отдельности за апрель и май и рассчитываем абсолютное отклонение. Для этого нужно из показателя за май вычесть показатель за апрель.

Например, чистая прибыль детского сада в апреле составила 400 тыс., а в мае – 490 тыс. При этом по выручке мы выросли на 200 тыс., но и коммерческих расходов стало на 20 тыс. больше.

Чтобы рассчитать совокупное влияние факторов на чистую прибыль, важно понимать, насколько сильно изменился каждый фактор. Если прибыль выросла за счет увеличения выручки или за счет снижения расходов – это позитивный показатель для бизнеса

А если расходы растут вместе с выручкой, нужно думать, как держать их под контролем.

| Апрель | Май | Величина влияния фактора | |

| Выручка, тыс.руб. | 1 000 000 | 1 200 000 | 200 000 |

| Себестоимость продаж, тыс.руб. | -138 000 | -216 000 | 78 000 |

| Коммерческие расходы, тыс.руб. | -200 000 | -220 000 | 20 000 |

| Управленческие расходы, тыс.руб. | -262 000 | -274 000 | 12 000 |

| Чистая прибыль, тыс.руб. | -400 000 | -490 000 | 90 000 |

Из таблицы видно, что вместе с прибылью в мае выросли и остальные показатели. Но если рост управленческих расходов на 12 тыс. еще можно пережить, то с ростом себестоимости продаж нужно срочно разбираться

Внимание — на актив баланса

Основной принцип актива: чем ниже строка, тем быстрее отраженные в ней активы могут быть обращены в деньги (принцип ликвидности).

Плавное снижение показателей строки «Основные средства» (ежегодно на 3–4%) может свидетельствовать о том, что руководство не вкладывает средства в модернизацию производства. Вследствие чего может упасть спрос на продукцию — ее будут вытеснять более прогрессивные аналоги конкурентов. В результате выручка и прибыль могут снизиться.

Стабильные показатели по строке «Запасы» могут подтвердить хорошую работу снабженцев, поддерживающих необходимый запас для производства, или, наоборот, свидетельствовать о том, что на складах компании длительно «пролеживает» неиспользуемое сырье и материалы.

Пустая строка «Денежные средства и денежные эквиваленты» должна насторожить, хотя пустота не всегда означает полный дефицит денег. Возможно, финансисты выгодно вложили их (появилась строка «Финансовые вложения»), и в скором времени можно ожидать неплохой доход (например, в виде процентов).

Оценка деловой активности может быть проведена по следующим направлениям:

- по уровню эффективности использования ресурсов (уровню и динамике фондоотдачи, производительности труда, рентабельности и других показателей). Наиболее важные в этой группе – показатели оборачиваемости активов и капитала;

- по соотношению темпов роста прибыли, оборота и авансированного капитала.

Зависимость означает: экономический потенциал предприятия растет (масштабы деятельности увеличиваются); объем продаж возрастает более высокими темпами по сравнению с ростом авансированного капитала, т.е. ресурсы предприятия используется более эффективно; прибыль возрастает опережающими темпами, что свидетельствует об относительном снижении затрат. Данное соотношение называется «золотым правилом экономики предприятия».

3. по специальным показателям, характеризующим деловую активность (коэффициентам устойчивости экономического роста, способности самофинансирования, инвестиционной активности).

Что подразумевается под чтением документа

Под чтением подразумевается понимание изложенной информации и ее комплексный анализ. Происходит чтение отчета в разрезе его статей. Статьи баланса созданы на принципе соответствия средств их формированию и предназначению. При аналитическом чтении баланс представляется в форме таблицы. Она объединяет в себе эти положения:

- Активы.

- Капитал субъекта.

- Обязательства.

Какой срок должен быть у выписки из бухгалтерского баланса?

При чтении нужно принимать во внимание следующие аналитические отношения:

- А = П. Активы всегда равны пассивам.

- А = К + О. Размер активов можно вычислить путем сложения капитала и обязательств. Формула позволяет определить, в каком отношении в имуществе компании фигурируют собственные и чужие средства. Исходя из этой формулы можно установить степень независимости субъекта.

- К = А – О. Представляет собой равенство для нахождения чистой стоимости активов. Путем вычитания из текущих активов обязательств можно определить имущество, которое останется после полного покрытия задолженностей.

В ПБУ указано, что активы нужно распределять по степени увеличения ликвидности. Сначала размещаются неликвидные, а затем ликвидные активы. Пассивы распределяются в зависимости от срочности их покрытия. Сначала идут бессрочные пассивы (собственный капитал), а затем срочные обязательства.

Анализ активов и пассивов предприятия

Для комплексного анализа баланса предприятия необходимо держать в уме множественные данные о состоянии отрасли в целом, об особенностях операционного цикла, рисках и экономических спадах по отрасли.

Экономист-аналитик должен четко представлять, как развивается предприятие, какие на нем применяются тактические и стратегические приемы, кто и как осуществляет управление фирмой.

Компании одной отраслевой принадлежности могут отличаться структурой активов и пассивов. Зависит это от выбранной стратегии управления – консервативной либо агрессивной.

Анализ должен осуществляться с учетом ряда правил, для чего потребуется:

- определить порядок оценки отдельных статей;

- выявить перемены в учетной политике;

- сформировать группы оборотных и внеоборотных средств для анализа;

- уяснить экономический смысл некоторых статей баланса;

- зафиксировать зависимость изменений отдельных статей актива от изменений объема продаж (полученной выручки), включая зависимость оборотных активов от краткосрочных обязательств.

Для анализа обязательств следует:

- выявить все существующие обязательства;

- определить, какие группы должны быть проанализированы;

- определить, какое значение имеют краткосрочные и долгосрочные источники кредитования в целях создания активов.

Анализ капитала должен в себя включать численную оценку:

- структуры и изменения размеров капитала;

- результативности работы компании;

- внутренних запасов предприятия.

При анализе структуры баланса важно:

- оценить ликвидность баланса за счет группирования активов по периодам их возможной реализации и пассивов — по срочности гашения, а также последующего сопоставления сформированных групп;

- охарактеризовать с экономической точки зрения соотношение обязательств с денежными ресурсами;

- оценить возможности долгосрочного финансирования – капитала предприятия в совокупности с обязательствами в общей массе финансовых источников;

- соотнести условия возникновения и гашения задолженностей по дебету и кредиту.

Анализ финансово-хозяйственной деятельности предприятия подразумевает глубокое исследование платежеспособности предприятия, его запасов и имущественного положения, деловой активности и рентабельности.

Анализ и оценка ликвидности и платежеспособности

Такую оценку можно провести на основании данных финансовой отчётности предприятия. Как правило, анализ и оценка производятся за три периода. Для этого применяются три приёма.

- Анализ ликвидности баланса — структурный анализ изменений активных и пассивных платежей баланса.

- Расчет коэффициентов ликвидности — позволяет выявить степень обеспеченности текущих обязательств ликвидными средствами.

- Анализ движения денежных средств предприятия прямым или косвенным методом. Позволяет оценить способность предприятия генерировать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов и платежей.

Вертикальный анализ баланса (анализ структуры)

Продолжить анализ баланса логично исследованием его структуры, этот метод называют вертикальным анализом баланса. Мы оцениваем долю, которую та или иная категория активов/пассивов составляет в валюте баланса, изучаем историю изменения этой доли и делаем выводы.

Валюта баланса – сумма всех активов или пассивов.

Таблица 3

. Пример вертикального анализа баланса авиакомпании

|

Актив |

2015/2014 |

2016/2015 |

|||

|

I. Внеоборотные активы |

Структура (Доля в валюте баланса) |

Изменение структуры |

|||

|

Нематериальные активы |

|||||

|

Результаты исследований и разработок |

|||||

|

Основные средства |

|||||

|

Доходные вложения в материальные ценности |

|||||

|

Финансовые вложения |

|||||

|

Отложенные налоговые активы |

|||||

|

Прочие внеоборотные активы |

|||||

|

Итого по разделу I |

|||||

|

II. Оборотные активы |

|||||

|

НДС по приобретенным ценностям |

|||||

|

Дебиторская задолженность |

|||||

|

Финансовые вложения за исключением денежных эквивалентов |

|||||

|

Денежные средства и денежные эквиваленты |

|||||

|

Прочие оборотные активы |

|||||

|

Итого по разделу II |

|||||

|

БАЛАНС |

|||||

|

ПАССИВ |

|||||

|

III. Капитал и резервы |

|||||

|

Уставный капитал |

|||||

|

Собственные акции выкупленные у акционеров |

|||||

|

Средства допэмиссии акций |

|||||

|

Переоценка внеоборотных активов |

|||||

|

Добавочный капитал без переоценки |

|||||

|

Резервный капитал |

|||||

|

Нераспределенная прибыль (Непокрытый убыток) |

|||||

|

Итого по разделу III |

|||||

|

IV. Долгосрочные обязательства. |

|||||

|

Заемные средства |

|||||

|

Отложенные налоговые обязательства |

|||||

|

Оценочные обязательства |

|||||

|

Кредиторская задолженность |

|||||

|

Итого по разделу IV |

|||||

|

V. Краткосрочные обязательства. |

|||||

|

Заемные средства |

|||||

|

Кредиторская задолженность |

|||||

|

Доходы будущих периодов |

|||||

|

Оценочные обязательства |

|||||

|

Прочие обязательства |

|||||

|

Итого по разделу V |

|||||

|

БАЛАНС |

Первое, что мы видим в результате вертикального анализа структуры активов – низкую долю основных средств в составе активов. Казалось бы основой осуществления деятельности авиакомпании является большой парк техники, однако современная бизнес модель подобных компаний ориентируется не на эксплуатацию техники и предоставление ее в пользование, а на оказании услуги – перемещения пассажиров и грузов. Чтобы это реализовать, не требуется быть собственником технических средств, надо иметь возможность использовать как можно больше этих средств, и в этом авиакомпаниям помогает лизинг. Оборудование, находящееся в лизинге, отражается на забалансовых счетах. Основные средства авиакомпании – это в первую очередь аэропортовая инфраструктура, оборудование и запасные части.

Значительную долю в активах компании занимают финансовые вложения почти 36% (или 41% если взять в расчет также краткосрочные финансовые вложения), но это по всей видимости следствие истории развития компании, наличие финансовых активов не является необходимой частью бизнес-модели компании.

Самую большую долю в компании занимает дебиторская задолженность – почти 42% на 2016 год

Анализируя активы компании надо уделить основное внимание финансовым вложениям, а также структуре и динамике дебиторской задолженности, остальные элементы активов оказывают значительно меньшее влияние на бизнес компании

Рассматривая источники финансирования надо оценить структуру источников – какой является основным: в нашем случае, компания накопила значительный размер непокрытых убытков, которое давно не покрываются собственными средствами. Но если в 2014 году большая часть деятельности компании и, в том числе убытка покрывалась из краткосрочных заемных источников, то в 2015 году компания улучшила структуру финансирования и подавляющую часть валюты баланса составили долгосрочные источники, кроме того, компания за счет эмиссии и прибыли в 2016 году сократила накопленный минус по III разделу баланса.

Горизонтальный анализ финансовой отчетности (англ. Horizontal Analysis

) предполагает сопоставление финансовых коэффициентов, бенчмарков или статей финансовой отчетности за различные учетные периоды. Этот метод анализа также известен как анализ тенденций (англ. Trend Analysis

). Он позволяет оценить абсолютные и относительные изменения различных показателей с течением времени, а также установить тенденции их изменений.

Основными объектами горизонтального анализа финансовой отчетности выступают бухгалтерский баланса, отчета о финансовых результатах и отчета о денежных потоках. Помимо этого, объектами его применения могут выступать: выручка, себестоимость продаж, расходы, активы, акционерный капитал, обязательства, финансовые коэффициенты и т.д.

Вертикальный анализ баланса (структурный). Примеры с выводами

Основную информацию о вертикальном анализе бухгалтерских данных можно увидеть в приведенном ниже списке:

- Структурный анализ заключается в том, чтобы продемонстрировать структуру конечных сведений бух. отчетности в форме относительных показателей, выраженных в процентах. В результате исследования эксперт получает значения всех статей баланса в % к его итогу.

- Преимущество вертикального анализа перед горизонтальным заключается в том, что по абсолютным величинам сложно увидеть, положительная или отрицательная динамика наблюдается в работе компании. Относительные же величины, наоборот, позволяют с легкостью оценить, в худшую или лучшую стороны отклонились финансовые показатели, и в какой степени. Полученных выходных данных в относительных величинах не дадут провести некорректные сравнения, обусловленные влиянием различных внешних факторов, таких как инфляционный процесс.

- Данный способ анализа отличается от горизонтального тем, что вертикальный анализ сосредоточен на выбранном моменте и дает оценку положения фирмы на день оформления отчета. Метод применяется, когда необходимо:

- посмотреть, как в сравнении с предшествующими периодами изменились те или иные статьи бух. баланса;

- сравнить структуры капитала нескольких фирм либо предприятий разных сфер деятельности;

- узнать состав вне- и оборотного капитала;

- выяснить, уменьшился или увеличился размер заемного капитала фирмы;

- проверить, как изменилась структура пассивов и активов.

Суть использования структурного анализа баланса заключается в следующем:

- Итоговую сумму выручки при анализе отчета о финансовых результатах фирмы (форма №2) принимают равной 100%. Если исследуется бухгалтерский баланс, за 100% принимается итоговая сумма активов. Вертикальный анализ также пригоден для исследования отчета о движении денежных средств (форма №4) и об изменении капитала (форма №3).

- Все статьи баланса по отдельности рассчитываются как %-ная доля от 100% (т.е. от итоговой суммы активов или выручки). Чтобы это реализовать, аналитик должен выбрать период (год) деятельности анализируемой фирмы, после чего поделить каждую в отдельности строку баланса на валюту бух. баланса, а затем умножить результат на сто процентов (поскольку значение должно быть относительным, в %).

Вернемся к п.2 алгоритма, который был приведен над таблицей. Выясним, как были получены значения в таблице на примере оборотных активов:

Теперь, когда мы понимаем, как были подсчитаны данные в таблице, проанализируем ее и сделаем выводы:

- Незначительно снизился размер долгосрочной задолженности анализируемой компании.

- Величина собственного (акционерного) капитала составляет 50% суммы всего пассива (это свидетельствует о том, что фирма характеризуется средним уровнем стабильности).

- Краткосрочная задолженность составляет треть размера баланса и практически не меняется.

- Число объектов ОС уменьшается, т.к. некоторые из них выбывают из оборота.

- 63% активов приходится на оборотные средства, причем увеличение их доли стало следствием роста дебиторской задолженности (руководству компании следует задуматься о причинах ее роста).

Попробуем провести вертикальный анализ данных за 2 года работы предприятия в абсолютных и относительных величинах:

Вообще, толкованием набора выходных данных бухгалтерского баланса занимаются профессиональные финансовые аналитики и аудиторы, поскольку необходимо уметь видеть общую картину и делать выводы на основании комплексного исследования. Что можно сказать однозначно неспециалисту, глядя на полученную нами таблицу, так это что:

- у анализируемой фирмы не происходит изменений показателя собственных средств в виде уставного капитала, но объем имеющегося собственного капитала вырос на 8% благодаря наличию нераспределенной прибыли;

- фирма привлекла достаточно большой объем заемных средств, в Пассиве значится >60% кредиторской задолженности, но положительной стороной является уменьшение уровня займов в динамике;

- предприятие платежеспособно и достаточно устойчиво в финансовом плане, поскольку наблюдается приличный уровень денежных средств (48,22%);

- компания неграмотно выбирает контрагентов для сотрудничества, вероятнее всего нынешние партнеры неплатежеспособны, т.к. отмечается высокий уровень дебиторской задолженности;

- данные из таблицы указывают на то, что уровень дебиторской задолженности и запасов фирмы высокий, а потому внеоборотных активов меньше, чем оборотных (плохо то, что могут возникнуть лишние затраты на хранение запасов (логистику), а хорошо то, что менеджеры заботятся о вложении средств в бесперебойное производство).

Пример горизонтального анализа бухгалтерского баланса ПАО “КАМАЗ” с выводами в Excel

Рассмотрим как должен быть проведен анализ: для раздела «Внеоборотные активы» и сделаем выводы. Первоначально необходимо внести данные баланса за три периода: на конец 2016, 2015 и 2014 года.

Для расчета абсолютного изменения показателей баланса необходимо из значений за рассматриваемый год вычесть значения предыдущего. Относительное изменение отражает процент снижения или увеличения показателей баланса.

Абсолютное изменение нематериальных активов (G9) за 2015 год =D9-C9

Относительное изменение нематериальных активов (J9) за 2015 год = D9/C9

Абсолютное изменение результатов исследований и разработок (G10) за 2015 год =D10-C10

Относительное изменение результатов исследований и разработок (J10) за 2015 год = D10/C10

Абсолютное изменение основных средств (G13)за 2015 год=D13-C13

Относительное изменение основных средств (J13)за 2015 год =D13/C13

Абсолютное изменение доходных вложений в материальные ценности (G14) за 2015 год =D14-C14

Относительное изменение доходных вложения в материальные ценности (J14) за 2015 год =D14/C14

Абсолютное изменение финансовых вложений (G15) за 2015 год =D15-C15

Относительное изменение финансовых вложений (J15) за 2015 год =D15/C15

Абсолютное изменение отложенных налоговых активов (G16) за 2015 год =D16-C16

Относительное изменение отложенных налоговых активов (J 16) за 2015 год = D16/C16

Абсолютное изменение прочих внеоборотных активов (G17) за 2015 год = D17-C17

Относительное изменение прочих внеоборотных активов (J 17) за 2015 год = D17/C17

Абсолютное изменение внеоборотных активов (G18) за 2015 год =D18-C18

Относительное изменение внеоборотных активов (J 18) за 2015 год = D18/C18

На рисунке ниже представлен пример расчетов абсолютных и относительных изменений показателей баланса ПАО КАМАЗ за три года ⇓.

После расчета показателей для всех строк бухгалтерского баланса необходимо дать оценку динамике изменения. Так доля нематериальных активов предприятия снижалась каждый год и в итоге за рассматриваемые три года снизилась на -242 522 тыс. руб. (E9-C9

), что составило снижение на 72,4% (1-E9/C9

).

Результаты исследований и разработок каждый год увеличивались и на конец 2016 года составили 922633 тыс. руб., что составило 474% по отношению к 2014 году ((E10-C10)/C10

).

Основные средства ОАО КАМАЗ изменяли не равномерно. Можно отметить общую снижающую тенденцию за три года. На конец 2016 года основные средства уменьшились на -2 280 198 тыс. руб. (E13-C13

), что в относительном выражении составило -9% ((E13-C13)/C13

).

Доходные вложения в материальные активы имеют положительную тенденцию роста по отношению к 2014 году увеличились на 189 172 тыс. руб. (E14-C14

), что в относительном выражении составило +13% ((E14-C14)/C14

).

Финансовые вложения увеличивались на протяжении всех периодов, на конец 2016 года 23 558 019 тыс. руб. (E15-C15

), что в относительном выражении составило + 914% ((E15-C15)/C15

)

Отложенные налоговые активы имели положительную динамику каждый рассматриваемый год. Увеличение было на 1 749 141 тыс. руб. (E16-C16

), что составило 67% ((E16-C16)/C16

).

Прочие внеоборотные активы увеличивались ежегодно и на конец 2016 года составили + 479 025

тыс. руб. (E17-C17

), что в относительном выражении было +9% ((E17-C17)/C17

).

Итого внеоборотные активы за три года увеличились на +24 214 563 тыс. руб. (E18-C18

), что в относительном выражении составило +66% ((E18-C18)/C18

). Наблюдается положительный тренд, за счет роста нематериальных активов, результатов исследований и разработок, доходных вложений в материальные ценности, финансовые вложения, отложенных и прочих внеоборотрных активов. На рисунке ниже показана динамика изменения внероборотных активов ⇓.

Выводы

В рассмотренном в статье примере был проведен горизонтальный анализ по балансу предприятия ПАО “КАМАЗ” для внеоборотных активов. Аналогичным образом проводится анализ для других разделов баланса: для оборотных активов, капитала и резервов, долгосрочных и краткосрочных обязательств, а также отчетов: отчета о прибылях и убытках и отчета о движении денежных средств. У рассматриваемого предприятия наблюдается положительный рост внеоборотных активов, что свидетельствует о эффективной управленческой деятельности организации.

Чтобы оценить платежеспособность организации составляется бух.баланс. Он основной документ работы каждого предприятия.

Для оценки его состояния применяют вертикальный анализ бухгалтерского баланса. Осуществляется для определения статей в . Далее рассмотрим более подробно, что представляет вертикальный анализ, как проводится и рассмотрим пример.