Активы компании: виды и характеристика

Содержание:

- Активы и пассивы – определение

- Общие типы финансовых активов

- Плюсы и минусы высоколиквидных финансовых активов

- Пример финансовых активов из реального мира

- С чего начать создание активов

- Операции с активами

- Что это

- Нефинансовые активы, что к ним относится

- За и против неликвидных активов

- Ликвидность

- Виды

- Плюсы и минусы высоколиквидных финансовых активов

- Оценка стоимости финансовых активов

- Общие сведения

- Долгосрочные активы и бухгалтерский баланс

Активы и пассивы – определение

Активы, если выражаться просто, являются всем тем, что приносит вам средства, то есть формируют ваши денежные потоки. В то же время к пассивам следует отнести то, что эти деньги у вас отнимает. Но чтобы лучше разобраться в этих понятиях, необходимо рассмотреть конкретные примеры каждого из них.

Что представляют собой активы?

- Так, основным вашим активом может быть недвижимость (дом, квартира, комната, участок земли и прочее), если вы сдаете ее в аренду. То есть вы можете в течение длительного времени копить средства на приобретение жилья и в последующем сдавать его разным жильцам – это будет приносить вам стабильный пассивный доход. Также со временем вы можете перепродать ваше имущество, что в конечном итоге тоже принесет свои дивиденды. Но на этом интересное о финансовых активах и пассивах только начинается.

- Акции различных компаний. Если вы приобретаете определенную долю (акцию) чьего-то бизнеса, то можете рассчитывать на получение части дохода от всей прибыли компании в будущем. Так же как и в случае с недвижимостью, ваши ценные бумаги можно будет перепродать со временем за большую сумму средств, чем вы потратили на их покупку.

- К активам можно отнести и ваши вложения в другие инструменты инвестирования – паевые, инвестиционные, трастовые фонды и банковские депозиты. Суть таких вложений заключается в том, что вы инвестируете определенную сумму и в дальнейшем получаете от ваших инвестиций пассивный доход.

- Авторские гонорары и отчисления, которые вы получаете от вашей интеллектуальной собственности. Это может быть продажа ваших книг, картин, музыки, видео, фильмов, сайтов и др.

- Кредитование, долговые расписки. То есть, когда вы даете ваши деньги какому-либо частному лицу или компании в долг под определенные проценты.

Что представляют собой пассивы?

Недвижимость

Обратите внимание, существует принципиальная разница между тем, сдаете ли вы свое жилье в аренду (актив) или же оплачиваете все коммунальные услуги и отдаете доп. плату владельцу имуществом

Во втором случае такое использование недвижимости следует считать пассивом.

Автомобиль. Аналогичная ситуация. Так, если вы используете ваше авто для работы (например, такси), то в таком случае вашу машину можно считать активом. Но если пользуетесь автомобилем только в личных нуждах и вынуждены регулярно платить за топливо, тех. обслуживание и ремонт, то, как вы понимаете, это будет уже пассив.

К пассивам также относятся и все виды кредитов и задолженностей, которые вы должны выплачивать.

Общие типы финансовых активов

Согласно часто цитируемому определению из Международных стандартов финансовой отчетности (МСФО), финансовые активы включают:

- Наличные

- Долевые инструменты предприятия — например, сертификат акций. Договорное право на получение финансового актива от другого предприятия, известное как дебиторская задолженность.

- Договорное право обменять финансовые активы или обязательства с другим предприятием.

- Договор, расчет по которому будет производиться собственными долевыми инструментами предприятия.

Помимо акций и дебиторской задолженности, вышеупомянутое определение включает производные финансовые инструменты, облигации, денежный рынок или другие счета, а также доли в капитале. Многие из этих финансовых активов не имеют установленной денежной стоимости до тех пор, пока они не будут конвертированы в наличные, особенно в случае акций, стоимость и цена которых колеблются.

Помимо наличных, инвесторы чаще всего встречаются с финансовыми активами:

- Акции — это финансовые активы без установленной даты окончания или истечения срока действия. Инвестор, покупающий акции, становится совладельцем компании и участвует в ее прибылях и убытках. Акции могут храниться на неопределенный срок или продаваться другим инвесторам.

- Облигации — это один из способов финансирования краткосрочных проектов компаниями или государством. Держатель облигации является кредитором, и в облигациях указывается сумма задолженности, выплачиваемая процентная ставка и срок погашения облигации.

- Депозитный сертификат (CD) позволяет инвестору разместить денежную сумму в банке на определенный период с гарантированной процентной ставкой. CD выплачивает ежемесячные проценты и обычно может храниться от трех месяцев до пяти лет в зависимости от контракта.

Плюсы и минусы высоколиквидных финансовых активов

Самая чистая форма финансовых активов – это наличные деньги и их эквиваленты – текущие счета, сберегательные счета и счета денежного рынка. Ликвидные счета легко превращаются в средства для оплаты счетов и покрытия финансовых чрезвычайных ситуаций или неотложных требований.

Другие разновидности финансовых активов могут быть не такими ликвидными. Ликвидность – это возможность быстро обменять финансовый актив на наличные. Что касается акций, то это способность инвестора покупать или продавать акции на готовом рынке. Ликвидные рынки – это рынки, на которых много покупателей и много продавцов и нет длительных задержек при попытке совершить сделку.

В случае с акциями, такими как акции и облигации, инвестор должен продать и дождаться даты расчета, чтобы получить свои деньги – обычно два рабочих дня. Срок погашения по другим финансовым активам различается.

Сохранение средств в ликвидных финансовых активах может привести к большей сохранности капитала .Деньги на банковских чековых, сберегательных счетах и счетах компакт-дисков застрахованы Федеральной корпорацией страхования депозитов (FDIC) на случай потери до 250 000 долларов США для счетов кредитных союзов.Если по какой-либо причине банк терпит неудачу, ваш счет имеет покрытие до 250 000 долларов США.Однако, поскольку FDIC покрывает каждое финансовое учреждение индивидуально, инвестор, имеющий в одном банке CD на общую сумму более 250 000 долларов США, несет убытки, если банк становится неплатежеспособным.4

Ликвидные активы, такие как текущие и сберегательные счета, имеют ограниченную возможность возврата инвестиций (ROI) . ROI – это прибыль, которую вы получаете от актива, деленная на стоимость владения этим активом. На текущих и сберегательных счетах рентабельность инвестиций минимальна. Они могут обеспечивать скромный процентный доход, но, в отличие от акций, не приносят большого дохода. Кроме того, компакт-диски и счета денежного рынка ограничивают снятие средств на месяцы или годы. Когда процентные ставки падают, часто отзываются CD, и инвесторы в конечном итоге переводят свои деньги на инвестиции с потенциально более низким доходом.

Плюсы

- Ликвидные финансовые активы легко конвертируются в наличные.

- Некоторые финансовые активы могут расти в цене.

- FDIC и NCUA страхуют счета на сумму до 250 000 долларов.

Минусы

- Высоколиквидные финансовые активы мало оцениваются

- Неликвидные финансовые активы может быть трудно конвертировать в наличные.

- Стоимость финансового актива зависит от его стоимости.

Пример финансовых активов из реального мира

Финансовые активы принадлежат как компаниям, так и частным лицам.В случае инвестиционной компании или компании по управлению активами финансовые активы включают деньги в портфелях, которые фирма обрабатывает для клиентов, которые называются активами под управлением (AUM).Например,BlackRock Inc .является крупнейшим инвестиционным менеджером в США и в мире, если судить по его сумме собственного капитала в 6,84 трлн долларов (по состоянию на 30 июня 2019 г.).56

В случае банков финансовые активы включают стоимость непогашенных ссуд, предоставленных клиентам.Capital One,10-й по величине банк в США, сообщил об общих активах в размере 373 191 млн долларов в своем финансовом отчете за первый квартал 2019 года;из них 240 273 миллиона долларов были получены от коммерческих и промышленных кредитов под залог недвижимости.7

#Ф

С чего начать создание активов

У многих людей единственным активом часто является их основная работа. Но если вы желаете выбраться из замкнутого круга «заработал-потратил», то начинайте уже в ближайшее время приобретать и создавать все новые источники дохода. Конечно, вот так сразу купить несколько доходных домов для последующей их сдачи в аренду вряд ли получится, но начать откладывать деньги для открытия того же банковского депозита может позволить себе каждый. Но это еще не все, что стоит знать о финансовых активах и пассивах.

И не стоит на этом останавливаться. Как вы уже понимаете, прежде всего, вам необходимо рационально и экономно распоряжаться доходами, чтобы у вас появилась возможность откладывать средства. А ваши накопления уже нужно вкладывать в определенные инвестиционные инструменты

После открытия уже упомянутого депозита в банке обратите внимание на ПИФы, акции перспективных компаний, накопительные и просто инвестиционные фонды

Бесплатный курс «Основы инвестирования для начинающих» находится в приложении Тинькофф Инвестиции >>>.

При этом нужно как можно скорее избавляться от таких пассивов, как всевозможные долги. Единственным исключением можно считать лишь долгосрочный ипотечный кредит, так как в краткие сроки его погасить будет весьма затруднительно.

Немаловажно упомянуть и о том, что создание активов потребует от вас массу дисциплины и терпения. Ведь для обретения заветной финансовой свободы может понадобиться как минимум 5–10 лет

Но прежде, чем вы приобретете достаточное количество инвестиционных инструментов, которые обеспечат вам безбедное существование без необходимости регулярно работать, вам придется проявить такие качества характера, как терпение, целеустремленность и самодисциплина.

Операции с активами

Объекты нефинансовых активов обязательно отображаются в бухгалтерских документах. В них должны фиксироваться все виды экономико-производственных операций. На счетах отображается получение, создание и выбытие активов.

Что такое нефинансовые активы

Что такое нефинансовые активы

Операция получения актуальна в случае, если актив не является результатом производственной деятельности субъекта хозяйствования, а приобретается, добывается или оформляется в аренду. Операция создания объекта проводится в бухгалтерском балансе в случае, если актив изготавливается силами предприятия в ракурсе материальной или нематериальной формы производства.

Выбытие оформляется в случае отчуждения объекта в результате его продажи, дарения или передаче по наследству. Проводка актуальна и при краже объекта, его порчи и полном уничтожении, в результате чего предприятие не сможет в настоящем или будущем периодах получить прибыль.

Что это

Нефинансовые активы – это вся совокупность объектов определенного предприятия, организации, частной фирмы, бюджетного учреждения, которые относятся к имущественной категории и призваны помогать получать прибыль. Таким образом, становится понятно, что они связаны с процессом производства – являются его неотъемлемой частью. Именно поэтому они должны участвовать в бухгалтерском бюджетном учете.

В связи с этим любое предприятие обязано проводить учет нефинансовых активов как в бюджетных учреждениях, так и в частных предприятиях. В некоторых случаях при небольшом количестве сотрудников и принадлежности к малой форме собственности, эту функцию на себя может возложить индивидуальный предприниматель или сам директор.

Не всегда для этого стоит привлекать бухгалтера. Ему необходимо разобраться, какие категории частного бизнеса принадлежат к финансовым, а какие составляют нефинансовые объекты.

Так как этот термин чаще всего применяют именно бухгалтеры, то стоит детально разобраться, что такое нефинансовые активы и что относится к ним. Сюда, в общем понимании, входят те ресурсы, которые имеют нематериальное выражение в цикле производства и используются предприятием в долгосрочной перспективе, по срокам не менее 1 года. Но они должны приносить реальную материальную выгоду собственнику бизнеса или бюджетной организации.

Важно также понимать, что именно эти объекты все время остаются в пользовании одного предприятия и не переходят от одного собственника к другому во время производственного цикла и процесса извлечения выгоды. Во время продажи они, в некоторых случаях выходят из списка собственных нефинансовых активов и переходят в список покупателя

Но это происходит исключительно по отношению к некоторым из них, а не к общей их совокупности.

В связи с тем, что они периодически вычеркиваются из перечня основных средств при производстве, собственник всегда должен осуществлять нефинансовые инвестиции для совершенствования инвентарной базы, транспортных средств, патентной базы, земельных участков и прочего.

Нефинансовые активы, что к ним относится

К активам их можно отнести в случае, если ценность объектов выражается в денежной интерпретации. К их категории относятся элементы основных фондов. Ими может быть недвижимость, на территории которой ведется хозяйствование. Она может относиться к жилому или нежилому фонду. Единственным требованием является ее использование в целях получения прибыли.

Учет нефинансовых активов

Учет нефинансовых активов

Оборудование и машины, а также автоматические устройства, ориентированные на упрощение операции перемещения грузов в пространстве, также относятся к нефинансовым активам. К их категории можно отнести элементы основных фондов, не имеющие материальной интерпретации. Разработанное специалистами компании для облегчения производственного процесса программное обеспечение, приложение или коды также могут быть использованы для получения прибыли. К подобным активам относятся произведения искусства, зафиксированные на цифровом или физическом носителе, при условии, что они ценны для публики и не находятся в свободном доступе для копирования. Их владелец может рассчитывать на получение прибыли от распоряжения собственностью.

Запасы, отнесенные к категории сырья, расходных материалов или готовых изделий, могут не приносить прибыль в режиме текущего времени, однако они являются источником потенциальной выгоды, поскольку могут быть проданы в виде товаров или получить свое практическое применение. Ценности компании являются невозобновляемыми ресурсами и могут быть реализованы заинтересованным лицам с получением единоразовой прибыли. При размещении их на депозите они могут стать источником пассивного дохода.

Владельцы земельных участков, на которых можно добывать полезные ископаемые, имеют возможность их продавать при условии, что на землю с ресурсами оформлена документация, подтверждающая право собственности. Полезные ископаемые могут быть проданы по стандартной схеме или через аукцион. В качестве альтернативного варианта возможна передача земельного участка в аренду с правом добычи ресурсов. В результате такого подхода собственник недвижимости получит возможность пассивного заработка.

За и против неликвидных активов

Противоположностью ликвидного актива является неликвидный актив . Недвижимость и прекрасный антиквариат – примеры неликвидных финансовых активов. Эти предметы имеют ценность, но не могут быстро конвертироваться в наличные.

Еще одним примером неликвидного финансового актива являются акции, торговля которыми на рынках не ведется в больших объемах. Часто это такие инвестиции, как вложения в копейки или высокодоходные спекулятивные инвестиции, когда готовый покупатель может не появиться, когда вы будете готовы продать.

Удержание слишком больших денег, связанных с неликвидными инвестициями, имеет недостатки – даже в обычных ситуациях. Это может привести к тому, что человек будет использовать кредитную карту с высоким процентом для покрытия счетов, что приведет к увеличению долга и отрицательно повлияет на выход на пенсию и другие инвестиционные цели.

Ликвидность

Одним из основных параметров оценки активов является ликвидность, то есть способность «превращаться» в наличные/безналичные деньги в короткий срок. По этому критерию они делятся на:

- абсолютно ликвидные – наличные деньги или финансы на счетах компании

- высоколиквидные – банковские депозиты, краткосрочная задолженность за проданные товары

- средне ликвидные — среднесрочная задолженность за реализованную продукцию, изготовленные изделия, хранящиеся на складе, сырье

- слабо ликвидные – основные средства, незавершенное производство, долгосрочные денежные вклады

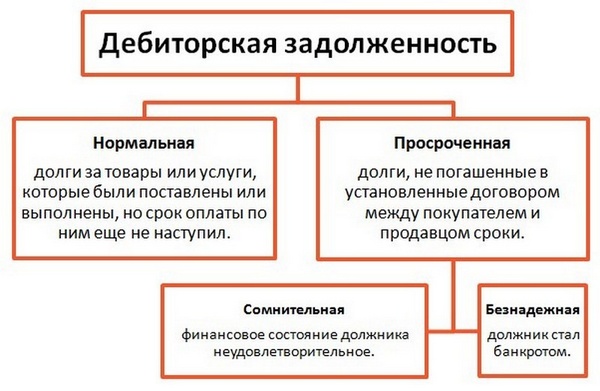

- неликвидные – брак в производстве, безнадежная к взысканию задолженность, убытки прошлых лет (отражаются в активе баланса)

Активы в бухгалтерском балансе отражаются по уровню ликвидности, снизу вверх. Внизу расположено наиболее ликвидное имущество – денежные средства, банковские депозиты, дебиторская задолженность (сумма долгов, причитающихся компании).

Чем больше у компании просроченной задолженности и чем дольше она не погашается, тем хуже для ликвидности и фирмы в целом.

Чем выше в строке баланса расположен актив, тем ниже его ликвидность. Верхние строки занимают наименее ликвидное имущество – гудвилл, основные средства.

Виды

На современном этапе представлено много видов финансовых активов, которые могут различаться по уровню ликвидности, сроку действия, целям применения и типам доходности. По ликвидности ФА бывают:

- абсолютными: наличные, средства на счету в банке;

- высокой ликвидности: инструменты, которые можно легко преобразовать в наличность, к примеру, акции;

- просто ликвидные: требуют определенных временных затрат на преобразование в наличность, к примеру, долговые бумаги;

- неликвидные: активы, которые нельзя продать, или, когда случае реализации теряется большая часть цены.

Также ФА отличаются и по сроку действия. Условно они делятся на две категории:

- краткосрочные— оборотные, время обращения до 12 месяцев, деньги, текущие долги клиентов;

- долгосрочные —внеоборотные, срок обращения превышает 12 месяцев, включают акции, займы с большим временем возврата, инвестиции.

При классификации финансовых активов необходимо учитывать и актуальность в вопросе получения прибыли.

Условно такие инструменты делятся на три группы:

- с гарантированной прибылью — долговые бумаги;

- обеспечивающие неопределенным размером прибыли — акции;

- бесполезные с позиции дохода, наличные.

Также необходимо учесть, что финансовые активы можно использовать для разных целей. К примеру, инвестиционные применяются для вложения и получения дополнительного дохода. Спекулятивные нужны для получения разового дохода. Что касается транзакционных, они применяются для организации текущей деятельности предприятия.

Плюсы и минусы высоколиквидных финансовых активов

Самая чистая форма финансовых активов — это денежные средства и их эквиваленты. То есть текущие счета, сберегательные счета и счета денежного рынка. Ликвидные счета легко превращаются в средства для оплаты счетов и покрытия финансовых чрезвычайных ситуаций или неотложных требований.

Другие разновидности финансовых активов могут быть не такими ликвидными. Ликвидность — это возможность быстро обменять финансовый актив на наличные. Что касается акций, то это способность инвестора покупать или продавать акции на рынке. Ликвидные рынки — это рынки, на которых много покупателей и много продавцов и нет длительных задержек при попытке совершить сделку.

В случае с ценными бумагами, такими как акции и облигации, инвестор должен продать и дождаться даты расчетов, чтобы получить свои деньги — обычно два рабочих дня. Сроки погашения других финансовых активов различаются.

Сохранение средств в ликвидных финансовых активах может привести к большей сохранности капитала. Деньги на банковских чековых, сберегательных счетах и депозитные сертификаты застрахованы Федеральной корпорацией страхования депозитов (FDIC) на случай потери до 250 000 долларов США для счетов кредитных союзов. Если по какой-то причине банк терпит неудачу, на вашем счете есть покрытие до 250 000 долларов США. Однако, поскольку FDIC покрывает каждое финансовое учреждение индивидуально, инвестор, имеющий в одном банке депозитный сертификат на общую сумму более 250 000 долларов США, несет убытки, если банк становится неплатежеспособным.

Ликвидные активы, такие как текущие и сберегательные счета, имеют ограниченную возможность возврата инвестиций (ROI). ROI — это прибыль, которую вы получаете от актива, деленная на стоимость владения этим активом. На текущих и сберегательных счетах рентабельность инвестиций минимальна. Они могут обеспечивать скромный процентный доход, но, в отличие от акций, не приносят большого дохода. Кроме того, депозитные сертификаты и счета денежного рынка ограничивают снятие средств на месяцы или годы. Когда процентные ставки падают, депозитные сертификаты часто отзываются, и инвесторы в конечном итоге переводят свои деньги на инвестиции с потенциально более низким доходом.

Оценка стоимости финансовых активов

В теории финансового менеджмента используют следующие подходы к оценке финансовых активов:

- фундаменталистический (традиционный) подход;

- технократический подход;

- теория «ходьбы наугад».

Фундаменталисты полагают, что финансовый актив обладает внутренней ценностью. Она оценена как дисконтированная стоимость будущих поступлений, генерируемых этим активом, будущие оценки приводят к настоящей стоимости

В этом случае важно сделать реалистичный прогноз будущих поступлений. Точность такого прогноза зависит от результатов анализа деловой ситуации на рынке капитала а также инвестиционной политики предприятия

Технократический подход базируется на изучении истории котировок ценных бумаг на фондовом рынке и построении ценовых динамических рядов. Используя статистику цен, технократы предлагают строить временные тренды и на их основе определять, соответствует ли текущая цена финансового актива его внутренней стоимости.

Сторонники теории «ходьбы наугад» полагают, что текущие цены финансовых активов достаточно полно отражают информацию о состоянии фондового рынка, включая и прогноз на будущее. Они исходят из предположения, что текущая рыночная цена сформирована на базе всей имеющейся информации и не следует искать дополнительных подтверждений.

Аналогично и все будущие ожидания инвестора сконцентрированы на текущей цене. Новая цена, в виду ее субъективности, не может предсказать изменение цены в будущем. Поэтому внутренняя стоимость ценной бумаги, а также ее цена колеблются непредвиденно и не зависят от предшествующей динамики, сложившейся на фондовом рынке.

Следовательно, любая релевантная информация не может дать обоснованной цены финансового актива. На практике наибольшее распространение получила фундаменталистская теория, которая чаще всего используется потенциальными инвесторами.

Оценка потенциальной стоимости финансовых активов зависит от трех величин:

- ожидаемых денежных поступлений,

- диапазона прогнозирования,

- нормы доходности.

Первый параметр устанавливают на основе специальных расчетов.

Второй параметр зависит от вида базисного финансового актива. В отношении акций и облигаций горизонт прогноза чаще всего ограничен периодом их обращения на фондовом рынке, а в отношении обыкновенных акций он, как правило, равен бесконечности.

Последний параметр наиболее важен для инвестора. Первые два — непосредственно привязаны к базисному активу и поэтому имеют более высокую степень достоверности.

Требуемая инвестору норма доходности отражает прибыльность альтернативных вложений капитала, доступных только данному вкладчику.

Чтобы оценить приемлемость вложений в те или иные виды ценных бумаг инвестор обычно к действующим на рынке капитала процентным ставкам добавляет премию за инвестиционный риск.

Далее:

- нефинансовые активы,

- финансовое обязательство,

- монетарные активы,

- немонетарные активы,

- инвестиционные активы,

- чистые активы,

- наиболее ликвидные активы,

- быстрореализуемые активы,

- медленно реализуемые активы,

- труднореализуемые активы.

Общие сведения

Основные финансовые активы включают в себя:

- Кассовую наличность.

- Вклады.

- Депозиты в банках.

- Чеки.

- Инвестиции в ценные бумаги.

- Пакеты акций сторонних компаний, дающих право контроля.

- Портфельные вложения в ценные бумаги иных предприятий.

- Обязательства других фирм по оплате поставленной продукции (коммерческие кредиты).

- Долевые участия или паи в иных компаниях.

Основные финансовые активы позволяют охарактеризовать имущественные ценности фирмы в виде денежной наличности и инструментов, принадлежащих ей. К данной категории относят:

- Национальную и иностранную валюту.

- Дебиторскую задолженность в любой форме.

- Долго- и краткосрочные вложения.

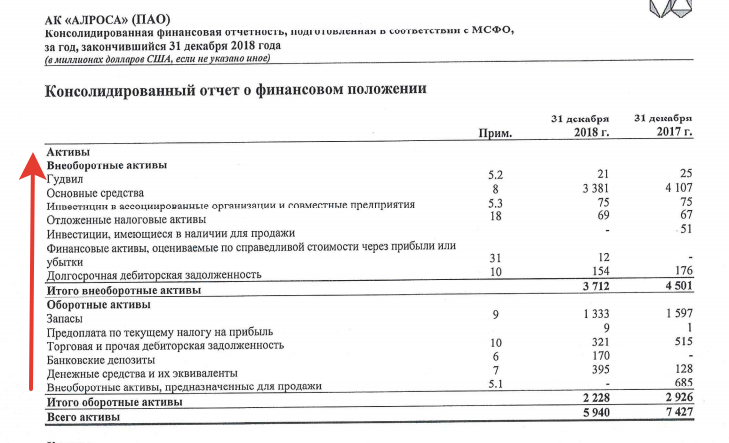

Долгосрочные активы и бухгалтерский баланс

В форме бухгалтерского баланса долгосрочные активы отражаются по следующим строкам:

|

Строка |

Вид оборотных активов |

|

1110 |

Нематериальные активы |

|

1120 |

Результаты исследований и разработок |

|

1130 |

|

|

1140 |

|

|

1150 |

Основные средства |

|

1160 |

Доходные вложения в материальные ценности |

|

1170 |

Финансовые вложения |

|

1180 |

Отложенные налоговые активы |

|

1190 |

Прочие внеоборотные активы |

Стоимость приведенного выше имущества соответствует сальдо раздела I «Внеоборотные активы» бухгалтерского баланса, которое отражается по строке 1100 «Итого по разделу I».

В то же время долгосрочная дебиторская задолженность, которая также относится к долгосрочным активам, отражается в разделе II «Оборотные активы» бухгалтерского баланса.

Поэтому для определения общей величины долгосрочных активов необходимо к остатку по разделу I бухгалтерского баланса прибавить долгосрочную дебиторскую задолженность, отраженную в разделе II баланса и выделенную в нем отдельно в составе дебиторской задолженности.