Горизонтальный и вертикальный анализ бухгалтерского баланса

Содержание:

- Горизонтальный анализ (временной или динамический) бухгалтерского баланса

- Пример

- Вертикальный анализ баланса

- Математическое определение

- Решения для инвесторов

- Как работает вертикальный анализ

- Вертикальный и горизонтальный анализ

- Пример

- Вертикальный анализ баланса (структурный). Примеры с выводами

- Горизонтальный анализ баланса. Пример с выводами

- Пример горизонтального анализа бухгалтерского баланса ПАО “КАМАЗ” с выводами в Excel

Горизонтальный анализ (временной или динамический) бухгалтерского баланса

Горизонтальный анализ

— это сравнение каждой позиции отчетности с предыдущим периодом в относительном и абсолютном виде с тем, чтобы сделать лаконичные выводы.

Иначе говоря горизонтальный анализ

— это сравнение показателей текущего периода с теми же показателями прошлого периода, то есть наблюдение динамики (уменьшение или увеличение значения показателя во времени)

Необходимо обратить внимание на такие строки актива баланса, как «Финансовые вложения», «Денежные средства и денежные эквиваленты» и «Дебиторская задолженность». Вычитаем из показателя отчетного периода показатель прошлого периода и смотрим, произошло увеличение или уменьшение статьи

Желательно посмотреть два, а то и три последовательных года деятельности, так как это более наглядно отражает тенденцию роста или же спада платежеспособности .

Тот факт, что в отчетности, помимо денег, присутствуют и финансовые вложения, говорит о наличии свободных денежных (самых ликвидных) средств в компании и о существовании работающей финансовой политики. Что означает что, деньги не лежат мертвым грузом на расчетном счете — они работают, инвестируются в какие-то проекты.

Уменьшение суммы денежных средств, как правило, свидетельствует об ухудшении платежеспособности, но не все так однозначно.

Поэтому далее нужно посмотреть, откуда появились деньги. Об этом нам расскажет пассив баланса

В основном надо обратить внимание на такие статьи, как Кредиторская задолженность и Заемные средства. Значительно реже к увеличению денежных средств приводит рост статей Уставный капитал, Доходы будущих периодов, Нераспределенная прибыль (непокрытый убыток)

Динамика статей пассива показывает нам, откуда появляются активы (в частности, интересующие нас денежные средства). Особенно интересна в этом ракурсе статья Поступления от покупателей и заказчиков бухбаланса (расшифровка к статье 1520 Кредиторская задолженность), ведь именно такие поступления в основном должны являться источниками финансирования деятельности большинства компаний. Снижение этого показателя свидетельствует как о меньшем авансировании, так и об уменьшении заказов в целом. Понять это можно лишь в комплексе, рассчитав и прочие показатели платежеспособности.

Также в рамках вопроса о поступлении денег необходимо рассмотреть строку Заемные средства — увидеть динамику роста или уменьшения займов. Отдает ли компания займы или только набирает? К примеру, если произошло резкое снижение остатков денег на расчетном счете, это совсем не означает спад платежеспособности. Это, может, одновременно на похожую сумму сократились остатки заемных средств в пассиве, то есть компания, просто вернула заем.

Несомненно, приоритетным для хорошей платежеспособности является наличие долгосрочных пассивов. То есть тех, на которые не нужно отвлекать оборотные средства в ближайшее время. Отметим, что представление в отчетности активов и пассивов с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные (пункт 19 ПБУ 4/99) существенно для проведения финансового анализа . Составление отчетности с нарушением этого положения может привести к искажению результатов анализа.

С целью сравнения рассчитывают абсолютные и относительные изменения (отклонения). В учебниках под анализом понимают именно расчет изменений, заполнение аналитических таблиц. Можно назвать эту процедуру формальным анализом. Анализ по существу представляет собой оценку полученных значений. Формальные подходы к оценке иногда встречаются, но они, как правило, бесполезны для обоснования решений. Серьезная оценка зависит, в первую очередь, от целей анализа. Кроме того, она учитывает специфику деятельности исследуемой компании, особенности внешней среды, ее современное состояние.

Технология анализа достаточно проста: последовательно во второй и третьей колонках помещают данные по основным статьям баланса на начало и конец года. В западных представлениях часто данные конца года помещают первыми. Затем в четвертой колонке вычисляется абсолютное отклонение значения каждой статьи баланса. В последней колонке определяется относительное изменение в процентах каждой статьи. Аналогичный анализ производится на основе отчета о прибыли предприятия.

Пример

Проведем горизонтальный анализ баланса предприятия. Для этого просчитаем абсолютные и относительные отклонения каждой статьи отчетности. Поможет нам в этом таблица горизонтального анализа.

| Баланс (тыс. руб.) | 2013 | 2014 | Абсол. | Относ. |

| Оборотные средства | ||||

| Денежные средства | 17 | 12 | -6 | -33 % |

| ЦБ | 54 | 14 | -40 | -74 % |

| ДЗ | 271 | 389 | 118 | 44 % |

| Векселя полученные | 47 | 43 | -5 | -10 % |

| ТМЦ | 51 | 45 | -6 | -12 % |

| Авансы | 11 | 10 | -1 | -9 % |

| ИТОГО ОА | 452 | 513 | 61 | 13 % |

| ОС | ||||

| Здания, сооружения | 350 | 358 | 8 | 2 % |

| Амортизация | 84 | 112 | 28 | 34 % |

| Остаточная стоимость | 267 | 246 | -20 | -8 % |

| Инвестиции | 15 | 15 | 0 % | |

| ГП | 28 | 28 | 0 % | |

| Гудвил | 11 | 6 | -5 | -45 % |

| ИТОГО ОС | 321 | 295 | -25 | -8 % |

| АКТИВЫ | 773 | 808 | 35 | 5 % |

| Краткосрочные задолженности | ||||

| КЗ | 143 | 97 | -46 | 32 % |

| Векселя выданные | 38 | 33 | -5 | 13 % |

| Начисленные обязательства | 55 | 86 | 31 | 56 % |

| Ссуда | 7 | 11 | 4 | 62 % |

| Текущая часть долгосрочного долга | 5 | 5 | 0 % | |

| Задолженности в бюджет | 34 | 35 | 1 | 3 % |

| Краткосрочная задолженность, всего | 281 | 267 | -15 | -5 % |

| Долгосрочные задолженности | ||||

| Облигации к оплате | 80 | 80 | 0 % | |

| Долгосрочные кредиты | 15 | 10 | -5 | -33 % |

| Отсроченный НПП | 6 | 4 | -1 | -21 % |

| Долгосроч. задолж., всего | 101 | 94 | -6 | -6 % |

| Собственный капитал | ||||

| Привилегированные акции | 30 | 30 | 0 % | |

| Обыкновенные акции | 288 | 288 | 0 % | |

| Дополнительный капитал | 12 | 12 | 0 % | |

| Нераспределенная прибыль | 61 | 117 | 56 | 93 % |

| ИТОГО СК | 391 | 447 | 56 | 14 % |

| ИТОГО Пассивы | 773 | 808 | 35 | 5 % |

Горизонтальный анализ актива баланса показал, что основные средства за отчетный период не обновлялись. Общая сумма активов увеличилась на 35 тыс. руб., а обязательств — уменьшилась. Изменения произошли за счет роста нераспределенной прибыли. Сумма оборотных средств увеличилась на 60 тыс. руб. за счет дебиторской задолженности. Часть денежных средств была направлена на погашение краткосрочной задолженности (5.23%). Это сокращение предприятие компенсировало ростом обязательств, которые в данном примере явились одним из источников финансирования. Горизонтальный финансовый анализ показывает, что соотношение СК и ЗК составляет примерно 55:45. Положительной тенденцией является снижение доли кредитов на 5 % и долгосрочных займов на 6 %. В структуре собственного капитала изменений за отчетный период не было. Для получения дополнительной информации следует проанализировать другие показатели.

Вертикальный анализ баланса

Вертикальный анализ требуется для нахождения структуры заключительных значений финансовых показателей. Он отображает следующие параметры:

- Наличие текущих и постоянных активов, их объем.

- Источники финансирования.

- Параметры бухгалтерского баланса, которые быстро изменяются.

- Изменения в общей структуре баланса.

- Долю резервов.

- Долю дебиторских долгов в общей структуре активов.

- Долю собственных средств.

- Размещение заемных средств.

- Долги перед бюджетными субъектами и кредитными организациями.

Ответственность за проведение вертикального анализа возлагается на сотрудников экономического отдела.

Как проводится анализ платежеспособности на основании горизонтального, вертикального и коэффициентного анализа финансовой отчетности?

Проведение

Рассмотрим алгоритм проведения вертикального анализа:

- Совокупность активов компании принимается за 100%.

- Каждый параметр, указанный в отчетности, определяется в процентном соотношении от 100%.

При проведении анализа нужно следовать ряду правил:

Вертикальный анализ – инструмент для определения платежеспособности организации

По этой причине особое внимание нужно обратить на дебиторский долг, финансовые вклады, имеющиеся средства и их эквиваленты.

При сравнении показателей в процентах нужно выявлять несоответствия в оборотах.. Рассмотрим выводы, которые можно сделать по результатам вертикального анализа:

Рассмотрим выводы, которые можно сделать по результатам вертикального анализа:

- Отражение имеющихся изменений относительно всей совокупности имущества.

- Рост внеоборотных активов в процентах.

- Фиксация удельного веса личного капитала организации на определенной отметке.

- Наличие или отсутствие убытков.

- Наличие или отсутствие долгосрочных займов и обязательств перед кредиторами.

ВНИМАНИЕ! Если по итогам вертикального анализа был обнаружен недостаток свободных средств, это может негативно сказаться на уровне платежеспособности

Пример

Рассмотрим пример расчета по строчке «Денежные средства и их эквивалент». Этот показатель составляет 25 000 рублей. Валюта баланса за выбранный период составляет 550 000 рублей. Расчет проводится по следующей схеме: 25 000/550 000*100% = 4,5%.

Получившееся значение обозначает процент денежных средств от суммы баланса. Его можно проанализировать. В данном примере свободных средств у компании мало. Это значит, что платежеспособность ее низкая.

Математическое определение

В двух измерениях

В двух измерениях. 1. Обозначено вертикальное направление. 2. Горизонталь перпендикулярна вертикали. Через любую точку P проходит ровно одна вертикаль и ровно одна горизонталь. Как вариант, можно начать с обозначения горизонтального направления.

В контексте одномерного ортогонального Декартова система координат на евклидовой плоскости, чтобы сказать, что линия является горизонтальной или вертикальной, необходимо сделать первоначальное обозначение. Можно начать с обозначения вертикального направления, обычно обозначаемого как направление Y. Горизонтальное направление, обычно обозначаемое как направление X, затем определяется автоматически. Или можно сделать наоборот, т.е. назначить Иксось, в этом случае уось затем определяется автоматически. Нет никаких особых причин выбирать горизонтальное вместо вертикального в качестве начального обозначения: в этом отношении два направления находятся на одном уровне.

В двумерном случае имеет место следующее:

- Через любую точку P на плоскости проходит один-единственный вертикальная линия в самолете и один-единственный горизонтальная линия внутри самолета. Эта симметрия нарушается при переходе к трехмерному случаю.

- А вертикальная линия любая линия, параллельная вертикальному направлению. А горизонтальная линия любая линия, нормальная к вертикальной прямой.

- Горизонтальные линии не пересекаются.

- Вертикальные линии не пересекаются.

Не все эти элементарные геометрические факты верны в трехмерном контексте.

В трех измерениях

В трехмерном случае ситуация более сложная, так как теперь помимо горизонтальных и вертикальных линий есть горизонтальная и вертикальная плоскости. Рассмотрим точку P и обозначим направление через P как вертикальное. Плоскость, которая содержит P и перпендикулярна указанному направлению, называется горизонтальная плоскость в P. Любая плоскость, проходящая через P, нормальная к горизонтальной плоскости, является вертикальная плоскость в точке P. Через любую точку P проходит одна и только одна горизонтальная плоскость, кроме множественность вертикальных плоскостей. Это новая функция, которая проявляется в трех измерениях. Симметрия, существующая в двумерном случае, больше не выполняется.

В классе

В у— ось на стене вертикальная, а на столе — горизонтальная

В двухмерном случае, как уже было сказано, обычное обозначение вертикали совпадает с обозначением ось Y в координатной геометрии. Это соглашение может вызвать путаницу в классе. Для учителя, написавшего, возможно, на белой доске, у-Ось действительно вертикальна в смысле вертикальности отвеса, но для студента ось вполне может лежать на горизонтальном столе.

Решения для инвесторов

Вы можете не торговать с брокером, а просто инвестировать свои деньги в компанию. Далее специалисты будут уже помогут создать портфель акций и будут с ним работать. Инвестор же будет постоянно иметь доступ к счету и будет его контролировать.

Вот только проблема в том, что инвестировать в управляемые портфолио нужно много. Например, в портфель SaxoSelect Morningstar нужно вложить не менее 30 000 EUR.

Годовая доходность портфеля составляет 15–20%. Максимальная просадка составляет всего 7,34%.

Инвестиции в SaxoBank надежны. Никто не обещает 100% годовых, но и просадки незначительные. Для крупных инвесторов – то, что нужно.

Как работает вертикальный анализ

Вертикальный анализ значительно упрощает сравнение финансовых отчетов одной компании с другой в разных отраслях. Это потому, что можно увидеть относительные пропорции остатков на счетах. Это также упрощает сравнение предыдущих периодов для анализа временных рядов, в котором квартальные и годовые показатели сравниваются за несколько лет, чтобы получить представление о том, улучшаются или ухудшаются показатели производительности.

Например, отображая различные статьи расходов в отчете о прибылях и убытках как процент от продаж, можно увидеть, как они влияют на размер прибыли и улучшается ли прибыльность с течением времени. Таким образом, становится легче сравнивать прибыльность компании с ее аналогами.

В финансовых отчетах, включающих вертикальный анализ, процентное соотношение позиций четко указано в отдельной колонке. Эти типы финансовых отчетов, включая подробный вертикальный анализ, также известны как финансовые отчеты обычного размера и используются многими компаниями для получения более подробной информации о финансовом положении компании.

Финансовые отчеты стандартного размера часто включают сравнительные финансовые отчеты, которые включают столбцы, в которых сравнивается каждая отдельная статья с ранее отчетным периодом.

Краткий обзор

Вертикальный анализ используется для того, чтобы получить представление о том, улучшаются или ухудшаются показатели производительности.

Вертикальный и горизонтальный анализ

Другая форма анализа финансовой отчетности, используемая в пропорциональном анализе, – это горизонтальный анализ или анализ тенденций. Здесь коэффициенты или статьи финансовой отчетности компании сравниваются за определенный период времени, выбирая годовые записи в качестве базового показателя, в то время как каждый второй год представляет собой процентную разницу в отношении изменений этого базового показателя.

Например, сумма денежных средств, отраженная в балансе 31 декабря 2018, 2017, 2016, 2015 и 2014 годов, будет выражена в процентах от суммы на 31 декабря 2014 года. Вместо долларовых сумм вы можете увидеть 141, 135, 126, 118 и 100.

Это показывает, что сумма денежных средств на конец 2018 года составляет 141% от суммы, которая была на конец 2014 года. Проведя такой же анализ для каждой статьи баланса и отчета о прибылях и убытках, можно увидеть, как каждая статья изменилась. по отношению к другим предметам.

Например, предположим, что у XYZ Corporation валовые продажи составляют 5 миллионов долларов, а стоимость проданных товаров – 1 миллион долларов, а общие и административные расходы – 2 миллиона долларов и ставка налога 25%, ее отчет о прибылях и убытках при использовании вертикального анализа будет выглядеть следующим образом:

Пример

Простым примером гладкого расслоения является декартово произведение двух многообразий . Рассмотрим расслоение B 1 : = ( M × N , pr 1 ) с проекцией расслоения pr 1 : M × N → M : ( x , y ) → x . Применяя определение в пункте выше , чтобы найти вертикальное расслоение, мы рассмотрим первую точку (т, п) в M × N . Тогда образ этой точки при pr 1 равен m. Прообразом м под этим же пр 1 является {м} × N , так что Т (т, п) ({м} × N ) = {м} × Т Н . Тогда вертикальное расслоение будет V B 1 = M × T N , которое является подрасслоением T ( M × N ). Если мы возьмем другую проекцию pr 2 : M × N → N : ( x , y ) → y для определения расслоения B 2 : = ( M × N , pr 2 ), то вертикальное расслоение будет V B 2 = T М × N .

В обоих случаях структура продукта дает естественный выбор горизонтального расслоения и, следовательно, связность Эресмана: горизонтальное расслоение B 1 является вертикальным расслоением B 2 и наоборот.

Вертикальный анализ баланса (структурный). Примеры с выводами

Основную информацию о вертикальном анализе бухгалтерских данных можно увидеть в приведенном ниже списке:

- Структурный анализ заключается в том, чтобы продемонстрировать структуру конечных сведений бух. отчетности в форме относительных показателей, выраженных в процентах. В результате исследования эксперт получает значения всех статей баланса в % к его итогу.

- Преимущество вертикального анализа перед горизонтальным заключается в том, что по абсолютным величинам сложно увидеть, положительная или отрицательная динамика наблюдается в работе компании. Относительные же величины, наоборот, позволяют с легкостью оценить, в худшую или лучшую стороны отклонились финансовые показатели, и в какой степени. Полученных выходных данных в относительных величинах не дадут провести некорректные сравнения, обусловленные влиянием различных внешних факторов, таких как инфляционный процесс.

- Данный способ анализа отличается от горизонтального тем, что вертикальный анализ сосредоточен на выбранном моменте и дает оценку положения фирмы на день оформления отчета. Метод применяется, когда необходимо:

- посмотреть, как в сравнении с предшествующими периодами изменились те или иные статьи бух. баланса;

- сравнить структуры капитала нескольких фирм либо предприятий разных сфер деятельности;

- узнать состав вне- и оборотного капитала;

- выяснить, уменьшился или увеличился размер заемного капитала фирмы;

- проверить, как изменилась структура пассивов и активов.

Суть использования структурного анализа баланса заключается в следующем:

- Итоговую сумму выручки при анализе отчета о финансовых результатах фирмы (форма №2) принимают равной 100%. Если исследуется бухгалтерский баланс, за 100% принимается итоговая сумма активов. Вертикальный анализ также пригоден для исследования отчета о движении денежных средств (форма №4) и об изменении капитала (форма №3).

- Все статьи баланса по отдельности рассчитываются как %-ная доля от 100% (т.е. от итоговой суммы активов или выручки). Чтобы это реализовать, аналитик должен выбрать период (год) деятельности анализируемой фирмы, после чего поделить каждую в отдельности строку баланса на валюту бух. баланса, а затем умножить результат на сто процентов (поскольку значение должно быть относительным, в %).

Вернемся к п.2 алгоритма, который был приведен над таблицей. Выясним, как были получены значения в таблице на примере оборотных активов:

Теперь, когда мы понимаем, как были подсчитаны данные в таблице, проанализируем ее и сделаем выводы:

- Незначительно снизился размер долгосрочной задолженности анализируемой компании.

- Величина собственного (акционерного) капитала составляет 50% суммы всего пассива (это свидетельствует о том, что фирма характеризуется средним уровнем стабильности).

- Краткосрочная задолженность составляет треть размера баланса и практически не меняется.

- Число объектов ОС уменьшается, т.к. некоторые из них выбывают из оборота.

- 63% активов приходится на оборотные средства, причем увеличение их доли стало следствием роста дебиторской задолженности (руководству компании следует задуматься о причинах ее роста).

Попробуем провести вертикальный анализ данных за 2 года работы предприятия в абсолютных и относительных величинах:

Вообще, толкованием набора выходных данных бухгалтерского баланса занимаются профессиональные финансовые аналитики и аудиторы, поскольку необходимо уметь видеть общую картину и делать выводы на основании комплексного исследования. Что можно сказать однозначно неспециалисту, глядя на полученную нами таблицу, так это что:

- у анализируемой фирмы не происходит изменений показателя собственных средств в виде уставного капитала, но объем имеющегося собственного капитала вырос на 8% благодаря наличию нераспределенной прибыли;

- фирма привлекла достаточно большой объем заемных средств, в Пассиве значится >60% кредиторской задолженности, но положительной стороной является уменьшение уровня займов в динамике;

- предприятие платежеспособно и достаточно устойчиво в финансовом плане, поскольку наблюдается приличный уровень денежных средств (48,22%);

- компания неграмотно выбирает контрагентов для сотрудничества, вероятнее всего нынешние партнеры неплатежеспособны, т.к. отмечается высокий уровень дебиторской задолженности;

- данные из таблицы указывают на то, что уровень дебиторской задолженности и запасов фирмы высокий, а потому внеоборотных активов меньше, чем оборотных (плохо то, что могут возникнуть лишние затраты на хранение запасов (логистику), а хорошо то, что менеджеры заботятся о вложении средств в бесперебойное производство).

Горизонтальный анализ баланса. Пример с выводами

Способ анализа, о котором пойдет речь, называется горизонтальным по той причине, что сведения по каждой статье бухгалтерского баланса за несколько периодов располагаются в строке по горизонтали. Чем за большее количество периодов деятельности сравниваются данные, тем больше в таблице анализа столбцов.

Ниже представлен перечень основных сведений, которые необходимо знать о горизонтальном анализе бухгалтерской отчетности:

- Данным методом пользуются в случаях, когда требуется исследование временной динамики итогов баланса.

- Сравнению подлежат не только значения абсолютных показателей (в руб.), но и относительных (в %):

| Абсолютные отклонения |

|

| Относительные отклонения |

|

| Темпы роста |

- Чтобы провести анализ, следует выбрать 2-3 квартала или года. Абсолютные (или относительные) величины последовательно сравниваются с аналогичными индикаторами более поздних периодов.

- Горизонтальный анализ дает возможность оценить, улучшились или ухудшились производственные показатели в сравнении с позапрошлым и прошлым годом.

При проведении горизонтального анализа в первую очередь смотрят на итог баланса по Активу – если значение увеличивается по столбцам (от предшествующих к будущим периодам), это свидетельствует о благоприятном развитии компании и наличии у нее шансов на дальнейший рост.

Далее, обращается внимание на динамику показателей вне- и оборотных средств: если наблюдается их рост от периода к периоду, значит, фирма ведет активную работу, а управленческий персонал принимает правильные решения на пути к совершенствованию базы

Следующее, что нужно проверить – платежеспособность компании, наличие у фирмы свободных денег в обороте и, что немаловажно, используются ли они для инвестиций с целью извлечения доп. прибыли

Обо всем об этом можно судить, изучив динамику значений по статьям, непосредственно связанным с деньгами – “Денежные средства”, “Дебиторская задолженность”, “Финансовые вложения”

прибыли. Обо всем об этом можно судить, изучив динамику значений по статьям, непосредственно связанным с деньгами – “Денежные средства”, “Дебиторская задолженность”, “Финансовые вложения”

Следующее, что нужно проверить – платежеспособность компании, наличие у фирмы свободных денег в обороте и, что немаловажно, используются ли они для инвестиций с целью извлечения доп. прибыли

Обо всем об этом можно судить, изучив динамику значений по статьям, непосредственно связанным с деньгами – “Денежные средства”, “Дебиторская задолженность”, “Финансовые вложения”.

И, наконец, изучаются строки по Пассиву

Чтобы понять, откуда у изучаемой компании свободные деньги, следует обратить внимание на изменения в показателях по статьям “Заемные средства” и “Кредиторская задолженность”. Здесь, прежде чем делать какие-либо выводы, нужно тщательно проанализировать политику предприятия по части привлечения стороннего капитала

Поскольку, анализ баланса может демонстрировать рост долга, однако, это может оказаться положительным моментом, если деньги грамотно инвестируются и приносят дополнительный доход.

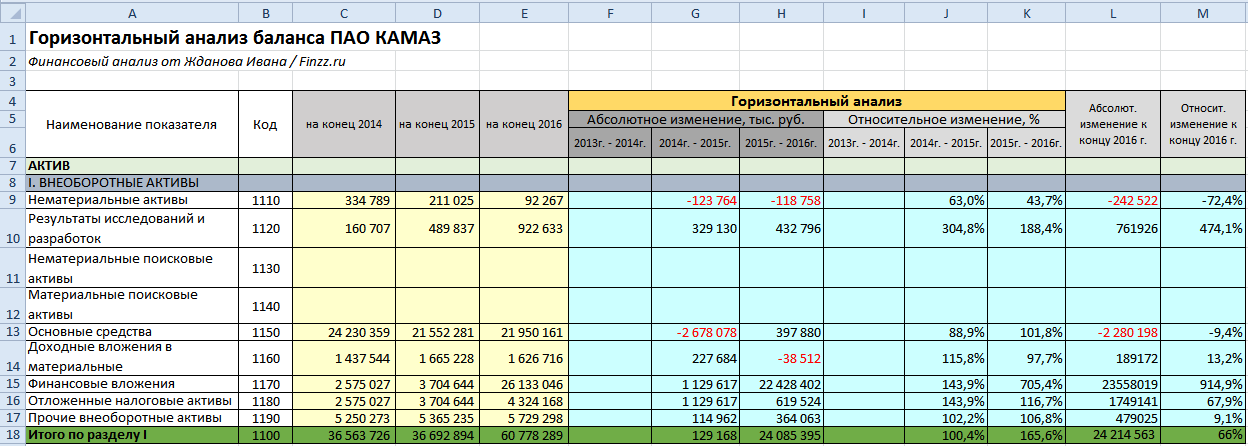

Пример горизонтального анализа бухгалтерского баланса ПАО “КАМАЗ” с выводами в Excel

Рассмотрим как должен быть проведен анализ: для раздела «Внеоборотные активы» и сделаем выводы. Первоначально необходимо внести данные баланса за три периода: на конец 2016, 2015 и 2014 года.

Для расчета абсолютного изменения показателей баланса необходимо из значений за рассматриваемый год вычесть значения предыдущего. Относительное изменение отражает процент снижения или увеличения показателей баланса.

Абсолютное изменение нематериальных активов (G9) за 2015 год =D9-C9

Относительное изменение нематериальных активов (J9) за 2015 год = D9/C9

Абсолютное изменение результатов исследований и разработок (G10) за 2015 год =D10-C10

Относительное изменение результатов исследований и разработок (J10) за 2015 год = D10/C10

Абсолютное изменение основных средств (G13)за 2015 год=D13-C13

Относительное изменение основных средств (J13)за 2015 год =D13/C13

Абсолютное изменение доходных вложений в материальные ценности (G14) за 2015 год =D14-C14

Относительное изменение доходных вложения в материальные ценности (J14) за 2015 год =D14/C14

Абсолютное изменение финансовых вложений (G15) за 2015 год =D15-C15

Относительное изменение финансовых вложений (J15) за 2015 год =D15/C15

Абсолютное изменение отложенных налоговых активов (G16) за 2015 год =D16-C16

Относительное изменение отложенных налоговых активов (J 16) за 2015 год = D16/C16

Абсолютное изменение прочих внеоборотных активов (G17) за 2015 год = D17-C17

Относительное изменение прочих внеоборотных активов (J 17) за 2015 год = D17/C17

Абсолютное изменение внеоборотных активов (G18) за 2015 год =D18-C18

Относительное изменение внеоборотных активов (J 18) за 2015 год = D18/C18

На рисунке ниже представлен пример расчетов абсолютных и относительных изменений показателей баланса ПАО КАМАЗ за три года ⇓.

После расчета показателей для всех строк бухгалтерского баланса необходимо дать оценку динамике изменения. Так доля нематериальных активов предприятия снижалась каждый год и в итоге за рассматриваемые три года снизилась на -242 522 тыс. руб. (E9-C9), что составило снижение на 72,4% (1-E9/C9).

Результаты исследований и разработок каждый год увеличивались и на конец 2016 года составили 922633 тыс. руб., что составило 474% по отношению к 2014 году ((E10-C10)/C10).

Основные средства ОАО КАМАЗ изменяли не равномерно. Можно отметить общую снижающую тенденцию за три года. На конец 2016 года основные средства уменьшились на -2 280 198 тыс. руб. (E13-C13), что в относительном выражении составило -9% ((E13-C13)/C13).

Доходные вложения в материальные активы имеют положительную тенденцию роста по отношению к 2014 году увеличились на 189 172 тыс. руб. (E14-C14), что в относительном выражении составило +13% ((E14-C14)/C14).

Финансовые вложения увеличивались на протяжении всех периодов, на конец 2016 года 23 558 019 тыс. руб. (E15-C15), что в относительном выражении составило + 914% ((E15-C15)/C15)

Отложенные налоговые активы имели положительную динамику каждый рассматриваемый год. Увеличение было на 1 749 141 тыс. руб. (E16-C16), что составило 67% ((E16-C16)/C16).

Прочие внеоборотные активы увеличивались ежегодно и на конец 2016 года составили + 479 025

тыс. руб. (E17-C17), что в относительном выражении было +9% ((E17-C17)/C17).

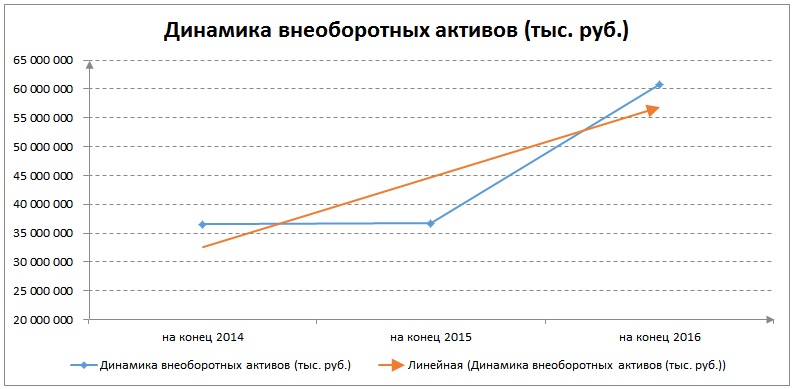

Итого внеоборотные активы за три года увеличились на +24 214 563 тыс. руб. (E18-C18), что в относительном выражении составило +66% ((E18-C18)/C18). Наблюдается положительный тренд, за счет роста нематериальных активов, результатов исследований и разработок, доходных вложений в материальные ценности, финансовые вложения, отложенных и прочих внеоборотрных активов. На рисунке ниже показана динамика изменения внероборотных активов ⇓.

Выводы

В рассмотренном в статье примере был проведен горизонтальный анализ по балансу предприятия ПАО “КАМАЗ” для внеоборотных активов. Аналогичным образом проводится анализ для других разделов баланса: для оборотных активов, капитала и резервов, долгосрочных и краткосрочных обязательств, а также отчетов: отчета о прибылях и убытках и отчета о движении денежных средств. У рассматриваемого предприятия наблюдается положительный рост внеоборотных активов, что свидетельствует о эффективной управленческой деятельности организации.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |