Как отразить штраф гибдд, выписанный на организацию по вине работника, в программе 1с?

Содержание:

- Списание неустойки: нюансы

- Штраф ГИБДД — как отразить в учете

- Куда отнести затраты по санкциям

- Применяем 91 счет

- НДС при получении штрафных санкций по договорам

- Счет учета пени фсс

- Бухгалтерские проводки по налогам на прибыль, добавленную стоимость и доходы физического лица

- Бухгалтерский учет штрафов и пеней по налогам

- Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

- Как провести штраф ГИБДД в 1С 8.3

- Отражение показателей в отчетных формах

- Что такое пени по налогам?

- Отражение неустоек в бухучете должника

- Начисление пени по УСН, проводки

- Итоги

Списание неустойки: нюансы

Неустойка может быть списана:

- в соответствии с соглашением сторон или односторонним уведомлением от контрагента (которые становятся оправдательными документами при отражении операций в учете);

- по закону.

Неустойка, подлежащая списанию, в любом случае должна быть поставлена на учет (обязанной стороной) как признанная сторонами или судом (проводка Дт 91.2 Кт 76). Факт ее списания — на основании оправдательных документов — отражается проводкой Дт 76 Кт 91.1. Списанная неустойка включается в состав общих доходов обязанной стороны.

Дата составления проводки определяется датой составления правоустанавливающих документов по операциям с неустойкой.

***

Неустойки по гражданско-правовым договорам отражаются в учете с применением счета 76, по трудовым договорам — по счету 73. В предусмотренных законом случаях в бухучете отражаются проводки по налогам (и взносам), начисляемым на суммы неустоек.

Еще больше материалов по теме — в рубрике «Налог на прибыль».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Штраф ГИБДД — как отразить в учете

БУ

Штраф ГИБДД учитывается в целях бухгалтерского учета в прочих расходах (п. 12 ПБУ 10/99) и отражается на счете 91.02 (План счетов 1С).

НУ

Штрафы за нарушение ПДД нельзя учесть в налоговых расходах как экономически не обоснованные (ст. 252 НК РФ). Кроме того, они прямо поименованы в расходах, не учитываемых в целях налогообложения (п. 2 ст. 270 НК РФ).

Сумма возмещения ущерба в случае удержания ее с виновного лица включается в доходы в целях налога на прибыль (УСН) на дату признания должником либо дату вступления в силу решения суда (п. 3 ст. 250 НК РФ, п. 1 ст. 346.15 НК РФ, пп. 4 п. 4 ст. 271 НК РФ).

Трудовое законодательство

В расчетах с работником возможны два варианта:

- удержать сумму штрафа (ст. 238 ТК РФ),

- не удерживать сумму штрафа (ст. 240 ТК РФ).

Взыскание ущерба с виновного лица производится по распоряжению работодателя, которое он должен издать не позднее месяца со дня установления размера ущерба (ст. 248 ТК РФ).

Взыскать долг можно только в судебном порядке, если:

- месячный срок истек;

- работник не согласен добровольно возместить причиненный работодателю ущерб;

- сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок;

- работник обязался возместить ущерб добровольно, но до полного погашения долга уволился и отказался выплачивать долг.

С работника необходимо взять письменное согласие возместить сумму штрафа организации.

НДФЛ и страховые взносы

Организация может принять решение простить работнику ущерб, в этом случае возникает вопрос о необходимости обложения НДФЛ суммы ущерба.

Существует два противоположных мнения контролирующих ведомств относительно удержания НДФЛ с работника в случае прощения организацией нанесенного ей ущерба:

- У работника возникает экономическая выгода (натуральный доход) в виде освобождения от обязанности возместить прямой действительный ущерб в сумме неудержанного штрафа (ст. 41 НК РФ). Доход подлежит обложению НДФЛ (Письма Минфина РФ N 03-04-05/1660 от 20.01.2016, от 22.08.2014 N 03-04-06/42105, от 12.04.2013 N 03-04-06/12341, от 10.04.2013 N 03-04-06/1183, от 08.11.2012 N 03-04-06/10-310).

- У работника не возникает дохода, так как к ответственности привлечена организация как владелец транспортного средства (Письмо ФНС РФ от 18.04.2013 N ЕД-4-3/7135@, Письмо Минфина РФ от 02.12.2020 N 03-04-07/105532).

Если вы примете решение удержать налог, то для целей учета НДФЛ:

- дата получения дохода — день прощения ущерба (дата распоряжения, приказа о прощении) (пп. 2 п. 1 ст. 223 НК РФ);

- дата удержания НДФЛ — дата первой по времени денежной выплаты в пользу работника (п. 4 ст. 226 НК РФ);

- срок перечисления НДФЛ — день, следующий за днем выплаты работнику (п. 6 ст. 226 НК РФ).

Страховыми взносами прощенный штраф не облагается, так как никаких выплат в пользу работника не производилось (ст. 420 НК РФ).

Куда отнести затраты по санкциям

Пени по налогам в бухгалтерских проводках корреспондируются по кредиту счетов в зависимости от вида налога. Например, страховые взносы в Пенсионный фонд учитываются на 69 счете «Расчеты по социальному страхованию и соцобеспечению», соответственно, пени по этому взносу тоже будут накапливаться здесь же.

В свою очередь по дебету пени можно начислять:

- На 99 счет «Прибыли и убытки».

- На 91.02 «Прочие расходы».

Выбор варианта предоставляется потому, что законодатель не прописывает четко правила учета пеней. Однако это не означает, что можно по своему желанию отражать налоговые пени на любом счете. Компании необходимо закрепить в Учетной политике порядок отражения.

Если санкция учитывается на 91 счете, то обычно это связано с несвоевременно полученными документами.

Например, организация должна сдать годовой бухгалтерский отчет до 31 марта по ст. 18 Федерального закона №402-ФЗ от 06.12.2011 года и отразить все операции, относящиеся к прошлому периоду.

Документы, поступившие после сдачи годового отчета, показываются в текущем году как убытки прошлых лет и учитываются как прочие расходы. Если бухгалтерия получила от ИФНС расчет пеней по любому виду налога за истекший финансовый период после 31 марта, то они автоматически записываются операцией:

Дебет 91.02 «Прочие расходы» Кредит 68 (69).

Применяем 91 счет

Согласно положениям фискального законодательства, пени нельзя отнести к штрафным санкциям, так как их размер не имеет конкретного и постоянного значения ( п. 2 НК).

Это означает, что сумма наказания постоянно изменяется и исчисляется, как произведение просроченной задолженности и 1/300 ставки рефинансирования, утвержденной Центробанком России. Если отражать начисление пеней по налогам проводкой на сч. 91, то при составлении отчетности придется вычленять суммы начисленных неустоек в ФНС, так как неустойку по фискальным платежам нельзя учесть в составе расходов, уменьшающих налогооблагаемую базу.

ВАЖНО!

Данный метод используется крайне редко из-за возникновения разниц в БУ и НУ и из-за расхождений в данных учета и отчетности.

Отметим, что при исчислении неустоек по договорам, например, за нарушение сроков поставки или оплаты товаров, работ, услуг, данные затраты отражаются на 91 бухсчете. Также 91 счет следует применять при начислении штрафов от ФНС.

Итак, проводки по начислению штрафа налоговой инспекции:

Если компания решила относить издержки по оплате фискальных Н/П на 91 бухсчет с последующим вычленением этих сумм перед составлением отчетности, то составляйте бухгалтерские записи в аналогичном порядке.

Для отражения неустоек по договорам с поставщиками, подрядчиками и прочими контрагентами используйте записи:

НДС при получении штрафных санкций по договорам

Если для налога на прибыль все санкции, которые признал должник или присудил суд организация обязана включить в налоговую базу по строке внереализационные доходы, то для целей исчисления налоговой базы по НДС, есть санкции, которые не признаются объектом налогообложения НДС.

С учетом этого можно выделить два основных типа санкций:

- санкции, уплаченные покупателю продавцом за нарушение условий договора.

- санкции, уплаченные продавцу покупателем за нарушение условий договора

С первым типом санкций все более или менее однозначно: денежные средства, полученные покупателем от продавца за ненадлежащее исполнение продавцом договорных обязательств, НДС не облагаются, так как не связаны с реализацией (см. письмо Минфина России от 12.04.2013 N 03-07-11/12363).

Санкции в виде выплаты компенсации продавцу за досрочное расторжения договора также не облагаются НДС (Письмо Минфина РФ от 19.10.2016 N 03-07-11/60859). Аналогичные разъяснения даны Минфином РФ в отношении включения в налоговую базу по НДС денежных средств, полученных продавцом товаров от их покупателя в качестве компенсации убытков, понесенных продавцом из-за отказа покупателя принимать и оплачивать товары.

Такие суммы также не облагаются НДС, так как не связаны с оплатой реализованных товаров, работ услуг (Письмо Минфина РФ от 28.07.2010 N 03-07-11/315).

В отношение налоговой базы по НДС по второму типу санкций (когда продавец получает выплату санкций от покупателя) не все так однозначно.

На сегодняшний день позиция официальных органов сводится к тому, что суммы полученные продавцом товаров, работ, услуг в виде штрафных санкций по договорам не подлежат обложению НДС при условии, что такие санкции по факту не являются элементами ценообразования предусматривающему оплату товаров (работ, услуг).

Если полученные продавцом от покупателя суммы, предусмотренные условиями договоров в виде неустойки (штрафа, пени), по существу не являются неустойкой (штрафом, пеней), обеспечивающей исполнение обязательств, а фактически относятся к элементу ценообразования, предусматривающему оплату товаров (работ, услуг), то такие суммы включаются в налоговую базу по НДС на основании пп. 2 п. 1 ст. 162 НК РФ, как суммы связанные с оплатой реализованных товаров (работ, услуг).

Эта точка зрения изложена в письме Минфина РФ от 04.03.2013 N 03-07-15/6333, это письмо доведено до нижестоящих налоговых органов и размещено на сайте www.nalog.ru в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами». Таким образом, чтобы исключить риски доначисления НДС по штрафным санкциям, налогоплательщику нужно отличать «просто санкции» от «элементов ценообразования», оформленных как штрафные санкции.

Неустойка за просрочку оплаты — это обеспечение своевременности платежей по договору, не затрагивающая ценообразование.

Пример неустойки, обеспечивающей исполнение обязательств:

неустойка за просрочку исполнения обязательств, полученная продавцом от покупателя по договору. Вывод, что такие суммы не связаны с оплатой товаров (работ, услуг) в понимании пп. 2 п. 1 ст. 162 НК РФ, а потому не подлежат включению в налоговую базу по НДС, основан на постановлении Президиума ВАС РФ от 05.02.2008 N 11144/07, данное мнение поддержали Минфин и ФНС.

Пример неустойки как элемента ценообразования:

суммы штрафа за простой, сверхнормативную погрузку или разгрузку, транспортного средства, полученные налогоплательщиком, оказывающим услуги по перевозке грузов. Такое мнение выражено Минфином РФ от 01.04.2014 N 03-08-05/14440 «О включении суммы штрафа за простой, предусмотренный условиями договора, в налоговую базу по НДС».

Счет учета пени фсс

Для учета страховых взносов планом счетов предусмотрен 69 счет и субсчета к нему. К субсчетам первого порядка открывают субсчета второго порядка, чтобы отдельно выделить взносы в ПФР, в ФФОМС, а также взносы в ФСС на случай болезни и материнства, и взносы от несчастных случаев на производстве. Начисленные взносы отражают по кредиту этих субсчетов в корреспонденции с дебетом счетов учета затрат:

Неустойка по страховым взносам законодательно не предусмотрена, а вот штрафы весьма значительны. Вашу компанию могут оштрафовать за то, что вы не успели в срок зарегистрироваться во внебюджетных фондах или предоставили отчетность по страховым взносам с опозданием, или по неустановленной форме. Это не исчерпывающий перечень для штрафа компании, который может выписать внебюджетный фонд.

Бухгалтерские проводки по налогам на прибыль, добавленную стоимость и доходы физического лица

Как подразумевалось ранее, посредством такой штрафной санкции, как пеня, невозможно уменьшить налоговые начисления, производящиеся на разницу между полученными фирмой доходами и произведенными ею расходами, следовательно, предпочтительно использование проводки дебетового счета 99, подразумевающего внесение санкций, «накапавших» по налогам. А также кредитового счета под номером 68.4. Сокращенно проводка выглядит как Д 99 «Налог на прибыль» К 68.4 «Санкции налоговые».

Начисление пени по различным проводкам

Если вы все же решите вести учет по счету 91, то проводка изменит вид и отобразится как Д91 «Расходы прочие» К 68.4. «Санкции налоговые».

Приведем пример. Ваша организация не осуществила своевременное перечисление в казну страны налогового сбора, начисляющегося на разницу между расходами и доходами организации, то есть чистую прибыль. Сумма, подлежащая обложению, равнялась 78 тысячам 540 рублям, внести ее было необходимо не позднее 28 числа апреля месяца. Погашение задолженности произошло только через 22 дня, в мае месяце. Вместе с суммой налогового начисления фирма обязана выплатить и пеню. Актуальная ставка по рефинансированию составила на момент проведения расчетов 8, 25%.

Производился расчет по следующей формуле:

Где А – сумма прибыли, В – процентное соотношение пени к ставке рефинансирования, С – величина ставки, D – количество дней, в которые платеж оставался в статусе просроченного.

Итак, после подставления величин, получилось уравнение следующего вида:

78 540 * (1/300 * 8,25%) * 22 = 475,17 единиц российской валюты, которые являются пеней.

Таблица 1. Проводка по штрафам для первого метода учета пени

| Дебетовый счет | Кредитовый счет | Какая производится проводка | Величина начисления | Какой документ послужил основанием |

|---|---|---|---|---|

| 99.06. | 68.04.1 | Начисление штрафной санкции в виде пени по не своевременно уплаченному налогу на прибыль организации | Четыреста пятьдесят семь рублей, семнадцать копеек | Выписка из бухгалтерии |

| 68.04.1 | 51 | Перечисление насчитанной в результате применения штрафных санкций суммы в бюджет государства | Четыреста пятьдесят семь рублей, семнадцать копеек | Поручение, имеющее характер платежный |

Если же решено произвести расчет на Д91, необходимо определить дополнительно постоянное налоговое обязательство. Его величина составляет 20% от суммы начисленной пени, то есть рассчитывается как:

Где А – размер пени, В – 20%. В итоге получается множество 457,17*20% = 95 рублей 3 копейки.

Таблица 2. Проводка по штрафам для второго метода учета пени

| Дебетовый счет | Кредитовый счет | Какая производится проводка | Величина начисления | Какой документ послужил основанием |

|---|---|---|---|---|

| 91.02 | 68.04.01 | Начисление штрафной санкции в виде пени по не своевременно уплаченному налогу на прибыль организации | Четыреста пятьдесят семь рублей, семнадцать копеек | Выписка из бухгалтерии |

| 99 | 68.04.01 | Произведено отображение постоянного налогового обязательства | Девяносто пять рублей, три копейки | Выписка из бухгалтерии |

| 68.04.01 | 51 | Перечисление насчитанной в результате применения штрафных санкций суммы в бюджет государства | Четыреста пятьдесят семь рублей, семнадцать копеек | Поручение платежного характера |

Для налога на добавленную стоимость и на доходы для физического лица вид проводок останется аналогичным, изменению будет подвержен лишь субсчет согласно счету под номером 68:

- для налога на добавленную стоимость он должен иметь вид 68. с добавочной двойкой (68.2);

- для налога на доходы физического лица – 86 с добавочной единицей (68.1).

Бухгалтерский учет штрафов и пеней по налогам

Вопрос о том, каким образом отразить суммы пеней в учете, и по сей день вызывает споры между специалистами. Двойственность понятий вызвано тем, что этот термин имеет разные определения в налоговом и бухучете. Следовательно, при начислении пени, штрафа по налогам проводки могут различаться.

К примеру, в бухучете этот термин определяется, как штрафная санкция, то есть наказание за какой-либо проступок или правонарушение. А вот налоговый учет не предусматривает объединение данных понятий. Иными словами, в налоговом учете это совершенно разные виды расходов, и учитывать их на одном счете недопустимо.

Согласно ПБУ 10/99, отражайте данные затраты в составе прочих расходов. Но принять такие издержки в качестве расходов, уменьшающих налогооблагаемую базу по прибыли, нельзя ( ст. 270 НК РФ п. 2).

При начислении пени по налогам бухгалтерские проводки составляйте с применением счета 91 или 99. Придется закрепить в учетной политике предприятия, на какой счет будут списываться такие виды платежей.

Используем 99 счет

Данный метод имеет основное преимущество: при использовании 99 бухсчета не возникает разницы между данными бухгалтерского учета и сформированной отчетностью. Иными словами, 99 бухсчет не участвует в определении размера налогооблагаемой базы. Следовательно, отражение сумм начисленной неустойки, пени (Н/П) на сч. 99 не приведет к искажению учетной информации.

https://www.youtube.com/watch?v=Ng4Ifp0Mgog

При формировании записей, как списать пени по налогам, проводки составляются следующим образом: 99 счет дебетуется и одновременно кредитуется сч. 68 по соответствующему субсчету:

- 68.1 — если пени начислили по НДФЛ;

- 68.2 — просрочен платеж по НДС;

- 68.4 — налог на прибыль организацией был уплачен с опозданием, и ФНС выставила неустойку.

Если Н/П была выставлена за несвоевременную уплату страховых взносов, то начисление проводится по 69 бухсчету.

Бухгалтерские записи будут выглядеть следующим образом:

Дебет 99 Кредит 68, 69 — начислены суммы неустойки за просрочку налоговых платежей.

Дебет 68, 69 Кредит 51 — отражены перечисления в бюджет в счет погашения выставленных Н/П.

Применяем 91 счет

Согласно положениям фискального законодательства, пени нельзя отнести к штрафным санкциям, так как их размер не имеет конкретного и постоянного значения ( ст. 114 п. 2 НК).

Это означает, что сумма наказания постоянно изменяется и исчисляется, как произведение просроченной задолженности и 1/300 ставки рефинансирования, утвержденной Центробанком России.

Если отражать начисление пеней по налогам проводкой на сч.

91, то при составлении отчетности придется вычленять суммы начисленных неустоек в ФНС, так как неустойку по фискальным платежам нельзя учесть в составе расходов, уменьшающих налогооблагаемую базу.

Итак, проводки по начислению штрафа налоговой инспекции:

Дебет 91.02 Кредит 68 или 69, с указанием соответствующего субсчета — начислены штрафы.

Дебет 68, 69 Кредит 51 — произведена оплата в бюджет.

Если компания решила относить издержки по оплате фискальных Н/П на 91 бухсчет с последующим вычленением этих сумм перед составлением отчетности, то составляйте бухгалтерские записи в аналогичном порядке.

Для отражения неустоек по договорам с поставщиками, подрядчиками и прочими контрагентами используйте записи:

Дебет 91 Кредит 76 «Расчеты с разными дебиторами и кредиторами», сумму отразите на субсчете «Расчеты по претензиям».

Дебет 76 Кредит 51 — отражена оплата Н/П по претензиям.

Проводки при начислении штрафов и пени по налогам

В процессе своей трудовой деятельности каждый бухгалтер сталкивается с такими понятиями как штраф и пеня, например при нарушении законодательства о налогах и сборах. В этой статье изучим куда отнести штрафы по налогам в бухгалтерском учете, а также основные проводки по начислению и уплате пени, штрафов по налогам: на прибыль, НДС, страховым взносам.

Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

Как говорилось выше, пени не должны уменьшать налог на прибыль. Поэтому лучше использовать проводку Д99 «Налоговые санкции» К 68.4 «Налог на прибыль». Если же организацией принято решение учитывать их на 91 счете, проводка будет выглядеть: Д91 «Прочие расходы» К 68.4.

«Альфа» не перечислила вовремя налог на прибыль в размере 78540 руб.. Срок уплаты был 28 апреля. Фирма погасила свою задолженность 20 мая. Вместе с налогом были перечислены штрафа. Ставка рефинансирования 8,25%.

Расчет:

78540 х (1/300 х 8,25%) х 22 = 475,17 руб.

Проводки по штрафам:

Если учитывать пени на 91 счете нужно будет отразить ПНО в размере 95,03 руб. (475,17 х 20%), проводки по начислению и выплате налоговых штрафов будут выглядеть так:

Для НДС, НДФЛ и прочих налогов проводки будут идентичны. Меняться будет только субсчет по 68 счету. Для НДС – это 68.2, для НДФЛ – 68.1. Способ расчета пени для всех налогов идентичен.

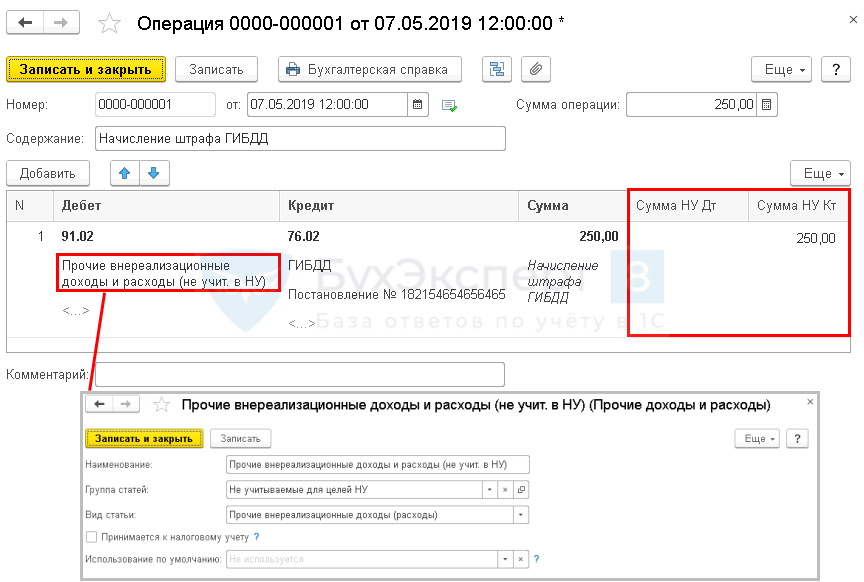

Как провести штраф ГИБДД в 1С 8.3

Начисление штрафа

Начисление штрафа ГИБДД в 1С 8.3 отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную на дату вступления в силу Постановления об административном правонарушении.

Укажите:

-

Дебет

Субконто 1 — статья прочих доходов и расходов, Вид статьи — Прочие внереализационные доходы (расходы), флажок Принимается к налоговому учету не установлен.

— 91.02 «Прочие расходы»:

-

Кредит — 76.02 «Расчеты по претензиям»:

- Субконто 1 — государственный орган, начисливший штраф: выбирается из справочника Контрагенты;

- Субконто 2 — Постановление о назначении штрафа, Вид договора —Прочее;

- Сумма — сумма штрафа.

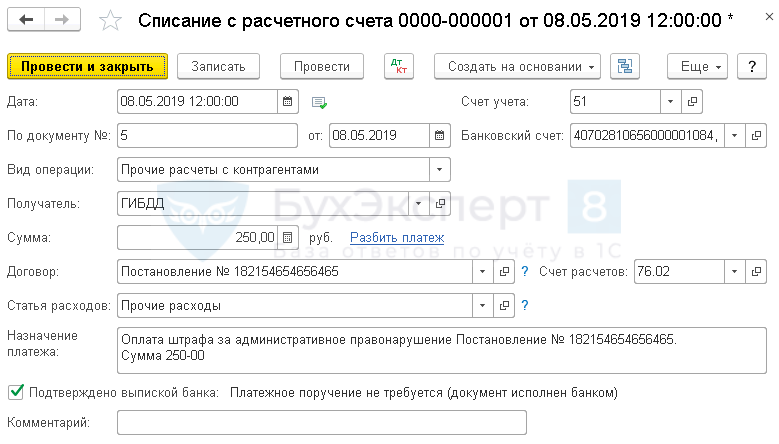

Уплата штрафа в ГИБДД

Уплату штрафа в 1С 8.3 отразите документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и Касса – Банк – Банковские выписки – кнопка Списание.

Укажите:

- Дата — дата уплаты штрафа, согласно выписке банка;

- По документу № от — номер и дата платежного поручения;

- Получатель — государственный орган, начисливший штраф;

- Договор — Постановление о назначении штрафа;

-

Статья расходов — Прочие расходы

Вид движения — Прочие платежи по текущим операциям.

;

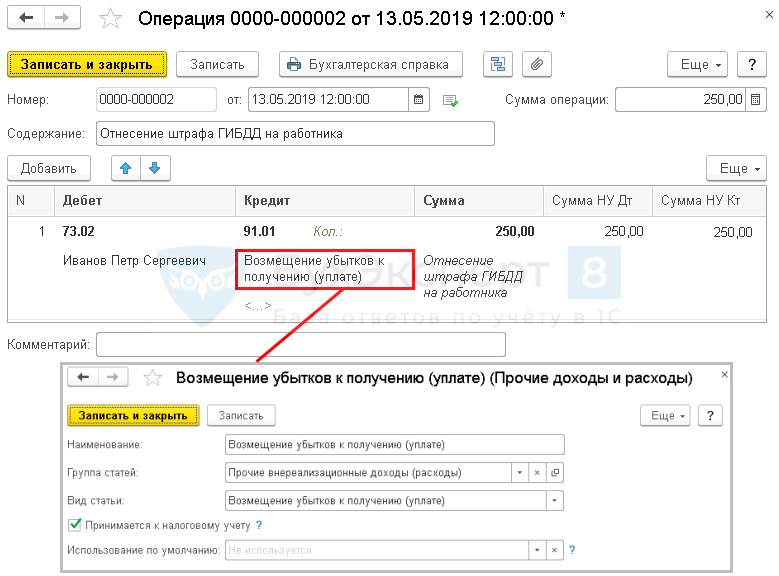

Получено согласие работника на возмещение ущерба

Если получено согласие работника на возмещение ущерба организации, то задолженность работника отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную.

В документе укажите:

от — дата письменного признания виновным лицом ущерба.

Отнесение суммы ущерба на виновного работника:

-

Дебет

Субконто — указывается виновный работник из справочника Физические лица, с которого подлежит взысканию сумма ущерба;

— 73.02 «Расчеты по возмещению материального ущерба»:

-

Кредит

Субконто — статья прочих расходов и доходов, Вид статьи — Возмещение убытков к получению (уплате), флажок Принимается к налоговому учету установлен.

— 91.01 «Прочие доходы»:

- Сумма — сумма штрафа.

Сумма штрафа может быть:

- внесена работником в кассу;

- удержана работодателем из зарплаты.

Подробнее на примере Удержания из зарплаты ущерба за недостачу

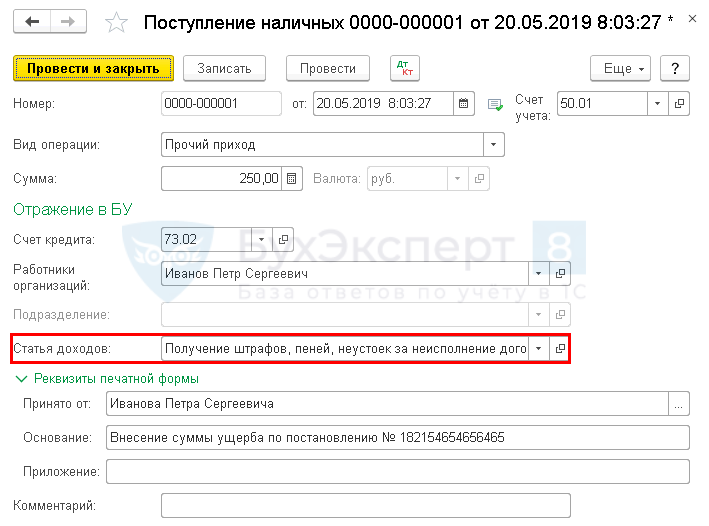

Внесение работником суммы штрафа в кассу предприятия

Оформите документ Поступление наличных вид операции Прочий приход в разделе Банк и касса – Касса — Кассовые документы – кнопка Поступление.

Укажите:

-

Статья доходов — Получение штрафов, пеней, неустоек за неисполнение договоров

Вид движения — Прочие поступления по текущим операциям.

:

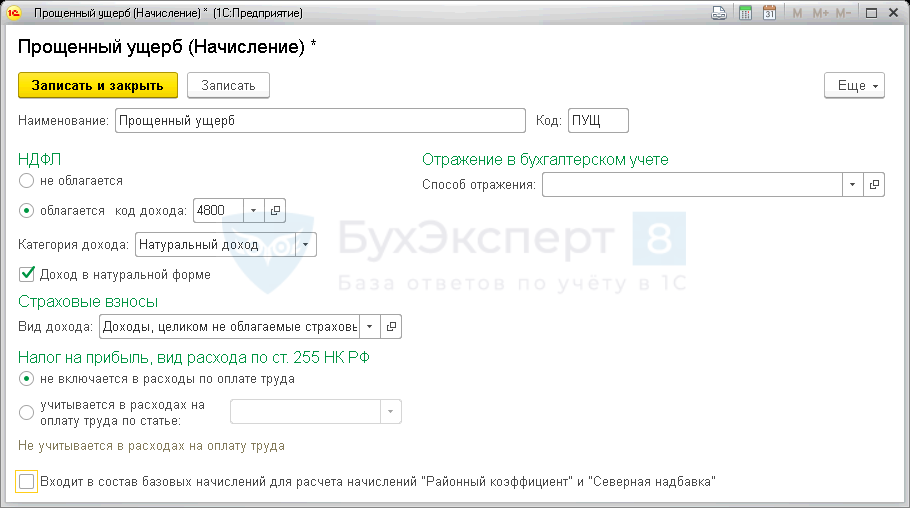

Удержание НДФЛ в случае отказа от возмещения штрафа

Для исчисления НДФЛ с прощенной суммы ущерба создайте новый вид начисления Прощенный ущерб. Настройка нового вида начисления осуществляется в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — раздел Расчет зарплаты — ссылка Начисления — кнопка Создать.

Установите:

- В разделе НДФЛ:

- переключатель — облагается;

- код дохода — 4800 «Иные доходы»;

- флажок Доход в натуральной форме установлен: это требуется для того, чтобы в документе Начисление зарплаты был исчислен НДФЛ, но начисление самого дохода не происходило.

- В разделе Страховые взносы

Вид дохода — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

:

- В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ

переключатель — не включается в расходы по оплате труда.

:

- Флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — не устанавливаете.

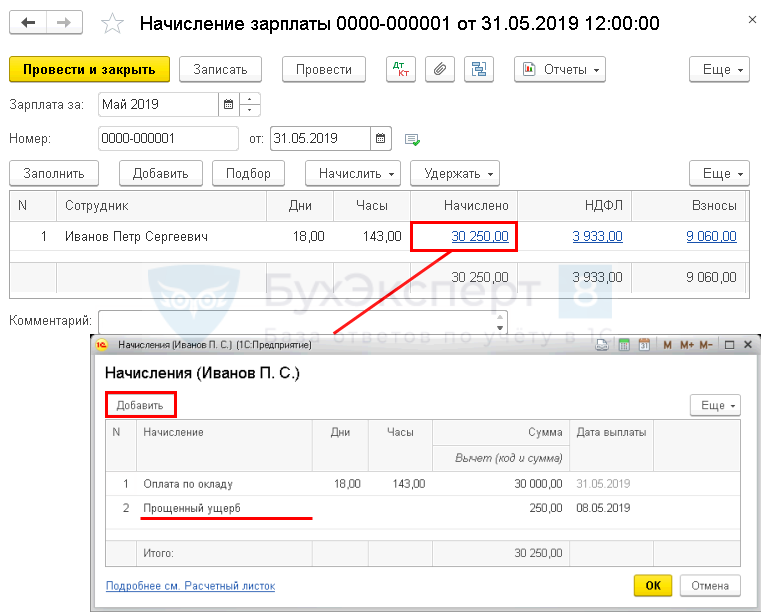

Исчисление НДФЛ с прощенного ущерба оформите документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления – кнопка Создать – Начисление зарплаты.

По кнопке Добавить в форме Начисления укажите созданный вид начисления:

- Дата выплаты — дата уплаты штрафа Организацией;

- Сумма — сумма прощенного штрафа.

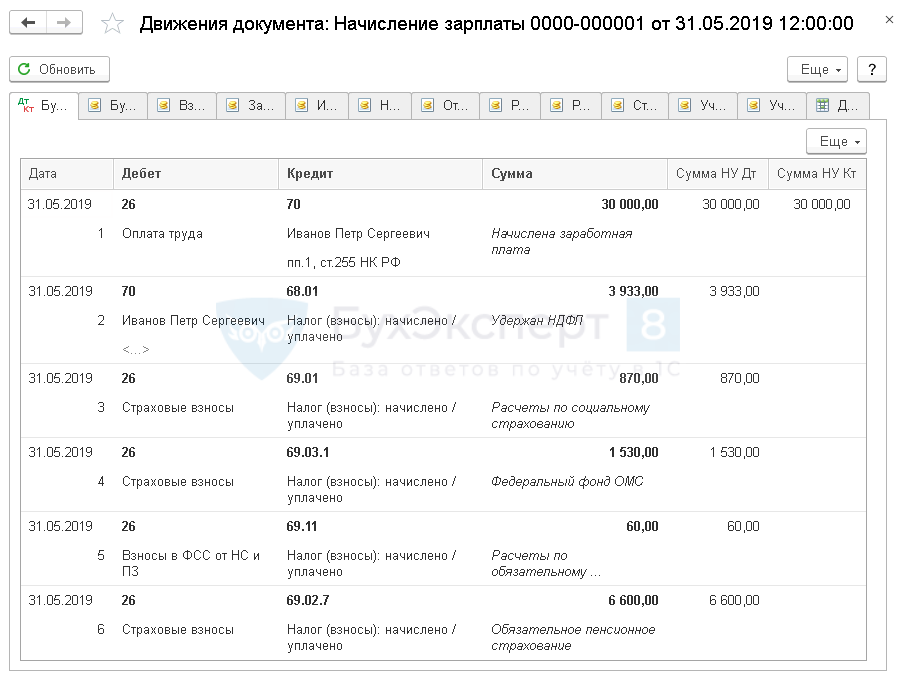

Документ формирует проводки:

- Дт 26 Кт 70 — начисление зарплаты;

- Дт 70 Кт 68.01 — удержание НДФЛ с зарплаты и натурального дохода;

- Дт 26 Кт 69.01 — начисление страховых взносов на социальное страхование в ФСС с зарплаты;

- Дт 26 Кт 69.03.1 — начисление страховых взносов в ФФОМС с зарплаты;

- Дт 26 Кт 69.02.7 — начисление страховых взносов на пенсионное страхование в ПФР с зарплаты.

Отражение показателей в отчетных формах

Состав данных и перечень отчетных форм для отражения расчетов с контрагентом по неустойкам, в том числе о состоянии расчетов, суммах начисленных доходов и кассовом их исполнении приведены в таблице 1.

Таблица 1

| Отражаемый показатель | Отчетные формы | |

| бюджетные и автономные учреждения | казенные учреждения | |

| Суммы задолженности на начало и конец периода и показатели ее изменения – увеличения/уменьшения (по счетам расчетов – 209.40 либо 205.41) | «Сведения о дебиторской и кредиторской задолженности» Графы 2-14 (за исключением граф 6 и | |

| «Баланс…» | ||

| Строки 580 либо 590, графы 5, 9 | Строки 580 либо 590, графы 3, 6 | |

| «Отчет о финансовых результатах деятельности учреждения» | ||

| Строки 481, 482 графа 6 | Строки 481, 482 графа 4 | |

| Суммы начисленных доходов (по счету 401.10) | «Отчет о финансовых результатах деятельности учреждения» | |

| Графа 6 строка 050 | Графа 4 строка 050 | |

| «Справка по заключению учреждением счетов бухгалтерского учета отчетного финансового года» | «Справка по заключению счетов бюджетного учета отчетного финансового года» | |

| Графы: 5, 18, 13 | Графы: 3, 4, 7 | |

| Суммы поступивших доходов в кассу, на лицевые или расчетный счет учреждения (по соответствующим счетам учета) | «Отчет об исполнении учреждением плана его финансово-хозяйственной деятельности» | «Отчет об исполнении бюджета … » |

| Строка 010, графы 5, 6, 7 | Строка 010, графы 5 (6) | |

| «Отчет о движении денежных средств» | ||

| Строка 060 графа 4 |

При корректном отражении операций в учете в «1С:Бухгалтерия государственного учреждения 8» перечисленные выше показатели в отчетных формах заполняются в автоматизированном режиме по одноименной команде «Заполнить» .

Бюджетному учреждению следует обратить особое внимание при осуществлении операций по исполнению плановых назначений по доходам без движения денежных средств. Примером является перечисление оплаты по контракту в сумме, уменьшенной на размер неустойки

В соответствии с требованиями Инструкции №33н в данном случае суммы доходов также необходимо отразить в разделе Доходы «Отчета об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737)» в графе 8.

Что такое пени по налогам?

Пени – та сумма, которая оплачивается свыше налога, это своего рода штрафная санкция. Если произвели оплату самого сбора, а штрафные санкции так и остались без оплаты, то хорошей новостью будет лишь то, что на них больше не начисляются проценты.

Если по ошибке вы произвели оплату 2 раза, то волноваться не стоит, это зачтется при следующей оплате.

Как рассчитать пени по налогам — формула и пример

Чтобы посчитать штрафные санкции с 1 по 30 день, в основной формуле ничего изменять не нужно, если ставка Центробанка не изменялась. А уже с 31 дня просрочки, измениться лишь ставка, будет 1/150.

Рассмотрим пример:

- ОАО «Светлый путь» должен был оплатить НДС (180000 рублей) за первый квартал 2018 года — 25.04.2018. В связи со сменой бухгалтера в компании, оплатили только 29 апреля 2018 года. Пени будут считаться только за период с 26.04.2018 по 28.04.2018 включительно. Ставка будет 1/300, так как не превысила 30 дней, рефинансирование не изменялось и составляло 8%. Произведем расчёт: (180000 рублей Х 8%/300)Х2 дня = 96 рублей

- ООО «Варина мама» необходимо уплатить НДС (360000 рублей) за второй квартал 2017 года – 25.07.2017. Оплату произвели спустя 37 дней, то есть 31.08.2017. Пени будут с 26 июля 2017 по 31 августа 2018. Период оплаты был превышен 30 дней и считаться будет в соотношении 1/150. Допустим ставка рефинансирования была неизменна, составляла она 9%. Расчет: (360000 рублей Х 9%/150) Х 37 дней = 7992 рубля.

- Срок оплаты НДС за III квартал 2017 г. в сумме 400000 (1/3 часть) – 25 октября 2017 года. В связи со сложившейся ситуацией оплата была произведена только 1 декабря 2017 года. В данный период времени с 26 октября по 30 ноября 2017 года изменялась 2 раза. В период с 26 октября по 1 ноября была 10%, с 2 ноября по 30 ноября – 15%. Произведен расчет ((400000Х10%/150Х5дней) + (400000Х15/150Х28) = 1333+11200=12503 рубля

Примечание! В первом варианте просрочка была совсем незначительной 2 дня – 96 рублей, а вот во втором варианте уже 37 дней и 7992 рублей. В третьем же варианте всё ещё хуже, дней просрочки и пени ещё больше. Чем дольше не оплачивать налог и пени, тем выше сумма становится.

Отражение неустоек в бухучете должника

В бухгалтерском учёте должника уплачиваемые неустойки (штрафы, пени) за нарушение договорных обязательств включаются в состав прочих расходов (пункт 12 положения по бухучету «Расходы организации» (ПБУ 10/99), утвержденного приказом Минфина России от 06.05.1999 N 33н).

Неустойки (штрафы, пени) согласно пункту 14.2 ПБУ 10/99 принимаются к бухгалтерскому учёту в суммах, признанных организацией или присуждённых судом в том отчётном периоде, в котором вынесено решение суда об их взыскании, независимо от времени фактической выплаты денежных средств и иной формы осуществления. Должник после признания (присуждения) неустойки относит её на увеличение прочих расходов.

Для этого им в том же отчётном периоде осуществляется запись на соответствующую сумму: — дебет 91-2 «Прочие расходы» кредит 76-2: отражены штрафные санкции за нарушение договорных обязательств, присуждённые судом или признанные организацией.

Погашение задолженности перед кредитором отражается проводкой: — дебет 76-2 кредит 51: оплачены штрафные санкции за нарушение договорных обязательств.

Пример бухгалтерской проводки штрафа и пени

Продавец отгрузил партию товара в адрес покупателя на сумму 2 360 000 рублей с НДС. Оплату товаров покупатель осуществил с опозданием на 9 дней. По условиям договора за просрочку платежа предусмотрены штраф в размере 50 000 рублей и пени в размере 0,1% от неуплаченной суммы за каждый день просрочки. Продавец выставил претензию на суммы штрафа 50 000 рублей и пеней 21 240 рублей (2 360 000 руб. х 0,1% х 9). Покупатель с выставленной претензией согласился частично, выразив готовность уплатить начисленную сумму пеней и штраф в размере 5000 рублей, о чём он письменно сообщил 24 июля 2012 года. Данное предложение в конце концов было принято и продавцом. В бухгалтерском учёте покупателя приведённые хозяйственные операции сопровождаются следующими записями: — дебет 41 кредит 60: 2 360 000 рублей — приняты к учёту товары; — дебет 19 кредит 60: 360 000 рублей — выделена сумма НДС, предъявленная продавцом товаров; — дебет 60 кредит 51: 2 360 000 рублей — перечислены денежные средства за товары; — дебет 91-2 кредит 76-2: 26 240 рублей (21 240 + 5000) — признана претензия поставщика за опоздание по оплате товаров; — дебет 76-2 кредит 51: 26 240 рублей — перечислены штраф и пени.

В бухгалтерском учёте продавца отгрузка товаров и начисление штрафных санкций учитываются следующим образом (без проводки по списанию фактической себестоимости отгруженных товаров): — дебет 62 кредит 90-1: 2 360 000 рублей — отражена задолженность покупателя за отгруженные товары; — дебет 90-3 кредит 68 субсчёт «Расчёты по НДС»: 360 000 рублей — выставлен НДС за отгруженные товары; — дебет 51 кредит 62: 2 360 000 рублей — поступила оплата за отгруженные товары; — дебет 76-2 кредит 91-1: 26 240 рублей — учтены в прочих доходах штрафные санкции за нарушение договора в сумме, признанной покупателем; — дебет 51 кредит 76-2: 26 240 рублей — поступили денежные средства в счёт выставленной претензии.

Если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, то должник вправе через суд требовать её уменьшения.

Начисление пени по УСН, проводки

Уплата налога по УСН предполагает авансовую систему, то есть расчеты с бюджетом фирма или ИП обязаны производить на основании собственных данных, причем ежеквартально, в срок до 25 апреля, 25 июля и 25 октября. Окончательный расчет по итогам года делается в срок подачи отчетности: для компаний это 31 марта, для ИП – 30 апреля. Бытует мнение, что подобная ситуация позволяет вовсе не платить авансы по УСН. Но это не так. Перечислять их необходимо в строго оговоренные сроки, а просрочка в свою очередь приведет к начислению пеней. Другой вопрос, что предъявлены эти санкции будут лишь после подачи годовой декларации, то есть после того, как налоговая узнает о суммах начисленных квартальных авансовых платежей.

Если компании все же были предъявлены пени по УСН, проводки в подобном случае оформляются идентичным образом, как и в ситуации с НДС, то есть по Дебету счета 99, субчет «пени» и Кредиту 68, с использованием субсчета, предназначенного для отражения упрощенного налога, как правило это, 68-12.

Итоги

Отражаемые в учете санкции в виде пеней и штрафов возникают:

- в отношениях между контрагентами в связи с нарушением договорных взаимоотношений;

- при несоблюдении требований налогового законодательства.

И в том, и в другом случае конкретное юрлицо может оказаться как плательщиком, так и получателем платежей по санкциям. То есть проводки по штрафам и пеням отразят у него в учете либо расход, либо доход:

- по расчетам с контрагентом — Дт 91 Кт 76 (расход) либо Дт 76 Кт 91 (доход);

- по налоговым платежам — Дт 99 (91) Кт 68 (расход) либо Дт 76 Кт 91 (доход).

Аналитику учета следует организовать по контрагентам и претензиям (для счета 76), видам налогов и санкций (на счете 68), назначению санкций (на счете 91).

- Налоговый кодекс РФ

- Приказ Минфина РФ от 31.10.2000 № 94н

- Приказ Минфина России от 06.05.1999 № 32н

- Приказ Минфина России от 06.05.1999 № 33н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.