Дивиденды 2021: начисление, выплата, отчетность в 1с:бухгалтерия

Содержание:

- Зарубежные доходы и российский НДФЛ

- Инструкция 70 счет

- Пример баланса с выплаченными дивидендами

- Как выплачивать: пошаговая инструкция в 2020 году

- Строка 3327 «дивиденды»

- Кто и при каких условиях получает дивиденды

- Выплата дивидендов учредителям ООО в 2020 году: пошаговая инструкция

- Начисление налога на прибыль с дивидендов

- НДФЛ

Зарубежные доходы и российский НДФЛ

Налоговый резидент получает доходы от операций на фондовом рынке. У него российский брокер, у которого есть специальная лицензия на свою деятельность. Брокер регистрирует своего заказчика на фондовом рынке, присваивает коды для совершения операций, а также ведет учет денежных средств и активов.

Важно

Упрощен порядок получения налоговых вычетов по НДФЛ

В таком случае дивиденды приходят на счет брокера уже за минусом налога, который удерживается иностранным эмитентом по соответствующей ставке, которая применяется в стране получения доходов. При этом клиенту брокера нужно все равно отчитаться о полученных зарубежных доходах. Российский брокер не признается налоговым агентом по дивидендам, полученным от иностранных эмитентов. Следовательно, российскому налоговому резиденту необходимо самому подать декларацию.

В первую очередь ему необходимо узнать, есть ли у России с этой страной соглашение об избежании двойного налогообложения. Если такой документ есть, и в нем предусмотрена ставка ниже 13%, разницу нужно задекларировать и перечислить в бюджет. Если ставка выше, полученные доходы просто отражаются в декларации. Если иностранный налог больше российского, получить разницу из бюджета не получится.

Если соглашения об избежании двойного налогообложения с этой страной у России нет, россиянину придется заплатить российский НДФЛ по ставке 13%.

Инструкция 70 счет

Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций согласно Приказу от 31 октября 2000 г. N 94н

Счет 70 «Расчеты с персоналом по оплате труда» предназначен для обобщения информации о расчетах с работниками организации по оплате труда (по всем видам оплаты труда, премиям, пособиям, пенсиям работающим пенсионерам и другим выплатам), а также по выплате доходов по акциям и другим ценным бумагам данной организации.

По кредиту счета 70 «Расчеты с персоналом по оплате труда» отражаются суммы:

- оплаты труда, причитающиеся работникам, — в корреспонденции со счетами учета затрат на производство (расходов на продажу) и других источников;

- оплаты труда, начисленные за счет образованного в установленном порядке резерва на оплату отпусков работникам и резерва вознаграждений за выслугу лет, выплачиваемого один раз в год, — в корреспонденции со счетом 96 «Резервы предстоящих расходов»;

- начисленных пособий по социальному страхованию пенсий и других аналогичных сумм — в корреспонденции со счетом 69 «Расчеты по социальному страхованию и обеспечению»;

- начисленных доходов от участия в капитале организации и т.п. — в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

По дебету счета 70 «Расчеты с персоналом по оплате труда» отражаются выплаченные суммы оплаты труда, премий, пособий, пенсий и т.п., доходов от участия в капитале организации, а также суммы начисленных налогов, платежей по исполнительным документам и других удержаний.

Начисленные, но не выплаченные в установленный срок (из-за неявки получателей) суммы отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по депонированным суммам»).

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

План счетов

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Из кассы организации выплачена зарплата | 70 | 50 |

| С расчетного счета перечислена зарплата | 70 | 51 |

| С валютного счета перечислена зарплата | 70 | 52 |

| Со специального счета в банке перечислена зарплата | 70 | 55 |

| Из зарплаты удержан НДФЛ | 70 | 68 |

| Отражена задолженность работников по путевкам за счет средств социального страхования | 70 | 69-1 |

| Выданные работнику подотчетные суммы зачтены в счет заработной платы | 70 | 71 |

| Удержана из зарплаты сумма материального ущерба | 70 | 73-2 |

| Удержаны из зарплаты платежи по личному страхованию | 70 | 76-1 |

| Депонирована не полученная в срок зарплата | 70 | 76-4 |

| Списана начисленная зарплата работника, переведенного в филиал, выделенный на отдельный баланс (проводка в учете головного отделения) | 70 | 79-2 |

| Списана начисленная зарплата работника, переведенного в головное отделение (проводка в учете филиала) | 70 | 79-2 |

| Удержана из зарплаты сумма недостачи сверх норм естественной убыли | 70 | 94 |

| Удержаны из зарплаты суммы, выданные под отчет и не возвращенные в установленный срок | 70 | 94 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Начислена зарплата работникам, занятым в строительстве или приобретении внеоборотных активов | 08 | 70 |

| Начислена зарплата работникам, занятым в основном производстве | 20 | 70 |

| Начислена зарплата работникам, занятым во вспомогательном производстве | 23 | 70 |

| Начислена зарплата работникам, занятым обслуживанием производства | 25 | 70 |

| Начислена зарплата работникам, занятым в управлении организацией | 26 | 70 |

| Начислена зарплата работникам, занятым исправлением брака | 28 | 70 |

| Начислена зарплата работникам, занятым в обслуживающем производстве | 29 | 70 |

| Начислена зарплата работникам, занятым продажами | 44 | 70 |

| Начислены социальные пособия за счет ФСС (больничные и пр.) | 69 | 70 |

| Начислены выплаты, причитающиеся от других организаций | 76 | 70 |

| Учтена зарплата работника, переведенного из филиала, выделенного на отдельный баланс (проводка в учете головного отделения) | 79-2 | 70 |

| Учтена зарплата работника, переведенного из головного отделения (проводка в учете филиала) | 79-2 | 70 |

| Начислены дивиденды учредителям, являющимся сотрудниками организации | 84 | 70 |

| Начислена заработная плата работникам, занятым получением прочих доходов или работающим в непроизводственных подразделениях организации (детские сады, дома отдыха) | 91-2 | 70 |

| Начислена зарплата работникам, ликвидировавшим последствия чрезвычайных ситуаций (землетрясение, наводнение, пожар и др.) | 91-2 | 70 |

| Начислена зарплата за счет ранее созданного резерва | 96 | 70 |

| Начислена зарплата работникам, занятым выполнением работ, затраты по которым учитываются в расходах будущих периодов | 97 | 70 |

Бизнес и учет

>Проводки начисление ндфл с дивидендов

Пример баланса с выплаченными дивидендами

» » Источником для выплаты дивидендов служит чистая прибыль компании. Расчет ее производится по окончании финансового года, хотя решение о выплате доходов участникам (учредителям) может приниматься раз в квартал, в полугодие или в год.

О том, как отражаются операции по начислению и выплатам дивидендов в бухучете и отчетности компании, пойдет речь в настоящей публикации.

Основанием для начисления этих доходов в учете организации являются протокол собрания участников с вынесенным решением о выплате в установленные сроки и бухгалтерская справка-расчет сумм, причитающихся каждому из собственников.

Бухгалтерские записи производятся в отдельности по каждому участнику.

→ → Актуально на: 21 января 2016 г.

Чистая прибыль организации может быть распределена между участниками на дивиденды. Как определить сумму прибыли к распределению? Это сумма по строке 1370 «Нераспределенная прибыль» бухгалтерского баланса.

Или же кредитовое сальдо по счету 84 «Нераспределенная прибыль (непокрытый убыток)». То есть это чистая прибыль как отчетного года, так и прошлых лет.

В бухучете дивиденды начисляются следующими проводками (). операции Дебет счета Кредит счета На дату протокола общего собрания (решения единственного участника)

Отражаем в бухучете начисление и выплату дивидендов

Особого внимания бухгалтера требуют дивиденды.

Бухучет этой категории выплат имеет свои особенности.

Вдобавок, не все специалисты сталкивались на практике с дивидендами: в каких-то компаниях их в принципе не может быть в силу закона, в других – руководство предпочитает пускать их на другие нужды своего бизнеса.

Поэтому введем в курс дела. Участники бизнеса обладают правом чистый доход от него между собой. Тогда встает вопрос о том, как посчитать прибыль, которой можно так распорядиться.

Есть два пути:

- просто заглянуть в графу 1370 баланса:

- посмотреть кредитовое сальдо счета 84. Он имеет такое же название (см. рисунок выше).

Заметим, что бухучет выплаты дивидендов подразумевает, что разделить можно, как чистый доход минувшего года, так и прошлых периодов.

Дивиденды от российских ООО

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 7 марта 2014 г.Н.А.

Мацепуро, юрист

Упомянутые в статье Письма Минфина можно найти: Оставшаяся после налогообложения прибыль в ООО может быть распределена между участниками на дивиденды.

Это довольно трудоемкий процесс. Сначала нужно посчитать ту сумму чистой прибыли, которую можно направить на дивиденды. Потом участники должны принять решение о выплате дивидендов.

Затем с сумм выплачиваемых дивидендов ООО, как налоговый агент, обязано удержать налог и перечислить его в бюджет. И даже это еще не конец — по дивидендам нужно отчитаться в ИФНС.

Это сумма по строке 1370 бухгалтерского

Куда вписать выплаченные дивиденды за текущий год, в упрощенном балансе при УСН?

В упрощенном балансе отражается промежуточные дивиденды, например в балансе за 2020, отражать дивиденды выплаченные за 2020 г? В какую тогда строку их ставить?

В упрощенном балансе я не вижу куда вписать выплаченные дивиденды за текущий год, там только выручка, расходы по обычной деятельности, прочие расходы, прочие доходы, налог на прибыль (в нашем случае это налог по УСН)? Отвечает Лилия Габсалямова, эксперт по бухгалтерскому и налоговому учету.

В бухгалтерском балансе упрощенной формы выплаченные дивиденды уменьшают показатель строки 1310 «Капитал и резервы» и показатель строки 1250 «Денежные средства и денежные эквиваленты».

Как выплачивать: пошаговая инструкция в 2020 году

Последовательность выплаты дивидендов, приведенная ниже, оптимально учитывает все важные моменты процедуры выплат. Рассмотрим их:

- Определение размера прибыли. Чистая (нераспределенная) прибыль отражается в балансе в р. 3 на определенную дату, например на конец года. В эту сумму может входить и нераспределенная прибыль прошлых периодов. Показатель текущего года содержится в отчете о финансовых результатах (стр. 2400). Понятно, что в случае убытка о дивидендах вести речь нельзя.

- Решение о выплате дивидендных сумм. Оно принимается общим собранием, либо документ оформляет единственный участник. Как правило, прибыль «раздается» участникам не в полном объеме, часть ее направляется на развитие компании. Соотношение отражается в принимаемом участниками документе. Кроме того, прописывается размер дивидендов для каждого участника, сроки выплат. Обычно речь идет о распределении пропорционально долям в УК. Хотя ст. 28 ФЗ-14 разрешено устанавливать иной порядок распределения прибыли, это может вызвать подозрения ИФНС – ст. 43 НК РФ однозначно «привязывает» размер дивидендов именно к долям участников в УК. Проблема возникает в использовании налоговых ставок при получении такого дохода. Если доходы признаны иными, а не дивидендами, ставки увеличиваются (письмо ФНС №03-03-10/84 от 30/07/12 в комплексе с письмом №ЕД-4-3/13610@ от 16/08/12).

- Начисление дивидендных сумм. Пропорционально долям в УК исчислить их просто: общий объем прибыли к распределению умножают на соответствующий доле каждого участника процент. Унифицированной формы документа, отражающего расчет, нет. Рассчитанные суммы оформляют справкой или иным документом с аналогичным содержанием, произвольного вида.

-

Исчисление и удержание налогов. Получатель может быть физлицом либо организацией. Если дивиденды получены российским гражданином, резидентом, применяют ставку налога на доходы 13%, а для иностранца, нерезидента — 15% (ст. 224 НК РФ, п. 1 и 3). Выплату получает организация – ставки те же, соответственно 13 и 15% (ст. 284 п. 3 пп. 2, 3) налога на прибыль. Ставка может быть и нулевой, если дивиденды выплачиваются своей организации, у которой доля в УК 1⁄2 и более и продолжительность владения ею год и более (ст. 284 п. 3 пп. 1). Налог на прибыль обязаны выплачивать даже юрлица, по общему правилу не выплачивающие налог на прибыль, например, «упрощенцы». Они выступают в данном случае в роли налоговых агентов по соответствующим видам налогов. В ситуации, когда организация выплачивает дивиденды своим учредителям, одновременно получая дивиденды со стороны, расчет ведут с уменьшением налоговой базы:

- из общей суммы прибыли для распределения вычитают полученные дивиденды;

- итог умножают на долю участия в УК;

- полученную сумму умножают на 13%.

Так, российские организации рассчитывают и НДФЛ, и налог на прибыль (по тексту ст. 275 п. 5 НК РФ, в отношении ставок по НДФЛ и налогу на прибыль). Если выплаты были в адрес нерезидентов, иностранной фирме уменьшение не применяется. Здесь также целесообразно оформить расчеты справкой, в которой указан размер дивидендов, ставка налога, суммы к выплате по каждому участнику в УК.

Выплата дивидендов и перечисление налогов. Выплачивают дивиденды за вычетом налогов. Рассчитаться с бюджетом по НДФЛ и налогу на прибыль нужно не позднее следующего дня после выплаты учредителям (ст. 226-6, 287-4 НК РФ). Взносы в фонды по дивидендам не начисляют, поскольку эти выплаты не относятся к сфере ГПД или трудовых договоров.

Сдача отчетности. Выплаты отражаются в декларации по прибыли и в справках 2-НДФЛ, а также в расчете 6-НДФЛ. Годовые расчеты по НДФЛ необходимо сдать до первого марта (ст. 230-2 НК РФ), а декларацию – до 28 марта следующего года (ст. 289-4 НК РФ).

Строка 3327 «дивиденды»

По данной строке Отчета об изменениях капитала приводится информация о суммах прибыли, распределенных в отчетном году в пользу учредителей (участников, акционеров, собственников имущества) организации.

Распределение дивидендов в бухучете

Прибыль после налогообложения (чистая прибыль) распределяется в соответствии с решением общего собрания участников (акционеров) общества или собственника имущества предприятия (п. 1 ст. 28 Закона N 14-ФЗ, п. п. 1, 2, 3 ст. 42 Закона N 208-ФЗ, п. п. 1, 2, 2.1 ст. 17 Закона N 161-ФЗ). Это решение может приниматься по итогам первого квартала, полугодия, девяти месяцев и (или) по результатам финансового года.

Направление части прибыли отчетного года на выплату доходов учредителям (участникам, акционерам, собственникам имущества) организации (в том числе при осуществлении промежуточных выплат) отражается по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счетов 75 «Расчеты с учредителями», субсчет 75-2 «Расчеты по выплате доходов», и 70 «Расчеты с персоналом по оплате труда» (если доход выплачивается акционерам, участникам, учредителям, являющимся работниками организации) (Инструкция по применению Плана счетов).

Распределение прибыли по результатам года относится к категории событий после отчетной даты, свидетельствующих о возникших после отчетной даты хозяйственных условиях, в которых организация ведет свою деятельность. При этом в отчетном периоде, за который организацией распределяется прибыль, никакие записи в бухгалтерском (синтетическом и аналитическом) учете не производятся. А при наступлении события после отчетной даты в бухгалтерском учете периода, следующего за отчетным, в общем порядке делается запись, отражающая это событие (п. п. 3, 5, 10 ПБУ 7/98).

Следовательно, данные по счету 84 в отчетном году формируются с учетом принятых в отчетном году решений о распределении прибыли, полученной по итогам прошлого года, а также первого квартала, полугодия, девяти месяцев отчетного года.

В Отчете об изменениях капитала суммы распределенного дохода (дивиденды) указываются по строке 3327 «дивиденды» в графе «Нераспределенная прибыль (непокрытый убыток)» в круглых скобках в качестве показателя, уменьшающего нераспределенную прибыль организации.

При выплате дивидендов за счет такого специального фонда организация вместо X в графе «Резервный капитал» строки 3327 «дивиденды» должна указать величину распределенных дивидендов по привилегированным акциям. Данная величина отражается в круглых скобках, так как уменьшает показатель резервного капитала.

Данные бухучета используемые при заполнении строки 3327 «дивиденды»

В графе «Нераспределенная прибыль (непокрытый убыток)» строки 3327 «дивиденды» указывается дебетовый оборот по счету 84 в корреспонденции со счетами 75, субсчет 75-2, и 70 (аналитический счет учета расчетов по выплате дивидендов работникам).

В графе «Резервный капитал» указывается дебетовый оборот по счету 82 в аналогичной корреспонденции (при начислении дивидендов по привилегированным акциям за счет созданного ранее специального фонда).

Суммы распределенных доходов указываются по строке 3327 Отчета об изменениях капитала в круглых скобках.

Показатель итоговой графы определяется как сумма показателей граф «Резервный капитал» и «Нераспределенная прибыль (непокрытый убыток)» строки 3327.

Пример заполнения строки 3327 «дивиденды»

Показатели по счету 84 (показатели по счету 82 в части распределенных доходов отсутствуют): руб.

| Показатель | Сумма |

| 1 | 2 |

| 1. Дебетовый оборот по счету 84 в корреспонденции с субсчетом 75-2 и счетом 70, аналитический счет учета расчетов по выплате дивидендов работникам | 10 373 000 |

Решение

Дивиденды, распределенные в отчетном году (включая промежуточные дивиденды по итогам периодов отчетного года), составляют 10 373 тыс. руб.

Фрагмент Отчета об изменениях капитала будет выглядеть следующим образом.

| Наименование показателя | Код | Уставный капитал | Собственные акции, выкупленные у акционеров | Добавочный капитал | Резервный капитал | Нераспределенная прибыль (непокрытый убыток) | Итого |

| дивиденды | 3327 | X | X | X | X | (10 373) | (10 373) |

Кто и при каких условиях получает дивиденды

Право на получение дохода после уплаты налогов имеют учредители компании, указанные в выписке из ЕГРЮЛ на текущую дату. Дивиденды выплачиваются при условии, что у ООО есть нераспределенная прибыль и налог на прибыль за год уплачен полностью.

Другое важное условие для начисления и выплаты дивидендов учредителю ООО: сумма чистых активов должна равняться или превышатьвеличину уставного капитала (п. 1 ст

29 ). Чистые активы рассчитываются по формуле с использованием данных бухгалтерской отчетности:

Что касается выплаты дивидендов учредителям ООО на УСН, доходы начисляются и выплачиваются при соблюдении тех же условий, только вместо налога на прибыль сначала уплачивается единый налог, взимаемый в связи с применением упрощенной системы.

Кроме того, средства из прибыли перечисляются при условии, что компания не находится в стадии банкротства.

Выплата дивидендов учредителям ООО в 2020 году: пошаговая инструкция

Далее представлен алгоритм действий, позволяющий правильным образом сформировать подход к исчислению дивидендной базы из нераспределенной прибыли общества с ограниченной ответственностью.

Определяем сумму чистых активов и дивидендов

По сути СЧА — это разница между балансовой оценкой активов предприятия и ее долгами.

Формула выглядит следующим образом:

СЧА = (строка (1600) — Задолженность учредителей) — (строка (1400) + строка (1500) -Доходы буд. периодов).

Напомню, что для формирования дивидендной базы за счет текущих доходов или нераспределенной чистой прибыли прошлых лет данный показатель должен быть выше суммы собственного и резервного капитала.

Принимаем решение о выплате

Решение о формировании дивидендных выплат по результатам отчетного периода из нераспределенной ЧП прошлых лет принимется большинством учредителей в соответствии с их долей владения. Если у компании только один владелец, то он принимает решение единолично.

Сведения о корпоративном действии должны быть обязательно занесены в протокол собрания.

Оформляем приказ на выплату

Секретарь собрания по его итогам оформляет поручение о начислении дивидендов и передает его для выполнения и дальнейшего контроля главному бухгалтеру организации. Обязательно к приказу прикладывается протокол с решением собрания учредителей общества.

Удержание налогов и производим выплату

Далее необходимо определить размер налогооблагаемой базы и ставки, по которым этот налог будет исчисляться.

Налог перечисляется в ФНС не позже одного рабочего дня после распределения дивидендного потока между участниками.

В качестве примера возьму организацию, в которой есть всего 3 учредителя, а их доли владения распределены следующим образом:

- первый — 50%;

- второй — 20%;

- третий — 30%.

На собрании участников ООО принято решение выплатить из нераспределенной прибыли прошлых лет 1 000 000 рублей.

Соответственно на долю каждого из них приходится:

- 1 млн. р. * 0,5 = 500 тыс. р.;

- 1 млн. р. * 0,2 = 200 тыс. р.;

- 1 млн. р. * 0,3 = 300 тыс. р.

Значит ставки налогов на выплату дивидендов из нераспределенной прибыли для них будут установлены в след. порядке:

- 500 тыс. р * 0,13 = 65 тыс.р.;

- 200 тыс. р. * 0,13 = 26 тыс. р.;

- 300 тыс. р. * 0,15 = 45 тыс. р.

А их чистый доход (на руки) составит:

- 500 тыс. р. — 65 тыс. р. = 435 тыс. р.;

- 200 тыс. р. — 26 тыс. р. = 174 тыс. р.;

- 300 тыс. р. — 45 тыс. р. = 255 тыс. р.

Начисление налога на прибыль с дивидендов

Порядок начисления налога на прибыль определяет статья 275 НК РФ. Если источником дохода налогоплательщика является иностранная организация, он самостоятельно определяет сумму налога исходя из суммы полученных дивидендов и ставки 15 % (подп. 2 п. 3 ст. 284 НК РФ). Если источником дохода налогоплательщика является российская организация, налог уплачивает организация, начислившая дивиденды. А организация, получившая дивиденды, должна отразить начисление налога по ставке 9 % (подп. 1 п. 3 ст. 284 НК РФ) и уплату этого налога, произведенную объектом инвестирования.

Источник дохода — российская организация

Согласно подпункту 1 пункта 5 статьи 286 НК РФ организация, выплачивающая дивиденды, обязана удержать налог из доходов своего акционера или инвестора и перечислить его в бюджет. Соответственно, акционер или инвестор получает сумму в размере начисленных дивидендов за минусом налога на доходы.

После фактического получения дивидендов признаются доходы в налоговом учете. Для этого доходы будущих периодов списываются, а доходы текущего периода признаются. В бухгалтерском учете этих доходов не будет, так как они были признаны ранее. Значит, необходимо отразить временные разницы (см. рис. 4).

Рис. 4

При закрытии месяца по этим временным разницам будут рассчитаны и списаны отложенные налоговые обязательства (см. рис. 5). Эту проводку необходимо откорректировать, так как в расчете отложенных налоговых обязательств автоматически применялась ставка 24 % (см. рис. 6). При перечислении денежных средств в счет начисленных дивидендов налог на прибыль уплачивает организация, начислившая дивиденды (ст. 284 НК РФ). Поэтому организация, получившая дивиденды, должна отразить выплату ее налога на доходы налоговым агентом (см. рис. 7).

Рис. 5

Рис. 6

Рис. 7

Источник дохода — иностранная организация

Если дивиденды перечисляет иностранная организация, инвестор получит денежные средства в размере начисленных дивидендов без вычета налога на доходы. Этот налог он обязан уплатить сам по ставке 15 %. То есть схема признания доходов в налоговом учете и списания отложенных налоговых обязательств остается такой же, как в случае, когда источником дохода является российская организация, а проводку по удержанию налога налоговым агентом делать не надо.

НДФЛ

Подробнее Уплата НДФЛ с дивидендов.

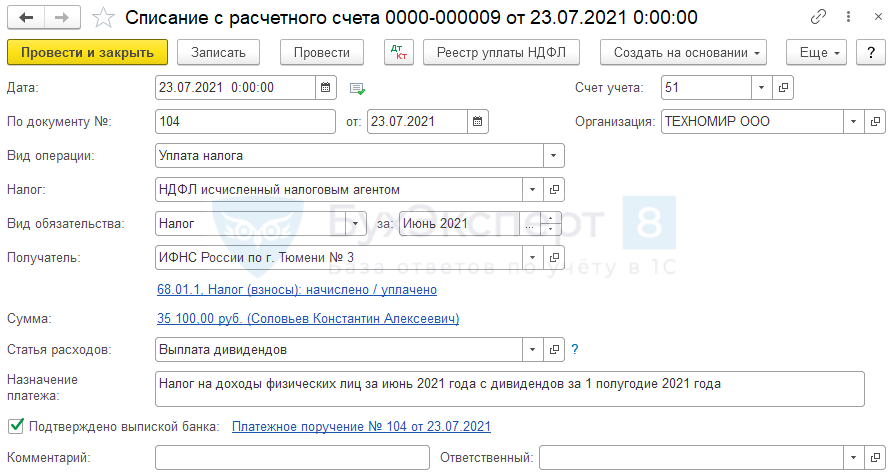

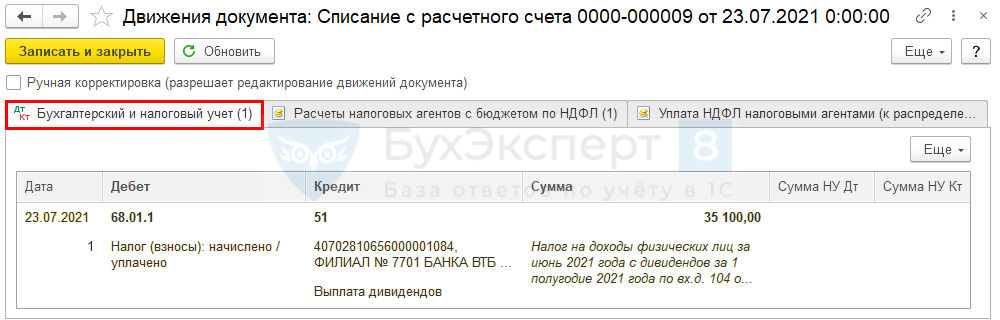

Проводки

Расчет 6-НДФЛ

С 2021 года вся отчетность по НДФЛ отражается в Расчете 6-НДФЛ (Приказ ФНС РФ от 15.10.2020 N ЕД-7-11/753@).

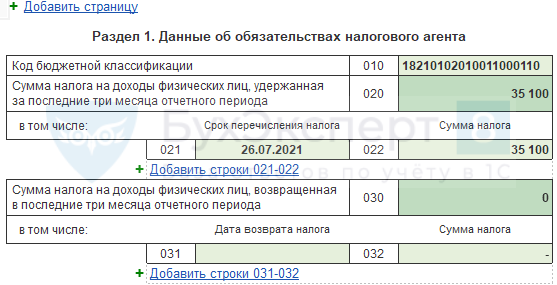

Раздел 1

В примере дивиденды выплачиваются 23 июля, поэтому в 6-НДФЛ эта операция отразится в отчете за 9 месяцев. Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражайте.

В разделе 1 НДФЛ по дивидендам отражается, если дивиденды фактически выплачены, а налог удержан в отчетном периоде.

Срок перечисления налога указывается, но не влияет на необходимость отражения в Разделе 1 именно в данном отчетном периоде.

Раздел 1 заполнится:

- стр. 020 — сумма налога, удержанная в III квартале;

- стр. 021 — срок перечисления НДФЛ в бюджет;

- стр. 022 — сумма к перечислению в указанную дату.

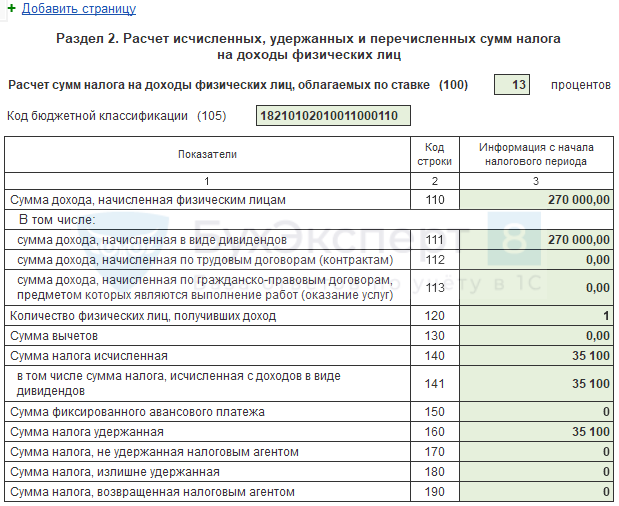

Раздел 2

В разделе 2 отражаются показатели по доходам, выплаченным налоговым агентом с начала налогового периода:

- стр. 100 — ставка, по которой исчислен НДФЛ на листе (для каждой ставки — отдельный лист);

- стр. 110 — сумма дохода, начисленная;

- стр. 120 — количество физлиц, получивших доход;

- стр. 140 — НДФЛ исчисленный;

- стр. 160 — НДФЛ удержанный.

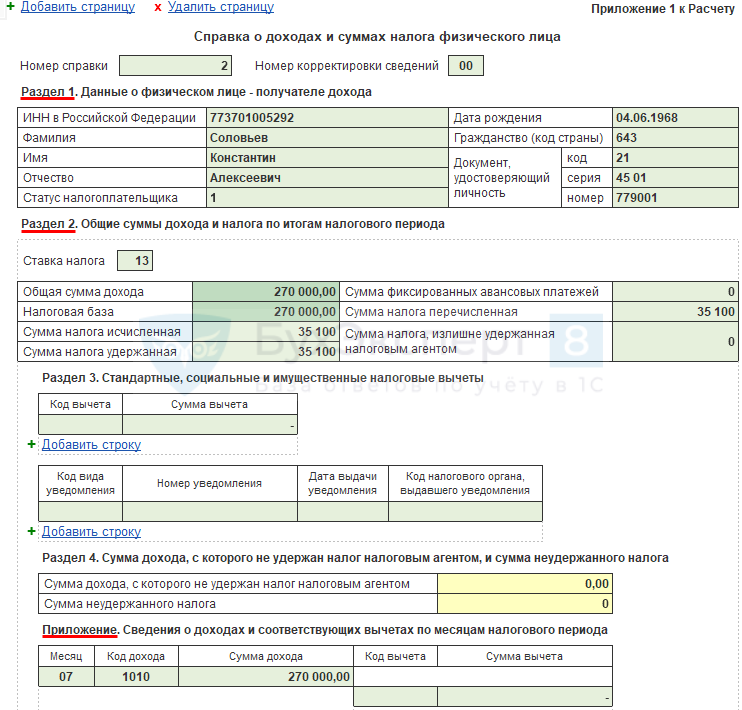

Приложение 1

По окончании года организация представляет в ИФНС Справку о доходах и суммах налога каждого физического лица, вместо 2-НДФЛ.

По нашему примеру в Приложении 1 заполняются Раздел 1, 2 и Приложение.