Электронный банк

Содержание:

- Часто задаваемые вопросы

- Регистрация счетов-фактур в журнале учета

- Сроки выставления и цена опоздания

- Электронные деньги в банке

- Что такое прослеживаемость и чем она отличается от маркировки

- Преимущества и недостатки ЭСФ

- Преимущества и недостатки ЭСФ

- Конструктор печатных форм для ЗУП 3.1 по шаблонам MSOffice и OpenOffice

- Действия со стороны продавца

- Электронный счет-фактура – юридический оригинал

- Функционал персонального профиля

- Электронные расчеты банков

- Создание электронного счета-фактуры на сайте ЭСФ

- Обработка «Распознавание штрихкода с помощью утилиты Zbar» для Документооборот ред. 2

- Порядок действий участников документообмена при выставлении электронного счета-фактуры

- Как восстановить доступ

- Порядок действий участников документообмена при выставлении электронного счета-фактуры

- Чем чреваты ошибки

- Необходимые реквизиты для безналичной оплаты по счету

Часто задаваемые вопросы

Вопрос №1: Как скорректировать электронный счет-фактуру?

Сначала Вам стоит обратиться к продавцу посредством оператора ЭДО на уточнение сведений. По факту получения подобного сообщения продавец производит корректировку заявленных неточностей и отправляет покупателю на рассмотрение скорректированный документ таким же образом. Далее действия идентичны стандартному алгоритму обмена бумагами. Законодатель позволяет счет-корректировку к электронному счету направить на бумаге следом и это допустимо.

Вопрос №2: Как грамотно организовать процедуру обмена бумажными и электронными экземплярами документов?

Запомните важное требование, что независимо от носителя бумаги подлежат регистрации в книгах покупок и продаж с одинаковыми к обоим требованиями согласно хронологии. Когда выставлен электронный счет, то налогоплательщик заносит число его поступления от продавца и она идентична той, что проставлена подтверждении ЭДО-оператора

В момент получения бумаги ставится число счета-фактуры от продавца (письмо ФНС РФ № ГД-4-3/8815 от 07.05.2014 г.).

Ошибки в формировании электронных счетов

Ошибка №1. Просрочка сроков предъявления счетов влечет массу неприятностей обеим сторонам контракта на поставку. Он должен быть выставлен не позднее 5-ти дней поле прихода авансирования товара либо по факту его отгрузки. При этом, продавец должен:

- создать электронный документ согласно утвержденного образца и подписать его ЭЦП;

- направить покупателю файл документа с использованием оператора ЭДО.

Ошибка №2. Получатели счетов считают, что при его получении в их обязанности входит лишь оплата. Но это в корне неверный подход, так как покупатель обязан подтвердить через извещение продавца о том, что счет получен. На это отводится срок максимум на следующий день после принятой бумаги.

Регистрация счетов-фактур в журнале учета

В зависимости от того, является ли посредник плательщиком НДС, определяется его обязанность по ведению журнала учета счетов-фактур. При этом посредники, экспедиторы и застройщики не платят НДС и не принимают его к вычету по тем счетам-фактурам, которые регистрируют в своих журналах.

Журнал учета разделен на две части, в одной из которых происходит регистрация выставленных счетов-фактур, а в другой – полученных.

В первой части происходит регистрация документов по дате их выставления. Если счета-фактуры клиентам не передаются, то регистрируются они по дате составления. Во второй части происходит регистрация документов по дате их получения.

По каждому кварталу посредники обязаны предоставлять журналы учета в налоговые органы. На основании этого ИФНС осуществляет контроль, а также определяют соответствие сумм НДС начисленных и заявленных покупателями к вычету. А также соответствуют ли заявленные суммы НДС к вычету уплаченным в бюджет продавцами.

Сроки выставления и цена опоздания

Органы ФНС вменяют продавцу в обязанность выставление счета-фактуры в срок не позже 5 рабочих (календарных) суток с момента совершения сделки, которым может считаться:

- отгрузка;

- выплата покупателю аванса или всей стоимости покупки;

- доставка товара покупателю или до пункта, оговоренного в договоре;

- момент оказания услуги.

Бумажное оформление счетов-фактур позволяло подкорректрировать дату в ситуации опоздания, обозначив ее «задним числом». Электронный формат исключает такую возможность. Однако опоздание не столь страшно, оно не является существенным нарушением, могущим повлечь за собой отказ в возврате НДС (п. 2 ст. 169 НК РФ). Главное, чтобы были выполнены остальные существенные требования:

- возможность полной и достоверной идентификации продавца и покупателя;

- указание товара (услуги, работы);

- подтверждение прав собственности и их перехода в результате акта продажи;

- точные данные о стоимости, влияющие на базу и сумму НДС.

Электронные деньги в банке

Единого и универсального определения электронным деньгам в финансовой сфере не существует. Некоторые платежные системы называют их титульными знаками, другие – е-money. Но безусловно, что электронные деньги в банке обеспечены предоплаченными реальными средствами и эквивалентны им в материальном выражении.

Обращение электронных денег предусмотрено в платежных системах в Сети. В остальном, операции аналогичны с реальными денежными средствами. Ими оплачивают товары и услуги, переводят на счета контрагентов, хранят, инвестируют, а также выводят из системы в реальную наличность.

Что такое прослеживаемость и чем она отличается от маркировки

С 1 июля 2021 года на всей территории РФ вводится в действие национальная система обязательной прослеживаемости товаров (с 1 июля 2019 года компании участвуют в эксперименте по прослеживаемости на добровольных началах). Она регулируется Федеральным законом от 09.11.2020 № 371, внесшим изменения в НК РФ, а также уже подготовленным , который в ближайшее время утвердит Правительство РФ.

Целями введения данной системы являются противодействие незаконному ввозу товаров и обороту контрафакта, установление контроля за подлинностью той или иной продукции, а также повышение собираемости налогов и таможенных сборов. По своим целям и задачам система прослеживаемости сходна с обязательной маркировкой продукции. Но эти две контрольные системы в целях борьбы с незаконным оборотом товаров используют разные методы и приемы.

В отличие от маркировки, прослеживаемость не контролирует отдельные единицы товара и не требует нанесения на товар физического проверочного кода. Проверка осуществляется в отношении товарных партий и исключительно в документарной форме, без специального контрольного оборудования и проверки контрольно-идентификационных знаков на каждом этапе товарооборота.

Вместо нанесения на товар физических проверочных кодов, как это происходит с маркировкой, прослеживаемым товарам будет присваиваться регистрационный номер партии товара (РНПТ). Этот номер указывается в первичных документах на товар при его перемещении и продаже и передается в информационную систему прослеживаемости.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. С 1 июля 2021 года на всей территории РФ вводится в действие национальная система обязательной прослеживаемости товаров.

2. В отличие от маркировки, прослеживаемость не контролирует отдельные единицы товара и не требует нанесения на товар физического проверочного кода. Проверка осуществляется в отношении товарных партий и исключительно в документарной форме.

3. Вместо нанесения на товар физических проверочных кодов, как это происходит с маркировкой, прослеживаемым товарам будет присваиваться регистрационный номер партии товара (РНПТ).

4. Сведения об операциях с товарами, которым был присвоен РНПТ, через операторов электронного документооборота (ЭДО) будут поступать в информационную систему прослеживаемости.

5. Перечень товаров, подлежащих прослеживаемости, уже подготовлен Минфином, но еще не утвержден.

6. При продаже прослеживаемых товаров компании, являющиеся плательщиками НДС, должны выставлять счета-фактуры всем без исключения покупателям, включая физлиц, приобретающих товар для личного пользования.

7. Компании, освобожденные от НДС, а также компании, применяющие специальные налоговые режимы, при реализации прослеживаемых товаров вместо счетов-фактур должны выдавать покупателям универсальные передаточные документы.

8. Участники оборота прослеживаемых товаров обязаны ежеквартально отчитываться в ФНС о таких операциях.

9. Пользователи «1С» для передачи электронных документов и сведений об операциях с прослеживаемыми товарами могут использовать уже встроенные в бухгалтерские программы решения – сервисы «1С-Отчетность» и «1С-ЭДО».

РНПТ присваивается товарной партии при ее ввозе на территорию России. В тех случаях, когда товар ввозится из ЕАЭС, РНПТ на основании уведомления о ввозе товаров, подаваемого компанией, присваивают налоговые органы. Присвоенный номер сообщается компании, подавшей уведомление. Если же товар ввозится из стран, не являющихся членами ЕАЭС, РНПТ присваивается самой компанией на основании номера декларации на товары и порядкового номера товара в указанной декларации.

При каждой продаже для дальнейшей реализации присвоенный РНПТ указывается/сверяется в первичных документах на реализуемый товар (счетах-фактурах или передаточных документах). Сведения об операциях с товарами, которым был присвоен РНПТ, через операторов электронного документооборота (ЭДО) будут поступать в информационную систему прослеживаемости.

Таким образом, прослеживаемость не потребует от компаний нанесения на товар кодов, приобретения какого-либо сканирующего оборудования и изменения складской логистики. Контроль будет осуществляться исключительно на основе формируемых первичных документов на прослеживаемый товар и представляемой в налоговые органы отчетности об операциях с такими товарами.

Преимущества и недостатки ЭСФ

- Первое и самое понятное преимущество ЭСФ – отказ от бумажных документов;

- Не нужно собирать, распечатывать и передавать документы поставщикам, а потом заботится об их возвращении;

- На сегодня стоимость передачи документов через оператора настолько мала, что просто несопоставима с затратами на бумагу, картриджи, курьеров и прочими расходами, неминуемо сопровождавшими бумажный документооборот.

Конечно, задним числом выставить документ не получится, но моментальная, гарантированная доставка, с официальным подтверждением о получении и подписании все же важнее такой возможности, особенно, в интересах покупателя. Это может послужить подтверждением сроков для налоговой или независимым мнением в суде при спорах с контрагентами.

Преимущества и недостатки ЭСФ

- Первое и самое понятное преимущество ЭСФ – отказ от бумажных документов;

- Не нужно собирать, распечатывать и передавать документы поставщикам, а потом заботится об их возвращении;

- На сегодня стоимость передачи документов через оператора настолько мала, что просто несопоставима с затратами на бумагу, картриджи, курьеров и прочими расходами, неминуемо сопровождавшими бумажный документооборот.

Конечно, задним числом выставить документ не получится, но моментальная, гарантированная доставка, с официальным подтверждением о получении и подписании все же важнее такой возможности, особенно, в интересах покупателя. Это может послужить подтверждением сроков для налоговой или независимым мнением в суде при спорах с контрагентами.

Конструктор печатных форм для ЗУП 3.1 по шаблонам MSOffice и OpenOffice

Данная обработка позволяет быстро создавать печатные формы документов на основании документов из программы 1С ЗУП8 версии 3.1.

Печатные формы можно заполнять на основании следующих документов: «Прием на работу», «Прием на работу списком», «Кадровый перевод», «Кадровый перевод списком», «Перемещение в другое подразделение», «Договор ГПХ»

Обработка протестирована на платформе 1С:Предприятие 8.3 (8.3.12.1714) релиз ЗУП 3.1.9.187

Тонкий клиент (файловый или клиент-сервер)

Установленный Microsoft office (2003 и выше) или OpenOffice/LibreOffice

09/04/2019 Исправил ошибку, возникающую, если наименование вида расчета содержит скобки.

1 стартмани

Действия со стороны продавца

Как Вы уже поняли из предыдущего блока, продавец получает извещение о получении файла покупателем посредством оператора ЭДО. Непременно, он уведомляет покупателя о полученном подтверждении в срок на следующий день. По факту выставленным счет будет признаваться на момент получения такого подтверждения (п. 2.7 Порядка). Сам по себе обмен подобными сообщениями представляет собой лишь договоренность участников процесса и не влечет за собой обязанности это выполнять.

В книгу продаж счет-фактура в электронном варианте фиксируется по общепринятым правилам и рекомендациям в квартале отгрузки товаров либо же полученного авансирования в его оплату (п. 2 Правил ведения книги продаж, утв. постановлением Правительства РФ № 1137 от 26.12.2011 г.).

Электронный счет-фактура – юридический оригинал

Счет-фактура, выставленный (полученный) в электронном формате, не является копией своего отпечатанного прототипа. Его отправка и получение – акт, имеющий самостоятельную юридическую значимость, поскольку это отражает специально созданная законодателями нормативная база. Для него характерны те же особенности, что и для документа в бумажной форме, а именно:

- данные и реквизиты организации;

- сроки выставления (на сегодня составляют 5 дней);

- обязательное визирование руководством или другим лицом, имеющим такое право;

- регистрация в учетных документах (журнале, книге покупок и продаж и т.п.);

- обязанность хранения на протяжении 4 лет (естественно, в виде файла);

- является основанием для вычетов по налогу на добавленную стоимость.

Функционал персонального профиля

Аккаунт открывает доступ к таким функциям:

- Формирование, подписание и выставление ЭСЧФ. Это обязательный документ на сегодняшний день для всех плательщиков налога. В нем есть все совершенные расчеты по налогу. По этим документам происходит начисление НДС.

- Создание аналитических отчетов. В личном кабинете можно не только создавать новые отчеты, но и просматривать предыдущие.

- Управление вычетами. Пользователь сможет с помощью личного кабинета управлять суммами вычетов.

- Поиск несовпадений по НДС с поданной декларацией. В личном кабинете пользователь сможет сравнивать суммы по ЭСФЧ с теми, которые указаны в декларациях.

- Получение помощи службы технической поддержки. Можно обратиться по всем интересующим вопросам: настройка браузера и установка программного обеспечения для использования портала.

- Получение поддержки МНС по вопросам методологии заполнения, порядку выставления и учета ЭСЧФ, начисления НДС, законам и нормативам.

Портал существенно упрощает формирование и учет электронных счетов-фактур. Счета-фактуры — это документы, которые имеют юридическую силу. Изменение формата счетов-фактур невозможно, такие документы не принимаются налоговыми органами. Внесение дополнительной информации в счета-фактуры допускается, но для этого есть специальные информационные поля.

Все сформированные счета выставляются через оператора. Для этого данные документы должны пройти такие этапы:

- Передача через оператора электронного документооборота. Ни по электронной почте, ни в виде записи на дискете они не могут быть переданы, так как это противоречит действующему налоговому законодательству и лишает их юридической силы.

- Оператор должен зафиксировать дату выставления каждого счета-фактуры в специальном технологическом документе. Также оператор должен подтвердить операцию и подписать ее электронной подписью.

- После получения электронного файла покупателем происходит фиксирование даты получения. Таким образом покупатель получает документ, заверенный подписью оператора. По закону такая передача может занимать двое суток, но зачастую все происходит гораздо быстрее.

ЭСФЧ имеют множество преимуществ:

- скорость передачи (вне зависимости от того, кому нужно их передать — контрагенту или и в налоговый орган);

- экономия (отпадает необходимость в затратах на курьеров и канцелярию);

- освобождение ресурсов (у организации освобождаются временные и финансовые резервы);

- отсутствие ошибок (отправитель во многом защищен от ошибок, которые могут сделать документ юридически незаконным);

- безопасность (в уже созданный документ никто не сможет внести искажающих изменений).

Счет-фактура должен содержать такие данные:

- Реквизиты и все данные организации, выставившей счет-фактуру.

- Сроки выставления (допускается до 5 дней).

- Документ должен быть заверен руководителем или любым другим лицом с такими же полномочиями.

- Электронная счет-фактура обязательно регистрируется в таких документах, как журнал, книга покупок и продаж.

- По закону все электронные счета-фактуры в виде файлов хранятся на протяжении 4 лет.

На основании счетов-фактур происходит налоговый вычет по НДС.

The following two tabs change content below.

Александр Лаптев

В 2011 году окончил ФГОБУ ВО «Финансовый университет при Правительстве Российской Федерации» по специальности «Экономист». В настоящее время помогаю в освоении сайта cabinet-bank.ru, и готов ответить на Ваши вопросы. (Страница автора)

Последние записи автора — Александр Лаптев

- Вход в личный кабинет Компаньон Финанс: пошаговая инструкция, функции профиля — 07.05.2021

- Личный кабинет Комос Закупки: регистрация на сайте, инструкция для входа — 07.05.2021

- Вход в личный кабинет Комеджик: пошаговый алгоритм, функции аккаунта — 07.05.2021

Электронные расчеты банков

Электронные расчеты банков – это финансовые взаимоотношения в межбанковской среде на уровне «банк-банк». Принципом такого сотрудничества является электронный документооборот, передача информации и осуществление безналичных платежей по каналам электронного обмена данными.

Преимущество электронного формата взаиморасчетов заключается в безопасности, оперативности, экономичности всего процесса. Операции проводятся в сети: файл с информацией передается от исходного участка производства расчета к другому. Защиту обеспечивает внутрисистемный комплекс авторизованного доступа.

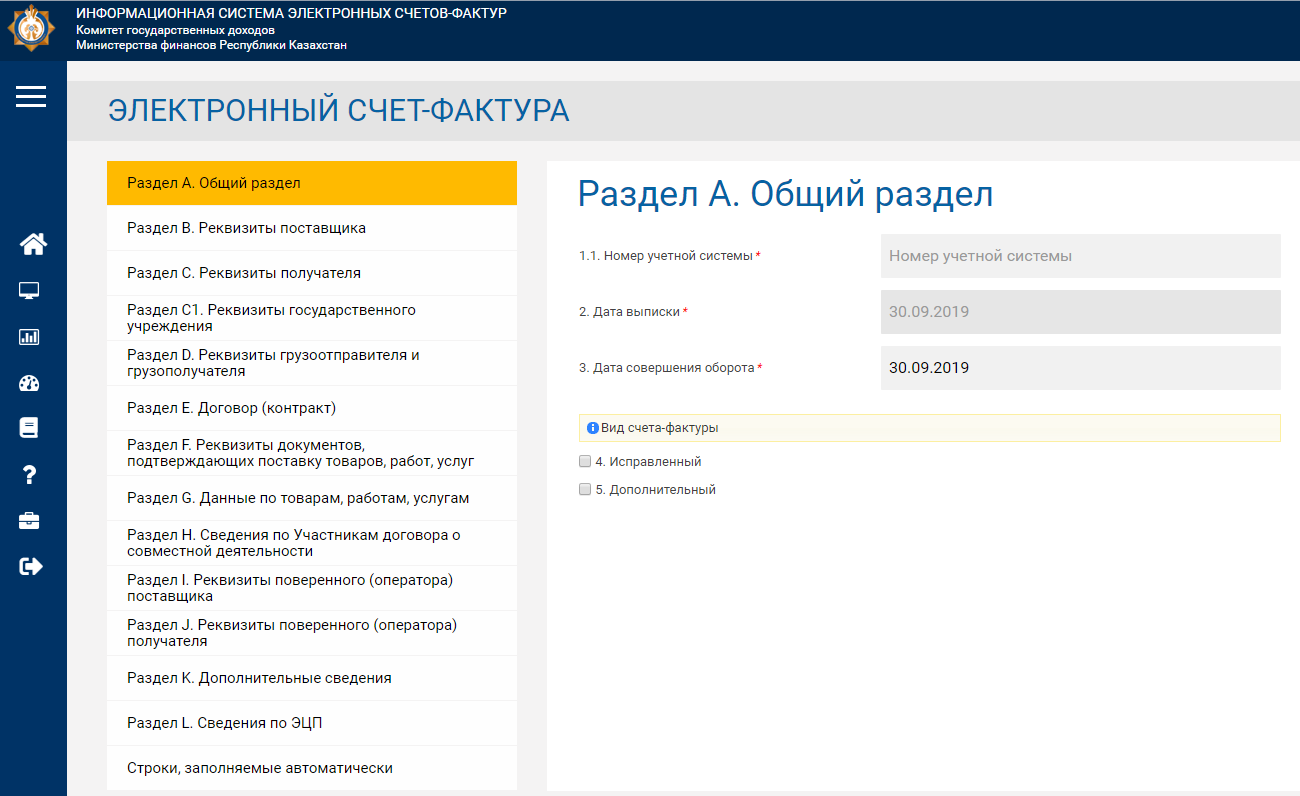

Создание электронного счета-фактуры на сайте ЭСФ

Первое, что вам нужно сделать — нажать на кнопку сверху слева «Создание Счета-фактуры».

После нажатия, перед вами откроется непосредственно форма для составления счета. Разберем пошагово заполнение всех полей.

Раздел А — общий раздел

Здесь нужно заполнить только номер и дату документа т.е. самого счета-фактура.

Дата заполнена уже автоматически. Дата выписки и дата совершения оборота, как правило, одинаковые, но если это не так, можете ввести разные.

Номер учетной системы — это номер документа по счету, как идет у вас в бухгалтерском учете.

ИС ЭСФ — Раздел А — общий раздел

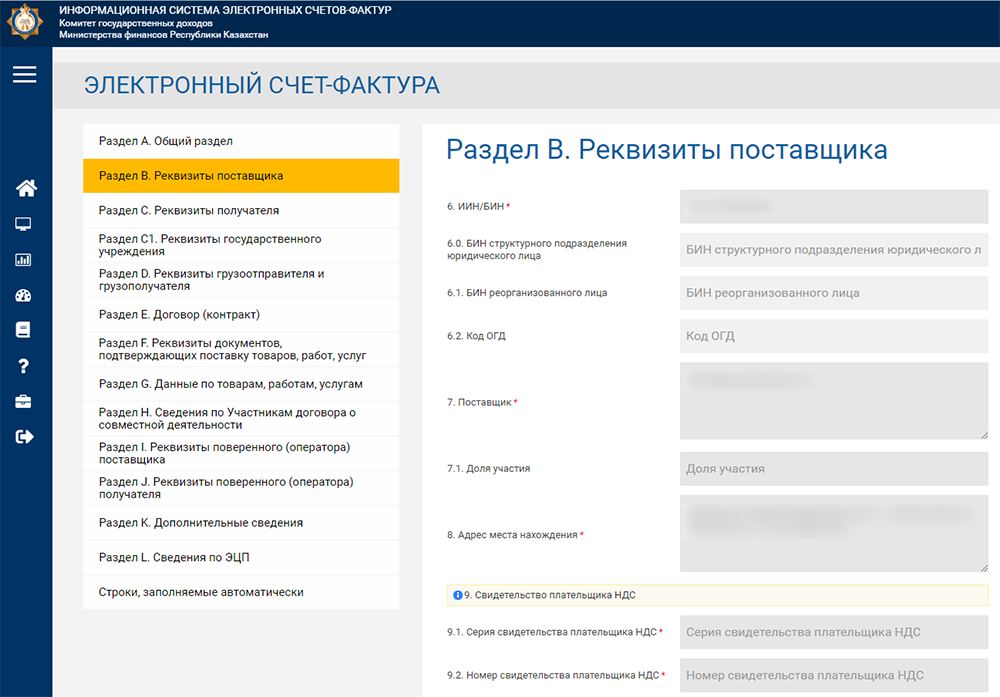

Раздел B — реквизиты поставщика

В данном разделе часть данных заполняется автоматически, подгружаясь по данным из Вашего ЭЦП и ИИН.

Остальные поля самостоятельно заполнять не надо, кроме реквизитов в самом низу раздела, в подразделе B1.

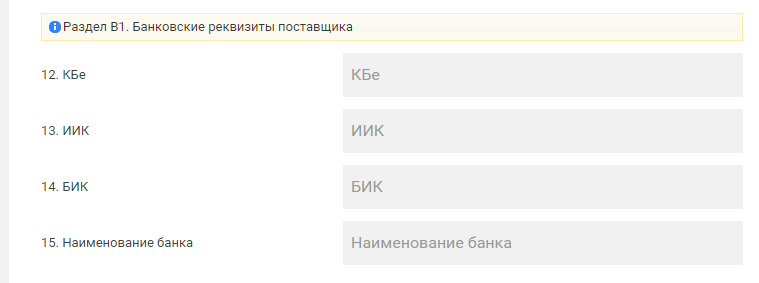

Банковские реквизиты поставщика

КБе вы обычно ставите на оффлайн документах, включая счет на оплату — можете посмотреть там, что у вас указано.

На практике обычно для ИП КБе — 19, а для ТОО — 17

Остальные данные — ИИК, БИК и наименования банка найдете в собственных реквизитах.

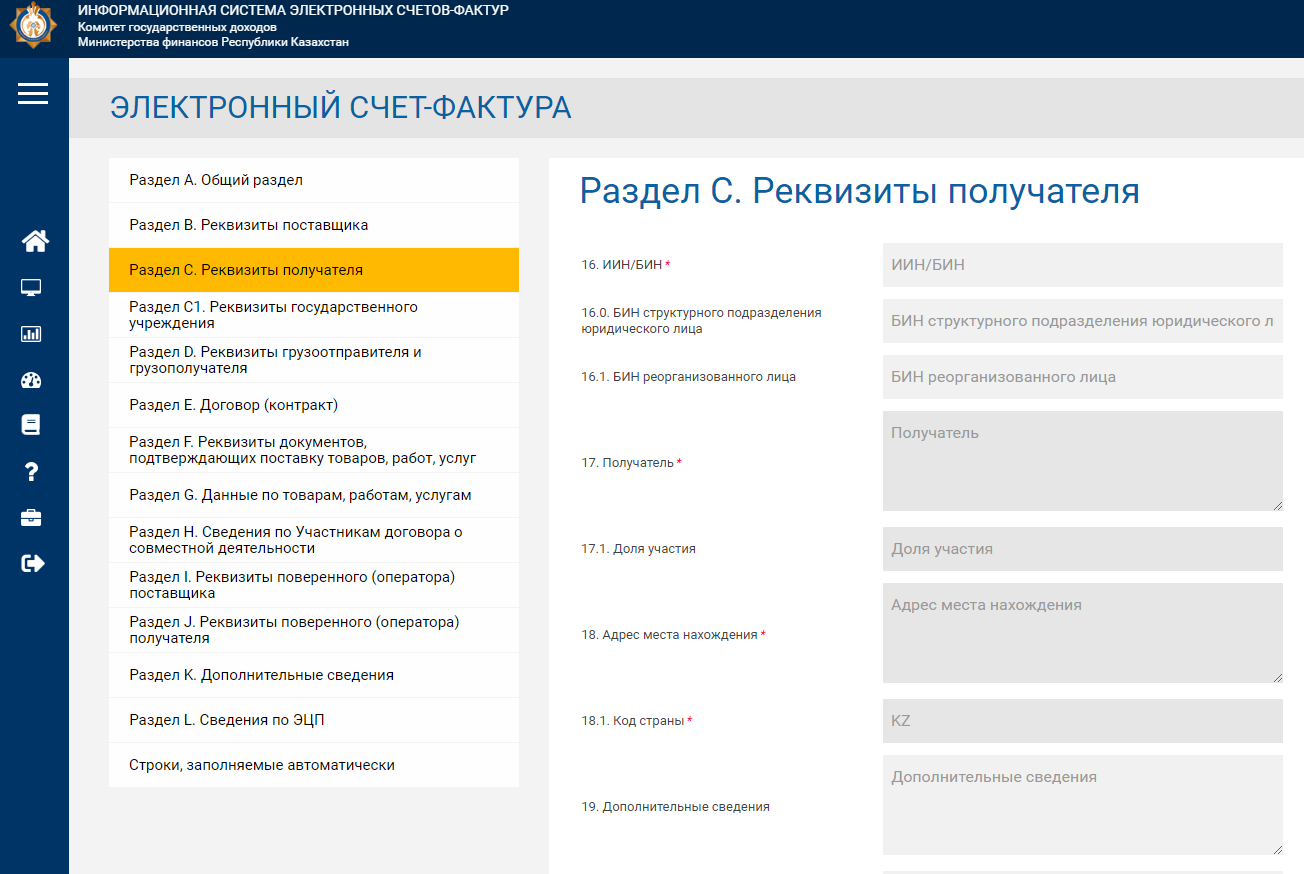

Раздел C — реквизиты получателя

В данном разделе, если вы уже работаете с конкретной организацией на сайте госзакупок, то достаточно ввести в первое поле БИН организации и все необходимые данные заполнятся автоматически.

Если же этого не происходит по какой-либо причине, заполните вручную.

Раздел C — реквизиты получателя

Раздел C1 обычно пустой и его пропускаем.

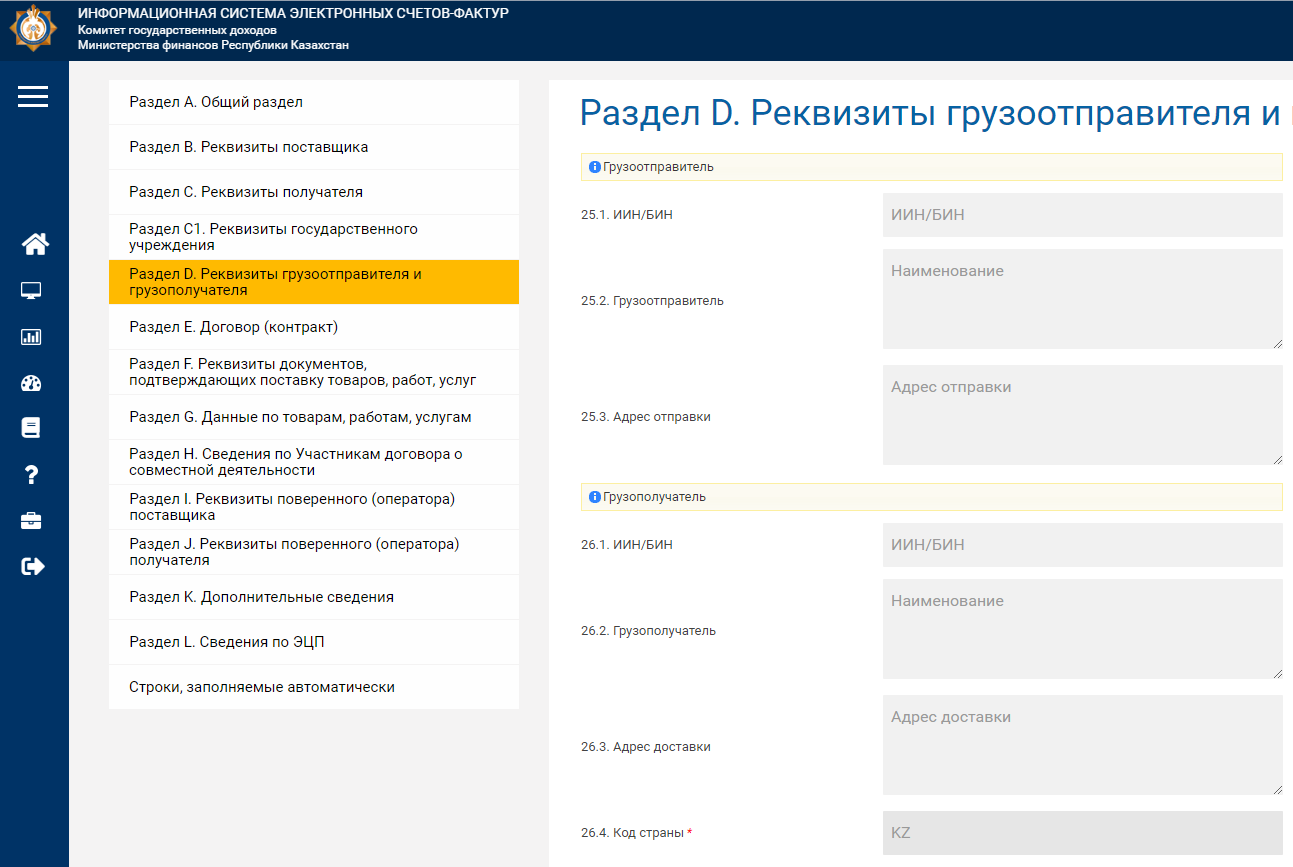

Раздел D — реквизиты грузоотправителя и грузополучателя

В данном разделе все также просто. Достаточно ввести ИИН или БИН в соответствующие поля и все данные автоматически заполнятся.

Раздел D — реквизиты грузоотправителя и грузополучателя

Грузоотправителем в данном случае являетесь вы, как поставщик, а грузополучателем, компания клиента или государственный орган.

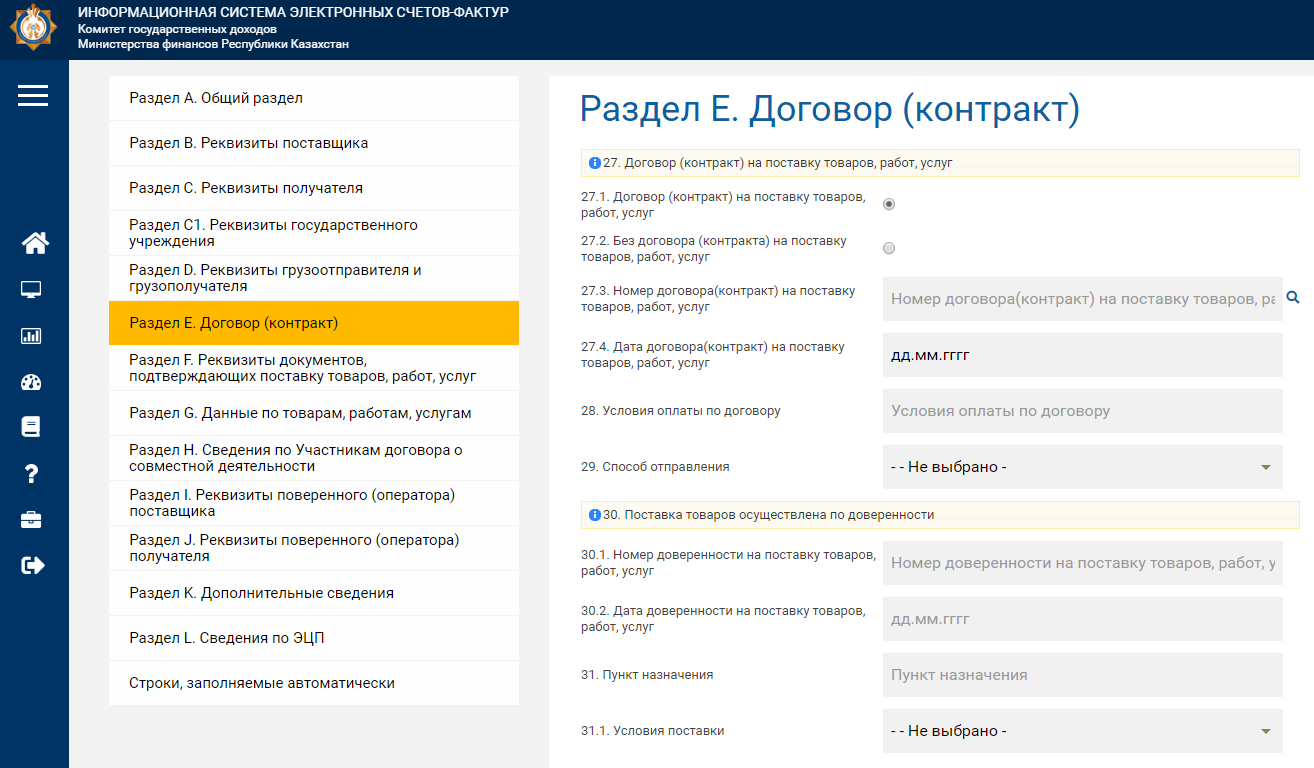

Раздел Е — договор (контракт)

В данном разделе вам нужно заполнить номер и дату договора и способ расчета с вами, как с поставщиком.

Если договор заключался несколько месяцев назад и уже не помните точно, номер и дату договора, можно зайти на сайт госзакупа и посмотреть все данные там в разделе про сам договор.

Условия оплаты по договору указываете точно такие как в договоре. Обычно, на практике это безналичный расчет.

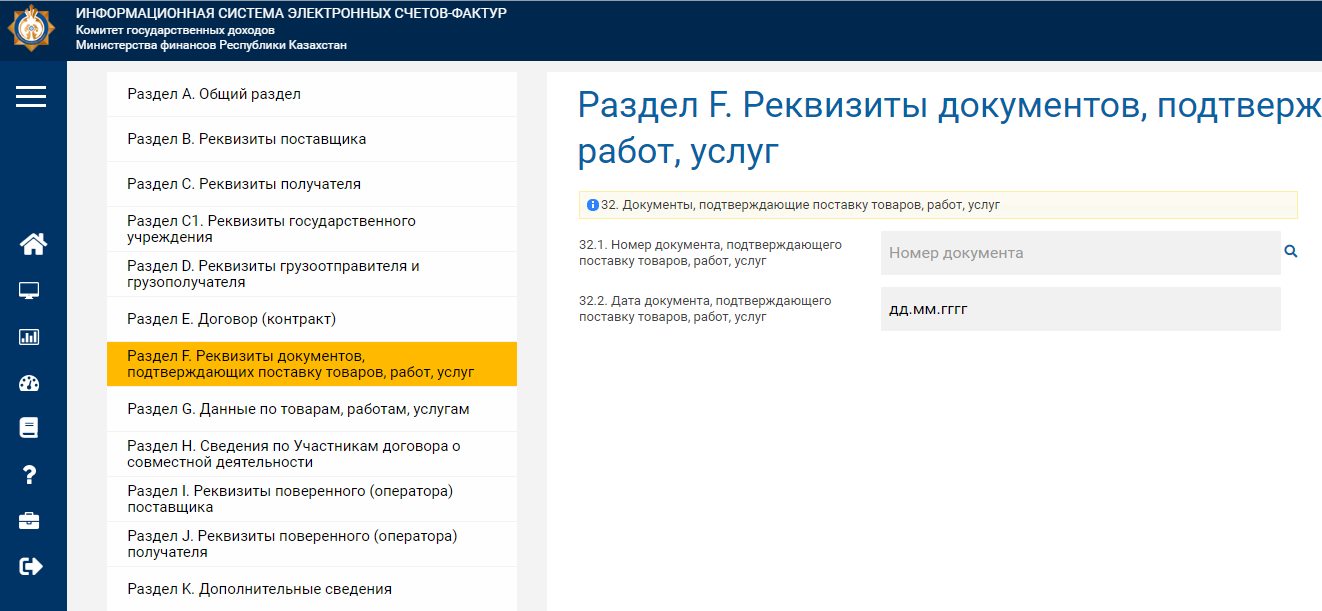

Раздел F — реквизиты документов, подтверждающих поставку товаров, работ, услуг

Здесь заполняете номер и дату выписанного акта выполненных работ на сайте государственных закупок.

По факту там не указывается никакой номер, но у вас в учетной системе по-любому документ имеет какой-то порядковый номер и дату — вот эти данные и заполняете.

На практике, обычно номер и дата выписываемого счета-фактуры и акта выполненных работ совпадают, но если разные, указываете как есть.

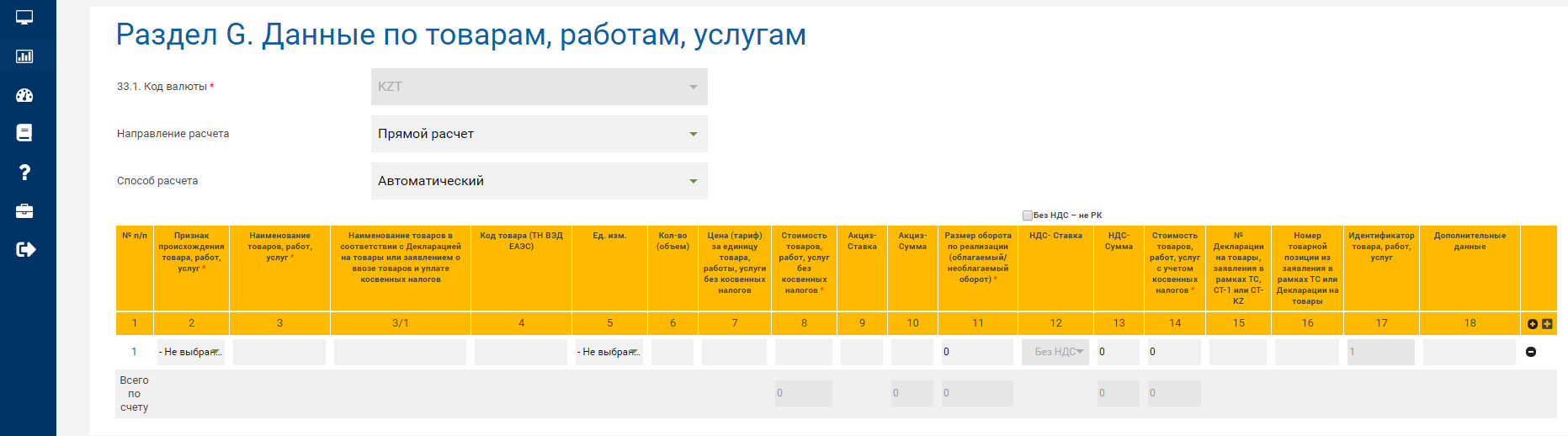

Раздел G — данные по товарам, работам, услугам

Это последний раздел, в котором нужно что-то заполнять вручную, все остальные разделы заполняются автоматически системой.

Здесь нужно заполнить лишь некоторые данные (столбцы 2, 3, 5 и

Во втором столбце нужно указать «признак происхождения товара, работ, услуг«, но совсем непонятно что это такое и какую цифру выбрать. Дадим ниже хорошую подсказку.

Расшифровка признаков происхождения товара, работ или услуг

1 — в случае реализации товара, включенного в Перечень, а также товара, код ТН ВЭД ЕАЭС и наименование которого включен в Перечень, ввезенного на территорию Республики Казахстан с территории государств-членов ЕАЭС;

2 — в случае реализации товара, не включенного в Перечень, а также товара, код ТН ВЭД ЕАЭС и наименование которого не включен в Перечень, ввезенного на территорию Республики Казахстан из государств-членов ЕАЭС;

3 — в случае реализации товара, код ТН ВЭД ЕАЭС и наименование которого включен в Перечень, произведенного на территории Республики Казахстан;

4 — в случае реализации товара, код ТН ВЭД ЕАЭС и наименование которого не включен в Перечень, произведенного на территории Республики Казахстан;

5 — в случае реализации товара, не относящегося к Признакам 1, 2, 3, 4;

6 — в случае выполнения работ, оказания услуг

Если вы оказываете услуги заказчику, то смело выбирайте 6 пункт.

В разделе Наименование товаров, работ, услуг нужно указать собственно наименования предмета договора. Это также можно посмотреть на сайте государственных закупок в разделе «Предметы договора» или вроде того.

В 5м столбце нужно указать единицу измерения. Если вы оказываете услугу, то там из списка надо выбрать пункт под названием «Одна услуга».

Ну и самое главное — в столбце 8 указываем стоимость товара или услуги по выписываемому счету-фактуре.

Если у вас услуга делится по месяцам, например поддержка сайта, то что в акте, что здесь в счете-фактуре нужно указывать сумму равную одному месяцу оказания услуги.

Обработка «Распознавание штрихкода с помощью утилиты Zbar» для Документооборот ред. 2

В связи с тем, что стандартный функционал программы «Документооборот» ред. 2.1 дает возможность распознавания штрихкодов только форма EAN-13, данная обработка — альтернативный способ для распознавания штрихкода в программе 1С: Документооборот ред. 2 с помощью утилиты Zbar, которая распознает в том числе и в формате Code 128 (один из стандартных штрихкодов кодирования документов, например, «Управление торговлей» ред. 11), а также с возможностью поэтапно проследить все действия от распознавания до прикрепления к документу или простой загрузки в каталоги файлов в базе 1С.

5 стартмани

Порядок действий участников документообмена при выставлении электронного счета-фактуры

Рассмотрим, что делается в процессе выставления счета-фактуры через интернет участниками сделки (подразумевается, что сертификаты ключей ими уже получены, соглашение друг с другом и с операторами заключено):

- Составление документа в формате, закрепленном налоговыми органами (это делает продавец). Для этого он должен либо скопировать его из бухгалтерской программы, либо заполнить бланк в спецпрограмме оператора ФНС.

- Отправление сформированного документа своему оператору. Обязательно нужно дождаться подтверждения оператора о получении файла, в котором будет значиться дата и время акта, чем и фиксируется акт отправки.

- Продавец извещает оператора о том, что получил его уведомление.

- Оператор продавца производит пересылку счета-фактуры оператору покупателя.

- Оператор покупателя осуществляет отправление файла другой стороне сделки.

- После получения покупатель отправляет ответное уведомление, которое также пройдет через обоих операторов, прежде чем поступит контрагенту.

ОБРАТИТЕ ВНИМАНИЕ! Электронной подписью скрепляется каждый документ в процессе электронного оборота, а не только сами счета-фактуры

Как восстановить доступ

При потере пароля от личного кабинета esf.gov.kz можно воспользоваться функцией восстановления доступа. Иногда на площадке ЭСФ проводятся профилактические работы, во время них могут наблюдаться проблемы со входом, в этом случае можно повторить авторизацию профиля позднее.

Если все условия выполнены, но не получается попасть в личный кабинет, то можно воспользоваться восстановлением. Это проводится так:

- На главной странице нужно найти и открыть вкладку «Изменить пароль»;

- Откроется станица изменения пароля ;

- В поле указывается логин от аккаунта;

- Снизу вводится адрес электронной почты;

- Нажимается кнопка «Отправить»;

- На почту придет ссылка для восстановления пароля. После нажатия на нее пользователь будет перемещен на страницу изменения пароля, он должен будет придумать новый пароль, его длина должна быть не менее 8 символов, лучше для него использовать латинские буквы и цифры.

Порядок действий участников документообмена при выставлении электронного счета-фактуры

Рассмотрим, что делается в процессе выставления счета-фактуры через интернет участниками сделки (подразумевается, что сертификаты ключей ими уже получены, соглашение друг с другом и с операторами заключено):

- Составление документа в формате, закрепленном налоговыми органами (это делает продавец). Для этого он должен либо скопировать его из бухгалтерской программы, либо заполнить бланк в спецпрограмме оператора ФНС.

- Отправление сформированного документа своему оператору. Обязательно нужно дождаться подтверждения оператора о получении файла, в котором будет значиться дата и время акта, чем и фиксируется акт отправки.

- Продавец извещает оператора о том, что получил его уведомление.

- Оператор продавца производит пересылку счета-фактуры оператору покупателя.

- Оператор покупателя осуществляет отправление файла другой стороне сделки.

- После получения покупатель отправляет ответное уведомление, которое также пройдет через обоих операторов, прежде чем поступит контрагенту.

ОБРАТИТЕ ВНИМАНИЕ! Электронной подписью скрепляется каждый документ в процессе электронного оборота, а не только сами счета-фактуры

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как:название организации;

адрес;

ИНН.

Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры

Это может быть связано:с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код);

с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг);

с ошибками в ценах;

неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»). Неверное исчисление НДС

В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой

Неверное исчисление НДС. В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

Неизвестная сумма НДС

Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Необходимые реквизиты для безналичной оплаты по счету

Единой формы такого документа не существует, но для удобства сторон в него включают следующие реквизиты:

- Название — «счёт».

- Номер документа в соответствии с внутренней документацией поставщика.

- Дата подготовки документа.

- Информация о заказчике — его наименование или имя, если речь идёт о ИП, ИНН, адрес.

- Банковские реквизиты поставщика — корр. счёт, лицевой и расчётный счёт, название и БИК банка.

- Информация о поставщике — наименование, ИНН, адрес.

- Информация о товарах и услугах — наименование, единицы измерения, количество, стоимость.

- Сумма платежа.

- Налоги. Например, НДС или акцизы. Чтобы избежать ошибок в расчётах, когда нет налога на добавленную стоимость, его не пропускают, а делают отметку «без НДС».

- Подписи, печати.

Для чего нужны обязательные реквизиты, если сам документ необязателен? Теоретически, не будет ошибкой не указывать какие-либо из названных выше реквизитов, но такой подход усложнит взаимопонимание сторон и их работу. Например, если не указаны платежные реквизиты, контрагенту придётся искать их в договоре. Если не перечислены товары, плательщик может не разобраться, что именно он оплачивает по этому акту. Поэтому чем яснее и подробнее будет изложена информация, тем лучше. Такой документ проще использовать для разбирательств в случае конфликта или суда.

При оформлении электронного документа иногда применяют факсимиле. На практике это выглядит так: бухгалтер готовит бумажный счёт, руководитель подписывает его, секретарь сканирует и отправляет по электронной почте плательщику. Факсимиле не равноценно «живой» подписи, но в данном случае такого подтверждения достаточно.

Пример счёта на оплату со всеми обязательными реквизитами

Ключевые особенности оформления и безналичный расчёт

Оформление счета необязательно, но помогает сторонам согласовать сумму и сроки платежа, уточнить реквизиты и упорядочить собственный документооборот. Форма платежа — наличный или безналичный — обычно прописывается в договоре. Большинство современных организаций предпочитают безналичные переводы — они быстрее, их проще проводить и подтверждать.

Нумерация важна, потому что позволяет организации контролировать поступления средств по выставленным счетам.

Безналичная оплата по счету — как это применяется на практике? У сторон есть несколько вариантов действия. Помните, что документ не является обязательным, расплатиться за услуги можно и без него. Например, плательщик получил товар и просит у поставщика уточнить платёжные реквизиты. Поставщик решает, что правильнее будет подготовить документ и формирует его в бумажном виде. Затем отправляет скан второй стороне. Плательщик открывает мобильное приложение своего банка (например, если требуется оплата через расчетный счёт для бизнеса) и по платёжным реквизитам переводит нужную сумму. Приложение сформирует для него цифровой чек, который также по электронной почте легко отправить поставщику с сообщением «Чек по счету №…».