Бухгалтерские проводки по авансам от покупателей и поставщикам

Содержание:

- НДС с выданного аванса после отгрузки

- Similar articles:

- Зачет аванса в книге покупок и продаж

- Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

- Исчисление НДС с аванса и выставление счета-фактуры покупателю

- Авансовая доля от зарплаты

- Образец заполнения счета-фактуры

- Его возврат

- Немного об отдельных реквизитах

- Обработка подтверждения оператора о получении ЭСФ

- Как заполнить счет-фактуру на аванс

- Оформление вычета ндс с полученных авансов в книге покупок

- Заполнение графы 11 книги продаж

- Счет-фактура на аванс

- Итоги

НДС с выданного аванса после отгрузки

В момент получения товара поставщик передаст вам «отгрузочный» счет-фактуру. В этот момент принятый ранее к вычету «авансовый» НДС нужно восстановить, а к вычету принять уже «отгрузочный» налог. Восстановление НДС происходит по алгоритму:

- строим проводку Дт 76/60 Кт 68 на сумму восстанавливаемого НДС;

- в книге продаж фиксируем «авансовый» счет-фактуру;

- НДС с аванса вносим в строку 090 раздела 3 декларации.

В бухучете покупателя в момент отгрузки строим следующие проводки:

Дт 10/41… Кт 60 — оприходованы ТМЦ;

Дт 19 Кт 60 — выделен НДС из стоимости ТМЦ;

Дт 68.2 Кт 19 — НДС принят к возмещению;

Дт 60.01 Кт 60.02 — зачтен аванс поставщику;

Дт 76 Кт 68.2 — восстановлен НДС с предоплаты.

Поставщик может вернуть аванс. В таком случае его нужно восстановить в том периоде, в котором были возвращены деньги. В учете стройте следующие проводки:

Дт 51 Кт 60 — возвращена предоплата от поставщика;

Дт 76 Кт 68.2 — восстановлен НДС с предоплаты.

Similar articles:

Счет-фактура на аванс: как заполнить, каковы требования? Образец

Как правильно заполнить КУДИР для ИП на УСН «Доходы»

Что такое инвойс, для каких сделок используется, как его заполнить правильно?

Образец заполнения расходного кассового ордера — как заполнить, пример, онлайн, в подотчет в 2018 году

Как заполнить расчет по страховым взносам за 2017 год

При ручном или упрощенном способе введения учета по НДС в 1С 8.3, используетсядокумент «Отражение НДС к вычету».

Рассмотрим пример использования этого документа вместе с документом «Ввод остатков». Предположим, на начало 2016 года организация ООО «Ромашка» имеет кредитовое сальдо по контрагенту «Сервислог». Счет-фактура на приобретенный товар была получена только в январе следующего года».

Для отражения такой ситуации в 1С Бухгалтерия введем документ «Ввод остатков» (рис.1). В качестве документа расчетов будем использовать виртуальный объект «Документ расчетов с контрагентом».

Рис.1

В проводках вместо приходной накладной указывается документ расчетов (рис.2).

Рис.2

Получение счета-фактуры от поставщика дает право на получение вычета по НДС.

Зачет аванса в книге покупок и продаж

В регистре бухгалтерского учета пот отгрузке появляется новая запись. Что в ней содержится:

- Номер по порядку;

- Код для каждой операции;

- Временные реквизиты для самого счета, оформления корректировок и собственно документа, по которому был перечислен налог;

- Сведения, которые позволят идентифицировать продавца;

- Ведомости, в случае участи в сделке посредников;

- Данные, взятые с таможенной декларации;

- Общий итог по налогу на добавленную стоимость по всем документам.

Регистрация счет-фактуры в целевом регистре позволит принять к вычету ранее уплаченные налоги. Согласно налоговому законодательству, отражать сведения по принятым авансам надлежит на позднее, чем через 5 дней с момента зачисления сумм на расчетный счет поставщика. Такие же сроки надлежит соблюдать и при отгрузке продукции, которые уходит после предоплаты.

Авансы полученные и выданные, вычет и восстановление НДС — все это рассмотрено в видео ниже:

Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

Статьей 120 НК РФ установлена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения. Под таким нарушением для целей данной статьи понимается отсутствие первичных документов либо отсутствие счетов-фактур или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Книга покупок, применяемая при расчетах по НДС, в числе документов, поименованных в ст. 120 НК РФ, не упоминается.

Рассмотрим, можно ли отнести книгу покупок к регистрам налогового учета.

Понятие «регистр налогового учета» встречается в главе 23 «Налог на доходы физических лиц» НК РФ. Так, в соответствии с п. 1 ст. 230 Кодекса налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Также понятие «регистр налогового учета» раскрывается в главе 25 «Налог на прибыль организаций» НК РФ. Согласно ст. 313 Кодекса, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Однако для целей исчисления НДС обязанность вести налоговые регистры не установлена. При этом ни в НК РФ, ни в Постановлении Правительства РФ № 1137 книга покупок не упоминается в качестве налогового регистра.

Кроме того, в п. 4 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@, указано, что декларация составляется на основании книг продаж, книг покупок и данных регистров бухгалтерского учета налогоплательщика (налогового агента), а в случаях, установленных НК РФ, на основании данных регистров налогового учета налогоплательщика (налогового агента).

Таким образом, как следует из приведенной нормы, ФНС России разделяет понятия «книга покупок» и «регистр налогового учета».

Из изложенного следует, что основания для привлечения налогоплательщика к ответственности за неправильное ведение книги покупок отсутствуют.

Однако существует и иная точка зрения по данному вопросу. Так, ФАС Московского округа в Постановлении от 29 ноября 2013 г. № Ф05-15210/2013 указал, что книга покупок и книга продаж не являются первичными документами, служащими для учета соответствующих операций, но фактически являются регистрами налогового учета, данные которых формируются на основании первичных документов.

Тем не менее в данном деле суд не рассматривал вопрос о привлечении налогоплательщика к налоговой ответственности, а указывал на обязанность налогового органа проверять книги покупок и продаж и первичные документы.

Что касается споров о применении ст. 120 НК РФ при нарушении правил ведения книги покупок, то суды принимают положительные для налогоплательщика решения (см., например, Постановления ФАС Волго-Вятского округа от 30 июня 2006 г. по делу № А79-15564/2005, ФАС Северо-Западного округа от 31 мая 2006 г. по делу № А56-22693/2005).

Отметим, что практика по данному вопросу относится к периоду 2006 г. и ранее. Более поздняя арбитражная практика автором не найдена. Это может свидетельствовать о том, что налоговые органы не предъявляют претензии в случае выявления фактов, свидетельствующих о нарушении правил ведения книги покупок.

Таким образом, вероятность привлечения налогоплательщика к ответственности по ст. 120 НК РФ за неправильное заполнение графы 15 в книге покупок оценивается ниже среднего уровня.

Исчисление НДС с аванса и выставление счета-фактуры покупателю

Для целей исчисления НДС моментом определения налоговой базы является наиболее ранняя из дат (пп. 1 п. 1 ст. 167 НК РФ):

- дата оплаты в счет предстоящих поставок;

- дата отгрузки.

Следовательно, при получении предоплаты необходимо исчислить НДС. Для этого используются расчетные ставки 10/110 и 18/118 — в зависимости от того, по какой ставке будет происходить последующая отгрузка (п. 4 ст. 164 НК РФ).

Но это в идеале. Нередко на практике встречаются куда более сложные ситуации, когда полученный аванс невозможно отнести к определенным товарам, а значит, мы точно не знаем, по какой ставке будет производиться отгрузка — 10% или 18%. В таких случаях безопаснее НДС начислять по расчетной ставке 18/118 с указанием в гр. 1 счета-фактуры обобщенного наименования товаров (Письмо Минфина РФ от 06.03.2009 N 03-07-15/39).

Обратите внимание: если НДС с авансов рассчитывался исходя из того, что отгрузка пройдет с НДС 18%, а фактически отгрузили по ставке 10%, к вычету можно принять только тот НДС с аванса, который равен «отгруженному» налогу, т. е

начисленному по ставке 10%. Остаток НДС можно вернуть или зачесть в счет будущих платежей, подав уточненку (Письмо Минфина РФ от 08.11.2012 N 03-07-07/115).

Изучить ключевые моменты заполнения авансового счета-фактуры в 1С

На сумму исчисленного НДС с полученного аванса:

- в книге продаж делается регистрационная запись по авансовому счету-фактурес кодом вида операции 02 «Авансы полученные»;

- в бухгалтерском учете формируется проводка Дт 76.АВ «НДС по авансам и предоплатам» Кт 68.02 «Налог на добавленную стоимость».

Учет в 1С

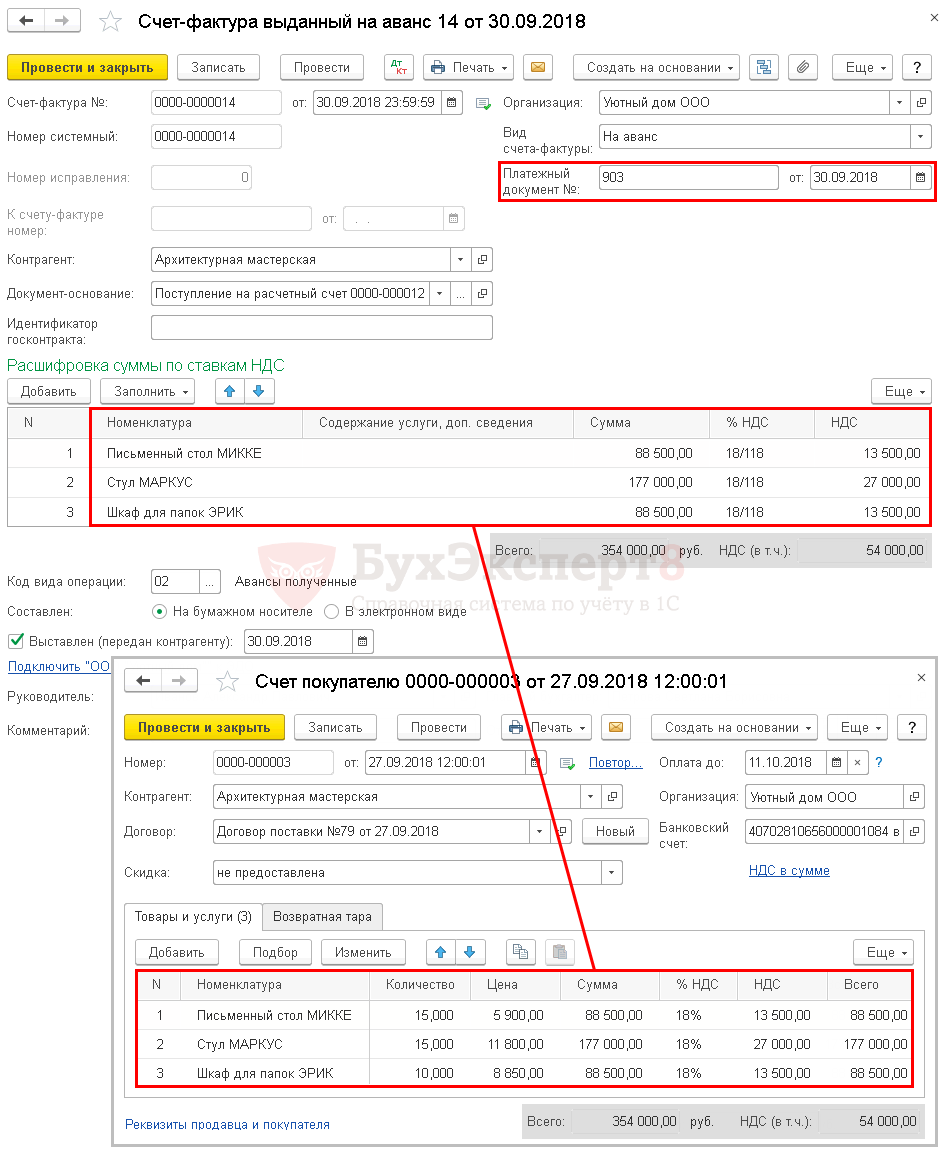

Исчисление НДС с предоплаты осуществляется документом Счет-фактура выданный вид операции на аванс.

В 1С есть два основных варианта создания счета-фактуры на аванс полученный от покупателя:

- на основании документа поступления оплаты – кнопкой Создать на основании – Счет-фактура выданный;

- с помощью обработки Регистрация счетов-фактур на аванс в разделе Банк и касса – Регистрация счетов-фактур – Счета-фактуры на аванс.

В примере документ Счет-фактура выданный на аванс заполним автоматически на основании документа Поступление на расчетный счет.

Обратите внимание на заполнение полей:

- Счет-фактура № — номер счета-фактуры, выставленного покупателю. Устанавливается автоматически в хронологическом порядке;

- от – дата счета-фактуры, выставленного покупателю. По умолчанию указывается дата выдачи аванса, при необходимости можно изменить вручную;

- Платежный документ № от – номер и дата платежного поручения покупателя. Заполняется автоматически по данным полей По документу № от документа-основания, при необходимости можно откорректировать или указать вручную.

В разделе Расшифровка суммы по ставкам НДС указывается:

- Номенклатура – наименование товара, указанное в Счете покупателя, т. к. оплата от покупателя проведена на основании счета;

- Содержание услуги, доп. сведения – заполняется вручную только в случае необходимости уточнения графы Номенклатура. Тогда данные из этой графы будут попадать в печатный бланк счета-фактуры;

- Сумма – сумма предоплаты;

- Код вида операции — 02 «Авансы полученные»;

- Выставлен (передан контрагенту) – дата передачи авансового счета-фактуры покупателю.

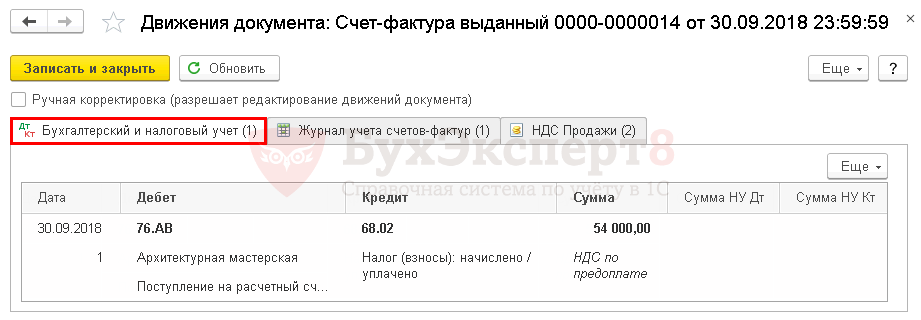

Проводки по документу

Документ формирует проводки:

Дт 76.АВ Кт 68.02 – исчисление НДС с аванса, перечисленного покупателем.

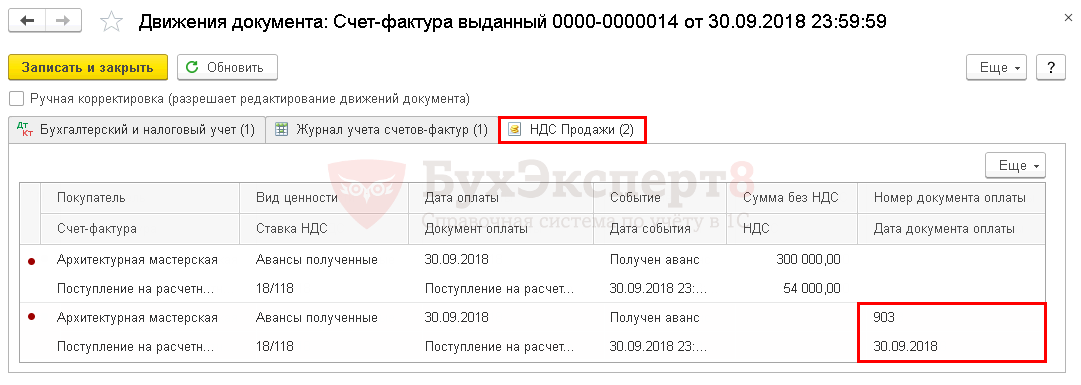

Документ формирует движения по регистру НДС Продажи:

- регистрационную запись по авансовому счету-фактуре на сумму исчисленного НДС;

- регистрационную запись по авансовому счету-фактуре с номером и датой документа оплаты.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Декларация по НДС

В декларации по НДС сумма исчисленного НДС с аванса покупателя отражается:

В стр. 070 «Суммы полученной оплаты, частичной оплаты…» Раздела 3: PDF

- сумма полученной предоплаты в т.ч. НДС;

- исчисленная сумма НДС;

В Разделе 9 «Сведения из книги продаж»:

счет-фактура выданный, код вида операции «02».

Авансовая доля от зарплаты

Какую сумму или долю составит первая выплата части заработной платы? Закон и тут не отвечает однозначно. Из документов косвенно затрагивает этот вопрос лишь несколько устаревшее, но пока не отмененное постановлении Совмина СССР № 566, где сказано о том, что сумма устанавливается организацией и не должна быть ниже, чем тарифная ставка.

Нужно ли удерживать алименты с аванса по заработной плате?

В современном предпринимательстве используют различные способы вычисления авансового процента, все они законны, выбор за работодателем.

- Оплата за фактическое рабочее время. Аванс выплачивается на установленную дату в размере, соответствующем вознаграждению за отработанное количество дней или часов. При этом он ежемесячно может быть разным. Такой метод рекомендуется в письме Минтруда № 14-1/10/В-660, он обязательно должен быть упомянут во внутренних документах.

- Фиксированный процент от суммы з/п. Удобнее для расчетов, поскольку будет одинаков при постоянной заработной плате. Для сотрудников привлекателен тем, что всегда известно, на какую сумму они могут рассчитывать к определенному числу. Если месяц делится выплатами пополам, удобно платить и половину причитающегося вознаграждения. Допускается и планка в 40%, меньшая доля не принята.

- Фиксированный размер суммы. Предприниматель вправе выплачивать не долю от зарплаты, а часть ее в виде одной и той же суммы, а остаток уже пересчитывать в соответствии с отработанным временем. При таком способе аванс будет неизменным, а последующие выплаты могут отличаться при различных системах оплаты труда (будут одними и теми же при твердом окладе, могут меняться при почасовой или сдельной оплате).

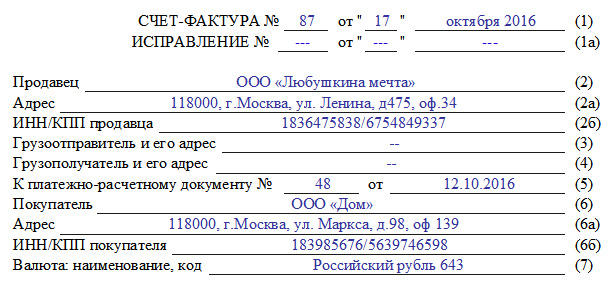

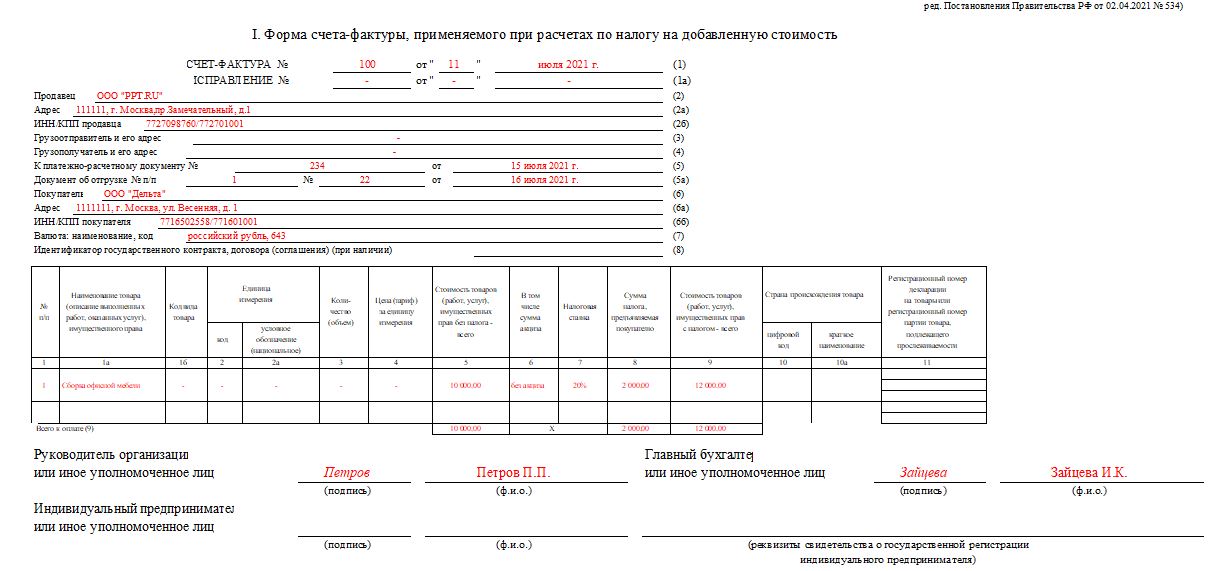

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

- В начале документа пишется номер счета фактуры и дата его заполнения.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Далее указываются реквизиты фирмы, которая является поставщиком товаров или услуг: пишется ее полное название, юридический адрес (с почтовым индексом), ИНН, КПП (все эти сведения должны соответствовать учредительным бумагам предприятия).

Затем включается информация о грузоотправителе и грузополучателе.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Далее указывается ссылка на платежно-расчетный документ (его номер и дату) и вносятся сведения о покупателе: все аналогично тому, как заполнялись строки о продавце.

После этого вносятся данные о валюте, которая используется при денежных расчетах между сторонами по договору (письменно и в виде кода по Общероссийскому классификатору валют (ОКВ)).

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

- В первый столбец вписывается название объекта договора (так, как значится в самом договоре).

- Во второй, при необходимости, код продукции по Общероссийскому классификатору единиц измерения (ОКЕИ), условное обозначение (штуки, литры, килограммы и т.д.).

- В столбце под номером три указывается общее количество или объем товаров/услуг/работ, затем цена за единицу измерения.

- Столбцы от пятого до девятого являются обязательными к заполнению: сюда вносится стоимость с налогом и без него, размер налога (который, как известно, бывает 0%, 10%, 18%), а также окончательная цена с налогом. Компании, работающие без НДС, могут именно так и отметить в нужной ячейке.

- Десятый и одиннадцатый столбики предназначены для зарубежных товаров. В 10 и 10а включаются сведения о том государстве, которое является родиной происхождения товара (в виде кода по ОКСМ) и короткого словесного обозначения), в последний столбец вносится номер таможенной декларации, если таковая имеет место быть.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

Его возврат

Нередко в практике хозяйствующих субъектов возникает необходимость разрешить спорные ситуации путем завершения договора. Надлежащее оформление действия со стороны налогоплательщика позволит избежать не только затруднений с контрагентом, но и не попасть впросак перед налоговой службой. Обычно плательщик для возврата аванса направляет поставщику письмо с просьбой (требованием) возвратить ранее уплаченную суму в счет будущей поставки. Сделать это он может только в двух случаях.

- Первая ситуация связана с невыполнением в установленные сроки доставки продукции в необходимом количестве и качестве.

- Во втором случае претензия может быть направлена, если обязательства перед инициатором были исполнены не в полном объеме.

После того как был совершен возврат предоплаты и поставщик и покупатель обязаны оформить соответствующие проводки в своих регистрах. В 2019 году используется код операции для таких проводок 22 (02). Начисляется задолженность дебиторская в пользу основного исполнителя по обязательствам и вычитается налог на добавленную стоимость, начисленный ранее на сумму аванса, — так отражается предоплата. После возврата дебиторская задолженность подлежит погашению, по НДС оформляется обратная запись, согласно которой можно уменьшить налог.

Для поставщика в данном случае понадобится погасить имеющуюся кредиторскую задолженность, которая возникла после предоплаты с одновременным сторнированием суммы начисленных платежей в бюджет. Сумма НДС восстанавливается.

Почему даже при зачете аванса может не приниматься к вычету сумма по счету 76АВ, расскажет данный видеоролик:

Немного об отдельных реквизитах

Если счет-фактура на выполненные работы пронумерован неправильно, это не является основанием для отказа в вычете сумм налога у контрагента, поскольку присвоенные не в хронологическом порядке номера не мешают «налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, налоговую ставку и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога» (абз. 2 п. 2 ст. 169 НК РФ).

Если бухгалтер обнаружил сбой в нумерации, то во избежание возможных претензий со стороны налоговых органов рекомендуется составить бухгалтерскую справку и указать причины нарушения хронологии в присвоении номеров. Эту справку следует приложить к книге продаж. И хотя ответственность за нарушение нумерации законодательством не установлена, эта справка напомнит, почему в этом месяце (квартале) присвоена такая нумерация.

Некоторые реквизиты содержат такие показатели, при заполнении которых необходимо применять соответствующие коды единиц измерения. К ним относятся:

- наименование валюты;

- единицы измерения отгруженных товаров, выполненных работ и оказанных услуг;

- страна происхождения.

Заполненный образец счет-фактуры с 01.07.2021

-

2021-07-05 13:32:42

Пример 1. Организация 04.07.2021 получила предоплату в счет будущей поставки. Отгрузка произведена покупателю 31.05.2021. (правильно будет дата 31.07.2021) -

2021-07-05 13:34:18

Светлана, опечатка…

Обработка подтверждения оператора о получении ЭСФ

Получение документов происходит во время очередного сеанса связи с оператором ЭДО:

- при выполнении команды Отправить и получить из документа Текущие дела ЭДО;

- при выполнении команды Отправить и получить электронные документы из раздела Администрирование (подраздела Сервис) или из формы Электронные документы (Таблицы состояния) из списка команд, открываемого по кнопке Еще.

После поступления подтверждения оператора ЭДО отправленный электронный счет-фактура удаляется из папки документов На контроле формы списка Текущие дела ЭДО.

Полученное от оператора ЭДО подтверждение, как и все поступающие электронные документы, размещается у продавца в списке Архив ЭДО на закладке Входящие (раздел Администрирование -> подраздел Сервис -> гиперссылка Архив ЭДО).

Кроме того, поступление подтверждения оператора отражается в форме Электронные документы (Таблице состояния), открываемой по гиперссылке Состояние ЭД или по команде ЭДО -> Открыть электронные документы из документа учетной системы Счет-фактура выданный.

Дважды щелкнув по активной строке журнала Архив ЭДО или формы Электронные документы, можно просмотреть содержимое поступившего от оператора ЭДО подтверждения даты получения.

Дата поступления файла счета-фактуры оператору ЭДО, которая будет указана в полученном от оператора ЭДО подтверждении, будет считаться датой выставления счета-фактуры в электронной форме (п. 1.10 Порядка выставления и получения счетов-фактур в электронном виде по телекоммуникационным каналам связи с применением электронной цифровой подписи, утв. приказом Минфина России от 25.04.2011 № 50н; пп. «б» п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по налогу на добавленную стоимость, утв. постановлением Правительства РФ от 26.12.2011 № 1137, далее — Правила ведения журнала).

После поступления подтверждения оператора ЭДО о получении направленного файла электронного счета-фактуры на аванс, в документе Счет-фактура выданный в поле Выставлен (передан контрагенту) появится флажок и дата выставления, соответствующая подтверждению оператора ЭДО.

Напомним, что в книге продаж электронный счет-фактура на аванс будет зарегистрирован еще до поступления подтверждения оператора ЭДО сразу после проведения документа учетной системы Счет-фактура выданный, поскольку счета-фактуры регистрируются в книге продаж при возникновении обязанности по исчислению НДС и вне зависимости от даты их выставления покупателям (п. 2 и п. 3 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137 в ред. от 28.05.2013, далее — Правила ведения книги продаж).

После получения подтверждения оператора ЭДО продавец в соответствии с п. 2.7 Порядка обмена должен сформировать, подписать и отправить извещение о получении подтверждения оператора ЭДО.

Формирование извещения происходит в программе автоматически. Подписание и отправка извещения производятся в том же порядке, что и счета-фактуры на аванс.

Как заполнить счет-фактуру на аванс

Авансовый счет-фактура заполняется точно так же, как и обычный на отгрузку. Все обязательные реквизиты перечислены в Налоговом кодексе в статье 169 (в частности в пункте 5.1). Так, обязательно нужно заполнить:

- номер по порядку документа и дату его выписки (номер документа должен быть проставлен в хронологическом порядке вместе с аналогичными документами, которые выписываются по отгрузке);

- реквизиты, в том числе налоговые номера продавца и покупателя;

- номер и дата платежного документа. Речь идет о той платежке, на основании которой был получен продавцом авансовый платеж. Как уже говорилось ранее, если форма расчета была неденежная, то можно в этой строке проставить прочерк;

- название (код) валюты, в которой был зачислен авансовый платеж.

ВАЖНО! В строках 3 «Грузоотправитель» и 4 «Грузополучатель» в авансовом счете-фактуре проставьте прочерк. В табличной части документа в первой графе указываются названия товаров (услуг, работ или имущественных прав), в счет последующей передачи которых была произведена предоплата

Наименования должны совпадать с теми, которые указаны в договоре. Если заявка на поставку формируется после перечисления аванса, то в счете-фактуре можно указать обобщенное название — например, «Запчасти». Для наглядности, чтобы сразу было понятно, что это авансовый документ, можно в первой графе указать в скобочках слово «аванс»

В табличной части документа в первой графе указываются названия товаров (услуг, работ или имущественных прав), в счет последующей передачи которых была произведена предоплата. Наименования должны совпадать с теми, которые указаны в договоре. Если заявка на поставку формируется после перечисления аванса, то в счете-фактуре можно указать обобщенное название — например, «Запчасти». Для наглядности, чтобы сразу было понятно, что это авансовый документ, можно в первой графе указать в скобочках слово «аванс».

Возможно также указать обобщенное наименование товарных позиций — например, «Аванс за оказание аудиторских услуг». О такой возможности прямо разъяснено в письме Минфина РФ от 26.07.2011 за № 03-07-09/22. Желательно в графе с наименованием товаров (услуг, работ) указать также и номер договора между покупателем и продавцом, по которому была произведена предварительная оплата.

Далее в табличной части формы счета-фактуры следует указать ставку (графа 7) и сумму начисленного налога (графа 8), а также сумму авансового платежа (графа 9).

ВНИМАНИЕ! Ставка налога в авансовом счете-фактуре расчетная и составляет 10/110 или 20/120. Суммы указываются без округлений, в копейках и рублях

В иных строках и графах документа, перечисленных в пункте 4 правил заполнения счетов-фактур (приложение к постановлению № 1137), необходимо проставить прочерки

Суммы указываются без округлений, в копейках и рублях. В иных строках и графах документа, перечисленных в пункте 4 правил заполнения счетов-фактур (приложение к постановлению № 1137), необходимо проставить прочерки.

Авансовый счет-фактура подписывается теми же должностными лицами, что и обычный налоговый документ — руководителем и главным бухгалтером (либо уполномоченными по доверенности или приказу должностными лицами).

Документ в бумажной форме может быть полностью выполнен на компьютере либо же частично заполнен от руки; при этом бланк может быть напечатан как на принтере, так и типографским способом (в том числе и с внесением некоторых данных).

***

Получив предоплату от покупателя, в течение 5 дней выставьте в его адрес счет-фактуру на аванс. Документ отличается от привычного применяемой ставкой и отсутствием данных в некоторых графах.

Еще больше материалов по теме — в рубрике «НДС»

- Постановление Правительства от 26.12.2011 №1137;

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Оформление вычета ндс с полученных авансов в книге покупок

172 НК РФ можно рассматривать только как стремление законодателя прямо указать на такую возможность для наиболее часто применяемой группы вычетов (НДС с приобретаемых товаров, работ, услуг) для исключения споров именно по ней. Ведь, как показала судебная практика, такое право у налогоплательщиков было всегда. И для этого не было необходимости вводить специальную норму. Но, учитывая спорность ситуации, окончательную точку в данном вопросе, видимо, опять поставят только суды.

Счета-фактуры на основные средства и нематериальные активы

В отношении применения вычета на основании счетов-фактур, полученных при приобретении основных средств, нематериальных активов и оборудования к установке, у Минфина России также особый подход.В Письме от 09.04.2015 N 03-07-11/20293 финансисты предлагают следовать абз. 1 п. 1.1 ст. 172 НК РФ уже не так буквально. Хотя основные средства (оборудование к установке, нематериальные активы) вполне подпадают под данную категорию налоговых вычетов. Тем не менее финансисты предлагают в данном случае учитывать еще и положения п. 1 ст. 172 НК РФ. Согласно абз. 3 этой нормы вычет налога, предъявленного налогоплательщику при приобретении (уплаченных при ввозе на территорию РФ) основных средств, оборудования к установке или нематериальных активов, указанных в п. п. 2 и 4 ст. 171 НК РФ, производится после принятия на учет такого имущества в полном объеме. В результате финансисты считают, что вычет НДС на основании одного счета-фактуры частями в разных налоговых периодах по основным средствам, оборудованию к установке и нематериальным активам недопустим, так как это противоречит нормам НК РФ.И с этим ограничением, по мнению автора, можно поспорить. Во-первых, в полной мере применимы высказанные выше доводы о том, что право на перенос вычета любого НДС было у налогоплательщиков всегда, в том числе сохранилось и в 2015 г.Во-вторых, нет правовых оснований ограничивать прямую норму п. 1.1 ст. 172 НК РФ дополнительным ограничением, прямо в нем не предусмотренную. И наконец, в-третьих, согласно п. 1 ст. 171 НК РФ вычеты по НДС — это право, а не обязанность налогоплательщика, а значит, даже приведенные финансистами положения абз. 3 п. 1 ст. 172 НК РФ должны читаться следующим образом: «вычеты, предъявленные… могут производиться в полном объеме после принятия на учет».Таким образом, по нашему мнению, запрета на вычет НДС частями при покупке основных средств, оборудования к установке и нематериальных активов НК РФ не содержит. Причем шансы на победу именно в этом споре в суде у налогоплательщиков высокие.

Примечание. Вычет НДС на основании одного счета-фактуры частями в разных налоговых периодах НК РФ не противоречит.

Дело в том, что ссылка на абз. 3 п. 1 ст. 172 НК РФ как основание для запрета вычета частями по одному счету-фактуре при покупке основных средств не нова. Например, ее использовал Минфин России еще в Письме от 13.10.2010 N 03-07-11/408. Но эти доводы не убеждали суды.Существует обширная арбитражная практика, подтверждающая право налогоплательщика на вычет по одному счету-фактуре частями. Большинство решений касается именно споров по частичным вычетам по приобретаемым основным средствам, так как в этих случаях суммы вычетов наиболее значительны. А значит, именно по ним вопрос дробления вычета по нескольким налоговым периодам наиболее актуален.В частности, такие выводы содержатся в Постановлениях ФАС Московского от 13.12.2010 N КА-А40/15283-10, от 25.03.2011 N КА-А40/1116-11, от 22.04.2011 N Ф05-1484/11 и от 16.02.2011 N КА-А40/216-11, Северо-Кавказского от 17.03.2011 N А32-16460/2010 и Поволжского от 13.10.2011 N Ф06-8602/11 округов, Девятнадцатого апелляционного суда от 05.11.2014 N А36-2011/2014. В этих решениях суды пришли к выводу о том, что Налоговый кодекс указывает только на право налогоплательщика предъявить к вычету в полном объеме сумму налога после принятия основного средства на учет. Но не запрещает предъявлять к вычету такие суммы за пределами налогового периода, в котором эти основные средства были поставлены на учет. В частности, дается ссылка на Постановление Президиума ВАС РФ от 31.01.2006 N 10807/05. Также суды отмечают, что абз. 3 п. 1 ст. 172 НК РФ не ограничивает право компании заявить вычет частями. Следовательно, налогоплательщик может применить вычет по счету-фактуре в различных налоговых периодах, наступивших после принятия основного средства к учету.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Заполнение графы 11 книги продаж

В каких случаях при ведении книг продаж нужно заполнять графу 11 «Номер и дата документа, подтверждающего оплату»?

Форма книги продаж, применяемой при расчетах по НДС, и Правила ее ведения утверждены Постановлением Правительства РФ от N 1137 (приведены в Приложении 5 к этому документу). Графа 11 «Номер и дата документа, подтверждающего оплату» в книге продаж появилась благодаря Постановлению Правительства РФ от N 735, нормы которого применяются с (Письмо Минфина России от N 03-07-15/46850). В соответствии с Правилами ведения книги продаж в графе 11 указываются номер и дата документа, подтверждающего оплату счета-фактуры, в случаях, установленных законодательством РФ. О каких именно случаях идет речь, в книге продаж не уточняется.

Однако вспомним главное правило заполнения книги продаж: в данной книге регистрируются составленные и выставленные счета-фактуры (в том числе корректировочные) во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с Налоговым кодексом (п. 3 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость). (Помимо счетов-фактур (в том числе корректировочных), в книге продаж также регистрируются контрольные ленты ККТ, бланки строгой отчетности при реализации товаров, выполнении работ, оказании услуг населению.) В связи с этим считаем, что графа 11 заполняется в том случае, когда возникновение обязанности по исчислению НДС зависит от факта поступления (перечисления) сумм, которые и зафиксированы в счете-фактуре. Кстати, в самом счете-фактуре имеется строка 5 «К платежно-расчетному документу __ от ____».

Счет-фактура на аванс

Оформляя счет-фактуру, предприятие получает возможность зафиксировать факт совершения сделки со своими контрагентами. Основным же назначением счета-фактуры продолжает оставаться ведение налогового учета. Согласно статье 171 Налогового Кодекса за покупателем остается право применить удержание ставки по операции с продавцом. Книга продаж же в свою очередь является регистром, в котором отражаются все без исключения счет-фактуры. При этом в деле всегда можно посмотреть и другие документы:

- Бланки строгого учета по расчетам за арендованное работниками жилье;

- Декларации таможенного контроля;

- Сведения по посредникам, участвующих в сделках;

- Документы, по которым происходила передача имущества в счет оплаты уставного капитала;

- Платежные поручения, по которым делались перечисления в счет уплаты ввозного НДС.

При заполнении книги покупок следует помнить, что срок хранения регистра составляет не менее пяти лет. Хранение дела подразумевает прошивку и нумерацию всех листов. Регистр на бумажном носителе надлежит заверить печатью организации и руководителем.

Итоги

Новая редакция 2.0 «1С:Бухгалтерии 8» предоставляет возможность выбора способов отражения в учете взаиморасчетов с контрагентом.

В случае наличия в расчетах НДС при любом способе указанном выше необходимо помнить об обязанности налогоплательщика выставлять счет-фактуру на полученный аванс, а при выдаче аванса помнить о возможности зачета НДС к уплате на сумму аванса (особенно если выдача аванса и отгрузка производятся в разные налоговые периоды).

Кроме того, изначально следует закрепить способ зачета авансов в учетной политике, чтобы максимально упростить прозрачность учета расчетов и эффективно использовать указанный механизм для получения точных и объективных для руководства организации данных.

В этой статье, которая в числе прочих была размещена на диске ИТС, методисты рассказывают о том, как в редакции 4.2 конфигурации «Бухгалтерский учет» для «1С:Предприятия 7.7.» реализовано отражение авансов в бухгалтерском и налоговом учете.