Как заполнить декларацию по усн

Содержание:

- Правило № 7. Платежки к декларации не прикладывайте

- Как заполнить

- Декларация по УСН, где отразить сумму уплаченного ТОРГОВОГО сбора

- Сроки уплаты налога и подачи декларации

- Вопрос

- Как указать код в форме у нас на сайте для автозаполнения декларации

- Ответственность

- Представляется в налоговый орган

- Где взять параметры для кода

- Заполнение раздела 3 декларации УСН

- Ответ

- Когда в 2021 году применять новую форму декларации по УСН, а когда – старую?

- Декларация УСН 2021: образец заполнения при УСН «Доходы»

- Отчеты по прибыли

- Заполняем раздел 2.1.2

- Раздел 3

- Как заполнить Раздел 3 декларации

- Декларация УСН форма и особенности заполнения

Правило № 7. Платежки к декларации не прикладывайте

НК не требует прикладывать к годовой декларации копии документов — платежки по авансам и взносам, книгу учета и пр. Исключение — доверенность, ее сдайте вместе с отчетностью, если декларацию подписывает и отправляет представитель.

Налоговики сами запросят пояснения и документы, если найдут ошибки и противоречия в отчетности (п. 3 ст. 88 НК). Пояснить ошибки необходимо. А вот сдавать документы или нет, компания может решить сама. Если фирма сдает пояснения, она вправе, но не обязана прикладывать платежки и регистры, которые подтверждают достоверность сведений в отчетности (письмо ФНС от 13.07.2010 № ШС-37-3/6575 @).

Как заполнить

Основные правила заполнения третьего листа НД закреплены в разделе 11 приказа ФНС.

ВАЖНО!

Информация заполняется отдельно по каждому отчетному периоду, правило подсчета нарастающих итогов в этом случае неприменимо. Иными словами, если компания распределила доходы в первом и третьем кварталах, то информация заполняется в декларации отдельно по 1 и 3 кварталу, суммирования показателей не предусмотрено. Также при составлении годовой НД отражать сведения 1 и 3 кварталов не нужно (абз. 2 п. 1 ст. 289 НК РФ, пп. 1.1, 1.7 и 11.1 порядка).

Как правильно заполнить первую страницу 3 НД (раздел А)

Этот раздел листа 03 заполняют организации, которые непосредственно перечисляют дивиденды своим акционерам, собственникам (эмитенты), либо фирмы, которые эмитентами не являются, например, депозитарии. В зависимости от вида налогоплательщика проставляется код: 1 — эмитент, 2 — неэмитент.

В поле ИНН значения указывают только компании-неэмитенты, остальные ставят в поле прочерк.

Далее указываем:

- Вид дивидендов. Если выплаты идут по итогам за год, то ставим 2, для промежуточных перечислений доходов — прочерк.

- Налоговый или отчетный периоды указываем в соответствии с приложением № 1 к порядку.

- Отчетный год — прописываем год, за который производились расчеты.

Теперь заполнение осуществляем построчно:

| Код строки | Значение |

| 001, 010 | Суммарный показатель начисленных доходов в виде дивидендов (ДВ) |

| 020 | Сумма ДВ, начисленная всем компаниям-акционерам |

| 021 | Сумма ДВ, которые облагаются по ставке 0% |

| 022 | ДВ, облагаемые по ставке 13% |

| 023 | Прочерк |

| 024 | Прочерк |

| 030 | Сумма ДВ, которая была начислена в пользу физических лиц |

| 040-070 | Прочерк |

| 080 | Сумма всех полученных ДВ |

| 081 | ДВ, с которых уплачивается ННП (значение строк 080-021) |

| 090 | Разница строк 001 и 081 |

| 091 | Значение, рассчитанное по формуле:

строка 091 = стр. 022 / стр. 001 × стр. 090 |

| 092 | Значение, рассчитанное по формуле:

строка 092 = стр. 021 / стр. 001 × стр. 090 |

| 100 | Равно строка 091 × 13% (налоговая ставка) |

| 110 | ДВ, указанные в строке 001 и уже выплаченные в предыдущие периоды |

| 120 | ДВ, указанные в стр. 001 и выплаченные в текущем периоде |

Заполняем раздел В

Указываем информацию в разрезе каждой организации, которая получила ДВ. Здесь раскрываем сведения обо всех компаниях без исключения, в том числе и получивших доходы по ставке 0%.

В поле «Тип» проставьте 00.

Строка 050 укажите сумму ДВ, которая была начислена участнику.

Стр. 060 — сумма налога, которая была удержана при выплате доходов участнику.

Заполняем подраздел 1.3 первого раздела листа 01

Указываем суммы налога, исчисленного с ДВ, которые были выплачены в квартале (месяце), по итогам которого была составлена НД по ННП.

Если компания выплачивала доходы по нескольким решениям собственников и в НД было заполнено несколько листов 03, то информацию в подраздел 1.3 вносят только один раз.

Стр. 010 — проставляем «1».

Стр. 01-21 — даты уплаты ННП с ДВ. В соответствии с НК РФ, датой уплаты признается день, следующий за выплатой доходов (п. 4 ст. 287 НК РФ).

Стр. 040 — суммы ННП, которые подлежат уплате в эти даты.

Декларация по УСН, где отразить сумму уплаченного ТОРГОВОГО сбора

В дополнение к трем налоговым вычетам, которые предусмотрены для всех плательщиков единого налога, организации и предприниматели, занимающиеся торговлей, могут уменьшать начисленный налог на сумму торгового сбора.

Что для этого нужно?

1. Организация или предприниматель должны быть поставлены на учет в качестве плательщика торгового сбора. Если плательщик перечисляет торговый сбор не по уведомлению о постановке на учет, а по требованию налоговой инспекции, пользоваться налоговым вычетом запрещено.

2. Торговый сбор должен быть уплачен в бюджет того же региона, в который зачисляется единый налог. Главным образом, это требование касается организаций и предпринимателей, которые занимаются торговлей не там, где они состоят на учете по местонахождению (месту жительства). Например, предприниматель, который зарегистрирован в Московской области и торгует в Москве, не сможет уменьшить единый налог на сумму торгового сбора. Ведь торговый сбор в полном объеме зачисляется в бюджет Москвы (п. 3 ст. 56 БК), а единый налог – в бюджет Московской области (п. 6 ст. 346.21 НК, п. 2 ст. 56 БК). Аналогичные разъяснения есть в письме Минфина от 15.07.2015 № 03-11-09/40621.

3. Торговый сбор должен быть уплачен в региональный бюджет именно в том отчетном (налоговом) периоде, за который начислен единый налог. Суммы торгового сбора, уплаченные по окончании этого периода, можно принять к вычету только в следующем периоде. Например, торговый сбор, уплаченный в январе 2018 года по итогам IV квартала 2017 года, уменьшит сумму единого налога за 2018 год. Принимать его к вычету при расчете единого налога за 2017 год нельзя.

4. Сумму единого налога нужно рассчитать отдельно:

- по торговой деятельности, в отношении которой организация (предприниматель) платит торговый сбор;

- по остальному бизнесу.

Фактически уплаченный торговый сбор уменьшает только первую сумму. То есть ту часть единого налога, которая начислена с доходов от торговой деятельности. Поэтому, если вы занимаетесь несколькими видами бизнеса, необходимо обеспечить раздельный учет доходов от деятельности, облагаемой торговым сбором, и доходов от другой деятельности. Это подтверждают письма Минфина от 18.12.2015 № 03-11-09/78212 (направлено налоговым инспекциям письмом ФНС от 20.02.2016 № СД-4-3/2833) и от 23.07.2015 № 03-11-09/42494.

Результаты раздельного учета оформляются бухгалтерскими справками (.docx, 18Кб).

Если единый налог с торговой деятельности меньше суммы торгового сбора, относить разницу на уменьшение единого налога с доходов от других видов деятельности нельзя. При этом ограничение, которое не позволяет уменьшать единый налог больше чем на 50 процентов, в отношении торгового сбора не применяется.

Пункт 8 статьи 346.21 НК и писем Минфина от 07.10.2015 № 03-11-03/2/57373, от 02.10.2015 № 03-11-11/56492, от 27.03.2015 № 03-11-11/16902.

Сроки уплаты налога и подачи декларации

Уплата налога производится авансом за каждый отчетный период не позднее 25 числа месяца, следующего за его окончанием. Отчетными периодами по налогу при УСН являются первый квартал, полугодие и 9 месяцев. Таким образом, налогоплательщик производит три авансовых платежа в течение года.

Налоговым периодом по налогу при УСН признается год. Когда он заканчивается, налогоплательщики производят перерасчет суммы налога. Разница между налогом к уплате и фактически перечисленной суммой авансов должна быть уплачена в такие сроки:

- организациями — не позднее 31 марта следующего года;

- предпринимателями — не позднее 30 апреля следующего года.

УСН применяется добровольно, но имеет пределы по численности работников, доходу и некоторым другим показателям. При превышении этих лимитов субъект теряет право применять УСН. В таком случае за отработанный в году период нужно отчитаться, подав декларацию не позднее 25 числа месяца, следующего после утраты права на спецрежим.

Такая же отчетная дата предусмотрена и для случаев прекращения деятельности, в отношении которой применялась УСН. Декларацию необходимо представить не позднее 25 числа месяца, следующего за тем, в котором прекращена деятельность.

Вопрос

Мы отрасль, пострадавшая от COVID.

1) Получили государственную субсидию по поручению Президента России (Постановление Правительства РФ от 24.04.2020).

2) Нам выдал кредит банк на возобновление деятельности, утв. Постановлением Правительства 696 от 16.05.2020.

Вопросы:

1) Раздел 1.1 декларации по УСН.

Во втором квартале мы не платили платежи по УСН (пострадавшая отрасль). Нужно ли вносить сумму налога в стр. 040 отчета?

2) Раздел 3 декларации по УСН.

Нужно ли вносить суммы:

- Государственной субсидии по поручению Президента России (Постановление Правительства РФ от 24.04.2020).

- Банковского кредита на возобновление деятельности, утвержденного Постановлением Правительства 696 от 16.05.2020?

- Если нужно, то с какими кодами вида поступлений?

3) Нужен пример заполнения пояснительной записки к годовому балансу на субсидию и кредит, в том числе (если нужно) по раскрытию информации по овердрафту.

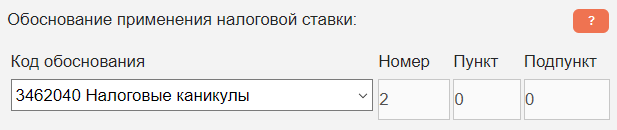

Как указать код в форме у нас на сайте для автозаполнения декларации

Если у вас налоговая ставка ниже стандартной величины (6% или 15%, зависит от объекта налогообложения), то выбираем из выпадающего списка «Код обоснования» необходимый пункт. Если у вас стандартная налоговая ставка, должна быть выбрана пустая строка. Затем пишем номер статьи в поле «Номер» и пункт и подпункт в соответствующих полях. Если пункта или подпункта нет, ставим «0».

Если у вас пониженная ставка, то все поля должны быть заполнены, если стандартная, то все поля должны быть пусты. Пустые клеточки будут заполнены нулями автоматически.

Автор статьи Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта deklaraciya-usn.ru по указанным проблемам.

Предприниматель с 2004

Ответственность

Несвоевременная подача декларации по единому налогу при упрощенке является правонарушением (ст. 106 НК РФ, ст. 2.1 и 15.5 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

Пример определения суммы штрафа за несвоевременное представление декларации по налогу при упрощенке

А.С. Кондратьев в 2015 году осуществлял предпринимательскую деятельность на упрощенке без образования юридического лица. Декларацию по единому налогу при упрощенке за 2015 год он представил 11 июля 2021 года. Сумма налога в соответствии с этой декларацией – 74 300 руб. Сумма авансовых платежей, фактически перечисленных в бюджет за 2015 год, составила 20 000 руб.

Срок уплаты единого налога для предпринимателей за 2015 год – не позднее 4 мая 2021 года (30 апреля, 1, 2, 3 мая – выходные дни). По состоянию на эту дату Кондратьев перечислил в бюджет (без учета авансовых платежей) 40 000 руб.

Последний срок подачи декларации по единому налогу при упрощенке за 2015 год – 4 мая 2021 года. Просрочка составила 2 месяца 7 дней. Штраф рассчитывается за каждый полный или неполный месяц опоздания, то есть за три месяца.

Сумма штрафа по статье 119 Налогового кодекса РФ составит: 3 мес. × (74 300 руб. – 20 000 руб. – 40 000 руб.) × 5% = 2145 руб.

Представляется в налоговый орган

В поле «Представляется в налоговый орган» проставьте код налоговой инспекции по месту регистрации. Индивидуальный предприниматель найдет его в уведомлении о постановке на учет в качестве предпринимателя. Код организации возьмите из уведомления о постановке на учет российской организации.

Также код ИФНС можно определить по адресу регистрации с помощью интернет-сервиса на официальном сайте ФНС России.

В поле «По месту нахождения (учета)» укажите код представления декларации по месту жительства индивидуального предпринимателя или по месту нахождения организации. Индивидуальные предприниматели указывают 120, организации – 210 (приложение 2 к Порядку, утвержденному приказом ФНС России от 26 февраля 2021 г. № ММВ-7-3/99).

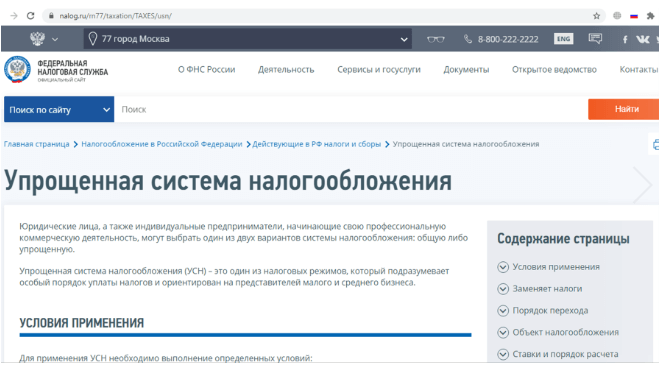

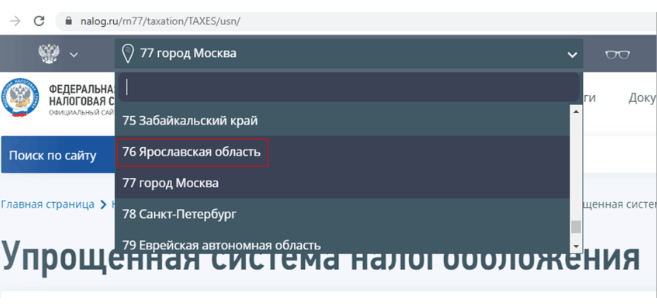

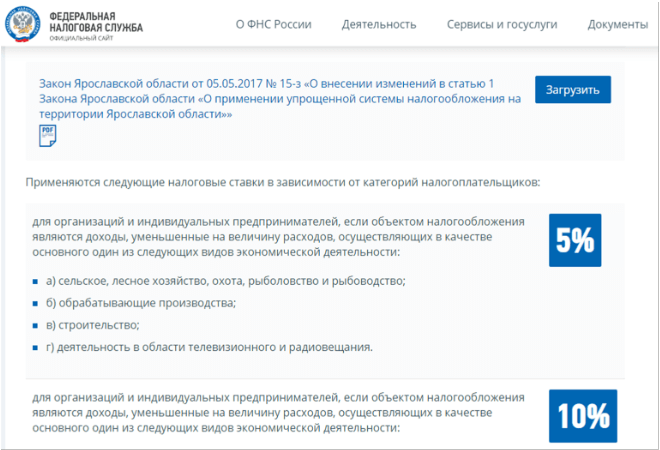

Где взять параметры для кода

Чтобы верно сформировать новый код, необходимо найти закон субъекта РФ, которым введена в действие пониженная ставка налога при УСН. Вот как это сделать:

на сайте ФНС nalog.ru открыть раздел по упрощенной системе:

убедиться, что выбран нужный регион (в верхней строке сайта). Если это не так, выбрать его из списка:

пройти вниз до раздела «Информация ниже зависит от вашего региона» (ближе к концу страницы). Здесь будет указан нужный закон, а также кратко перечислены льготные категории налогоплательщиков и пониженные ставки:

открыть закон и найти в нём параметры статьи, устанавливающей сниженную ставку налога.

Итак, обоснование применения налоговой ставки, которая меньше прописанной в НК РФ, должно быть отражено в декларации по УСН в виде особого кода. Но это актуально лишь для налогоплательщиков, для которых региональными законами введены пониженные ставки (менее 6% и 15%) либо налоговые каникулы для ИП. Остальные заполняют эти поля прочерками.

Заполнение раздела 3 декларации УСН

Основание для заполнения Раздела 3 возникает при получении «упрощенцем» целевых средств, указанных в п. 1, 2 ст. 251 НК РФ.

Графы 2 и 5 Раздела 3 подлежат заполнению благотворительными организациями, НКО и коммерческими фирмами, при условии, что в отчетном периоде было поступление или расходование целевого финансирования с ограниченным сроком использования.

В раздел 3 «Отчета о целевом использовании имущества…» сведения о виде финансирования вносятся в первый столбец в виде кодовых обозначений (приложение № 5 к Порядку заполнения Декларации по УСН), в т.ч.:

- 010 – гранты;

- 020 – инвестиционные вложения, которые фирма получила после проведения инвестиционного конкурса;

- 030 – иностранные инвестиции, направленные на покрытие затрат по капитальным вложениям производственного сегмента (срок использования денег не может превышать 1 года);

- 040 – средства, поступившие на счет компании-застройщика от дольщиков;

- 060 – финансирование в рамках программ поддержки науки, научно-технической или инновационной деятельности (выделяются под реализацию конкретных проектов);

- 070 – средства, направленные для пополнения ресурсной базы фондов, оказывающих материальную поддержку научной, инновационной и научно-технической деятельности;

- 110 – этот код используют медучреждения, работающие в системе ОМС, при получении денег за оказанные услуги застрахованным физическим лицам;

- 112 – средства от собственников помещений в МКД, аккумулируемые на счетах управляющих организаций;

- коды 120 – 324 применяются для выделения средств, направляемых на содержание НКО и на материальное обеспечение уставной деятельности таких компаний;

- 340 – безвозмездная помощь в денежной и неденежной форме;

- 350 – ОС и НМА, полученные предприятием на безоплатной основе по международным договорам;

- 360 – имущественные активы, которые были переданы государственной или муниципальной организации;

- 380 – безвозмездно полученное лицензированными образовательными организациями имущество;

- 390 – ОС, полученные предприятиями, входящими в ДОСААФ РФ, для проведения мероприятий по освоению физическими лицами военно-учетных специальностей;

- 400 – средства, поступившие в пользу унитарного предприятия от физических или юридических лиц;

- 500 – иные средства с целевым назначением.

Отчет о целевом использовании имущества начинает заполняться с переноса остатков из Раздела 3 декларации за предшествующий период, если тогда имелись подобные поступления. В текущую форму отдельной строкой переносятся данные по неиспользованным ранее средствам целевого финансирования, по которым крайние сроки расходования не истекли (остатки отражаются и по бессрочному финансированию). При этом в графу 3 сумма переносится из графы 6 Раздела 3 предыдущего отчетного периода.

Алгоритм ввода сведений в раздел 3:

- Каждый вид целевого финансирования обозначается определенным кодом – графа 1.

- В графе 2 отражаются даты, когда организация получила финансирование. Если срок использования целевых средств не установлен, графа 2 не заполняется.

- В графу 3 заносят информацию о размере поступивших средств в отчетном году.

- В графе 4 указывается размер финансирования, израсходованного в рассматриваемом периоде по прямому назначению.

- В графе 5 обозначается предельная дата, к которой выделенные предприятию средства должны быть израсходованы по назначению (по бессрочным поступлениям графа 5 не заполняется).

- В поле 6 показывается величина средств, которая осталась неизрасходованной и по ней не истек срок использования (разность граф 3 и 4).

- В графу 7 вводятся суммы, которые предприятие не успело освоить в отведенные сроки или потратило с нарушением требований по целевому назначению денежных трат.

Если внесены данные в графу 7, эти суммы должны быть учтены в составе внереализационных доходных поступлений. Датой зачисления таких средств в доходы считается момент фактического осуществления нецелевого расхода. В Разделе 3 по всем графам должны быть подведены итоги.

Пример заполнения «Отчета о целевом использовании имущества (в том числе денежных средств), работ, услуг…» за 2021 год приведен ниже. Дата получения гранта – 11.07.2018 г., установленный срок использования – 11.01.2019г. Компания использовала по назначению все целевые средства в 2021 году, поэтому на конец года по графе 6 показатели отсутствуют.

Ответ

1. Сумму авансового платежа за 2 квартал 2020 года, от уплаты которого организация была освобождена, надо вносить в стр. 040 раздела 1.1 декларации по УСН.

2. Полученные в связи с коронавирусом субсидии по Постановлению Правительства № 576 от 24.04.2020 не нужно отражать в разделе 3 декларации по УСН.

Кредит банка на возобновление деятельности по Постановлению Правительства № 696 от 16.05.2020 не нужно отражать в разделе 3 декларации по УСН.

3. Форму и состав пояснений к бухгалтерской отчетности организация выбирает самостоятельно. Это может быть текстовый или табличный документ. Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут не включать пояснения в состав бухгалтерской отчетности.

Когда в 2021 году применять новую форму декларации по УСН, а когда – старую?

В первую очередь, надо соблюсти стандартные требования по оформлению налоговой отчётности. Вот основные из них:

- стоимостные показатели указывают в рублях, при необходимости значения округляют;

- используются чернила чёрного, фиолетового, синего цвета;

- если декларация заполняется на компьютере, можно применять только шрифт Courier New высотой 16 — 18 пунктов;

- при заполнении от руки во всех свободных ячейках проставляют прочерки, при компьютерном оформлении они необязательны;

- каждая страница декларации распечатывается на одной стороне листа;

- нельзя сшивать или иным образом деформировать бумажный носитель.

А теперь переходим к заполнению налоговой отчётности по разделам.

Титульный лист декларации содержит основные сведения об организации или ИП. В верхней части листа (как и во всех последующих) надо указать ИНН налогоплательщика. Юридические лица добавляют ещё и свой КПП.

Далее последовательно указывают:

- номер корректировки;

- код налогового периода (при отчёте за прошедший налоговый период это «34»);

- отчётный год;

- код налоговой инспекции, где упрощенец стоит на учёте;

- код места нахождения: для индивидуальных предпринимателей это «120», для организаций — «210»;

- полное имя ИП или фирменное наименование ООО;

- телефон для связи, вписывается без скобок, прочерков, пробелов;

- общее количество страниц декларации (незаполненные страницы не прикладываются и не учитываются);

- общее количество прилагаемых документов, если они есть.

Слева внизу есть блок для указания сведений о том, кто подаёт декларацию. Это может быть руководитель компании, индивидуальный предприниматель или доверенное лицо. При этом полное имя вписывают только руководители или представители, ИП своё имя здесь не повторяют. Заканчивается заполнение титульного листа подписью и датой подачи.

На УСН два разных объекта налогообложения, поэтому для них заполняют разные разделы.

Этот раздел заполняют только те упрощенцы, которые получили целевое финансирование. Объект налогообложения при этом значения не имеет.

Если поступления были, то по каждому из них указывается:

- код вида поступления (выбирается из приложения 6 к порядку заполнения);

- дата получения или срок использования;

- стоимость имущества, услуг, работ или сумма денежных средств, если ещё не истёк срок их использования;

- сумма использованных (или неиспользованных по назначению) средств.

Рассмотрим заполнение декларации УСН на примере ООО:

Организация: ООО «Фемида»

Отчетный период: 2021 год

ИФНС: по г. Пушкино Московской области

Вид деятельности: Деятельность в области права

ОКВЭД: 69.10

Доход (поквартально):

1 квартал – 400 000 руб.

2 квартал – 350 000 руб.

3 квартал – 500 000 руб.

4 квартал – 1 050 000 руб.

Расход (поквартально, включая взносы за 2 сотрудников):

1 квартал – 250 000 руб.

2 квартал – 160 000 руб.

3 квартал – 300 000 руб.

4 квартал – 580 000 руб.

Дарья Черепанова

УСН «Доходы минус расходы» — вид упрощённой системы налогообложения, который чаще используют для торговли. В отличие от УСН «Доходы» при расчёте налога учитываются расходы бизнеса, это выгодно при высоких затратах.

Подробнее о том, какой вид УСН выбрать, мы рассказали в статье «Упрощённая система налогообложения в 2021 году».

Декларация УСН 2021: образец заполнения при УСН «Доходы»

Раздел 1.1 разграничен по отчетным периодам (кварталам), в каждом из них указываются код ОКТМО (строки 010, 030, 060, 090) по месту регистрации ИП или нахождения фирмы. При его неизменном значении (т.е. не меняющемся адресе деятельности) допускается заполнение только строки 010, остальные прочеркиваются.

Суммы налога к уплате по кварталам (стр. 020, 040, 070, 100) – расчетные показатели, которые исчисляются по определенному алгоритму. Здесь задействуют данные о полученных доходах, уплаченных страховых взносах и авансовых платежах. Разберемся с расчетом налога и его отражением в декларации на примере:

подвела итоги работы за 2021 год и оформила декларацию:

| Период | Доход в руб. | Перечислено страхвзносов

в руб. |

Сумма налога (6%) в руб. | Перечислен аванс в руб. | ||||

| Сумма по данным КУДИР | Стр. в Разделе 2.1 | Сумма | Стр. в Разделе 2.1.1 | Сумма | Стр. в Разделе 2.1.1 | Сумма | Стр. в Разделе 1.1 | |

| 1 кв. | 620 000 | 110 | 15 500 | 140 | 37 200 | 130 (стр. 110 х 6%) | 21 700 | 020 (стр.130 – стр.140) |

| полугодие | 1 330 000 | 111 | 30 600 | 141 | 79 800 | 131 (стр. 111 х 6%) | 27 500 | 040 (131 – 141 – 020) |

| 9 месяцев | 1 860 000 | 112 | 45 900 | 142 | 111 600 | 132 (стр. 112 х 6%) | 16 500 | 070 (132 – 142 – 020 – 040) |

| год | 2 410 000 | 113 | 63 000 | 143 | 144 600 | 133 (стр. 113 х 6%) | 15 900 | 100 (133 – 143 – 020 – 040 – 070) |

Декларация заполняется, опираясь на учетные данные. Формула расчета налога к уплате:

— в 1 квартале – сумма налога 6% от дохода уменьшается на сумму уплаченных за отчетный период страховых взносов, но не более чем на 50% (п. 3.1 ст. 346.21 НК РФ);

— по следующим кварталам расчетный показатель уменьшается еще и на сумму перечисленных авансов по налогу.

В образце заполненной по этому примеру декларации сумма доплаты налога к перечисленным авансам в 2021 году составила 15900 руб.:

Отчеты по прибыли

Кодификация «прибыльной» отчетности несколько отличается от ежеквартальных форм. Так, декларация по прибыли заполняется нарастающим итогом с начала года.

Определяйте шифры следующим образом:

- за первый квартал указывайте 21;

- налоговый период код 31 — это отчет за 1 полугодие;

- налоговый период 33 — это какой квартал? Это не квартал в прибыльной отчетности, это информация за первые 9 месяцев отчетного года;

- налоговый период код 34 — годовая информация с января по декабрь.

Если компания сдает отчеты по прибыли ежемесячно, то в таком случае применяется совершенно другая кодификация. Например, 35 — это первый месяц года, 36 — второй, 37 — третий и так далее.

Налоговый период 50 используется в отчете, если компания находилась в стадии реорганизации или в стадии ликвидации. То есть шифр 50 используйте для отражения последнего фискального срока при реорганизации (ликвидации) организации.

Заполняем раздел 2.1.2

Этот раздел заполняют плательщики торгового сбора. Он служит для расчета суммы, на которую им позволено уменьшить налог. Соответственно, у неплательщиков торгового сбора этот раздел в декларации отсутствует, как и у тех, кто сбор платит, но налог не уменьшает.

В строках 110-143 указываются те же данные, что и в разделе 2.1.1, но лишь в части деятельности, которая облагается торговым сбором.

Налог уменьшается на взносы по тем же правилам, что и в разделе 2.1.1

В строках 150-153 отражается торговый сбор, который был фактически уплачен в 2021 году, в том числе и за 2021 год. В строках 160-163 указывается сумма сбора, которая уменьшает налог.

Рассчитывается сумма сбора, уменьшающего налог, путем вычета из строк 130-133 значений, указанных в строках 140-143 за соответствующий период. Если полученный результат больше суммы торгового сбора, то в строках 160-163 повторяется значение строк 150-153. Если меньше, то указывается то, что рассчитано.

Раздел 3

Раздел 3 заполняйте только в том случае, если организация получала:

целевое финансирование;

целевые поступления;

аналогичные средства, перечисленные в пунктах 1 и 2 статьи 251 Налогового кодекса РФ.

Исключение составляют субсидии автономным учреждениям. Их в разделе 3 указывать не нужно.

В разделе отразите данные предыдущего года по полученным, но неиспользованным средствам, срок использования которых не истек.

Укажите следующие данные:

в графе 1 – код вида полученных средств. Коды приведены в приложении 5 к Порядку, утвержденному приказом ФНС России от 26 февраля 2021 г. № ММВ-7-3/99;

в графах 2 и 5 – соответственно дату поступления денежных средств или имущества и срок их использования, установленный передающей стороной. Если срок использования средств или имущества, полученных в рамках целевого финансирования, не установлен, графы 2 и 5 заполнять не нужно (письмо ФНС России от 20 января 2015 г. № ГД-4-3/2700);

в графах 3 и 6 – соответственно размер средств, полученных в предыдущих налоговых периодах, срок использования которых не истек, и сумму неиспользованных средств, полученных в предыдущих периодах и не имеющих срока использования.

В графе 7 отразите средства, использованные не по целевому назначению. Такие средства нужно включить в состав внереализационных доходов в тот момент, когда были нарушены условия их получения (например, истек срок использования средств).

Основные средства, нематериальные активы и другое имущество отражайте в отчете по рыночной стоимости.

В строке «Итого по отчету» укажите итоговые суммы по графам 3, 4, 6, 7 раздела 3.

Это следует из раздела IX Порядка, утвержденного приказом ФНС России от 26 февраля 2021 г. № ММВ-7-3/99.

Пример заполнения раздела 3 декларации по единому налогу при упрощенке

ООО «Альфа» применяет упрощенку, единый налог платит по ставке 15 процентов.

23 марта 2021 года «Альфа» получила грант на приобретение производственного оборудования в размере 300 000 руб.

В договоре о целевом финансировании было указано, что оборудование должно быть приобретено в течение двух месяцев со дня поступления денежных средств на счет организации (т. е. не позднее 24 мая). Оборудование было приобретено 20 апреля. Его стоимость составила 553 000 руб. То есть «Альфа» потратила на его приобретение всю сумму полученного гранта, а также собственные средства.

Бухгалтер «Альфы» организовал раздельный учет доходов и расходов, полученных и произведенных в рамках целевого финансирования.

В составе декларации по УСН за 2021 год бухгалтер заполнил раздел 3.

В разделе 3 бухгалтер указал:

- в графе 1 – код вида поступлений средств целевого финансирования – 010 «Целевое финансирование в виде грантов»;

- в графе 2 – дату поступления средств (23 марта 2021 года);

- в графе 3 – сумму поступивших денежных средств (300 000 руб.);

- в графе 4 – сумму средств, использованных по назначению до установленного срока (24 мая), – 300 000 руб.;

- в графе 5 – установленный срок использования целевых средств – 24 мая 2021 года;

- в графе 6 «Сумма средств, срок использования которых не истек» – прочерки;

- в графе 7 «Сумма средств, использованных не по назначению или не использованных в установленный срок» – прочерки.

В строке «Итого по отчету» бухгалтер указал показатели из граф 3, 4, 6, 7 раздела 3.

Разделы 1.1 и 1.2

На основании показателей, отраженных в разделе 2.1 или 2.2, можно заполнить разделы 1.1 или 1.2. Эти разделы предназначены для отражения итоговых сумм авансовых платежей и налога к уплате или уменьшению.

Раздел 1.1 заполняют налогоплательщики, применяющие объект налогообложения «доходы», а раздел 1.2 заполняют плательщики с объектом налогообложения «доходы за вычетом расходов»

Как заполнить Раздел 3 декларации

Раздел 3 появился в декларации не так давно. Здесь организация или предприниматель должны показать те целевые средства или взносы, которые были получены за год. Эти суммы не облагаются налогом и указываются, скорее, справочно. Для каждого такого поступления есть свой код и срок использования, которые нужно указать в листе раздела 3. Проставить коды можно с помощью выпадающего списка в соответствующей графе.

Стоит сказать, что заполнение раздела не составит труда

Такие средства получают далеко не каждый налогоплательщик и не так часто, поэтому не имеет смысла заострять большее внимание на заполнении раздела

Декларация УСН форма и особенности заполнения

Декларация УСН сдается ежегодно, что обуславливает и периодическое повышение интереса к документу, его новая форма, утверждаемая законодателем в приказном порядке, может стать неприятным сюрпризом для предпринимателей, проигнорировавших изменения. Если заполнение декларации УСН осуществлено по старому образцу, последует отказ в принятии, штрафы и пени. Нарушителя ожидает судебное взыскание и негативные последствия при возбуждении исполнительного производства. Актуальная форма декларации по УСН содержится в Приказе ФНС № ММВ-7-3/ от 26.02.2016 года. Несмотря на истекший отрезок времени, она по-прежнему остается неизменной.

Декларация по УСН – это отчетная документация, состоящая из шести обособленных разделов, количество, состав, вид вносимых данных зависит от избранного варианта налогообложения.

К основополагающим требованиям, соблюдение которых важно, если необходимо заполнить декларацию ИП УСН, в том числе в онлайн-режиме, относятся пять требований. Если декларация УСН оформляется впервые, при самостоятельной подготовке следует использовать образец

Нумерация страниц

Налоговая декларация по упрощенной системе нумеруется по порядку, как и другие виды отчетности, утвержденные законодателем. На заглавном листе в специально предусмотренном для этого поле указывается нумерация в формате «001», на последующих листах в аналогичном формате. Предприниматели, учитывающие только доходы, и предприниматели, уменьшающие доход на сумму расходов, заполняют различные подразделы документа.

Заполнение бумажной декларации по УСН доходы

Ручное заполнение осуществляется по индивидуальным требованиям. Налоговая декларация ИП УСН требует использования синей, черной либо фиолетовой ручки, ею заполняются показатели. При допущении ошибочного внесения данных нельзя вносить изменения посредством использования корректирующей жидкости, придется заново заполнить декларацию УСН. Распечатка с обеих сторон не допустима, поскольку дальнейшее соединение листов приведет к тому, что декларация ИП по УСН, повредится.

Заполнение полей

Заполнение полей декларации УСН («доходы», УСН 15 % декларация) производится определенным образом. При внесении даты по очередности заполняются день, месяц, год. Между каждым из них «точка» в отдельном месте, предусмотренном для проставления данного знака.

Отражение показателей стоимости

Декларация по УСН и её форма предусматривает внесение данных о стоимости в полных рублях. Когда вносимое значение до 50 копеек, оно отбрасывается, больше или соответствует 50, округляется в большую сторону.

Отсутствие информации для указания

Заполняем налоговую декларацию по УСН строго сверяя с удостоверением личности, если сведения отсутствуют, соответствующее поле прочеркивается. Не заполненные страницы нет необходимости распечатывать и включать в общее содержание декларации.