Сколько процентов составляет ндфл в россии?

Содержание:

- НДФЛ: что важно знать о главном налоге на зарплату

- Как рассчитывается налог

- Дивиденды и налоги

- Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

- Изменения в 2016 году

- С каких доходов нужно платить ндфл по прогрессивной ставке 15% в 2021 году | контур.ндс+

- Варианты ставок НДФЛ

- Что такое подоходный налог с заработной платы, от чего зависит

- Произошли ли изменения в размере ставок по налогу за 2016 и 2017 года

- Как будет считаться налогооблагаемая база по НДФЛ

- С каких доходов платится налог

- Как платить НДФЛ в 2021 году

- Как уменьшить подоходный налог с помощью вычета

НДФЛ: что важно знать о главном налоге на зарплату

Налог на доход физических лиц взимается с полученной заработной платы работающих граждан. Зарплата при выплате наемному работнику уменьшается на размер НДФЛ. Сумма налога зависит от дохода сотрудника, процента и налоговых вычетов.

Проценты в 2020 году: изменения, произошедшие за последний год

Много преобразований в сфере налогообложения НДФЛ должно было произойти в текущем году.

Весной 2019 года Государственной Думой было выдвинуто предложение о введении прогрессивной системы налогообложения, предполагающей рост % с увеличением оплаты труда. Те, кто получает заработную плату до 100 000 рублей, должны уплачивать налог в размере 5%, наемные работники с окладом от 100 000 до 3 млн. рублей — 13%, с доходом от 3 млн. до 10 млн. рублей – 18%, свыше 10 млн. рублей – 25%.

Прогрессирующее налогообложение – очень действенная система, практикуется во многих развитых странах. Ее используют в Австрии, Швеции, Дании, Великобритании, Китае, Австралии. Однако государственные деятели РФ посчитали, что в России такой вид налога не будет актуальным.

Некоторые эксперты высказали мнение, что после таких масштабных изменений большая часть бизнеса уйдет в теневую экономику. Отчасти это оправданные сомнения, но, по правде говоря, и раньше показатель открытости доходов граждан России был не самым лучшим. Возможно, причина следующая: большая часть населения относится к группе, которая имеет маленький доход и, соответственно, будет платить при такой системе наименьший налог. Бюджет из-за этого может сильно пострадать.

Еще одно нововведение, которое хотели внедрить в 2019 году — увеличение НДФЛ на 2% для всех слоев населения. К счастью, основной ставкой налога, как прежде, остается 13%.

Расчет налога на доход физических лиц

Подоходный налог определяется по следующей схеме:

- Необходимо вычислить налоговую базу по конкретному работнику, которая представляет собой разницу между размером его заработной платы и полагающимися ему налоговыми вычетами.

- Далее налоговую базу умножают на ставку налога. Полученный результат отражается в форме 3-НДФЛ и отправляется в ИФНС по месту регистрации. А рассчитанная сумма налога вычитается из зарплаты сотрудника, отравляется на расчетный счет налоговой инспекции.

Процентные ставки подоходного налога с ФОТ в 2020 году

Процент взимаемого налога зависит преимущественно от статуса физического лица. Налогоплательщиков разделяют на резидентов и нерезидентов. У резидентов ставка подоходного налога обычно значительно ниже, чем у нерезидентов.

В налоговой сфере РФ понятие «резидент» определяется, как физическое лицо, находящиеся на территории государства больше полугода за последние 365 дней. Обучаясь или проходя кратковременное лечение до полугода, гражданин не лишается статуса резидента. Резидентами также считаются:

- лица, проживающие на территории республики Крым;

- военнослужащие, отправленные служить в другое государство, вне зависимости от количества дней пребывания их в России за последний год;

- граждане, трудящиеся на морских месторождениях углеводородов.

Таблица ставок НДФЛ России с фонда оплаты труда.

| % ставка | Налогоплательщик |

|---|---|

| 13 |

|

| 30 | нерезиденты |

Какие существуют льготы

Не все денежные выплаты, получаемые от работодателя, облагаются налогом. Не подлежат налогообложению следующие категории выплат:

- Пособия, выплачиваемые из государственных фондов. Исключение здесь составляет пособие по временной нетрудоспособности.

- Денежные компенсации за вредные условия труда, а также связанные с увольнением работников, гибелью военнослужащих или получения ими травм в процессе исполнения служебных обязанностей.

- Командировочные: суточные при этом не могут быть больше 700 руб. по России и 2500 за границей. Также не облагаются транспортные и другие расходы, связанные с командировкой.

- Безвозмездные выплаты сотрудникам по решению работодателя, например при рождении ребенка (до 50 000 руб.).

- Оплата сотрудникам медицинских услуг, обучения, повышения квалификации.

- Зарплата в иностранной валюте лиц, отправленных на военную службу за границу государственными учреждениями РФ.

- Заработная плата членов крестьянского хозяйства на протяжении первых пяти лет его существования.

- Доходы, получаемые физическими лицами от подсобного хозяйства (при отсутствии наемных работников) и продажи лесных ресурсов (грибов, ягод, трав).

Дополнительно о расчетах налогов с зарплаты можно узнать ниже в инструкции.

Как рассчитывается налог

Формула была уже представлена в статье ранее. Принцип простой: размер дохода умножается на ставку.

Важно: облагается налогом фактически не доход, а прибыль плательщика. Поэтому, если человек может доказать понесенные ранее расходы, то он это делает

В ином случае он может использовать различные налоговые вычеты. Они уменьшают базу налогообложения, соответственно, и сам НДФЛ.

Пример: автовладелец продает машину за 1 миллион рублей. Он ею владел 1 год. Какую сумму он должен заплатить?

Здесь есть два варианта расчета:

- если владелец имеет документы, подтверждающие приобретение автомобиля. Например, договор купли-продажи, в котором указано, что машина приобреталась за 500 000 рублей;

- если никаких документов нет.

Первый вариант:

- Фактическая прибыль от сделки составляет 1000000-500000 = 500 000 рублей – это база для расчета.

- НДФЛ составит 500 000 * 13/100 = 65000 рублей.

Второй вариант:

- Доход составляет 1000000 рублей, но НК предоставляет возможность гражданину использовать вычет – максимально 250 000 рублей. Следовательно, база будет равна 1000000-250000 = 750 000 рублей.

- НДФЛ = 750000*13/10 = 97500 рублей.

Вывод: первый вариант выгоднее, чем второй. Поэтому всегда нужно хранить бумаги, подтверждающие затраты на приобретение ценностей.

Дивиденды и налоги

Дивиденды — это прибыль физических лиц, полученная в результате участия в организациях. Этот вид дохода тоже облагается НДФЛ. Процентная ставка налога зависит от того является ли физ лицо резидентом или нет.

Обязанность удержания и перечисления налога с дивидендов возлагается на налогового агента, т.е. организацию, которая выплачивает доход. В законе прописаны только две ситуации, когда физ лицо сам должен рассчитаться с налоговой службой:

- Источник дивидендов находится не на территории РФ, но налогоплательщик является резидентом страны.

- Российская компания не смогла высчитать налог с получателя дохода.

Срок перечисления НДФЛ государству зависит от того, кто оплачивает налог.

- Если этим вопросом занимается Акционерное общество, деньги должны поступить в налоговую максимум через месяц после выплаты дохода.

- ООО выплачивает подоходный налог с дивидендов либо в день перечисления денег получателю дохода, либо на следующий.

- Физическое лицо должно сдать деньги за НДФЛ до 15 июля года, который идет за отчетным.

Отчетность о доходе с дивидендов

Удержанием НДФЛ занимается организация, выплачивающая доходы. Сроки сдачи и заполнения отчетности зависит от того, кто этим занимается:

- Акционерное общество. Налоговый агент должен предоставить в контролирующий орган декларацию по налогу на прибыль. В документе обязательно должно быть заполнено второе приложение. Крайний срок сдачи — 28 марта года, следующего за отчетным. Эту декларацию необходимо передать в налоговое отделение независимо от того, какой налоговый режим применяет организация. Помимо этого, выплата дивидендов отразится в отчете 6-НДФЛ, который необходимо заполнять каждый квартал.

- Общество с ограниченной ответственностью (ООО). До 1 апреля года, который следует за годом выплат дохода, в налоговую необходимо предоставить справку 2-НДФЛ. ООО тоже обязан сдавать документ 6-НДФЛ каждые 3 месяца.

- Получатель дивидендов сам оплачивает налог. В этом случае до 30 апреля года, который следует за годом получения прибыли, в налоговую необходимо принести справку 3-НДФЛ.

- Получатель денежного вознаграждения, если компания по каким-то причинам не удержала подоходный налог. Например, физическое лицо выиграло конкурс с крупным неденежным призом. Поскольку резидент денежного дохода больше не получал, компания не смогла удержать с него подоходный налог. Тем не менее организация обязана отчитаться перед налоговой о подобных подарках. Первый отчет должен поступить до 1 марта года, который следует за годом выплат дохода. В ФНС необходимо сдать 2-НДФЛ с признаком №2. Если справку передать в налоговую с опозданием, на организацию налагается штраф 200 рублей. Второй отчет поступает до 1 апреля года, который следует за годом выплаты приза. Компании необходимо сдать справку 2-НДФЛ с признаком 1.

Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

Выплата оформляется на всех членов семьи, не достигших восемнадцатилетнего возраста. Если ребенок учится на очной форме, то вычет продолжает действовать и после наступления совершеннолетия. Итоговая сумма льготы определяется количеством детей.

Чтобы затребовать такую компенсацию, надо подать в бухгалтерию (по месту работы) все необходимые документы и заявление.

Для получения субсидии, заявитель должен соответствовать определенным критериям:

- быть официально трудоустроенным;

- иметь на попечении несовершеннолетнего (либо учащегося на очной форме обучения);

- делать все необходимые налоговые отчисления.

Лимит, подлежащий возврату, – не более 350 тыс. рублей в год.

Изменения в 2016 году

В 2016 году появляется целый ряд изменений по данному виду налога:

- Теперь у работодателей есть обязанность отчитываться по налогам каждые 3 месяца. При этом ужесточаются штрафы за предоставление документов позже срока, а также за указание недостоверных сведений. Если одно из подразделений находится обособленно, подача документов по нему идет отдельно по месту его расположения.

- Теперь НДФЛ должен перечисляться раньше или в день выплаты дохода работникам. Соответственно, крайний срок – это последний день каждого месяца.

- Информация по тем доходам, которые не были удержаны, должна предоставляться налоговым агентом в первые 2 месяца календарного года (до 1 марта).

- Несмотря на требование заполнения отчетности в электронном виде, появляется исключение: если общее количество физических лиц, получивших доход, меньше либо равно 25, документ можно предоставлять в бумажном виде.

При уплате этого вида налога с пособий, связанных с отпускными и временной нетрудоспособностью, он должен быть перечислен не позднее последней даты того месяца, в котором пособия были выплачены. Ранее положений, связанных с этими выплатами, в законодательстве не было.

Наконец, появилось дополнение, касающееся ситуации получения дохода не в материальной, а натуральной форме (либо посредством получения определенной финансовой выгоды). В этих ситуациях необходимо удержать НДФЛ с любого вида дохода, который был выплачен сотруднику в денежном выражении: при этом сумма удержания не может превысить 50% от суммы дохода.

С каких доходов нужно платить ндфл по прогрессивной ставке 15% в 2021 году | контур.ндс+

С начала 2021 года введена прогрессивная ставка для расчёта НДФЛ, зависящая напрямую от размера налогооблагаемого дохода. Наряду с ранее удерживаемым налогом в размере 13% применяется повышенная ставка — 15% с налоговой базы, превышающей 5 млн руб.

Дифференцирование коснулось как резидентов, так и нерезидентов, а исключения сделаны для единовременных и нерегулярных доходов (доходов от продажи имущества (за исключением ценных бумаг), и (или) доли (долей) в нем, доходов в виде стоимости имущества (за исключением ценных бумаг), полученного в порядке дарения, а так же доходов, полученных в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению).

Плательщики прогрессивной ставки по НДФЛ

Вследствие вступления в силу Федерального закона от 23.11.2020 № 372-ФЗ, внёсшего нововведения в налоговую «энциклопедию» (гл. 23 НК РФ), порядок расчёта НДФЛ кардинально изменился. Налогоплательщики в зависимости от общей суммы налогооблагаемого дохода, полученного с начала отчётного года, для удержания НДФЛ обязаны применять две ставки (п. 1 ст. 224 НК РФ):

- 13% — если доход в денежном выражении находится в пределах 5 млн рублей.

- 650 тыс. рублей (5 000 000 Х 0,13) и 15% — с базы налогообложения превышающей 5 млн рублей.

Рассчитывать, удерживать у источника выплаты и перечислять НДФЛ в бюджет по прогрессирующей шкале обязаны следующие категории налогоплательщиков (п. 1 ст. 226 НК РФ):

- российские юридические лица и обособленные подразделения иностранных компаний при начислении заработной платы наёмному персоналу и приравненных налогооблагаемых доходов

- физические лица — индивидуальные предприниматели, избравшие общую систему налогообложения, при получении доходов от осуществляемой деятельности

- адвокаты и нотариусы при получении денежных средств от потребителей услуг в результате занятия частной практикой

- граждане без предпринимательского статуса, обязанные декларировать полученные доходы и рассчитывать налог самостоятельно или уплачивать в дополнительном размере в соответствии с полученными уведомлениями от налогового органа

Налоговые агенты при определении предельного граничного показателя должны учитывать только доходы, выплаченные ими лично. Собирать справки и контролировать выплаты, полученные физическими лицами из других источников, не требуется.

Налогообложение резидентов и нерезидентов

В зависимости от наличия или отсутствия резидентского статуса налогообложение физических лиц в части удержания НДФЛ различается.

Кроме дифференцированной ставки по отношению к резидентам предусмотрен перечень доходов, к которым прогрессивную шкалу не применяют.

Облагать в прежнем порядке без учёта предельного пятимиллионного ограничителя необходимо доходы по стандартным ставкам (п. 1.1,2, 5,6 ст. 224 НК РФ):

Для резидентов:

- 13% — от продажи принадлежащих на правах собственности движимых и недвижимых активов или получения даров, доходов в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению

- 35% — от стоимости любых выигрышей и призов ,полученной выгоды от экономии на процентах при использовании заемных (кредитных) средств в части превышения размеров, указанных в пункте 2 статьи 212 Налогового кодекса

Варианты ставок НДФЛ

В калькуляторе предусмотрена опция выбора нужной ставки НДФЛ – 9, 13, 15, 30 или 35%.

Особенности применения той или иной ставки будут рассмотрены ниже. Что же касается непосредственных расчетов, то вам потребуется лишь выбрать нужную именно вам ставку и внести в поле калькулятора сумму, от которой требуется провести расчет на предмет налога на доход.

Удобство калькулятора в том, что сумму не нужно округлять до ближайшего целого числа. Можно ввести в поле сумму в рублях и копейках, разделив их запятой.

В зависимости от того, какой именно расчет вам необходим, вы можете кликнуть по опциям-кнопкам «Выделить НДФЛ» или «Начислить НДФЛ». Соответственно калькулятор выдаст вам результат в виде НДФЛ от суммы или суммe с приплюсованным к ней НДФЛ.

Стандартная ставка

Стандартной считается ставка в 13%. Она применяется для исчисления налога на доход в отношении граждан – резидентов Российской Федерации, для которых в соответствии со ст. 224 НК не предусмотрена иная ставка.

По ставке в 13% производится налогообложение:

- заработной платы;

- премиальных и отпускных выплат;

- получаемых дивидендов.

Для нерезидентов РФ 13-процентная ставка применяется в случаях:

- получения нерезидентом доходов в Российской Федерации;

- официального трудоустройства нерезидента в РФ по приглашению для высококвалифицированных кадров;

- трудоустройства нерезидента на территории Российской Федерации в рамках программы по переселению соотечественников, на все время пребывания их в качестве нерезидентов;

- трудоустройство в РФ лиц, находящихся в статусе беженца либо на условиях временного пребывания в РФ;

- трудоустройства нерезидентов на судах, портом прописки которых являются порты РФ.

Ставка в 30%

30-процентная ставка применяется для налогообложения доходов, получаемых от ценных бумаг, за исключением дивидендов по акциям российского выпуска, которые налогооблагаются по 13-процентной ставке.

Применяется ставка в 30 процентов для:

- начисления налогов по доходам от ценных бумаг для нерезидентов РФ;

- начисления налогов любому из налогоплательщиков, не предоставивших в ФНС данных, позволяющих провести налогообложение по другой ставке в соответствии с требованиями ст. 214 НК.

Вычеты по данной ставке налогообложения не применяются.

Ставка в 35%

Исчисление НДФЛ, исходя из ставки в 35%, применяется в силу ст. 224 НК РФ.

Плательщиками являются физические лица, как резиденты, так и иностранцы, получающие доходы в Российской Федерации. При этом налоговые резиденты облагаются по ставке в 30% в случаях получения доходных средств от источников, находящихся как в России, так и за рубежом. Иностранные граждане становятся налогоплательщиками по 30-процентной ставке только по доходам, получаемым из российских источников.

Применяется 30-процентный налог по доходам, происходящим из:

- выигрышных и призовых сумм по рекламным акциям на сумму более 4 тысяч рублей;

- доходов по банковским вложениям, которые превышают ключевую ставку Центробанка РФ на 5 пунктов по отечественной валюте и свыше 9% по вкладам в валюте других стран;

- доходов, полученных в результате экономии по кредитным средствам.

Вычеты по подобным видам доходов не применяются.

Ставка 15%

Применяется как ставка налогообложения для нерезидентов РФ, получающих доходы по результатам владения долями капитала компаний и организаций РФ.

В налоговую базу входят все виды дохода, а именно:

- денежные поступления;

- натуральный продукт;

- материальная выгода.

При наличии разных видов дохода начисление НДФЛ производится отдельно по каждому из вышеперечисленных видов.

Обратите внимание: с 1 января 2021 года вступил в силу Федеральный закон № 372-ФЗ от 23.11.2020 г., который устанавливает повышенную ставку на доходы физлиц свыше 5 миллионов рублей. Считаются все доходы: зарплата, доходы от ценных бумаг, дивиденды, купоны

Чтобы посчитать налог при применении повышенной ставки разделите общий доход на 2 части: 5 миллионов рублей (их считаем по ставке 13%), и всё, что сверх 5 миллионов рублей (их считаем по ставке 15%).

Ставка 9%

Ст.224 НК РФ определяет 9-процентную ставку для расчета налога по:

- доходам, полученным как проценты по облигациям с датой эмиссии не позднее 1.01.2007 года;

- доходам учредителей по договорам доверительного управления в силу сертификатов, эмитированных не позднее 1.01.2007 года.

Что такое подоходный налог с заработной платы, от чего зависит

Основным прямым налогом, удерживаемым с вознаграждения за труд, является НДФЛ. Порядок расчета и актуальные ставки зависят от налогового статуса, то есть резиденства или нерезидентсва получателя дохода. Так, налоговым резидентом является работник, который за последний год находился в России более 183 календарных дней, а нерезидентом, соответственно, тот, кто пребывал на российской территории меньше указанного срока. Уезд из страны для лечения или обучения на срок до 6 месяцев прерыванием пребывания не считается.

Статус требуется уточнять в конце отчетного периода ввиду возможности его изменения.

Произошли ли изменения в размере ставок по налогу за 2016 и 2017 года

Начиная с 2015 года, установленные размеры ставок налогообложения для всех категорий плательщиков остались неизменными. Однако, что касается параметров производимых налоговых исчислений, изменения затронули следующие аспекты:

- была увеличена верхняя граница дохода, по которому производится расчет налоговой компенсации на ребенка с обычным состоянием здоровья и инвалидностью;

- появилась возможность получения компенсации за прохождение лечения или обучения не только единичным платежом в налоговой инспекции, но еще и через работодателя, посредством прекращений налоговых отчислений в казну государства с заработной платы работника до тех пор, пока полагающаяся гражданину сумма не будет полностью выплачена;

- произведено уточнение процедуры нахождения финансовой базы, представленной доходами члена юридического лица, выходящего из состава объединения;

- увеличились сроки на владение недвижимым имуществом для освобождения от выплаты НДФЛ, с трех до пяти лет.

Произошло и существенное изменение, касающееся предоставляемой в налоговую службу отчетности. Оно касается введения новой формы по бланку 6-НДФЛ, в которой проводят обобщенное отображение величин перечисленного сотрудникам фирм дохода, перечисленного с них налога, а также указание временных рамок, в которые данные процедуры были проведены.

Как будет считаться налогооблагаемая база по НДФЛ

НК вводит совершенно новое понятие в целях расчета налога — совокупность налоговых баз. Чтобы понять, превысил ли доход пороговое значение, базы, включаемые в расчет, будут складывать.

Т.е. если ваш доход составил за год:

- 2 млн — зарплата;

- 1,5 млн — вознаграждения по договорам оказания услуг;

- 3 млн — дивиденды от организации, где вы являетесь учредителем,

то при его сложении получается, что совокупность налоговых баз составляет 6,5 млн рублей и вы превысили “лимит” на 1,5 миллиона.

При этом расчет налога будет выглядеть следующим образом:

- 5 млн по ставке 13% — НДФЛ составит 650 000 рублей;

- 1,5 млн по ставке 15% — НДФЛ составит 225 000 рублей.

Общая сумма налога — 875 000 рублей. Если бы вы платили НДФЛ по прежней ставке, то сумма налога была бы равна 6,5 млн * 13% = 845 000 рублей. Разница — 30 тысяч рублей. Учитывая размер дохода, не такая большая потеря. Для тех, у кого превышение будет незначительным, сумма налога точно не станет чувствительным расходом.

К сведению! Для тех, чей доход не превышает 5 миллионов, ничего не изменится. А это большая часть обычных работающих граждан. По статистическим данным более 5 миллионов рублей (т.е. примерно 417000 в месяц) получает всего 1% налогоплательщиков.

Но новая система пока не совсем ясна, кажется, даже налоговикам. А тем более сложно будет с ней разобраться налоговым агентам (учитывая совокупный расчет и другие нюансы) и самим гражданам. Чтобы смягчить переход к новым условиям, закон устанавливает переходный период в 2021 и 2022 годах.

С каких доходов платится налог

В самом простом, но одновременно и самом массовом варианте удержание НДФЛ производится с заработной платы бухгалтерией работодателя. Но подоходный налог берётся не только с зарплаты, налоги платятся также с премий и других выплат работникам. В целом же НК РФ определяет объекты налогообложения, как доходы, полученные налогоплательщиками НДФЛ (ст. 209):

- от источников в РФ и/или от источников вне РФ – для налоговых резидентов РФ (п. 1);

- от источников в РФ – для налоговых нерезидентов РФ (п. 2).

Таким образом, плательщиками налога на доходы физических лиц являются как резиденты, так и нерезиденты РФ. Согласно ч. 2 ст. 207 НК РФ налоговые резиденты – это физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения в РФ не прерывается на срок пребывания за границей для краткосрочного (менее 6 мес) лечения или обучения, а также для выполнения работ на морских месторождениях углеводородов. Независимо от фактического времени нахождения в РФ налоговыми резидентами РФ признаются российские военнослужащие, проходящие службу за границей, и сотрудники органов власти, откомандированные на работу за рубеж (ч. 3 ст. 207 НК РФ).

Другие виды налогооблагаемых доходов, кроме выплат от работодателей сотрудникам:

- от продажи имущества;

- от сдачи имущества, например, квартиры или авто, в аренду;

- от операций с ценными бумагами;

- полученные в виде дивидендов;

- полученные в виде выигрышей в азартных играх и лотереях.

Перечень не является исчерпывающим. По умолчанию НДФЛ уплачивается со всех видов доходов кроме тех, по которым такая уплата не предусмотрена. Также следует иметь в виду, что НДФЛ в одной и той же ситуации может и взиматься, и не взиматься, в зависимости от конкретной ситуации, например, от статуса налогоплательщика. Так, если квартира дарится близкому родственнику, то налог одаряемый платить не должен (п. 18.1 ст. 217 НК РФ), а если не близкому, то НДФЛ придётся уплатить.

Что не облагается НДФЛ

Налогами облагаются не все доходы граждан. Перечень не облагаемых НДФЛ доходов приведён в ст. 217 НК РФ, и он весьма обширен, насчитывает несколько десятков позиций. К таким доходам, в частности, относятся:

- государственные пособия (кроме пособия по временной нетрудоспособности);

- пенсии;

- ежемесячные выплаты в связи с рождением (усыновлением) первого и второго ребёнка по Федеральному закону от 28.12.2017 № 418-ФЗ;

- доходы волонтёров, полученные по гражданско-правовым договорам за работы и услуги по Федеральному закону от 11.08.1995 № 135-ФЗ;

- алименты;

- некоторые категории единовременных выплат, в том числе матпомощь;

- вознаграждения донорам за сданные кровь и материнское молоко.

Кроме того, налогообложению не подлежат доходы, полученные в конкретных ситуациях. Так, в предыдущем разделе был приведён пример с дарением квартиры близкому родственнику. Пример ещё одной ситуации, когда не нужно платить НДФЛ – продажа квартиры, которая находилась в собственности не менее минимального предельного срока владения (ст. 217.1 НК РФ) – 5 лет (ч. 4), при приватизации, наследовании от близкого родственника, при получении в собственность по договору ренты – 3 года (ч. 3).

Как платить НДФЛ в 2021 году

Удержанный с сотрудника НДФЛ работодатель должен перечислять в бюджет налогового органа, в котором он состоит на учёте. Узнать банковские реквизиты своего налогового органа можно при помощи этого сервиса.

Для перечисления НДФЛ с выплат до 5 млн рублей в 2021 году сохранен тот же порядок, что был прежде. Налог необходимо перечислять на то же КБК, что и в 2020 году: КБК 182 1 01 02010 01 1000 110.

Для тех работодателей, кто будет платить налог по ставке 15%, введен особый порядок его уплаты (письмо ФНС от 1 декабря 2020 года № БС-4-11/19702@):

- отдельно уплачивается сумма налога в части, недостающей до 650 тыс. рублей, относящаяся к части налоговой базы до 5 млн рублей включительно (КБК 182 1 01 02010 01 0000 110);

- отдельно уплачивается часть суммы налога, превышающая 650 тыс. рублей, относящаяся к части налоговой базы, превышающей 5 млн рублей (КБК 182 1 01 02080 01 0000 110).

Организации, имеющие обособленные подразделения, должны перечислять удержанный подоходный налог как по месту нахождения главного офиса, так и по месту нахождения каждого из подразделений. Однако с 2020 года введено новое правило. Если есть несколько обособленных подразделений на территории одного муниципального образования, можно выбрать одну инспекцию. О своем выборе нужно уведомить налоговые органы не позднее 1 числа налогового периода. Со следующего года инспекцию можно изменить.

Обратите внимание, в 2020 году ФНС продлевала срок уведомления налоговых органов о выбранной инспекции. Это можно было сделать до 31 января 2020 года (письмо ФНС от 25.12.2019 № БС-4-11/26740@)

Однако это правило больше не действует, то есть в 2021 году уведомить налоговые органы нужно до 11 января (с учетом переноса срока из-за выходных дней). Эта информация опубликована на сайте ФНС.

Как уменьшить подоходный налог с помощью вычета

Физические лица, относящиеся к категории резидентов Российской Федерации, имеют возможность использовать такой путь уменьшения налогового сбора, как вычет. Подразумевается, что если в вашей жизни имеются особые обстоятельства, вы можете уменьшить выплаты в казну следующим образом:

- уменьшив налоговую базу и снизив тем самым конечную сумму выплат;

- получив вычет уже после выплаты налогов ввиду того, что вам пришлось понести некоторые расходы, которые входят в перечень компенсирующихся государством.

Можно в любой момент уменьшить величину налогового сбора, при наличии у вас соответствующих обстоятельств, применив такой способ возврата средств, как налоговый вычет

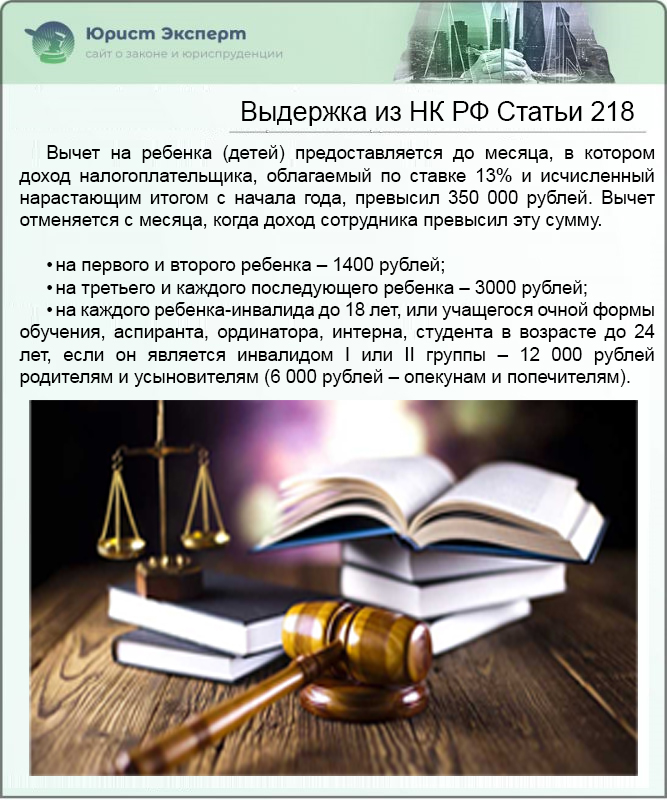

В первую категорию входит практически всем известный вычет на ребенка, когда до расчета 13% с ваших доходов налоговая база гражданина, то есть его заработная плата, уменьшается на определенную сумму, назначенную государством на каждого из детей лица.

Выдержка из НК РФ Статьи 218

Что касается налоговых вычетов второй категории, при которых можно вернуть ранее уплаченные 13%, то тут речь идет о таких расходах, как:

- покупка жилья;

- оплата образовательных услуг;

- получение платного лечения и т.д.

Перечисленные вычеты входят в разные категории (имущественную и социальную), и, тем не менее, их получение производится по одному и тому же пути.

Чтобы вернуть свои законные 13%, необходимо предоставить на рассмотрение в Федеральную налоговую службу декларацию соответствующего содержания по форме 3-НДФЛ, а также документы, которые обосновывают ваше требование по возврату денежных средств.

Декларация 3-НДФЛ

Некоторые разновидности вычетов могут быть получены как непосредственно напрямую из Федеральной налоговой службы полной суммой выплаты, так и от работодателя, но уже в виде частичных выплат, производящихся каждый месяц.

Получить налоговый вычет можно как через работодателя, так и непосредственно путем получения перевода на банковский счет