Ведомость движения денежных средств с ндс для бухгалтерии предприятия, редакция 3.0

Содержание:

- Настройка расчетных показателей

- БИТ.ФИНАНС/МСФО

- Отчет о движении денежных средств в 2020 году

- Расчет изменений в балансе.

- Как вести бухгалтерский учет денежных средств в кассе?

- Платежный календарь

- Расшифровка по Основным средствам для расчета налога на имущество по 2-му и 3-му разделам декларации «Авансы по налогу на имущество». Промо

- Что отражает отчет ДДС

- Правила при составлении отчета ДДС

- Как формировать показатели

- Пример БДДС и БДР в Excel

- Денежные потоки от инвестиционных операций

- Проверьте изменения существенных статей баланса и внесите соответствующие корректировки.

- Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

- Денежные потоки от инвестиционных операций

Настройка расчетных показателей

Программа БИТ.Финанс интегрируется в ту учетную систему, в которой компания ведет бухгалтерский учет, поэтому проводки по МСФО формируются двумя способами:

- После проведения первичного бухгалтерского документа с плана счетов РСБУ на план счетов МСФО по заданному соответствию счетов (меппингу).

- Документами параллельного учета МСФО по ОС, НМА, финансовой аренде, финансовым инструментам и т.д.

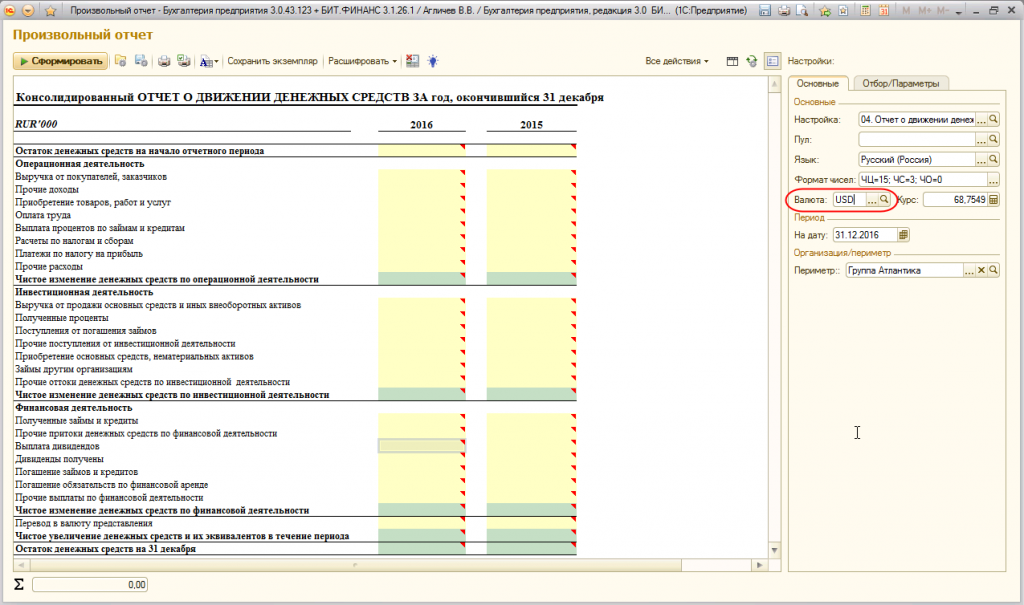

Благодаря этому все необходимые проводки МСФО автоматически попадают в БИТ.ФИНАНС. В «Произвольном отчете» остается лишь указать данные, с каких именно счетов учета МСФО они будут поступать, и какая аналитика будет в этом участвовать.

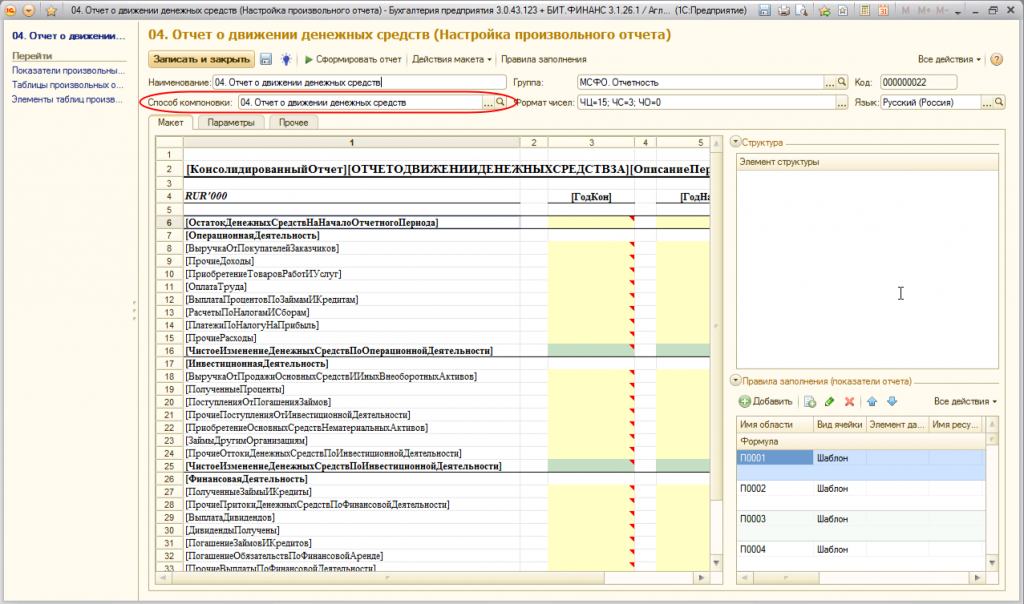

Чтобы настроить это, зайдите в элемент справочника «Настройки произвольных отчетов». Реквизит «Способ компоновки» показывает, каким способом компонуются данные и определяет их способ получения.

Пример внешнего вида элемента справочника «Способы компоновки источников данных»:

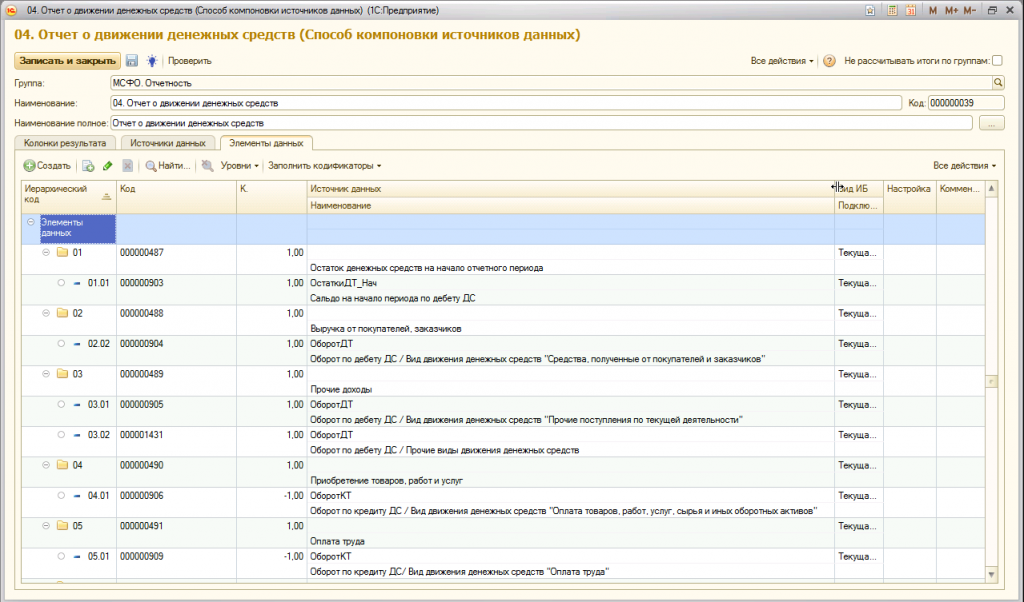

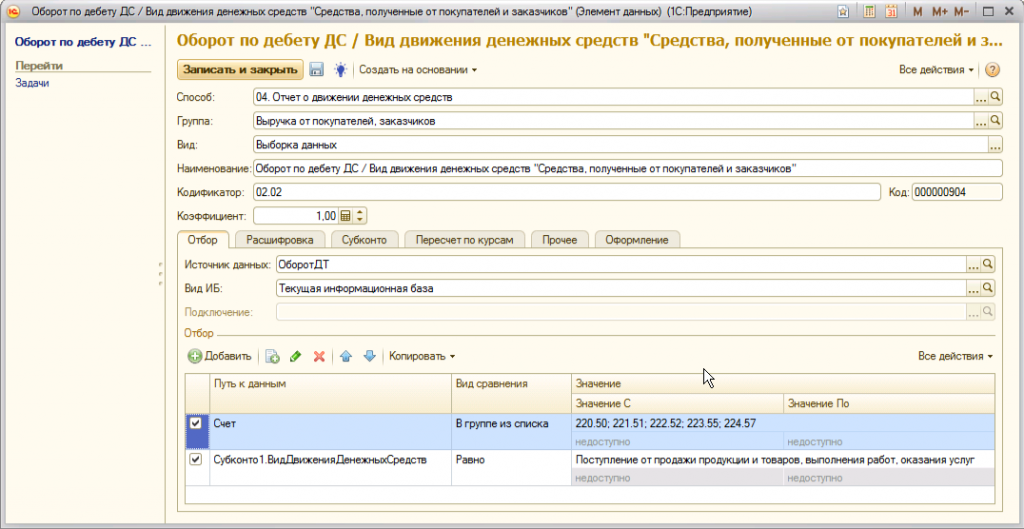

Табличная часть отчета позволяет настроить элементы данных, по которым будут определяться перечни счетов МСФО, которые участвую в получении данных. При необходимости в отчет можно добавить отборы по значениям различных аналитик.

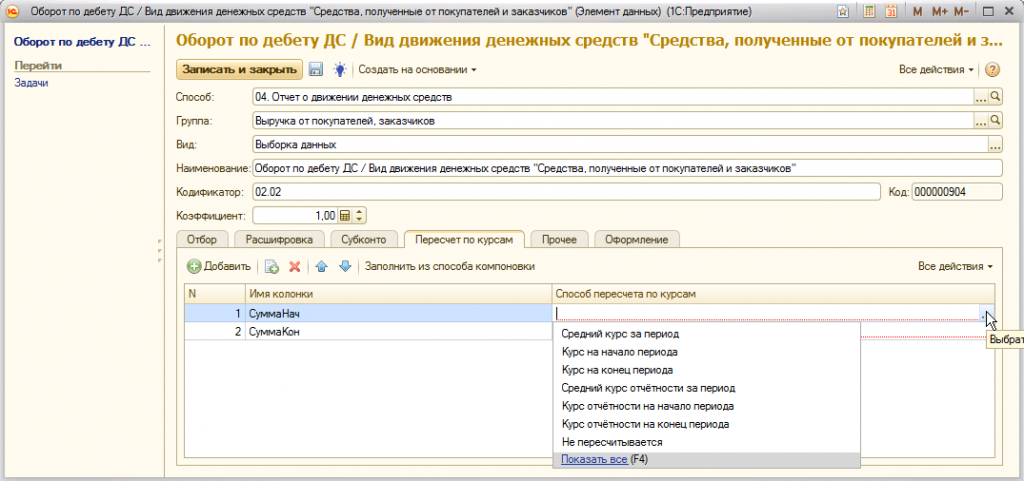

Закладка «Пересчет по валютам» потребуется в случае, если необходимо будет сформировать ОДДС в разных валютах. В закладке можно указать разные способы пересчетов числовых данных в ту валюту, в которой нужен отчет.

Валюту можно выбрать в поле «Валюта»:

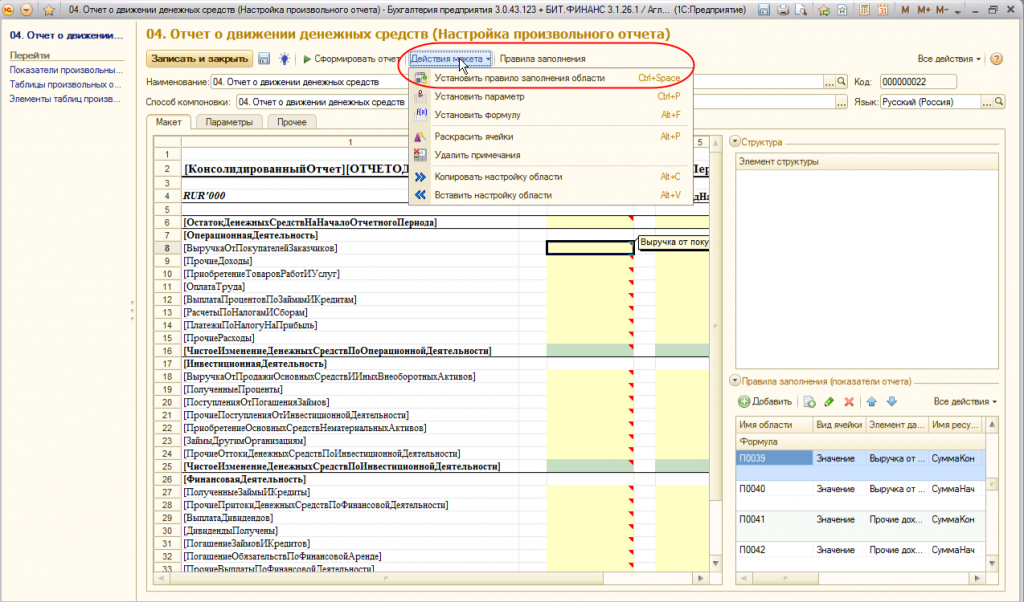

Привязка элемента данных к макету отчета осуществляется в меню «Действие макета» — «Установить правило заполнения области»:

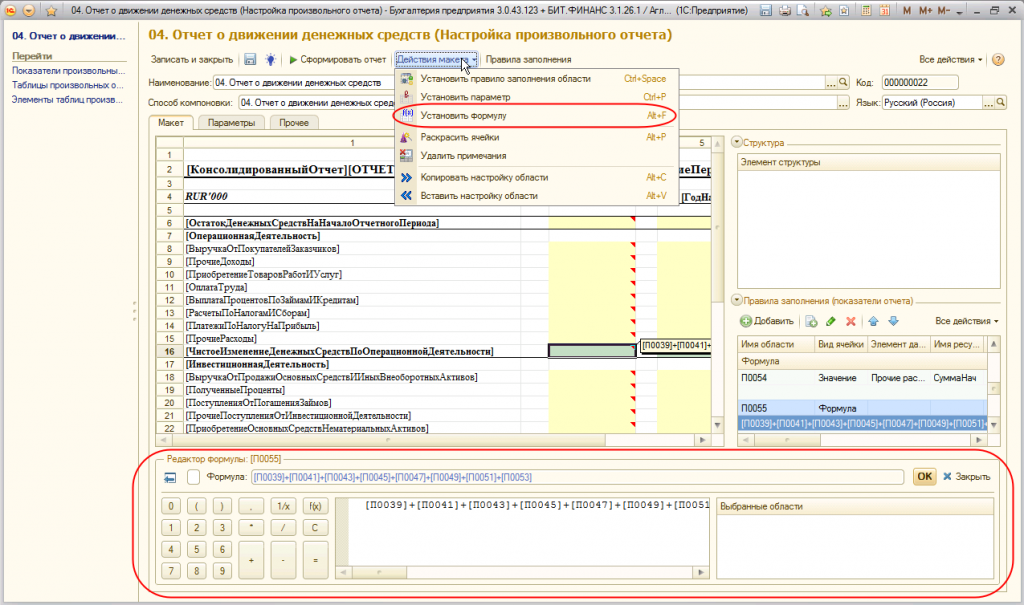

Так же для любой ячейки в макете отчета можно задавать произвольные формулы. Редактор формул открывается при команде «Действие макета» — «Установить формулу»:

Отслеживайте и контролируйте доходы и расходы своей компании с помощью БИТ.ФИНАНС/МСФО. Закажите демонстрацию программы удаленно или при личной встрече. Звоните!

БИТ.ФИНАНС/МСФО

Ведите учёт согласно IFRS, GAAP и формируйте отчетность по МСФО с помощью БИТ.ФИНАНС

- Многовалютный учёт;

- Полный пакет отчётности по МСФО;

- Организация параллельного учёта;

- Отчётность и сопоставление данных РСБУ и МСФО.

Подробнее Заказать

Внедрение CRM-системы

Как избежать штрафов за нарушение выписки ЭСФ?

Отчет о движении денежных средств в 2020 году

В состав годовой бухгалтерской отчетности входит отчет о движении денежных средств (ОДДС), в котором отражаются все поступления, платежи и остатки финансов на начало и конец отчетного периода.

Подавать ОДДС должны все организации, за исключением тех, кто ведет упрощенный учет:

- представители малого бизнеса,

- некоммерческие организации,

- участники проекта «Сколково».

Такие компании сдают упрощенную отчетность, в состав которой ОДДС не входит.

С 2020 года у формы отчета о движении денежных средств изменяется код ОКУД. Новое значение – 0710005 (прежнее — 0710004).

Структура ОДДС

Представлять отчет о движении денежных средств следует по форме, утвержденной приказом Министерства финансов от 02.07.10 № 66н .

Бланк содержит три раздела.

- Денежные потоки от текущих операций: поступления и платежи по обычной деятельности компании: продажи услуг и товаров, аренда, налоги, выплаты сотрудникам, поставщикам и т.д.

- Денежные потоки от инвестиционных операций: покупка и продажа оборудования, транспорта и др., долгосрочные финансовые вложения.

- Денежные потоки от финансовых операций: вклады учредителей, поступления и платежи по кредитам, займам, выручка от выпуска акций и т.д.

Заполнение ОДДС за 2019 год

В форме отчета необходимо отразить все поступления и платежи за год, в том числе те, которые не являются расходами или доходами (например, кредитные операции).

В отчете о движении денежных средств не нужно учитывать денежные потоки внутри компании, которые влияют на состав денежных средств, но не на общую сумму. Например, это снятие наличных со счета, перевод со счета на счет и т.д. Не нужно учитывать и приобретение или обмен на деньги денежных эквивалентов (к ним относятся краткосрочные вложения, которые можно быстро обратить в деньги, например депозиты до востребования или векселя с небольшим сроком погашения). То есть, если в качестве оплаты товара покупатель дает вексель банка, в отчете его стоимость включается в выручку от продажи продукции. Но покупку того же векселя за деньги не нужно указывать в отчете вообще.

Показатели для каждого поля нужно выбрать из оборотов по счетам 50, 51, 52, 55 и по субсчетам к счету 58, на которых учитываются эквиваленты.

Сальдо денежных потоков по каждому разделу (показатели строк 4100, 4200, 4300) исчисляется как разница общей суммы финансовых поступлений и платежей. Так, значение поля 4100 = разнице строк 4110 «Поступления всего» и 4120 «Платежи всего». Отрицательные значения указываются в скобках.

В строке 4400 отражается общее сальдо полей 4100, 4200, 4300.

Значение строки 4450 рассчитывают как суммарное сальдо счетов 50, 51, 52, 55 и по субсчетам к счету 58, на которых учитываются эквиваленты, на начало года.

В строке 4500 указывается разница показателей 4450 и 4400.

Напомним, что числовые показатели в отчете о движении денежных средств нужно указывать только в тысячах рублей, в млн – нельзя.

НДС в отчете о движении денежных средств

Выручку от продажи товаров или ОС, платежи поставщикам и подрядчикам отражают без НДС. По правилам (ПБУ 23/2011) НДС следует показывать в свернутом виде.

НДС и акцизы указывают отдельно в составе денежных потоков от текущих операций. Например, всю сумму НДС, предъявленную покупателям, нужно сравнить с суммой входного НДС:

- если полученный от покупателей налог превышает входной – разница отражается в поле 4119 «Прочие поступления»;

- если меньше – в строке 4129 «Прочие платежи». Отрицательные значения записываются в скобках.

НДФЛ в отчете о движении денежных средств

НДФЛ с зарплаты персоналу, как и страховые взносы, отдельно не указываются, суммы включаются в данные строки 4122 «В связи с оплатой труда работников». Подоходный налог, удержанный из выплаченных дивидендов, нужно указать в поле 4322 «На уплату дивидендов и иных платежей по распределению прибыли в пользу собственников».

В строке 4124 отражают налог на прибыль организаций. Остальные налоги (за исключением НДС, акцизов, НДФЛ) нужно общей суммой показать в специальной строке 4125 «Иные налоги и сборы».

Бесплатный сборник для бухгалтера

Закажите бесплатный сборник материалов «Годовой отчет — 2019» и получите доступ к информации по теме: бухгалтерская и налоговая отчетность, пошаговые инструкции и примеры заполнения форм, консультации и рекомендации экспертов, действующие классификаторы и т.д.

Расчет изменений в балансе.

Теперь возьмите входящие и исходящие остатки отчета о финансовом положении и создайте простую таблицу с тремя столбцами:

- 1-й столбец – название статьи баланса (например, внеоборотные активы),

- 2-й столбец – исходящий остаток на конец текущего периода и

- 3-й столбец – исходящий остаток на конец прошлого периода (т.е. входящий остаток на начало текущего периода).

Как вы знаете, каждый баланс имеет 2 части – активы и пассивы (капитал и обязательства). Итоги обеих частей должны быть одинаковыми. Поэтому, когда вы делаете эту простую таблицу, пожалуйста, указывайте активы с знаком «+», а капитал и обязательства со знаком «-».

Если вы правильно ввели знаки и цифры, общая сумма всех активов и пассивов должна быть равна 0 (без промежуточных итогов).

В 4-м столбце вычислите изменения в балансе за текущий период. Используйте простую формулу:

входящий остаток – исходящий остаток(а не наоборот!).

Когда вы правильно вычислите все изменения, общий итого всех изменений будет также равен 0 (опять же, не включайте промежуточные итоги).

Для этой таблицы вы можете также использовать журнал проводок вместо балансового отчета, чтобы получить более подробную информацию, поскольку статьи баланса сильно агрегированы. Это зависит от уровня детализации, который вам нужен.

Этот шаг очень простой, но важно сделать все правильно, и не смешивать знаки и формулы. Изменения в отчете о финансовом положении

Изменения в отчете о финансовом положении

Изменения в отчете о финансовом положении

Как вести бухгалтерский учет денежных средств в кассе?

Условия, которых следует придерживаться при работе с наличными деньгами, содержатся в указании ЦБ РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У (далее − порядок).

Обратим внимание на важные моменты указанного порядка:

- организация должна предусмотреть максимальный предел суммы, хранящейся в кассе (п. 2);

- ответственным за кассу является кассир или иное лицо из числа работников, назначенное руководителем для выполнения указанной функции (п. 4);

- практически все операции с наличными необходимо фиксировать в кассовой книге (п. 4.6);

- поступление денег сопровождается составлением приходно-кассового ордера — ПКО (п. 5), использование — расходно-кассовым ордером — РКО (п. 6).

В бухучете проводки по операциям с наличными, осуществленные через кассу, делаются с использованием сч. 50 «Касса»: при получении денег делается запись по Дт 50, при выдаче денег — задействуется Кт 50.

Об использовании в бухучете счета 50 см. в статье «Что означает дебет 50 и кредит 50, 71, 51, 76 (нюансы)?».

Платежный календарь

Движение денежных средств происходит постоянно, что заставляет каждый день заниматься оптимизацией денежного потока. Наиболее удачный способ управления платежами, по общему мнению, — платежный календарь. Будучи инструментом оперативного управления, платежный календарь воплощает в жизнь показатели БДДС. Платежный календарь составляется на месяц, декаду, неделю, день. Платежный календарь легко автоматизируется и является распространенным способом взаимодействия внутри организации.

Платежный календарь в процессе его исполнения из бюджетного документа становится отчетным за счет трансформации плановых показателей в фактические данные. В платежном календаре статьи БДДС детализируются до конкретных операций с указанием суммы, контрагента и срока. Платежный календарь — инструмент контроля «кассовых разрывов», для недопущения которых или откладываются выплаты, или прилагаются усилия по сбору выручки, или привлекаются займы. Универсальным инструментом покрытия «кассовых разрывов» является овердрафт — банковский кредит на покрытие недостатка средств на расчетном счете.

Платежный календарь повышает качество оперативного финансового управления, что выражается в решении следующих задач:

- формирование единой базы платежей;

- планирование денежных потоков на период от одного дня до одного месяца;

- обеспечение ликвидности;

- сглаживание колебаний движения денежных средств;

- определение потребностей в краткосрочных кредитах;

- определение возможностей размещения временно свободных средств на краткосрочных депозитах;

- определение приоритета платежей при дефиците денежных средств;

- представление картины ликвидности для заинтересованных пользователей;

- использование платежного календаря как интерфейса взаимодействия между службами и сотрудниками;

- повышение прозрачности денежных операций;

- сокращение сроков принятия решений.

Расшифровка по Основным средствам для расчета налога на имущество по 2-му и 3-му разделам декларации «Авансы по налогу на имущество». Промо

Отчет «Расшифровка отчета ‘Авансы по налогу на имущество’ по 2-3 разделам» предназначен для проверки и контроля правильности расчета регламентированного отчета «Авансы по налогу на имущество» в разрезе Основных средств. Предоставляет ряд дополнительных данных по состоянию ОС организации на текущий момент согласно данным хозрасчетного регистра. Написан на основании стандартных процедур заполнения регламентированных отчетов, но дополнительно показывает данные в разрезе групп ОС и каждого ОС, согласно данным 2-го и 3-го разделов стандартного отчета. Версия для обычного приложения тестировалась на УПП 1.3, но должно работать в БУ, БУ КОРП 2.0, КА, БАУ и БАУ КОРП (по крайней мере для обычных /неуправляемых/ приложений). Версия для управляемого приложения тестировалась на БП 3.0. В отчете учтены ОС, введенные в эксплуатацию после 2013 и учтены изменения, введенные в 2017 г. Предусмотрено три варианта отчета: 1. Для обычного приложения 8.1-8.3 платформ; 2. Для управляемого приложения 8.2 — 8.3 платформ; 3. Универсальный вариант, который подходит для обоих типов конфигураций: для обычного и управляемого приложений (удобно, если на предприятии используются оба типа — и обычные, и управляемые приложения).

2 стартмани

Что отражает отчет ДДС

Каждый день компания совершает финансовые операции: вчера оплатили аренду, сегодня перевели зарплату сотрудникам, завтра от клиента зайдет предоплата за партию товара. За неделю, а тем более месяц, таких операций может быть десятки, сотни, а то и тысячи. Отчет ДДС помогает свести эти данные в одну таблицу в режиме реального времени.

Распространенная ситуация — за месяц компания получила несколько крупных платежей. Собственник думает, что на 30 число у него должно быть много денег. А остаток на счете оказывается гораздо меньше ожидаемого. Владелец бизнеса начинает разбираться, поднимает отчет ДДС и видит: на прошлой неделе погасили кредит за оборудование, а вчера оплатили крупную партию товара. Еще и штраф от налоговой на днях прилетел.

Уже понятно, что дивидендов получится вывести меньше, чем планировалось. А с самой ситуацией, когда деньги расходятся, нужно что-то делать. Например, оптимизировать траты, прогнозировать доходы/расходы наперед, чтобы средств на все хватало, и быть построже с бухгалтерией, которая подводит компанию под штрафы.

Инга:

«Первый отчет ДДС может стать для собственников неприятным сюрпризом.

Типичные истории — остаток по операционной деятельности отрицательный (то есть бизнес потратил больше, чем заработал), “по чуть-чуть” выбрали в виде дивидендов будущую прибыль за несколько месяцев вперед, а расходы на содержание офиса превзошли мыслимые пределы.

Отчет ДДС показывает, что происходит с деньгами бизнеса, отражает, сколько средств пришло и ушло по трем направлениям деятельности — операционной, финансовой и инвестиционной.

- Операционная — все, что касается действий, которые приносят компании прибыль. Положительный остаток по этой деятельности в конце периода — показатель финансового здоровья бизнеса.

- Финансовая — кредиты, выплаты по ним и дивиденды.

- Инвестиционная — затраты компании на приобретение активов и доходы от их использования. Если бизнес привлекает инвестиции со стороны, эти поступления и выплаты вкладчикам отражаются в ДДС как инвестиционная деятельность. А грамотный потенциальный вкладчик обязательно захочет посмотреть отчет ДДС, чтобы знать, как компания умеет не только зарабатывать, но и тратить.

Кроме того, отчет ДДС помогает выявить воровство или чрезмерные расходы.

Правила при составлении отчета ДДС

Помните, что отчет ДДС — это, по сути, аналог банковской выписки, который раскрывает информацию о движении всех денег компании. Также нужно понимать, что отчет ДДС раскрывает строку 1250 бухгалтерского баланса.

При составлении ДДС руководствуйтесь следующими правилами:

- в отчете не учитывайте денежные потоки изменяющие состав, но не суммы средств: например, перечисление денег со счета на счет организации в отчете ДДС не фиксируйте;

- поступления и платежи отражайте без НДС;

- НДС и акцизы указывайте отдельно в составе текущих денежных потоков: считаем весь предъявленный НДС и сравниваем его с входящим; если предъявленный налог больше входящего, то разницу вписывают в “Прочие поступления”, иначе — в “Прочие платежи”;

- зарплату работникам учитывают с НДФЛ и страховыми взносами;

- налог на прибыль показывают отдельно в потоках от текущей деятельности.

Как формировать показатели

Чтобы заполнить отчет, берите данные дебетовых и кредитовых оборотов по счетам 50 «Касса», 51 «Расчетный счет», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути». Подробнее о том, как формируются показатели отчета о движении денежных средств, см. в таблице.

Пример, как определить результат движения денежных средств от текущей деятельности

В 2015 году сумма выручки (включая авансы), поступившей на расчетный счет и в кассу ООО «Альфа», составила 11 800 000 руб. (в т. ч. НДС – 1 800 000 руб.). За этот же период организация перечислила с расчетного счета оплату за поставленные товары (работы, услуги) в сумме 5 900 000 руб. (в т. ч. НДС – 900 000 руб.).

Зарплата, фактически выплаченная сотрудникам в 2015 году, составила 2 000 000 руб.

Сумма денежных средств, направленная на прочие расходы, равна 100 000 руб. В бюджет перечислены налог на прибыль – 500 000 руб., НДС – 700 000 руб., страховые взносы во внебюджетные фонды – 680 000 руб.

Таким образом, разница между суммами НДС, полученными от партнеров в составе поступлений (а также из бюджета), и суммами налога, перечисленными контрагентам в составе платежей (а также в бюджет), составила 200 000 руб. (1 800 000 руб. – 900 000 руб. – 700 000 руб.). Эта сумма указывается по строке «Прочие поступления».

По строке «Прочие платежи» бухгалтер указал сумму 780 000 руб., которая складывается:

- из денежных средств, направленных на прочие расходы (100 000 руб.);

- из страховых взносов во внебюджетные фонды (680 000 руб.).

Отчет о движении денежных средств за 2015 год в части формирования раздела «Денежные потоки от текущих операций» бухгалтер «Альфы» составил так (тыс. руб.).

| Название статей отчета | Коды строк | За 2015 год |

| Поступления – всего | 4110 | 10 200 |

| в том числе: от продажи продукции, товаров, работ и услуг | 4111 | 10 000 |

| от арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей | 4112 | – |

| от перепродажи финансовых вложений | 4113 | _ |

| прочие поступления | 4119 | 200 |

| Платежи – всего | 4120 | (8280) |

| в том числе: поставщикам (подрядчикам) за сырье, материалы, работы, услуги | 4121 | (5000) |

| в связи с оплатой труда работников | 4122 | (2000) |

| процентов по долговым обязательствам | 4123 | – |

| налога на прибыль организаций | 4124 | (500) |

| прочие платежи | 4129 | (780) |

| Сальдо денежных потоков от текущих операций | 4100 | 1920 |

Пример, как определить результат движения денежных средств от инвестиционной деятельности

В 2015 году ООО «Альфа» оплатило приобретенное помещение стоимостью 5 000 000 руб. В этом же году «Альфа» предоставила другой организации денежный заем в сумме 400 000 руб.

Поступлений от инвестиционной деятельности у ООО «Альфа» не было.

В разделе «Денежные потоки от инвестиционных операций» отчета о движении денежных средств за 2015 год бухгалтер «Альфы» указал (тыс. руб.):

по строке 4221 «В том числе в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» – (5000);

по строке 4223 «В связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам» – (400);

по строке 4220 «Платежи – всего» – (5400);

по строке 4200 «Сальдо денежных потоков от инвестиционных операций» – (5400).

Пример, как определить результат движения денежных средств от финансовой деятельности

В 2015 году ООО «Альфа» погасило ранее полученный беспроцентный денежный заем в сумме 500 000 руб.

Поступлений от финансовой деятельности у ООО «Альфа» не было.

В разделе «Денежные потоки от финансовых операций» отчета о движении денежных средств за 2015 год бухгалтер «Альфы» указал (тыс. руб.):

по строке 4323 «В связи с погашением (выкупом) векселей и других ценных бумаг, возврат кредитов и займов» – (500);

по строке 4320 «Платежи – всего» – (500);

по строке 4300 «Сальдо денежных потоков от финансовых операций» – (500).

Ситуация: нужно ли в сумму показателя «Остаток денежных средств и денежных эквивалентов на начало (конец) отчетного периода» отчета о движении денежных средств включать сальдо по счету 57 «Переводы в пути»?

Да, нужно.

Вообще на счете 57 «Переводы в пути» учитывают денежные средства, переведенные (переданные) для зачисления на расчетный счет организации, но еще не зачисленные по назначению. А это те активы (деньги), которые по сути уже являются собственностью организации. Сальдо по счету 57 на начало и конец отчетного года отражают в Бухгалтерском балансе по строке 1250 «Денежные средства». При этом остатки денежных средств, отраженные в отчете, должны соответствовать показателям Бухгалтерского баланса (см. правила заполнения Бухгалтерского баланса). Таким образом, сальдо по счету 57 включите в отчете в сумму остатков денежных средств на начало и конец отчетного года.

Пример БДДС и БДР в Excel

Бюджет движения денежных средств (БДДС) – документ, в котором собраны все движения денежных средств (безналичные и наличные), произведена группировка денежных потоков по их целям, представлена информация о планируемых в компании свободных денежных средствах.

Планирование денежных потоков состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

Помимо прямого способа (разнесение по статьям движений денежных средств) раздел операционной деятельности БДДС может быть составлен косвенным методом. При формировании таблицы БДДС этим методом операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок (амортизация, изменения кредиторской и дебиторской задолженности и пр.). Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

В результате мы получаем плановый чистый поток за рассматриваемый период и прогноз остатка денежных средств на конец периода.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат, либо увеличения плана привлечения финансирования. Для повышения удобства анализа бюджета можно добавить в БДДС дополнительные таблицы с расшифровкой информации о текущей задолженности перед поставщиками, плановыми постоянными затратами, а также прогнозной задолженностью на конец месяца с учетом заложенных в бюджет сумм оплат.

Бюджет доходов и расходов (БДР) – демонстрирует планируемые финансовые результаты деятельности предприятия. В нет отражаются выручка компании, ее прямые и операционные расходы, налоги, прочие доходы и расходы (включая проценты по кредитным ресурсам и т.д.), прибыль от деятельности (рассчитанная с учетом применяемой системы, например, РСБУ или МСФО), а также налог на прибыль и чистая прибыль.

БДР можно формировать по-разному, например, по рассматриваемым периодам времени (недели, месяцы, годы) либо по ЦФО (центрам финансовой ответственности). В качестве ЦФО могут выступать отдельные магазины, офисы, проекты и другие структурные подразделения компании.

Составные части бюджета доходов и расходов принято разделять на две части:

- доходная;

- расходная.

Доходная

В нее включается следующее:

- прибыль от продажи основной продукции, отток которой запланирован в бюджетной фазе;

- прибыль от других типов реализации какой-либо продукции;

- прибыль, полученная от внереализационных доходов. Сюда включается и полученная денежная сумма от займов, которые были предоставлены другим организациям. Также прибыль может поступить от смены курса валюты.

Расходная часть состоит из показателей:

- производственных затрат. Берутся эти данные из затрат, связанных с производственным бюджетом;

- расходов, связанных с коммерцией и управлением;

- расходов на прочие нужды. Сюда включаются процентные выплаты по взятому кредиту и т.д.

Доходную часть бизнеса в БДР можно представить по видам (например, розничная торговля, оптовая торговля, оказание транспортных услуг и т.д.).

Расходную часть распределяют, в основном, по статьям бюджета доходов и расходов предприятия. Такое разделение позволяет проводить анализ бюджета доходов и расходов по видам затрат:

- Производственные/Административные/Коммерческие

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Идеального шаблона бюджета движения денежных средств организации и БДР в природе не существует. Подготовленный нашими специалистами образец бюджета организации в Excel поможет получить общее представление о том, как выглядят подобные отчеты.

Денежные потоки от инвестиционных операций

Сначала проанализируйте поступления.

По строке 4211 «от продажи внеоборотных активов» отчета укажите суммы, которые фирма получила от продажи основных средств, нематериальных активов, объектов незавершенного капитального строительства и оборудования к установке (без учета НДС).

Эти данные берутся из дебетовых оборотов по счетам 50, 51, 52, 58, субсчет «Денежные эквиваленты» (за минусом полученного НДС), в корреспонденции со счетом 62 «Расчеты с покупателями и заказчиками» или 76 «Расчеты с разными дебиторами и кредиторами».

В строке 4212 отчета укажите доходы фирмы от продажи акций (долей участия) в других организациях, а по строке 4214 — поступления в виде дивидендов, процентов по долговым финансовым вложениям. Данные о дивидендах возьмите из дебетовых оборотов по счетам 50, 51, 52, 58, субсчет «Денежные эквиваленты», в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по дивидендам».

Чтобы выявить суммы процентов, которые фактически получила в отчетном году ваша фирма от финансовых вложений (например, облигаций, векселей, выданных займов и т. д.), нужно взять дебетовый оборот по счетам 50, 51, 52 в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчета «Проценты по векселям», «Проценты по облигациям» и т. д.

Погашение выданных процентных займов покажите в строке 4213.

Напомним, что в бухучете эти операции отражаются по дебету счета 50 или 51 в корреспонденции со счетом 58 «Финансовые вложения».

Поступления по инвестиционной деятельности, не поименованные в строках 4211—4214 отчета, отражают в строке 4219 «прочие поступления».

Затем раскройте структуру платежей.

В строке 4221 «в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» отчета отразите оплату в отчетном году основных средств (недвижимости, производственного оборудования и т. д.), нематериальных активов (прав на патенты, изобретения и т. д.), поисковых активов (в связи с освоением природных ресурсов), а также объектов незавершенных капвложений — без учета НДС. Данные для этой строки возьмите из кредитовых оборотов по счетам 50, 51, 52, 55, 58, субсчет «Денежные эквиваленты» (за минусом НДС), в корреспонденции со счетами 60 и 76 в части покупок основных средств, нематериальных активов и т. п. Кроме того, наличные деньги на эти цели могут расходоваться через подотчетных лиц.

Сумму средств, направленных на осуществление долгосрочных финансовых вложений, запишите по строкам 4222 «в связи с приобретением акций (долей участия) в других организациях» и 4223 «в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам». Чтобы заполнить эти строки, возьмите необходимые данные из оборота по дебету счета 58. Денежные эквиваленты хотя и отражаются по счету 58, но долгосрочными активами не являются.

Результат движения денежных средств от инвестиционной деятельности покажите в строке 4200 «Сальдо денежных потоков от инвестиционных операций». То есть впишите сюда разницу между поступившей и израсходованной в рамках инвестиционной деятельности суммами денег и денежных эквивалентов.

Уплату процентов показывают в составе текущих операций (строка 4123), если только вы не включаете их в стоимость инвестиционных активов. В последнем случае проценты покажите в составе инвестиционных операций (строка 4224).

Сложно переоценить важность, а следовательно, и точность составления отчета о движении денежных средств. Вашему вниманию представлен фрагмент из книги «Годовой отчет 2012 под редакцией Владимира Мещерякова», в которой довольно подробно описан процесс составления этой части итоговых документов

Ознакомиться и приобрести книгу можно здесь

Проверьте изменения существенных статей баланса и внесите соответствующие корректировки.

Этот шаг – для по-настоящему добросовестных и трудолюбивых людей

Вы можете пропустить его, если хотите, но его рекомендуется делать вполне очевидным причинам: вы будете почти уверены, что внесли все существенные неденежные корректировки в свои денежные потоки, не опуская что-то важное

Если вы уверены, что у вас есть вся необходимая информация из различных отделов вашей компании, это прекрасно. Но если вы не уверены в этом, то желательно сделать этот шаг.

Это довольно легко. Просто возьмите самые большие или важные статьи баланса и проверьте, учитывается ли каждое движение по ним в вашем кэш-фло.

Например, основные средства.

Вы можете обнаружить, что изменение основных средств было следующим:

исходящий остаток ОС =начальный остаток ОС+ приобретение ОС за деньги+ приобретение ОС по аренде– амортизация– убыток от продажи ОС– продажа ОС за деньги.

Какие операции из этой формулы являются неденежными? Вероятно, следующие: приобретение ОС по аренде, амортизация и убыток от ликвидации ОС. Для каждой из этих неденежных операций необходимо внести корректировку.

Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

Отчет для проверки правильности данных во всех регламентированных отчетах 6-НДФЛ — по всем организациям и обособленным подразделениям. Анализируются:

1. Данные возвращенного налога в 6-НДФЛ должны быть равны возвращенному налогу из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом ВозвращеноНалоговымАгентом, за период отчета. (голубой цвет).

2. Удержанный налог из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с учетом возвратов и НДФЛ к уплате из Регистра накопления «РасчетыНалоговыхАгентовСБюджетомПоНДФЛ» — сомневаюсь — что это верно — может кто-нибудь прокомментирует? (зеленый цвет).

3. Удержанный налог в Разделе 1 (070) должен быть равен Удержанному налогу из Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом Удержано (без учета возвращенного налога ). (золотой цвет).

4. Анализируется удержанный НДФЛ в отчете 6-НДФЛ Раздел 2 (140) и данные по удержанному налогу Регистра накопления «РасчетыНалогоплательщиковСБюджетомПоНДФЛ» с типом Удержано (без учета возвращенного налога ) по крайнему сроку уплаты. (бледно желтый цвет).

5. Контрольное соотношение 2.1: (070) — (090) д.б. — значит «недоплата» (ярко-розовый цвет), если > значит «переплата» (бледно-розовый цвет)).

2 стартмани

Денежные потоки от инвестиционных операций

Сначала проанализируйте поступления.

По строке 4211 «от продажи внеоборотных активов» отчета укажите суммы, которые фирма получила от продажи основных средств, нематериальных активов, объектов незавершенного капитального строительства и оборудования к установке (без учета НДС).

Эти данные берутся из дебетовых оборотов по счетам 50, 51, 52, 58, субсчет «Денежные эквиваленты» (за минусом полученного НДС), в корреспонденции со счетом 62 «Расчеты с покупателями и заказчиками» или 76 «Расчеты с разными дебиторами и кредиторами».

В строке 4212 отчета укажите доходы фирмы от продажи акций (долей участия) в других организациях, а по строке 4214 — поступления в виде дивидендов, процентов по долговым финансовым вложениям. Данные о дивидендах возьмите из дебетовых оборотов по счетам 50, 51, 52, 58, субсчет «Денежные эквиваленты», в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по дивидендам».

Чтобы выявить суммы процентов, которые фактически получила в отчетном году ваша фирма от финансовых вложений (например, облигаций, векселей, выданных займов и т. д.), нужно взять дебетовый оборот по счетам 50, 51, 52 в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчета «Проценты по векселям», «Проценты по облигациям» и т. д.

Погашение выданных процентных займов покажите в строке 4213.

Напомним, что в бухучете эти операции отражаются по дебету счета 50 или 51 в корреспонденции со счетом 58 «Финансовые вложения».

Поступления по инвестиционной деятельности, не поименованные в строках 4211—4214 отчета, отражают в строке 4219 «прочие поступления».

Затем раскройте структуру платежей.

В строке 4221 «в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» отчета отразите оплату в отчетном году основных средств (недвижимости, производственного оборудования и т. д.), нематериальных активов (прав на патенты, изобретения и т. д.), поисковых активов (в связи с освоением природных ресурсов), а также объектов незавершенных капвложений — без учета НДС. Данные для этой строки возьмите из кредитовых оборотов по счетам 50, 51, 52, 55, 58, субсчет «Денежные эквиваленты» (за минусом НДС), в корреспонденции со счетами 60 и 76 в части покупок основных средств, нематериальных активов и т. п. Кроме того, наличные деньги на эти цели могут расходоваться через подотчетных лиц.

Сумму средств, направленных на осуществление долгосрочных финансовых вложений, запишите по строкам 4222 «в связи с приобретением акций (долей участия) в других организациях» и 4223 «в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам». Чтобы заполнить эти строки, возьмите необходимые данные из оборота по дебету счета 58. Денежные эквиваленты хотя и отражаются по счету 58, но долгосрочными активами не являются.

Результат движения денежных средств от инвестиционной деятельности покажите в строке 4200 «Сальдо денежных потоков от инвестиционных операций». То есть впишите сюда разницу между поступившей и израсходованной в рамках инвестиционной деятельности суммами денег и денежных эквивалентов.

Уплату процентов показывают в составе текущих операций (строка 4123), если только вы не включаете их в стоимость инвестиционных активов. В последнем случае проценты покажите в составе инвестиционных операций (строка 4224).

Сложно переоценить важность, а следовательно, и точность составления отчета о движении денежных средств. Вашему вниманию представлен фрагмент из книги «Годовой отчет 2012 под редакцией Владимира Мещерякова», в которой довольно подробно описан процесс составления этой части итоговых документов

Ознакомиться и приобрести книгу можно здесь