Изменения пбу 18/02: балансовый метод для отложенных налогов

Содержание:

- Отражение нового порядка учета налога на прибыль в отчете о финансовых результатах

- Что изменилось в стандарте

- 2.2 Организация учета расчетов по налогу на прибыль в ООО «Гефест Плюс»

- НДС-2020 в 1С: изменения, практика применения, подготовка к отчетности

- Связь налогового и бухгалтерского учета

- Отражение налога на прибыль в бухгалтерском учете: пример

- Расчет отложенного налога по ПБУ 18/02 без разниц

- Прочие случаи возникновения постоянных разниц

- Отдельные новости для консолидированных групп налогоплательщиков.

- Правила для участников консолидированной группы налогоплательщиков (КГН)

- Новый порядок с 2020 года

Отражение нового порядка учета налога на прибыль в отчете о финансовых результатах

Для отражения в отчете о финансовом результате (далее — ОФР) нововведений предусматривается, что:

- расход (доход) по налогу на прибыль отражается в ОФР с разбивкой на отложенный налог и текущий налог в качестве статьи, уменьшающей прибыль (убыток) до налогообложения при формировании чистой прибыли (убытка) за отчетный период;

- налог по операциям, не включаемым в бухгалтерскую прибыль (убыток), отражается в ОФР в качестве статьи, уменьшающей (увеличивающей) чистую прибыль (убыток) при формировании совокупного финансового результата периода;

- разница между суммой текущего налога, исчисленного участником КГН, и суммой, причитающейся с участника (участнику) исходя из условий договора о КГН, раскрывается в ОФР обособленно и обозначается как перераспределение налога на прибыль внутри КГН.

Что изменилось в стандарте

В 2020 г. ПБУ 18/02 позволяет пояснить инвестору (собственнику), как начисленный по результатам текущего периода налог повлияет на будущие периоды. Такое влияние вызвано тем, что из-за особенностей налогового законодательства доля налога в прибыли может существенно варьироваться из года в год и часто зависит от того, как налог был уплачен в предыдущие периоды. Поэтому основным «клиентом», которого интересует информация, полученная с помощью ПБУ 18/02, теперь будет не контролирующий орган, а собственник или инвестор. При этом Минфин сократил возможность использования ПБУ 18/02 в роли «помощника» для расчета налога.

Главная цель стандарта ПБУ 18/02 – определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

-

будущего возмещения стоимости активов, которые признаны в отчете о финансовом положении организации;

-

событий текущего периода, признанных в финансовой отчетности организации (IAS 12 «Налоги на прибыль», Минфин, приказ от 28.12.2015 № 217н).

Налог на прибыль рассчитывается в соответствии с нормами налогового законодательства (согласно НК РФ), а не бухгалтерского. С точки зрения ПБУ 18/02, рассчитанная сумма налога – исходные данные, свершившийся факт. Однако с его помощью можно показать инвесторам последствия уплаты налога. Инвесторы ожидают определенную прибыль от предприятия с учетом налога. Если откладывать налог, то его сумма в последующих периодах для инвестора может стать сюрпризом.

Поэтому ключевое понятие ПБУ 18/02 – отложенный налог. Сумму налога на прибыль, уплаченного в текущем году, можно условно разделить на части, относящиеся к отчетному году и к будущим годам. Отложенный налог на прибыль – это сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 9 ПБУ 18/02). Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО – это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

-

Публичные общества (для информирования акционеров и инвесторов).

-

Дочерние и зависимые общества (для подготовки консолидированной отчетности (МСФО).

-

Остальные компании, кроме малых предприятий и некоммерческих организаций.

Основные изменения ПБУ 18/02:

-

из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

-

уточняется порядок определения временных разниц (ВР) и постоянных разниц (ПР), в том числе участником КГН;

-

по некоторым видам разниц устраняется неопределенность, к каким видам их относить – временным или постоянным;

-

устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль – это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

-

уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) – «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

При соблюдении правил, предусмотренных Приказом Минфина РФ № 236н, расчета показателей по ПБУ 18/02 можно выполнять разными методами: балансовым или методом отсрочки. При этом стандарт не содержит ограничений для использования организацией любого из этих способов по своему выбору (Информационное сообщение Минфина РФ от 28.12.2018 № ИС-учет-13).

2.2 Организация учета расчетов по налогу на прибыль в ООО «Гефест Плюс»

ООО «Гефест Плюс» для целей бухгалтерского учёта от 29.12. 2012 года выработано положение, в котором устанавливается совокупность способов ведения бухгалтерского учёта — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Бухгалтерский учёт в ООО «Гефест Плюс» осуществляется в соответствии с Федеральным Законом РФ «О бухгалтерском учёте» от 21.11.96г. №129 — ФЗ, Положением по бухгалтерскому учету «Бухгалтерская отчётность организации» ПБУ 4/99, рабочим Планом счетов с использованием семейства программ «1С».

Финансовый результат от продажи продукции (работ, услуг) определяют по счету 90 «Продажи».

В ООО «Гефест Плюс» в соответствии с утвержденным планом счетов бухгалтерского учета к счету 90 «Продажи» открыты различные субсчета: 90-1 «Выручка»; 90-2 «Себестоимость продаж»; 90-3 «Налог на добавленную стоимость»; 90-9 «Прибыль (убыток) от продаж».

Корреспонденция счетов ООО «Гефест Плюс» представлена в приложении 3.

Финансовый результат деятельности организации (чистая прибыль) составила 68100 руб. (6329 + 91 2 — 14489 = 79 8 руб.). Ежемесячно сопоставлением суммарного кредитового оборота по субсчету 90-1 «Выручка», по субсчету 91-1 «Прочие доходы» и дебетового оборота по субсчетам 90-2 «Себестоимость продаж», 90-3 «Налог на добавленную стоимость», 90-4 «Акцизы», 91-2 «Прочие расходы» определяется финансовый результат (прибыль или убыток) от продаж за отчетный месяц. Этот финансовый результат ежемесячно заключительными оборотами списывается субсчета 90-9 «Прибыль/убыток от продаж» и сссубсчетаа91 -9 «Сальдо прочих доходов и расходов» на счет 99 «Прибыли и убытки».

Из этого следует, что синтетические счета 90 «Продажи» и 91 «Прочие доходы и расходы» сальдо на отчетную дату не имеют. Обороты за отчетный месяц остаются на счетах по дебету 90-2, 90-3, 90-4, 91-2 и по кредиту счетов 90-1, 91-2 и закрываются по итогам года. Расчет налога на доходы производится в соответствии со ст. 346.8 гл.26.2 НК РФ.

Рассмотрим порядок формирования результатов деятельности организации за отчетный год.

Данные работы организации за год. В конце отчетного года на счетах бухгалтерского учета имеются следующие записи (приложение 4):

1.Кредит счета 99 «Прибыли и убытки» на конец года имеет следующие результаты:

а. прибыль от обычных видов деятельности:

840169 руб. — 76379 руб. — 641 80 руб. = 122210 руб. (см. таблицу).

Бухгалтерская проводка:

Д-т сч.90-9 К-т сч.99 — 122210 руб.

б. прибыль от прочих доходов и расходов:

2001 9 руб. — 14081 руб. = 9344 руб.

Бухгалтерская проводка

Д-т сч.91-9 К-т сч.99 — 9344 руб.

Кредит счета 99 «Прибыли и убытки» (К-т сч. 99 — 181 4 руб.) 122210 руб. + 9344 руб. = 181 4 руб.

2.Расчет дебета счета 99 «Прибыли и убытки»:

а. расчет налога на прибыль:

налогооблагаемая прибыль за год: 181 4 руб.

Ставка налога на прибыль 6%, тогда налог на прибыль равен:

1814 руб. х 0,20 = 36311эруб.

б. чистая прибыль организации за отчетный год:

1814 руб. — 36311эруб. = 14 243эруб.

В приложении отраженоэзакрытиеесчетов990 «Продажи», 91 «Прочие доходы и расходы», 99э «Прибыли и убытки» в конце отчетного года.

На счете 90 «Продажи» и 91э «Прочие доходы и расходы» образуется нулевое сальдо в конце отчетного года.

НДС-2020 в 1С: изменения, практика применения, подготовка к отчетности

Статья об изменениях в налоговом законодательстве с 1 января 2020 года. Необходимо пользоваться только новыми электронными форматами счетов-фактур и УПД. В новых электронных форматах счетов-фактур учтена повышенная ставка НДС 20%, а также – введение обязательной маркировки товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС. В программных продуктах 1С актуальных версий (с подключенным сервисом 1С-ЭДО) формат автоматически сменится на действующий. Фирма «1С» реализовала функционал, который позволяет решить задачи маркировки товаров и обмена данными с ГИСМ.

Связь налогового и бухгалтерского учета

Налог организации к уплате в бюджет (текущий налог на прибыль) ПБУ 18/02 предлагает определять по выбору либо по данным налоговой декларации, либо по данным бухгалтерского учета. Как правило, учетной политикой выбирается вариант «по данным БУ». Он позволяет использовать стандартный план счетов БУ для корректного учета показателя и связывает его с условным расходом (доходом) на прибыль.

Участвующие в расчетах разницы между данными БУ и НУ могут иметь постоянный и временный характер:

- временные – данные отражаются по БУ и НУ в разных периодах;

- постоянные – данные признаются либо в БУ либо в НУ.

Временные разницы проявляются затем в виде отложенных налоговых активов и обязательств (ОНА и ОНО). Они образуются вычитанием по итогам года стоимости активов по балансу и стоимости активов для целей НУ; стоимости обязательств по балансу и стоимости обязательств для целей НУ. Если стоимость активов по балансу больше, возникает налогооблагаемая разница. Если стоимость активов, напротив, по балансу меньше, будет вычитаемая разница. Обязательства: их стоимость по балансу больше – вычитаемая разница; стоимость по балансу меньше – налогооблагаемая разница.

Все разницы на конец периода складываются и приводятся к одному значению. Аналогичный алгоритм применяется к разницам на начало года. Далее значения начала и конца периода сравниваются между собой. Вычитаемые разницы складываются (со знаком +), налогооблагаемые разницы складываются (со знаком -). Вычитаемая разница начала года погасится налогооблогаемой разницей конца года, и получится налогооблагаемая сумма. Обратно – налогооблагаемая разница начала года гасится вычитаемой разницей конца года.

ОНА = вычитаемая разница* СтН. ОНО = налогооблагаемая разница*СтН.

Постоянные разницы проявляются в виде постоянных налоговых доходов и расходов (ПНД и ПНР). Они исчисляются так:

- суммируется текущий налог на прибыль и отложенный налог на прибыль (текущий НП берется со знаком минус);

- от результата нужно отнять условный расход или доход по налогу на прибыль (расход берется с минусом, доход – с плюсом).

Напомним, что отложенный налог на прибыль есть сумма налога, полученная умножением временной разницы на налоговую ставку. В зависимости от результата (+ или -) имеем либо ПНР (со знаком -), либо ПНД (со знаком +).

Таким образом, связь между условным расходом (доходом) по налогу на прибыль и налогом на прибыль по данным НУ можно выразить схемой

Нб * СтН = УР (УД) + ПНР – ПНД + ОНА – ОНО, где Нб – база по налогу на прибыль согласно НУ.

Согласно ПБУ 18/02, условный расход (доход) отражается в бухучете обособленно от суммы налогооблагаемой прибыли либо убытка. Он не отражается в бухгалтерской отчетности. Для учета условных доходов и расходов используется отдельный субсчет по счету 99.

Основные проводки начисления такие:

- Дт 99 Кт 68 – условный расход, если была получена прибыль;

- Дт 68 Кт 99 – условный доход, обратная проводка при получении убытка.

Разницы и между БУ и НУ отражаются проводками:

- Дт 09(68) Кт 68(09) – зафиксирован (погашен) ОНА;

- Дт 68 (77) Кт 77(68) – зафиксировано (погашено) ОНО;

- ДЕБЕТ 99 КРЕДИТ 68 – зафиксирован ПНР;

- ДЕБЕТ 68 КРЕДИТ 99 – зафиксирован ПНД.

Внимание! В настоящее время термин «налоговый убыток» не применяется. Согласно НК РФ, налог на прибыль не может иметь отрицательное значение

Если по периоду расходы превышают доходы, налоговая база равна нулю и налог на прибыль также равен нулю (ст. 274-8 НК РФ).

Пример

В настоящее время действует общая ставка налога на прибыль 20%. Пусть прибыль по данным БУ составляет 400 тыс. руб. Условный расход, согласно формуле: 400000*20% = 80000 руб. Дт 99 Кт 68 80000 руб.

Пусть при этом в НУ не учитывается часть амортизационных расходов, учитываемых в рамках БУ — в связи с применением разных методов начисления – 15000 руб. Текущий налог на прибыль = (400000 — 15000)*20% = 385000*20% = 77000 руб. Дт 68 Кт 77 3000 руб. — зафиксировано ОНО. Проверим: 80000 — 3000 = 77000 руб.

Отражение налога на прибыль в бухгалтерском учете: пример

Возьмем вымышленное общество с ограниченной ответственностью «Весна» и рассмотрим на конкретном примере, какими записями оформляется начисление налога на прибыль, проводки в бухучете для ежеквартальных расчетов с бюджетом.

Условия примера:

Данные соответствуют строке 180 декларации по ННП за 2019 г. Бухгалтер отразил следующие записи в бухгалтерском учете:

|

Операция |

Дебет |

Кредит |

Сумма, руб. |

|

Начислен налог на прибыль за 1 квартал |

99 |

68 |

200 000,00 |

|

Отражена уплата налога на прибыль (проводки) |

68 |

51 |

200 000,00 |

|

Отражено начисление ННП за 1 полугодие 2019 г. |

99 |

68 |

250 000,00 (450 000 – 200 000) |

|

Перечислен налог на прибыль: проводка (аванс за 2 квартал) |

68 |

51 |

250 000,00 |

|

Начислили ННП за 9 месяцев |

99 |

68 |

350 000,00 (800 000 – 450 000) |

|

Отражена оплата налога |

68 |

51 |

350 000,00 |

|

Начислен налог по итогам года |

99 |

68 |

200 000,00 (1 000 000 – 800 000) |

|

Произведен итоговый расчет с бюджетом за 2019 г. |

68 |

51 |

200 000,00 |

Расчет отложенного налога по ПБУ 18/02 без разниц

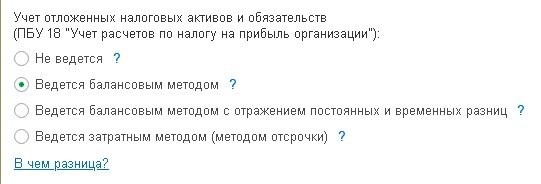

Компания 1С учла поправки в ПБУ 18/02 и внесла соответствующие изменения в программное обеспечение в части исчисления отложенного налога без учета разниц. Однако в 1С также остаются варианты использования ПБУ 18/02, которые применялись ранее. Пользователь может увидеть это через настройки учетной политики, зайдя во вкладку «Главное», где ему предоставляется возможность сделать выбор варианта учета ОНА и ОНО (рис. 1).

Для того чтобы учет ОНА и ОНО в 1С:Бухгалтерия 8 велся на основании принятых поправок в ПБУ 18/02 (т.е. с использованием балансового метода без учета разниц), в план счетов были внесены изменения. К сч. 99.02 «Налог на прибыль» были открыты дополнительные субсчета третьего порядка:

- 99.02.О — «Отложенный налог на прибыль»;

- 99.02.Т — «Текущий налог на прибыль».

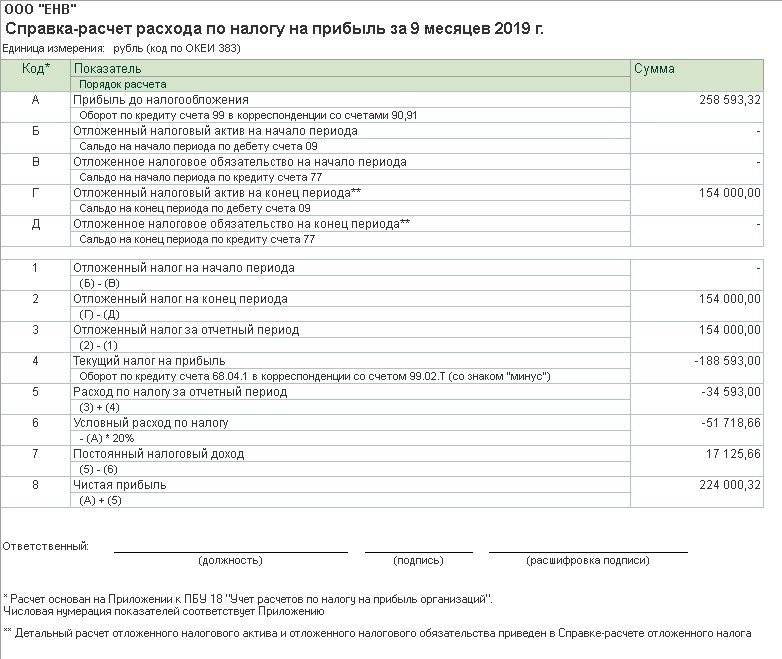

Когда пользователь производит исчисление налога на прибыль, размер текущего налога по сведениям налогового учета отображается по Кт 68.04.1 «Расчеты с бюджетом» и Дт сч. 99.02.Т. В этот же момент налоги разносятся по разным уровням бюджета. Исчисление текущего налога на прибыль можно подтвердить справкой-расчетом — ее форма осталась прежней.

При исчислении отложенного налога согласно ПБУ 18/02 на основании проведения регламентной операции конкретно по всем видам активов или обязательств устанавливаются временные разницы. Затем производится исчисление суммы самого отложенного налога.

Временные разницы определяются как разницы между балансовой и налоговой стоимостью актива или обязательства.

Отложенный налог определяется умножением сальдо временных разниц (по виду актива или обязательства) на ставку налога. Корреспонденция составляется на основании сравнения отложенного налога на отчетную дату и на начало года.

- Суммы ОНА указываются по Дт (Кт) 99.02.О и Кт (Дт) 09.

- Суммы ОНО указываются по Дт (Кт) 99.02.О и Кт (Дт) 77.

В справке-расчете по отложенному налогу на прибыль можно ознакомиться с конкретным исчислением ОНА и ОНО. Если в учете используется балансовый метод, т.е. без отображения постоянных и временных разниц, то в эту справку включаются дополнительные показатели — балансовая и налоговая стоимость активов и обязательств.

На основании поправок к ПБУ 18/02 в отчете о финансовых результатах произведено уточнение состава и названия показателей, которые раскрывают размер налога на прибыль. Указанное новшество введено на основании Приказа Минфина от 19.04.2019 г. № 61н. Расшифровка этих показателей в 1С содержится в справке-расчете «Расход по налогу на прибыль» (рис. 2).

При использовании балансового метода без отражения в учете разниц по-прежнему можно будет формировать отчетную форму — «Анализ учета по налогу на прибыль». Главная отличительная черта состоит в том, что разницы не подразделяются на постоянные и временные. На основании данного отчета пользователи смогут получать детальную информацию по всем показателям с возможностью их расшифровки и конкретизацией по документам. Их можно будет открывать через отчет, а если есть необходимость — корректировать информацию, содержащуюся в документах.

Нововведения, касающиеся ПБУ 18/02, а также Рекомендация БМЦ дают возможность пользователям использовать новый подход при учете расчетов по налогу на прибыль. На его основании значительно упрощается использование ПБУ 18/02 непосредственно в 1С.

Чтобы понять корректно ли ведется учет в 1С с учетом изменений в законодательстве и новыми правилами в вашей системе, вы можете заказать аудит информационной базы 1С.

Аудит базы 1с поможет вам, как подготовиться к годовой отчетности, так и проверить качество информации в вашей программе 1С. Мы поможем определить ошибки в 1С, сделаем проверку корректности регистрации документов в 1С, поможем найти проблемные операции и регистры, поможем устранить ошибки.

Звоните специалистам Первого Бита, они расскажут как это сделать.

Блокировка доступа в ИС ЭСФ

Переход с ЕНВД на другие системы налогообложения

Прочие случаи возникновения постоянных разниц

Как мы уже отметили, ПБУ 18/02 не претендует на то, что приведенный перечень постоянных разниц является исчерпывающим. Тем более что даже ситуации, рассмотренные в перечне, вызывают у бухгалтера целый ряд проблем.

Поэтому на практике могут возникнуть и иные ситуации, когда появится постоянная разница. Распознать постоянные разницы, ведущие к формированию постоянных налоговых обязательств, поможет одно простое правило:

если какой-либо расход признается в бухгалтерском учете, но не признается совсем или хотя бы частично в налоговом учете (ни в текущем, ни в последующих и ни в предшествующем периодах) — вы имеете дело именно с постоянной разницей.

Самым важным фактором является именно отсутствие права на признание данного расхода или его части в налоговом учете.

Например, проблемная ситуация может возникнуть в случае, если организация не установила в своей учетной политике лимит стоимости основных средств. Ведь в этом случае согласно ПБУ 6/01 «Учет основных средств» все объекты, используемые в деятельности организации более 12 месяцев, нужно будет считать основными средствами и ежемесячно начислять по ним амортизацию. А в налоговом учете согласно п. 1 ст. 256 НК РФ амортизируемым может признаваться только имущество, стоимость которого превышает 10 000 руб.

Таким образом, суммы амортизации, начисляемой по объектам, стоимость которых составляет менее 10 000 руб., будут включаться в состав расходов в бухгалтерском учете, но никакой амортизации в налоговом учете по данным объектам возникать не будет. Казалось бы, налицо все признаки постоянной разницы — расходы в бухгалтерском учете есть, а в налоговом их нет.

Однако это не так. Ведь то, что подобное имущество не считается амортизируемым для целей налогообложения, не означает, что расходы на его приобретение в налоговом учете не признаются вообще. Согласно пп. 3 п. 1 ст. 254 НК РФ расходы на приобретение имущества, не являющегося амортизируемым, классифицируются в налоговом учете как материальные расходы. Иными словами, стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию.

Таким образом, расходы на приобретение объектов, стоимость которых составляет менее 10 000 руб., в случае, если в учетной политике организации лимит стоимости основных средств не установлен, признаются в налоговом учете полностью в момент ввода данных объектов в эксплуатацию, а в бухгалтерском учете — начиная со следующего месяца по мере начисления амортизации в течение срока их использования. То есть в налоговом учете та же сумма расходов будет признана, но раньше, чем в бухгалтерском учете. А потому имеет место не постоянная, а налогооблагаемая временная разница.

Это относится и к случаям, когда лимит стоимости основных средств установлен на уровне ниже 10 000 руб. в отношении объектов, стоимость которых превышает установленный лимит.

Н.Н.Шишкоедова

Доцент кафедры

«Бухгалтерский учет и аудит»

КФАТ и СО,

консультант

ИД «Советник бухгалтера»

Отдельные новости для консолидированных групп налогоплательщиков.

Для участников такой группы в п. 3 ПБУ 18/02 уточнено, что ВР и ПР они определяют, исходя из своей налоговой базы, включаемой в налоговую базу по КГН в соответствии с законодательством РФ о налогах и сборах.

Кроме того, не будет применяться абз. 3 п. 14 ПБУ 18/02 в отношении суммы убытка, полученного участником КГН в отчетном периоде, учитываемой при определении консолидированной налоговой базы за этот период. В общем случае данная норма предусматривает, что ОНА отражаются в бухгалтерском учете с учетом всех вычитаемых ВР, а вот если ВР образовался у участника КГН в названной ситуации, то ОНА отражается без этой разницы.

Также все участники КГН должны помнить, что текущий налог на прибыль они формируют на отдельном счете учета расчетов по КГН. На этом счете отражается в бухучете ответственного участника КГН сумма налога на прибыль по КГН в целом, подлежащая уплате этим участником в бюджет на основе консолидированной налоговой базы, сформированной вне системы бухгалтерского учета в соответствии с законодательством РФ о налогах и сборах (дополнен п. 22 ПБУ 18/02).

Разница между суммой текущего налога на прибыль, исчисленного участником КГН для включения в консолидированную налоговую базу КГН, и суммой денежных средств, причитающейся с участника (участнику) исходя из условий договора о создании КГН, раскрывается в отчете о финансовых результатах обособленно и обозначается как перераспределение налога на прибыль внутри КГН (п. 24 ПБУ 18/02 в новой редакции).

Правила для участников консолидированной группы налогоплательщиков (КГН)

Комментируемым приказом вводятся отдельные положения для консолидированных групп налогоплательщиков (КГН). В частности, сказано, что участник КГН определяет временные и постоянные разницы исходя из налоговой базы, включаемой в налоговую базу по КГН в соответствии с налоговым законодательством. Текущий налог на прибыль участниками КГН формируется на отдельном счете по учету расчетов с участниками консолидированной группы. На этом счете в бухучете ответственного участника КГН отражается сумма налога на прибыль по группе в целом, подлежащая уплате в бюджет на основе консолидированной налоговой базы, сформированной вне системы бухучета в соответствии с законодательством РФ о налогах и сборах.

Новый порядок с 2020 года

С отчетности за 2020 год организации обязаны считать разницы по ПБУ 18/02 по новым правилам (п. 2 приказа Минфина от 20.11.2018 № 236н). Их суть заключается в том, чтобы считать разницы не в разрезе отдельных доходов и расходов, а в целом по видам активов и обязательств.

Этот способ называют балансовым, поскольку бухгалтер сравнивает балансовую стоимость актива или обязательства и его стоимость для целей налогообложения (п. 8 ПБУ 18/02).

Важное изменение ПБУ 18/02 в том, что ввели новый показатель отчетности – расход (доход) по налогу на прибыль. В целом учет по новым правилам проще

Во-первых, теперь нужно учитывать разницы не пообъектно, а по видам активов и обязательств, что не так трудоемко. Во-вторых, разницы нужно считать не на момент совершения операции, а на конец отчетного периода. В-третьих, нет необходимости квалифицировать разницы, разница в стоимости активов и обязательств – всегда временная разница, что резко снижает риск ошибок

В целом учет по новым правилам проще. Во-первых, теперь нужно учитывать разницы не пообъектно, а по видам активов и обязательств, что не так трудоемко. Во-вторых, разницы нужно считать не на момент совершения операции, а на конец отчетного периода. В-третьих, нет необходимости квалифицировать разницы, разница в стоимости активов и обязательств – всегда временная разница, что резко снижает риск ошибок.

Основной минус балансового метода – нельзя не вести налоговый учет. Если при расчете разниц в разрезе доходов и расходов организации могли трансформировать данные бухучета в налоговый учет, то при балансовом методе так сделать не получится.

Формально метод в разрезе доходов и расходов не запрещен и после 1 января 2020 года. В частности, в пунктах 14 и 15 ПБУ 18/02 приведены примеры, в которых разницы считают в разрезе начисленной амортизации (то есть расхода), а не стоимости основного средства в обоих видах учета, как нужно было при балансовом методе.