Валютный договор без ошибок

Содержание:

- Особенности

- Ответственность за нарушение требований валютного законодательства

- Валютная оговорка: образец

- Договор займа в валюте между юридическими лицами

- Вариант первый: оплата поступила после отгрузки

- Оговорка в тексте контракта или банковская страховка?

- Нужен фиксированный рубль

- Валютное хеджирование – страховка от колебания курса

- Оговорка в договоре займа/кредита

- Валютная оговорка в договоре образец

- Как прописать в спецификации условие оплаты по товару долларах – Законники

- Валюта договора и валюта платежа

- Валютная оговорка в договоре займа

- Итоги

Особенности

Валютная оговорка может как выступить в роли страховки от колебания курсов, так и существенно изменить стоимость контракта, принеся компании убытки. Во избежание негативных последствий перед подписанием договора, стоит внимательно отнестись к этому пункту и просчитать все возможные ценовые изменения и их последствия для обеих сторон.

https://www.youtube.com/watch?v=ytpolicyandsafetyru

Если предусмотреть все валютные колебания не получается, а общая стоимость контракта высока, то стоит обратиться в банки или страховые компании. Эти финансовые учреждения помогут просчитать риски и предложат пути их снижения. Это может быть неттинг, хеджирование и другие инструменты.

Ответственность за нарушение требований валютного законодательства

Факт нарушения норм валютного законодательства РФ, как мы выяснили, не всегда является достаточным основанием для признания сделки недействительной в силу закона, однако может выступить основанием для привлечения сторон сделки к административной ответственности.

Санкции за нарушения в данной сфере предусмотрены ст. 15 Кодекса РФ об административных правонарушениях. Регламентировано применение следующих санкций:

- для граждан, индивидуальных предпринимателей, частнопрактикующих в законном порядке лиц, юридических лиц — штраф в размере от ¾ до 1 размера суммы незаконной валютной операции;

- должностных лиц — штраф в размере от 20 тыс. до 30 тыс. руб.

О возможности применения мер административной ответственности одновременно к должностному лицу и организации читайте в нашей ст. «Административная ответственность юридических лиц — понятие».

Читателю могут быть полезны также следующие материалы:

- «Валютный контроль — функции и принципы регулирования»;

- «Кем осуществляется валютный контроль — органы и агенты» и др.

В дополнение к сказанному выше сообщаем, что в РФ существует общероссийский классификатор валют (введен постановлением Госстандарта от 25.12.2000 № 405-ст). Рекомендуем участникам оборота валюты формулировать условия соответствующих договоров согласно упомянутому классификатору.

Валютная оговорка: образец

Фиксирование одной валюты относительно другой называется «валютная оговорка». Образец составления документа, закрепляющего форму расчета между продавцом и поставщиком, являются частым предметом спора для новичков. Его особенность – защита обеих сторон от убытков, наносимых валютными колебаниями в пределах договорного периода.

Существует 2 вида описанной оговорки:

- прямая;

- косвенная;

- мультивалютная

Первая – закрепление равноправия между валютами платежа и цены. Вторая – привязка к процентному соотношению между валютой договора и валютой платежа. Третья – способ дифференциации риска за счет использования мультипривязки базовой стоимости к курсу нескольких валют.

Используйте одностороннюю/двустороннюю оговорку, исходя из интересов фирмы. Контрактная политика учитывает интересы кредитора, поставщика, брокера, плательщика, инвестора.

Договор займа в валюте между юридическими лицами

В дополнение к изложенному выше также надлежит учесть следующие особенности ДЗ, заключаемых между юрлицами, которые распространяют свою силу и на ДЗ в иностранной валюте:

- ДЗ всегда заключается в письменной форме (п. 1 ст. 808 ГК РФ).

- В данном случае ДЗ по умолчанию не является безвозмездным и предполагает уплату заемщиком процентов за пользование займом (п. 4 ст. 809 ГК РФ). Если ДЗ между юрлицами предполагается беспроцентным, следует прямо указать это в договоре. Много полезной информации по этому вопросу читатель найдет в нашей статье «Договор беспроцентного займа между юридическими лицами — образец».

- Сумма займа может быть возвращена досрочно при наличии на то одобрения кредитора (п. 2 ст. 810 ГК РФ). Такое согласие может быть сразу отражено в ДЗ.

- ДЗ считается заключенным с момента согласования сторонами всех его значимых условий (до 01.06.2018 ДЗ между юрлицами признавался заключенным с момента передачи предмета договора, однако в настоящий момент данное правило действует только в отношении ДЗ между физлицами, см. ст. «Изменения в договоре займа»).

- Сторонами ДЗ могут быть любые юрлица вне зависимости от их организационно-правовой формы.

Важно! Если судебным органом будет квалифицировано как не соответствующее закону положение договора, в котором обязательство выражено в денежных единицах другой страны, это не влечет признания недействительным самого договора, если допустить, что он мог бы быть заключен и в отсутствие такого условия (п. 2 ИП № 70, п. 31 постановления Пленума ВС РФ «О некоторых вопросах…» от 22.11.2016 № 54, далее — ППВС № 54).

Как заимодавцу учитывать займы в валюте, читайте в готовом решении КонсультантПлюс. Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить пробный доступ бесплатно на временной основе.

Вариант первый: оплата поступила после отгрузки

В учете покупателя возникают затраты в виде стоимости полученного товара, выраженной в валюте или условных единицах. По нормам бухучета расходы необходимо пересчитать по курсу, который установлен на дату отгрузки. Это следует из пункта 6 ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». В налоговом учете затраты также пересчитываются по курсу на дату отгрузки (п. 10 ст. 272 НК РФ). Сразу оговоримся, что здесь и далее подразумевается, что компания-покупатель находится на общей системе налогообложения и применяет метод начисления.

Далее кредиторскую задолженность по поставке необходимо корректировать в большую или меньшую сторону, в зависимости от того, будет курс расти или уменьшаться. Корректировки делаются посредством курсовых разниц.

Момент и порядок определения курсовой разницы в налоговом и бухгалтерском учете одинаков. Это следует из пункта 8 статьи 271 НК РФ, пункта 10 статьи 272 НК РФ и из положений ПБУ 3/2006. Так, курсовую разницу формируют на последнее число каждого месяца вплоть до полной оплаты. Плюс к этому курсовую разницу формируют в момент оплаты, как полной, так и частичной.

Курсовая разница на последнее число каждого месяца — это стоимость неоплаченной части поставки в валюте или у.е., умноженная на разницу между двумя курсами. Первый курс — на дату предыдущего пересчета (если пересчетов еще не было, то на дату поставки). Второй курс — на текущую дату, то есть на последний день месяца.

Курсовая разница на момент оплаты состоит из двух частей. Чтобы найти первую часть, нужно взять стоимость части поставки (в валюте или у.е.), которую оплачивает покупатель. Чтобы найти вторую часть, нужно взять стоимость оставшейся неоплаченной части поставки в валюте или у.е. И первую и вторую величину необходимо умножить на разницу между двумя курсами: на дату предыдущего пересчета (если пересчетов еще не было, то на дату поставки) и на дату оплаты.

Если с момента предыдущего пересчета (или поставки) курс уменьшился, то полученная разница — положительная. И в налоговом, и в бухгалтерском учете ее следует отнести ко внереализационным доходам (подп. 11 ст. 250 НК РФ и п. 13 ПБУ 3/2006).

Если с момента предыдущего пересчета (или поставки) курс вырос, то полученная разница — отрицательная. И в налоговом, и в бухгалтерском учете ее полагается списать во внереализационные расходы (подп. 5 п. 1 ст. 265 НК РФ и п. 13 ПБУ 3/2006).

Особое внимание нужно уделить вычету НДС. Его величина формируется один раз — в момент отгрузки по курсу, установленному на дату отгрузки

При последующей оплате размер вычета не корректируется, даже если курс изменится. Курсовые разницы (как положительные, так и отрицательные) включаются в доходы и расходы вместе с НДС (п. 1 ст. 172 НК РФ).

Заполнить и сдать баланс по актуальной форме через интернет Сдать бесплатно

Оговорка в тексте контракта или банковская страховка?

Обезопасить себя от валютных рисков предприятия могут не только с помощью валютных оговорок в контракте, но и с помощью банковских инструментов, таких как хеджирование.

Чтобы понять суть операции хеджирования, снова рассмотрим пример.

Пример

Японская фирма заключила контракт на 6 месяцев на поставку товаров в США. Допустим, оплата по контракту — 1 000 000 USD — должна поступить тоже через 6 месяцев, в USD. На случай колебаний соотношения JPY к USD в течение срока контракта фирма-продавец заключила договор со своим банком о том, что через 6 месяцев фирма продаст банку, а банк приобретет 1 000 000 USD по курсу 0,0087 USD за 1 JPY (средний рыночный на день заключения договора). Даже если курс JPY через 6 месяцев изменится невыгодным для японского поставщика образом — его риски будут нивелированы договором с банком, по которому банк все равно купит вырученные USD по 0,0087.

Таким образом, банковская страховка применительно к валютным рискам — это возможность стороны по контракту воспользоваться банковскими инструментами вместо внесения в контракт оговорки. Что выбрать — зависит от каждой конкретной сделки и общеэкономической ситуации. Например, в России подобные операции практически не распространены, при этом действуют правила репатриации валютной выручки (установлены ст. 19 закона от 10.12.2003 № 173-ФЗ «О валютном регулировании»). То есть для российских участников внешнеторговых отношений остается только вариант с оговоркой в контракте: ни оформить хеджирование в России, ни получить выручку на счет в иностранном банке, где возможно хеджирование, не получится.

Разумеется, вариант с «обычной» страховкой, оформленной в страховой компании, тоже может быть. Если, конечно, удастся застраховать валютные риски по неустойчивой валюте в рамках договора страхования.

Нужен фиксированный рубль

Как сказал «Правде.Ру» экономист и публицист, специалист в области государственного управления экономикой, финансов, риск-менеджмента и социального обеспечения Никита Кричевский, чтобы избежать волатильности рубля, надо вводить фиксированный его курс, потому что » у нас развивающаяся экономика».

Китайский опыт, по словам экономиста, показывает, что административная фиксация курса — это лучшее средство для поддержки своей экономики, собственных производителей, в первую очередь для экспорта. Курс меняет Центробанк, а не биржа, «где главенствуют спекулянты».

Экономист не советует россиянам бежать в банки и менять рубли на доллары или наоборот. Сейчас лучший совет — это успокоиться на месяц-другой, посмотреть, что будет происходить, и после этого принимать решение.

Валютное хеджирование – страховка от колебания курса

Валютное хеджирование необходимо для защиты субъекта от резких колебаний курса.

Хеджирование – это операция, осуществляемая участников валютного рынка для защиты, существующей или ожидаемой позиции курса от нежелательного изменения. При правильном использовании хеджирования, валютная пара может быть защищена от риска снижения или увеличения курса.

Важно помнить, что хеджирование не является средством зарабатывания денег. Основными методами хеджирования валютных сделок спотовые сделки и опционы

Спот-контракты – это биржевые торги, проводимые розничными торговцами валютного рынка. Спотовые контракты не самый лучший вариант для хеджирования, поскольку они краткосрочны. Фактически, большинство спотовых контрактов создаются для хеджирования

Основными методами хеджирования валютных сделок спотовые сделки и опционы. Спот-контракты – это биржевые торги, проводимые розничными торговцами валютного рынка. Спотовые контракты не самый лучший вариант для хеджирования, поскольку они краткосрочны. Фактически, большинство спотовых контрактов создаются для хеджирования.

Опцион является одним из самых популярных методов валютного хеджирования. Опционы в иностранной валюте дают покупателю право, но не обязанность, покупать или продавать валютную пару по определенному обменному курсу в будущем.

Пример хеджирования на валютном рынке

Например, если американская компания планировала репатриировать некоторую прибыль, полученную в Европе, она могла бы хеджировать часть ожидаемой прибыли с помощью опциона. Поскольку запланированная сделка будет заключаться в продаже евро и покупке долларов США, компания будет покупать опцион на продажу евро. Покупая опцион, компания будет блокировать «наихудший» курс для предстоящей сделки. И, если валюта выше цены исполнения по истечении срока действия опциона, то компания не будет использовать опцион и совершать транзакции (репатриировать (возвращать) прибыль).

По сути хеджирование – это «заморозка» курса на некоторое время.

Валютное хеджирование может заменить валютную оговорку в договоре.

Страхование риска в данном случае вряд ли может быть возможным, поскольку для страховых компаний это огромный риск, на который они вряд ли пойдут либо стоимость страховки будет высока.

Валютная пара

Две валюты с обменными курсами, которые торгуются на розничном валютном рынке образуют валютную пару. Курсы обмена между валютными парами рассчитываются как коэффициент, при котором базовая валюта умножается на эквивалентную стоимость или покупательную способность иностранной валюты. Курсы обмена валют в валютных парах плавают, а это означает, что они постоянно меняются на основе множества факторов.

Например, пара EUR/USD («eurodollar») – это количество дол. США, которые можно купить за один евро.

Оговорка в договоре займа/кредита

В кредитных договорах с валютной оговоркой, привязанной к иностранной валюте, сумма предоставленного кредита выражается в иностранной валюте, но все платежи, связанные с таким кредитом, производятся в национальной валюте. Поэтому при выдаче кредитов, выраженных в иностранной валюте, сумма кредита выплачивается в российских рублях эквивалентно курсу на дату платежа.

В кредитных договорах с валютной оговоркой обязательство должника увеличивается, если стоимость иностранной валюты увеличивается по отношению к национальной валюте, и наоборот, если стоимость иностранной валюты снижается по отношению к стоимости национальной валюты, обязательства должника уменьшаются.

Особое внимание следует уделить тому факту, что валютная оговорка в кредитных соглашениях может привести к существенному изменению суммы ваших денежных обязательств. Этот факт следует учитывать при принятии решения о размере суммы кредита с валютной оговоркой, так как даже небольшое последующее увеличение курса иностранной валюты может повлиять на вашу способность погашать кредитные обязательства по мере наступления срока их погашения

Валютная оговорка в договоре образец

Существует несколько способов оформления в договоре валютной оговорки.

Валютная оговорка в договоре играет роль регулятора валюты договора и валюты платежа. Валюта договора – предусмотренная договорам валюта, в которой выражена цена сделки. Валюта платежа – конкретная валюта, посредством который будет осуществлен платеж.

В договоре могут прописать следующие виды валютных оговорок:

Прямая оговорка предполагает то, что валюта договора и платежа совпадают. То есть изначальна цена сделки определена в иностранной сильной валюте и расчет также производится в иностранной валюте.

Пример прямой оговорки в договоре:

Цена товара определена по курсу доллара США (55 рублей за 1 доллар) и составляет 10 000 долларов США, т.е. 550 000 российских рублей. Расчёты будут производиться в рублях. Если курс доллара к рублю на день платежа возрастет более чем на 1%, то цена товара возрастает пропорционально, как и размер платежа.

Косвенная предполагает различную валюту договора и платежа. Изначально валютой договора определяется наиболее стабильная валюта, но платежи будут производиться в российских рублях.

Пример косвенной оговорки в договоре:

Цена товара измеряется в условных единицах. Условная единица равно 1 доллару США. Расчёты будут производиться в рублях по курсу на день оплаты.

Определенная оговорка предполагает установление в договоре цены в валюте, а также курса по которому будут производиться расчеты.

Образец оформления определенной оговорки:

Цена товара равна 10 000 долларов США. Расчёты будут производиться в рублях, по курсу: 1 доллар США равен 60 рублям.

Неопределенная оговорка указывает на цену договора в иностранной валюте.

Пример неопределённой оговорки в договоре:

Цена товара равна 10 000 долларов США. Расчёты будут производиться в рублях по курсу на дату платежа.

Валютный коридор. Название говорит само за себя, размер курса может быть ограничен данной оговоркой.

Пример:

Расчёты будут производиться в рублях, по курсу на дату платежа. Договором предусмотрены следующие рамки курса: 55-60 рублей за 1 доллар США. Если курс доллара США менее 55 рублей, то будет применяться курс равный 55 рублям, если курс доллара США более 60 рублей, то будет применяться курс равный 60 рублям.

- «Золотая» оговорка – размер платежа привязывается к стоимости золота.

- Мультивалютная оговорка. Размер платежа исчисляется посредством использования специального права заимствования.

Специальные права заимствования (СДР) являются дополнительными активами валютного резерва, определенными и поддерживаемыми Международным валютным фондом. СДР является единицей учета для МВФ и не является валютой как таковой. СДР был создан в 1969 году в дополнение к дефициту привилегированных активов валютного резерва, а именно золота и доллара США. Значение СДР основано на значениях ключевых международных валют (доллар США, евро, японская иена, британский фунт), которая анализируются МВФ каждые пять лет. Вес, присваиваемые каждой валюте в объеме СДР, корректируются с учетом их значения на международном валютном рынке и национальных валютных резервов. С 1 октября 2016 года к СДР был добавлен китайский юань.

Пример:

Цена товара равна 10 000 условных единиц США, 1 условная единица равна 1 СДР (специальные права заимствования). Расчёты будут производиться в рублях по курсу СДР на день платежа.

Все виды оговорок, рассмотренных выше, предполагают выгоду только для одной стороны, а вторая сторона просто исполняет условия, предусмотренные оговоркой. Возможен вариант, когда возможно изменение договора посредством подписания соглашений, при резких колебаниях курса. Такую оговорку можно сформулировать так:

Если курс доллара на дату платежа измениться по отношению к курсу на дату подписания договора на 6% в любую сторону, то условия о цене товара будут пересмотрены.

Договоры между контрагентами должны соответствовать законодательству, но в целом, законодательству предусматривает свободу договора. Свобода договора означает то, что субъекты могут прописывать и иные виды валютных оговорок. Перечисленные выше виды оговорок выделены на основе существующей практики, но могут быть и иные варианты.

Валютные сделки

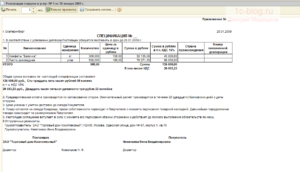

Как прописать в спецификации условие оплаты по товару долларах – Законники

Задачей исполнителя является доставка соглашения или оферты в данное подразделение, а специалисты занимаются дальнейшим согласованием, заключением и хранением договоров и спецификаций.

При децентрализованном методе каждый менеджер занимается ведением переговоров с заказчиками и поставщиками самостоятельно.

Однако даже в случае, когда на фирме используется такой подход, хранение всей документации, договоров и спецификаций должно осуществляться в одном месте — у секретаря, в юридическом отделе и т.д. В большинстве ситуаций компании начинают ведение договоров со второго способа.

Ведь если сама фирма состоит всего из нескольких сотрудников и менеджеров, нецелесообразно создавать отдельное подразделение для заключения соглашений и сопутствующей документации. Однако в дальнейшем компании переходят на централизованный способ по мере роста и расширения.

В случае, когда при заключении договора поставки между сторонами возникли разногласия по отдельным условиям договора, сторона, предложившая заключить договор и получившая от другой стороны предложение о согласовании этих условий, должна в течение тридцати дней со дня получения этого предложения, если иной срок не установлен законом или не согласован сторонами, принять меры по согласованию соответствующих условий договора либо письменно уведомить другую сторону об отказе от его заключения.2. Сторона, получившая предложение по соответствующим условиям договора, но не принявшая мер по согласованию условий договора поставки и не уведомившая другую сторону об отказе от заключения договора в срок, предусмотренный пунктом 1 настоящей статьи, обязана возместить убытки, вызванные уклонением от согласования условий договора».

Спецификация к договору поставки

Пример условий оплаты (товарный кредит) Условия оплаты: предоплата в размере …% от стоимости Товара, указанной в п… Контракта, оплачивается в течение … банковских дней с момента подписания настоящего Контракта, остаток суммы в размере …% от стоимости Товара оплачивается в течение … дней после поступления Товара на таможенную территорию РФ.В случае если Продавец не осуществляет поставку на условиях и в сроки, оговоренные в п…. настоящего Контракта, Продавец обязуется вернуть 100% (Сто процентов) предоплаты на счет Покупателя в течение … дней с момента перечисления предоплаты.

Внимание

Как видите, в вышеприведенном примере есть элементы и предоплаты и товарного кредита.

Таким образом, мы хотели показать образец того как можно сочетать различные условия оплаты, в зависимости от конкретных условий сделки.

Договор поставки без спецификации?

Данные указываемые в спецификации к договору Установленного единого образца спецификации к договору о поставке товара не существует в РФ.

Важно

Каждый предприниматель оформляет этот документ в произвольной форме для конкретно своего случая.

Но существует основные сведения, которые подлежат внесению в спецификацию, они могут изменяться и корректироваться при необходимости.

Этот документ практически всегда заполняется в форме таблицы.

Валютная оговорка. договор или допсоглашение?

Без детализации договор ничтожен (ГК).Счет — оферта, предусматривающая конклюдентный акцепт (оплатил — акцептовал).Приложение к договору — новый документ, детализирующий или изменяющий договор.

Итак. Названия никак не влияют на содержание (приоритет формы над содержанием).Приложение может называться как угодно: счет, заказ, предписание, запрос, может не иметь названия и номера.

Важно соблюдать существенные условия договора. Они прописаны в ГК. Значит, на Ваш вопрос можно ответить положительно, уважаемый МаксБ

Значит, на Ваш вопрос можно ответить положительно, уважаемый МаксБ.

Ради бога, делайте счет, в нем ссылку на основной договор, спецификацию, можете чертеж в счет вставить. Это нормально! Если покупатель оплачивает — значит, акцептует.

Условия оплаты в международных контрактах

При долгосрочных крупных поставках продавец тоже попадает в зависимость – налажено производство, стабильные объемы и тому подобное.

В случае возникновения временных финансовых затруднений у покупателя, китайский поставщик может принять условия оплаты в форме товарного кредита. Не будем также забывать про высокий уровень конкуренции на китайском рынке, некоторые поставщики, готовы рискнуть.

Это тоже может подтолкнуть китайского партнера на принятие условий оплаты в форме товарного кредита.

Валюта договора и валюта платежа

Получение оплаты за товары и услуги в инвалюте становится реальным, когда компания работает с иностранным контрагентом. Валютой оплатить договор разрешено, если тот заключен с зарубежными партнерами.

Валютой договора выступает та, которую стороны, заключая контракт, выбрали для выражения цены. Ее определение – одно из нерушимых требований, соблюдаемых при внешнеторговых сделках.

Правила проведения сделок с инвалютой отрегулированы ФЗ. Его положения слегка сужают возможности операций с условными единицами между резидентами и нерезидентами.

Неоспоримым остается то, что куплю-продажу инвалюты разрешено лишь уполномоченным банкам.

С помощью сделок с инвалютой они:

- удовлетворяют нужды клиентов в ее необходимом количестве;

- проделывают перелив денег с одной инвалюты в иную;

- осуществляют спекулятивные и арбитражные операции.

Сотрудничая с зарубежными компаниями не обойтись без определения валюты платежа – в ней производится комплекс расчетов по заключенным договорам.

Валютой платежа выступает любая денежная единица, которую стороны согласились установить. Ее выбирают, учитывая:

- движение курса валют;

- особенности подхода к валютному контролю и регулированию.

Нередко на этот выбор влияют устоявшиеся традиции. Валютные платежи оформляются в американских долларах ($), евро (€), британских фунтах стерлингов (£), в японских иенах (¥).

Предприятия и компании, созданные согласно законодательству РФ, являются резидентами. Представительства или филиалы, главный офис которых находится за границей, но сами они заблаговременно получили регистрацию в РФ, выступают нерезидентами.

Поэтому отечественные предприятия должны получать беспрепятственно на транзитные счета в банке инвалюту от своих зарубежных партнеров (филиалов и представительств). Но нельзя забывать о необходимости своевременного представления в отделы валютного контроля своего банка полного пакета документов, подтверждающих законность проведенных сделок с инвалютой.

Операции с иностранными денежными единицами находятся под постоянным присмотром госорганов. В целом регулирование доверено правительству, фискальным и таможенным службам с четко прописанными правами и обязанностями.

Валютная оговорка в договоре займа

Рассмотрим определение валютной оговорки (см. ст. «Валютная оговорка в договоре или контракте») в сравнении с определением валютного денежного обязательства в ДЗ:

- Валютная оговорка — условие ДЗ, в соответствии с которым стороны устанавливают способ расчета рублевого эквивалента суммы займа. Например, сумма займа установлена в определенной валюте другой страны, но расчеты по выдаче и возврату займа производятся в рублях в соответствии с курсом валют на определенную дату. Данное право сторон договора урегулировано п. 2 ст. 317 ГК РФ. В приведенном выше случае валюта долга и валюта платежа — рубль (см. п. 27 ППВС № 54). ДЗ, предусматривающие косвенную валютную оговорку (т. е. когда цена договора и платеж выражаются в разных валютах), предусматривают предоставление и возврат суммы займа в национальной валюте, что не подпадает под действие закона «О ВР и ВК». Данное умозаключение подкреплено также судебной практикой: при проведении расчетов в иностранной валюте закон «О ВР и ВК» оценивает как валютную операцию именно платеж, а не гражданско-правовые сделки, выступившие основанием его совершения (п. 17 ИП № 52). При заключении ДЗ предполагается, что его стороны действуют на свой страх и риск. Например, суд не признал ДЗ с валютной оговоркой как сделку, заведомо направленную на причинение имущественного вреда заемщику, т. к. кредитор не мог предугадать изменения на рынке валют в момент заключения ДЗ и допсоглашения к нему (постановление АС Волго-Вятского окр. от 13.11.2017 по делу № А79-10581/2015).

- Денежное обязательство в валюте как предмет ДЗ подразумевает, что валюта долга и валюта платежа выражаются в валюте другой страны или условных единицах (п. 3 ст. 317 ГК РФ). Подобного рода сделки являются предметом валютного регулирования РФ (подп. 9 п. 1 ст. 1 закона «О ВР и ВК»).

Подробнее о том, как согласовать валютную оговорку, читайте в готовом решении КонсультантПлюс. Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить пробный доступ бесплатно на временной основе.

Итоги

Валютная оговорка — это способ нивелировать потери сторон валютного контракта от колебаний валютных курсов. В этих целях в контракт отдельным пунктом вводится некая базовая единица, по которой стороны ориентируются при проведении расчетов. Такой единицей может быть курс одной устойчивой валюты, средний курс корзины валют и даже биржевая цена на драгметаллы. Оговорка может обеспечивать интересы только одной стороны по контракту или обеих сторон. Характеристики оговорки в каждом конкретном случае зависят только от договоренностей между сторонами контракта.

Еще об особенностях работы по валютным контрактам в РФ читайте:

- «Валютные операции между резидентами и нерезидентами»;

- «Репатриация резидентами иностранной валюты в РФ — это…»;

- «В чем суть валютного контроля в таможенных органах?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.