Проводки по начислению и выплате дивидендов

Содержание:

- Бухгалтерский учет

- Ответы на актуальные вопросы про бухгалтерский учет дивидендов

- Налогообложение

- Отчет о выплате объявленных (начисленных) дивидендов по акциям Общества. 7 Основные факторы риска, связанные с деятельностью Общества.

- 1.1. Основные элементы учетной политики на 2011 год.

- Учет выплаченных и полученных дивидендов в «1С:Бухгалтерии 8» ред. 3.0

- Инструкция 70 счет

- Регистрация информации по дивидендам и НДФЛ с них в 1С:Бухгалтерии 3

- Вычисляем дивиденды

Бухгалтерский учет

Выбор счетов при отражении операций по расчетам с участниками будет варьироваться в зависимости от того, кому выплачиваются дивиденды и за счет какого имущества. Если получатели – работники фирмы, имеющие акции, будет использоваться счет 70. Выплаты учредителям, не состоящим в штате как работники, отражаются на счете 75.

Вопрос: Облагается ли НДС передача обществом своему участнику имущества (в том числе недвижимого) в счет выплаты дивидендов (п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ)?Посмотреть ответ

Важно и то, что отдают в качестве дивидендов. Если это продукция, товары, нужно использовать 90 счет

По остальным видам имущества, например, оборудование, материалы, обычно применяется счет прочих доходов и расходов – 91.

Как отражается в учете выплата дивидендов имуществом?

Остальные счета используются для отражения таких сторон деятельности:

- 84 – счет для учета прибыли;

- 68 – платежи в бюджет;

- 01 – основные средства;

- 41 – товары;

- 43 – готовая продукция;

- 51 – платежи с расчетного счета;

- 99 – отражение прибылей, убытков.

При выплате дивидендов операции на счетах выглядят примерно так:

| Счет по дебету | Счет по кредиту | Содержание хозяйственной операции |

|---|---|---|

| 84 | 70 | Начисление дивидендов работнику. |

| 84 | 75 | Начисление дивидендов учредителю, не являющемуся работником фирмы. |

| 75 | 68 | Начислен НДФЛ по выплатам учредителям – не сотрудникам. |

| 70 | 68 | Начислен НДФЛ на выплаты работникам фирмы, имеющим акции. |

| 70 | 91/прочие доходы | Проведена передача имущества участникам в качестве дивидендов. Операция должна сопровождаться товарной накладной ТОРГ-12 и М-15 по отпуску материала. |

| 91/прочие доходы | 01/выбытие ОС | Списание остаточной стоимости основных средств. Операция должна сопровождаться документами по формам: ОС-1, ОС-1А, ОС-1Б. |

| 91/прочие расходы | 01 | Проведено списание материалов. Осуществляется по документу М-15. |

| 75 | 90/выручка | Если дивиденды выплачены продукцией собственного производства, операция отражается в качестве выручки. Данная проводка совершается в отношении выплат учредителям, не состоящим в штате. |

| 70 | 90/выручка | Так отражается операция, если доход по акциям выплачен продукцией собственного производства работника фирмы. |

| 90/себестоимость | 41 | На себестоимость списываются товары, переданные в качестве выплат по дивидендам. |

| 90/себестоимость | 43 | На себестоимость списывается произведенная продукция, переданная участникам в счет дивидендов. |

| 90/НДС на выручку | 68 | Начисление НДС на имущество, предназначенное для передачи участникам в качестве дивидендов. |

| 68 | 51 | С расчетного счета по уплаченным дивидендам перечислен в бюджет НДФЛ. |

| 75 | 84 | Если дивиденды не выплачены, они включаются обратно в прибыль. Эта проводка действует для учредителей – не работников. |

| 70 | 84 | При невыплате работникам организации, операция проводится так. |

| 91 | 68 | Начислен НДС на выплату имуществом. Но не готовой продукцией, а например, основными средствами и т. п. Документально операция сопровождается счетом-фактурой. |

| 90, 91 | 99 | Финансовый результат |

Ответы на актуальные вопросы про бухгалтерский учет дивидендов

Вопрос №1. Предприятие выплачивало дивиденды на протяжении отчетного года ежеквартально. По окончании года результатом финансовый результат деятельности стал убыток. Повлияет ли это как-то на дивиденды, которые выплачены в отчетном году, ведь выплачивать их следует из чистой прибыли, которой, как выяснилось, организация не располагает?

Если в конце года результатом деятельности экономического субъекта стал убыток, то все выплаченные дивиденды физическим лицам – акционерам или учредителям организации следует рассматривать как обычные выплаты из прибыли предприятия после налогообложения. Это означает увеличение налоговой нагрузки. Из этих сумм необходимо удержать НДФЛ в размере 13% от суммы дохода и 30% в виде страховых взносов.

Поэтому, если у собственника предприятия возникает желание получать дивиденды ежеквартально, не дожидаясь окончания финансового года, то следует разъяснить ему риски, с которыми он сталкивается. В таком случае необходимо, чтобы ежегодно финансовым результатом деятельности компании непременно была прибыль. В противном случае величина налогов, подлежащих уплате в бюджет, может возрасти в несколько раз.

Вопрос №2. Возникает ли необходимость удержания НДФЛ с суммы выплачиваемых дивидендов учредителю, занимающемуся предпринимательской деятельностью? Если да, то какая ставка налога применима к его доходам?

Да, дивиденды, выплачиваемые учредителю – предпринимателю, подлежат налогообложению в общем порядке. Законодательством не установлено каких-либо исключений и особых условий по этому вопросу. Поэтому с доходов предпринимателя, полученных в виде дивидендов, необходимо удержать НДФЛ. Если физическое лицо – резидент, то ставка налога 9%, не резидент – 15%. В исключительных случаях ставка может составить 30%.

Вопрос №3. Удерживается ли налог на доходы физических лиц из суммы дивидендов, которые будут выплачены в порядке наследования?

Доходы, получаемые в качестве наследства, не облагаются НДФЛ. Но в случае выплаты дивидендов возникает прежде всего право на получение дохода. Поэтому такие доходы в обязательном порядке облагаются НДФЛ. Ставка будет зависеть от того, является ли наследователь резидентом или нет, и составлять 9% либо 15%.

Вопрос №4. Как отразить на счетах начисление и выдачу дивидендов по результатам работы предприятия единственному его учредителю, который является и директором, если известно, что он является резидентом, чистая прибыль за год составила 100000 рублей. Какими документами следует оформить это?

Основанием для отражения в учете дивидендов, подлежащих выплате, является решение учредителя предприятия, оформленное в письменной форме. Поскольку унифицированной формы такого документа не предусмотрено, решение оформляется в произвольной форме. Так как учредитель имеет статус резидента, то из его доходов нужно удержать 9% НДФЛ.

Суммы начисленных дивидендов по результатам деятельности экономического субъекта за год, в бухучете являются событием после отчетной даты и показывается в пояснительной записке к годовому отчету.

Так как учредитель одновременно является работником предприятия, то расчеты с ним по дивидендам можно отражать на счете 70. При этом в учете нужно выполнить такие проводки:

- Дт84 кт70 = 100000 – на сумму начисленных дивидендов;

- Дт70 Кт68 = 9000 – на сумму удержанного НДФЛ с суммы дивидендов;

- Дт68 Кт51 = 9000 – перечислен НДФЛ в бюджет;

- Дт70 Кт51, 50 = 91000 – выданы дивиденды учредителю.

Вопрос №5. Как правильно показать в бухучете выдачу дивидендов акционеру частично в денежном выражении, а частично в натуральном эквиваленте готовой продукцией предприятия?

Выдача дивидендов денежными средства и готовой продукцией отражается на счетах так:

- Дт75 Кт50 – выданы дивиденды из кассы;

- Дт75 Кт90 – доход от реализации продукции акционеру при выплате дивидендов;

- Дт90 Кт43 – списание себестоимости продукции, выдаваемой в качестве дивидендов;

- Дт90 Кт68 – НДС по реализуемой в счет дивидендов продукции;

- Дт75 Кт68 – НДФЛ по доходам в качестве дивидендов.

Налогообложение

Относительно уплаты налогов операция по передаче имущества считается реализацией. Отсюда и вытекают последующие обязательства по выплатам в бюджет:

- П. 1 ст. 39 НК РФ говорит о том, что если товары и права собственности на них безвозмездно передаются другому лицу, то это тоже считается реализацией, как и при передаче за плату.

- По ст. 38 НК РФ товаром может считаться любой вид имущества, предназначенный для продажи.

- Ст. 48 ГК РФ позволяет учредителям и акционерам распределять полученную прибыль между собой.

- Право собственности на имущество после передачи переходит к владельцам долей, акций, следовательно налогооблагаться такая операция будет как реализация.

Внимание! Передача имущества в счет выплаты дивидендов признается реализацией

НДС

При расчете налога базой будет признаваться стоимость переданного имущества. Цены определяются с учетом норм ст. 40 НК РФ. НДС при расчете в стоимость не включается. Если на товар налагаются акцизы, они подлежат включению.

Налог на прибыль

Переданное имущество на уплату дивидендов с точки зрения расчета налога на прибыль будет считаться проданным. По ст. 249 НК РФ выручка от реализованных имущественных прав признается доходом, в том числе если реализация не включала в себя перечисление денежных средств. Эквивалент денежного выражения переданных в натуральной форме товаров должен включаться в налоговую базу для расчета налога на прибыль.

П. 1 ст. 268 НК РФ позволяет уменьшить ее. Стоимость для уменьшения налоговой базы будет определяться для разных групп имущества так:

- Для купленных товаров с целью дальнейшей перепродажи — в сумме, за которую их купили. При определении стоимости обязательно учитываются положения, закрепленные в учетной политике конкретной организации.

- Если передается имущество, на которое начисляется амортизация, учитывается остаточная стоимость, полученная после вычитания амортизационных отчислений.

- По имуществу, на которое не предусмотрено начисление амортизации, база снижается на первоначальную покупную стоимость.

НДФЛ

Так как имущество, переданное участникам, является доходом в натуральной форме, с его стоимости нужно удерживать НДФЛ. Обязанность по расчету и уплате лежит на организации, выплачивающей дивиденды. Норма закреплена ст. 214, 226 НК РФ. Налоговая база для исчисления налога на доход определяется как рыночная стоимость имущества. Налог рассчитывается умножением базы на процентную ставку. Для выплаты по дивидендам лицам, имеющим долю, она равна 9%. Перечисление в бюджет должно быть исполнено не позднее дня фактического получения участниками доходов. Поскольку долю имущества передать в качестве бюджетных платежей нельзя, НДФЛ вычитается из заработной платы или иных выплат в денежной форме. И перечисляется в бюджет в тот же день, когда перечислена зарплата. В соответствии со ст. 138 ТК РФ единовременно удержать из нее можно не более 50%. Данные по выплатам НДФЛ по дивидендам также необходимо подавать в налоговую инспекцию в форме отчета 2-НДФЛ.

Страховые взносы: ПФ, НС, ПЗ, ТФОМС, ФФОМС, ФСС

По ФЗ от 24.07.2009 г. №212 , ст. 7 страховые взносы начисляются на доходы лиц, полученные за выполнение работ или оказание услуг. При этом лица должны быть работниками организации, оформленными по трудовому договору или исполняющими трудовую функцию по договору ГПХ. Выплата дивидендов не является вознаграждением за труд. Это отчисление за вклад в уставный капитал фирмы. Даже если учредитель, акционер занимает должность в организации, официально числится в ее штате и платит НДФЛ из своей зарплаты, полученные дивиденды не будут относиться к трудовым доходам. Он будет получать свою долю прибыли от взноса в бизнес. Поэтому оснований для начислений страховых взносов на выплаты по дивидендам нет.

Законодательно возможность выплатить участнику часть прибыли в натуральной форме предусмотрена

Но важно предусмотреть, чем будет обосновано это решение и выгодно ли это стратегически. Выплата дивидендов – не только исполнение обязательств, но и показатель стабильности, надежности и солидности компании для партнеров и потенциальных участников

Отчет о выплате объявленных (начисленных) дивидендов по акциям Общества. 7 Основные факторы риска, связанные с деятельностью Общества.

1 … 4 5 6 7 8 9 10 11 … 30

1.1. Основные элементы учетной политики на 2011 год.Бухгалтерский учет на предприятии ведется в соответствии с принципами бухгалтерского учета, установленными Законом о бухгалтерском учете, Положением по ведению бухгалтерского учета, Планом счетов, а также Положениями по бухгалтерскому учету. Учетной политикой установлены форма и методы бухгалтерского учета на основании действующих нормативных документов, методических указаний и законодательных актов. Основные элементы учетной политики:

Переменные расходы учитываются на счетах 20, 23. Условно – переменные расходы учитываются на счете 25. Условно – постоянные расходы учитываются на счетах 25, 26. На счете 25 ведется раздельный учет условно – переменных и условно – постоянных расходов. В конце отчетного месяца осуществляется распределение счетов 25, 26 на счета 20, 23 между видами продукции, учтенными на отдельных заказах, пропорционально заработной платы производственных рабочих в соответствии со ставками распределения условно-переменных и условно-постоянных расходов отдельно по каждому виду продукции. Оценка незавершенного производства — по фактически произведенным затратам. При позаказном методе учета затрат все затраты считаются незавершенным производством вплоть до окончания заказа. Учет выплаченных и полученных дивидендов в «1С:Бухгалтерии 8» ред. 3.0В предыдущие годы сумма налога на имущество отражалась в составе прочих расходов. Такое изменение метода бухгалтерского учета налога на имущество за 2011 год повлекло изменение в отражении суммы налога на имущество в форме 710002 «Отчет о прибылях и убытках»в графе «за январь-декабрь 2010 года», то есть ретроспективно (согласно п.15 ПБУ 1/08 «Учетная политика организации»). При ретроспективном отражении последствий изменения учетной политики исходят из предположения, что измененный способ ведения бухгалтерского учета применялся с момента возникновения фактов хозяйственной деятельности данного вида. Таким образом, в форму №710002 «Отчет о прибылях и убытках за период с 01 января по 31 декабря 2011 года» в графу «за январь-декабрь 2010 года» были внесены корректировки в строки2350 «Прочие расходы», 2120 «Себестоимость продаж», 2100 «Валовая прибыль» и 2200 «Прибыль от продаж» на сумму налога на имущество в размере 4 911 тыс. руб., начисленного за 2010 год. |

1 … 4 5 6 7 8 9 10 11 … 30

filling-form.ru

Инструкция 70 счет

Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций согласно Приказу от 31 октября 2000 г. N 94н

Счет 70 «Расчеты с персоналом по оплате труда» предназначен для обобщения информации о расчетах с работниками организации по оплате труда (по всем видам оплаты труда, премиям, пособиям, пенсиям работающим пенсионерам и другим выплатам), а также по выплате доходов по акциям и другим ценным бумагам данной организации.

По кредиту счета 70 «Расчеты с персоналом по оплате труда» отражаются суммы:

- оплаты труда, причитающиеся работникам, — в корреспонденции со счетами учета затрат на производство (расходов на продажу) и других источников;

- оплаты труда, начисленные за счет образованного в установленном порядке резерва на оплату отпусков работникам и резерва вознаграждений за выслугу лет, выплачиваемого один раз в год, — в корреспонденции со счетом 96 «Резервы предстоящих расходов»;

- начисленных пособий по социальному страхованию пенсий и других аналогичных сумм — в корреспонденции со счетом 69 «Расчеты по социальному страхованию и обеспечению»;

- начисленных доходов от участия в капитале организации и т.п. — в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

По дебету счета 70 «Расчеты с персоналом по оплате труда» отражаются выплаченные суммы оплаты труда, премий, пособий, пенсий и т.п., доходов от участия в капитале организации, а также суммы начисленных налогов, платежей по исполнительным документам и других удержаний.

Начисленные, но не выплаченные в установленный срок (из-за неявки получателей) суммы отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по депонированным суммам»).

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

План счетов

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Из кассы организации выплачена зарплата | 70 | 50 |

| С расчетного счета перечислена зарплата | 70 | 51 |

| С валютного счета перечислена зарплата | 70 | 52 |

| Со специального счета в банке перечислена зарплата | 70 | 55 |

| Из зарплаты удержан НДФЛ | 70 | 68 |

| Отражена задолженность работников по путевкам за счет средств социального страхования | 70 | 69-1 |

| Выданные работнику подотчетные суммы зачтены в счет заработной платы | 70 | 71 |

| Удержана из зарплаты сумма материального ущерба | 70 | 73-2 |

| Удержаны из зарплаты платежи по личному страхованию | 70 | 76-1 |

| Депонирована не полученная в срок зарплата | 70 | 76-4 |

| Списана начисленная зарплата работника, переведенного в филиал, выделенный на отдельный баланс (проводка в учете головного отделения) | 70 | 79-2 |

| Списана начисленная зарплата работника, переведенного в головное отделение (проводка в учете филиала) | 70 | 79-2 |

| Удержана из зарплаты сумма недостачи сверх норм естественной убыли | 70 | 94 |

| Удержаны из зарплаты суммы, выданные под отчет и не возвращенные в установленный срок | 70 | 94 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Начислена зарплата работникам, занятым в строительстве или приобретении внеоборотных активов | 08 | 70 |

| Начислена зарплата работникам, занятым в основном производстве | 20 | 70 |

| Начислена зарплата работникам, занятым во вспомогательном производстве | 23 | 70 |

| Начислена зарплата работникам, занятым обслуживанием производства | 25 | 70 |

| Начислена зарплата работникам, занятым в управлении организацией | 26 | 70 |

| Начислена зарплата работникам, занятым исправлением брака | 28 | 70 |

| Начислена зарплата работникам, занятым в обслуживающем производстве | 29 | 70 |

| Начислена зарплата работникам, занятым продажами | 44 | 70 |

| Начислены социальные пособия за счет ФСС (больничные и пр.) | 69 | 70 |

| Начислены выплаты, причитающиеся от других организаций | 76 | 70 |

| Учтена зарплата работника, переведенного из филиала, выделенного на отдельный баланс (проводка в учете головного отделения) | 79-2 | 70 |

| Учтена зарплата работника, переведенного из головного отделения (проводка в учете филиала) | 79-2 | 70 |

| Начислены дивиденды учредителям, являющимся сотрудниками организации | 84 | 70 |

| Начислена заработная плата работникам, занятым получением прочих доходов или работающим в непроизводственных подразделениях организации (детские сады, дома отдыха) | 91-2 | 70 |

| Начислена зарплата работникам, ликвидировавшим последствия чрезвычайных ситуаций (землетрясение, наводнение, пожар и др.) | 91-2 | 70 |

| Начислена зарплата за счет ранее созданного резерва | 96 | 70 |

| Начислена зарплата работникам, занятым выполнением работ, затраты по которым учитываются в расходах будущих периодов | 97 | 70 |

Бизнес и учет

>Проводки начисление ндфл с дивидендов

Регистрация информации по дивидендам и НДФЛ с них в 1С:Бухгалтерии 3

Особеннести регистрации информации по дивидендам в 1С:Бухгалтерии 3

Разные виды операций в документе Отражение зарплаты в бухучете требуются для того, чтобы в 1С:Бухгалтерии 3 (далее 1С:БУХ) были сформированы проводки по разным счетам. После синхронизации документ Отражение зарплаты в бухучете попадает в 1С:Бухгалтерии 3 и после установки в нем флажка Отражено в учете и проведении документа появляются проводки:

- для сотрудника: Дт Кт 68.01;

- для физического лица: Дт 75.02 Кт 68.01.

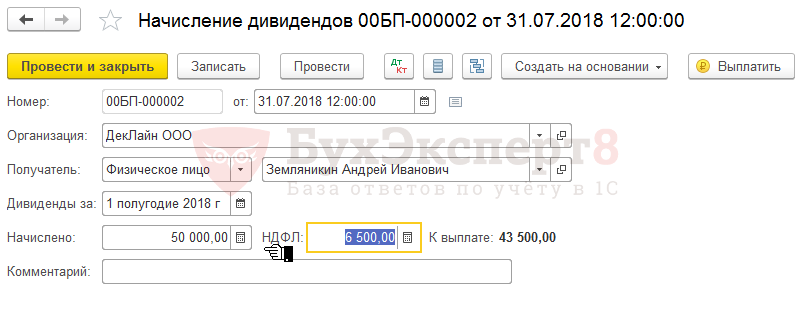

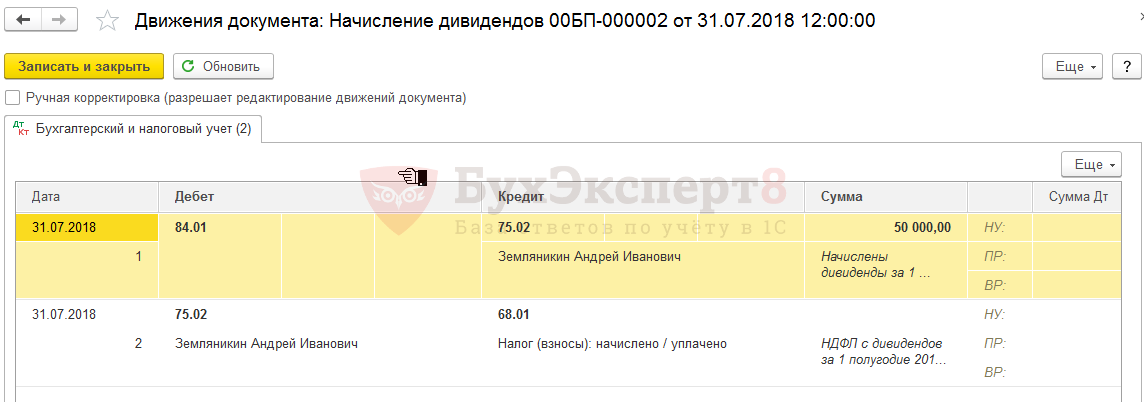

В текущих релизах 1С:Бухгалтерии 3 есть документ Начисление дивидендов (Зарплата и кадры – Начисление дивидендов):

Однако существуют особенности при использовании данного документа. В нем можно указать сумму дивидендов, автоматически рассчитается НДФЛ с них. При проведении будут сформированы проводки:

- Дт 84.01 Кт 75.02 – сумма начисленных дивидендов;

- Дт 75.02 68.01 – сумма НДФЛ с дивидендов.

При этом для сотрудника и для физического лица проводка формируется только по счету 75.02.

Таким образом может получиться, что сумма по НДФЛ с дивидендов появится при проведении документа Отражение зарплаты в бухучете, который «приедет» из 1С:ЗУП 3 и при проведении документа Начисление дивидендов. То есть произойдет «задвоение» проводок по исчисленному НДФЛ.

Варианты решения проблемы «задвоения» проводок по НДФЛ с дивидендов

Чтобы этого избежать можно воспользоваться одним из трех нижеописанных вариантов решения.

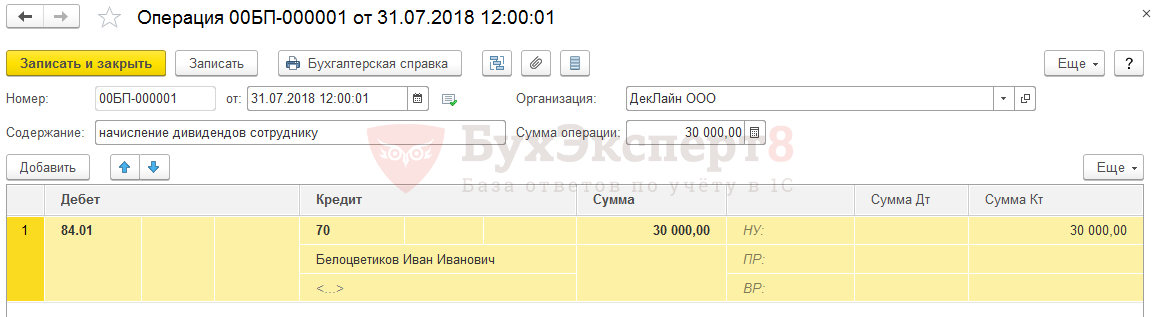

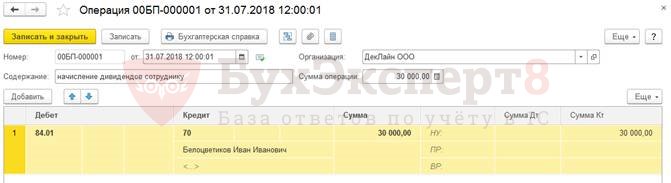

Вариант 1: документ Операция — для начисления дивидендов, документ Отражение зарплаты в бухучете — по НДФЛ с дивидендов, документ Начисление дивидендов не использовать

Начислить сумму дивидендов в 1С:БУХ вручную с помощью документа Операция (Операции – Операции, введенные вручную – Операция). Например, в нашем примере по сотруднику Белоцветикову И.И. следует внести проводки на сумму 30 000 руб.:

Дт 84.01 Кт 70.

По физическому лицу Земляникину А.И. указать проводки на сумму 50 000 руб.:

Дт 84.01 – Кт 75.02

По документу Отражение зарплаты в бухучете сформируются проводки по НДФЛ с дивидендов:

- Дт 75.02 Кт 68.01 – по физическому лицу Земляникину А.И. на сумму 6 500 руб.

- Дт Кт 68.01 – по сотруднику Белоцветикову И.И. на сумму 3 900 руб.

При этом документ Начисление дивидендов не вносить.

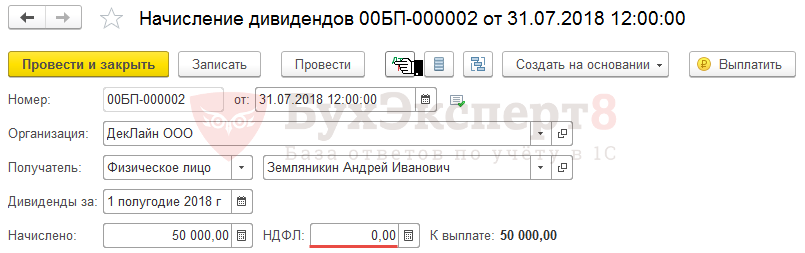

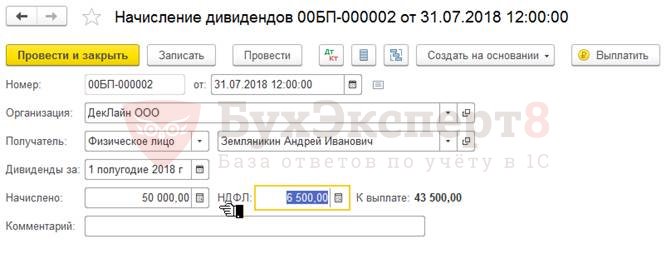

Вариант 2: документ Начисление дивидендов — для начисления дивидендов по физ.лицу, документ Операция — для начисления дивидендов по сотруднику, документ Отражение зарплаты в бухучете — по НДФЛ с дивидендов

В 1С:БУХ в документе Начисление дивидендов следует указать начисленную сумму дивидендов, но очистить в поле НДФЛ сумму.

Так в нашем примере по физическому лицу Земляникину А.И. необходимо в поле Начислено внести сумму дивидендов 50 000 руб., а НДФЛ очистить:

Будут сформированы следующие проводки:

Так как при проведении документа Начисление дивидендов проводки формируются только в корреспонденции со счетом 75.02, то для начисления суммы дивидендов по сотруднику можно внести документ Операция. В нашем примере проводку создаем по сотруднику Белоцветикову И.И. на 30 000 руб.:

По документу Отражение зарплаты в бухучете сформируются проводки по НДФЛ с дивидендов:

- Дт 75.02 Кт 68.01 – по физическому лицу Земляникину А.И. на сумму 6 500 руб.

- Дт Кт 68.01 – по сотруднику Белоцветикову И.И. на сумму 3 900 руб.

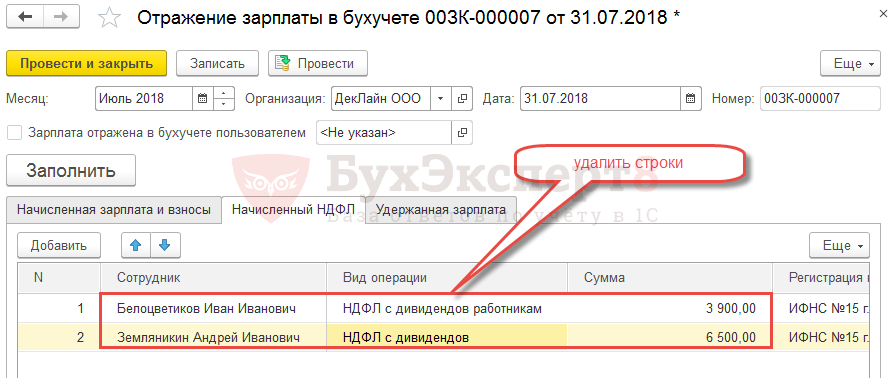

Вариант 3: в документе Отражение зарплаты в бухучете убрать НДФЛ с дивидендов, Начисление дивидендов — для начисления дивидендов и НДФЛ по физ.лицу, документ Операция — для начисления дивидендов и НДФЛ по сотруднику

В 1С:ЗУП 3.1 удалить строки из документа Отражение зарплаты в бухучете по НДФЛ с дивидендов по сотруднику и физическому лицу:

В 1С:БУХ заполнить документ Начисление дивидендов по физическому лицу Земляникину А.И., указав в нем сумму дивидендов и НДФЛ с них:

При проведении сформируются проводки:

- Дт 84.01 Кт 75.02 – на сумму дивидендов 50 000 руб.

- Дт 75.02 Кт 68.01 – на сумму НДФЛ с дивидендов 6 500 руб.

Также в 1С:БУХ создать документ Операция по начислению суммы дивидендов и НДФЛ с них по физическому лицу Белоцветикову И.И. со следующими проводками:

- Дт 84.01 Кт – на сумму дивидендов 30 000 руб.

- Дт Кт 68.01 – на сумму НДФЛ с дивидендов 3 900 руб.

Вычисляем дивиденды

Вычислить наличие средств на выплату дивидендов можно только после проверки пунктов, обозначенных в ст. 43 208-ФЗ от 26.12.1995, ст. 29 14-ФЗ от 08.02.1998. Мы рассмотрим основные, которые чаще всего встречаются в практике:

-

первое и главное: на момент принятия решения о выплате организация должна иметь чистую прибыль (строка 2400 Отчета о финансовых результатах);

-

величина чистых активов превышает размер уставного капитала;

-

организация не имеет признаков неплатежеспособности/банкротства. Также она не должна пострадать от выплаты дивидендов, такой «Пир во время чумы» однозначно запрещается вышеупомянутыми законами.

Обычно собрание, решающее, что дивидендам быть, состоит из одного-трех участников (как люди скромные, не будем замахиваться на примеры начисления по акциям Газпрома). Собрание проводится в период с 1 марта по 30 апреля (ст. 34 14-ФЗ от 08.02.1998). Принятое им решение фиксируется в Протоколе. В решении указывается сумма и сроки выплаты, в АО – сумма выплат по видам акций (привилегированные и обычные). Если учредитель в ООО только один, то, конечно, собрание он не проводит, а принимает решение единолично. Далее, на основании протокола или решения участника, выпускается приказ о выплате дивидендов (Протокол, Решение и Приказ составляются в свободной форме).