Что такое наценка: виды, формула расчета

Содержание:

- Методы вычисления торговой наценки

- Как рассчитать?

- Что это такое

- Что влияет на размер наценки?

- Формула

- Налоговый учет

- В банковском деле

- Возврат товара покупателем и уценка

- Виды маржи

- Основные виды маржи

- Заказ формирования из надбавки

- Что означает слово Маржа

- Какие параметры следует учитывать предпринимателю

- Расчет торговой наценки

- Интересы покупателей

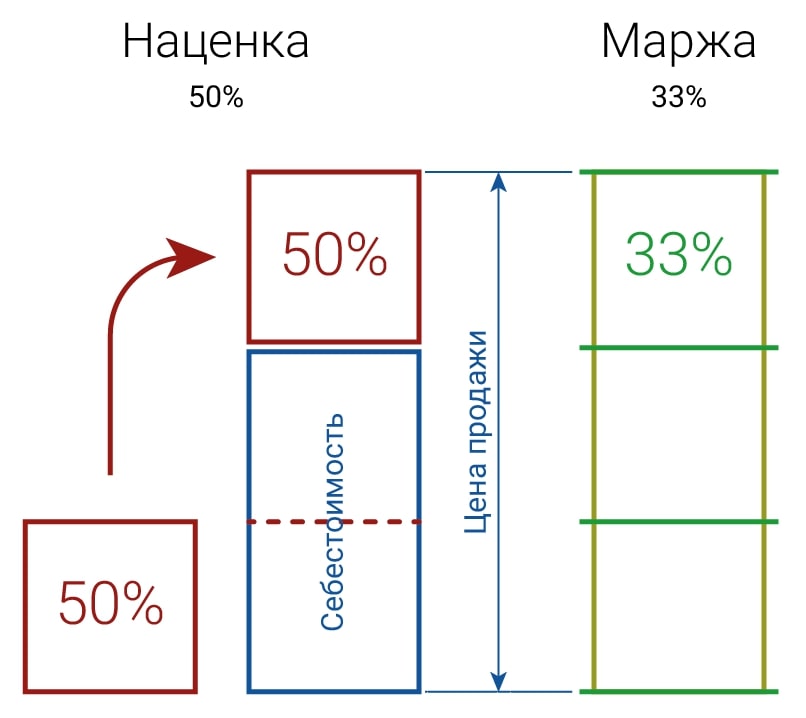

- Чем отличается маржа от наценки

- Коэффициент прибыльности

- Без торговой наценки не будет работать ни один магазин

- Понятие «маржа» и его суть

- Выводы

Методы вычисления торговой наценки

Надбавка являются одним из структурных элементов цены. В различных отраслях экономики есть различные надбавки, вызванные специфическими особенностями каждого типа бизнеса. Торговая наценка и, соответственно, и стоимость закупки проданных товаров может быть вычислена на компьютер. В организациях, которые используют такое оборудование и заняты розничной торговлей, надбавка может быть определена автоматически каждым проданные товары. Таким образом, для бухгалтера будет намного проще определить финансовый результат. Однако, не все в состоянии предоставить такое дорогое программное обеспечение. Как правило, небольшие магазины и палатки определяют торговую наценку методом расчета, который является вручную. Так, торговая наценка может быть определена оборотом товара общего назначения, диапазоном товарооборота, средним процентом, и также диапазоном остатка товаров.

Метод вычисления валового дохода для оборота товара общего назначения используется, если идентичный процент торговой льготы применен ко всем товарам. В этом случае сначала необходимо установить валовый доход на товарообороте от внедрения (VD), и затем уже надбавке. Бухгалтер должен вычислить на такой формуле: VD = T × RN: 100, где T — оборот товара общего назначения, RN — торговая льгота расчета. И торговая льгота расчета вычислена на такую формулу: RN = TN: (100 + TN). В этом случае TN представляет торговую наценку как процент

Одновременно подразумевайте общую сумму дохода товарооборотом (принимающий во внимание все налоги). Следующий метод вычисления торговой наценки для диапазона товарооборота удовлетворяет тем, у кого на различных группах товаров есть надбавка, не идентичная

Главная сложность – то, что каждая из групп включает продукты с той же льготой. Сюда учет товарооборота, конечно, необходим. Валовый доход определен следующей формулой: VD = (T1 × RN + T2 × PH + … + Tn × RN): 100, где T — товарооборот и RN — торговая льгота расчета на группах товаров. Метод золотой середины считают самым простым. Каждая фирма, которая рассматривает товары на продажных ценах, может использовать его. Валовый доход на среднем проценте может быть вычислен на такую формулу: VD = (T × O): 100, где P — средний процент валового дохода, T — товарооборот. Средний процент валового дохода будет таким: П = ((TNN + TNP – TNV): (T + хорошо)) × 100. TNN является торговой льготой на остатке продуктов в течение начала отчетного периода, TNP — надбавка на товарах, которые поступили в это время, TNV — на склонном, хорошо — остаток к концу отчетного периода.

Размещение предназначается как доход товаров поставщикам или списанию порчи. Чтобы посчитать валовый доход на диапазон остатка, бухгалтер будет требовать данных по сумме надбавки на тех товарах, которые показаны к концу отчетного периода. Для получения этих данных необходимо записать добавленную и реализованную льготу согласно каждому имени или на группах с идентичными методами вычисления торговой наценки. Для определения этой суммы необходимо выполнить инвентаризацию для конца каждого месяца. Этот метод считают самым трудоемким. Чаще всего это применено фирмами с маленьким товарооборотом или в каком есть соответствующее программное обеспечение. Так, валовый доход вычислен так: VD = (TNN + TNP – TNV) – ТРАНСНАЦИОНАЛЬНАЯ КОРПОРАЦИЯ, где TNN — торговая льгота на остатке товаров в течение начала отчетного периода, TNP — торговая льгота на продуктах, которая поступила в течение отчетного периода, TNV — торговой льготы на склонных товарах и ТРАНСНАЦИОНАЛЬНОЙ КОРПОРАЦИИ — надбавка на остатке в конце отчетного периода. Всего предоставленный методы вычисления торговой наценки (кроме метода на среднем проценте) полученный результат (сумма реализованной надбавки) может быть применен в случае вычисления налога на прибыль, чтобы найти стоимость закупки проданных товаров. Но в проценте финансового учета для кредита включают в стоимость товаров.

Как рассчитать?

Подсчет маржи — это способ получить актуальную информацию о том, как работает компания. Если руководитель будет знать этот показатель, то не возникнет сложностей, чтобы оценить размер чистой прибыли с реализации товаров или услуг.

Расчет маржинального показателя важен для тех бизнесменов, которые открывают предприятие или продвигают на рынок новый продукт. Благодаря этой информации можно сделать прогноз реальной выручки при реализации товаров.

Чтобы рассчитать маржинальность, можно использовать разные формулы. Чтобы оценить маржу в денежном эквиваленте, подходит следующая формула:

Где:

М — маржинальность;Ц — стоимость продукции;СТ — себестоимость.

Для расчета маржи в процентном соотношении применяется следующая формула:

При расшифровке показателей следует учитывать следующие элементы:

● ОП — объем продаж;● М — маржинальность;● Ц — стоимость продукции;● СТ — себестоимость.

Абсолютную маржу можно рассчитать, если применять формулу:

где:

МА — абсолютная маржа;РС — цена реализации товара в розницу;ЗЦ — закупочная цена.

Существуют и прочие формулы, которые позволяют рассчитать относительную, валовую маржу, которые необходимо знать каждому предпринимателю.

Что это такое

Маржа является одним из основных показателей, на которые обращают своё внимание эксперты. Показатели маржи позволяют сделать вывод относительно положения компании, оценить её рыночную стоимость и прочее

Чаще всего понятие связывают с отраслью торговли, при этом каждая из отраслей на рынке имеет свою норму маржи. Для рыночной торговли показатель равен 30%. Если эксперты отмечают высокие показатели маржи, то можно смело делать заключение о том, что перед нами успешная компания с правильно выставленными ценами на товары или услуги.

Примечательно, что термин пришёл к нам из английского языка (Marge), и дословно переводится, как «поля страницы». На первый взгляд значение термина может показаться совершенно далёким от коммерции, но это не так. Представьте себе обыкновенную книгу, где на каждой из страниц текст находится между боковых полей. В этом случае, поля хоть являются частью страницы, но они выполняют совершенно другие обособленные функции.

Начинающие предприниматели, часто задаются вопросом: зачем нужна маржа, не является ли она обыкновенной наценкой на товар. Сразу скажем, что наценка и маржа — совершенно разные понятия. Маржа позволяет рассчитать показатель рентабельности конкретной компании.

Для определения эффективности ведения бизнеса необходимо учитывать показатель маржинальности. В том случае, если он находится на уровне ниже среднего – фирма испытывает кризисный период, получая маленький процент дохода.

Что влияет на размер наценки?

Если несколько факторов, от которых зависит процент надбавки.

- Особенности товара, потребительские качества, уровень спроса и конкурентоспособность производителя, под брендом которого выпускается той или иной продукт.

- Расходы на организацию продаж. Сюда предприниматели обычно включают затраты на хранение, логистику, выплаты персоналу и т. д.

- Размер налога. В сумму каждого товара непременно закладывают налог на добавленную стоимость. Для каждой категории товаров он может отличаться. Однако в любом случае ставка НДС влияет на конечную стоимость продукта.

Вам будет интересно:»АроМаркет»: отзывы и рекомендации, ассортимент магазина

Формула

Торговля является основной отраслью, где понятие «маржа» имеет наиболее удельный вес. Ни один анализ и экспертное мнение относительно деятельности компании не обходится без маржи, соответственно, каждый предприниматель должен в обязательном порядке ознакомиться с формулой расчёта.

Формула

выглядит следующим образом:

Чтобы

формула была более понятной, приведём простой пример.

Компания,

специализирующаяся на продаже бытовой техники, закупила 30 электрических

чайников по 750 рублей. За месяц было продано 24 чайника, стоимость каждого из

них составила 1000 рублей. Производим расчёт по формуле:

24*1000 – 30*750 = 1500 рублей. В данном случае относительная маржа составляет (24*1000 – 30*750)*100%= 15%

Налоговый учет

В налоговом учете эти процент переходят к структуре нерабочих расходов. В методе на среднем проценте стоимость закупки проданных товаров в финансовом учете не может соответствовать с теми же индикаторами в налоговом учете. Это следует из факта что на различных группах может быть различная льгота. В финансовом учете, вычисляя торговую наценку усреднены все данные, и в налоге сокращают выручку от реализации стоимостью товаров, купленных, который определен согласно учетной политике.

В налоговом учете эти процент переходят к структуре нерабочих расходов. В методе на среднем проценте стоимость закупки проданных товаров в финансовом учете не может соответствовать с теми же индикаторами в налоговом учете. Это следует из факта что на различных группах может быть различная льгота. В финансовом учете, вычисляя торговую наценку усреднены все данные, и в налоге сокращают выручку от реализации стоимостью товаров, купленных, который определен согласно учетной политике.

Основной критерий товаров в бизнесе является своей стоимостью, потому что заключительная прибыль предпринимателя зависит от него.

И здесь торговая наценка помогает определять свой точный размер.Это представляет допустимое различие между закупочной ценой (если Вы – посредник продажи), или себестоимость товаров (если Вы производитель) и праздничная стоимость продуктов, на которых это понято потребителям.

Конечно, торговая наценка на большинстве товаров не отрегулирована законодательством (не превышу предел, установленный законом только стоимость еды предмета первой необходимости). Поэтому надбавка в большинстве случаев определена выполнимостью рынка.

Согласно определениям экономических словарей, торговая наценка может быть определена как льгота к оптовой стоимости продуктов, необходимым поступлениям средней прибыли на торговле включая для покрытия расходов.

Но слишком большие льготы не могут быть возмещены также вместо ожидаемой высокой прибыли, чтобы уступить снижениям деловой активности.

Большая праздничная стоимость товаров (по сравнению с закупками) оправдана только в случае большого спроса на товары в случае его ограниченного предложения. Затем покупатель, осознавая недостаток продуктов, может оплатить немного большой суммы, чем в случае обычных условий рынка.

Торговые наценки могут быть как в регулярной розничной торговле и любой оптовой торговле. Их главная цель покрыть расходы бизнеса и получить одновременно прибыль.

Оптимальный вариант для учреждения скидки с цены является изменением в средней рыночной стоимости оптовой торговли или розничной торговли на индивидуально определенном товаре.

Торговые наценки предоставляют покрытие:

- все затраты на сбыт (расходы соединились с приобретением, внедрением и хранением товаров);

- сумма НДС, за которую взимается платеж в бюджете от торговых оборотов для внедрения;

- прибыль от продаж.

Бизнесмен может по усмотрению:

- вводить единственную процентную ставку торговой наценки на всем наборе продуктов или на их отдельных товарных группах;

- назначить торговую наценку в устойчивой денежной сумме определенной индивидуально для каждой товарной единицы или общей — для группы товаров;

- установить необходимую стоимость для продаж, вычислить торговую наценку;

- использовать любые другие методы (методы) вычисления торговой наценки.

В банковском деле

Понятие маржинальности – центральное и для банковского бизнеса. В частности, особенно важным является определение процентной маржи. Она представляет собой разность между процентами полученными и уплаченными. Иными словами, между процентами, полученными от заемщиков, и процентами, выплачиваемыми кредиторам. Поэтому, банку необходимо грамотно устанавливать процентные ставки по кредитам и депозитам, чтобы иметь достаточно высокую процентную маржу. Соответственно, если банк опустил процентные ставки по кредитам, он понизит и доходность вкладов, чтобы не уменьшилась процентная маржа. И наоборот.

Возврат товара покупателем и уценка

К сожалению, ситуация, когда покупатель возвращает товар, не редкость в розничной торговле. Какие проводки должен сделать бухгалтер в таком случае?

Пример 4. Продолжим примеры 2 и 3. Покупатель в течение 14 дней вернул одну пару обуви в связи с тем, что не подошел размер. Продажная цена ее составляла 5900 руб. (в том числе НДС — 900 руб.). Товар был снова выставлен на продажу, но по сниженной на 10 процентов цене из-за небольшой потери товарного вида.

Бухгалтер ООО «Сапожок» оформил эти операции такими проводками:

Дебет 41 Кредит 76

5900 руб. — получен возвращенный покупателем товар (на основании заявления и накладной);

Дебет 76 Кредит 50

5900 руб. — выданы из главной кассы деньги покупателю за возвращенный товар;

Дебет 90 субсчет «Себестоимость продаж» Кредит 90 субсчет «Выручка»

----------¬ - ¦5900 руб.¦ - сторнирована выручка на стоимость возвращенного товара; L----------

Дебет 90 субсчет «Себестоимость продаж» Кредит 42

1685,71 руб. (5900 руб. : 140% х 40%) — восстановлена сумма торговой наценки на возвращенный товар;

Дебет 41 Кредит 42

---------¬ - ¦590 руб.¦ (5900 руб. х 10%) - отражена уценка товара на 10 процентов L---------(акт уценки).

<**> О том, как оформляется возврат денежных средств покупателям, читайте в журнале «Учет в торговле» N 2, 2003 на с. 75.

Е.В.Чернышева

Генеральный директор

ООО «Аудиторская фирма «НИКА»

Виды маржи

Маржа прибыли

Низкомаржинальные. Они составляют 90% оборота продовольственных магазинов, это продукты питания и быта ежедневного потребления – молоко, хлеб, яйца, моющие средства, где из-за высокой конкуренции максимальная маржа редко превышает 2-3%.

При этом определенную роль играет фактор государственного регулирования цен. Но именно низкомаржинальные товары становятся основой торгового оборота, и, кода покупатель заполняет корзину ими, он обязательно добавит к ним 1-2 продукта с более высокой степенью рентабельности.

Среднемаржинальные. Обычно это продукция, имеющая индивидуальные характеристики, где бренд и качество позволяет устанавливать наценку до 90%

Здесь крайне важно умение менеджера комбинировать популярную продукцию на одной полке с более селективной, побуждая потребителя при наличии средств предпочесть более дорогую продукцию дешевой.

Высокомаржинальные. Обычно это продукция сезонного спроса или только выпущенная на рынок на волне ожиданий потребителе

Здесь наценка иногда достигает нескольких сотен процентов, примером могут стать косметика или сумки люксовых брендов.

Для обычной торговой точки к категории высокомаржинальных продуктов будут отнесены фермерские продукты питания, натуральная косметика, посуда.

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона

Основные виды маржи

Теперь, когда известно, что собой представляет маржа в экономике, необходимо рассмотреть её разнообразие, так как в зависимости от факторов и условий выделяют целый ряд видов.

Валовая

Это обозначение используется для указания процента от объема полученной выручки, который остался после вычета переменных затрат. К ним относят закупку сырья, материалов, сопровождение сбыта товаров, выплату зарплаты и тому подобное.

Наглядно о различии

Наглядно о различии

Валовая маржа используется для характеристики общей работы коммерческой конторы, определения чистой прибыли и ещё в ряде расчётных значений.

Операционная

Обозначает соотношение операционной прибыли компании к её доходу. Она используется для определения соотношения количества выручки и затрат на себестоимость товара вместе с сопутствующими расходами. Высокие показатели свидетельствуют, что компания является эффективной.

Важно: этим параметром легко манипулировать, необходимо быть осторожным при его учете

Чистая

Рассчитывается как отношение чистой прибыли ко всей выручке предприятия. Используется этот показатель, чтобы продемонстрировать, сколько частей единицы прибыли получает компания из единицы выручки. Зная это значение, можно рассчитать маржинальность – это позволяет оценивать получаемую прибыль по отношению к вложенному капиталу.

Следует отметить, что величина адекватного показателя чистой маржи во многом зависит от направления работы организации. Например, фирмы, специализирующиеся на розничной торговле, обычно не могут похвастаться привлекательными на первый взгляд цифрами. Тогда как для крупных производственных коммерческих структур они весьма высокие.

Процентная

Это понятие очень важно для характеристики деятельности банка – оно показывает соотношение потоков доходов и расходов. Данная маржа используется для определения доходности ссудных операций и покрытия финансово-кредитным учреждением своих издержек

Тонкости расчета вариационной маржи

Тонкости расчета вариационной маржи

Этот вид бывает абсолютным и относительным. Величина зависит от ряда факторов: темпа инфляции, активных операций, соотношения собственного капитала к привлечённым извне ресурсами и так далее.

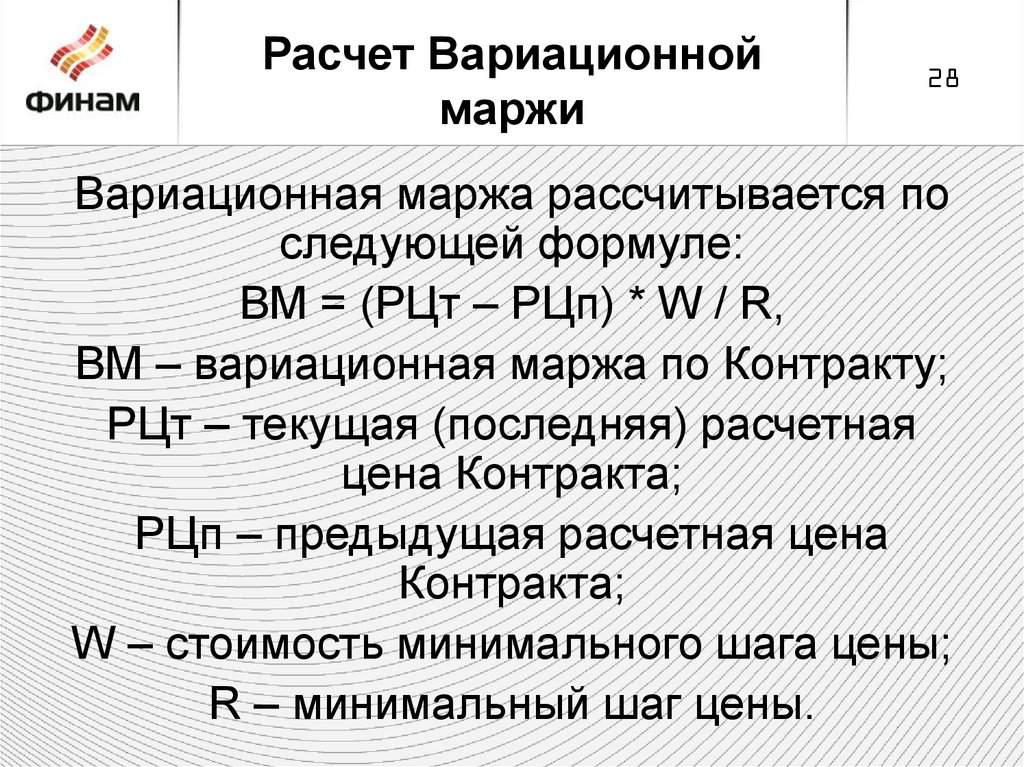

Вариационная

Используется в торгах на бирже. Эта величина используется для обозначения возможной прибыли или убытка на площадках для торговли. Значение маржи влияет на объем денег, выдаваемых под залог будущей сделки. Причем как в сторону увеличения, так и уменьшения. Если движение рынка было спрогнозировано правильно, то значение будет положительным, иначе – отрицательным.

Гарантийная

Используется на бирже в торговле. Так называется минимальный объем собственного капитала, нужный для поддержания счета инвестора в открытом статусе. Он используется для минимизации возможных потерь.

Заказ формирования из надбавки

Действующее законодательство не ограничивает максимальный размер надбавки для большинства типов товаров. Организации определяют размер надбавки независимо. Государство регулирует цены, в частности для следующих товаров:

- продукты детского питания;

- лекарства;

- лекарственные препараты;

- продукты учреждений поставки в случае школ, школ, средних и высших учебных заведений;

- продукты, проданные в области Далекого Севера и районах, равнялись им.

Чрезвычайный размер надбавок на переданных товарах установлен местными исполнительными органами. Это установлено по приказу правительства Российской Федерации № 239. Что касается цен лекарств и лекарственных препаратов, они созданы согласно постановлению правительства Российской Федерации № 890 “О государственной поддержке развития медицинской отрасли и улучшения предоставления населению и учреждениям здравоохранения с лекарствами и продуктами медицинского назначения”. Список жизненно важных и главных лекарств, цен, на которые отрегулированы теперь государством, утвержден по приказу правительства 357-r номера Российской Федерации.

Что означает слово Маржа

Французское слово Marge буквально означает «разница». Например, разница между стоимостью производства товара и его ценой на рынке для конечного покупателя.

В различных сферах деятельности имеется необходимость учета и контроля с точки зрения разницы между какими-то явлениями.

В быту «маржа» нередко употребляется в качестве синонима словам «навар» или «гешефт». Подразумевается некая быстрая прибыль от выгодной сделки.

В сфере серьезной, профессиональной коммерции речь тоже идет о выгоде как разнице между затратами и доходами, но в отношении явлений или действий, отражающих сложные внутренние процессы бизнеса.

Какие параметры следует учитывать предпринимателю

Перечислим все показатели, которые понадобятся для расчета маржи и наценки, а также анализа экономической эффективности:

- Выручка от реализации, или объем продаж. Это стоимость отгруженного товара или продукции. Следует подчеркнуть, что именно отгруженного, а не оплаченного товара, как многие ошибочно полагают. Метод определения выручки по оплате, называемый также кассовым методом, используется крайне редко.

- Себестоимость. Для торговли это – стоимость покупных товаров, иногда увеличиваемая на стоимость доставки. Для производства это – производственные затраты, напрямую связанные с выпуском продукции (стоимость материалов, сырья, зарплата рабочих и др.).

- Валовая прибыль и валовая маржа. Это показатели, определяющие соотношение объема реализации и себестоимости.

- Постоянны затраты – это расходы, которые остаются одинаковыми независимо от суммы реализации. Например, аренда помещений.

- Переменные затраты – расходы, размер которых изменяется в зависимости от выручки. Например, стоимость материалов.

- Операционная прибыль – это валовая прибыль с учетом операционных доходов и расходов (например, процентов банка).

- Чистая прибыль – средства, остающиеся в распоряжении компании после вычета всех издержек, в т.ч. налогов.

- Маржинальный доход – дельта между выручкой и переменными расходами.

- Маржа прибыли (рентабельность) – отношение чистой прибыли к объему продаж. Показывает, сколько процентов принес каждый заработанный рубль (доллар).

- Наценка – разница между продажной и покупной стоимостью, которая должна покрывать все затраты.

Все показатели следует анализировать в совокупности и в динамике, с учетом капиталовложений, которые происходят не каждый месяц, курсов валют (для внешнеэкономической деятельности), сезонности и других факторов.

Расчет торговой наценки

Очень высокая надбавка к закупочной цене может существенно снизить объем продаж, а необоснованное ее уменьшение занижает общую прибыль. Сначала рассмотрим факторы, которые влияют на величину торговой надбавки. Это, в первую очередь:

- наличие сильных конкурентов;

- удаленность торговой точки от поставщиков товара;

- ассортиментная линейка схожих товаров в торговой точке (например, количество марок шоколада в кондитерском отделе);

- размещение в месте, которое посещает большое количество людей;

- узнаваемость торговой марки (бренда);

- является ли ваш продукт товаром повседневного спроса или это товар длительного пользования.

Минимальная наценка на товар для налоговой может быть рассчитана исходя из точки безубыточности. Это можно сделать простым методом.

Например, предприниматель приобрел партию однородных изделий за 100000 рублей и предполагает реализовать ее за один месяц. При этом его затраты на аренду помещения составляют 5000 рублей, зарплата персонала 25000 рублей, а иные расходы (бухгалтерия, уборка, транспорт составляют 10000 рублей. Тогда минимальная наценка составит:

Наценка = (5000+25000+10000)*100/100000 = 40%

Меньшая надбавка к закупочной цене приносит убытки, а большая – прибыль. Однако, если оборот растет и предприниматель может реализовать партию за полмесяца, то минимальная наценка будет:

Наценка = (2500+12500+5000)*100/100000 = 20%

Этот простой пример показывает, что имея надбавку 30% можно получить как убыток 10000 рублей в месяц, так и прибыль 20000 рублей в месяц. То есть получить 20000 рублей прибыли можно как повысив наценку до 60%, так и ускорив в два раза оборот.

Следует, однако, помнить, что снижение цены не всегда обеспечивает увеличение оборота. На брендовые сезонные товары наценка в первые «горячие» месяцы (недели) продаж может достигать 400—500% и даже больше. Поэтому вне сезона продавцы устанавливают скидки до 70% и все равно имеют прибыль.

Интересы покупателей

Устанавливая торговую наценку, нужно понимать, что конечная стоимость товара, которая получится в результате расчетов, должна быть приемлемой для потенциальных покупателей.

Приемлемая цена зависит от множества факторов:

- Вида товара.

- Расположения и, соответственно, проходимости торговой точки.

- Наличия конкурентов в вашей отрасли и т. д.

Если речь идет о среднем бизнесе, отклонения от цены, выставленной конкурентами, как правило, не превышают двадцати пяти процентов в большую или меньшую сторону. Лишь крупные торговые точки могут позволить себе более серьезные отклонения от среднерыночных показателей, установленных рынком.

Чем отличается маржа от наценки

Сформулируем отличия маржи от наценки в таблице:

| Параметр | Маржа | Наценка |

|---|---|---|

| Расчет | Исходя из цены реализации | Исходя из закупочной цены |

| Что показывает | Эффективность бизнеса | Разницу между выручкой и себестоимостью |

| Диапазон | Больше или меньше нуля, но менее 100% | Любая величина, в т.ч. отрицательная |

| Зависимость | Растет и уменьшается в зависимости от наценки | Влияет на изменение маржи – как в большую, так и в меньшую сторону |

Рентабельность – это маржа прибыли. Определяется по формуле:

\[ R=P/V, где: \]

\( P \) – чистая прибыль;

\( V \) – выручка.

Разница между понятиями «наценка» и «рентабельность» очевидна. Первая величина может выражаться в процентах или денежных единицах, а вторая – только в процентах.

Рентабельность показывает, сколько чистой прибыли принес каждый рубль (или доллар) от продажи. В нашем примере с каждого доллара компания заработала менее 3% чистой прибыли.

Выходит, что наценка в 75% принесла менее 3% прибыли. Почему так происходит? Дело в высоком проценте издержек, которые не позволяют заработать больше. Далее поговорим о том, как использовать расчетные показатели в целях повышения эффективности работы предприятия.

Коэффициент прибыльности

Отношение прибыли к общей сумме выручки и есть коэффициент прибыльности

Причем, важно брать именно чистую прибыль, то есть сумму, которая осталась после уплаты налогов и прочих потерь. Коэффициент показывает в процентном соотношении, насколько рентабельно то или иное предприятие за определенный отрезок времени

То есть, какая часть прибыли является чистым заработком владельца бизнеса.

Формула расчета проста:

Кпр= Чпр/Опрх100%

Где:

- Кпр – коэффициент прибыльности.

- Чпр – чистая прибыль.

- Опр – общая прибыль (то есть, выручка).

Если полученная цифра получилась больше нуля – бизнес приносит доход. Если меньше нуля – дело убыточное и не окупает себя.

Для разных сфер деятельности индикатор коэффициента прибыльности имеет разные нормативные уровни. Например, для розничной торговли эта величина составляет 2,2 %. В строительстве зданий – 1,1 %. А вот сельское хозяйство имеет коэффициент прибыльности 9 %.

Начинающим предпринимателям легче будет найти онлайн-калькулятор для бизнеса. С его помощью можно рассчитать такие показатели как чистый доход, общая прибыль и, конечно, маржа. Приложение можно установить даже на телефон.

Онлайн-калькулятор значительно облегчает работу

Онлайн-калькулятор значительно облегчает работу

Без торговой наценки не будет работать ни один магазин

Даже на оптовый товар тоже делают торговую наценку. Предпринимателям это нужно для покрытия издержек и получения прибыли. Нужно выбрать оптимальный вариант, золотую середину при установке надбавок.

Даже на оптовый товар тоже делают торговую наценку. Предпринимателям это нужно для покрытия издержек и получения прибыли. Нужно выбрать оптимальный вариант, золотую середину при установке надбавок.

За счет торговых надбавок:

- Покрывают любые издержки (расходы от приобретения, хранения, реализации товара);

- Получают доход от продажи;

- Оплачивают налог на добавленную стоимость.

Предпринимателем по желанию:

- Вводится единая процентная ставка на весь товар в совокупности.

- Назначается торговая наценка отдельно для каждого продукта или по группам.

- Устанавливается необходимая продажная цена, рассчитывается торговая наценка.

- Применяется любой другой способ, чтобы рассчитать надбавку.

Любое дело, основанное на торговле, требует назначения торговой наценки. Никто не будет работать без нее. Нужно много расходовать средств на содержание магазина, транспорт, зарплату сотрудников.

См.также: Быстрый заработок на обмене валют

Как рассчитать?

При расчете этого параметра, смотрят, какой конкурентоспособностью, популярностью обладает продукт у покупателей. Смотря на ценовую категорию и потребительские свойства продукта, чтобы получить прибыль используют определенную стратегию.

Одними продавцами реализуется продукция в большом количестве недорого. Другими предлагается товар в ограниченном количестве по более ощутимой стоимости. Если предприниматель выберет правильную стратегию, то добьется хорошего дохода. Правильный расчет наценки необходим для покрытия издержек и существенного увеличения прибыли.

Одними продавцами реализуется продукция в большом количестве недорого. Другими предлагается товар в ограниченном количестве по более ощутимой стоимости. Если предприниматель выберет правильную стратегию, то добьется хорошего дохода. Правильный расчет наценки необходим для покрытия издержек и существенного увеличения прибыли.

В торговле любого вида, товар продают увеличенной стоимостью. Это нужно для покрытия расходов и получения необходимого дохода. Предприниматель сам решает, какие затраты могут быть включены в сумму итоговой стоимости. Можно на любую продукцию делать одинаковую надбавку.

Если товар привезен из-за границы, то продавец сам назначает ей свою цену. Если такого товара еще никто в городе не продает, то можно смело ставить желаемую надбавку. Только цены должны быть реальными.

Это интересно: Как быстро взять кредит онлайн

Также можно ставить наценку:

- По средним ценам аналогичного товара;

- С учетом ценового уровня, чтобы быстро окупить бизнес;

- Учитывая другие принципы.

Если не следовать ни одному методу, можно потерять прибыль. Продукция со слишком повышенной стоимостью, не будет продана. Компания не получит доход и появится убыток. Поэтому наценку делают по правилам.

Понятие «маржа» и его суть

Маржа – это сумма, являющаяся разницей между себестоимостью реализовываемой продукции и её отпускной ценой. Альтернативное обозначение в экономической литературе – рентабельность продаж. Значение выражают в виде получаемой прибыли на единицу создаваемого товара или % отпускной цены.

Маржа — часть полученного дохода

Маржа — часть полученного дохода

Знать, что такое маржа, важно в биржевой, банковской, производственной, торговой и страховой сферах. Не следует путать понятие с маржинальностью бизнеса

Отличие рентабельности продаж от наценки

Наценкой называют добавку к цене продаваемого товара (услуги, работы). Это доход продавца. Наценка является разницей между оптовой ценой и розничной. Её величина зависит от целого ряда факторов: качество товара, состояние рынка, потребительские свойства, спрос.

Наценка используется для покрытия затрат, что несёт продавец на хранение товара, его транспортировку и получение прибыли. Вот и рассмотрены маржа и наценка, их отличие.

Выводы

Торговая наценка — это превышение отпускной цены товара над издержками продавца, имевшими место на предпродажных стадиях оборота соответствующего товара. Например — над себестоимостью изготовления изделия или его оптовой цены при закупке. Как правило — с учетом сопутствующих расходов на продажу. Наценка напрямую определяет чистую прибыль торговой организации.

Негативно повлияет на продажи и слишком высокая и слишком низкая наценка. Первая — заставит потребителей уйти к конкурентам. Вторая — даст временный эффект (и снизит доверие к бизнесу). Позитивно повлияет на продажи наценка справедливая — формируемая при соблюдении баланса интересов потребителя и продавца. Экономически и «социально» оправданная.

Экономическая оправданность наценки может быть просчитана с помощью различных современных технологий — например, базирующихся на Big Data. «Социальная» — обеспечена за счет доверительных коммуникаций с потребителем, который будет рад поделиться с поставщиком собственными пожеланиями касательно цен и характеристик различных товаров.

Конкурентоспособной должна быть не только отпускная цена товаров, но и бизнес-модель торгового предприятия в целом. И экономический и общественно-ориентированный ее аспекты в современном бизнесе должны учитываться.

Видео — маржа и наценка в чем разница простыми словами: