Как посчитать ндс

Содержание:

- Заполнение ставки НДС в зависимости от даты учетного документа

- Перечни кодов товаров для применения ставки НДС 10%

- Элементы НДС

- НДС — что это?

- Как определить величину НДС в 2017 году

- Что такое НДС: особенности налога, его история

- Общие правила «переходного периода»

- Отчетность налогового агента

- Когда исчислить?

Заполнение ставки НДС в зависимости от даты учетного документа

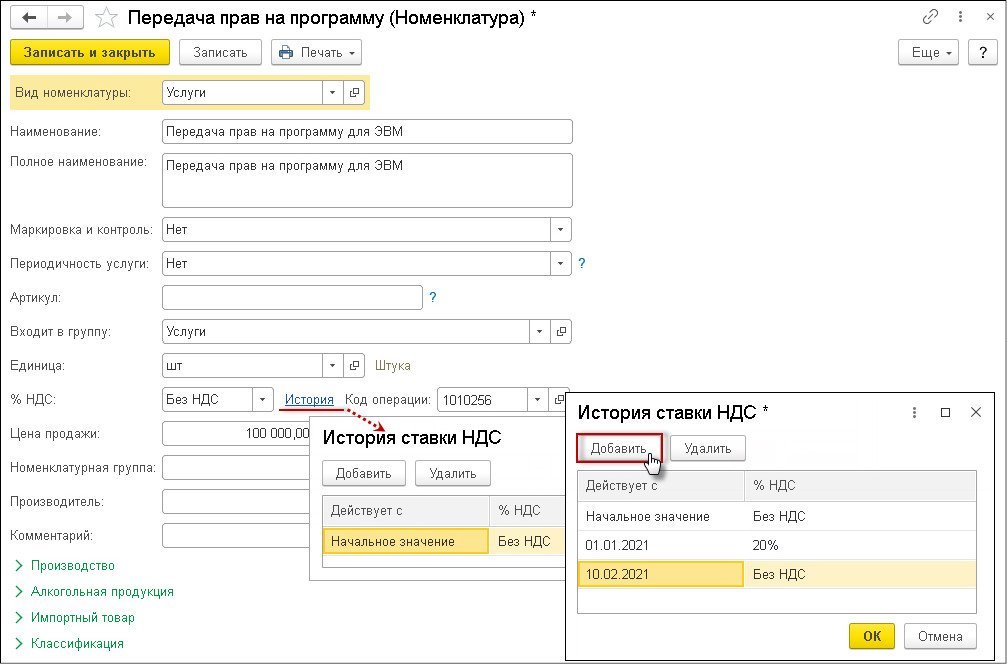

Ставка НДС (% НДС), присутствующая в карточке номенклатуры начиная с версии 3.0.89 «1С:Бухгалтерии 8», является периодическим реквизитом. Это означает, что при изменении ставки НДС, пройдя по гиперссылке История, можно открыть форму История ставки НДС и отразить все ее изменения (рис. 2).

Рис. 2

В форме История ставки НДС указываются:

-

в поле Действует с — дата, начиная с которой установлено значение ставки НДС;

-

в поле % НДС — соответствующее значение ставки НДС.

Обратите внимание, если изменяется ставка НДС непосредственно через реквизит на основной форме справочника, то такое изменение не попадает в историю и действует вне зависимости от даты. Так, например, согласно положениям подпункта 26 пункта 2 статьи 149 НК РФ (рис

2):

Так, например, согласно положениям подпункта 26 пункта 2 статьи 149 НК РФ (рис. 2):

-

до 01.01.2021 при реализации прав на программу для ЭВМ на основании лицензионного договора применяется освобождение от НДС;

-

с 01.01.2021 при реализации прав на программу для ЭВМ, не включенную в единый реестр российских программ для электронных вычислительных машин и баз данных, применяется ставка НДС 20 %;

-

с 10.02.2021 при реализации прав на программу для ЭВМ после ее включения в единый реестр российских программ для электронных вычислительных машин и баз данных применяется освобождение от НДС.

В документах Реализация (акт, накладная, УПД) значение ставки НДС будет заполняться значением из карточки номенклатуры, действующим на дату документа.

В документе Поступление (акт, накладная, УПД) значение ставки НДС заполняется в зависимости от настроек, указанных в карточке договора с поставщиком.

Так, в поле Заполнение ставки НДС в документах могут быть установлены следующие значения:

-

По умолчанию — ставка НДС в документе поступления заполняется значением, указанным в последнем документе поступления по данному договору с поставщиком;

-

Из карточки номенклатуры — ставка НДС заполняется значением из карточки номенклатуры, действующим на дату документа;

-

Без НДС — всегда заполняется значением Без НДС.

Например, при установлении в поле Заполнение ставки НДС в документах значения Из карточки номенклатуры и при заполнении истории в форме История ставки НДС (рис. 2) в документе Поступление (акт, накладная, УПД) будет автоматически указана ставка НДС, соответствующая установленной дате. При необходимости при заполнении документов установленная ставка НДС может быть изменена на другую.

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.89.29.

1С:ИТС

В разделе «Инструкции по учету в программах «1С»» см. также (ред. 3.0).

От редакции. 18.03.2021 приглашаем в 1С:Лекторий на онлайн-лекцию «НДС: изменения правил применения и порядка формирования отчетности в 2021 году» с участием представителей ФНС и экспертов 1С. Зарегистрироваться можно на сайте .

Перечни кодов товаров для применения ставки НДС 10%

Перечни кодов товаров, которые облагаются по ставке 10%, в соответствии с ОКПД2, а также ТН ВЭД ЕАЭС при ввозе товаров на территорию России устанавливаются Правительством РФ (п. 2 ст. 164 НК РФ):

- по ОКПД2 установлены следующие перечни кодов видов продукции:

- для продовольственных товаров — Перечень кодов видов продовольственных товаров, которые облагаются НДС по ставке 10% при их ввозе в РФ (утв. Постановлением Правительства РФ от 31.12.2004 N 908);

- товаров для детей — Перечень кодов видов товаров для детей, которые облагаются НДС по ставке 10% при их ввозе в РФ (утв. Постановлением Правительства РФ от 31.12.2004 N 908);

- периодических печатных изданий и книг — Перечень видов периодических печатных изданий и книжной продукции (утв. Постановлением Правительства РФ от 23.01.2003 N 41);

- медицинских товаров — Перечень кодов медицинских товаров, которые облагаются НДС по ставке 10% при их ввозе в РФ (утв. Постановлением Правительства РФ от 15.09.2008 N 688).

- по ТН ВЭД ЕАЭС установлены следующие перечни кодов видов продукции:

- для продовольственных товаров —

- товаров для детей —

- периодических печатных изданий и книг —

- медицинских товаров —

Элементы НДС

Объектами налогообложения НДС являются:

- реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг. Ряд операций, указанных в пункте 2 статьи 146 НК РФ, не признаются объектами налогообложения НДС;

- выполнение строительно-монтажных работ для собственного потребления;

- передача для собственных нужд товаров, работ, услуги, расходы на которые не учитываются при расчете налога на прибыль;

- ввоз (импорт) товаров на территорию РФ.

Не облагаются НДС товары и услуги, перечисленные в статье 149 НК РФ. Среди них есть социально значимые, такие как: реализация некоторых медицинских товаров и услуг; услуги по уходу за больными и детьми; реализация предметов религиозного назначения; услуги по перевозке пассажиров; образовательные услуги и т.д. Кроме того, это услуги на рынке ценных бумаг; банковские операции; услуги страховщиков; адвокатские услуги; реализация жилых домов и помещений; коммунальные услуги.

Налоговая ставка НДС может быть равна 0%, 10% и 20%. Есть еще понятие «расчетных ставок», равных 10/110 или 20/120. Их используют при операциях, указанных в пункте 4 статьи 164 НК РФ, например, при получении предоплаты за товары, работы, услуги. Все ситуации, при которых применяются определенные налоговые ставки, приводятся в статье 164 НК РФ.

По нулевой налоговой ставке облагаются операции экспорта; трубопроводный транспорт нефти и газа; передача электроэнергии; перевозки железнодорожным, воздушным и водным транспортом. По 10% ставке – некоторые продовольственные товары; большинство товаров для детей; лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых; племенной скот. Для всех остальных товаров, работ, услуг действует ставка НДС в 20%.

Налоговая база по НДС в общем случае равна стоимости реализуемых товаров, работ, услуг, с учетом акцизов для подакцизных товаров (ст.154 НК РФ). При этом в статьях со 155 по 162.1 НК РФ приводятся подробности для определения налоговой базы отдельно для разных случаев:

- передача имущественных прав (ст. 155);

- доход по договорам поручения, комиссии или агентскому (ст. 156);

- при оказании услуг перевозок и услуг международной связи (ст. 157);

- реализация предприятия как имущественного комплекса (ст. 158);

- выполнение СМР и передача товаров (выполнению работ, оказанию услуг) для собственных нужд (ст. 159);

- ввоз (импорт) товаров на территорию РФ (ст. 160);

- при реализации товаров (работ, услуг) на территории РФ налогоплательщиками – иностранными лицами (ст. 161);

- с учетом сумм, связанных с расчетами по оплате товаров, работ, услуг (ст. 162);

- при реорганизации организаций (ст. 162.1).

Налоговым периодом, то есть тем периодом времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате по НДС, является квартал.

Плательщиками НДС признаются российские организации и индивидуальные предприниматели, а также те, кто перемещает товары через таможенную границу, то есть, импортеры и экспортеры. Не платят НДС налогоплательщики, работающие на специальных налоговых режимах: УСН, ЕСХН, ПСН (кроме случаев, когда они ввозят товар на территорию РФ), и участники проекта «Сколково».

Кроме того, могут получить освобождение от уплаты НДС налогоплательщики, которые отвечают требованиям статьи 145 НК РФ: сумма выручки от реализации товаров, работ, услуг за три предыдущих месяцев без учета НДС не превысила двух млн. рублей. Освобождение не распространяется на ИП и организации, реализующие подакцизные товары.

НДС — что это?

Налог на добавочную стоимость (НДС) – это понятие, которое появилось в российском законодательстве в начале 1990-хх годов 20 века. Подобное нововведение было принято с целью освобождения предпринимателей от многократных фискальных платежей, которые взимались исключительно с выручки, не учитывая при этом реальные показатели доходности бизнеса. В данный момент налоговая ставка НДС составляет 0–18% в зависимости от класса производимой продукции (предлагаемой услуги) и оплачивается всеми участниками сделки: промышленниками, продавцами, покупателями и так далее.

Кто и как оплачивает НДС

Фактически, процент добавочной стоимости должен оплачиваться предприниматель на момент закупки товара (либо его производства). Однако на практике НДС вноситься в товарный чек, который оплачивают среднестатистические потребители.

Каким образом это происходит:

- Материал, сырье для производства, а также готовые изделия на продажу получает ИП или ООО для дальнейшей эксплуатации. Он оплачивает за них НДС поставщику;

- Из полученных средств изготавливается продукт, общая стоимость которого высчитывается только с учетом первоначальных затрат – то есть, вложений личных средств на создание, подготовку к продаже, доставку и так далее;

- Предпродажный этап ценоформирования закладывает в чек-лист все возможные расходы, таким образом, устанавливается окончательная стоимость продукта, естественно, с НДС который и будет оплачивать потребитель.

- После продажи всей партии товара бухгалтерия считает остаток, сумму прибыли за вычетом НДС, который уплачивается компанией как «налоговое обязательство».

Виды налога добавочной стоимости в процентах

Добавочная стоимость на продукцию устанавливается в разных процентных соотношениях. Конечная сумма возврата может составлять:

- 0% — если речь идет об экспорте, реализации высоких технологических средств повышенного класса стоимости (например: для космической станции), транспортировке полезных ископаемых, вывозе за границу драгоценных металлов и так далее.

- 10% — установлена для продуктов питания, товаров для детей (кроватки, коляски, одежда, игрушки), медицинских препаратов и медтехники; научной, научно-публицистической литературы и периодики;

- 18% — обязательный налог, который является независимым и дополнительно оплачивается и по нулевой и 10%й ставке.

Способы начисления

Налоговый расчет НДС предполагает 2 формы оплаты:

- При помощи вычета. Налогообложению подлежит вся выручка, из которой удерживается 10 и 18%;

- Сложением. В расчет включается общая налоговая база, процент по которой учитывается за каждую единицу проданного товара.

Отчет

Финансовая отчетность по факту получения прибыли сдается каждый квартал на специальном формуляре. Сроки для представления внутренних документов устанавливаются строго – до 25 числа. В случае возникновения задержки на компанию налагается штраф.

При отправлении налоговой декларации по почте, через курьерскую службу или третьих лиц, датой сдачи документации принято называть число указанное на бланке-квитанции за транспортировку ценных материалов. Даже если документы придут позже установленного срока – это не будет считаться нарушением сроков, при сохранении посыльного поручения.

Налоговые вычеты для НДС

Налоговыми вычетами принято называть сумму уменьшенную на разницу между платежами и единым расчетным счетом.

Для НДС эта практика применяется при соблюдении трех основных пунктов:

- Продукция, принятая на реализацию облагается НДС;

- Предприятие, фирма-покупатель имеет все необходимые документы и счета-фактуры;

- Полученные товары были учтены в налоговом периоде.

https://youtube.com/watch?v=0-TH_ec5rBs

Счет-фактура

Составлением счет-фактуры на исходный продукт занимается владелец предприятия или поставщик готовой продукции. На момент отгрузки должен быть составлен полный перечень и характеристики груза, его себестоимость без указания НДС. Данный документ должен быть предоставлен не позднее 5 дней с момента создания изделия или отправления груза.

Счет-фактура является одним из основных документов, которые проверяет налоговый инспектор и иные организации. Неверное заполнение полей, отсутствие копии документа в ведомостях или его не составление влечет к полной проверке деятельности организации, аресту, уплате штрафа.

Как определить величину НДС в 2017 году

НДС – особенный налог, который начисляется на многие хозяйственные операции, проводимые ИП. В 2017 году сбор фигурирует при заключении таких сделок:

- продажа продукции, услуг и предоставление работ;

- передача другому лицу имущественных прав, тогда налог добавляют к стоимости реализации.

Высчитывать взносы по налогу можно по-разному, в зависимости от тонкостей операции. Как рассчитать НДС по ставке 18 процентов от суммы? Используйте формулу:

Отчисления по сбору = Размер без учета сбора × Ставку, у нас это 18% / 100.

Если НДС подсчитывают, в том числе, предстоит выделить взнос, который уже находится в итоговой сумме. Для правильного расчета применяют формулу:

Сбор = Сумма, проходящая по хозяйственной операции без взноса / 1,18 × 0,18.

Чтобы вычислить сумму уже вместе с налоговыми отчислениями, необязательно определять заранее налог. Подставьте данные по предприятию в такую формулу:

Искомая сумма = Величина денежных средств без учета налогового взноса × 1,18.

Что такое НДС: особенности налога, его история

Налог на добавленную стоимость появился в 1954 году, когда его придумал французский финансист Морис Лоре. Сначала сбор тестировали в Кот-д’Ивуаре в том же году, и уже в 1958 году эксперимент посчитали удачным. Как результат, тогда Франция ввела его внутри своей экономической системы. Совет ЕЭС вскоре после этого выпустил директиву, где предписал ввести НДС на всей своей территории, а конечным сроком внедрения налога стал конец 1972 года.

В советский период России всколько процентов НДСозможности ввести НДС не было, поскольку экономика отвергала рыночную составляющую и введен такой сбор был только после начала рыночного этапа развития РФ. Для покупателя налог можно считать сбором с продаж, поскольку продавцом он добавляется к стоимости продаваемых единиц, к примеру, товаров или услуг. Торговец, прибавивший налог к товарам, уплатил его, когда изначально закупал товары, поэтому при перепродаже может вычесть сбор из суммы дохода. Благодаря этой особенности НДС называется косвенным налогом, поскольку может вычитаться.

Общие правила «переходного периода»

Изменения в п.3 ст.164 НК РФ (увеличение НДС на 2%, т.е. c 18% до 20%) вступают в силу с 1 января 2019 г. (п.3 ст.5 Закона № 303-ФЗ). При этом новая ставка НДС (20%) будет применяться в отношении товаров (работ, услуг), отгруженных с 01.01.2019 г. (п. 4 ст.5 Закона № 303-ФЗ). Минфин РФ разъяснил, что для исчисления НДС по ставке 20% не имеет значения дата заключения договоров (Письмо Минфина России от 06.08.2018 N 03-07-05/55290).

Таким образом, даже если в 2018 году или ранее продавец получил аванс и исчислил с него НДС по ставке 18/118, при отгрузке товаров (работ, услуг) с 1 января 2019 года он обязан предъявить покупателю и исчислить НДС по ставке 20% (конечно, если этот товар не облагается НДС по ставке 10% или 0%). При этом НДС, исчисленный при получении предоплаты, полученной в 2018 году, принимается к вычету в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), в оплату которых подлежат зачету суммы ранее полученной предоплаты согласно условиям договора (при наличии таких условий) (п.8 ст.172 НК РФ).

Отчетность налогового агента

Что включить в декларацию по НДС?

Налоговые агенты —плательщики НДС сдают в налоговый орган обычную декларацию по НДС, включая в нее раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента». Раздел 2 Декларации заполняется отдельно по каждому иностранному лицу. Налоговый вычет «агентского» НДС отражается в строке 180 раздела 3 налоговой декларации.

Налоговые агенты, не являющиеся налогоплательщиками НДС, тоже обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по НДС в срок не позднее 25-го числа месяца, следующего за истекшим кварталом, в котором была перечислена оплата (абз. 2 п. 5 ст. 174 НК РФ).

Причем, декларацию можно представить в бумажной форме (п. 5 ст. 174 НК РФ), хотя на практике такая декларация вызывает удивление у налоговых инспекторов.

Налоговые агенты, НЕ являющиеся налогоплательщиками НДС (применяющие УСН, ЕСХН, ЕНВД, ПСН, а также освобожденные от исполнения обязанностей налогоплательщика в соответствии со статьями 145 и 145.1 НК РФ) заполняют в декларации по НДС титульный лист и раздел 2 декларации. При отсутствии показателей для заполнения раздела 1 декларации в его строках ставятся прочерки.

При этом в титульном листе по реквизиту «по месту нахождения (учета)» указывается код «231» (п.3 Порядка заполнения налоговой декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Понятно, что «агентские» счета-фактуры, составленные при перечислении оплаты иностранному партнеру, у плательщиков НДС должны быть отражены в Разделе 9 декларации по НДС (данные из книги продаж), а при принятии это налога к вычету — в Разделе 8 декларации (данные из книги покупок).

А обязан ли неплательщик НДС, применяющий спецрежимы, например «упрощенку», включать в декларацию по НДС Раздел 9 декларации (данные из книги продаж)?

Формально такой обязанности нет. Как уже упоминалось, Порядок заполнения декларации требует от таких налоговых агентов включить в декларацию только титульный лист, Раздел 1 и Раздел 2 (п.3 Порядка заполнения налоговой декларации). Кроме того, несмотря на то, что все налоговые агенты, приобретающие работы или услуги у иностранных партнеров обязаны выставлять счета-фактуры (п.3 ст.168 НК РФ), обязанность вести книгу продаж установлена только для налогоплательщиков НДС (п.3 ст.169 НК РФ).

Таким образом, по мнению автора, у «спецрежимников», исполняющих обязанности налогового агента по НДС нет обязанности вести книгу продаж и заполнять Раздел 9 декларации по НДС. Но многие эксперты считают иначе. Официальных разъяснений нам найти не удалось.

Одно можно сказать точно: налоговые органы не будут предъявлять претензий, если налоговый агент-неплательщик НДС включит в декларацию по НДС «лишний» раздел 9 и отразит в нем выставленный «агентский» счет-фактуру.

Особенности заполнения Раздела 2 декларации по НДС.

Налоговый агент, приобретающий работы (услуги) у иностранного партнера, должен отразить в декларации по НДС только те суммы (налоговую базу), которые перечислил иностранному партнеру. При этом в строке 060 отражается сумма НДС, подлежащая уплате в бюджет налоговым агентом (п.37.6 Порядка заполнения декларации).

В строке 070 отражается код операции, осуществляемой налоговыми агентами. Код 1011713 указывают налоговые агенты, которые приобретают у иностранных организаций так называемые «интернет-услуги», т.е. услуги, указанные в п.1 ст.174.2 НК РФ (размещение рекламы в сети «Интернет», предоставление прав на использование программ через сеть «Интернет», поддержка сайтов и др.) (Приложение N 1 к Порядку заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@).

А все остальные «обычные» налоговые агенты, т.е. приобретающие работы и услуги НЕ относящиеся к «интернет-услугам» указывают код 1011712 -при расчетах с иностранной компанией денежными средствами, а при безденежных расчетах — код 1011711.

Мы рассмотрели лишь основные вопросы, исчисления и уплаты НДС налоговыми агентами, приобретающими работы и услуги у иностранных компаний. Если на практике налоговые агенты столкнуться с какими-либо трудностями, связанными с исчислением налогов, специалисты компании «Правовест Аудит» будут рады помочь в решении вопросов.

Когда исчислить?

Налоговая база определяется как сумма дохода от реализации этих услуг с учетом российского НДС (п.1 ст.161 НК РФ). Ставка НДС — 18/118 (п.4 ст.164 НК РФ).

Как правило, иностранные компании не включают в стоимость своих услуг (работ) сумму российского НДС, делая оговорку, что их стоимость не включает косвенные налоги, уплачиваемые в соответствии с законодательством РФ. В этом случае, чтобы определить налоговую базу по НДС налоговому агенту нужно увеличить стоимость, указанную в договоре на сумму НДС, т. е. начислить 18% сверх стоимости услуг (работ).

Также можно поступить, если о российском НДС (косвенном налоге) вообще нет упоминания в иностранном контракте (Письма Минфина России от 05.06.2013 N 03-03-06/2/20797, от 08.09.2011 N 03-07-08/276, от 04.02.2010 N 03-07-08/32, Постановление Президиума ВАС РФ от 03.04.2012 N 15483/11).

Пример: в договоре установлено, что стоимость услуг составляет 100 евро без учета НДС. В таком случае сумма дохода от реализации, с которой налоговому агенту придется удержать НДС, составит 118 евро (100 евро + 100 евро x 18%).

Если расчеты с иностранной компанией производятся в иностранной валюте, налоговую базу по НДС в рублях нужно определить по курсу ЦБ РФ, действующему на дату оплаты услуг, работ (на дату фактического осуществления расходов) (п. 3 ст. 153 НК РФ, Письмо Минфина России от 21.01.2015 N 03-07-08/1467).

Налоговый агент по НДС при исчислении налога должен составить счет-фактуру с учетом требований пп. 5 и 6 ст. 169 НК РФ (абз. 2 п. 3 ст. 168 НК РФ). Несмотря на то, что срок выставления счета-фактуры для налогового агента нормами НК РФ не установлен, сделать это лучше в течение пяти календарных дней считая со дня перечисления денег иностранному партнеру (предварительной оплаты или оплаты принятых на учет услуг (работ).

Так считают налоговые органы (Письмо ФНС России от 12.08.2009 N ШС-22-3/634@@) — данный документ размещен на официальном сайте ФНС России в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами»)).

При приобретении работ и услуг в «агентском» счете-фактуре нужно указать:

в строке 5 — номер и дату «платежки» на перечисление НДС в бюджет. (п. п. «з» п. 1 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137 (далее Правила заполнения счета-фактуры и Постановление N 1137 соответственно).

в строках 2 и 2а — полное или сокращенное наименование и место нахождения иностранца-продавца согласно договору, заключенному с иностранным контрагентом (абз. 2 пп. «в», абз. 2 пп. «г» п. 1 Правил заполнения счета-фактуры).

в строке 2б (ИНН/КПП продавца) ставится прочерк (абз. 2 пп. «д» п. 1 Правил заполнения счета-фактуры).

Остальные показатели счетов-фактур заполняются в обычном порядке. Единственное, что еще необходимо помнить — ставка НДС у налоговых агентов 18/118. Поэтому если российский покупатель-налоговый агент самостоятельно рассчитал налоговую базу по НДС, добавив сверх стоимости услуг 18%, в графе 7 счета-фактуры нужно указать расчетную налоговую ставку 18/118 (п. 4 ст. 164 НК РФ), а в графе 9 — стоимость услуг с учетом НДС. В графе 5 указывают стоимость оплаченных услуг без учета НДС (разность граф 9 и 8) (См. также письмо ФНС России от 12.08.2009 N ШС-22-3/634@).

Выставленный счет-фактуру нужно зарегистрировать в книге продаж, в том квартале, когда возникла обязанность по уплате НДС (т. е. в день перечисления денег иностранному партнеру), независимо от даты его выставления (п. п. 2 п.3 и п. 15 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением N 1137, Письмо Минфина России от 16.12.2015 N 03-07-11/73742). При заполнении книги продаж в графе 2 «Код вида операции» нужно указать код «06» (Приказ ФНС России от 14.03.2016 N ММВ-7-3/136@).