Оценочные обязательства предприятия

Содержание:

- Виды резервов

- Перспективное отражение перехода на ПБУ 18

- Метод обязательства

- Что такое оценочные обязательства предприятия

- Как данные бухгалтерского учета необходимы для заполнения строки 1430

- Как и для чего нужно формировать РПР?

- Документ расчета оценочных обязательств и резервов в 1С ЗУП 3

- Раскрытие информации в бухгалтерской отчетности

- Отражение резерва на отпуск в бухгалтерском учете

- Компенсация ежегодного отпуска в бухгалтерском и налоговом учете

Виды резервов

Сначала определимся с квалификацией резервов. Резервы делятся на:

- резервы под обязательства (сфера применения ПБУ 8/2010):

- резерв по отпускам;

- резерв по гарантийному ремонту;

- резерв на планируемый ремонт ОС;

- резерв по заведомо убыточным договорам;

- резерв по санкциям за невыполнение условий договоров. Размер санкций должен быть сравним с валютой баланса по обязательствам, которые приняла на себя компания, указав их в подписанных договорах;

- оценочные резервы (сфера применения ПБУ 21/2008):

- резерв по сомнительным долгам;

- резерв по снижению стоимости ТМЦ, МПЗ;

- резерв по обесценению финансовых вложений;

- изменение срока полезного использования ОС, нематериальных активов.

Перечень резервов, приведенных выше, на мой взгляд, очень важен, т.к. дает возможность бухгалтерам протестировать свое предприятие на необходимость создания тех или иных резервов. Как правило, бухгалтеры редко задумываются о реальном отражении финансового состояния в бухгалтерской отчетности. Сторонний пользователь, который не в курсе, например, планов по ремонту основных средств (ОС) или по условиям гарантийных обязательств в договорах, получает искаженную картину финансового положения предприятия без учета указанных возможных расходов.

Перспективное отражение перехода на ПБУ 18

Если последствия изменений учетной политики не оказывают существенного влияния на финансовое положение организации или организация вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, то переход на ПБУ 18 можно отражать перспективно, то есть с 2021 года (п. 15.1 ПБУ 1/2008).

На практике это означает, что формировать начальное сальдо на счетах 09 и 77 не нужно. Данную точку зрения разделяет и Минфин России, по мнению которого приведение показателей по отложенным налоговым активам и отложенным налоговым обязательствам во вступительном балансе носит для организаций добровольный характер, поскольку данная норма не вытекает из ПБУ 18 (письмо от 15.04.2003 № 16-00-14/129).

Для организации, которая приняла решение отражать переход на ПБУ 18 перспективно, при применении балансового метода действия в программе становятся еще проще: не надо трогать 2021 год.

При закрытии января 2021 года на конец месяца на счетах 09 и 77 автоматически сформируются суммы, которые будут одновременно являться как результатом изменения учетной политики, так и следствием операций января, в ходе которых возникали или погашались временные разницы. Иными словами, в балансе за 2021 год будет отражен эффект влияния временных разниц, возникших в прошлом году с учетом эффекта изменения разниц текущего периода. Каждый из этих факторов по отдельности в наглядном виде представлен в Справке-расчете отложенного налога на прибыль

иСправке-расчете эффекта изменения ставок налога на прибыль .

Рассмотрим на примере перспективное отражение перехода на ПБУ 18. Изменим условия Примера 1.

Метод обязательства

Оценочное обязательство по предстоящей оплате отпусков формируется на отчетную дату, при этом, по нашему мнению, учитывается количество заработанных, но не отгулянных работником дней отпуска. Поясним. Одним из условий признания в учете оценочного обязательства является существующая у организации обязанность, явившаяся следствием прошлых событий ее хозяйственной жизни. В данном случае прошлым событием является исполнение работником своих трудовых обязанностей в отчетном году. Отражать оценочное обязательство в отношении еще не заработанных на отчетную дату дней отпуска, несмотря на то что в наступающем году работник, скорее всего, их заработает и отгуляет, не надо.

Итак, наиболее достоверная оценка обязательства по отпускам должна представлять величину, отражающую сумму, которую работник имеет право истребовать у организации при выходе в отпуск либо при увольнении по состоянию на отчетную дату, увеличенную на сумму страховых взносов, относящихся к этим выплатам. Действующим законодательством <8> предусмотрено, что средний заработок за время нахождения работника в отпуске, равно как и компенсация за неиспользованный отпуск при увольнении, рассчитывается по формуле:

В = Дни x Ср. дн. заработок,

где В — величина выплаты;

Дни — количество дней, подлежащих оплате;

Ср. дн. заработок — средний дневной заработок.

<8> Постановление Правительства РФ от 24.12.2007 N 922 «Об особенностях порядка исчисления средней заработной платы».

Работникам бухгалтерии целесообразно разработать и утвердить применение соответствующего регистра бухгалтерского учета. Он может выглядеть приблизительно так.

|

N п/п |

Ф.И.О. сотрудника |

Право на отпуск на отчетную дату |

Средний дневной заработок |

Сумма страховых взносов |

Величина оценочного обязательства |

|

1 |

Антонов А.В. |

4 |

1051 |

315 |

5464 |

|

2 |

Буйнов Р.К. |

15 |

960 |

288 |

18 720 |

|

… |

… |

… |

… |

… |

… |

|

Итого |

24 184 |

Таким образом, если организация примет за основу этот способ учета (метод обязательств), то на каждую отчетную дату (месяц, квартал или год — в зависимости от того, с какой периодичностью торговая организация составляет и представляет заинтересованным лицам бухгалтерскую отчетность) оценочное обязательство по предстоящей оплате отпусков должно быть рассчитано по каждому работнику по указанной выше формуле и увеличено на сумму соответствующих страховых взносов. По понятным причинам оценочные обязательства по отпускам являются краткосрочными, следовательно, определение их приведенной стоимости не требуется.

Пример 5. На отчетную дату (31 декабря 2014 г.) организация оценила обязательства на оплату отпусков по каждому сотруднику. Суммарно величина обязательства составила 2 000 000 руб., страховые взносы с этой суммы — 600 000 руб. На начало отчетного периода (1 января 2014 г.) величина неиспользованного оценочного обязательства — 300 000 руб.

Организация признает расходы на предстоящую оплату отпусков (Дебет 44 Кредит 96) в размере 2 300 000 руб. (2 000 000 + 600 000 — 300 000). В бухгалтерском балансе за 2014 г. обязательство по предстоящей оплате отпусков будет отражено в общей сумме — 2 600 000 руб. (2 000 000 + 600 000).

Что такое оценочные обязательства предприятия

Оценочное обязательство – это задолженность предприятия, точную сумму и срок погашения которого достоверно определить в настоящий момент не представляется возможным. Фактически, это зарезервированные на будущие издержки денежные средства (простыми словами, это резервы на долги, которые, возможно, в будущем придется выплатить, и размер которых пока что неизвестен).

Оценочные обязательства могут возникнуть на балансе предприятия по следующим наиболее часто встречающимся причинам:

- появление задолженности вследствие требований закона, нормативного акта, обычая делового оборота, решения суда;

- возникновение долга перед физическим или юридическим лицом ввиду необходимости исполнения обязанностей, к которым привели хозяйственные операции предшествующих периодов (пример – объявление о реструктуризации компании).

Какие оценочные обязательства (строка 1430) признаются предприятиями

В бухгалтерском учете предприятия оценочное обязательство может быть признано только в том случае, если наблюдается одновременное соблюдение всех перечисленных ниже условий:

- Размер оценочного обязательства может быть оценен при наличии обоснований такой оценки.

- Ввиду необходимости исполнения оценочного обязательства появляется вероятность снижения экономических выгод предприятия на необходимую для погашения долга сумму средств.

- Компания не в состоянии избежать исполнения обязательства, так как оно возникло вследствие прошлых событий ее хозяйственной деятельности.

Ниже представлены наиболее часто встречающиеся частые случаи признания организациями оценочных обязательств. Таковые могут быть признаны в связи с:

- тем, что предприятие взяло на себя обязательства по гарантийному обслуживанию реализуемого ею товара;

- необходимостью в скором времени выплатить сотрудникам премии по итогам годовой работы или за выслугу лет (только в том случае, если такие премии обещаны трудовым или коллективным договором);

- приближением даты выплаты трудящимся их отпускных;

- участием компании в судебном процессе (в случае, когда у компании имеются основания полагать, что она выиграет дело, и она наверняка знает, какую сумму компенсации ей выплатит ответчик, т.к. обоснованно оценила ее размер);

- необходимостью уплаты штрафа по причине нарушения закона (если в отношении такого штрафа выполняются все условия признания оценочных обязательств);

- пониманием того, что заключенный договор является убыточным (если за расторжение такого соглашения его условиями предусмотрены штрафы).

Законодательные и нормативные акты

| Приказ Министерства финансов России от 13 декабря 2010 № 167н | Утверждение ПБУ 8/2010 |

| п.п. 4, 8, 20 Положения по бухгалтерскому учету 8/2010 | Об отражении в бухгалтерской отчетности оценочных обязательств |

| п. 5 ПБУ 8/2010 | Об условиях признания организациями оценочных обязательств |

Как данные бухгалтерского учета необходимы для заполнения строки 1430

Чтобы внести запись в строку 1430 “Оценочные обязательства”, понадобятся данные о кредитовом сальдо по счету 96 в части оценочных обязательств на отчетную дату. При этом учитываются лишь те оценочные обязательства, предполагаемый срок исполнения которых составляет более 1 года после отчетной даты.

Раскрытие информации в бухгалтерской отчетности

При формировании бухгалтерской отчетности организации по каждому признанному в учете оценочному обязательству раскрывается (в случае существенности) как минимум следующая информация (п. 24 ПБУ 8/2010):

- величина, по которой оценочное обязательство отражено в бухгалтерском балансе организации, на начало и конец отчетного периода;

- сумма оценочного обязательства, признанная в отчетном периоде;

- сумма оценочного обязательства, списанная в счет отражения затрат или признания кредиторской задолженности в отчетном периоде;

- списанная в отчетном периоде сумма оценочного обязательства в связи с ее избыточностью или прекращением выполнения условий признания оценочного обязательства;

- увеличение оценочного обязательства в связи с ростом его приведенной стоимости за отчетный период (проценты);

- характер обязательства и ожидаемый срок его исполнения;

- неопределенность, существующая в отношении срока исполнения и (или) величины оценочного обязательства;

- ожидаемые суммы встречных требований или суммы требований к третьим лицам в возмещение расходов, которые организация понесет при исполнении обязательства, а также активы, признанные по этим требованиям в соответствии с п. 19 ПБУ 8/2010 как самостоятельные активы.

Таким образом, несмотря на то, что настоящим стандартом жестко не регламентирован перечень информации об оценочных обязательств, подлежащей раскрытию в бухгалтерской отчетности, установленный минимум необходимо соблюсти.

Кроме того, в силу п. 25 ПБУ 8/2010 в бухгалтерской отчетности нужно раскрыть информацию по каждому условному обязательству. В данном случае законодателями предусмотрен следующий минимум:

- характер условного обязательства;

- оценочное значение или диапазон оценочных значений условного обязательства, если они поддаются определению;

- неопределенность, существующая в отношении срока исполнения и (или) величины обязательства;

- возможность поступлений в результате встречных требований или требований к третьим лицам в возмещение расходов, которые организация понесет при исполнении обязательства.

И только в тех случаях, когда по состоянию на отчетную дату уменьшение экономических выгод организации вследствие условного обязательства является маловероятным, организация может не раскрывать указанную информацию.

Что еще надо иметь в виду при раскрытии информации об оценочных обязательствах, условных обязательствах и условных активах (если, конечно, таковые объекты учета имеются)?

Во-первых, информация об оценочных обязательствах и условных обязательствах может раскрываться по их однородным группам (например, оценочные обязательства в связи с выданными организацией гарантиями, судебными разбирательствами). Если оценочное обязательство и условное обязательство возникли в результате одних и тех же фактов хозяйственной жизни, взаимосвязь между ними должна быть раскрыта (п. 26 ПБУ 8/2010).

Во-вторых, если поступление экономических выгод по условному активу вероятно, организация должна раскрыть по состоянию на конец отчетного периода характер условного актива, а также его оценочное значение или диапазон оценочных значений, если они поддаются определению (п. 27 ПБУ 8/2010).

В-третьих, законодателем предусмотрены исключительные случаи, когда организация может не раскрывать информацию об оценочных обязательствах, условных обязательствах и условных активах в объеме, предусмотренном настоящим стандартом. Это случаи, когда такая информация наносит или может нанести ущерб организации в ходе урегулирования последствий лежащих в их основе обязательств и фактов. В подобной ситуации организация должна указать общий характер соответствующего оценочного обязательства, условного обязательства или условного актива и причины, по которым более подробная информация не раскрывается (п. 28 ПБУ 8/2010).

Нужно ли отражать оценочные обязательства в налоговом учете?

Отсутствие сведений об ОО в налоговом учете – это не ошибка. Резервы можно не указывать, так как они не влияют на размер начисляемых налогов. Данная информация не потребуется налоговым органам. Зато она пригодится банковским учреждениям, к которым обращается предприятие, или его инвесторам.

Как и для чего нужно формировать РПР?

В пункте 302.1 Инструкции №157н сказано о том, что предприятие имеет право на создание резерва будущих трат. Нужно это для равномерного распределения трат в дальнейшем. Резерв создается по следующим обязательствам:

- Образованные в результате принятия определенного обязательства. К примеру, предприятие заключило сделку. В эту категорию входят и обязательства перед сотрудниками: выплаты при увольнении, отпускные. Это также траты на технический ремонт, которые установлены договором поставки.

- Образованные в силу нормативных актов РФ или при реструктуризации организации. Расходы могут возникнуть и при изменении структуры филиалов предприятия, реорганизации или ликвидации субъекта.

Какие суммы в целях налогообложения прибыли понимаются под «недоиспользованными суммами резерва предстоящих расходов на оплату отпусков» (п. 3 ст. 324.1 НК РФ)?

Сформированные на основании претензий или исков. Это штрафные санкции, компенсации по различным формам ущерба.

Образующиеся вследствие хозяйственной деятельности в том случае, если нет первичных документов и, следовательно, размер начислений на отчетный период неизвестен.

Сформированные вследствие иных обязательств.

Вопрос: Как отразить в учете организации оценочное обязательство, признаваемое в связи с возникновением у работников права на оплачиваемые отпуска, если для целей налогообложения прибыли формируется резерв предстоящих расходов на оплату отпусков?

Сумма оценочных обязательств, признанных расходом в связи с возникновением у работников права на отпуск в соответствии с законодательством РФ (с учетом страховых взносов), за отчетный период составила 550 200 руб. В налоговом учете применяется метод начисления. Сумма резерва на оплату отпусков, отнесенного на расходы данного периода в налоговом учете в соответствии с нормами гл. 25 НК РФ, составила 300 000 руб.Посмотреть ответ

В Инструкции №157н сказано, что предприятие обязано отразить в учетной политике факт формирования резервов. Во внутренних документах предприятия нужно также зафиксировать следующую информацию:

- Счет, на котором будут отражаться накопленные средства.

- Разновидности резервов, образующиеся в учете. К примеру, это может быть резерв на отпускные выплаты.

- Порядок образования резерва.

- Дату создания резерва.

ВНИМАНИЕ! Средства из резервного фонда могут направляться только на те цели, для которых он создан. Резерв предстоящих расходов формируется со следующими целями:

Резерв предстоящих расходов формируется со следующими целями:

- Экономическое обоснование установленной себестоимости.

- Отслеживание финансовых итогов.

- Отражение данных об отложенных обязательствах, которые будут предъявлены государственным структурам.

- Приведение бухучета организации в соответствие с принятыми стандартами.

ВАЖНО! Следует отличать резервы, фиксируемые в бухучете, от резервов, образованных с целью учета. Последние образуются для снижения налогооблагаемой базы

Является ли обязательным создание РПР?

Обязательно ли формировать РПР? В нормативных актах отсутствует точный ответ на этот вопрос. В пункте 302.1 Инструкции сказано, что виды создаваемых резервов компания определяет сама. Однако они должны соответствовать имеющейся учетной политике. Там же указаны виды трат, на которые резервные средства направляться не могут.

Как сформировать резерв предстоящих расходов на НИОКР?

Если у предприятия есть отложенные обязательства, очень желательно создавать РПР. Без этого пункта отчетность полноценной не будет. Минфин РФ рекомендует фиксировать в отчетности резервы:

- На выплату отпускных.

- На оплату имеющихся исков, долгов по налоговым обязательствам.

- Траты на осуществление реорганизации (резерв может формироваться после принятия решения о реорганизации).

ВАЖНО! Резервы могут не создавать субъекты малого бизнеса, которые не выпускают акции

ВНИМАНИЕ! Для бухгалтерского учета создание резервов является обязательным. При ведении налогового учета решение об образовании резерва принимает руководство предприятия

Документ расчета оценочных обязательств и резервов в 1С ЗУП 3

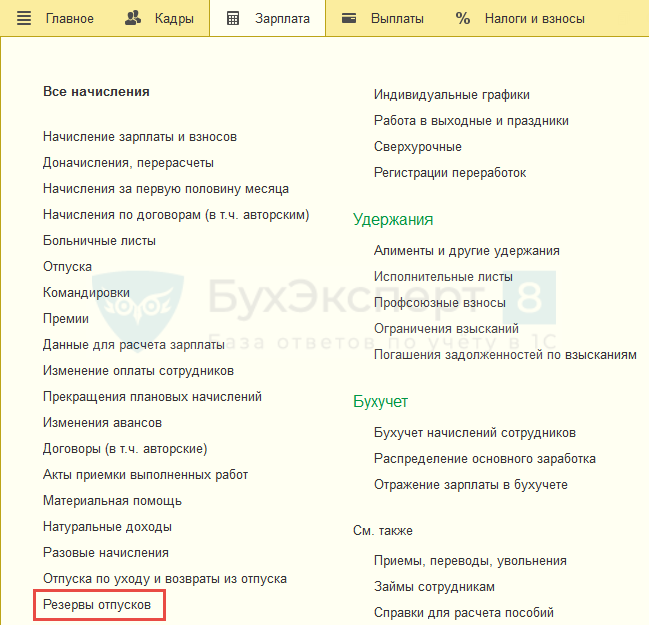

После установки методики расчета оценочных обязательств/резервов, в разделе Зарплата становится доступен документ Резервы отпусков:

В документе Резервы отпусков присутствуют три вкладки:

- Расчет оценочных обязательств по отпускам — данные, на основании которых производится расчет обязательств. Состав этих данных определяется методикой, которая выбрана в настройках организации;

- Оценочные обязательства (по сотрудникам) — результаты расчета оценочных обязательств в разрезе сотрудников, подразделений и способов отражения. Можно использовать, чтобы проверять итоговые суммы;

- Оценочные обязательства текущего месяца — итоговые значения в разрезе подразделений и способов отражения, которые далее попадают в бухгалтерскую программу для формирования проводок.

На вкладке Расчет оценочных обязательств по отпускам расчет производится отдельно по:

- оценочным обязательствам/резервам,

- взносам,

- взносам на «травматизм».

При этом в каждой группе расчета присутствуют колонки, данные по которым формируются в зависимости от используемого метода. Перечислим эти колонки:

- Исчислено,

- Накоплено,

- Зачтено.

Раскрытие информации в бухгалтерской отчетности

При формировании бухгалтерской отчетности организации по каждому признанному в учете оценочному обязательству раскрывается (в случае существенности) как минимум следующая информация (п. 24 ПБУ 8/2010):

- величина, по которой оценочное обязательство отражено в бухгалтерском балансе организации, на начало и конец отчетного периода;

- сумма оценочного обязательства, признанная в отчетном периоде;

- сумма оценочного обязательства, списанная в счет отражения затрат или признания кредиторской задолженности в отчетном периоде;

- списанная в отчетном периоде сумма оценочного обязательства в связи с ее избыточностью или прекращением выполнения условий признания оценочного обязательства;

- увеличение оценочного обязательства в связи с ростом его приведенной стоимости за отчетный период (проценты);

- характер обязательства и ожидаемый срок его исполнения;

- неопределенность, существующая в отношении срока исполнения и (или) величины оценочного обязательства;

- ожидаемые суммы встречных требований или суммы требований к третьим лицам в возмещение расходов, которые организация понесет при исполнении обязательства, а также активы, признанные по этим требованиям в соответствии с п. 19 ПБУ 8/2010 как самостоятельные активы.

Таким образом, несмотря на то, что настоящим стандартом жестко не регламентирован перечень информации об оценочных обязательств, подлежащей раскрытию в бухгалтерской отчетности, установленный минимум необходимо соблюсти.

Кроме того, в силу п. 25 ПБУ 8/2010 в бухгалтерской отчетности нужно раскрыть информацию по каждому условному обязательству. В данном случае законодателями предусмотрен следующий минимум:

- характер условного обязательства;

- оценочное значение или диапазон оценочных значений условного обязательства, если они поддаются определению;

- неопределенность, существующая в отношении срока исполнения и (или) величины обязательства;

- возможность поступлений в результате встречных требований или требований к третьим лицам в возмещение расходов, которые организация понесет при исполнении обязательства.

И только в тех случаях, когда по состоянию на отчетную дату уменьшение экономических выгод организации вследствие условного обязательства является маловероятным, организация может не раскрывать указанную информацию.

Что еще надо иметь в виду при раскрытии информации об оценочных обязательствах, условных обязательствах и условных активах (если, конечно, таковые объекты учета имеются)?

Во-первых, информация об оценочных обязательствах и условных обязательствах может раскрываться по их однородным группам (например, оценочные обязательства в связи с выданными организацией гарантиями, судебными разбирательствами). Если оценочное обязательство и условное обязательство возникли в результате одних и тех же фактов хозяйственной жизни, взаимосвязь между ними должна быть раскрыта (п. 26 ПБУ 8/2010).

Во-вторых, если поступление экономических выгод по условному активу вероятно, организация должна раскрыть по состоянию на конец отчетного периода характер условного актива, а также его оценочное значение или диапазон оценочных значений, если они поддаются определению (п. 27 ПБУ 8/2010).

В-третьих, законодателем предусмотрены исключительные случаи, когда организация может не раскрывать информацию об оценочных обязательствах, условных обязательствах и условных активах в объеме, предусмотренном настоящим стандартом. Это случаи, когда такая информация наносит или может нанести ущерб организации в ходе урегулирования последствий лежащих в их основе обязательств и фактов. В подобной ситуации организация должна указать общий характер соответствующего оценочного обязательства, условного обязательства или условного актива и причины, по которым более подробная информация не раскрывается (п. 28 ПБУ 8/2010).

Отражение резерва на отпуск в бухгалтерском учете

Расчет и отражение резерва на отпуск в бухгалтерском учете должны производиться на каждую отчетную дату. Согласно действующим законодательным требованиям бухгалтерский баланс составляется раз в год — то есть 31 декабря и будет отчетной датой.

О том, когда следует сдавать бухгалтерскую отчетность, читайте в нашем материале «Когда сдается бухгалтерский баланс — сроки, нюансы».

Однако точнее и корректнее (в первую очередь для управленческого учета) формировать резервы на отпуск ежемесячно, поскольку данный вид резерва зависит от количества работников и отгулянных отпусков — а эти величины могут меняться очень часто. При этом надо понимать, что ежемесячный подсчет резерва является трудоемким. Организации необходимо самостоятельно определить желаемую периодичность расчетов и зафиксировать ее в учетной политике.

В бухучете для отражения подобных сведений предназначен счет 96. На нем аккумулируются все планируемые затраты компании, в том числе по оплате отпусков. При этом для каждого вида расходов открывается отдельный субсчет.

Рассмотрим типовые проводки по начислению и списанию резервов в корреспонденции со сч. 96:

| Счет Дт | Наименование счета | Счет Кт | Содержание операции |

| 08 | Внеоборотные активы | ||

| 20 | Основное производство | 96.01 «Резерв на оплату отпусков сотрудников» | Начислен резерв на отпуск сотрудников (счета выбираются в зависимости от подразделения, в котором трудится сотрудник) |

| 23 | Вспомогательное производство | ||

| 26 | Общехозяйственные затраты | ||

| 44 | Расходы на продажу | ||

| Прочие затратные счета компании, на которых учитываются расходы по зарплате | |||

| 69 (по субсчетам) | Расчеты с внебюджетными фондами | 96.01 «Резерв на оплату отпусков сотрудников» | Начислены страховые взносы с суммы рассчитанного резерва |

| 96.01 | Резерв на оплату отпусков сотрудников | 70 «Расходы на оплату труда» | Начислены отпускные за счет сформированного резерва |

| 69 «Расчеты с внебюджетными фондами» | Начислены страховые взносы за счет резерва |

Как видно, начисление резерва всегда производится на те же счета, что и зарплата сотрудников. Страховые взносы начисляются по такому же принципу, но — в корреспонденции со счетом резерва, а не со счетами для расчетов с внебюджетными фондами.

Сальдо по счету 96 при формировании периодичной отчетности отражается в пассиве баланса. Для этого предназначена строка 1540 «Оценочные обязательства».

Обратите внимание: если резервы в организации создаются только в бухгалтерском учете, то база для расчета налога на прибыль не снижается, и возникают временные налоговые разницы, в соответствии с ПБУ 18/02. Если же в учетной политике для налогового учета указано, что данный резерв учитывается при исчислении налога на прибыль, появляется право создать его в порядке, определенном ст

324.1 НК РФ.

ВАЖНО! Создание резерва для налоговых целей — дело добровольное, зависящее только от решения хозяйствующего субъекта. Подробнее об информации, необходимой для отражения в учетной политике, вы можете прочитать в нашей статье «Положение по бухгалтерскому учету и учетная политика организации»

Подробнее об информации, необходимой для отражения в учетной политике, вы можете прочитать в нашей статье «Положение по бухгалтерскому учету и учетная политика организации».

О положениях налоговой политики можно прочитать в материале «Как составить налоговую политику организации?».

Компенсация ежегодного отпуска в бухгалтерском и налоговом учете

Если организация формирует оценочные обязательства и резервы по отпускам, то порядок отражения начисленных отпускных в бухгалтерском и налоговом учете может отличаться. Об этом, а также об инвентаризации резервов по отпускам, мы писали в «БУХ.1С» №9 на стр.16.

Рассмотрим теперь, как в программных продуктах «1С:Предприятия 8» автоматизирован учет компенсации за неиспользованный отпуск в связи с увольнением работника.

Пример 1

В ООО «Современные Технологии» с 1 января 2015 года работают сотрудники Любавин П.П. и Краснова Р.З. с окладами 25 000 руб. и 30 000 руб. соответственно. Оценочные обязательства по отпускам формируются методом обязательств (МСФО), а резервы в налоговом учете — нормативным методом. Согласно смете, утвержденной локальным актом организации, ежемесячный процент отчислений в резерв составляет 8% от ФОТ, а предельная сумма отчислений в год не должна превышать 65 000 руб.

Организация находится на общей системе налогообложения и применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль». Совокупный тариф страховых взносов составляет 30%, ставка взносов в ФСС НС и ПЗ — 0,2%.

На основании заявлений сотрудника Красновой Р.З. ей были предоставлены отпуска с 13 по 15 апреля и с 1 по 31 июля. 17 августа сотрудник Любавин П.П. увольняется.

В августе 2015 года документом Увольнение в программе «1С:Зарплата и управление персоналом 8» (ред. 3.0) сотруднику Любавину П.П. в межрасчетный период начисляется заработная плата за отработанные дни августа в сумме 13 095,24 руб. и компенсация за неиспользованный отпуск из расчета 18,66 дней в сумме 15 921,46 руб.

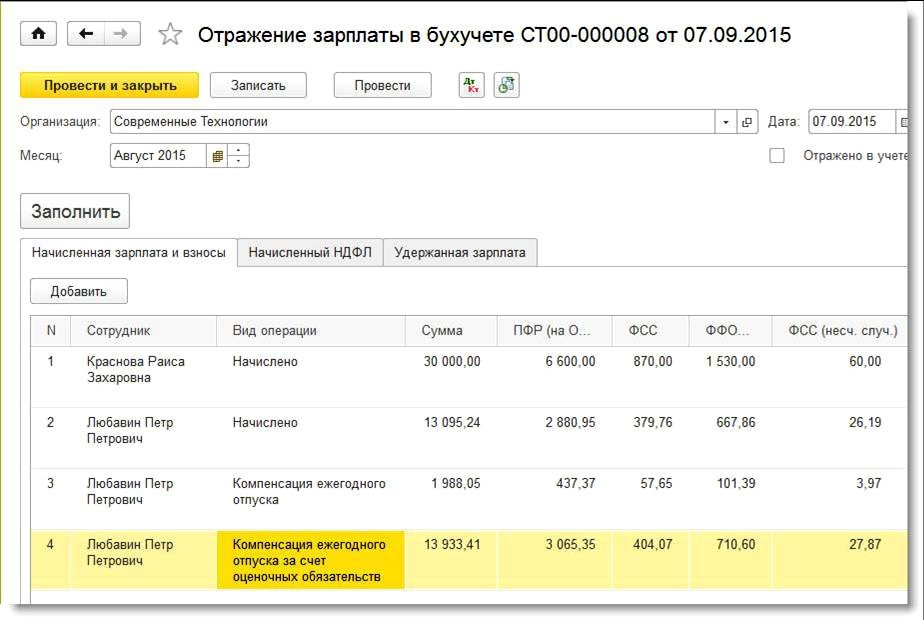

При заполнении документа Отражение зарплаты в бухучете за август сумма компенсации распределяется по видам операций следующим образом (рис. 1):

- Компенсация ежегодного отпуска в размере 1 988,05 руб.;

- Компенсация ежегодного отпуска за счет оценочных обязательств в размере 13933,41 руб.

Рис. 1. Документ «Отражение зарплаты в бухучете» за август

По этим видам операций распределяются и страховые взносы с начисленной компенсации. Рассмотрим подробнее смысл этих операций.

В бухгалтерском учете накопленная сумма оценочных обязательств по отпускам Любавина П.П. на начало августа составляет 13 933,41 руб. Накопленной суммы оценочных обязательств недостаточно для покрытия начисленной суммы компенсации, поэтому недостающая разница в сумме 1 988,05 руб. отнесена на счета учета затрат. Страховые взносы, относящиеся к этой части компенсации, также напрямую относятся на счета учета затрат, а не на счета оценочных обязательств по страховым взносам.

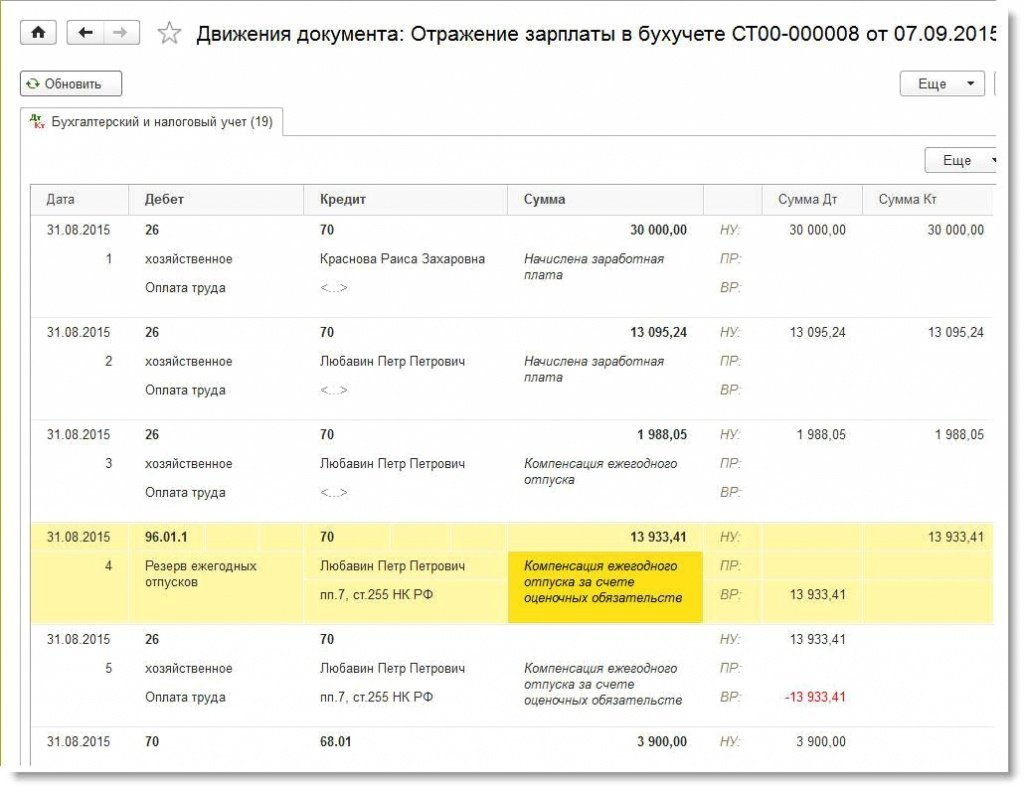

Напоминаем, что в налоговом учете суммы компенсации за неиспользованный отпуск, выплачиваемые работникам при увольнении, учитываются в составе расходов на оплату труда на основании пункта 8 статьи 255 НК РФ и не уменьшают сумму созданного резерва. Поэтому вся начисленная компенсация при увольнении Любавина П.П. в сумме 15 921,46 руб. относится на расходы для целей налогового учета. На рис. 2 представлены движения документа Отражение зарплаты в бухучете за август из программы «1С:Бухгалтерия 8» (ред. 3.0). Из проводок видно, что в части компенсации в сумме 13 933,41 руб. на счетах 26 «Общехозяйственные расходы» и 96.01 «Оценочные обязательства по вознаграждениям работникам» возникают временные разницы. Также они возникают и по страховым взносам, относящимся к этой части компенсации.

Рис. 2. Проводки по начислению компенсации за неиспользованный отпуск

Начиная с августа, оценочные обязательства и резервы по отпускам сотрудника Любавина П.П. перестают формироваться в связи с его увольнением. При этом оценочные обязательства по отпускам сотрудника Красновой Р.З. до конца года также начисляться не будут, так как у нее не осталось неиспользованных дней отпуска. Резервы по отпускам Красновой Р.З. в налоговом учете продолжают формироваться до конца года.

Напоминаем, что нормативный метод предусматривает исчисление резервов как произведение заработка с учетом страховых взносов и Ежемесячного процента отчислений от ФОТ до тех пор, пока не будет превышена Предельная сумма отчислений в год.

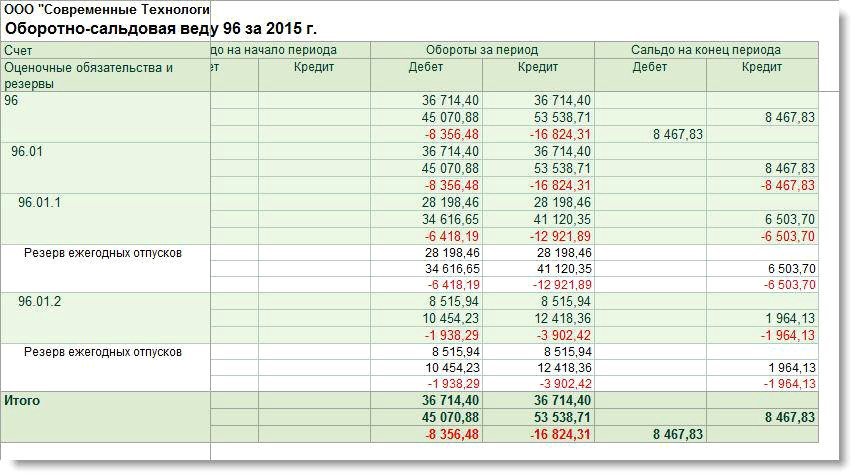

Таким образом, на конец декабря в бухгалтерском учете накопленных оценочных обязательств нет, а в налоговом учете остаются неиспользованные суммы резервов. Оборотно-сальдовая ведомость по 96 счету за 2015 год наглядно отражает (рис. 3):

- сумму признанных оценочных обязательств;

- начисленные суммы резервов;

- суммы отпускных и компенсации при увольнении за счет оценочных обязательств;

- суммы отпускных за счет резервов;

- временные разницы между данными бухгалтерского и налогового учета.

Рис. 3. ОСВ по счету 96 за 2015 год (пример 1)