Приобретение гсм: законодательство и 1с

Содержание:

- Типичные ошибки

- Приобретение топлива по топливным картам

- Бухгалтерский и налоговый учет ГСМ

- В каких случаях путевой лист не нужен

- Приказ утвердить нормы списания гсм

- Формула для вычисления расхода ГСМ

- Учет топливной карты

- Как рассчитать собственный норматив

- Бухгалтерский учет карт

- Учёт по картам

- Что представляет собой путевой лист

- Упрощение учета расходов на топливо в «1С:Бухгалтерии 8»

- Пример учета ГСМ по топливной карте

Типичные ошибки

Ошибка № 1: На предприятии, одновременно применяющем режимы налогообложения ОСНО и ЕНВД, НДС по расходам на ГСМ приняли к вычету в отношении налогооблагаемой базы только по одному из видов деятельности.

Комментарий: Сумма НДС, выделенная в счете-фактуре для такого предприятия, должна быть распределена по методике, описанной в п. 4, 4.1 ст. 170 НК РФ.

Ошибка № 2: Бензин и дизельное топливо бюджетное учреждение приняло к учету по фактической себестоимости.

Комментарий: Бензин и ДТ должны быть учтены по договорной цене, это связано с большим объемом их закупок за наличную оплату, безналичный расчет и оплату по топливной карте.

Приобретение топлива по топливным картам

Как это работает? Как и в случае с талонами, карты выпускают специализированные компании-эмитенты. С одной из них надо подписать договор поставки топлива и для начала оплатить стоимость изготовления карты, это около 300—500 руб. Эту сумму лучше сразу включить в расходы, приходовать карту на какой-либо балансовый счет не следует. А вот за балансом ее учесть можно и даже нужно. Но в условной оценке 1 руб. за одну карту.

Затем вы можете привязать карту:

- к фирме в целом. Не очень хороший выбор, поскольку трудно будет контролировать использование карты;

- к конкретному водителю. Это наиболее предпочтительный вариант;

- к конкретному автомобилю. В этом случае нужно определиться с порядком передачи карты от водителя к водителю. Например, это может быть ведомость, которая все время находится в машине. В ней один водитель расписывается в том, что отдал карту, а другой — в том, что он ее получил.

Итак, карта готова. Осталось оплатить авансом нужное количество горючего (а вместе с этим принять к вычету НДС по авансовому счету-фактуре эмитента) и выдать карту водителю под роспись в ведомости произвольной формы.

По маркам топливо обычно обезличено, то есть, например, по одной карте можно заправить как 95-й бензин, так и 92-й, лишь бы денежного остатка хватило. Но снять деньги с карты невозможно — там их просто нет. На ней числятся не рубли, а литры. Дополнительно вы можете установить дневной или месячный лимит расхода топлива по карте.

Далее водитель приезжает с картой на АЗС, сотрудничающую с эмитентом, предъявляет ее, и автомат отщелкивает нужное количество литров в пределах остатка по карте и установленного лимита. Причем если в бак войдет меньше, чем было заказано, остаток никуда не денется, будет ждать своего часа на карте.

Наступает конец месяца. Компания-эмитент составляет и передает вам товарную накладную (отчет) и счет-фактуру на стоимость топлива, заправленного в течение месяца. Дополнительно некоторые эмитенты предоставляют доступ в личный кабинет на сайте, и можно из любой точки мира и в любое время суток посмотреть, где и когда использовалась карта. Нужна детализация заправок на бумаге? Не вопрос, эмитент сделает и это.

Никаких сложностей с вычетом НДС — порядок вычета ничем не отличается от порядка вычета по любым другим МПЗ, купленным по предоплате.

Отчеты водителей о заправках не нужны — все есть в документах эмитента.

Возможная скидка за оптовую закупку.

Удобство оприходования горючего, приобретенного за месяц.

Учет движения карт наладить проще, чем учет движения талонов, и уж тем более проще, чем учет наличных денег для покупки топлива.

В бухучете приобретение топлива по топливным картам отражается следующим образом.

| Содержание операции | Дт | Кт |

| Отражены затраты на изготовление карты | 20 «Основное производство» (26 «Общехозяйственные расходы», 44 «Расходы на продажу») | 60 «Расчеты с поставщиками и подрядчиками» |

| Отражен НДС по затратам на изготовление карты | 19 «НДС по приобретенным ценностям» | 60 «Расчеты с поставщиками и подрядчиками» |

| Принят к вычету НДС по затратам на изготовление карты | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 19 «НДС по приобретенным ценностям» |

| Оплачены затраты на изготовление карты | 60 «Расчеты с поставщиками и подрядчиками» | 51 «Расчетные счета» |

| Карта принята к забалансовому учету по условной оценке 1 руб. | 006 «Бланки строгой отчетности», субсчет «Топливные карты» | |

| Перечислены деньги в оплату топлива, количество которого будет отражено на карте | 60, субсчет «Авансы выданные» | 51 «Расчетные счета» |

| Принят к вычету авансовый НДС по счету-фактуре эмитента | 68, субсчет «НДС» | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по НДС с авансов» |

| Принято к учету топливо, отпущенное по карте (на основании товарной накладной или отчета компании-эмитента) | 10-3 «Топливо» | 60 «Расчеты с поставщиками и подрядчиками» |

| Отражен НДС по топливу, отпущенному по карте | 19-3 «НДС по приобретенным МПЗ» | 60 «Расчеты с поставщиками и подрядчиками» |

| НДС по топливу, отпущенному по карте, принят к вычету (при наличии «отгрузочного» счета-фактуры компании-эмитента) | 68, субсчет «НДС» | 19-3 «НДС по приобретенным МПЗ» |

| Восстановлен НДС, принятый к вычету с аванса при перечислении денег в оплату топлива, количество которого отражалось на карте (в части, приходящейся на заправленное горючее) | 76, субсчет «Расчеты по НДС с авансов» | 68, субсчет «НДС» |

Бухгалтерский и налоговый учет ГСМ

- остаток топлива в баке, выдачу, остаток на момент закрытия ПЛ;

- данные спидометра на начало и на конец движения.

Расход ГСМ можно исчислить как непосредственно по этим данным, так и по нормативам, определяющим, сколько топлива использует тот или иной автомобиль на километр пути (нормы Минтранса, документы АМ-23-Р от 14/03/08 г., НА-51-р от 6/04/18 г.).

Обоснование расхода можно оформить на основе:

- технической документации ТС;

- контрольных замеров расхода топлива в различных погодных и сезонных условиях, оформленных актами комиссии.

Допустимо утвердить один норматив, а затем применять к нему коэффициенты, к примеру, повышающего характера, в зимний период. Использование норматива расхода ГСМ предполагает регулярные инвентаризации, сверку фактического расхода с расчетными данными. Расценивают топливо для учета затрат чаще всего по средней стоимости.

Стоимостное сальдо ГСМ добавляется к стоимости вновь оприходованных ГСМ. Полученное значение делится на сумму оставшихся и поступивших ГСМ в натуре. Топливо учитывается на активном счете 10/3 и списывается в дебет «затратных» счетов 20, 25, 44 и др.

В НК РФ отсутствуют жесткие указания по поводу применения фактических либо расчетных, на основе норм, данных для включения ГСМ в затраты. Для целей НУ законодательство не запрещает использовать и метод «по факту» и нормирование расходов. Документ АМ-23-Р содержит указание на то, что нормы могут использоваться и в целях НУ, с использованием данных о километраже из путевого листа (Общие положения, п. 3).

Определенно можно сказать, что, если организация утвердила нормы расхода топлива, но не соблюдает их и включает завышенные суммы расхода в затраты по НУ, контролирующие органы обратят на это внимание как на нарушение и пересчитают налог в сторону доначисления. Перевозчики включают суммы, израсходованные на ГСМ, в материальные затраты, фирмы, не занимающиеся перевозками, – в прочие (НК РФ, ст

254-1, 264-1)

Перевозчики включают суммы, израсходованные на ГСМ, в материальные затраты, фирмы, не занимающиеся перевозками, – в прочие (НК РФ, ст. 254-1, 264-1).

На заметку! Кроме путевых листов, для списания ГСМ используют данные тахографов, ГЛОНАСС, систем GPS. Они могут применяться как вместо путевых листов, так и в комплексе с ними.

В каких случаях путевой лист не нужен

Бензин и другие ГСМ могут использоваться не только для транспортных нужд. Например, организация использует газонокосилку для ухода за территорией. Агрегат заправляется бензином. Очевидно, что использование путевого листа для подтверждения его расхода здесь лишено смысла. В подобных случаях пользуются технической документацией на агрегат, где указаны нормы расхода бензина за час работы, масел (обычно указывается на литр расхода топлива).

Другой вариант — опытным путем в присутствии комиссии устанавливают, сколько фактически сжигается ГСМ за единицу времени. Эти показатели и расчеты вносят в локальный НА, к примеру «Показатели работы газонокосилки». Если обрабатывается одна и та же территория, то ее площадь известна и можно определить количество времени, необходимое для покоса, расход бензина.

После выполнения работы на основании заказа-наряда или иного подтверждающего документа составляется акт на списание ГСМ. В нем указываются площадь скошенного участка, время работы агрегата, наименование и количество израсходованного бензина, его цена и стоимость, отнесенная в расходы. В акт вносится информация о том, что установленные нормы расхода ГСМ не превышены, расходы обоснованы и бензин подлежит списанию. Документ подписывается членами комиссии и заверяется руководителем.

Организации, не занимающиеся перевозками, но имеющие служебный, производственный транспорт, могут обходиться в учетной работе без путевых листов (Минфин, документ №03-03-06/1/354 от 16/06/11):

- При использовании системы ГЛОНАСС или иных подобных систем контроля. ПО позволяет делать распечатки – отчеты, отражающие все показатели движения машины.

- Если маршрут движения не меняется, например, автомобиль предназначен для ежедневного развоза работников. Число поездок, километраж, расход бензина будет постоянным, следовательно, можно применять списание по утвержденным нормам расхода ГСМ. Организация может разработать форму документа, контролирующего поездки и расход бензина, в течение месяца, самостоятельно.

Списание ГСМ осуществляется на основании этих документов актом на списание.

Кстати говоря! Перевозчики могут использовать тахографы, ГЛОНАСС, системы GPS как вспомогательный инструмент контроля расхода горючего.

Приказ утвердить нормы списания гсм

/ / 23 марта 2019 5453 0 Рекомендуем подборку Приказ на списание ГСМ по факту — образец его вы можете загрузить ниже — регламентирует порядок определения топливных расходов для тех хозсубъектов, которым разрешено не применять нормативы.

Рассмотрим, что может содержать данный приказ. Под приказом о списании ГСМ в расходы следует понимать распорядительный руководства хозяйствующего субъекта, по которому регламентируется то, каким именно образом осуществляется расчет стоимости расходов на ГСМ в целях списания.

Дело в том, что он может быть нормативным или фактическим.

По нормативам расходы на топливо рассчитывают автотранспортные организации (п. 33, 40 инструкции, утвержденной приказом Минтранса РФ от 24.06.2003 № 153). Остальные хозяйствующие субъекты вправе считать расходы на топливо по факту.

- Методология расчета расходов по ГСМ.

В данном случае речь пойдет о методологии на основе фактических показателей.

- Положения о наделении тех или иных сотрудников необходимыми полномочиями (и возложении на них ответственности) для контроля за реализацией принятой методологии расчета расходов по ГСМ.

Ответственные сотрудники должны ознакомиться с приказом под расписку.

Приказ на списание бензина, образец

Руководителю транспортного отдела _______________________ обеспечить (Ф.И.О.) экономный расход топлива и ГСМ в пределах установленных норм. 3. Главному бухгалтеру _____________________________ обеспечить ведение (Ф.И.О.) документации по эксплуатации указанных автотранспортных средств и учета затрат на их содержание.

4. Контроль за исполнением настоящего приказа оставляю за собой (вариант: возложить на ______________________________). (указать должность и Ф.И.О.) Руководитель _________________ _________________ ________________ (подпись) (Ф.И.О.) С приказом ознакомлены: «___»________ ___ г.

____________ ____________ (подпись) (Ф.И.О.) Источник — ЗАО «Юринформ В» Для того чтобы списать ГСМ требуется подтвердить характер использования этих запасов. Основанием для списания израсходованных ГСМ является путевой лист.

При этом объемы перевозок грузовыми автомобилями не учитываются, если эти объемы не подтверждаются товаротранспортными накладными.

Нужен ли каждый год приказ о нормах списания гсм

Nрасх. = 0,01 х Nпредусм. х (1 + х К х 0,01) где:

S – километраж, пройденный данным авто;

Nпредусм. – норматив, предусмотренный в документах организации или Распоряжением Минтранса РФ;

Nрасх

– исчисляемая норма расхода ГСМ для произведения списания (измеряется в литрах);

К – коэффициент, принимаемый во внимание при учете различных поправок.

Рекомендуем прочесть: Пф рф задать вопрос

Пример конкретного расчета Служебный автомобиль, принадлежащий ООО «Вольта», марки Тойота Королла с объемом двигателя 1,6 л совершил поездку, отмеченную в путевом листе расстоянием 650 км.

При этом он затратил 62 л бензина. Груза на борту не было (доставлялись документы). Но учитывать расходы по нормам Минтранса безопаснее, ведь к ним у инспекторов точно не будет претензий.

Образец приказа о нормах ГСМ содержит цифры с обязательными реквизитами. Разберем их поподробнее. В приказе о новых нормах надо сказать, с какого числа компания их применяет (1).

Формула для вычисления расхода ГСМ

Для легкового транспорта существует типовая формула расхода топлива:

Qн = 0,01 х Hs х S х (1 + 0,01 х D), где Qн – нормативная трата топлива, Hs – базовая трата топлива на 100 км, S – пробег транспорта, D – коэффициент в процентах.

Примеры расчета друг от друга практически не отличаются, т.к. почти все применяют общую формулу. Отличия могут быть в том случае, если на предприятии были введены собственные правила.

Пошаговая инструкция по расчету нормы (на основе документации Минтранса):

На балансе компании находится автомобиль, который зарегистрирован в области с 2-миллионным населением. За зимний период машина прошла 300 км. Базовая трата на 100 км – 8,5 литра, коэффициент D (работа в зимнее время ) – 15%, коэффициент D (город с 2-миллионным населением) – 25%, пробег S – 250 км.

Применив формулу, получим:

Qн = 0,01 х Hs х S х (1 + 0,01 х D) = 0,01 х 8,5 х 250 х (1 + 0,01 х (0,25 + 0,15)) = 21,34 л.

Учет топливной карты

Сама карта (без стоимости топлива) относится к материально-производственным расходам и оцениваются по фактической стоимости. Затраты на приобретение карт пойдут на расходы по обычным видам деятельности.

Бухгалтерский учет выдачи топливных карт

Ни на каком бухгалтерском счете выдача топливной карты сотруднику не отображается, и никаких проводок не осуществляется, поскольку денежные средства фактически не выдаются.

Однако выдача карт фиксируется в журнале, форма которого должна утверждаться руководством компании и содержать следующие графы:

- Модель и гос. номер транспорта, на который оформлялась карта, и которым пользуется работник предприятия по приказу начальства;

- ФИО водителя, его личная подпись;

- Дата выдачи топливной карты водителю;

- Дата, на которую карта должна быть возвращена.

Как рассчитать собственный норматив

Если для машины нет утвержденного Минтрансом лимита, либо организация решила использовать другое значение, она вправе рассчитать собственный лимит. Как правило, в такой ситуации компании действуют одним из двух способов.

Первый способ — позаимствовать информацию о расходовании топлива из технической документации на автомобиль.

Второй способ — создать комиссию и произвести замеры. Для этого в пустой бак машины нужно залить определенное количество бензина, например, 100 литров. Затем авто должно ездить до тех пор, пока бак не станет абсолютно пустым. Исходя из показаний спидометра, надо определить, сколько километров понадобилось для полного опустошения бака. Наконец, количество литров нужно разделить на количество километров. В итоге получится цифра, показывающая, сколько бензина расходует машина при проезде одного километра. Этот показатель следует зафиксировать в акте и поставить подписи всех участников комиссии.

Поскольку расход топлива зависит от условий поездки, лучше произвести контрольные замеры «на все случаи жизни»: отдельно — для груженого и порожнего авто, отдельно — для летних и зимних поездок, отдельно — для простоя со включенным двигателем и т д. Все полученные результаты следует отразить в акте, составленном и подписанном комиссией.

Есть и более простой вариант: утвердить один базовый норматив (например, для летнего периода) и повышающие коэффициенты: для зимних поездок, для поездок по перегруженным трассам и пр.

Бухгалтерский учет карт

Топливная карта может быть как получена бесплатно, так и приобретена за плату. В первом случае порядок ведения бухгалтерского учета законодательством не установлен. Нормами также не урегулировано отражение на счетах учета операций с нулевой стоимостной оценкой. Поэтому организация стоимость полученных топливных карт на балансовых счетах отдельно не отражает.

При этом в учетной политике может быть установлено, что с целью обеспечения сохранности топливных карт на основании абзаца 4 пункта 5 ПБУ 6/01 «Учет основных средств», утвержденного Приказом Минфина России от 30 марта 2001 года № 26н, их учет организуется на специально открытом для этих целей забалансовом счете, например, 012 «Топливные карты» в условной оценке. Аналитический учет может вестись в разрезе номеров карт, автомобилей, либо сотрудников – водителей.

Также организации целесообразно вести журнал учета выдачи и возврата топливных карт.

При получении карты от поставщика и передаче ее водителю в учете делается запись Дебет 012. При утрате топливной карты, ее возврате водителем либо расторжении договора с поставщиком – Кредит 012.

В случае приобретения топливных карт за плату у бухгалтера могут возникнуть сложности с их учетом.

Учитывать карты на счете 50 субсчет 3 «Денежные документы» будет неправильно, поскольку, как было указано выше, они не являются денежным документом, это техническое средство для приобретения ГСМ. Учитывать стоимость карт в цене приобретенного топлива также будет неверным, так как заранее не известно, сколько они будут использоваться. Возможно два варианта учета топливных карт (выбранный способ необходимо закрепить в учетной политике).

Первый: в момент получения топливных карт отнести затраты на их приобретение в состав прочих расходов на основании пункта 11 ПБУ 10/99 «Расходы организации», утвержденного Приказом Минфина от 6 мая 1999 года № 33н. При этом используются затратные счета 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и т. д., на которые будет списываться стоимость приобретенного ГСМ.

Второй метод предполагает, что топливные карты учитываются в качестве МПЗ, поскольку даже если срок их полезного использования превышает 12 месяцев, стоимость составляет менее 40 000 руб. (п. 4, 5 ПБУ 6/01). Исходя из положений подпунктов 5, 6 ПБУ 5/01 «Учет материально-производственных запасов», утвержденного Приказом Минфина от 9 июня 2001 года № 44н, топливные карты принимаются к учету по фактической себестоимости, равной сумме затрат на их приобретение, – сумме, подлежащей уплате поставщику топливных карт (без учета НДС). При передаче карт водителям их стоимость относится в состав прочих расходов.

Обратите внимание

Топливная карта может быть как получена бесплатно, так и приобретена за плату. В первом случае порядок ведения бухгалтерского учета законодательством не установлен. Нормами также не урегулировано отражение на счетах учета операций с нулевой стоимостной оценкой. Поэтому организация стоимость полученных топливных карт на балансовых счетах отдельно не отражает.

При выборе любого из двух указанных вариантов учета организация должна организовать учет карт с целью обеспечения их сохранности на забалансовом счете, например, 012 «Топливные карты» в условной оценке.

Обратите внимание, что денежные средства, которые перечислит организация на приобретение ГСМ и которые будут числиться на карте, являются предоплатой за топливо, поэтому расходом они не признаются и учитываются как дебиторская задолженность по дебету счета 60 «Расчеты с поставщиками и подрядчиками» (п. 3, 16 ПБУ 10/99).ПРИМЕР

УЧЕТ ТОПЛИВНЫХ КАРТ У организации имеется пять легковых и два грузовых автомобиля. 16 января 2021 года компанией приобретены у поставщика семь топливных карт стоимостью 700 руб. (в том числе НДС 106,78 руб.). Оплата за карты в сумме 700 руб. произведена 17 января 2021 года. В этот же день поставщику перечислена оплата за бензин в сумме 100 тыс. руб.В бухгалтерском учете необходимо сделать следующие записи:Дебет 10 Кредит 60 — 593,22 руб.– отражена стоимость приобретенных топливных карт;Дебет 19 Кредит 60 — 106,78 руб. – отражен НДС, предъявленный поставщиком;Дебет 60 Кредит 51 — 700 руб. – перечислена оплата поставщику;Дебет 68 Кредит 19 — 106,78 руб. – принят к вычету НДС по топливным картам;Дебет 20 (25,26 и т. д.) Кредит 10 — 593,22 руб. – списана на затраты стоимость топливных карт;Дебет 012 — 70 руб. – топливные карты приняты на забалансовый учет (в условной оценке 10 руб.);Дебет 60 аванс Кредит 51 — 100 000 руб. – перечислена поставщику оплата за топливо.

Учёт по картам

Чтобы платить картой, организация должна заключить с поставщиком договор, после чего будет оформлена специальная топливная карта. На такой карте есть сведения о том, какие нефтепродукты могут по ней приобретаться, в каких количествах, о сопутствующих услугах, а также объёме средств, которым можно оперировать для приобретения топлива и услуг.

Чаще всего карта предоставляется бесплатно с последующим возвратом. Но, если за неё полагается отдельная плата, то оприходование её стоимости оформляется в виде поступления услуги. Для этого нужно создать поступление «Услуги (акт)», зайдя через меню «Покупки» и «Поступление». Ниже это показано подробнее.

Топливная карта в таком случае учитывается на забалансовом счёте 006. Отражается она через меню «Операции» и далее «Операции, введённые вручную».

Если за изготовление карты платить не пришлось, она всё равно должна быть отражена на том же забалансовом счёте, просто указывается условная цена в один рубль.

По завершении месяца поставщик должен предоставить документы с указанием, сколько было приобретено топлива в литрах. На основании этих документов проводится учёт на счёте 10.03.1 «Топливо». Оформление проводится в меню «Покупки», далее «Поступление», через «Поступление товаров (накладная)».

Нужно создать новый документ с тем же названием, указать нужные данные, а также добавить строки в табличную часть «Товары» при помощи кнопки «Добавить» либо «Подбор». Также следует указать тип номенклатуры, то есть ГСМ.

В результате проведено оприходование ГСМ и сформирована проводка Дт. 10.3 – Кт. 60. Оформление покупки топлива по карте завершено.

Что представляет собой путевой лист

Списание топлива, как и других видов ТМЦ, осуществляется на основании акта на списание. Путевые листы, так называемые путевки, сами по себе не являются основой для списания ГСМ, но вышеназванный акт составляется именно по данным, содержащимся в них.

Путевой лист имеет несколько унифицированных форм, отражающих особенности автомобиля, тарификации работы водителя, организационно-правовой формы применяющей его фирмы: на легковое авто, легковое авто ИП, грузовые автомобили, спецмашины и пр.

Вопрос: Как отразить в учете списание ГСМ (топлива), приобретенных за наличный расчет?

Стоимость ГСМ в количестве 125 л, приобретенных водителем служебного автомобиля за наличный расчет за счет денежных средств, полученных под отчет, составила 5 000 руб. Приобретение ГСМ на эту сумму подтверждено авансовым отчетом работника с приложенным чеком ККТ, выданным организацией розничной торговли (АЗС). В чеке сумма НДС не выделена (продавец ГСМ применяет УСН). Расход ГСМ в количестве 100 л подтвержден путевым листом, также приложенным к авансовому отчету. В налоговом учете применяется метод начисления.Посмотреть ответ

Применение этих форм в учете:

- обязательно для фирм-перевозчиков, если перевозки являются основным видом их деятельности (пр. №152 от 18/09/08 г. Минтранса);

- необязательно, если автомобиль используется для производственных, служебных нужд фирмы.

Во втором случае допустимо разрабатывать собственные бланки путевок, с учетом требований ФЗ-402 «О бухучете», однако на практике для учета и списания ГСМ часто берутся все те же унифицированные бланки. Стоит отметить, что с 1.03.19 г. приказом Минтранса №467 в порядок заполнения ПЛ внесены изменения, к примеру, отменяется возможность заполнения одного документа на месяц, как было раньше. Организации, не являющиеся транспортными, могут оформлять этот документ с такой регулярностью, которая позволяет подтвердить затраты на ГСМ, не руководствуясь приказами Минтранса. Такой вывод можно сделать из писем Минтранса, и судебных решений (пост. ФАС ВВО А38-4082/2008-17-282-17-282 от 27/04/09 г.). Путевые листы фиксируются в журнале их учета.

Как признавать расходы на ГСМ в целях налогообложения?

Упрощение учета расходов на топливо в «1С:Бухгалтерии 8»

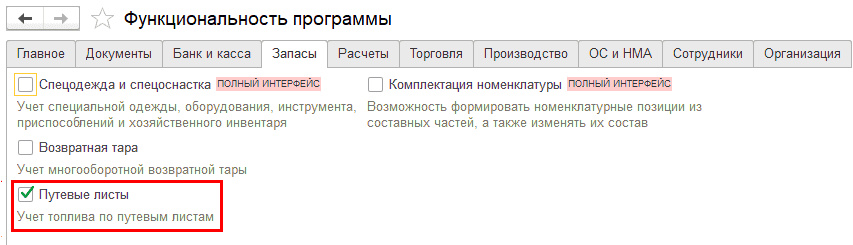

Начиная с версии 3.0.74 в «1С:Бухгалтерии 8» можно вести учет топлива по путевым листам. Чтобы новая возможность стала доступна пользователю, потребуется включить соответствующую функциональность (раздел Главное — Настройки — Функциональность). На закладке Запасы необходимо установить флаг Путевые листы (см. рис. 1). После включения указанной настройки в программе появляется новый документ — Путевой лист.

Рис. 1. Настройка функциональности программы

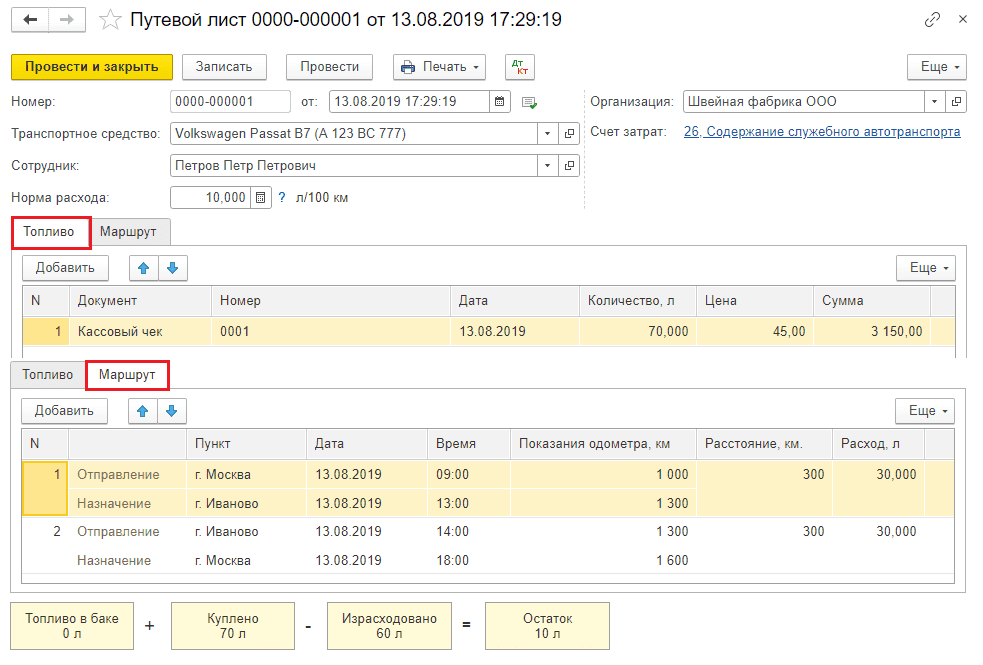

Путевой лист оформляется на каждое транспортное средство. Этот документ используется для подтверждения расходов на топливо в целях налога на прибыль. Также в Путевом листе указывается количество топлива, которое было куплено и израсходовано в течение рейса. В полном интерфейсе документ доступен в разделе Покупки. В простом интерфейсе — в разделе Документы. Рассмотрим новый документ подробнее.

Возможности нового документа «Путевой лист»

С помощью документа Путевой лист (рис. 2) программы пользователь может:

- учитывать сведения о маршруте легкового автомобиля, который используется в служебных целях. Причем это может быть как собственный автомобиль организации, так и арендованный, а также личный транспорт, принадлежащий сотруднику организации;

- отражать покупку топлива за наличный расчет либо по топливной карте;

- учитывать расход топлива в баке транспортного средства;

- учитывать расходы на топливо в бухгалтерском и налоговом учете (для целей налогообложения прибыли, при применении УСН с объектом «доходы, уменьшенные на величину расходов», а также для профессионального вычета индивидуального предпринимателя при уплате НДФЛ).

- выводить на печать путевой лист по типовой межотраслевой форме № 3 (утв. Постановлением № 78) или в упрощенной форме;

- выводить на печать авансовый отчет по форме АО-1 (утв. постановлением Госкомстата РФ от 01.08.2001 № 55) — при покупке топлива за наличный расчет.

Рис. 2. Документ «Путевой лист». Приобретение топлива по кассовому чеку

Обратите внимание, что документ Путевой лист имеет ограничения: его могут использовать только предприятия, которые не являются транспортными компаниями и для которых перевозки не являются основной деятельностью. Помимо этого, в Путевом листе не поддерживается учет топлива по талонам на ГСМ

Если в деятельности организации используются не легковые автомобили, практикуются заправки «в канистру», используются талоны на ГСМ, а топливо хранится на разных складах, то учет ГСМ должен осуществляться по прежнему («традиционному») сценарию. Методика учета топлива по путевым листам потребовала внесения изменений в программу.

Изменения в «1С:Бухгалтерии 8» для автоматизации учета расходов по путевым листам

В рамках автоматизации учета расходов на топливо по путевым листам в «1С:Бухгалтерии 8» начиная с версии 3.0.74 произошли следующие изменения:

- К счету 10.03 «Топливо» добавлены субсчета третьего порядка:

-

- 10.03.1 «Топливо на складе»;

- 10.03.2 «Топливо в баке».

- К счету 76 «Расчеты с разными дебиторами и кредиторами» добавлен новый субсчет 76.15 «Приобретение по топливным картам». Этот субсчет предназначен для количественного учета расчетов по топливу, приобретенному организацией по топливным картам в валюте Российской Федерации. Аналитический учет ведется по отдельным наименованиям топлива (субконто Номенклатура) и автомобилям (субконто Транспортные средства).

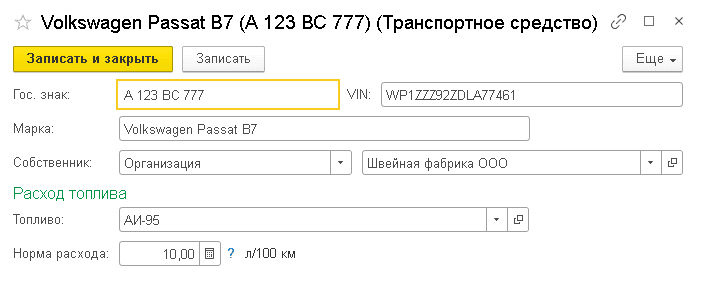

- Появился новый объект программы — Транспортное средство (элемент справочника Транспортные средства), доступ к которому осуществляется из раздела Справочники — ОС и НМА. Если автомобиль учитывается в организации в качестве основного средства (ОС), то Транспортное средство (рис. 3) создается автоматически при постановке транспортного средства на учет в ФНС (карточка основного средства — ссылка Поставить на учет), поскольку в записи регистра Регистрация транспортного средства содержатся все необходимые сведения. Автомобили, взятые в аренду, и личный транспорт сотрудников, используемый в служебных целях, следует внести в справочник Транспортные средства вручную;

- Для документа Поступление (акт, накладная) появился новый вид операции Топливо.

Рис. 3. Карточка транспортного средства

Пример учета ГСМ по топливной карте

04.06 фирма заключила договор с АЗС на пользование топливной картой и сразу оплатила стоимость карты (118 рублей, включая НДС 18 руб.). Обслуживание карты бесплатное, право собственности на бензин переходит фирме в момент заправки авто. Карта закреплена за КамАЗ-5320, на котором доставляется товар клиентам.

05.06 карта была выдана фирме и передана водителю.

30.06 на карту был перечислен аванс (5900 рублей, включая НДС 900 рублей).

На протяжении июля водителю было выдано по карте 380 л ДТ стоимостью 15 руб./л, включая НДС 2,29 руб.:

- 07 – 180 л на 2700 руб. (НДС – 412 руб.);

- 07 – 200 л на 3000 руб. (НДС – 458 руб.).

На последний день июля (31.07) АЗС переслала фирме:

- счет-фактуру;

- акт приемки-передачи, где прописаны объем и стоимость выданного ГСМ;

- отчет по операциям с топливной картой.

Бухгалтерские проводки

| Операция | ДЕБЕТ | КРЕДИТ | Сумма (руб.) |

| на 04.06 | |||

| Оплачена топливная карта | 60 | 51 | 118 |

| Отнесена на расходы стоимость топливной карты | 44 | 60 | 100 (118 – 18) |

| Отражен НДС с цены карты | 19 | 60 | 18 |

| Учтена карта | 015 “Топливные карты” | – | 118 |

| Принят к вычету входной НДС по купленной карте | 68 с/сч “Расчеты по НДС” | 19 | 18 |

| на 30.06 | |||

| Перечислен аванс | 60 с/сч “Авансы выданные” | 51 | 5900 |

| на 03.07 | |||

| Оприходованы ГСМ (по чекам АЗС) | 10-3 | 60 | 2288 (180 л * (15 – 2,29)) |

| Учтен входной НДС | 19 | 60 | 412 |

| на 17.07 | |||

| Оприходованы ГСМ (по чекам АЗС) | 10-3 | 60 | 2542 (200 л * (15 – 2,29)) |

| Учтен входной НДС | 19 | 60 | 458 |

| на 31.07 | |||

| Зачтен ранее перечисленный аванс | 60 | 60 с/сч “Авансы выданные” | 5700 (2288 + 412 + 2542 + 458) |

| Принят к вычету НДС по ГСМ (по счету-фактуре) | 68 с/сч “Расчеты по НДС” | 19 | 870 (412 + 458) |

Учет ГСМ предприятиями на ОСНО

Затраты на ГСМ включаются в состав:

- Материальных расходов (когда оказываются автотранспортные услуги). Списываются с учетом метода оценки материалов, принятого в компании;

- Прочих затрат на производство и продажи (когда транспорт эксплуатируется для нужд компании). Списываются по фактической стоимости покупки (без НДС).

Указанный порядок списания ГСМ применяется в фирмах, рассчитывающих налог кассовым методом и методом начисления, поскольку при применении топливной карты ко времени фактической выдачи топлива деньги за него уже уплачены.

Учет ГСМ компаниями на УСН

Фирмы на режиме УСН “Доходы минус расходы” имеют право включить затраты на ГСМ в состав расходов, однако необходимо документально их подтвердить.

Списываются расходы на топливо при расчете налога к уплате также как в случае с предприятиями на ОСНО, но есть одно непременное условие для признания затрат на УСН – их оплата. НДС по таким затратам также снижают налогооблагаемую базу по налогу на УСН.

Учет ГСМ фирмами на ЕНВД

Затраты на топливо не оказывают никакого влияния на расчет налогооблагаемой базы по ЕНВД в силу того, что объект налогообложения ЕНВД – вмененный доход.

Учет ГСМ организациями на ОСНО/ЕНВД

Затраты на топливо в компаниях, применяющих одновременно ОСНО и ЕНВД, должны быть распределены, однако расходы на ГСМ, которые относятся только к одному из видов деятельности, не подлежат распределению.

К вычисленной части затрат по тому виду деятельности, которая облагается ЕНВД, нужно прибавить сумму НДС, которую не разрешается принимать к вычету.