Учетная политика организаций: для чего она нужна, сроки утверждения , образцы на 2021 год

Содержание:

- Обязательные элементы учетной политики

- Что такое учетная политика организации

- Что должна содержать УП для ОСНО

- Учетная политика: что это и зачем нужно

- Как сформировать и утвердить учетную политику организации в 2021 году

- Без чего невозможно обойтись при составлении учетной политики?

- Учетная политика микропредприятия на УСН — упрощенке (ДОХОДЫ)

- о принятии учетной политики для целей налогового учета

- Учетная политика для целей налогообложения

- Сроки утверждения документа

- Настройка параметров учетной политики для налогового учета при УСН в 1С 8.3

- Параметры учета материальных расходов при УСН в 1С 8.3

- Параметры учета расходов на приобретение товаров при УСН в 1С 8.3

- Параметры учета «Входного НДС» при УСН в 1С 8.3

- Параметры учета дополнительных расходов, включаемых в себестоимость при УСН в 1С 8.3

- Параметры учета таможенных платежей при УСН в 1С 8.3

- Порядок формирования учетной политики

- Как правильно внести изменения

Обязательные элементы учетной политики

Обязательные требования к составу учетной политики утверждены в п. 9 Стандарта «Учетная политика, оценочные значения и ошибки», утв. приказом Минфина России от 30.12.2017 № 274н. Приведем эти положения и примеры к ним в таблице:

| Что включить в Учетную политику | Пример |

| Методы оценки объектов бухгалтерского учета, порядок их признания (постановки на учет) и прекращения признания (выбытия из учета), и (или) раскрытия информации о них в бухгалтерской (финансовой) отчетности |

Оценка стоимости объектов на счете 21 «Основные средства в эксплуатации» должна быть установлена учетной политикой.

Варианты:1. Условная оценка: один объект, один рубль 2. По балансовой стоимости введенного в эксплуатацию объекта |

| Рабочий план счетов бухгалтерского учета, содержащий применяемые счета бухгалтерского учета для ведения синтетического и аналитического учета (номера счетов бухгалтерского учета) либо коды счетов бухгалтерского учета и правила формирования номера счета бухгалтерского учета |

Может быть в виде Приложения к учетной политике в форме:

1. Перечня счетов бухгалтерского учета, применяемых в учреждении, с полной бюджетной классификацией 2. Перечня применяемых счетов и порядка формирования полного кода счета |

| Порядок проведения инвентаризации активов, имущества, учитываемого на забалансовых счетах, обязательств, иных объектов бухгалтерского учета |

Порядок проведения инвентаризации может быть закреплен:

1. В текстовой части Учетной политики 2. В качестве отдельного Приложения к Учетной политике |

| Формы первичных (сводных) учетных документов, регистров бухгалтерского учета, иных документов бухгалтерского учета, применяемых для оформления фактов хозяйственной жизни, ведения бухгалтерского учета, по которым законодательством РФ не предусмотрены обязательные для их оформления формы документов | К примеру, в Приложениях к учетной политике можно предусмотреть форму Акта о ликвидации основного средства, иные формы документов, которые не предусмотрены приказом Минфина России от 30.03.2015 № 52н |

| При ведении учета учреждением самостоятельно нужно утвердить: правила документооборота и технология обработки учетной информации, в том числе порядок и сроки передачи первичных (сводных) учетных документов для отражения в бухгалтерском учете в соответствии с утвержденным графиком документооборота и (или) порядком взаимодействия структурных подразделений и (или) лиц, ответственных за оформление фактов хозяйственной жизни, по предоставлению первичных учетных документов для ведения бухгалтерского учета |

В составе документов учетной политики могут быть утверждены, к примеру:

1. График документооборота со сроками и порядком обработки учетной информации и (или): 2. Порядок взаимодействия структурных подразделений (ответственных лиц) по представлению первичных документов |

| При ведении учета централизованной бухгалтерией нужно утвердить: правила документооборота, в том числе порядок и сроки передачи первичных (сводных) учетных документов для отражения их в бухгалтерском учете в соответствии с утвержденным графиком документооборота, технология обработки (представления (обмена) учетной информации | В составе документов единой учетной политики при централизации учета нужно утвердить график документооборота со сроками и порядком обработки учетной информации |

| Порядок организации и обеспечения (осуществления) внутреннего контроля |

Порядок организации и обеспечения (осуществления) внутреннего контроля может быть закреплен:

1. В текстовой части Учетной политики 2. В качестве отдельного Приложения к Учетной политике |

| Порядок признания в бухгалтерском учете и раскрытия в бухгалтерской (финансовой) отчетности событий после отчетной даты |

Порядок признания в бухгалтерском учете и раскрытия в бухгалтерской (финансовой) отчетности событий после отчетной даты может быть закреплен:

1. В текстовой части Учетной политики 2. В качестве отдельного Приложения к Учетной политике |

| Иные способы ведения бухгалтерского учета, необходимые для организации ведения бухгалтерского учета и формирования бухгалтерской (финансовой) отчетности субъектом учета. | Все необходимые элементы бухгалтерского учета, которые не закреплены в нормативных актах |

Что такое учетная политика организации

Есть хозяйственные операции, которые можно отразить по-разному. Правила налогового учета (НУ) и бухучета (БУ) подразумевают несколько способов, и компания вправе выбрать один из них. Приведем примеры:

- в НУ у организаций есть право отразить амортизационную премию, то есть списать на текущие расходы 10% (в отдельных случаях — 30%) первоначальной стоимости основного средства (п. 9 ст. 258 НК РФ). Но от премии допустимо отказаться;

- в налоговом учете для большинства объектов ОС разрешено выбрать метод амортизации: линейный или нелинейный (п. 1 ст. 259 НК РФ). Выбор метода амортизации закреплен и в бухучете (п. 18 ПБУ 6/01 «Учет основных средств», п. 35 ФСБУ 6/2020 «Основные средства»; см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»).

Вести налоговый и бухгалтерский учет основных средств по новым правилам

в БУ компании (кроме малых предприятий) обязаны создавать резервы по предстоящим отпускам. Для этого надо, в числе прочего, вычислить стартовую величину резерва. Методика расчета нормативами не установлена. Организация может определить стартовое значение для каждого работника, либо для подразделения в целом (см. «Как «бывшим» малым предприятиям создать резерв по предстоящим отпускам в бухгалтерском учете»).

Кроме того, у организаций есть право выбора: использовать унифицированные бланки первичных документов, либо разработать собственные. Это относится к накладной по форме № ТОРГ-12, графику отпусков, табелю учета рабочего времени, штатному расписанию и проч.

Составить штатное расписание по готовому шаблону Попробовать бесплатно

ВНИМАНИЕ

Учетная политика (УП) — это внутренний документ компании, где зафиксированы все выбранные ею способы отражения операций и формы первичных документов. Например, в УП может быть закреплено, что амортизация основных средств начисляется линейным методом. Амортизационная премия не применяется. Стартовая величина резерва расходов по предстоящим отпускам считается по каждому сотруднику. При отгрузке товара используется унифицированная форма накладной ТОРГ-12 и т.д.

Учетная политика для целей бухгалтерского учета

Формировать УП для целей бухучета должны все юридические лица. Это следует из пункта 3 ПБУ 1/2008 «Учетная политика организации». Придерживаться УП обязаны как головной офис, так и каждый филиал, подразделение и представительство организации (п. 9 ПБУ 1/2008).

Учетная политика должна, в частности, обеспечивать:

- Полноту отражения в БУ всех фактов хозяйственной деятельности.

- Своевременность отражения каждой операции в БУ и в бухгалтерской отчетности.

- Равенство данных аналитического учета оборотам и остаткам по счетам на последнее число каждого месяца.

СПРАВКА

Рабочий план счетов — один из элементов УП для целей бухучета. Из всех счетов (утв. приказом Минфина от 31.10.2000 № 94н) организация выбирает те, которые будет использовать в своей работе. В крайнем случае, с разрешения Минфина, допустимо ввести новый счет. Для этого можно задействовать «свободные» номера из утвержденного плана (см. «План счетов бухгалтерского учета в 2020 году»).

Получить образец учетной политики для небольшого ООО Получить бесплатно

Учетная политика для целей налогового учета

Если Налоговый кодекс допускает различные способы учета, компания должна выбрать один из них и закрепить в своей УП.

ВАЖНО

Отступать от утвержденной учетной политики нельзя. На это указал Конституционный суд в определении от 12.05.05 № 167-О. Там говорится, цитируем: «Однако, избрав конкретный вариант такой политики, каждый налогоплательщик включается в соответствующий механизм налогообложения и в силу этого лишается возможности использовать другой».

Что должна содержать УП для ОСНО

Это самый объемный вариант учетной политики, поскольку к компаниям на ОСНО применяются наиболее жесткие требования по ведению учета, подготовке и сдаче отчетности.

Учетная политика на ОСНО может оформляться единым документом, содержащим части для бухгалтерского и налогового учета, либо двумя отдельными частями

При этом налоговая политика здесь является наиболее важной, поскольку определяет процесс формирования базы и расчетов основных видов налогов, и особенно — налога на прибыль

Основные моменты, которые необходимо рассмотреть в бухгалтерской части документа:

- Перечень нормативных документов, которые используются для учета. Если компания использует в какой-то сфере МСФО, то это должно быть прописано;

- План счетов бухучета;

- Оформление бухгалтерской отчетности — список оформляемых форм (например, малым предприятиям дано право составлять упрощенный баланс), детализация раскрываемых показателей, составление пояснительных записок к балансу и приложениям. В этом же разделе указывается, если на предприятии составляется промежуточная отчетность;

- Первичные документы — здесь необходимо упомянуть, какие бланки применяются в типовой форме, а какие — в собственной. Последние нужно будет включить как приложения.

- Кто в организации имеет право подписывать первичку, счета, счет-фактуры и т. д;

- Каким именно образом выполняется учет поступающих материалов, как происходит оценка при поступлении и списании;

- Каким именно способом будет происходить определение курсовых разниц для активов в валютном выражении;

- Каким именно образом происходит списание управленческих и коммерческих расходов, как происходит признание выручки по продукции, у которой производственный цикл более 12 месяцев, как осуществляется учет незавершенного производства;

- Налог на прибыль для целей бухучета — необходимо указать, использует ли субъект ПБУ 18/02, каким именно способом определяется величина налога для отчета о финрезультатах;

- Процесс создания резервов — как именно производится создание резерва на сомнительные долги (обязаны иметь все компании), происходит ли создание резервного фонда (производится по желанию);

- Учет основных средств — в этом разделе устанавливается, как определяется срок использования ОС, какой способ амортизации применяется, как списывается ОС с ценой до 40 тыс. руб, способ проведения переоценки. Для малых предприятий есть возможность начислять амортизацию раз в год, и это также нужно отменить в документе.

В налоговой части документа не нужно указывать способы учета и расчета, если они четко указаны в устанавливающих документах, Однако если предлагается выбрать один из нескольких способов, то это и нужно вносить в документ.

В частности, необходимо отразить следующие моменты:

- Каким из двух способов происходит начисление амортизации;

- Каким методом будет производиться определение цены материалов и сырья;

- Если уплачиваются авансовые платежи по налогу на прибыль — как часто это производится;

- Как часто подается декларация по налогу на прибыль;

- Каким из двух способов будут признаваться доходы;

- Если в предыдущем пункте выбран метод начислений, то как будет указываться оплата работ, какие начаты в одном периоде, а закончены в другом;

- Какие расходы, из указанных в НК будут считаться прямыми;

- Как будет производиться ведение налогового учета — в бухгалтерских регистрах или отдельных.

Учетная политика: что это и зачем нужно

Это основной документ, который устанавливает:

- порядок ведения бухгалтерского учета учреждения;

- круг ответственных лиц;

- формы, регистры и бланки первичной документации;

- документооборот;

- порядок и систему налогообложения производства или реализации товаров, работ, услуг.

В нем должны быть подробно раскрыты все особенности ведения бухучета и налогообложения.

Документ может быть утвержден на год или на несколько лет. Но в 2021 году всем учреждениям без исключения придется закрепить в нем большое количество изменений, установленных обновившимся законодательством.

При формировании следует опираться на действующее законодательство:

- Федеральный закон от 06.12.2011 № 402-ФЗ в части определения метода ведения бухучета на предприятии, определения круга ответственных лиц за организацию и ведение.

- Новый федеральный стандарт бухгалтерского учета — Приказ Минфина № 274н от 30.12.2017, который определил исключительные положения для учреждений госсектора.

- Учетная политика учредителя — это новшество, введенное в действие ФСБУ. Теперь составлять основополагающий документ компании следует с учетом требований и положений учредителя.

- Налоговый кодекс РФ в части системы налогообложения, налоговых периодов, ставок, льгот и вычетов. Определяется по всем действующим налоговым обязательствам на текущий и последующие годы.

- Приложение № 1 к Приказу Минфина РФ от 06.10.2008 № 106н (ПБУ 1/2008). В положении закреплены особенности составления учетной политики и обязательные требования к содержанию рабочего документа.

- Приказ Минфина России от 30.03.2015 № 52н. Регламентирует особенности составления, хранения и учета первичной документации.

- Инструкции от 01.12.2010 № 157н, от 16.12.2010 № 174н, от 25.03.2011 № 33н. Устанавливают Единый план счетов, состав и порядок формирования бухгалтерской отчетности.

Упрощенная учетная политика краткая и по смыслу подойдет для малого предприятия, которое ведет бухучет в упрощенном порядке. Исключениями являются: адвокатские конторы, кредитные и микрофинансовые фирмы, жилищные и кредитные кооперативы, а также те компании, чья отчетность подлежит обязательному аудиту. Ведение упрощенной бухгалтерии также пропишите в положениях учетной политики, иначе наказание контролирующих органов неизбежно.

Как сформировать и утвердить учетную политику организации в 2021 году

Учетную политику организация формирует самостоятельно, но с соблюдением ряда обязательных требований. Данные требования установлены в том числе положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденным приказом Минфина от 06.10.2008 № 106н.

Так, в отношении каждого объекта выбирается один из способов ведения бухучета, допускаемых федеральными стандартами.

Если по какому-либо объекту способ ведения учета стандартами не установлен, то организация вправе самостоятельно его разработать и утвердить (ч. 4 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). По общему правилу организация выбирает способы ведения бухучета независимо от всех прочих организаций.

Но если головная организация утверждает собственные стандарты бухгалтерского учета, обязательные к применению его дочерними предприятиями, то дочерние общества обязаны выбрать способы ведения бухгалтерского учета исключительно исходя из утвержденных организацией стандартов (п. 5.1 приказа Минфина от 06.10.2008 № 106н).

В свою очередь организации, применяющие упрощенные способы учета, при отсутствии в ПБУ соответствующих способов учета по конкретному вопросу вправе формировать учетную политику, руководствуясь исключительно требованием рациональности.

При этом учетная политика каждой организации в обязательном порядке должна содержать следующие элементы (п. 4 приказа Минфина от 06.10.2008 № 106н):

- рабочий план счетов бухучета. Этот план должен включать в себя синтетические и аналитические счета, необходимые для ведения учета в соответствии с требованиями своевременности и полноты учета и отчетности;

- формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухотчетности;

- конкретные способы оценки активов и обязательств организации;

- порядок проведения инвентаризации;

- правила документооборота и контроля за всеми хозяйственными операциями.

Учетная политика организации формируется главным бухгалтером и утверждается руководителем организации соответствующей организационно-распорядительной документацией. В частности, учетная политика может утверждаться приказом или распоряжением генерального директора организации (п. 8 приказа Минфина от 06.10.2008 № 106н).

Все существенные способы ведения бухучета, утвержденные в учетной политике, подлежат раскрытию в бухгалтерской (финансовой) отчетности организации.

При этом в промежуточной бухотчетности информацию об учетной политике организации указывать не обязательно. Исключения составляют случаи внесения изменений в учетную политику (приказ Минфина от 28.04.2017 № 69н).

Без чего невозможно обойтись при составлении учетной политики?

При оформлении НУП для ИП на УСН (доходы) основным будет являться раздел, посвященный алгоритму формирования налогооблагаемой базы по УСН-налогу и особенностям, связанным с процедурой признания доходов.

При этом дословно переписывать из НК РФ в этот пункт НУП перечень доходов, подлежащих учету при расчете налога, совсем не обязательно

Важно разграничить доходы от реализации и внереализационные доходы, а также указать не учитываемые доходы исходя из фактической деятельности ИП

В НУП можно детализировать нюансы учета доходов в разрезе следующей аналитики:

- по применяемым видам деятельности;

- по способам получения дохода (получение денег в кассу, на расчетный счет, доходы в натуральной форме, при расчете векселями и др.).

В НУП также могут найти отражение:

формулы расчета авансовых платежей и суммы окончательного расчета по УСН-налогу;

На какие расходы можно уменьшить налог или авансовый платеж по УСН с объектом «доходы», подробно рассказано в КонсультантПлюс. Получите пробный онлайн доступ бесплатно и переходите в Готовое решение.

- порядок предоставления отчетности;

- сроки уплаты налога;

- иные нюансы (особенности расчета налога и оформления КУДиР при получении денег в качестве возвратов ошибочно перечисленных сумм и др.).

Как заполнить форму книги учета доходов и расходов при УСН с объектом «доходы»? Подробные рекомендации от экспертов КонсультантПлюс есть в Готовом решении. Получите пробный доступ к К+ бесплатно и переходите к указаниям.

Учетная политика микропредприятия на УСН — упрощенке (ДОХОДЫ)

Приказ

о принятии учетной политики для целей налогового учета

Приказ № 2 ………………………………….. 28 декабря 2016 г.

В целях организации налогового учета ПРИКАЗЫВАЮ:

1. Утвердить разработанную учетную политику для целей налогообложения согласно приложению 1 к настоящему приказу.

2. Применять учетную политику для целей налогообложения в работе начиная с 1 января 2017 года.

3. Контроль за исполнением настоящего приказа возложить на главного бухгалтера А.С. Петрову.Генеральный директор ______________ А.В. ИвановС приказом ознакомлен(а): _________ А.С. Петрова28.12.2016

Приложение 1

к приказу от 28.12.2016 № 2

Учетная политика для целей налогообложения

1. Ведение налогового учета возлагается на бухгалтерию, возглавляемую главным бухгалтером. 2. Для расчета единого налога использовать объект налогообложения в виде доходов.Основание: статья 346.14 Налогового кодекса РФ.3. Налоговая база по единому налогу определяется по данным книги учета доходов и расходов.При этом доходы в виде имущества, полученного в рамках целевого финансирования, в книге учета доходов и расходов не отражаются. Учет средств целевого финансирования и расходов, оплаченных за счет этих средств, осуществляется в регистрах бухучета с помощью соответствующих аналитических признаков на счетах бухучета.Основание: статья 346.24, подпункт 1 пункта 1.1 статьи 346.15, пункт 2 статьи 251 Налогового кодекса РФ, письмо Минфина России от 16 мая 2011 г. № 03-11-06/2/77.4. Книгу учета доходов и расходов вести автоматизированно с использованием типовой версии «1С: Упрощенная система налогообложения». Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.5. Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции.Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.6. Доходы и расходы от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, не учитываются.Основание: пункт 5 статьи 346.17 Налогового кодекса РФ.7. Сумма налога (авансового платежа) уменьшается на суммы взносов на обязательное пенсионное (социальное, медицинское) страхование и обязательное социальное страхование от несчастных случаев на производстве, а также суммы взносов по соответствующим договорам на добровольное личное страхование в пользу работников, исчисленные (отраженные в декларациях) и уплаченные в течение отчетного налогового) периода.Основание: пункт 3.1 статьи 346.21 Налогового кодекса РФ. Главный бухгалтер ___________ А.С. Петрова

Образцы приказов об утверждении учетной политики представлены в приложенных формах:

- Учетная политика для организаций с объектом налогообложения «доходы»;

- Учетная политика для организации с объектом налогообложения «доходы минус расходы» (производственная деятельность, деятельность по оказанию услуг);

- Учетная политика для организации с объектом налогообложения «доходы минус расходы» (торговая деятельность);

- Учетная политика для организации с объектом налогообложения «доходы минус расходы» (совмещение упрощенки и ЕНВД);

- Учетная политика для предпринимателей (объект налогообложения «доходы минус расходы»).

Сроки утверждения документа

Бытует мнение, что учетную политику требуется утверждать в конце каждого календарного года. Но это не так. Если в деятельности, бухучете и налогообложении организации ничего не изменилось, то «переутверждать» документ не нужно. Следует пользоваться уже действующей. Если же произошли изменения, то придется переработать документ. Коррективы допустимо утвердить отдельным приказом, определив только конкретные нововведения. Также организация вправе отменить действие старых правил отражения хозяйственных операций и формирования отчетности и подготовить новый приказ.

Сроки утверждения и внесения изменений в учетную политику определены на законодательном уровне:

|

Событие |

Срок утверждения для БУ |

Срок для налогового учета |

|---|---|---|

|

Создание новой организации |

Утвердите новую учетную политику не позднее окончания первого отчетного налогового периода (п. 12 |

|

|

Внесение изменений |

Если компания изменила методы ведения налогового учета или же были существенные изменения в деятельности, то применять изменения учетной политики следует с нового налогового периода ( При изменении законодательных норм используйте нововведения с даты вступления в силу законодательных нововведений |

|

|

Внесение дополнений |

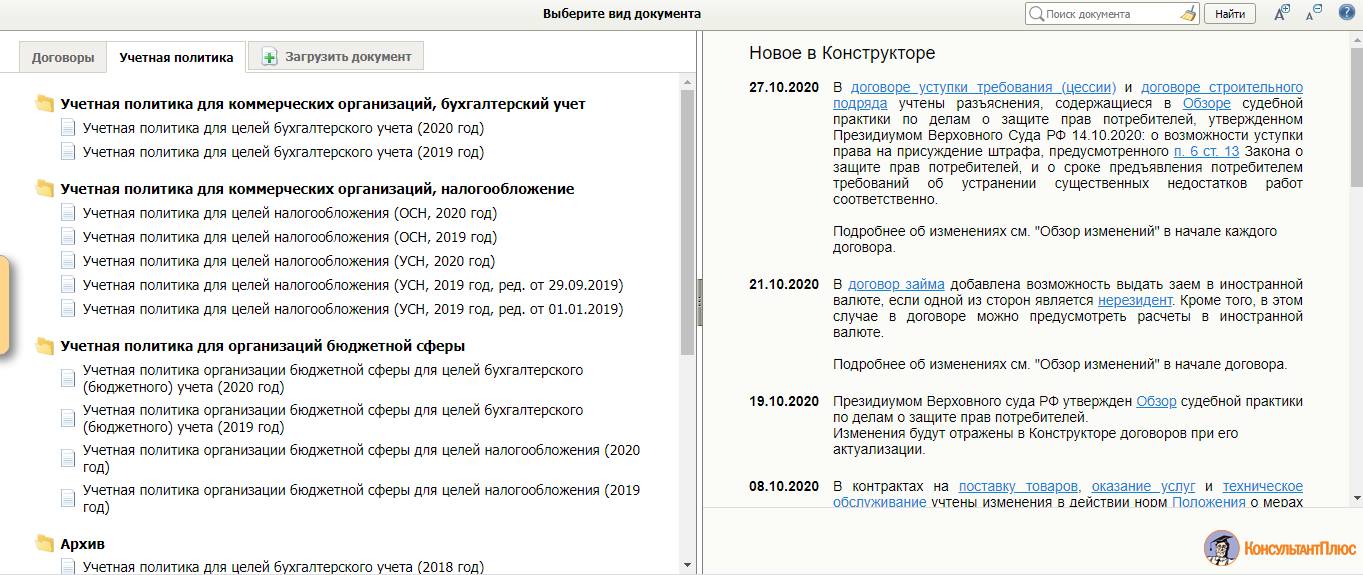

Обратите внимание, что дополнение и изменение — это абсолютно разные вещи. Чтобы быстро и правильно составить документ, используйте бесплатно конструктор учетной политики на 2021 год от экспертов КонсультантПлюс

Чтобы быстро и правильно составить документ, используйте бесплатно конструктор учетной политики на 2021 год от экспертов КонсультантПлюс.

Настройка параметров учетной политики для налогового учета при УСН в 1С 8.3

В 1С 8.3 для «упрощенцев» объект налогообложения «Доходы минус расходы» в Учетной политике задается параметр «Доходы минус расходы» на закладке УСН:

Далее на закладке «УСН» важно правильно установить «Порядок признания расходов» (УСН), то есть определить расходы:

Параметры учета материальных расходов при УСН в 1С 8.3

В 1С 8.3 условия для того, когда при приобретении материалов расходы попадают в КУДиР, отмечаются флажками:

В поле «Передача материалов в производство» не должен стоять флажок.

Параметры учета расходов на приобретение товаров при УСН в 1С 8.3

Для того чтобы в 1С 8.3 расходы на приобретение товаров попали в КУДиР, необходимо установить три флажка:

Дожидаться получения дохода в виде оплаты от покупателя не нужно, поэтому в соответствующем поле флажок не устанавливается.

Параметры учета «Входного НДС» при УСН в 1С 8.3

Чтобы отразить «входной» НДС в КУДиР и включить его в состав расходов, должны быть установлены флажки:

Далее нужно определить каким образом входной НДС будет попадать в КУДиР.

Например, организацией при УСН приобретены товары. Чтобы товары попали в КУДиР в составе расходов, должно быть выполнено условие, что товар реализован. Устанавливая флажок в поле «Приняты расходы по приобретенным товарам» указывается, что если товар реализован, только в этом случае «входящий» НДС попадет в КУДиР:

Если флажка в поле «Приняты расходы по приобретенным товарам» не будет, то в этом случае «входной» НДС попадает в КУДиР, не дожидаясь реализации товаров.

Параметры учета дополнительных расходов, включаемых в себестоимость при УСН в 1С 8.3

Транспортные расходы рассматриваются как услуги сторонних организаций. А для услуг сторонних организаций должно быть выполнено два условия: услуги нужно оприходовать, то есть транспортные расходы отразить в 1С 8.3 и оплатить за них перевозчику. Если эти условия выполнены, тогда данные расходы будут включены в КУДиР, не дожидаясь списания (реализации) товаров:

Рассмотрим транспортные расходы, связанные с приобретением товаров. Флажком в поле «Списание запасов» устанавливается, что если товары реализованы, то есть, списаны, то тогда и транспортные расходы по ним будут попадать в КУДиР. Стоит отметить, что указывается для товаров, для материалов это не действует.

Таким образом, если стоит флажок «Списание товаров», тогда такие расходы будут дожидаться реализации товаров, и программа 1С 8.3 будет определять сумму списанных расходов при закрытии месяца и отдельной строкой в конце месяца расходы будут списываться.

Параметры учета таможенных платежей при УСН в 1С 8.3

Таможенные платежи учитываются в состав расходов в силу пп. 11 п. 1 ст. 346.16 НК РФ.

Если «упрощенец» приобретает товары по импорту, то определяет, каким образом пошлины попадают в КУДиР: либо когда реализация прошла (товары списаны), либо когда оприходованы товары и таможенные платежи уплачены:

Есть Письмо УФНС РФ по г. Москве от 03.08.2011 № 16-15/0759978, по которому таможенные платежи должны включаться в КУДиР по мере реализации этих товаров, то есть позиция налоговой службы заключается в том, что товары должны быть реализованы и только после этого таможенные платежи могут попасть в КУДиР. Иными словами, флажок в поле «Товары списаны» должен быть установлен.

Как правильно вести учет в 1С 8.3 при УСН и как без ошибок отразить в КУДиР следующие операции:

- учет «входного НДС» в расходах;

- дополнительные расходы при приобретении товаров;

- расходы на приобретение ОС;

- расходы, не учитываемые для целей налогового учета, которые в соответствии с «закрытым» перечнем не отражается в расходах,

Порядок формирования учетной политики

Существуют определенные правила ведения бухгалтерского учета организации. Также есть три вида установки правил подобного рода:

- централизованный;

- децентрализованный;

- смешанный.

В первом варианте ведение учета регламентируется из единого центра, и каждая организация обязана следовать установленным правилам, которые вырабатываются центром.Отступать от данных правил нельзя.

Во втором варианте правила бухгалтерского учета индивидуализируются для каждого предприятия, что позволяет в учете в максимальной степени отразить особенности деятельности. Недостаток такого варианта заключается в том, что он не может быть применим в Российский Федерации.

В третьем варианте необходимо разумно сочетать элементы предыдущих, подвергнув список общих правил централизованному регулированию. Каждая компания самостоятельно разрабатывает правила и механизм, по которому они будут выполняться.

В данных случаях компания также должна учитывать условия, в которых проводится их хозяйственная деятельность, а также профессионализм работников и техническую оснащенность управления. Основывая на общих правилах, каждое предприятие занимается индивидуальной обработкой учетной политики.

Понятие «Учетная политика организации» впервые было введено Положением о бухгалтерском учете и отчетности в Российской Федерации, утвержденном приказом Министерства финансов России от 20 марта 1992 г. № 10 (с 1995 г. оно не действует). Данное положение давало компаниям и предприятием шанс выбирать индивидуально варианты проведения бухгалтерского учета в отдельных случаях. Им было предусмотрено, что ведение бухучета предприятием должно обеспечиваться «соблюдение на протяжение года, который подлежит отчетности, установленной учетной политики отражения различных операций и оценивания имущества, которое определялось правилами, приведенными в данном положении».

Суть учетной политики отражается в приложение у Положению по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденному приказом Минфина России от 6 октября 2008 г. № 106н (далее – ПБУ 1/2008). Это положение является элементом системы нормативного управления бухгалтерским учетом в Российской Федерации, который должен применяться, учитывая другие Положения бухгалтерского учета.

Согласно ст. 2 ПБУ 1/2008, учетная политика организации – это ряд методов ведения бухучета – первичного наблюдения, принятых ею, а также стоимостные измерения, группировки, проводящиеся в данный период времени, и подведения итогов по фактам хоз.деятельности.

Как правильно внести изменения

Внесение изменений и дополнений в основополагающий документ требует соблюдения определенного алгоритма. Так, в Приказе Минфина № 274н чиновники строго закрепили основания для проведения данной процедуры.

Итак, изменения в учетную политику можно внести только в трех случаях:

- Положения и нормы законодательства, которые устанавливают общие требования к организации и ведению бухучета, изменены. В таком случае организация обязана внести соответствующие изменения в свою УП.

- Учреждением разработаны новые формы ведения бухучета, которые позволят формировать более достоверную и релевантную информацию об объектах бухучета.

- Условия деятельности экономического субъекта существенно изменяются. Например, госучреждение проходит стадию реорганизации либо возложенные на учреждение функции и полномочия изменены.

Во всех остальных случаях изменения и дополнения вносят в действующий документ с начала года. Однако могут быть исключения.

Но и это еще не все. Новый стандарт определил ситуации, которые не могут считаться изменением положений учетной политики. К таковым относят случаи, когда для отражения фактов хозяйственной деятельности, возникших впервые, определяются:

- абсолютно новые правила по организации и ведению бухучета в рамках данного экономического субъекта;

- способ бухучета, используемый для отличных по существу хозяйственных операций, имевших место ранее.

Обратите внимание, что новые положения ФСБУ не отличаются от положений Федерального закона № 402-ФЗ. К тому же следует учитывать, что некоторые корректировки могут потребовать ретроспективного анализа

К таковым следует относить те изменения, которые повлияют или же способны существенно повлиять на финансовый результат, финансовое положение, движение денежных средств субъекта

К тому же следует учитывать, что некоторые корректировки могут потребовать ретроспективного анализа. К таковым следует относить те изменения, которые повлияют или же способны существенно повлиять на финансовый результат, финансовое положение, движение денежных средств субъекта.

В таком случае бухгалтер либо иное ответственное лицо обязано внести соответствующие корректировки:

- изменить данные входящих остатков по статье «Финансовый результат учреждения»;

- скорректировать значения статей отчетности, которые связаны с финансовым результатом субъекта.

Менять показатели прошлогодней отчетности не нужно. Однако при формировании финотчетов за текущий период придется подать соответствующие данные о скорректированных сравнительных показателях.