Выручка. формула. пример расчета по балансу в excel

Содержание:

- Понятие факторного анализа

- Как проводится факторный анализ прибыли от реализации (от продаж)

- Пример расчета

- Другие варианты расчета чистой прибыли

- 11.3. Анализ финансовых результатов от прочих видов деятельности

- Исходные данные для факторного анализа по номенклатурным группам продукции

- Анализ динамики выручки. Таблица

- 7 рекомендаций для повышения рентабельности продаж

- Какие показатели нужно анализировать

- Анализ чистой прибыли

- Факторный анализ прибыли от продаж – пример расчета

- Методы, применяемые для планирования прибыли

- ФАКТОРНЫЙ АНАЛИЗ ПРИБЫЛИ ОТ ПРОДАЖ

- Заключение

- Заключение

Понятие факторного анализа

Факторный анализ – это многомерная методика, позволяющая изучить взаимосвязи между параметрами переменных. В процессе происходит исследование строения ковариационных или корреляционных матриц. Факторный анализ используется в самых различных науках: психометрике, психологии, экономике. Основы этого метода были разработаны психологом Ф. Гальтоном.

Как учетная политика влияет на прибыль?

Задачи проведения

Для получения достоверных результатов лицу требуется сравнить показатели по нескольким шкалам. В процессе определяется корреляция полученных значений, их сходство и различия. Рассмотрим базовые задачи факторного анализа:

- Обнаружение существующих значений.

- Подбор параметров для полноценного анализа значений.

- Классификация показателей для системной работы.

- Обнаружение взаимосвязей между результативными и факторными значениями.

- Определение степени влияния каждого из факторов.

- Анализ роли каждого из значений.

- Применение факторной модели.

Исследован должен быть каждый параметр, который влияет на итоговое значение.

Как проводится факторный анализ прибыли от реализации (от продаж)

По аналогии проводится анализ и остальных показателей, в том числе прибыли от продаж (ПП). Ее основные сопутствующие составляющие – это выручка, полученная от продажи продукции, ее себестоимость, коммерческие и управленческие траты. Соответственно, калькуляция ПП производится по формуле:

Рассчитать значение ПП можно несколько по-иному, вычислив сначала валовую прибыль, а только потому уже ПП. Чтобы вычислить валовую прибыль, нужно от выручки отнять себестоимость продукции. Формула для калькуляции ПП тогда будет выглядеть так:

Показатели, которые участвуют в расчетах (они указаны в формуле), по-разному влияют на значение ПП. Так, при увеличении выручки растет и прибыль от продаж. Соответственно, при уменьшении выручки, снижается и ПП. Далее, уменьшение трат, указанных в формуле, положительно влияет на ПП, способствуя ее росту. Рост себестоимости способствует снижению прибыли от продаж

Для успешности предприятия важно, чтобы рост выручки опережал повышение себестоимости

Названые показатели пересчитывают в относительные. В итоге получают процент к выручке, полученной от реализации, а после производят их сопоставление. А затем с учетом выше сказанного делают необходимые выводы.

Пример расчета

Для наглядности покажем простой расчет.

Индивидуальный предприниматель, являясь дамским парикмахером, за оказанные услуги в 2019 году получил в общей сложности 2 000 000 рублей.

На приобретение инструмента для работы, необходимых лаков, красок, гелей, прочих материалов было затрачено 50 тыс. рублей.

За арендованное помещение пришлось заплатить 120 тыс. рублей.

Оплата за свет, вод, другие расходы обошлись в 10 тыс. рублей.

На уплату налогов ушло 40 тыс. рублей.

считаем все расходы:

50 + 120 + 10 + 40 = 220 тыс. рублей;

поскольку кроме выручки от клиентов никаких доходов не было, чистая прибыль составила:

2 000 000 – 220 000 = 1780 000 рублей.

По полученным результатам делаем выводы, что для предпринимателя сфера его деятельности выгодна.

Полученный доход он может использовать на личные нужды или расширить сферу обслуживания, например, открыв еще салоны красоты.

Другие варианты расчета чистой прибыли

Возможно применение других формул для расчета. Например, следующая:

ЧП = ФП + ОП + ВП — Н,

где ЧП – чистая прибыль;

ФП – финансовая прибыль (финансовые доходы фирмы за вычетом финансовых расходов);

ОП – операционная прибыль (операционные доходы за вычетом операционных расходов);

ВП – валовая прибыль (выручка от продаж – затраты);

Н – сумма налогов.

Приведем пример расчета по данной формуле.

Исходные данные для расчета чистой прибыли.

|

Показатель |

Значение |

|

Реализация |

1 000 000 |

|

Себестоимость |

500 000 |

|

Сдача в аренду площадей |

250 000 |

|

Финансовые вложения |

15000 |

|

Доходы от ценных бумаг |

22000 |

|

Прочие затраты |

145 000 |

Рассчитываем валовую прибыль:

1 000 000 – 500 000 = 500 000.

Рассчитываем финансовую прибыль:

22000 – 15000 = 7 000.

Рассчитываем операционную прибыль:

250 000 – 145 000 = 105 000.

Рассчитываем сумму налогов:

(7000 + 500 000) * 0,2 = 101 400.

Итоговая ЧП:

500 000 + 7000 — 101 400 = 398 600.

Рассмотрим вариант расчеты чистой прибыли и формулы по балансу.

Для расчета используем форму отчетности «Отчет о финансовых результатах». В рамках данного отчета расчет можно представить следующим образом:

Строка 2400 = Строка 2110 – (строка 2120 + строка 2210 +строка 2220) + строка 2340 — строка 2350 – строка 2410,

где стр. 2400 – сумма ЧП;

стр. 2110 – сумма выручки;

(стр. 2120 + стр. 2210 + стр. 2220) – общая себестоимость;

стр. 2340 — сумма прочих доходов;

стр. 2350 – сумма прочих расходов;

стр. 2410 – сумма налоговых выплат.

При использовании показателя балансовой прибыли чистая прибыль и формула ее расчета выглядят так:

Строка 2400 = строка 2300 – строка 2410,

где стр. 2400- сумма ЧП;

стр. 2300 – балансовая прибыль;

стр. 2410- сумма налоговых выплат.

Очень часто предприятия используют эту формулу.

Как найти чистую прибыль, нам поможет следующая таблица.

|

Показатель |

Строка |

2016 год |

2017 год |

|

Выручка |

2110 |

550 000 |

650 000 |

|

Затраты |

2120 |

345 000 |

378 000 |

|

Коммерческие затраты |

2210 |

8500 |

9677 |

|

Управленческие расходы |

2220 |

12300 |

15678 |

|

Сумма прочих доходов |

2340 |

10700 |

15000 |

|

Сумма прочих расходов |

2350 |

13780 |

17800 |

|

Балансовая прибыль |

2300 |

181 120 |

243 845 |

|

Налоговые отчисления |

2410 |

36224 |

48769 |

Чистая прибыль может быть рассчитана следующим образом:

2016 год: 550 000 — 345 000 — 8500 — 12300 + 10700 — 13780 — 181 120 * 0,2 = 144 896 тыс. рублей.

2017 год: 650 000 — 378 000 — 9677 — 15678 + 15000 — 17800 — 243 845 * 0,2 = 195 076 тыс. рублей.

Как определить чистую прибыль, поможет другой вариант расчета:

2016 год: 181 120 — 181 120 * 0,2 = 144 896 тыс. рублей.

2017 год: 243845 — 243845 * 0,2 = 195076 тыс. рублей.

Необходимо заметить отличия чистой прибыли от понятия нераспределенной прибыли. Последняя учитывается в балансе по коду строки 1370 и представляет собой только суммы выплаты дивидендов. Если к сумме выплаченных дивидендов акционерного общества прибавить отложенные налоговые обязательства, то получим чистую прибыль.

11.3. Анализ финансовых результатов от прочих видов деятельности

Выполнение плана по прибыли в значительной степени зависит от финансовых результатов деятельности, не связанных с реализацией продукции. Это финансовые результаты, полученные от операционных, внереализационных операций и чрезвычайных обстоятельств.

Анализ сводится в основном к изучению динамики и причин полученных убытков и прибыли по каждому конкретному случаю. Убытки от выплаты штрафов возникают в связи с нарушением отдельными службами договоров с другими предприятиями, организациями и учреждениями. При анализе устанавливаются причины невыполненных обязательств, принимаются меры для предотвращения допущенных ошибок.

Изменение суммы полученных штрафов может произойти не только в результате нарушения договорных обязательств поставщиками и подрядчиками, но и по причине ослабления финансового контроля в отношении их. Поэтому при анализе данного показателя следует проверить, во всех ли случаях нарушения договорных обязательств были предъявлены поставщикам соответствующие санкции.

Убытки от списания безнадежной дебиторской задолженности возникают обычно на тех предприятиях, где постановка учета и контроля за состоянием расчетов находится на низком уровне. Прибыли (убытки) прошлых лет, выявленные в текущем году, также свидетельствуют о недостатках бухгалтерского учета.

Особого внимания заслуживают доходы по ценным бумагам (акциям, облигациям, векселям, сертификатам и т.д.). Предприятия-держатели ценных бумаг получают определенные доходы в виде дивидендов. В процессе анализа изучается динамика дивидендов, курса акций, чистой прибыли, приходящейся на одну акцию, устанавливаются темпы их роста или снижения.

В заключение анализа разрабатываются конкретные мероприятия, направленные на предупреждение и сокращение убытков и потерь от данных видов деятельности.

Исходные данные для факторного анализа по номенклатурным группам продукции

Показатель |

Периоды |

Изменение |

Доля прироста |

||||

2005 г. |

2006 г. |

2007 г. |

2006 г. |

2007 г. |

2006 г. |

2007 г. |

|

Аналитические приборы и установки |

500 |

526 |

221 |

26 |

-305 |

-0,002 |

0,054 |

Удельный вес, % |

1,4 |

2,2 |

1,2 |

0,9 |

-1,0 |

х |

х |

Цена единицы, руб. |

108 640 |

108 640 |

108 640 |

- |

- |

х |

х |

Переменные затраты единицы, руб. |

103 862 |

103 895 |

100 120 |

33 |

-3 775 |

-0,004 |

0,078 |

Телекоммуникационноеоборудование |

127 |

307 |

422 |

179 |

115 |

-0,014 |

-0,021 |

Удельный вес, % |

0,3 |

1,3 |

2,4 |

1,0 |

1,1 |

х |

х |

Цена единицы, руб. |

980 500 |

1 020 050 |

980 050 |

39 550 |

-40 000 |

0,991 |

1,018 |

Переменные затраты единицы, руб. |

939 424 |

930 352 |

885 492 |

-9 071 |

-44 860 |

1,004 |

0,922 |

Навигационное оборудование |

35 836 |

22 673 |

17 267 |

-13 163 |

-5 406 |

1,016 |

0,966 |

Удельный вес, % |

98,3 |

96,5 |

96,4 |

-1,8 |

0,0 |

х |

х |

Цена единицы, руб. |

13 098 |

13 467 |

14 186 |

369 |

719 |

0,009 |

-0,018 |

Переменные затраты единицы, руб. |

12 207 |

12 207 |

12 207 |

х |

х |

||

Общий объем реализованной продукции в натуральном исчислении |

36 463 |

23 505 |

17 910 |

-12 958 |

-5 595 |

х |

х |

Средние переменные затраты на единицу продукции |

1 055 |

1 046 |

998 |

-9 |

-49 |

х |

х |

Средняя цена по всемассортиментным группам |

1 102 |

1 142 |

1 103 |

40 |

-39 |

х |

х |

Постоянные затраты |

4 421 |

4 303 |

4 284 |

-118 |

-19 |

х |

х |

Прибыль от реализации |

35 122 |

54 261 |

71 668 |

19 139 |

17 407 |

х |

х |

Постоянные затраты |

4 421 |

4 303 |

4 284 |

-118 |

-19 |

х |

х |

Стабильный рост реализации наблюдается только по телекоммуникационному оборудованию: 127, 307, и 422 изделий за исследуемый период. Удельный вес в общем объеме реализации этой номенклатурной группы незначителен и составляет 0,35% с увеличением доли в последующие периоды до 1,3 и 2,4%. По другим группам приборов и оборудования идет снижение объема реализации.

Расчет влияния факторов выполняется методом цепных подстановок в последовательности, указанной в табл. 8.

Таблица 8

Анализ динамики выручки. Таблица

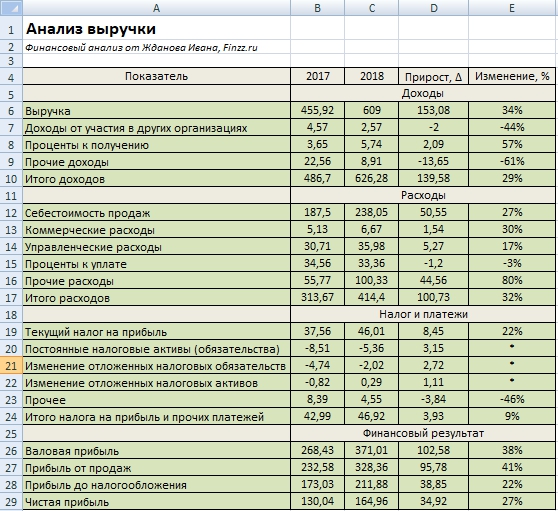

Выручка может анализироваться с помощью горизонтального и вертикального анализа баланса. Горизонтальный анализ позволяет оценить динамику изменения выручки в абсолютном и процентном варианте. На рисунке ниже показано изменение выручки для ГМК «Норникель». Так прирост за год составил 153 млрд. руб (34%). Помимо выручки мы анализируем также доходы и расходы.

Итоговый финансовый результат (Чистая прибыль) имеет положительный темп роста – это позитивный фактор рост финансового состояния предприятия. Темп роста суммарных расходов превысил темп роста суммарных доходов – это негативная тенденция. Прибыль от продаж увеличилась на 41%. В таблице ниже представлена динамика всех основных показателей финансовой отчетности ↓

Горизонтальный анализ выручки по доходам, расходам, налоговым обязательствам и финансовым результатам для ГМК “Норникель”

Оценку динамики желательно проводить за большее количество периодов (3-5), это позволит увидеть направление тенденции ↓

| Изменение тенденции | Оценка |

| Выручка ↑ | Увеличение конкурентоспособности предприятия. Повышение занимаемой доли рынка, инвестиционной привлекательности |

| Выручка ↓ | Снижение конкурентоспособности предприятия. Уменьшения доли влияния на рынке и инвестиционной привлекательности |

7 рекомендаций для повышения рентабельности продаж

В условиях падения рентабельности продаж владельцу бизнеса необходимо принять меры для исправления ситуации. Прежде чем составлять план по выходу из кризиса, надо определить причины проблем. Они могут быть внешними (экономический кризис, падение спроса, увеличение конкуренции, пр.) и внутренними (недостатки в работе персонала, неоправданные расходы, технологические недоработки). Повысить рентабельность можно несколькими путями.

-

Увеличение стоимости продукции

Руководство любого предприятия заинтересовано в повышении доходов. И нередко добивается этой цели самым простым способом – увеличением прайса. Но если предварительно не изучить состояние экономики, существующие на рынке цены, покупательную способность и спрос, то подобная мера может только навредить. Поднимать стоимость товаров/услуг оправданно только в условиях стабильных рынка и спроса.

-

Сокращение расходов компании

Если затраты на производство и продажу продукции высоки, то и окупаемость будет низкая. Следовательно, поднять рентабельность можно за счет сокращения различных издержек – на оплату труда, непосредственно на производство, на логистику и т. д. Это более эффективный путь, который не приведет к потере потребителей.

-

Уменьшение закупочных цен

Если поставщики поднимают цены, то совсем необязательно равняться на них и пересматривать свои прайсы в сторону увеличения. Лучше поискать другие компании с более лояльным ценником и приемлемым качеством сырья.

-

Смещение акцентов в продуктовой линейке в пользу более выгодных товаров.

Сделайте анализ рентабельности продаж и резервов ее роста в разрезе каждой товарной позиции, определите наиболее выгодные продукты и те, которые приносят убыток. Изучите мнение клиентов относительно вашего ассортимента и оптимизируйте последний, добавив востребованные и прибыльные товары.

-

Организация рекламы

Если причиной падения рентабельности продаж стал пониженный спрос, следует поработать в направлении маркетинга. Необязательно сильно тратиться на рекламу, существует достаточно бюджетных способов продвижения товаров. Кроме того, хорошо работают скидки, программы лояльности для покупателей. Комплексное применение различных маркетинговых методов непременно позволит поднять доход и рейтинг компании.

-

Внедрение программы мотивации персонала

От того, насколько результативно работает отдел продаж, напрямую зависит прибыль предприятия. Значит, необходимо создать эффективную программу мотивации менеджеров этой структуры. Подвигнуть сотрудников хорошо работать можно при помощи оплаты труда по сдельной схеме, дифференцированных премий, зависящих от степени выполнения плана, иных бонусов.

-

Организация достойного сервиса

От уровня обслуживания во многом зависит желание клиентов сотрудничать с конкретной компанией. Сегодня, наверное, уже все понимают, что клиентоориентированный подход – необходимое условие выживания на конкурентном рынке. Подумайте, что можно улучшить в сервисе: бонусы при покупке, бесплатная доставка, прочие «плюшки». Обычно такие меры не сильно затратны, но весьма эффективны.

Важно понимать, что все изменения должны вводиться не стихийно. Чтобы разработать эффективную стратегию развития предприятия, необходимо провести комплексный маркетинговый анализ, изучить существующие бизнес-процессы при производстве и сбыте продукции

Только на этой базе получится создать грамотный план, способный вывести компанию на новый уровень.

Получите персональный аудит отдела продаж от Сергея Азимова для 3-кратного роста продаж в 2021 году совершенно бесплатно

Проведем аудит Вашего отдела продаж по 24 пунктам и дадим четкий план по увеличению прибыли!

Какие показатели нужно анализировать

Любой бизнес, будь то маленькая парикмахерская или огромная сеть продуктовых магазинов, должен учитывать несколько ключевых показателей:

Разница между поступлениями и выбытиями денег. Она всегда должна быть положительной. Отрицательная разница означает, что бизнес не генерирует живые деньги и рискует попасть в кассовый разрыв — например, замораживает их в запасах или дебиторке. Или он вообще убыточный и скоро обанкротится.

Динамика по выручке. Нужно отслеживать, как меняется выручка, и стремиться к тому, чтобы она росла.

Переменные и постоянные расходы. Сокращение расходов – главный способ увеличить маржинальность и прибыль. Если расходы не контролировать, в какой-то момент они вырастут настолько, что компания будет работать в минус.

Текущая ликвидность. Этот показатель означает способность активов быстро превращаться в деньги без потери стоимости и характеризует платежеспособность компании.

А теперь давайте разберемся, какие методы финансового анализа существуют, и как ими пользоваться.

Анализ чистой прибыли

Для анализа чистой прибыли используются горизонтальный и вертикальный методы, читайте о них здесь. При горизонтальном анализе показатели ЧП за отчетный год сравниваются с показателем предыдущего периода. Рассмотрим динамику изменения чистой прибыли за 3 года на примере ПАО «КАМАЗ».

| Показатель | 2017 г. | 2018 г. | Изменение | 2019 г. | Изменение |

| ЧП, млн. р. | 3 445 | 1 588 | – 1 857 | – 1 995 | – 3 583 |

Согласно отчету ПАО «КАМАЗ» за 3 последних года наблюдается снижение показателя. В 2018 году по сравнения с 2017 годом размер ЧП уменьшился на 1 851 млн. рублей. За 2019 год компания получила убыток, а показатель снизился на 3 583 миллиона рублей (по сравнению с 2018 годом).

Для выявления доходов и расходов, повлиявших на размер чистой прибыли, можно также провести вертикальный анализ. В нем определяют уровень влияния каждой составляющей на итоговый результат.

Горизонтальный анализ всех составляющих дает следующую картину:

| Показатель | 2019 г. | 2018 г. | Изменение |

| Валовая прибыль | 21 391 | 21 351 | 40 |

| Коммерческие расходы | — 7 909 | — 6 470 | — 1 439 |

| Общие и административные расходы | — 11 194 | — 10 496 | — 698 |

| Расходы на исследования и разработки | — 1 067 | — 721 | — 346 |

| Доля в ассоциированных компаниях и совместных предприятиях | 955 | 857 | 98 |

| Прочие доходы | 3 751 | 2 351 | 1 400 |

| Прочие расходы | — 1 580 | — 2 122 | 542 |

| Финансовые доходы | 2 253 | 4 297 | — 2 044 |

| Финансовые расходы | — 7 958 | — 6 794 | — 1 164 |

Как видно из отчета ПАО «КАМАЗ», его валовая прибыль, т.е. доход от основной деятельности, увеличился на 40 миллионов рублей. Но в итоге предприятие получило убыток. Это произошло из-за увеличения операционных расходов, а именно – коммерческих расходов на 1 439 млн., общих расходов на 698 млн., затрат на исследования и разработки на 346 млн. р.

С другой стороны, увеличился доход от участия в ассоциированных и совместных компаниях на 98 миллионов, а также прочие доходы на 1 400 млн. Снизились прочие расходы на 542 млн. Однако финансовая деятельность за текущий период была неэффективна, т.к. доходы в этой сфере снизились на 2 044 млн., а расходы увеличились на 1 164 миллиона рублей.

Примечания

1. Можно сделать вывод, что получение прибыли от основной деятельности еще не гарантирует чистую прибыль компании. На ее размер влияют абсолютно все сферы деятельности предприятия. Неэффективная финансовая или операционная деятельность также способна привести к убыткам.

2. Однако возможна и обратная ситуация, когда основная деятельность убыточна, но по итогу периода предприятие получает ЧП за счет операционной или финансовой деятельности. Такая ситуация значительно хуже, т.к. операционная и финансовая прибыль являются лишь дополнительными доходами, не гарантирующими стабильность работы компании.

К тому же получение убытка от основного вида деятельности свидетельствует о превышении затрат на производство над стоимостью реализации продукции. По-простому это значит, что такая компания плохо ведет свой бизнес, хотя делать выводы по одному убыточному году преждевременно.

3. Еще один важный момент касается сравнения чистой прибыли различных компаний. К примеру, если Газпром за последний год увеличил показатели ЧП на 40%, а компания Яндекс только на 10%, это еще не говорит о том, что внутренний менеджмент первой компании стал эффективнее. Компании ведут совершенно разный бизнес и в первом случае рост ЧП может быть вызван лишь повышенным мировым спросом на нефть и газ. Так что сравнивать нужно компании с похожим бизнесом, желательно находящихся в одной и той же стране.

Выводы

Чистая прибыль компании отражает ее эффективность работы за отчетный период. Размер ЧП влияет на кредитный рейтинг, стоимость акций, перспективы развития, выплату дивидендов и другие аспекты жизни предприятия.

ЧП анализируют все пользователи финансовой отчетности. Чем выше чистая прибыль, тем перспективнее компания в глазах акционеров, кредиторов, инвесторов и прочих контрагентов.

Факторный анализ прибыли от продаж – пример расчета

Исходная информация:

| Показатель | Базисный период, тыс. руб. | Период отчета | Абсолютное изменение | Относительное изменение, % |

| Размер выручки | 57700 | 54200 | -3500 | -6,2 |

| Себестоимость товара | 41800 | 39800 | -2000 | -4,9 |

| Коммерческие затраты | 2600 | 1400 | -1200 | -43,6 |

| Административные издержки | 4800 | 3700 | -1100 | -21,8 |

| Прибыль | 8500 | 9100 | 600 | 7,4 |

| Изменение цен | 1,05 | 1,15 | 0,10 | 15 |

| Объем продаж | 57800 | 47100 | -10700 | -18,5 |

Перечисленные выше факторы оказали на прибыль следующее влияние:

- Объем проданной продукции – -1578 тыс. руб.

- Разнообразие продаваемых товаров – -1373 тыс. руб.

- Себестоимость – -5679 тыс. руб.

- Коммерческие издержки – +1140 тыс. руб.

- Административные издержки – +1051 тыс. руб.

- Цены – +7068 тыс. руб.

- Влияние всех факторов – +630 тыс. руб.

Методы, применяемые для планирования прибыли

Экономическая практика выработала ряд подходов к осуществлению планирования будущей прибыли.

-

Метод прямого счета. Является самым простым и достаточно эффективным способом установления потенциальных доходов на будущий период. Его целесообразно применять, если ассортимент производимой продукции относительно невелик, а цены на него и уровень сбыта достаточно стабильны. В таком случае можно относительно легко подсчитать разницу между затратами на себестоимость и потенциальной выручкой. Для этого применяется следующая формула:

ПП = (Пр + Под + Пвр) – Н

где:

- ПП – прогнозируемая прибыль организации;

- Пр – прибыль от реализационной деятельности;

- Под – прибыль о операционной деятельности;

- Пвр – прибыль от внереализационных операций (или убыток, тогда величина будет отрицательной);

- Н – налоги (акцизы и НДС).

Метод прямого счета достаточно точен и объективен, но может быть трудоемким в использовании при разнообразии продукции. С помощью этого способа можно планировать прибыль в зависимости от количества выпускаемой продукции и по объему продаж.

Денежное выражение товарного выпуска предусматривает учет себестоимости и сметы затрат на реализацию:

ПVвып. = ∑ц.р. – СС

где:

- ПVвып. – прибыль от объема выпущенных за определенный период товаров;

- ∑ц.р. – сумма, которую планируется выручить по ценам реализации;

- СС – полная себестоимость этого объема продукции.

Чтобы запланировать прибыль от реализованных товаров, нужно учесть актуальный уровень цен и себестоимость, а также стоимость продукции, оставшейся нераспроданной:

ПVр. = ∑ц.в. – СС — ∑о.

где:

- ПVр – планируемая прибыль от объема реализации;

- ∑ц.в. – сумма планируемой выручки;

- СС – себестоимость;

- ∑о. – сумма, составляющая стоимость нереализованных остатков.

Метод поассортиментного планирования прибыли. Является разновидностью предыдущего способа расчетов. Его удобнее применять при расширенном ассортименте, вычисляя планируемую прибыль по каждому виду продукции отдельно.

Нормативный метод. В основе лежит принятая система различных норм, среди которых могут быть:

- норма прибыли на активы организации;

- норма прибыли на единицу проданного товара;

- норма прибыли на единицу собственного капитала и др.

Этот метод является достаточно точным и дает большие возможности в составлении прогнозов, но он актуален только тогда, когда производство стабильно и можно говорить о более-менее постоянном уровне цен.

Метод экстраполяции предполагает изучение прибыли прошедших периодов и учет различных факторов, повлиявших на ее размер. На основе сопоставления факторов можно сделать прогноз и на плановый период. Этот метод удобнее для проектных и технических организаций.

Аналитический метод удобен для применения при мультиассортиментном производстве. Планируемая прибыль учитывается не отдельно по видам продукции, а по всему товарному выпуску целиком. Если продукция слишком отличается по характеристикам, то прибыль по несопоставимым видам можно проанализировать отдельно. Применение аналитического метода предусматривает несколько этапов:

- базовая рентабельность – этот параметр вычисляется сравнением прогнозируемой прибыли с полной себестоимостью за аналогичный период;

- исходя из предыдущего показателя, определяется объем продукции для производства в учетном периоде, а отсюда планируется прибыль на данный объем;

- многофакторный анализ: учет рыночной ситуации, ценовых колебаний, падения или роста спроса, изменения в технологии, качестве, сортах производимой продукции и др.

Метод совмещенного расчета комбинирует аналитический и прямой подсчет потенциальной прибыли. Таким образом удачно сочетаются точность и достоверность расчетов и учет различных факторов, могущих повлиять на размеры прибыли. Кроме того, снимаются ограничения по трудоемкости вследствие широкого ассортимента продукции. Главным показателем этого метода является рентабельность – то есть не просто количественная «масса» прибыли, а соотнесение ее с затратами и рисками производства (коэффициент рентабельности).

ФАКТОРНЫЙ АНАЛИЗ ПРИБЫЛИ ОТ ПРОДАЖ

Проведем факторный анализ прибыли от продаж с помощью Excel. Сначала сравним фактические и плановые показатели в Excel-таблицах, далее построим диаграмму и график, которые наглядно покажут результаты и отклонения проведенного факторного анализа.

В Excel можно построить стандартную план-факт таблицу, состоящую из нескольких блоков: в левой части таблицы в колонке будет стоять название показателя, в центре — данные с планом и фактом, в правой части — отклонение (в абсолютных и относительных величинах).

ПРИМЕР 1

Организация реализует металлопрокат. Косвенные расходы распределяются на себестоимость реализованной продукции, то есть формируется полная себестоимость продукции. Проведем факторный анализ прибыли от продаж двумя способами (метод абсолютных разниц и метод цепных подстановок) и определим, какие из показателей оказали наибольшее влияние на прибыль компании.

Плановые показатели взяты из бизнес-плана по продажам, фактические — из бухгалтерской отчетности (формы № 2) и бухгалтерского учета — (отчетов о продажах в натуральных единицах).

Данные о результатах финансовой деятельности компании (фактические и плановые) представлены в табл. 1.

|

Таблица 1. Данные о результатах финансовой деятельности компании, тыс. руб. |

||||

|

Фактор |

План |

Факт |

Отклонения от плана |

|

|

абсолютные |

в процентах |

|||

|

1 |

2 |

3 |

4 = – |

5 = / × 100 % |

|

Объем продаж, тыс. т |

520,20 |

510,10 |

–10,10 |

–1,94 |

|

Цена 1 т |

35,00 |

35,15 |

0,15 |

0,43 |

|

Выручка |

18 207, 00 |

17 930,02 |

–276,99 |

–1,52 |

|

Себестоимость продаж |

10 220,00 |

11 350,00 |

1130,00 |

11,06 |

|

Себестоимость продаж 1 т |

19,65 |

22,25 |

2,60 |

13,26 |

|

Прибыль |

7985,07 |

6580,29 |

–1404,78 |

–17,59 |

Из данных табл. 1 следует, что объем продаж фактический ниже планового на 10,1 тыс. т, продажная цена была выше плановой на 0,15 тыс. руб. При этом сумма фактической выручки меньше плановой на 276,99 тыс. руб., а себестоимость продаж, наоборот, выше плановой на 1130 тыс. руб. Все перечисленные факторы снизили фактическую прибыль по сравнению с плановой на 1404,78 тыс. руб.

Заключение

Значение чистой прибыли предоставляет возможность определения уровня доходности фирмы, ее эффективности и рентабельности, так как именно она является итоговым финансовым результатом функционирования компании. Однако в одиночестве данный показатель не способен выявить будущее фирмы. Руководство должно выбирать рациональную стратегию компании, так как именно она оказывает самое непосредственное влияние на уровень чистой выручки.

Цель организации – увеличить размер прибыли будущего периода, используя при этом чистую прибыль как основу развития. Такая прибыль является обязательным условием развития любого предпринимателя и бизнеса. Оценка бизнеса и объемов инвестирования в него — это основная задача расчета чистой прибыли компании. Такие расчеты проводят не только для того, чтобы создать облик успешного бизнеса для инвесторов и кредиторов, но и для оценки удачности выбранной сферы бизнеса. Именно факт получения чистой прибыли позволяет предпринимателю сделать вывод о том, стоит ли дальше развивать бизнес либо следует свернуть его.

Заключение

Показатель чистой прибыли считается одним из наиболее важных, поскольку делает наглядным уровень прибыли организации. Если он увеличился, следует вывод, что товары пользуются значительным спросом на рынке.

Значение ЧП помогает определить уровень доходности предприятия, эффективность и рентабельность за определенное время. Но оно не может предсказать потенциал компании

Важно правильно выбрать стратегию развития фирмы, поскольку непосредственно этот фактор значительно повлияет на уровень чистой прибыли. Нужно проанализировать производственный процесс изнутри, провести оценку работы маркетингового отдела

Вслед за тем потребуется создать стратегию, позволяющую уменьшить производственные расходы и повысить количество реализованной продукции.

Сделать больше доход предприятия можно также посредством сокращения штатов и уменьшения величины оплаты труда. Кроме этого, необходимо провести оптимизацию запасов товара и повысить разницу между ценой и себестоимостью. Улучшение качества изготовляемых товаров в комплекте с уменьшением себестоимости продукции дает возможность нарастить производственные мощности, что положительно скажется на величине дохода. Повышение продуктивности труда и внедрение новых технологий способствует увеличению объема получаемых денежных средств. Помимо всего перечисленного выше, руководству предприятия требуется принятие мер, которые позволят осваивать новые рынки и расширять торговую сеть.

Как рассчитать значение чистой прибыли – на видео: