Как составить учетную политику организации (2021)

Содержание:

- Учет доходов и расходов

- Что собой представляет учетная политика предприятия?

- Когда предприятия утверждают учетную политику

- Общие требования к оформлению документа

- Учетная политика организации: что это такое и как формируется?

- Как правильно внести изменения

- Анализ и аудит учетной политики предприятия

- Структура учетной политики

- Применение различных способов управления прибылью и финансовый результат

- Пример содержания учетной политики предприятия для бухгалтерского учета

Учет доходов и расходов

Далее следует большой блок вопросов, связанных с учетом доходов и расходов организации. Первый и самый существенный вопрос в этом блоке — метод признания доходов и расходов. Свободный выбор одного из двух методов вправе себе позволить только организации, у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила 1 млн рублей за каждый квартал. То есть те, кто вправе применять кассовый метод, но хотят применять метод начисления. Остальные организации обязаны указать в своей учетной политике «метод начисления» на безальтернативной основе. В учетной политике организации для целей налогообложения не отражаются другие особенности ведения бухучета, для этого есть отдельный документ.

Следующий вопрос касается только предприятий с длительным технологическим циклом (производство, сроки начала и окончания которого приходятся на разные налоговые периоды, независимо от количества дней осуществления производства), по которым не предусмотрена поэтапная сдача работ (услуг). Такие организации вправе заложить в учетной политике порядок признания доходов путем их распределения между отчетными периодами либо равными долями, исходя из количества периодов, либо пропорционально понесенным затратам, либо иным обоснованным способом. Выбор одного из вариантов зависит от принципов налогового планирования, определяемых организацией самостоятельно.

Далее раскрывается момент, связанный с порядком признания убытков от уступки права требования долга до наступления срока платежа. Показатель, исходя из которого рассчитывается нормирование суммы убытка, вычисляется по выбору организации:

- исходя из максимальной ставки процентов, установленных по видам валют;

Если организация для указанных целей использует метод сопоставимых рыночных цен, то ей необходимо установить критерии сопоставимости (например, одинаковая валюта, одинаковый срок, иной однотипный показатель на усмотрение организации).

В отношении расходов на НИОКР организации необходимо указать, каким образом данные расходы будут учитываться. Вариантов два:

- Данные расходы будут формировать стоимость НМА (в этом случае включение в состав расходов производится через амортизацию в течение определенного срока полезного использования).

- В составе прочих расходов (в этом случае включение в состав расходов производится в течение двух лет).

К фактическим расходам на НИОКР для целей их включения в состав расходов, уменьшающих облагаемую базу по налогу на прибыль, организация вправе применять коэффициент 1,5. О данном факте следует сделать соответствующее указание в учетной политике. Необходимо помнить, что, если организация выбирает использование данного коэффициента, ей дополнительно вменяется обязанность предоставлять в налоговый орган по месту нахождения отчет о выполненных НИОКР, расходы на которые признаются в размере фактических затрат с применением коэффициента 1,5. Отчет предоставляется в налоговый орган одновременно с налоговой декларацией по итогам налогового периода, в котором завершены соответствующие НИОКР. Отчет о выполнении предоставляется в отношении каждого НИОКР.

Следующий вопрос касается порядка учета доходов от аренды. По выбору организации они учитываются либо в составе доходов от реализации, либо в составе внереализационных доходов. Выбор варианта зависит от того, каким образом указанные доходы признавались в бухгалтерском учете.

Что собой представляет учетная политика предприятия?

Учетной политикой называют внутренний документ (или группу документов) предприятия либо индивидуального предпринимателя, используемый для регламентации порядка ведения налогового, бухгалтерского учета.

Требования к данному документу обозначены и сгруппированы в Законе № 402-ФЗ от 2011 года.

Периодически рекомендуется проводить ревизию всех составляющих учетной политики. К этому можно привлечь и специалистов, чтобы те оценили ее соответствие законодательным изменениям.

Рабочий образец учетной политики предприятия представлен в нижеследующей галерее.

Слайд 1. Образец учетной политики предприятия (часть 1)

Слайд 2. Образец учетной политики предприятия (часть 2)

Слайд 3. Образец учетной политики предприятия (часть 3)

Слайд 4. Образец учетной политики предприятия (часть 4)

Слайд 5. Образец учетной политики предприятия (часть 5)

Слайд 6. Образец учетной политики предприятия (часть 6)

Формирование учетной политики предприятия происходит ежегодно. На протяжении года в документ можно только вносить правки (например, при появлении новых видов деятельности).

Для вновь созданного предприятия учетная политика должна быть утверждена не позднее 90 дней после официальной регистрации.

Для целей расчета НДС утверждение учетной политики должно быть произведено до истечения квартала, в котором прошла регистрация. Де-факто положения учетной политики могут использоваться с момента регистрации предприятия.

За формирование учетной политики предприятия обычно отвечает главный бухгалтер либо другое лицо, если оно наделено соответствующими полномочиями. За ее утверждение отвечает сам руководитель либо индивидуальный предприниматель.

Даже если индивидуальный предприниматель может не вести бухучет, документацию он все равно разрабатывает, хотя бы для налогового учета.

Индивидуальные предприниматели должны организовать полный документооборот в случаях:

- совмещения УСН с ЕНВД;

- выбора плательщиком сельхозналога;

- работа осуществляется на УСН, по схеме доходы минус расходы;

- наличия статуса плательщика НДС.

Всем остальным предпринимателям рекомендуется разрабатывать собственную учетную политику, чтобы избежать лишних споров с налоговыми службами.

Когда предприятия утверждают учетную политику

Сначала развеем давно бытующий миф о том, что учетную политику нужно утверждать ежегодно. На самом деле, если нет изменений, то принятую политику надо последовательно применять из года в год — ст. 8 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Для организаций действуют такие сроки в части разработки и утверждения учетной политики:

|

Ситуация |

Учетная политика |

|

|

для БУ |

для НУ |

|

|

Создание новой организации |

В течение не более чем 90 дней с даты регистрации (п. 9 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н) |

Не позже даты окончания первого для организации налогового периода (п. 12 ст. 167 НК РФ) |

|

Внесение изменений в учетные политики |

По общему правилу новая учетная политика утверждается в текущем году и применяется с начала следующего года (пп. 10, 12 ПБУ 1/2008) |

|

|

Внесение дополнений в учетные политики |

На момент, когда дополнения стали необходимыми (п. 10 ПБУ 1/2008) |

В том налоговом периоде, когда изменения стали необходимыми (ст. 313 НК РФ) |

ОБРАТИТЕ ВНИМАНИЕ! Изменить и дополнить учетную политику — вещи разные! Изменения влекут за собой необходимость ретроспективного пересчета данных за предшествующие изменению годы для отображения в соответствии с ними входящих учетных остатков и отображения данных прошлых лет в обязательной бухотчетности, в то время как дополнения нужны в первую очередь для корректного отражения текущей учетной информации

Общие требования к оформлению документа

Учетная политика для целей налогообложения ООО проводится непрерывно, а изменения (только обоснованные) могут вноситься исключительно в начале года, по итогам работы которого будет сдаваться отчетность. В документе должны быть отражены методы учета по имеющимся обязательствам, активам и проведенным операциям. Целесообразно фиксировать аспекты учета, допускающие возможность выбора из ряда вариантов, и по которым закон однозначную трактовку не дает (например, методика создания резервов – какие используются способы расчета амортизации и т. д.). Положения НК РФ либо ПБУ, имеющие однозначное толкование и не предусматривающие выбор, переписывать нет смысла.

«Учетная политика организации» ПБУ 1/2008: внесенные изменения

«Учетная политика организации» ПБУ 1/2008 в июне 2017 претерпела изменения. Тогда обрели юридическую силу поправки, установленные Приказом Минфина РФ №69н от 28.04.2017. Отметим следующие новшества:

- При отсутствии в существующих стандартах конкретного способа бухучета предприятие разрабатывает его самостоятельно, опираясь на нормы отраслевого и федерального уровня, а также МСФО. Организации на упрощенном бухучете (участники «Сколково», некоммерческие учреждения и МП) могут руководствоваться при создании учетной политики принципом рациональности.

- Уточнено понятие рациональности проведения бухучета: бухгалтерская информация должна соответствовать уровню, достаточному для оправдания расходов на ее разработку.

- Возможен самостоятельный выбор организации метода ведения бухучета. А дочерние предприятия ООО выбирают способ из перечня стандартов, утвержденного головной структурой.

- Под действие правил ПБУ «Учетная политика» подпадают все юрлица, кроме государственных и коммерческих предприятий.

Благодаря внесенным поправкам с 01.01.2019 г. расширен перечень предприятий, имеющих льготы по налогу на имущество. Например, на снижение фискального бремени данного вида могут рассчитывать организации, признаваемые:

- дочерними предприятиями;

- управляющими компаниями;

- фондами.

Регламентирует такие льготы закон №216-ФЗ от 29.07.2017 г.

Кроме того, с 01.01.2019 г. налогообложению подлежит только недвижимое имущество. Предоставляется отчетность в общем случае по месту расположения объекта данной категории.

Учетная политика организации: что это такое и как формируется?

Учетная политика организации – это комплекс методик, позволяющих систематизировать бухгалтерскую информацию о функционировании предприятия и о его имуществе.

На практике учетная политика представлена в виде документа, который должен четко регламентировать хозяйственную жизнь предприятия: когда платить по обязательствам, как документировать хозяйственные операции, что относить к оборотным, или основным средствам, как оценивать стоимость активов и многое другое.

Для чего нужен бизнес-план и как его составить самостоятельно, вы можете узнать здесь.

Существует довольно большое количество приемов ведения бухгалтерского и налогового учета. Из их многообразия главный бухгалтер выбирает те, которые оптимальным образом удовлетворяют требования конкретной фирмы.

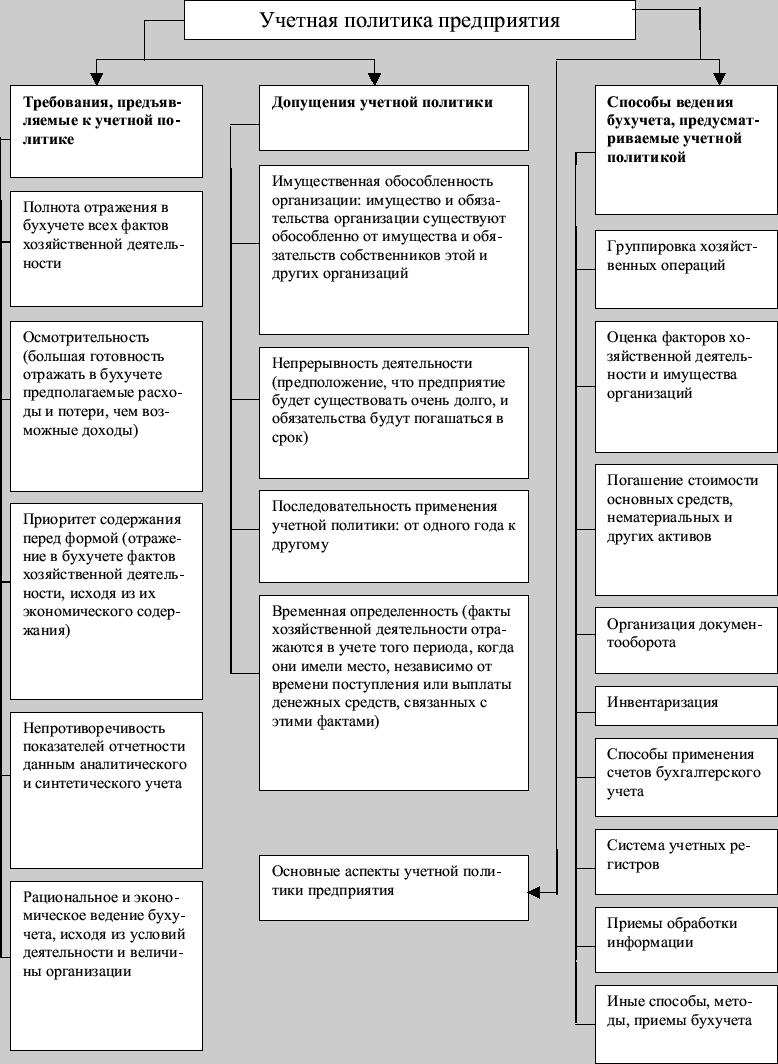

Учетная политика организации формируется при соблюдении следующих предпосылок:

- Материальная обособленность. Это означает, что после основания организации в ее собственности появляется имущество, которое является отдельной экономической категорией по отношению к имуществу и обязательствам других организаций и ее собственников.

- Непрерывность функционирования. Суть этой предпосылки заключается в том, что учет хозяйственной жизни предприятия имеет смысл тогда, когда оно существует в неизменном виде (касательно объемов производства и правового статуса) определенное количество времени.

- Методичность использования учетной политики. Это означает, что подобранные методики учета будут эксплуатироваться на протяжение относительно длительного временного отрезка, другими словами, по порядку, от прошедшего отчетного периода к следующему.

- Временная однозначность эпизодов хозяйствования. Факты хозяйственной жизни подлежат признанию в тот отчетный период, в коем они имели место быть, безотносительно к тому, когда зафиксировано поступление денежных средств.

К примеру, оплата рабочей силы (зарплата) должна быть отражена тогда, когда была начислена, безотносительно к тому, когда она была выплачена.

Схема: Основные элементы учетной политики организации.

Схема: Основные элементы учетной политики организации.

Основные требования к учету

Учет активов предприятия должен полностью и комплексно отражать его состояние. В этой связи имеются определенные требования к учетной политике:

- Она должна отражать все факты хозяйствования

- Факты хозяйствования должны быть учтены или одновременно с их осуществлением, или сразу после него.

- Приоритет должен отдаваться отражению издержек и пассивов, а не доходных потоков и активов.

Данное требование обусловлено тем, что уровень прибыли зависит от издержек и доходов, и предприниматель склонен к тщательному отображению сначала расходов и только потом доходов с целью избавления от неточностей при калькуляции налогооблагаемой базы. Этот феномен получил название бухгалтерского консерватизма.

- Превалирование экономического смысла над видом. Это значит, что для целей учета более важна не правовая форма эпизода хозяйствования, а его экономическая суть и обстоятельства его происшествия.

- Тождественные учетные данные не должны различаться, если они представлены в разных регистрах бухучета.

- При учете актов хозяйствования необходимо придерживаться принципа рациональности (должны учитываться экономические обстоятельства эпизода, размер предприятия, объем данных, необходимых для того, что принять обособленное управленческое решение).

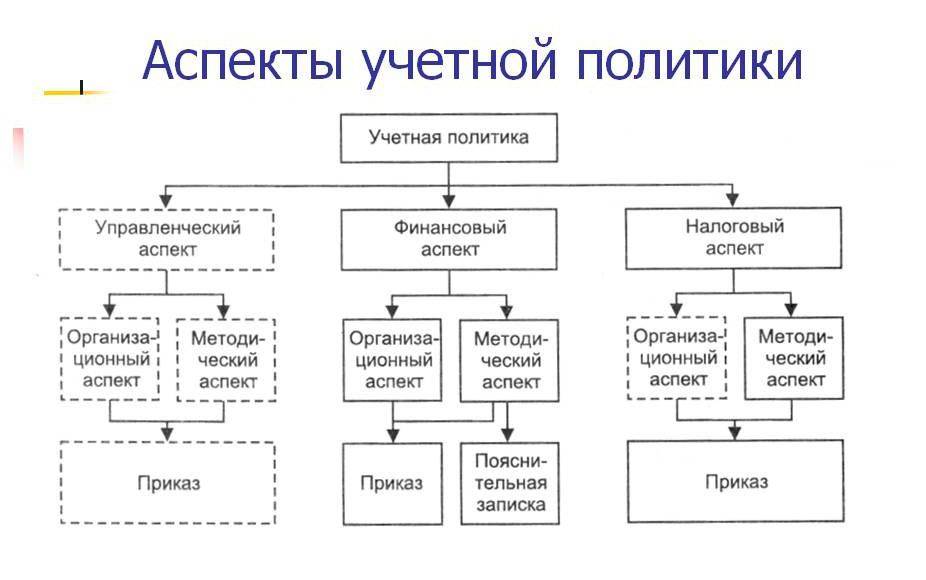

Таким образом, если учесть предпосылки и требования к учетной политике, можно сформировать учетную политику, которая подлежит одобрению руководителем предприятия и состоит из: способов разделения на виды и анализа эпизодов хозяйствования, способов оплаты дебиторской задолженности, методов координации оборота учетных документов, способов координации описи имущества, методов использования счетов бухучета, комплекса счетов бухучета, способов анализа данных, другой необходимой методологии.

Схема: Аспекты учетной политики.

Схема: Аспекты учетной политики.

Как правильно внести изменения

Внесение изменений и дополнений в основополагающий документ требует соблюдения определенного алгоритма. Так, в Приказе Минфина № 274н чиновники строго закрепили основания для проведения данной процедуры.

Итак, изменения в учетную политику можно внести только в трех случаях:

- Положения и нормы законодательства, которые устанавливают общие требования к организации и ведению бухучета, изменены. В таком случае организация обязана внести соответствующие изменения в свою УП.

- Учреждением разработаны новые формы ведения бухучета, которые позволят формировать более достоверную и релевантную информацию об объектах бухучета.

- Условия деятельности экономического субъекта существенно изменяются. Например, госучреждение проходит стадию реорганизации либо возложенные на учреждение функции и полномочия изменены.

Во всех остальных случаях изменения и дополнения вносят в действующий документ с начала года. Однако могут быть исключения.

Но и это еще не все. Новый стандарт определил ситуации, которые не могут считаться изменением положений учетной политики. К таковым относят случаи, когда для отражения фактов хозяйственной деятельности, возникших впервые, определяются:

- абсолютно новые правила по организации и ведению бухучета в рамках данного экономического субъекта;

- способ бухучета, используемый для отличных по существу хозяйственных операций, имевших место ранее.

Обратите внимание, что новые положения ФСБУ не отличаются от положений Федерального закона № 402-ФЗ. К тому же следует учитывать, что некоторые корректировки могут потребовать ретроспективного анализа

К таковым следует относить те изменения, которые повлияют или же способны существенно повлиять на финансовый результат, финансовое положение, движение денежных средств субъекта

К тому же следует учитывать, что некоторые корректировки могут потребовать ретроспективного анализа. К таковым следует относить те изменения, которые повлияют или же способны существенно повлиять на финансовый результат, финансовое положение, движение денежных средств субъекта.

В таком случае бухгалтер либо иное ответственное лицо обязано внести соответствующие корректировки:

- изменить данные входящих остатков по статье «Финансовый результат учреждения»;

- скорректировать значения статей отчетности, которые связаны с финансовым результатом субъекта.

Менять показатели прошлогодней отчетности не нужно. Однако при формировании финотчетов за текущий период придется подать соответствующие данные о скорректированных сравнительных показателях.

Анализ и аудит учетной политики предприятия

Руководство крупных компаний должно уделять внимание конкретным инструментам для улучшения текущих показателей. Для анализа учетной политики предприятия требуется:

Для анализа учетной политики предприятия требуется:

- детальное изучение текущей информации о деятельности предприятия;

- исследование рабочего плана по счетам, схемы документооборота, применяемых первичных документов;

- обладание знаниями в бухгалтерском и налоговом законодательстве.

Анализ учетной политики проводится сторонними специалистами, разбирающимися в тонкостях деятельности того или иного предприятия, отраслевых нормативах, специальных требований законодательства.

Аудит учетной политики предприятия предполагает оценку:

- аргументированности учетной политики;

- соответствия распорядительной документации законодательству;

- сроков принятия и формы учетной политики законодательным нормам;

- логичности тезисов учетной политики;

- возможности применения нешаблонных способов учетной политики;

- полноты раскрытия имеющихся методик учета;

- особенностей учетной политики.

Иногда аудит проводится в ознакомительных целях, чтобы оценить качество бухучета и документооборота предприятия.

Аудиторы должны выяснить, действительно ли учетная политика претворяется в жизнь или же является формальным локальным документом.

Особое внимание уделяют изучению способов и методов, которые применяются на практике, но в законодательстве не описываются, либо предполагают различное толкование

Структура учетной политики

Учетная политика организации может быть общей — для бухгалтерского и для налогового учета. Можно также разработать отдельную учетную политику для каждого вида учета. Учетная политика ИП формируется только для целей налогового учета.

Учетная политика организации будет единой, включая ее обособленные подразделения, даже если они имеют отдельный баланс.

Общая учетная политика организации состоит из трех основных разделов:

- организационно-технический;

- методологический для целей ведения бухгалтерского учета;

- методологический для целей налогообложения.

Важные пункты учетной политики приведены в таблице:

|

Организационно-технический раздел |

|

|

Способ ведения учета |

Указать, кто ведет учет – руководитель; бухгалтер или отдел бухгалтерии; аутсорсинговая компания или сторонний бухгалтер. |

|

Форма учета |

Журнально-ордерная; мемориально-ордерная; автоматизированная. |

|

Рабочий план счетов |

Утверждается отдельным приложением к учетной политике. |

|

Формы первичных учетных документов |

Если применяются унифицированные формы, то их надо перечислить и указать реквизиты нормативного акта, которыми они утверждены. Если применяются самостоятельно разработанные формы, то их образцы надо привести в приложении. |

|

Право подписи первичных учетных документов |

Привести перечень лиц в приложении или указать, что право подписи определяется в должностных инструкциях. |

|

Формы бухгалтерских регистров |

Перечень и форму регистров укажите в приложении. |

|

График документооборота |

Утверждается отдельным приложением к учетной политике. |

|

Инвентаризация |

Указать сроки проведения инвентаризации, перечень имущества и обязательств, подлежащих инвентаризации, количество инвентаризаций. |

|

Методологический раздел для целей ведения бухгалтерского учета |

|

|

Промежуточная бухгалтерская отчетность |

Указать, что вы формируете промежуточную отчетность, согласно требованиям закона или учредительных документов. Привести перечень форм бухгалтерской отчетности. |

|

Учет МПЗ, тары, готовой продукции и товаров |

Надо выбрать единицу учета МПЗ (номенклатурный номер, партия, однородная группа). Определите, как происходит оценка поступающих МПЗ: по фактической себестоимости либо по учетным ценам. Укажите метод оценки материалов, списываемых в производство (по себестоимости каждой единицы; по средней себестоимости; ФИФО). |

|

Доходы и расходы организации |

Пропишите, как организация признает коммерческие и управленческие расходы. Укажите порядок признания выручки от продажи продукции, выполнения работ, оказания услуг с длительным циклом (более 12 месяцев). Предусмотрите порядок оценки незавершенного производства. |

|

Учет расчетов по налогу на прибыль |

Малые предприятия должны прописать, применяют они ПБУ 18/02 или нет. |

|

Создание фондов и резервов |

Пропишите порядок создания резерва по сомнительным долгам. Зафиксируйте учет оценочных обязательств, малые предприятия могут не их формировать. Укажите, будет ли ООО создавать резервный фонд. |

|

Учет основных средств |

Пропишите, как определяется срок полезного использования. Укажите способ начисления амортизации и способ списания ОС стоимостью не более 40 тыс. рублей за единицу. Определите, проводит ли организация компания переоценку ОС, если да, то зафиксируйте метод переоценки. |

|

Методологический раздел для целей налогообложения |

|

|

Источники данных для налогового учета |

Определите, на основе чего ведется налоговый учет — бухгалтерских регистров или в самостоятельно разработанных регистрах (такие формы надо привести в приложении к учетной политике). |

|

Метод амортизации ОС |

Укажите, применяет ли организация амортизационную премию или повышающие коэффициенты амортизации. |

|

Метод определения стоимости сырья и материалов, используемых в производстве |

Выберите один из четырех способов (по средней себестоимости; по стоимости единицы запасов, ФИФО, ЛИФО). |

|

Периодичность сдачи деклараций по налогу на прибыль |

Определите отчетные периоды по налогу на прибыль (ежеквартально или ежемесячно). |

|

Метод признания доходов и расходов |

Выберите – метод начисления или кассовый метод (на применение кассового метода есть ограничения). |

|

Распределение доходов и расходов, относящихся к нескольким отчетным (налоговым) периодам |

Если налог на прибыль организация платит ежемесячно, то такие доходы и расходы распределяют тоже раз в месяц. Если организация отчитывается ежеквартально, то доходы и расходы можно распределять ежемесячно или ежеквартально. |

|

Определение перечня прямых расходов |

Укажите, какие расходы являются прямыми (в качестве пример можно взять перечень из статьи 318 НК РФ) |

Применение различных способов управления прибылью и финансовый результат

Поскольку прибыль это разница между доходами и расходами, то выбор метода признания доходов и расходов увеличивает или уменьшает конечный финансовый результат.

В отношении доходов влияние оказывает факт признания дохода в результате реализации.

В некоторых случаях, доход может не признаваться как реализация, если не подписан акт выполненных работ, хотя работа принята и ее результатами пользуется заказчик. Товары или продукция могут не признаваться реализованными, если не выполнены все условия договора (например, товары не оплачены).

В отношении расходов влияние учетной политики на величину прибыли существенно выше.

Это связано с тем, что расходы могут учитываться различными методами.

Оценка стоимости затрат также может существенно варьироваться в зависимости от выбранной учетной политики.

Это касается стоимости товаров, материальных запасов, оценки амортизируемого имущества, методов исчисления амортизации, оценки ценных бумаг, прочих расходов.

Например, амортизация внеоборотных активов может начисляться несколькими способами. Одни из них равномерно переносят стоимость амортизируемого имущества (линейный метод), другие – позволяют существенно увеличить размер амортизационных отчислений в первые годы эксплуатации активов, что приведет к уменьшению прибыли.

Выбор метода оценки стоимости материально-производственных запасов (ФИФО, ЛИФО, средней стоимости) позволяет увеличивать или уменьшать прибыль отчетного года.

Грамотное, взвешенное применение различных способов управления прибылью с помощью учетной политики позволяет планировать такие показатели как рентабельность, ликвидность, доходность и, в конечном счете, влиять на финансовый результат.

Приведем в Таблице фрагмент вариантов учетной политики, которые влияют на расходы организации, а, следовательно, на финансовый результат.

Таблица. Варианты учетной политики, влияющие на расходы организации

|

Элемент учетной политики |

Нормативный акт |

|

Учет основных средств |

|

|

Выбор способа начисления амортизации основных средств |

Пункт 18 ПБУ 6/01 |

|

Использование коэффициента при начислении амортизации способом уменьшаемого остатка |

Пункт 19 ПБУ 6/01 |

|

Установление стоимостного лимита отнесения основных средств к МПЗ |

Пункт 5 ПБУ 6/01 |

|

Учет арендованных основных средств |

Пункт 14 Методических указаний по учету основных средств |

|

Учет спецоснастки и спецодежды |

|

|

Порядок учета спецоснастки и спецодежды |

Методические указания по учету спецоснастки и спецодежды (п. 9). Письмо Минфина России от 12.05.2003 N 16-00-14/159 |

|

Порядок учета спецодежды |

Методические указания по учету спецоснастки и спецодежды (п. 9). Письмо Минфина России от 12.05.2003 N 16-00-14/159 |

|

Порядок учета спецодежды, имеющей срок эксплуатации менее 12 мес. |

Методические указания по учету спецоснастки и спецодежды (п. 21 и 26) |

|

Порядок учета спецоснастки, предназначенной для индивидуальных заказов или используемой в массовом производстве |

Методические указания по учету спецоснастки и спецодежды (п. 24, 25) |

|

Организация оперативного (количественного) учета выдачи спецоснастки в производство и ее возврата на склад |

Методические указания по учету спецоснастки и спецодежды (п. 50) |

|

Учет нематериальных активов |

|

|

Порядок выбора способа начисления амортизации НМА |

ПБУ 14/2007 (п. 28) |

|

Использование коэффициента при начислении амортизации способом уменьшаемого остатка |

ПБУ 14/2007 (подп. «б» п. 29) |

|

Учет НИОКР с положительным результатом |

|

|

Способ списания расходов на выполнение НИОКР с положительным результатом |

ПБУ 17/02 (п. 11) |

|

Учет материалов |

|

|

Порядок учета материалов на счете |

Инструкция по применению счетов , , Плана счетов |

|

Порядок определения учетной цены (если учет материалов на счете ведется по учетным ценам) |

Методические указания по учету МПЗ (п. 80) |

|

Способ оценки материалов при их выбытии |

ПБУ 5/01 (п. 16) |

|

Расчет средней себестоимости при выборе способа оценки по средней себестоимости |

Методические указания по учету МПЗ (п. 78) |

|

Исчисление себестоимости единицы при выборе способа оценки материалов по себестоимости каждой единицы |

Методические указания по учету МПЗ (п. 74) |

|

Учет затрат по содержанию заготовительно-складского аппарата |

Методические указания по учету МПЗ (п. 70) |

|

Порядок учета ТЗР |

Методические указания по учету МПЗ (п. 83) |

|

Порядок списания отклонений или ТЗР |

Методические указания по учету МПЗ (п. 87 и 88) |

Пример содержания учетной политики предприятия для бухгалтерского учета

Рассмотрим один из возможных вариантов оформления документации, связанной с описанием методов бух. учета.

Учетная политика предприятия (образец):

ТОО «Визит»

ул. Строителей, 48

телефон 8 (3812) 234949

факс 8 (3812) 234853

Приказ № 23

«Об учетной политике на 2016 год»

Согласно Законодательству РФ, с целью соблюдения единой системы бухгалтерского и налогового учета

ПРИКАЗЫВАЮ:

Утвердить с 1.01.2016 учетную политику компании для целей бухгалтерского учета приведенного содержания:

Организационные и технические аспекты

1.1. Учет ведет бухгалтер.

1.2. Уровень централизации учета – централизованный.

1.3. Организационная структура учета – линейная.

1.4. Формы первичных документов разработаны предприятием самостоятельно и представлены в приложениях к приказу.

1.5. Лица, имеющие право оставлять подпись в первичной документации, перечислены в приложении к приказу.

1.6. Форма бухгалтерского учета – автоматизированная.

1.7. Предприятие использует Типовой план счетов РФ.

1.8. Порядок проведение инвентаризации, состав комиссии утвержден в приложении к приказу.

Методические аспекты

2.1. Амортизация ОС и НМА начисляется линейным способом.

2.2. Установить минимальную стоимость ОС в размере 100 тыс. рублей.

2.3. В составе МПЗ учету подлежат активы, стоимостью не более 82 тыс. рублей.

2.4. Суммы амортизационных отчислений НМА отражать на счете 05.

2.5. Переоценку ОС не проводить.

2.6. Материальные ценности учитывать, не используя счета 15, 16.

2.7. МПЗ должны отпускаться в производство по средней себестоимости.

2.8. Транспортные и заготовительные расходы включать в фактическую себестоимость.

2.9. Производить оценку приобретаемых товаров по фактической себестоимости.

210. Учет выпуска продукции производить с использованием счета 40.

2.11. Резервы предстоящих расходов не создаются.

Методы, не указанные в данном документе, применять согласно Положению МФ РФ «О бухгалтерском учете и финансовой отчетности».

Директор Савочкин П. Б. подпись

В приведенном примере учетной политики указаны лишь основные пункты методики организации бух. учета. В большей части предприятие основывается на общепринятых правилах.