Минимальный налог на усн 15%

Содержание:

- Налоговая база на УСН Доходы минус Расходы

- Выгода режима

- Что такое УСН «Доходы минус расходы»

- Страховые взносы для расчёта налога на УСН

- Преимущества и недостатки работы на разных объектах

- Расчет налога УСН «Доходы минус расходы» и УСН «Доходы»

- Заменяет налоги

- Утрата право применять УСН

- Отчетность на УСН

- Кому выгодно и невыгодно применять УСН

- Отчетность на УСН

- Расходы помогают заработать

- Какие расходы нельзя признать

Налоговая база на УСН Доходы минус Расходы

Конечно, при первом знакомстве с УСН Доходы минус Расходы может создаться впечатление, что более выгодной системы налогообложения в РФ просто не существует (при условии минимально возможной ставки 5%). Тем не менее, анализировать возможность применения в вашем конкретном случае этого варианта УСН надо не только арифметически.

Если с налоговой ставкой этого режима все достаточно ясно, то с другим элементом налогообложения, т.е. налоговой базой, возникает очень много вопросов. В отличие от УСН Доходы, где налоговая база складывается только из полученных доходов, налоговой базой на УСН Доходы минус Расходы являются доходы, уменьшенные на величину расходов, и для ее расчета

По своей сути, расчет единого налога на УСН Доходы минус расходы гораздо ближе к расчету налога на прибыль, чем к варианту УСН Доходы. Не случайно глава 26.2 НК РФ, посвященная применению упрощенной системы, несколько раз отсылает к положениям, регулирующим начисление налога на прибыль.

Основной риск для налогоплательщика здесь заключается в непризнании налоговой инспекцией расходов, заявленных им в декларации по УСН. Если налоговики не согласятся с формированием налоговой базы, то кроме недоимки, т.е. доначисления налога, будет рассчитана пеня и наложен штраф по ст. 122 НК (20% от неуплаченной суммы налога).

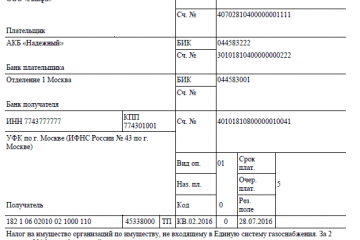

✐ Пример ▼

В декларации по УСН ООО «Дельфин» заявило полученные доходы в сумме 2 876 634 руб. и произведенные расходы на сумму 2 246 504 руб. Налоговая база, по мнению налогоплательщика, составила 630 130 руб., а сумма налога по ставке 15% равна 94 520 руб.

Учет произведенных расходов производился по данным КУДиР, а к декларации, по требованию налогового органа, были приложены копии документов, подтверждающих факт хозяйственных операций и оплаты расходов. В расходах указаны (в рублях):

- закупка сырья и материалов – 743 000

- закупка товаров, предназначенных для перепродажи – 953 000

- зарплата и страховые взносы на обязательное страхование – 231 504

- аренда офиса – 96 000

- аренда производственного помещения – 127 000

- бухгалтерские услуги сторонней организации – 53 000

- услуги связи – 17 000

- холодильник для офиса – 26 000.

По результатам камеральной проверки декларации, налоговая инспекция приняла к уменьшению налоговой базы следующие расходы:

- закупка сырья и материалов – 600 000, т.к. материалы на сумму 143 000 руб. не были приняты от поставщика

- закупка товаров, предназначенных для перепродажи – 753 000, т.к. не все закупленные товары были реализованы покупателю

- зарплата и страховые взносы на обязательное страхование – 231 504

- аренда офиса – 96 000

- аренда производственного помещения – 127 000

- услуги связи – 17 000.

Затраты на приобретение холодильника для офиса в сумме 26 000 руб. не были приняты, как не имеющие отношения к предпринимательской деятельности организации. Также экономически необоснованными были признаны затраты на стороннее бухгалтерское обслуживание в сумме 53 000 руб., т.к. в штате имелся бухгалтер, обладающий достаточной квалификацией, в обязанности которого входило полное бухгалтерское обслуживание организации. Итого, расходы были признаны в сумме 1 824 504 руб., налоговая база составила 1 052 130 руб., а сумма налога к уплате – 157 819 руб.

Начислена недоимка по налогу в сумме 63 299 руб. и штраф по ст. НК РФ (неполная уплата сумм налога в результате занижения налоговой базы), в размере 20% от неуплаченной суммы налога, т.е. 12 660 руб.

Примечание: к этой сумме необходимо еще добавить пени по несвоевременной оплате недоначисленных сумм авансовых платежей, что потребует указания доходов и расходов поквартально.

Выгода режима

Упрощенная система налогообложения, выгодная для большинства, существует ряд преимуществ, которые это доказывают. Процент налога значительно невысок, а возни с документацией меньше, чем при другом налоговом режиме.

Для того, чтобы увидеть полную картину, сравним “Щадящую систему” с другими режимами:

-

Общий режим налогообложения (ОРН). Оплачивается процент от прибыли ООО, на добавочную стоимость и имущество. Такую систему могут использовать все ООО и ИП, занимающиеся любой деятельностью. Уплачивается процент на прибыль, в размере 20%, на имущество 2.2%, НДС 0-10-18%. Постоянно предоставляют документационную отчетность на доходы и имущество предприятия. Ежеквартально уплачиваются авансовые платежи. Все налоги уплачиваются в разное время. К примеру:

- На прибыль – не позже 28 марта каждого года;

- На имущество организации (зависимости от законодательства субъекта);

- НДС – не позже 20 го числа нового квартала. Перейти на такой режим можно с любого другого, но только в начале нового года.

- Упрощенная система налогообложения. Имеется ряд ограничений, из-за которых не все организации могут ее использовать. Налогоплательщики на “Упрощенке”, уплачивают 15%, но в некоторых случаях по решению законодательства он может быть уменьшен до 5%. Ежеквартально ООО и ИП в обязательном порядке, уплачивают “аванс”. По окончании налогового периода, можно добровольно перейти на другие виды налогообложения, при утрате силы, автоматом предприятие будет переведено на ОРН.

-

Единый налог на временные доходы (ЕНВД). Налог уплачивается в размере 15% от временного дохода предприятия или организации. Авансовые платежи не уплачиваются. Налог уплачивается ежеквартально, декларация сдается так же. Можно добровольно сменить налоговый режим, а при утрате силы, со следующего квартала в обязательном порядке на ОРН. Имеется ряд ограничений для ООО и ИП, которые не могут перейти на ЕНВД:

- не все виды деятельности могут на него перейти;

- если численность рабочих более 100;

- доля участников других организаций более 25%.

- Единый сельскохозяйственный налог (ЕСХН). Такой вид налогового режима принимают ООО, у которых часть дохода от продаж собственной продукции составляет 70 или менее процентов. Уплачивается 6% от величины доходов, уменьшенной на величину расходов. Авансовые платежи, уплачиваются раз в 6 месяцев. Бухгалтерская отчетность предоставляется раз в налоговый период.

Из выше приведенных сравнений можно сделать выводы. “Упрощенку” 15%, выгоднее всего применять тем фирмам, которые имеют большие расходы.

Но стоит, отметить, то что уменьшить налог с помощью расходов не всегда получится, так как есть список закрытых трат, которые не могут использоваться.

Что такое УСН «Доходы минус расходы»

Налогооблагаемая база при этом варианте упрощёнки определяется, как разница между доходами и расходами. В этом основное отличие от УСН «Доходы», при котором затраты не влияют на сумму налога.

Налоговая ставка — до 15 %

Базовая налоговая ставка УСН «Доходы минус расходы — 15 %. Поэтому этот вариант часто называют просто «УСН 15 %». Однако региональные власти имеют право снизить ставку по этому виду упрощёнки до 5 %, а в Крыму и Севастополе — до 3 %.

Налоговую ставку, которая сейчас действует в вашем регионе, можно узнать в конце страницы об УСН на сайте ФНС.

Расчёт налога — какие доходы и расходы учитывать

Упрощёнка «Доходы минус расходы» по способу расчёта похожа на налог на прибыль при общей налоговой системе. Однако есть и существенные особенности:

-

Доходы и расходы учитываются «по оплате», то есть по факту поступления или выплаты денег.

-

Перечень затрат, которые можно признать расходами, закрытый. Если расход не указан в статье 346.16 НК РФ, то его нельзя вычесть из облагаемой базы, даже если он экономически обоснован. Аналогично налоговая может отказать в учёте расходов, которые не подтверждены документами.

-

Доходами считается весь заработок от бизнеса. Обычно это выручка от продажи товаров или услуг. Но есть и доходы, которые не связаны с бизнесом, и все равно учитываются в расчетах — внереализационные ( НК РФ).

-

Налог в любом случае не должен быть меньше 1 % от выручки. Если расчет «на общих основаниях» дал в итоге меньшую сумму, то нужно заплатить минимальный 1 % налог.

Отчётность — декларация, КУДиР и бухотчётность

На УСН «Доходы минус расходы» один обязательный для всех налоговый отчёт — ежегодная налоговая декларация. Её сдают один раз: организации до 31 марта, а ИП — до 30 апреля. Форма декларации утверждена приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99@.

Предприниматели освобождены от бухгалтерской отчётности, но организации на УСН обязаны её сдавать. Если фирма подходит под ограничения УСН, она относится к малым предприятиям, а значит, получает право вести бухучёт в упрощённой форме:

-

пользоваться сокращённым планом счетов;

-

применять упрощённую форму бухотчётности;

-

не сдавать отчёты о движении денежных средств и изменениях капитала.

Бухотчётность организации сдают в налоговую до 31 марта.

Если у упрощенца есть сотрудники, то по ним тоже нужно сдавать регулярные отчёты: сведения о численности, расчёты по страховым взносам, НДФЛ, СЗВ-М, СЗВ-СТАЖ, 4-ФСС и другие.

Ещё на УСН нужно вести книгу учёта доходов и расходов (КУДиР). Её не требуется сдавать налоговую, пока она не направит официальный запрос.

Страховые взносы для расчёта налога на УСН

Страховые взносы не являются особенностью именно упрощённой системы налогообложения (их платят на всех режимах), но без понимания того, что это за платежи, будет трудно понять дальнейшие расчёты.

Взносы – это перечисления, которые поступают для страхования физических лиц: пенсионное, медицинское, социальное, от травматизма и профзаболеваний. Индивидуальные предприниматели платят взносы за себя, а работодатели – за работников. Тарифы и конкретные суммы взносов устанавливает Налоговый кодекс РФ

- Обязательная сумма взносов ИП за себя в 2021 году составляет 40 874 рубля плюс 1% от суммы годового дохода свыше 300 000 рублей (если он получен). Заплатить обязательные взносы надо до конца текущего года, а дополнительный взнос – до 1 июля года, следующего за отчётным.

- Стандартные тарифы страховых взносов для работодателей составляют, в общей сложности, от 30,2% до 38,5% выплат работникам. Однако с апреля 2020 года снижены ставки взносов для выплат работникам, превышающих МРОТ. Кроме того, некоторые категории работодателей, например, IT-компании, платят по пониженным ставкам.

Право уменьшать налог на УСН на сумму взносов, уплаченных работодателями или ИП за себя, предусмотрено статьей 346.21 НК РФ. Благодаря этой норме упрощенцы платят в бюджет ещё меньше, чем 6% от полученного дохода.

Преимущества и недостатки работы на разных объектах

Выбор объекта налогообложения зависит от нескольких факторов. Основные – направление работы и регион. От региона, где зарегистрирована организация, зависит ставка налога на УСН. От вида деятельности – состав и структура затрат, которые можно учитывать при расчете налога. Рассмотрим ключевые характеристики каждого объекта.

При УСН «доходы» налоговая ставка обычно меньше. Статьей 346.20 НК установлена ставка 6 процентов для налога с доходов и 15 процентов для налога с разницы между доходами и расходами. Это максимальные ставки.

Но региональным властям предоставлено право устанавливать дифференцированные ставки налога: от 1 до 6 процентов – для объекта «доходы», от 5 до 15 процентов – для объекта «доходы минус расходы» (п. 1 и 2 ст. 346.20 НК).

Властям Крыма и Севастополя разрешили снижать ставки еще существеннее: при объекте «доходы» – до нуля, при объекте «доходы минус расходы» – до 3 процентов (п. 3 ст. 346.20 НК). Не исключено, что в конкретном регионе ставка для объекта «доходы минус расходы» будет меньше, чем для объекта «доходы».1

При объекте «доходы минус расходы» в бюджет платят не меньше 1 процента облагаемых поступлений – минимальный налог. Но только если посчитанный по обычной методике годовой налог оказывается меньше. То есть налог придется платить даже при убытках.

При объекте «доходы» налог можно снизить на взносы, пособия и торговый сбор. Налог с доходов считают в два этапа – умножают облагаемые суммы на ставку, а затем уменьшают получившийся результат на страховые взносы и больничные (максимум – наполовину). Плательщики торгового сбора могут при определенных условиях уменьшить оставшуюся часть налога до нуля.

На УСН «доходы-расходы» признают расходы из закрытого перечня, списывают убытки. Учитываемых расходов меньше, чем в 25 главе НК, которая регламентирует налог на прибыль. Убытки на упрощенке можно переносить на протяжении 10 лет.

Дополнительное преимущество объекта «доходы» – простота учета. В этом случае достаточно фиксировать доходы в момент поступления и включать их в налоговую базу. Большинство расходов при этом объекте подтверждать не нужно, в книге учета при УСН расходы обычно не отражают.

При объекте «доходы минус расходы» налоговая база тоже формируется кассовым методом. Но в книге учета при УСН отражают доходы, расходы и убытки. Если в оформлении первички – недочеты, ИФНС может не принять расходы.

Сравнительная характеристика объектов налогообложения при УСН

| Показатель | Объект «доходы» | Объект «доходы минус расходы» |

| Налоговая база | Только доходы. Расходы не учитывают | Доходы уменьшают на расходы из закрытого перечня (п. 1 ст. 346.16 НК) |

| Ставка | 6 процентов. Регионы вправе снижать ставку до 1 процента (п. 1 ст. 346.20 НК). Подробнее – в рекомендации | 15 процентов. Регионы вправе снижать ставку до 5 процентов (п. 2 ст. 346.20 НК). Подробнее – в рекомендации |

| Налоговый вычет |

Есть. Сумму единого налога можно уменьшить:

– на страховые взносы; – взносы по договорам добровольного личного страхования; – больничные за первые три дня болезни; – торговый сбор. Подробнее – в рекомендации. Для предпринимателей – особый порядок |

Нет |

| Минимальный налог | Нет | Есть. Минимальный налог – 1 процент от доходов. Его считают по итогам года и перечисляют, если сумма больше налога, рассчитанного по обычной методике (п. 6 ст. 346.18 НК) |

| Убытки прошлых периодов | Нельзя учесть | Можно учесть. Убыток переносят на будущие налоговые периоды в течение следующих 10 лет (п. 7 ст. 346.18 НК) |

Расчет налога УСН «Доходы минус расходы» и УСН «Доходы»

Теперь поговорим о практической части – как же посчитать объем взноса, выбрать «тарифы» на упрощенной системе и чему отдать предпочтение: налогу «Доходы» или «Доходы минус расходы».

Итак, существует два типа начисления налога УСН (причем выбор нужно сделать уже при подаче заявления):

Итак, существует два типа начисления налога УСН (причем выбор нужно сделать уже при подаче заявления):

«Доходы» со ставкой налога 6%, начисляемой на всю сумму полученного дохода. Уменьшить налоговую базу можно только на сумму страховых взносов во внебюджетные фонды.

Таким образом, сказать однозначно, какая из двух «упрощенок» оказывается более выгодной, невозможно. Расчет нужно проводить индивидуально, основываясь не только на сфере деятельности предприятия, но и на его структуре доходов и расходов.

При выборе системы УСН в качестве основного режима очень важно обратить внимание на список расходов, которые принимаются к расчету и понижению налоговой базы. В отличие от ОСНО, в этот перечень входят далеко не все траты, которые может понести организация. Если значительная часть расходов вашей компании не входят в список разрешенных, имеет смысл рассмотреть УСН Доходы либо перейти на общий режим налогообложения

Если значительная часть расходов вашей компании не входят в список разрешенных, имеет смысл рассмотреть УСН Доходы либо перейти на общий режим налогообложения.

Заменяет налоги

^

Организации

Индивидуальные предприниматели

налога на прибыль организаций, за исключением налога, уплачиваемого с доходов по дивидендам и отдельным видам долговых обязательств;

налога на имущество организаций, однако, с 1 января 2015 г. для организаций, применяющих УСН, устанавливается обязанность уплачивать налог на имущество в отношении объектов недвижимости, налоговая база по которым определяется как их кадастровая стоимость (п. 2 , п. 1 ст. 2, ч. 4 ст. 7 Федерального закона от 02.04.2014 № 52-ФЗ);

налога на добавленную стоимость, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом.

налога на доходы физических лиц в отношении доходов от предпринимательской деятельности;

налога на имущество физических лиц, по имуществу, используемому в предпринимательской деятельности. однако, с 1 января 2015 г. для индивидуальных предпринимателей, применяющих УСН, установлена обязанность уплачивать налог на имущество в отношении объектов недвижимости, которые включены в перечень, определяемый в соответствии с (п. 3 , п. 23 ст. 2, ч. 1 ст. 4 Федерального закона от 29.11.2014 № 382-ФЗ)»;

налога на добавленную стоимость, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом).

Применение УСН не освобождает от исполнения функций по исчислению, удержанию и перечислению НДФЛ с заработной платы сотрудников.

Утрата право применять УСН

НК содержит перечень критериев, которые каждый субъект бизнеса, определяющий налог на упрощенной системе, обязан соблюдать.

Однако в процессе деятельности могут возникнуть следующие нарушения:

- Доходные поступления с начала текущего года больше 120 млн. рублей;

- Балансовая стоимость всех ОС превысила 150 млн. рублей;

- В число владельцев организации вошли другие фирмы, при этом они владеют долей более 25% от всего капитала;

- Среднее число трудоустроенных превысило 100 работников.

В случае, когда произошло хотя бы одно из указанных нарушений, то субъект бизнеса обязан самостоятельно начать использовать общий режим налогов. При этом обязанность на отслеживание соответствия данным показателем лежит полностью на самом субъекте бизнеса.

Как только налогоплательщик обнаружил, что потеряла возможность применять УСН дальше, ему необходимо сделать:

- Передать в ФНС, к которой он относится специальное уведомление об утрате права на УСН. Это нужно сделать до 15-го дня месяца, после квартала потери такого права.

- Отправить в орган декларацию по УСН. Это необходимо выполнить до 25-го дня месяца, идет за кварталом потери права.

- Самостоятельно произвести расчет и перечисление всех налогов, которые субъект бизнеса должен был бы оплачивать на общей системе, за все месяцы текущего года, когда использовалось УСН. Сделать это нужно до 25-го дня месяца, идет за кварталом потери права.

Отчетность на УСН

На каком бы режиме налогообложения вы ни находились, одним из самых важных моментов остается своевременная уплата взносов, правильное ведение учета и сдача отчетности. Заметим, что на УСН разрешен «упрощенный» бухучет – это значит, что предприниматель в малом бизнесе вполне способен самостоятельно выполнять эту работу, не обращаясь к услугам наемных специалистов.

При этом сдавать документы и уплачивать взносы на УСН придется достаточно часто:

Налоговый период – 1 год. Организации и ИП обязаны предоставить в налоговую инспекцию декларацию, а также произвести окончательный расчет по налогам.

Отдельные сроки установлены для отчетности и уплаты по местным налогам, статистической отчетности. Нужно тщательно отслеживать все даты, чтобы не допустить появление налоговой задолженности.

Отдельные сроки установлены для отчетности и уплаты по местным налогам, статистической отчетности. Нужно тщательно отслеживать все даты, чтобы не допустить появление налоговой задолженности.

Теперь поговорим об отчетности, которую необходимо сдавать. Начнем с ООО:

- Налоговая декларация по основному налогу – не позже 31 марта.

- Ежемесячная и квартальная отчетность в страховые фонды.

- Бухгалтерская отчетность за прошедший год подается одновременно с налоговой декларацией.

- Статистическая отчетность – 1 раз в год.

Для ИП список отчетности несколько другой:

- Декларация по УСН – до 30 апреля.

- Сведения о среднесписочной численности сотрудников, сдаются ежегодно.

- Ежемесячная и квартальная отчетность в страховые фонды.

- Декларация 6-НДФЛ и 2-НДФЛ (в случае, если у предпринимателя имеются наемные работники).

- Статистическая отчетность – 1 раз в год.

Хотя ведение полноценного бухучета и сдача отчетности в налоговую для ИП не предусмотрена, предприниматели обязаны заполнять КУДИР и сохранять подтверждающие документы. В ином случае во время налоговой проверки выяснится, что отраженные в декларациях доходы и расходы не соответствуют документам.

Кому выгодно и невыгодно применять УСН

Итак, упрощенная система в России весьма популярна – именно ей чаще всего отдают предпочтение организации, которые не устраивает сложность ОСНО. Однако заметим, что идеально подходит УСН далеко не всем. Наибольшую выгоду могут извлечь следующие категории налогоплательщиков:

Итак, упрощенная система в России весьма популярна – именно ей чаще всего отдают предпочтение организации, которые не устраивает сложность ОСНО. Однако заметим, что идеально подходит УСН далеко не всем. Наибольшую выгоду могут извлечь следующие категории налогоплательщиков:

- Предприятия розничной торговли, в особенности небольшие магазины (если ЕНВД для них недоступен).

- Компании, расходы которых невелики – развлекательные учреждения, работающие в сфере услуг и т.д. В таких случаях прибыль практически равна доходу, а значит, большую роль играет ставка налога.

При этом существует целый ряд сфер деятельности, для которых применение «упрощенки» невыгодно. К ним можно отнести:

Компании, контрагенты которых работают с НДС. Такие покупатели и поставщики просто откажутся от сотрудничества, так как уплаченный НДС не будет возмещаться.

- Организации, желающие участвовать в тендерах и государственных закупках.

- ИП и ООО, в расходах которых большую часть занимают те, что не учитываются в УСН, но при этом в ОСНО принимаются в расчет.

- Когда в скором будущем планируется расширение, развитие компании, выход за ограничения по УСН.

Таким образом, на выбор УСН в качестве налогового режима напрямую влияют особенности компании. Именно поэтому бизнесмен должен заранее просчитать все выгоды от смены и определить, какая система окажется наиболее привлекательной.

Отчетность на УСН

Основным отчетом, который подается при упрощенной системе, является единая декларация по УСН. Ее необходимо отправлять в ФНС единожды, до 31 марта года, идущего за отчетным. Крайний день может быть перенесен на ближайший рабочий день, если он выпадает на выходной.

Кроме этого, есть еще зарплатные отчеты, а также необязательные налоговые отчеты. Последние подаются только в том случае, если по ним есть объект расчета налогов.

Полный список требуемых отчетов выглядит следующим образом:

- Декларация единого налога УСН;

- Отчеты в формате 2-НДФЛ по каждому сотруднику за год;

- Отчет в формате 6-НДФЛ поквартально;

- Декларация по налогу НДС (если налог был указан в отгрузочных документах);

- Декларации по земельному и транспортному налогам (если существуют объекты обложения);

- Расчет по страховым взносам один раз в квартал;

- Обязательные отчеты в ПФР по работникам — СЗВ-М и СЗВ-СТАЖ;

- Отчетность в соцстрах 4-ФСС;

- Среднесписочная численность;

- Отчетность в статистику (обязательные бланки и по выборке);

Внимание! Фирмы обязаны подавать полный комплект бухгалтерской отчетности. При этом малые организации наделены правом их составлять в упрощенной форме.

Расходы помогают заработать

Предприниматель вправе тратить деньги, как хочет: может купить Майбах для компании, подписаться на Космополитен или запастить макбуками для сотрудников. Но чтобы покупка сэкономила налог, покупка должна быть «экономически обоснованной». В переводе с языка налоговой — покупка помогает заработать.

Давайте на примере магазина бытовой техники.

Придется доказывать обоснованность

Покупка холодильников и микроволновок для перепродажи

Покупка холодильника и микроволновки для сотрудников

Аренда магазина

Аренда зала для семинара с клиентами

Оплата интернета для личного телефона сотрудника

Покупка кассы для продавцов

Подписка на Фотошоп, чтобы иногда делать картинки для корпоративной группы в Фейсбуке

В целом, принцип такой: чем понятнее, как расход помогает заработать, тем больше шансов, что налоговая его примет.

Налоговая не просто так пристает с доказательствами. Кажется, проблемы нет: если компания потратила деньги, значит, это кому-нибудь нужно. Даже если компания купила диван в офис за миллион. Может, компания так поднимает статус или ее клиенты отказываются сидеть на стульях из Икеи. Выходит, статусные диваны помогают заработать. Но нет.

Проблема в том, что есть компании, которые злоупотребляют расходами и тратят деньги компании на себя. По договору компания купила диван для офиса, а на самом деле, диван стоит на даче директора.

Как подстраховаться. Нет стопроцентного способа избежать вопросов налоговой, но есть советы, которые на практике выручали предпринимателей.

Собрать документы. Если есть опасение, что налоговая не увидит связь расходов с прибылью, можно показать эту связь. Для этого надо доказать, что это запланированная покупка, а не спонтанное решение. Для доказательства подходят приказы, договоры и соглашения.

У Артема магазин с техникой. Сотрудники часто общаются с клиентами по телефону, поэтому Артем оплачивает покупку телефона, сотовую связь и интернет.

Для налоговой Артем сделал:

- приказ, где написал, что сотрудники такого-то уровня получают телефон такой-то модели и с оплаченной связью и интернетом на такую-то сумму;

- соглашение о передачи телефона сотруднику. В соглашении Артем пишет: ФИО сотрудника, модель и марку телефона, когда сотрудник получил телефон. Самое главное — в соглашении есть условие о материальной ответственности. Если сотрудник потеряет телефон, он купит его за свои деньги;

- договор о корпоративной сотовой связи. Артем не просто переводит деньги на телефон сотрудника, а оплачивает корпоративную связь для корпоративной сим-карты.

Критерии оценки налоговой — в статье на Деле

Проверять партнера. Еще одна подстраховка — убедиться, что вы платите компании, которая не нарушает правила налоговой. Значит, компания не обнальщик, не однодневка, о компании верные сведения в реестре юрлиц или ЕГРЮЛ. В противном случае, налоговая не даст сократить налог на затраты.

Налоговая не приняла расходы из-за сомнений в легальности поставщиков — на сайте «Решения судов»

Индивидуальный предприниматель закупил товары у ООО «Торговый дом „Виола“» и «Юг-Сервис» и учел покупку в налогах.

Налоговая проверила компании и решила, что сделка фиктивная. Компании не стояли на учете в налоговой, не арендовали место на рынке, а счета-фактуры оказались без нужных подписей.

Налоговая отказалась принимать расходы и потребовала доплатить 269 811 рублей.

Держать под рукой мнение Конституционного суда. Если налоговая отказывается принимать расходы, потому что не видит связь с прибылью, можно ей напомнить позицию Конституционного суда. В документе № 320-О-П от 04.06.07 суд пишет в духе:

налоговая база должна оцениваться с учетом намерения налогоплательщика получить экономический эффект. При этом речь о намерениях, а не о ее результате.

Перевод:

вам не обязательно увеличивать прибыль с помощью расходов, достаточно планировать, что это произойдет.

Не факт, что налоговая примет позицию суда, но попробовать можно. За такое штрафы не берут.

Есть случаи, когда компании пробуют обосновать расходы с помощью писем Минфина. Налоговая не всегда признает расходы на покупку питьевой воды для сотрудников или фильтры для воды. При этом Минфин это разрешает в письме N 03-03-06/1/43 от 31.01.2011.

Письма Минфина почти не работают, потому что письма — это не нормативный и не законодательный акт, а лишь мнение, хоть и министерства. Поэтому налоговая не обязана прислушиваться к письмам.

Какие расходы нельзя признать

Несмотря на то, что перечень принимаемых затрат, поименованный в ст. 346.16, включает все основные издержки, которые возникают при ведении предпринимательской деятельности, некоторые платежи принять к учету будет нельзя:

- представительские расходы, которые имеет право принимать к учету налогоплательщик на ОСН, упрощенщик учесть не сможет;

- суммы авансов, перечисленных поставщикам за товары, работы и услуги, которые будут получены в будущем. Эти платежи можно будет учесть только после поступления товаров, работ и услуг;

- НДС, который плательщик УСН выделил в счетах-фактурах, выставленных покупателям, и уплатил в бюджет;

- сам упрощенный налог.

Минфин в своих разъяснениях подчеркивает, что перечень принимаемых затрат при УСН является закрытым. Иные затраты учесть не получится (Письмо от 23.03.2017 № 03-11-11/16982).