Единый расчет по страховым взносам — бланк

Содержание:

- Кто, когда и куда сдает форму РСВ

- Порядок заполнения РСВ-1

- Нюансы формирования сведений в ЕРСВ

- Обязательном листы новой формы РСВ

- Новое в форме РСВ 2021

- Что сдавать

- Как заполнить расчет по страховым взносам: пошаговая инструкция

- Чем грозит несвоевременное предоставление РСВ-1?

- Определение понятий

- Исправление ошибок в РСВ

- Новый единый расчет по страховым взносам – 2017

- СНТ

- Ответственность за нарушение сроков сдачи

- Изменения в форме РСВ 2020 года

Кто, когда и куда сдает форму РСВ

Отчитаться перед налоговой посредством расчета РСВ должны лица, использующие наемных работников — физических лиц, с которыми заключены трудовые или гражданско-правовые договора, то при наличии обязанности по страховым отчислениям за данных лиц. То есть отчитаться должны:

- все организации;

- ИП при наличии работников;

- адвокаты, нотариусы, если есть сотрудники;

- главы КФХ с работниками.

Если была хотя бы одна выплата по трудовому договору (например, генеральному директору ООО) или договору ГПХ (например, оказание услуг или выполнение работ), облагаемая страховыми взносами в отчетном периоде, то нужно заполнить форму РСВ с суммовыми показателями.

Если выплат в расчетном периоде не было, но есть работники — физлица, то нужно будет заполнить нулевой РСВ.

Куда подавать отчет

Расчет сдается в отделение ФНС, в котором организация стоит на учете как юридическое лицо, либо в котором зарегистрировано физическое лицо в качестве индивидуального предпринимателя, адвоката, нотариуса, главы КФХ.

Обособленные подразделения РСВ сдают самостоятельно, если они сами начисляют и выплачивают доходы работникам.

В какие сроки сдавать

В 2021 году расчет по форме РСВ нужно сдать по истечению:

- 1 квартала — до 30 апреля 2021;

- полугодия — до 30 июля 2021;

- 9 месяцев — до 1 ноября 2021 (так как 30 октября выпадает на календарный выходной);

- год — до 31 января 2022 (так как 30 января выпадает на выходной).

То есть в целом, срок сдачи РСВ — до 30-го числа включительно месяца, следующего за периодом.

В какие сроки платить

Платить страховые взносы нужно ежемесячно — до 15-го числа включительно месяца, следующего за расчетным месяцем. Если этот срок выпадает на выходной или нерабочий день, то срок сдачи переносится на последующий ближайщий рабочий день.

Например, за три месяца 2 квартала 2021 года заплатить взносы нужно было в следующие сроки:

- за апрель — до 17 мая (15 мая — суббота);

- за май — до 15 июня;

- за июнь — до 15 июля.

В каком виде сдавать

Формат подачи расчета по страховым взносам:

- бумажный или электронный — если работников 10 и менее (бумажный отчет можно принести в ФНС лично или отправить почтой);

- только электронный — если сотрудников более 10-ти человек.

Новая форма РСВ в 2021 году

В 2021 году расчет по страховым взносам нужно заполнять по новой форме, ниже можно скачать актуальный бланк в формате excel. Впервые подать в ФНС его нужно за 1 квартал 2021, за полугодие 2021 расчет РСВ также нужно подавать по форме из Приказа ФНС от 18.09.2019 № ММВ-7-11/470@ с учетом изменений от 15.10.2020.

Изменения расчета связаны со снижением ставок страховых взносов для отраслей, пострадавших от коронавируса, для IT-компаний, субъектов малого предпринимательства, а также в связи с переходом в 2021 году всех регионов на прямые выплаты от Фонда социального страхования по больничным листам.

Порядок заполнения РСВ-1

Мы определились, что документ заполняют работодатели-страхователи. И каждый определяет для себя, какие разделы нужно заполнять. Как правило, стандартное заполнение состоит из следующих разделов РСВ-1:

- первый лист (титульный);

- раздел 1;

- подраздел 2.1;

- раздел 6.

Другие разделы заполняются, если были произведены доначисления по страховым взносам.

Таким образом, форма РСВ-1 будет заполнена по тем данным, которые начислялись и уплачивались в организации.

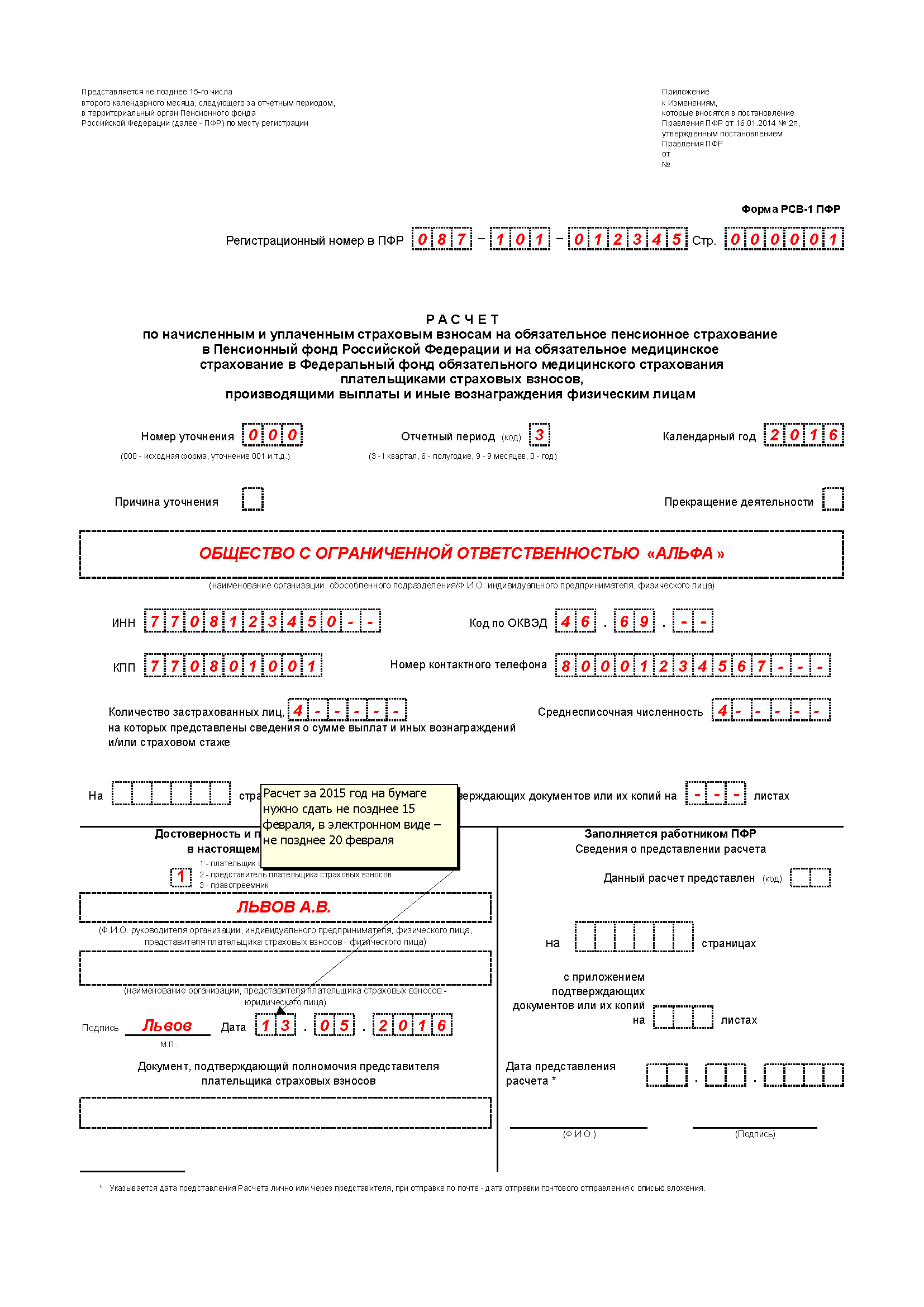

Титульный лист

Прежде чем приступать к заполнению основных разделов документа, нужно заполнить первый лист (титульный). В нем необходимо указать следующие данные работодателя:

- ФИО страхователя;

- ИНН и КПП работодателя;

- регистрационный номер, выданный в ПФР;

- ОКВЭД. Этот код выдаёт НО при регистрации фирмы или коммерсанта;

- телефон.

Все поля на титульном листе обязательно должны быть заполнены. Если будет что-то пропущено, это уже будет считаться нарушением.

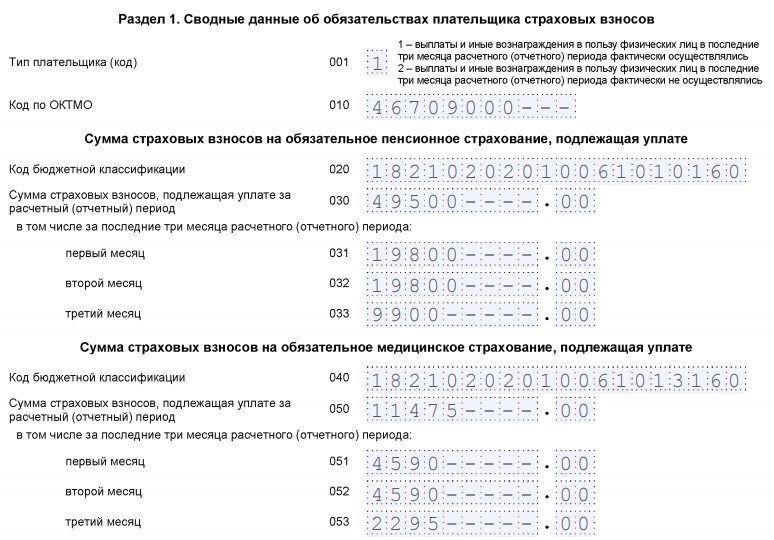

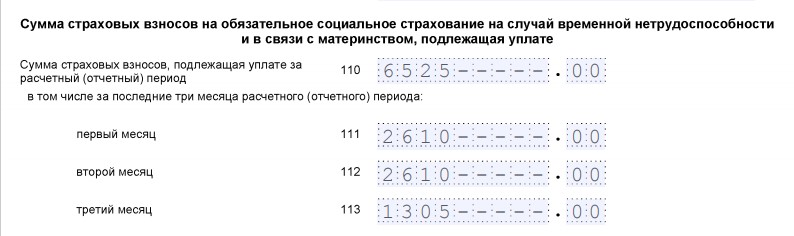

Первый раздел — Расчет по начисленным и уплаченным страховым взносам

Заполняя первый раздел отчетности, обычно ответственные лица не испытывают сложностей. Главное, внести корректные цифры.

Итак, в первом разделе формы нужно будет указать общие суммы, которые начислялись и уплачивались по всем сотрудникам. Все данные, вносимые в этот раздел, берут из раздела 6. Поэтому перед заполнением первого листа можно внести данные в шестой раздел.

Шестой раздел — Сведения о застрахованных лицах

Сюда вносятся индивидуальные данные по каждому сотруднику. Обязательными при заполнении РСВ 1являются следующие сведения:

- ФИО застрахованных лиц;

- СНИСЛ работника;

- взносы, начисленные специалистам;

- сумма взноса, которая была выплачена за сотрудника.

Каждый лист расчета подписывает руководитель компании.

Нюансы формирования сведений в ЕРСВ

Для корректного заполнения расчета обратите особое внимание на порядок представления сведений по отдельным категориям застрахованных лиц. К примеру, декретницы отражаются в подразд

3.1 и 3.2. разд. 3 с персонифицированными данными. Необходимость включения таких сотрудников обусловлена, прежде всего, тем, что даже, находясь в декрете, специалисты продолжают числиться в штате компании, то есть остаются застрахованными лицами. Суммы пособий включаются в соответствующую строку 210 подраздела, так как не относятся к тем выплатам, с которых требуется производить начисления взносов (подп. 1 п. 1 стат. 422 НК). Факт конкретной уплаты таких сумм значения не имеет.

Чтобы правильно отразить в расчете дивиденды, запомните, что с таких сумм также не нужно начислять взносы на страхование (п. 1 стат. 420 НК). Следовательно, дивиденды включаются в стр. 040 подразд. 1.1, 1.2.

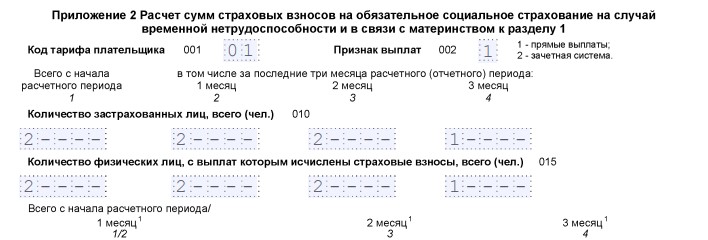

Для заполнения показателя «признак выплат» прилож. 2 разд. 1 следует указывать код «1» – для выплат в рамках пилотных проектов Соцстраха (стр. 070, 080 приложений 2-4 не заполняются), «2» – для обычных выплат пособий через работодателя (стр. 070, 080 приложений 2-4 заполняются). То есть цифру «1» ставят работодатели только в тех регионах, которые участвуют в пилотных проектах по выплате пособий физлицам напрямую.

Обязательном листы новой формы РСВ

1. Все работодатели без исключения, перечисляли зарплату, производили другие выплаты физлицам, включите в расчет.

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения № 1 к разделу 1;

- приложение № 2 к разделу 1;

- раздел 3

2. Работодатели, уплачивающие взносы по дополнительным тарифам и/или применяющие пониженные тарифы

- подразделы 1.3.1, 1.3.2, 1.3.3, 1.4 приложения № 1 к разделу 1;

- приложение № 2 к разделу 1;

- приложения №№ 5-10 к разделу 1;

- раздел 3

3. Работодатели, понесшие расходы в связи с выплатой обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

- приложение № 3 к разделу 1;

- приложение № 4 к разделу 1;

Новое в форме РСВ 2021

С какого года сдается рсв ? Она сдается с 2017 года. Нужно отчитываться и платить страховые расчеты в налоговую с 2017 года. Кроме отчислений на травматизм. Вместо привычных РСВ-1 и 4-ФСС налоговые инспекторы утвердили новую единую форму отчетности по страховым отчислениям. Согласно Приказа ФНС России от 18.09.2019 N ММВ-7-11/470@. При заполнении руководствуйтесь Порядком, утвержденным тем же Приказом.

Новый отчет РСВ занимает 22 листа ( (.pdf 1134Кб)). И разделен на три больших раздела. Помимо общих сведений о начислениях, выплатах. Есть листы и приложения для расчета льгот и пониженных тарифов. Для персонифицированных сведений – раздел 3 расчета.

В новый расчет попадают все взносы, кроме платежей на травматизм. Последние по-прежнему будете отчислять в ФСС России. Как и раньше, соцстрах будет определять тариф, исходя из основного вида деятельности. И выделять средства для предупредительных мер. По платежам на травматизм нужно сдавать 4-ФСС. Форма которого тоже меняется.

Что сдавать

|

Куда сдавать |

Формат |

Периодичность предоставления |

Примечание по заполнению |

|---|---|---|---|

|

ИФНС — Федеральная налоговая служба |

Расчет по страховым взносам. КНД 1151111. За 2019 год бланк утвержден приказом ФНС России от 10.10.2016 № ММВ-7-11/551@. С 1 квартала 2020 года формат расчета обновлен. Новый бланк закреплен приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. |

Подготовьте расчет по итогам:

|

Расчет заполняется в отношении взносов, администрируемых ФНС. К таковым относят:

|

|

ФСС — Фонд социального страхования |

Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний и по расходам на выплату страхового обеспечения. Форма 4-ФСС. Приказ ФСС РФ от 26.09.2016 № 381 (ред. от 07.06.2017). |

В расчет включается информация о взносах на травматизм. Также расчет 4-ФСС содержит сведения о проведенной спецоценке условий труда. |

Как заполнить расчет по страховым взносам: пошаговая инструкция

Бланк достаточно объемный, поэтому рассмотрим заполнение расчета по шагам

Обратите внимание, что порядок заполнения в 2021 году изменился. Это связано с переходом на прямые выплаты по больничным из ФСС

Теперь работодатели-страхователи в приложении 2 к разделу 1 указывают сумму страховых взносов ВНиМ с учетом:

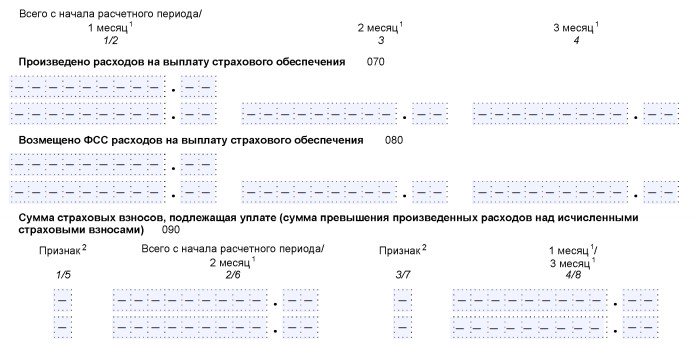

- стр. 070 «Произведено расходов на выплату страхового обеспечения» заполнять не надо;

- стр. 080 «Возмещено ФСС расходов на выплату страхового обеспечения» заполняют, только если страхователь получал от ФСС возмещение расходов за периоды, истекшие до 01.01.2021;

- в стр. 090 «Сумма страховых взносов, подлежащая уплате (сумма превышения произведенных расходов над исчисленными страховыми взносами)» не указывают признак «2», так как он означает превышение произведенных расходов над исчисленными страховыми взносами.

Шаг 1. Титульный лист

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов или Ф.И.О. ИП. Без ошибок заполняем код расчетного периода. В отчетности за 9 месяцев 2021 года указываем код 33. Приведенный образец заполнения расчета по страховым взносам за 3 квартал 2021 года показывает, что в титульном листе следует написать отчетный год и код налогового органа, куда направлен отчет.

Далее указываем номер телефона, ОКВЭД2 и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

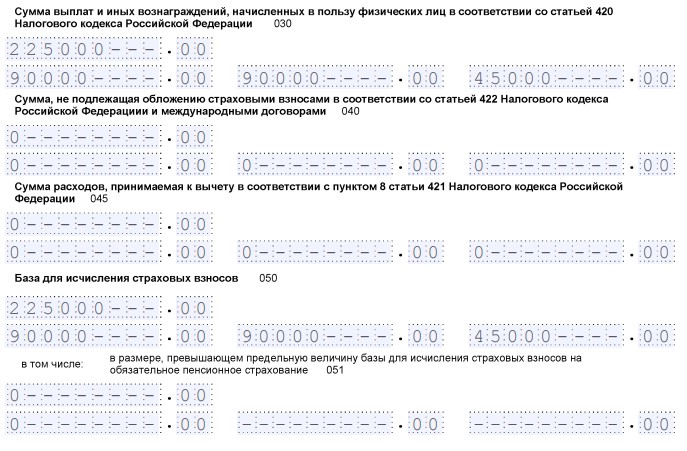

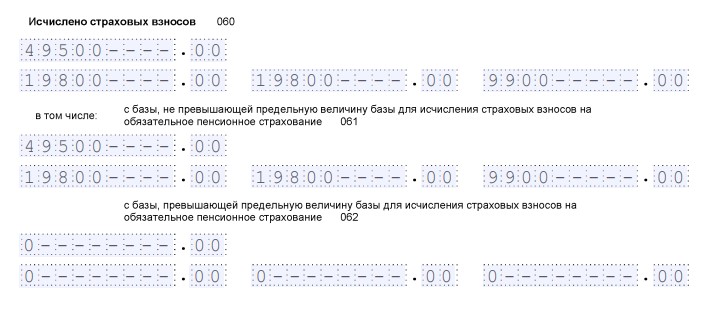

Шаг 2. Раздел 1

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному, социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже указывают отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей.

Внизу каждой страницы необходимо ставить подпись и дату заполнения.

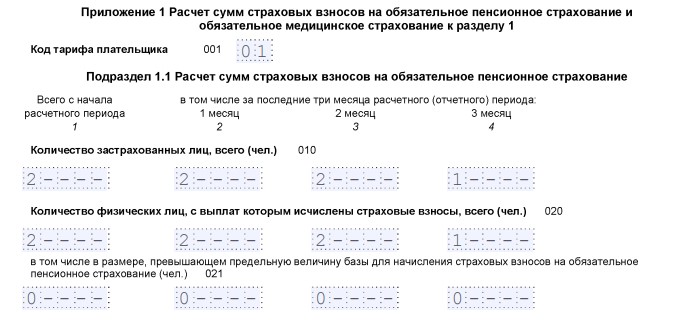

Указываем отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию и количество застрахованных лиц в каждом месяце в бланке РСВ на последнюю отчетную дату месяца.

Для заполнения кода тарифа плательщика выбирают один из показателей:

- 01 — при ОСН;

- 02 — при УСН (такой код действует с 2019 года взамен применявшегося ранее кода 08);

- 03 — ЕНВД.

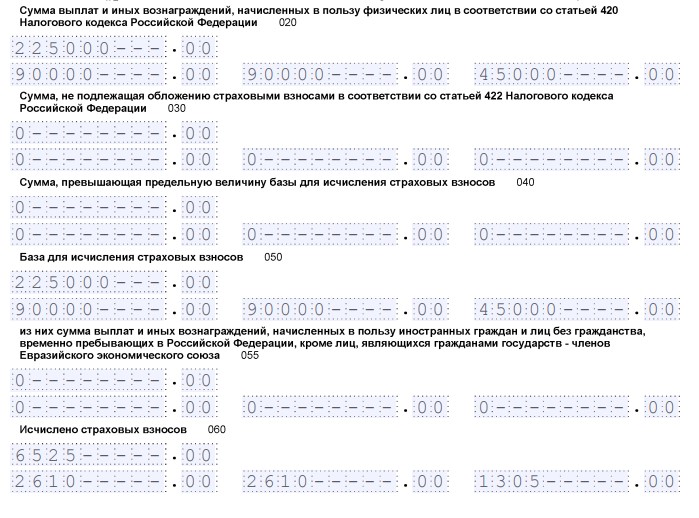

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

В разделе приводятся данные об исчисленных за отчетный период суммах. Указывают количество застрахованных лиц и сумму выплаченных вознаграждений. Если в отчетном периоде выплачивались пособия по беременности и родам, это следует указать.

На следующей странице указываются суммы исчисленных платежей и суммы, израсходованные на выплату страхового обеспечения. Отдельно пишем сумму взносов, возмещенную ФСС. В 2021 году это неактуально, часть остается незаполненной.

Далее указываем сумму к уплате.

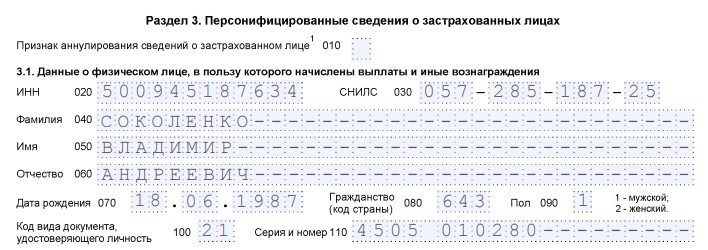

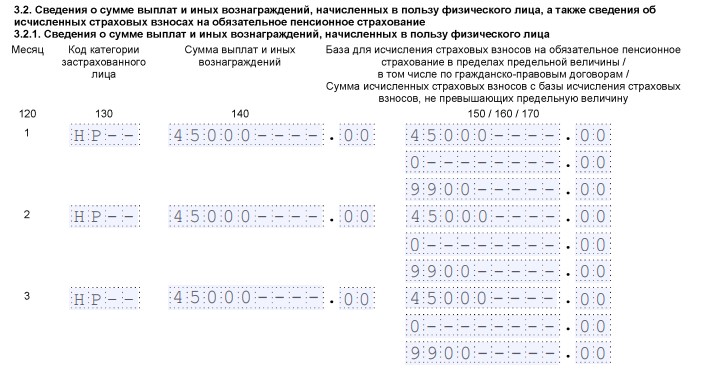

Шаг 5. Раздел 3 «Персонифицированные сведения о застрахованных лицах»

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется отдельный лист. В нем указывается код отчетного периода, дата заполнения, ИНН, порядковый номер по разделу.

После этого в РСВ необходимо вписать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования. Затем идут сведения о сумме выплат и исчисленных взносах.

Мы выяснили, что бесплатно заполнить онлайн-расчет по страховым взносам доступно в личном кабинете налогоплательщика на сайте ФНС России. Но для этого требуется квалифицированная электронная подпись.

Чем грозит несвоевременное предоставление РСВ-1?

Не сдача формы РСВ-1 в установленные законодательством сроки предполагает штрафные санкции для налогоплательщика. Несмотря на то, что величина штрафа небольшая, срывать сроки подачи отчётности в контролирующие органы не стоит, поскольку это может вызвать серьёзные проблемы с налоговой инспекцией.

К примеру, ФНС может запустить камеральную проверку в связи с тем, что непредставление РСВ-1 будет принято как попытка скрыть от государства уровень доходов.

За непредставление формы РСВ-1 грозят следующие штрафные санкции:

- Тысяча рублей при оплате всех взносов;

- При отсутствии выплаченных взносов – 5% от суммы обязательных к уплате отчислений за три месяца отчётного периода. Максимальная сумма при этом не может превышать 30% и быть ниже тысячи рублей.

Сведения персонифицированного учёта в обязательном порядке включаются в расчёт формы РСВ-1. При отсутствии данной информации в документе на ИП или ООО может быть наложен штраф. Его величина составляет 5% от суммы взносов, выплаченных за последние три отчётных месяца.

Особенностью данного штрафа является отсутствие верхнего и нижнего лимита. Это необходимое условие, поскольку в некоторых ситуациях сумма штрафа может оказаться неподъёмной.

В связи с этим желательно своевременно предоставлять в контролирующие органы всю необходимую информацию, что позволит избежать крупных финансовых потерь.

За одно нарушение Минтрудом запрещается взыскание более одного раза, однако судебная практика в данной сфере отсутствует.

Штрафы за непредставление в РСВ-1 сведений также будут взыскиваться с должностных лиц в размере 300-500 рублей.

Определение понятий

Страховые взносы, выплачиваемые в Пенсионный фонд и Фонд соцстрахования, за исключением взносов на травматизм, с началом 2020 года переходят под контроль налоговой службы. Учитывая это, начиная с первого квартала поточного года, работодатели должны предоставлять в налоговую по месту своей регистрации единый расчет по выплаченным взносам. Новый расчет объединяет действующие в прошлом году формы: РСВ-2 и 2, РВ-3 и 4-ФСС.

Новую форму отчета подают юридические лица и частные предприниматели, которые имеют работников, трудящихся на основании трудовых контрактов или договоров гражданско-правового характера, доходы которых подлежат обложению взносами.

Исправление ошибок в РСВ

Если страхователь обнаружит, что в переданном РСВ содержатся ошибки, он должен сформировать и направить корректирующий отчет. В уточненный документ нужно включить те же разделы и приложения к ним, которые ранее представлялись в первоначальном варианте расчета. Исключением является раздел 3, поскольку в корректировочный РСВ он включается только по тем сотрудникам, по которым было внесено исправление или дополнение сведений.

Важно! При сдаче корректировочного РСВ нужно указывать номер корректировки, например, «1—«, «2—» и т.д.

Чтобы минимизировать ошибки в РСВ, целесообразно формировать его в 1С: ЗУП. Все сведения будут автоматически включаться в расчет без каких-либо пропусков, что исключает недостоверность сведений в документе. Сформированный РСВ можно проверить на соответствие контрольным соотношениям, установленным законодательством, а затем отправить через 1С: Отчетность в налоговую инспекцию.

РСВ считается непредставленным, если:

- в разделе 3 содержатся недостоверные персональные сведения по физическим лицам;

- присутствуют ошибки в количественных или суммовых показателях;

- количество физлиц из раздела 3 не совпадает с информацией по компании в целом, указанной в подразделах 1.1 и 1.3 приложения 1 к разделу 1;

- размер страхвзносов на пенсионное страхование в разделе 3 по всем физлицам не совпадает с суммой страхвзносов на пенсионное страхование в целом по компании в подразделе 1.1 приложения 1 к разделу 1.

Для исключения счетных ошибок в РСВ лучше использовать программу 1С:ЗУП, а не заполнять отчет вручную. В этом случае компания избежит штрафов и блокировки счета и сохранит свою деловую репутацию перед контролирующими органами.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Расчет по страховым взносам (РСВ) за 1 квартал 2020г.

Управление задачами и поручениями в 1С:Документооборот

Новый единый расчет по страховым взносам – 2017

Объединивший основные виды взносов расчет получил наименование единый, поскольку подразумевает внесение сведений по пенсионному, медицинскому и социальному (ВНиМ) страхованию. Актуальная форма документа утверждена ФНС в Приказе № ММВ-7-11/551@ от 10.10.16 г. Кто сдает ЕРСВ? Это все лица, выплачивающие вознаграждение своим сотрудникам. При этом организационная форма бизнеса и отрасль деятельности значения не имеют.

Периодичность представления единого расчета установлена на федеральном уровне и составляет один квартал. При сдаче отчет подается в территориальное подразделение ИФНС по месту учета налогоплательщика. Для ИП – это адрес проживания, юрлиц – адрес регистрации. В 2017 году следует отчитаться за 1 кв., полугодие, 9 мес., год. Исключение – главы КФХ, которые обязаны подавать только годовую форму.

Куда сдавать отчет

Разъяснения о том, куда именно требуется подать отчет, содержатся в Письме № БС-4-11/3748@ от 01.03.17 г. Федеральная налоговая служба поясняет, что представление единого расчета выполняется по прописке предпринимателя или юридическому нахождению организации. Если же у компании имеются ОП (обособленные подразделения), которые самостоятельно рассчитываются с наемными специалистами, то и сдавать отчет такие ОП должны отдельно (п. 7 стат. 431 НК). Наличие собственного счета в банке и баланса не имеет значения.

Сроки сдачи расчета по страховым взносам:

Срок сдачи ЕРСВ в ИФНС России установлен на 30-ое число после окончания отчетного периода (п. 7 стат. 431 НК). При этом первым периодом, за который страхователи обязаны были отчитаться в 2017 году, стал 1 квартал. А точные даты подачи отчета следующие:

- За 1 кв. 2017 г. – не позже 02.05.17 г. (в связи с праздничными днями).

- За полугодие 2017 г. – не позже 31.07.17 г. (в связи с выходным днем).

- За 9 мес. 2017 г. – не позже 30.10.17 г.

- За 2017 г. – не позже 30.01.18 г.

Единый отчет – состав листов

Действующий бланк состоит из титульного листа и основных 3 разделов, в каждом из которых есть свои приложения и подразделы. Но страхователям нет необходимости представлять отчетность в сплошном виде. В обязательном порядке подаются только титульник, разд. 1, разд. 3 и подразделы 1.1, 2.1 разд.1, а также Приложение 2. Если по остальным листам данных к отражению нет, заполнять такие страницы не нужно, как и в случае подачи нулевых отчетов при приостановке деятельности.

Новый ЕРСВ очень детализирован и подразумевает подачу подробной информации по начисленным и/или выплаченным в пользу физлиц суммам взносов. Что касается платежей, такие сведения более не фиксируются, равно как номер платежек на перечисление сборов. Дополнительное указание входящих и исходящих остатков также исключено из документа.

Отдельный раздел 3 расчета по страховым взносам посвящен заполнению персонифицированных данных на всех работавших в отчетном периоде застрахованных лиц. При этом отображать необходимо как сотрудников, занятых по трудовым контрактам, так и физлиц, привлеченных на основании ГПД. Индивидуальные сведения включают ФИО застрахованного лица, пол, данные о его гражданстве, рождении, СНИЛС, удостоверяющем документе.

Если при заполнении личной информации будут допущены ошибки (неточности), ИФНС не принимает такие документы. Устранить неверную информацию поможет программа проверки, которая выявляет все несоответствия и позволяет оперативно скорректировать данные. Проверить расчет по страховым взносам лучше заранее, поскольку при последующей выгрузке неправильно сформированный отчет может быть отклонен и придется исправлять все заново.

СНТ

В соответствии с пунктом 1 статьи 20 Федерального закона от 15.04.1998 N 66-ФЗ «О садоводческих, огороднических и дачных некоммерческих объединениях граждан» органами управления садоводческим, огородническим или дачным некоммерческим объединением являются общее собрание его членов, правление такого объединения, председатель его правления.

Председатель общего собрания членов садоводческого, огороднического или дачного некоммерческого объединения (собрания уполномоченных) избирается на общем собрании членов такого объединения.

Положениями статьи 16 ТК определено, что в случаях и порядке, которые установлены трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, или уставом (положением) организации, трудовые отношения возникают, в частности, в результате избрания на должность.

В соответствии со статьей 17 ТК трудовые отношения в результате избрания на должность возникают, если избрание на должность предполагает выполнение работником определенной трудовой функции.

Таким образом, поскольку положениями Федерального закона N 66-ФЗ на председателя правления садоводческого, огороднического или дачного некоммерческого объединения возложено выполнение определенных функций на этой выборной должности, то его деятельность можно отнести к трудовой деятельности физлица.

Кроме того, следует отметить, что руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, в том числе и председатель правления садоводческого, огороднического или дачного некоммерческого объединения, в силу положений Федеральных законов от 15.12.2001 № 167-ФЗ и № 255-ФЗ признаются застрахованными лицами. Учитывая изложенное, в случае отсутствия в течение расчетного (отчетного) периода выплат и иных вознаграждений в пользу физлиц к РСВ, представляемому садоводческим, огородническим или дачным некоммерческим объединением за отчетный (расчетный) период, следует приложить раздел 3 на председателя правления садоводческого, огороднического или дачного некоммерческого объединения, заполнив в установленном порядке соответствующие строки 010 — 180 подраздела 3.1 расчета.

Ответственность за нарушение сроков сдачи

Если организация отправит отчет слишком поздно или не предоставит его вовсе, контролирующие органы вправе наложить штрафные санкции. Налоговая инспекция за непредоставление ЕРСВ уполномочена не только выписать штраф, но и заблокировать расчетные счета учреждения.

Размеры штрафа за нарушение срока сдачи отчетов по страховым взносам для ИФНС и ФСС устанавливаются по одному принципу: 1000 рублей либо 5% от суммы начисленного страхового обеспечения за каждый месяц просрочки, причем за полный и неполный месяц. Размер штрафной санкции не должен превышать 30% от суммы страховых выплат.

Изменения в форме РСВ 2020 года

За 2020 год Форма расчета утверждена приказом ФНС от 18.09.2019 № ММВ-7-11/470 и обновлена приказом ФНС от 15.10.2020 № ЕД-7-11/751.

Что изменится в форме РСВ для сдачи за 2020 год

1. На титульном листе появилась строка – Сведения о среднесписочной численности. Одновременно с этим с 2021 года отменен отдельный отчет о среднесписочной численности, который сдавали ежегодно все работодатели в срок до 20 января года, следующего за отчетным годом. Основание изменений: Закон № 5-ФЗ от 28.01.2020 п.3.11 приложения 3, утв. Приказом ФНС от 15.10.2020 № ЕД-7-11/751.

2. Дополнены коды тарифов:

- код тарифа плательщика «20» и коды категорий застрахованного лица

- «МС», «ВЖМС», «ВПМС» – для субъектов МСП. Данным плательщикам ввели пониженные тарифы взносов в отношении выплат физлицу сверх МРОТ. В связи с чем данные коды применяются уже с I полугодия 2020 года;

- код тарифа плательщика «21» и коды категорий застрахованного лица «КВ», «ВЖКВ», «ВПКВ» – для отдельных страхователей, которым установили нулевой тариф взносов за II квартал 2020 года в связи с коронавирусом.

Основание изменений: Закон от 08.06.2020 № 172-ФЗ

Закон от 01.04.2020 № 102-ФЗ

П. 8, 10.1, 10.2, 10.3 приложения 3, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/75.

3. Изменили штрих коды некоторых страниц расчета.

Основание изменений: П. 1.1.2 приказа ФНС от 15.10.2020 № ЕД-7-11/751.

4. Утвержден новый формат представления расчета в электронной форме.

Основание изменений: Приложение 4, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/751.

Что изменится в форме РСВ за 1 квартал 2021 года.

1. С 1 января 2021 года установлены пониженные тарифы для разработчиков электроники, программ и баз данных. Для отражения подтверждения наличия оснований применения пониженного тарифа добавлено новое приложение 5.1.

Основание: Закон от 31.07.2020 № 265-ФЗ.

2. Ввели новый код тарифа – «22». Его будут применять разработчики электроники, программ и баз данных, у которых выполняются условия для применения пониженных тарифов взносов с 1 января 2021 года.

2.1. Также установили для данных плательщиков коды категорий застрахованных лиц.

2.2. ЭКБ – физические лица, с вознаграждений которым исчисляют взносы согласно Закону от 31.07.2020 № 265-ФЗ.

2.3. ВЖЭК – застрахованные в системе ОПС лица из числа иностранных граждан или лиц без гражданства, временно проживающие в РФ, а также временно пребывающие беженцы, по которым также применяется тариф для IT- сферы.

2.4. ВПЭК – иностранцы или лица без гражданства, временно пребывающие в РФ, с чьего вознаграждения также начисляют страховые взносы по Закону от 31.07.2020 № 265-ФЗ. Исключение – высококвалифицированные специалисты.

Основание: Закон № 265-ФЗ от 31.07.2020. П8,10.1,10.2,10.3, утв.приказом ФНС от 15.10.2020 № ЕД-7-11/751.

Приведем примеры ситуаций, по которым чаще всего возникают вопросы при заполнении РСВ.

В приложениях 1 и 2 к разделу 1 РСВ нужно указывать как количество застрахованных лиц, так и численность сотрудников, с выплат которым начисляете страховые взносы. Эти показатели будут одинаковыми, если выплаты всем застрахованным лицам облагаете взносами. Но в некоторых случаях строки с этими показателями заполняются по-иному.

Включать в количество застрахованных лиц необходимо:

- высококвалифицированных специалистов из стран ЕАЭС, временно пребывающих на территории РФ;

- работников, при наличии заключенного гражданско-правового договора, даже при отсутствии выплат по этому договору. В приложение 2 к разделу 1 такого сотрудника учитывать не надо, так как работодатель не перечисляет за него социальные взносы;

- директора – единственный учредитель, даже если он не получает заработную плату;

- членов совета директоров, если в пользу такого человека выплачивали вознаграждение, которое облагается взносами;

- сотрудника, который работает по трудовому договору и весь последний квартал получал пособия, которые не облагают взносами;

- сотрудниц, которые находятся в декретном отпуске;

- сотрудника, который работает по трудовому договору и весь последний квартал был в отпуске за свой счет;

- сотрудник, уволившийся в прошлом квартале, отражается только по строке в начале расчетного периода.